Corporate Actions

Voluntary Events

Tenders

A tender offer is a bid to purchase some or all of the shareholders' stock in a company. Tender offers are typically a public bid for stockholders to sell some or all their stock at a specific price within a particular time window.

Tender offers may carry certain conditions. Some conditions are limited to specific groups of shareholders, and some conditions may benefit any shareholder.

Rights Issues

A rights issue is an offer to existing shareholders to purchase newly-issued stock, the right to which they can usually exercise or sell on the open market.

SPAC

A SPAC (Special Purpose Acquisition Company) is a company without business activities that is formed strictly to raise capital through an initial public offering (IPO) with the intention to purchase all or part of a non-listed company in the relatively near term. As it is not clear which company SPACs are going to acquire in advance and do not have any business activities at the time of the IPO, they are also referred to as ‘shell companies’ or ‘blank cheque companies'.

Warrants

A warrant is a derivative issued by a company that gives the buyer the right, but not the obligation, to buy the company’s stock at a certain price before an expiration date.

Mandatory Events

Merger/Acquisition

A merger / acquisition involves the process of combining two companies into one. As a shareholder of a company which is set to be acquired, you are generally presented with a tender offer in which you can tender your shares to the acquiring company at a premium.

Spin Off

A spin-off occurs when a larger company wishes to create a new independent entity by either selling or distributing new shares of the new entity. As part of the spin-off, the parent company’s existing shareholders are given shares in the new independent company.

Split

Forward split: A corporate action in which a company issues additional shares to its shareholders, increasing the total by the specified ratio based on shares previously held.

Reverse Split: A corporate action which consolidates the number of existing shares into fewer, more expensive shares. Also dependent on the specified ratio.

Einrichtung der Mitteilungszustellung und Benachrichtigungen vom Kundenservice

Einrichtung Ihrer Präferenzen im Mitteilungscenter:

1. Loggen Sie sich ins Client Portal ein.

2. Klicken Sie auf das Menü Benutzer (Symbol eines Kopfes mit Schultern oben rechts) gefolgt von Sicheres Mitteilungscenter.

3. Klicken Sie auf das Symbol für Präferenzen (Schraubenschlüssel) neben der Schaltfläche „Erstellen“.

4. Das Fenster für Mitteilungspräferenzen erscheint.

5. Wählen Sie die Drop-down-Menüs eine bevorzugte Erst- und Zweitsprache für Mitteilungen aus.

6. Wählen Sie Ihre bevorzugten Zustelloptionen im Abschnitt Zustellung von sicheren Mitteilungen aus.

7. Klicken Sie auf SPEICHERN, um Ihre Änderungen zu speichern.

Bitte beachten Sie, dass es aus Sicherheitsgründen nicht möglich ist, die gesamte Mitteilung per E-Mail, SMS oder Textmitteilung zu erhalten. Es ist ausschließlich möglich, eine Zusammenfassung der Benachrichtigung per E-Mail, SMS oder Textmitteilung zu erhalten.

Sie erhalten weitere Informationen zu den Mitteilungscenter-Präferenzen im Benutzerhandbuch des Client Portals.

Informationen zu Einschränkungen bei freiwilligen Kapitalmaßnahmen

Eine freiwillige Kapitalmaßnahme kann mit Beschränkungen hinsichtlich derjenigen Aktionäre verbunden sein, die entweder für eine Mitteilung oder Teilnahme an einem freiwilligen Angebot in Frage kommen. Solche Beschränkungen können unter anderem Folgendes umfassen:

Wohnsitzbeschränkungen - eine solche Beschränkung, wie sie in der Dokumentation des freiwilligen Angebots dargelegt ist, wird entweder Einwohner bestimmter Länder von der Teilnahme an einem Angebot einschließen oder ausschließen. Die Einzelheiten der Wohnsitzbeschränkung werden in den Angebotsunterlagen dargelegt und können bei der Abteilung „Investor Relations“ des Unternehmens überprüft werden.

Staatsangehörigkeitsbeschränkungen - ähnlich wie die Beschränkung des Wohnsitzes; die Beschränkung basiert jedoch auf dem Land der Staatsangehörigkeit und nicht auf dem aktuellen Wohnsitz des Kontoinhabers.

Beschränkung für qualifizierte Anleger - ein Unternehmen darf ein Angebot nur für qualifizierte Anleger eröffnen. Diese Art der Beschränkung wird in den Angebotsdetails beschrieben und kann mit der Abteilung „Investor Relations“ des Unternehmens überprüft werden. IB wird den Status eines qualifizierten Anlegers nicht vor der Einreichung von Anweisungen an die Depotstelle oder den Vermittler verifizieren. Kunden sind dafür verantwortlich zu bestätigen, dass sie zur Teilnahme an dem Angebot berechtigt sind, sollte diese Einschränkung bestehen.

Benachrichtigungsbeschränkung - In bestimmten Fällen kann Interactive Brokers LLC daran gehindert sein, die vollständigen Angebotsdetails mitzuteilen. In einem solchen Fall sind die Kunden dafür verantwortlich, sich über bevorstehende freiwillige Kapitalmaßnahmen durch eine dritte Partei zu informieren. Jede Wahl zu einem solchen Angebot muss an IB übermittelt werden, indem ein Ticket im Mitteilungscenter von der IB-Kontoverwaltung erstellt wird. Anweisungen, die auf diesem Wege eingereicht werden, werden nach bestem Wissen und Gewissen behandelt.

Australische Rechtebeschränkung: IB unterstützt nicht das Aufrunden von Bruchteilserwerben. Um den Anspruch eines Kunden auf die Teilnahme an Bezugsrechtsemissionen zu berechnen, wird IB Bruchteilsansprüche auf Null abrunden, wenn sie kleiner als 1 sind und auf die nächste ganze Zahl aufrunden, wenn sie größer als 1 sind. Beispiel: In einer 1:10 Bezugsrechtsemission, wenn ein Kunde weniger als 10 Aktien des Emittenten hält, dann wird IB, wenn sie den Bezugsrechtsanspruch eines Kunden bestimmt, auf Null abrunden; wenn ein Kunde zwischen 10 und 19 Aktien hält, wird IB auf 1 abrunden. Um an einer Bezugsrechtsemission teilzunehmen, muss die entsprechende Entscheidung über das Auswahltool in der Kontoverwaltung übermittelt werden.

Für den Fall, dass ein Kunde nicht in der Lage ist, die vollständigen Details einer Kapitalmaßnahme einzusehen, aber glaubt, dass das Angebot für den Kunden offen sein sollte, kontaktieren Sie bitte IB, indem Sie ein Ticket über das Mitteilungscenter der IB-Kontoverwaltung erstellen. Darin gegen sie bitte das Angebot und den Grund an, warum das Konto als teilnahmeberechtigt angesehen werden sollte und IB wird das Problem untersuchen.

ASX Dividend and Corporate Action FAQ

Interactive Brokers Australia Pty Ltd (“IBKR Australia”) has appointed a third party sub-custodian: BNP Paribas Security Services (“BNP”), to hold ASX listed cash equities for the benefit of our clients1. IBKR Australia ensures that securities acquired on your behalf are recorded in the books and records of BNP in the name of IBKR Australia’s wholly owned nominee company, Interactive Brokers Australia Nominees Pty Ltd (“IBA Nominees”). IBKR Australia is responsible for the conduct of IBA Nominees.

For your convenience, we have consolidated some common queries from clients regarding this arrangement, as well as some common queries regarding corporate actions in general.

Can I hold my securities on my own individual HIN (Holder Identification Number)?

No. IBKR Australia does not support individual HIN registration. Instead, IBA Nominees holds all client positions on an omnibus basis with BNP or the applicable sub-custodian. Accordingly, you will not receive CHESS statement and information directly from the registry, but you are still entitled to dividends and to participate in any corporate actions that the company offers.

Does IBKR Australia support ASX IPO’s?

No, this is not supported via IBKR Australia.

However, you can still participate in IPOs and request the IPO shares to be received at the registry in issuer sponsored form. Once received at the registry, you can raise a position transfer ticket via the client portal message center and request to transfer these securities to your IBKR account by providing the stock ticker / account holder’s name / mailing address and the number of shares, and we will assist further.

How to monitor your portfolio and important information about corporate actions?

Under our T&Cs , you are responsible for understanding the terms of all securities, derivatives or other financial products that you trade and hold in your account. This includes the details, terms and conditions associated with corporate actions. Whilst IBKR tries to ensure that the information which it provides to you is correct and up to date, we do not warrant or guarantee that this is the case. The accuracy and correctness of information which we pass on to you may be impacted by, amongst other things, delays in processing of information by the underlying market, failure of a market data vendor or the actions of the issuers of shares in your portfolio. As a result, you should ensure you are fully aware of any information that is publicly available that affects the products you hold in your IBKR account.

Does IBKR Australia support ASX dividend reinvestment plan?

No. We only support the cash payment method.

What is the deadline to submit elective corporate actions including subscriptions and share purchase plans?

As IBKR Australia uses BNP as our sub-custodian for holding ASX listed cash equities, we must submit our instructions earlier than the market deadlines (that are typically announced within the offer documents). If you are holding the shares at the record date, an email or message center notification will be sent to you or your broker / advisor to notify you of the IBKR Australia submission deadline, which is typically at least 4 business days prior to the market deadline. If you have missed the IBKR submission deadline but still wish to submit the request, please submit a ticket request under the Corporate Action category. Note that such requests are not guaranteed to be processed and are worked on best effort basis only. If we do submit your request, you will be charged a fee of AUD 100 for each request, regardless of the outcome of the corporate action. As with all corporate actions, the issuer has the sole discretion to accept, reduce or reject your request. For more information about the fees, please refer to this link here.

Can I change or cancel my election after the IBKR Australia deadline?

Once the IBKR Australia deadline has passed, your instruction can only be worked on best effort basis. There is no guarantee that IBKR can submit your new request. However, if we do submit your request, you will be charged a fee of AUD 100 for each request, regardless of the outcome of the corporate action. As with all corporate actions, the issuer has the sole discretion to accept, reduce or reject your request. For more information about the fees, please refer to this link here.

Does IBKR Australia support Institutional Offers where applicable?

No. The offer submitted through IBKR Australia is only for retail offers. Where there is both a retail and institutional offer, you cannot accept both the Institutional and Retail at the same time. If you have been contacted directly by the registry or the issuing company regarding an institutional offer and you have accepted it, then you should not participate in the Retail Offer via IBKR Australia platform.

Does IBKR Australia allocate shares and refund (if applicable) on the payment date?

IBKR Australia will, on a best efforts basis, promptly allocate the new shares once we have received them from the BNP and have reconciled the subscription requests from all participating clients with the allocation we have received. As this process often involves multiple parties, IBKR Australia cannot guarantee the exact timing when the new shares and/ or the cash refund (if applicable) will be received in your account. As a result, by submitting the corporate action request via IBKR Australia, you acknowledge that there may be a delay in receiving the allocated securities and/or refunds (if applicable) that is outside the control of IBKR Australia and as a result you will not hold IBKR for any harm or loss associated therewith.

How does IBKR Australia handle fractional entitlements?

Requests to round up entitlements are no longer supported, including fractional entitlements. All elections must be submitted via the client portal tool with a valid lot size as set forth in the terms and conditions of the prospectus or offering documents and must only be for a whole right entitlement. Any election submitted which does not meet the criteria may be rejected or reduced accordingly.

Am I eligible to participate in any Australian Corporate Action as a foreign investor?

IBKR Australia does not provide legal, tax or investment advice and determine your eligibility. By submitting your request through the online portal, you acknowledge that you have read and understood the prospectus or offer documents and that you are not ineligible to participate in the corporate action due to one or more of the restrictions set forth in the offering documents or prospectus, as applicable, including any restriction related residency. The registry, in its sole discretion, will determine your eligibility and whether to accept or reject your submission.

When will my funds be deducted for corporate actions requiring payment such as rights issue and shares purchase plan?

Funds will be deducted from your IBKR Australia account on the stated IBKR Australia deadline. Please ensure that there are sufficient funds available in the IBKR Australia account at that time. Failure to ensure that you have sufficient funding may result in a rejection of your election, and in some circumstances, forced liquidations to occur in your account.

When is the deadline to submit ASX Proxy Votes via IBKR Australia?

Similar to the circumstances of submitting elective corporate actions, Australian Proxy Vote instructions must be submitted at least 8 business days prior to the meeting day. We are unable to pass on voting instructions after this deadline has passed.

Will IBKR Australia notify me of upcoming ASX Proxy Votes?

ASX Proxy voting is provided as a courtesy service only and we do not support the provision of notifications for upcoming shareholder meetings, as such.

What are the steps to submit a proxy vote for ASX stock?

In order to participate in shareholder meetings for ASX listed companies, you will need to submit a ticket via Message Center and indicate your responses to the resolutions and the number of shares you would like to submit as part of the vote. Please provide your instructions at least 8 business days prior to the meeting for IBKR Australia and our agent to have sufficient time for processing. Note that any requests received after this submission deadline are not guaranteed to be processed and are worked on best effort basis only. Please do not contact BNP directly.

Please ensure you create a ticket under the category Proxy Voting on the Message Center with all of the following information to avoid any delays:

- Ticket Subject ASX (Stock Ticker) Proxy Vote Submission

- Meeting date:

- Confirm the IBKR Australia account number to vote:

- Number of shares to vote:

- EACH resolution item vote direction (FOR/AGAINST/ABSTAIN):

- Agree this ticket submission is final and irrevocable and the shares will not be sold prior to the meeting date.

1. For complete details of the sub-custodians that IBA has appointed for ASX securities, please refer to this link

Prozess zur Umwandlung von ADRs

Ein American Depository Receipt (ADR) ist ein physisches Zertifikat, das die Inhaberschaft von American Depository Shares (ADS) belegt. ADS sind eine auf US-Dollar lautende Form einer Eigenkapitalbeteiligung an einem nicht US-amerikanischen Unternehmen. ADS stehen stellvertretend für die ausländischen Aktien des betreffenden Unternehmens, die von einer Depotbank im Heimatland dieses Unternehmens verwahrt werden. Sie tragen die wirtschaftlichen und unternehmensbezogenen Rechte der ausländischen Aktien, vorbehaltlich der auf dem ADR-Zertifikat angegebenen Bestimmungen.

Inhaber der zugrunde liegenden Stammaktien können eine Umwandlung dieser Aktien in ein ADR beantragen. Ebenso können Inhaber eines ADRs eine Umwandlung in die zugrunde liegenden Stammaktien beantragen.

IB bietet eine solche Umwandlung für die hier aufgeführten Aktien an.

Übermittlung von Aktien zur Umwandlung

Zur Beantragung einer Umwandlung der zugrunde liegenden Wertpapiere in ein ADR, oder umgekehrt, können Kontoinhaber das Tools von IB für Auswahlen zu freiwilligen Kapitalmaßnahmen (Voluntary Election Tool) verwenden. Auf dieses Tool können Kontoinhaber wie folgt zugreifen:

- Loggen Sie sich in die Kontoverwaltung ein.

- Klicken Sie entweder auf das Tools-Icon auf der linken Seite in der Kontoverwaltung oder öffnen Sie das Menü „Support“ und klicken Sie dann auf „Tools“, um zum Tool-Index zu gelangen.

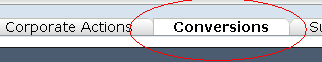

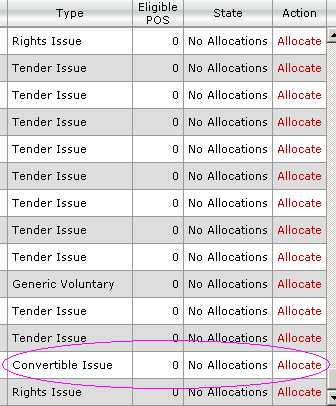

- Klicken Sie in der Auflistung der Tools auf „Kapitalmaßnahmen“ und öffnen Sie dann in der Tabelle mit verschiedenen Arten von Kapitalmaßnahmen die Registerkarte „Umwandlungen“.

.bmp)

4. Suchen Sie in der Tabelle die Wertpapiere aus, die Sie verwenden möchten, und klicken Sie ganz rechts in der Tabelle „Zuteilen“.

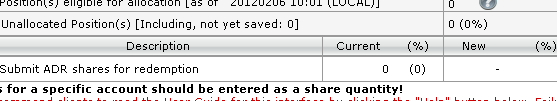

Wenn Sie den Link angeklickt haben, öffnet sich ein neues Fenster, in dem Ihnen Informationen zu den Bedingungen des Umwandlungsangebotes angezeigt werden. Wenn Sie diese Bedingungen geprüft haben, können Sie Ihre Auswahl übermitteln.

Bitte beachten Sie: Für eine ADR-Umwandlungsanfrage werden Gebühren erhoben. In der Übersicht wird ein Schätzwert für die Gebühren angezeigt, doch der Betrag, der letztlich dem Konto in Rechnung gestellt wird, hängt von der Bearbeitungsgebühr ab, die die Abwicklungsstelle zum Zeitpunkt der Durchführung der Maßnahme berechnet. Daher kann es zu Abweichungen vom anfänglichen Schätzwert kommen.

Häufig gestellte Fragen

Wird für die Umwandlung ein Mindestwert vorausgesetzt?

Zur Durchführung einer Umwandlung ist bei IB kein Mindestwert an Aktien oder ADRs erforderlich.

Ich kann meine ADRs/Stammaktien nicht in der Liste der zur Umwandlung verfügbaren Positionen finden.

Falls das betreffende Wertpapier nicht in der Tabelle aufgeführt ist, können Kunden eine Anfrage per Ticket senden. Bitte geben Sie in dem Ticket das Wertpapier an, das Sie umwandeln möchten, sowie die gewünschte Anzahl an Aktien. Bei Eingang des Tickets prüft IB Ihre Anfrage und informiert Sie darüber, ob Ihre gewünschte Aktion angeboten werden kann.

Wann kann ich mit meinen neuen Aktien rechnen, wenn ich meine Umwandlungsanfrage gestellt habe?

Sobald die gewünschten Aktien im Konto verrechnet wurden, wird eine Anfrage an die Abwicklungsstelle weitergeleitet. Viele Anfragen werden innerhalb von 1 bis 2 Geschäftstagen abgeschlossen. Da die Bearbeitung jedoch von Drittparteien in verschiedenen Regionen abhängt, ist dies lediglich ein Orientierungswert und es kann im konkreten Fall zu einer längeren Bearbeitungsdauer kommen. Bei Erhalt der neuen Aktien wird die Position dem Konto zugeteilt.

Was geschieht, wenn ich meine Auswahl übermittelt habe?

Wenn Ihre Auswahl übermittelt wurde, wird als nächstes eine Anfrage an die Abwicklungsstelle gesendet. Die zur Umwandlung übermittelten Aktien werden zu einem Contra-Symbol im Konto verschoben, das nicht marginfähig und nicht handelbar ist. Die Aktien verbleiben dort, bis die Umwandlung abgeschlossen wurde. Kontoinhaber sollten ihr Konto beobachten und sicherstellen, dass das Konto während dieses Vorgangs stets die geltenden Margin-Anforderungen erfüllt.

Wie kann ich die Gebühren in Erfahrung bringen, die bei der Umwandlung anfallen?

Zunächst wird die geschätzte Gebühr pro Aktie in der Beschreibung zur Umwandlung angegeben. Auf Basis dieser Informationen sind die Kontoinhaber dann selbst für die Berechnung der anfallenden Gebühren verantwortlich. Für alle Umwandlungen wird eine IB-Provision in Höhe von 500 USD erhoben, zzgl. Weitergabe externer Kosten.

Ich habe mit dem ADR-Emittenten einen Gebührensatz für die Umwandlung ausgehandelt. Wie kann ich sicherstellen, dass mir diese vereinbarte Gebühr in Rechnung gestellt wird?

Falls ein Kontoinhaber einen spezifischen Gebührensatz ausgehandelt hat, sollte er die entsprechenden Informationen zu der vereinbarten Gebühr sowie den Name und die Telefonnummer einer Kontaktperson im Anfrageticket angeben. IB prüft anschließend die Details und stellt, sobald die Angaben bestätigt wurden, sicher, dass der entsprechende Gebührensatz vom Konto abgebucht wird.

Kann ich nicht verrechnete Aktien umwandeln?

Nein. Es können nur verrechnete Aktien zur Umwandlung an die Abwicklungsstelle übermittelt werden.

Dividend Accruals

If you are a shareholder of record as of the close of business on a dividend Record Date (see KB47), you are entitled to receive the dividend on its Payment Date. While the actual dividend amount is not assured until the payment has been made by the issuer on the Payment Date, information deemed reliable is available such that IB will accrue the value of the dividend, net of any withholding taxes, on the Ex-Date. This information can be confirmed via the Daily Activity Statement posted to Account Management. The details of the accrual will be reflected in the statement section titled "Change in Dividend Accruals" and the net amount in a line item titled "Dividend Accruals" under the "Net Asset Value" section. If you wish to see information regarding dividends that you held through the Ex Date but which have not yet been paid out, choose "Legacy Full" from the Statements drop down when launching your statement. This will include an additional section called "Open Dividend Accruals" which will give you information on any pending dividends.

Note that dividend accruals may be either a debit (if short and borrowing the stock on the Record Date) or a credit (if long the stock on the Record date). In terms of account valuation, the dividend accrual is included in Equity with Loan Value as well as equity for purposes of determining compliance with the Pattern day Trading rules. A dividend credit accrual does not increase Available Funds and can therefore not be withdrawn until paid. A dividend accrual which is a debit does reduce Available Funds to ensure that funds are available to meet the obligation when payment is due.

Delivery Settings for Shareholder Materials

IBKR’s default setting for distributing shareholder communications (e.g., proxy materials and annual reports) from U.S. and Canadian issuers is electronic delivery. Under this method the account holder will receive an email notice when information becomes available for a security they hold from our processing agent, Mediant Communications. This notification will provide the necessary links for accessing the information and voting through the Internet in lieu of receiving these documents via postal service. The technology which you will need to secure the information includes access to the Internet and a web browser supporting secure connections. In addition, you will need to be able to read the documents online and print a copy provided your system supports documents in a PDF format.

Other items of note:

- The information above applies solely to shareholder communications associated with U.S. and Canadian issuers. The delivery of communications for securities issued outside of these two countries is typically electronic, but managed directly by the issuer or its agent (i.e., not Mediant).

See also: Non-Objecting Beneficial Owner (NOBO)

Fusionsarbitrage: Handel mit Werten von Unternehmen, die in eine bevorstehende Fusion/Übernahme involviert sind

Der Handel mit Wertpapieren von Unternehmen, die in eine angekündigte aber noch nicht komplett vollzogene Fusion involviert sind, wird auch als „Fusionsarbitrage“ bezeichnet.

Wenn ein Unternehmen den Beschluss fasst, die Kontrolle über eine börsennotierte Gesellschaft zu übernehmen, liegt der Preis pro Aktie, den die Käufergesellschaft für die Zielgesellschaft zahlt, in der Regel über dem regulären Börsenkurs der Aktie. Diese Differenz wird auch als „Übernahmeprämie“ bezeichnet.

Nachdem die Konditionen der Übernahme bekannt gegeben wurden, steigt der Aktienkurs der Zielgesellschaft, verbleibt aber üblicherweise etwas unterhalb des Kurses, der in den Übernahmekonditionen festgesetzt wurde.

Beispiel: Gesellschaft A vereinbart den Kauf von Gesellschaft B. Vor der Bekanntgabe der Übernahme wurden die Aktien der Gesellschaft B zu einem Kurs von 20.00 US-Dollar pro Aktie gehandelt. Die Übernahmekonditionen legen eindeutig fest, dass Gesellschaft A 25.00 US-Dollar in bar pro Aktie der Gesellschaft B zahlen muss. Kurz nach Bekanntgabe des Deals wäre es in diesem Fall nicht ungewöhnlich, dass der Kurs der Aktien von Gesellschaft B auf 24.90 US-Dollar steigt – das heißt auf einen höheren Kurs als zuvor, aber dennoch 40 Basispunkte unter dem vereinbarten Übernahmepreis.

Dieser Abschlag beruht auf zwei hauptsächlichen Gründen:

- Die Übernahme wurde zwar angekündigt, aber es ist möglich, dass sie z. B. aufgrund von aufsichtsrechtlichen oder betrieblichen Hinderungsgründen oder Finanzierungsschwierigkeiten nie zum Abschluss kommt, und

- Zinskosten fallen für das Halten der Aktien der Zielgesellschaft an.

Falls die Käufergesellschaft eine börsennotierte Gesellschaft ist, kann die Übernahme auch in Form eines Aktientauschs erfolgen, bei dem die Käufergesellschaft den Preis für die Zielgesellschaft mit eigenen Aktien in einem bestimmten Tauschverhältnis bezahlt. Sobald eine Übernahme per Aktientausch bekanntgegeben wird, stellt der Kurs der Aktien der Zielgesellschaft eine Funktion des Aktienkurses der Käufergesellschaft dar.

Beispiel: Gesellschaft C, deren Aktien zu einem Kurs von 10.00 US-Dollar gehandelt werden, vereinbart den Kauf der Gesellschaft D, deren Aktien zu einem Kurs von 15.00 US-Dollar gehandelt werden. Die Konditionen des Deals sehen vor, dass Gesellschaft C zwei ihrer eigenen Aktien für jede Aktie der Gesellschaft D zahlt. Kurz nach der Bekanntgabe dieser Übernahme wäre es nicht unüblich, dass die Aktien der Gesellschaft D an der Börse auf einen Kurs von 19.90 US-Dollar steigen, obwohl zwei Aktien der Gesellschaft C derzeit einem Barwert von 20.00 US-Dollar entsprechen.

Ebenso wie bei einer Barübernahme wird der Handelskurs der Aktien der Zielgesellschaft - aufgrund möglicher Hindernisse im Übernahmeprozess und aufgrund von Zinskosten - üblicherweise etwas unter dem in der Übernahmevereinbarung vorgesehenen Verhältnis der Aktien liegen. Dieser Spread kann darüber hinaus auch durch Unterschiede hinsichtlich erhaltener und geschuldeter Dividenden während der erwarteten Dauer der Übernahme beeinflusst werden, sowie auch durch Probleme in Bezug auf das Leihen von Aktien der Käufergesellschaft. In manchen Fällen werden Übernahmen anhand eines variablen Aktienverhältnisses durchgeführt oder es wird ein variables Aktientauschverhältnis mit einer Ober- und Untergrenze vereinbart. Bei einigen Fusionen wird auch eine Kombination aus Aktien und Barmitteln verwendet, was eine Wahl seitens der Inhaber der Zielgesellschaft erfordert. Vereinbarungen solcher Art haben deutlich komplexere Auswirkungen auf die Beziehung zwischen den Aktienkursen der Käufergesellschaft und der Zielgesellschaft als es bei einer einfachen Standard-Barübernahme oder Aktientausch-Übernahme mit festen Tauschverhältnis der Fall ist, und folglich erfordern sie sehr spezifische, komplexe Handelsstrategien.

Sowohl bei Barübernahmen als auch bei Aktientauschvereinbarungen mit festem Tauschverhältnis verringert sich der Abschlag des Marktkurses der Zielgesellschaft gegenüber dem Kaufpreis zunehmend, je näher das Abschlussdatum der Übernahme rückt und je mehr wichtige Hürden im Übernahmeprozess, z. B. der erfolgreiche Erhalt der Finanzierung und die Zustimmung der Aktionäre und der Aufsichtsbehörden, überwunden werden. In der Regel hebt sich der Kursabschlag bis zu dem Tag, an dem die Übernahme endgültig vollzogen wird, weitestgehend auf.

Gängige Fursionsarbitrage-Strategien versuchen, den Spread zwischen dem aktuellen Handelskurs der Aktien einer übernommenen Gesellschaft und dem letztlichen Preis in der Übernahmevereinbarung zu nutzen. Im Falle einer Barübernahme besteht das gängigste Fusionsarbitrage-Geschäft darin, Aktien der Zielgesellschaft zu kaufen, während deren Kurs am offenen Markt niedriger ist als der Übernahmepreis, in der Hoffnung, dass die Übernahme erfolgreich durchgeführt wird und der Aktienkurs der Zielgesellschaft auf den vereinbarten Übernahmepreis ansteigt. Im Falle einer Übernahme mit einem festen Aktientauschverhältnis besteht das gängigste Fusionsarbitrage-Geschäft darin, Aktien der Zielgesellschaft zu kaufen und gleichzeitig einen Leerverkauf mit Aktien der Käufergesellschaft auszuführen, während die Aktien der Zielgesellschaft zu einem niedrigeren Kurs als dem vereinbarten Übernahmepreis gehandelt werden - berechnet aus den aktuellen Aktienkursen der Gesellschaften und dem für die Übernahme festgelegten Tauschverhältnis. In beiden Fällen spekuliert der Trader darauf, dass die Übernahme zu Stande kommt und erzielt seinen Gewinn aus der Annäherung des Handelskurses an den Übernahmepreis.

Ist ein Trader der Ansicht, dass der Markt zu optimistisch hinsichtlich der Aussichten einer Übernahme ist, so kann er natürlich auch die entgegengesetzten Transaktionen zu den vorstehend beschriebenen Geschäften eingehen – d. h. er führt einen Leerverkauf der Aktien der Zielgesellschaft aus und kauft ggf. Aktien der Käufergesellschaft.

Fusionsarbitrage-Strategien bergen, wie alle Trading-Strategien, inhärente Risiken.

Die vorstehend beschriebenen Long-Strategien für Fusionsarbitrage-Geschäfte zielen auf Profite im Falle einer erfolgreichen Abwicklung der Übernahme ab. Falls sich die Übernahme jedoch verzögert oder sie nicht zu Stande kommt – oder selbst wenn lediglich Gerüchte über eine Verzögerung oder einen Abbruch aufkommen – riskieren Sie mit diesen Strategien einen Kapitalverlust und unter Umständen sogar den Verlust einer Summe, die Ihren ursprünglichen Anlagebetrag übersteigt. Bei Short-Strategien für Fusionsarbitrage-Geschäfte riskieren Sie Verluste, falls die Übernahme tatsächlich vollzogen wird. Im Falle eines verbesserten Angebots für die Zielgesellschaft entsteht ein erhebliches Verlustpotenzial.

Diese Mitteilung wird ausschließlich zu Informationszwecken versendet und stellt keine Empfehlung oder Werbung für den Kauf oder Verkauf von Wertpapieren dar. Der Handel mit Aktien von Gesellschaften, die in eine bevorstehende Fusion involviert sind, birgt inhärente Risiken. Sie sollten sich eingehend mit den Konditionen und Risiken der geplanten Transaktion vertraut machen, bevor Sie eine Handelsentscheidung treffen. Kunden tragen die alleinige Verantwortung für ihre eigenen Handelsentscheidungen.

Informationen zu IB's Benachrichtigungsprozess für Kapitalmaßnahmen

IB bezieht von verschiedenen externen Quellen Information zu angekündigten und aktuell erfolgenden obligatorischen und freiwilligen Kapitalmaßnahmen. Um Kunden entsprechend in Kenntnis zu setzen, unternimmt IB die folgenden Schritte:

Feststellung der Art der Kapitalmaßnahme - Jede Maßnahme wird von unseren Systemen registriert und entweder als obligatorische Maßnahme (Fälle, in denen die Aktionäre nicht aktiv werden müssen) oder als freiwillige Maßnahme (Fälle, in denen Aktionäre zwischen verschiedenen Handlungsalternativen wählen können) identifiziert.

Festlegung der Benachrichtigungsmethode in Abhängigkeit von der Art der Kapitalmaßnahme

- Obligatorische Maßnahmen - IB verschickt eine allgemeine Benachrichtigung an alle Kontoinhaber, die betroffene Aktien-, CFD-. Options- oder Future-Positionen halten, um Kunden auf die bevorstehende Kapitalmaßnahme hinzuweisen. Bei obligatorischen Kapitalmaßnahmen kann es sich beispielsweise um Aktiensplits, Übernahmen oder Aktien-/Bardividenden handeln.

- Freiwillige Kapitalmaßnahmen - IB prüft die Konditionen des Angebots bei der Verwahrstelle oder dem Abwicklungsbeauftragten. Wenn die Konditionen bestätigt wurden, macht IB das Angebot über das Auswahltool für Kapitalmaßnahmen in der Kontoverwaltung verfügbar (klicken Sie hier, um weitere Informationen zur Nutzung des Auswahltools für freiwillige Kapitalmaßnahmen zu erhalten). Sobald IB das Angebot zur Wahl stellt, wird ein Benachrichtigungsticket an alle in Frage kommenden Aktieninhaber verschickt. Die Kunden können ihre Auswahl direkt über die Kontoverwaltung treffen, sobald der Auswahlzeitraum begonnen hat. Bitte beachten Sie, dass Inhaber von CFDs bei freiwilligen Maßnahmen nicht berechtigt sind, eine Auswahl zu treffen. IB legt für Inhaber von CFDs auf Basis der Richtlinien für Kapitalmaßnahmen entsprechende Anpassungen fest.

Hinweis: Die Erstellung der Auswahlübersicht kann zusätzliche Zeit in Anspruch nehmen, da hierbei händische Bearbeitungsschritte erforderlich sind.

Allgemeine Anmerkungen zu den bereitgestellten Informationen

Bitte beachten Sie, dass wir Benachrichtigungen über bevorstehende und aktuell erfolgende Kapitalmaßnahmen als Entgegenkommen bereitstellen, um Informationen verfügbar zu machen, die für unsere Kunden unter Umständen von Bedeutung sind. Sämtliche Informationen werden nach bestem Wissen bereitgestellt und IB kann dementsprechend keine Gewähr hinsichtlich der Aktualität und Richtigkeit dieser Informationen geben. Es kann vorkommen, dass sich die Konditionen eines Angebotes ändern, ohne dass neue Informationen an unsere Kunden versendet werden. Es liegt in der Verantwortung der Kunden, alle Konditionen der jeweiligen Kapitalmaßnahme anhand einer externen Quelle - z. B. der Unternehmenswebsite oder Veröffentlichungen in den Nachrichten - zu überprüfen, bevor sie Handelsentscheidungen treffen.

Welche Stichtage sind in Bezug auf Dividenden von Bedeutung?

Die folgenden Stichtage sind im Zusammenhang mit Aktiendividenden von Bedeutung:

1. Ankündigungsdatum - Das Datum, an dem die Geschäftsführung eines Unternehmens die Ausschüttung einer Dividende beschließt und das Auszahlungsdatum sowie den Dividendenstichtag (Record Date) festlegt.

2. Dividendenstichtag - Dieses Datum entscheidet darüber, welche Aktieninhaber Anspruch auf den Erhalt der Dividende haben. Sie müssen bei Handelsschluss am Dividendenstichtag Inhaber der Aktie sein, um die Dividende ausgezahlt zu bekommen.

3. Ex-Tag - An oder nach diesem Tag wird die Aktie ohne Anspruch auf Erhalt der Dividende gehandelt. Für die meisten Aktientransaktionen in den USA gilt die übliche Abwicklungsfrist, d. h. drei Geschäftstage nach Abschluss der Transaktion. Daher muss ein Händler die Aktien drei Geschäftstage vor dem Dividendenstichtag kaufen, um Anspruch auf die Dividendenzahlung zu haben. Dementsprechend liegt der Ex-Tag (in den USA) zwei Tage vor dem Dividendenstichtag.

4. Auszahlungstag - Der Tag, an dem die angekündigte Dividende an alle Inhaber von Aktien gemäß Erfassung am Ende des Dividendenstichtags ausgeschüttet wird.