FAQ : Programme d'amélioration du rendement des actions

Quel est l'objectif du Programme d'amélioration du rendement des actions ?

Le Programme d'amélioration du rendement des actions fournit aux clients l'opportunité de recevoir un revenu supplémentaire sur des positions de titres qui seraient normalement distinctes (titres entièrement payés et en excès de marge) en autorisant IBKR a prêter ces titres à des tiers. Les clients participant au programme recevront une garantie (U.S. Treasuries ou espèces) pour assurer le retour du prêt d'action à la fin.

Que sont les titres entièrement payés et en excès de marge ?

Les titres entièrement payés sont les titres dans le compte d'un client qui ont été complètement payés. Les titres en excès de marge sont des titres qui ne sont pas entièrement payés, mais dont la valeur marchande dépasse 140 % du solde débiteur de marge du client.

Comment le client reçoit-il le revenu perçu sur une transaction dans le cadre du Programme d'amélioration du rendement des actions ?

Le revenu qu'un client reçoit en échange du prêt de ses actions dépend des taux sur le marché de prêt de titres gré à gré. Ces taux peuvent varier considérablement, pas uniquement par rapport au titre prêté mais aussi par rapport à la date de prêt. En général, IBKR paye des intérêts aux participants sur leur garantie à un taux proche des 50 % des montants reçus par IBKR pour le prêt des actions.

Comment le montant de la garantie pour un prêt donné est-il déterminé ?

La garantie (U.S. Treasuries ou espèces) sous-jacente au prêt de titre et utilisée pour déterminer les paiements d'intérêt, est déterminée grâce à une convention du secteur selon laquelle le cours de clôture de l'action est multiplié par un certain pourcentage (généralement 102-105 %), puis arrondi au dollar/centime/pence/etc. le plus proche. Il existe plusieurs convention de secteur par devise. Par exemple, un prêt de 100 actions d'une action USD qui clôture à 59,24 $ serait égal à 6 100 $ (59,24 $ * 1,02 = 60,4248 $, arrondi à 61 $, multiplié par 100). Le tableau ci-dessous présente les conventions de secteur par devise :

| USD | 102 % ; arrondi au dollar le plus proche |

| CAD | 102 % ; arrondi au dollar le plus proche |

| EUR | 105 % ; arrondi au centime le plus proche |

| CHF | 105 % ; arrondi au centime (rappen) le plus proche |

| GBP | 105 % ; arrondi au pence le plus proche |

| HKD | 105 % ; arrondi au centime le plus proche |

Pour plus d'informations, veuillez consulter KB1146.

Comment et où la garantie est-elle détenue pour les prêts dans le Programme d'amélioration du rendement des actions ?

Pour les clients d'IBLLC, la garantie sera détenue sous la forme d'espèces ou de titres U.S. Treasury et sera transférée pour conservation à la filiale d'IBLLC, IBKR Securities Services LLC (IBKRSS). La garantie pour vos prêts dans le cadre du Programme sera détenue par IBKRSS dans un compte à votre profit, sur lequel vous aurez une sûreté de première priorité rendue opposable. Dans l'éventualité d'une faillite d'IBLLC, vous pourrez obtenir un accès à la garantie directement par IBKRSS, sans passer par IBLLC. Veuillez consulter le Securities Account Control Agreement pour plus de détails, ici. Pour les clients hors IBLLC, la garantie sera détenue et protégée par l'entité détenant le compte. Par exemple, les comptes IBIE verront leur garantie détenue et protégée chez IBIE.

Comment les ventes longues, les transferts de titres prêtés par le Programme d'amélioration du rendement des actions d'IBKR ou la désinscription peuvent impacter les intérêts ?

Les intérêts cessent de s'accumuler au jour ouvré suivant la date de la transaction (T+1). Les intérêts cessent également de s'accumuler au jour ouvré suivant la saisie du transfert ou la date de désinscription.

Quelles sont les exigences d'admissibilité pour participer au Programme d'amélioration du rendement des actions d'IBKR ?

| ENTITÉS ADMISSIBLES* |

| IB LLC |

| IB UK (comptes SIPP exclus) |

| IB IE |

| IB CE |

| IB HK |

| IB Canada (comptes RRSP/TFSA exclus) |

| IB Singapore |

| TYPES DE COMPTE ADMISSIBLES |

| Comptant (capital minimum supérieur à 50 000 $ à la date d'inscription) |

| Marge |

| Comptes de clients de conseiller financier* |

| Comptes de clients de courtier introducteur : en transparence et confidentiel* |

| Compte Omnibus de courtier introducteur |

| Limite de trading distincte (STL) |

*Le compte inscrit doit répondre aux exigences concernant le capital minimum pour les comptes sur marge et les comptes au comptant.

Les clients d'IB Japan, IB Europe SARL, IBKR Australia et IB India ne sont pas admissibles. Les clients du Japon et de l'Inde maintenant des comptes avec IB LLC sont admissibles.

De plus, les comptes de clients de conseiller financier, clients de courtiers introducteurs en transparence et courtiers omnibus qui répondent aux exigences ci-dessus peuvent participer. Dans le cas des conseillers financiers et courtiers introducteurs en transparence, les clients doivent signer les accords eux-mêmes. Pour les courtiers Omnibus, le courtier signe l'accord.

Les comptes IRA peuvent-ils participer au Programme d'amélioration du rendement des actions ?

Oui.

Les compartiments des comptes IRA gérés par Interactive Brokers Asset Management peuvent-ils participer au Programme d'amélioration du rendement des actions ?

Non.

Les comptes SIPP UK peuvent-ils participer au Programme d'amélioration du rendement des actions ?

Non.

Que se passe-t-il si le capital du compte au comptant participant passe en dessous du seuil de 50 000 $ ?

Le compte au comptant doit répondre à cette exigence de capital minimum seulement au moment de l'inscription au programme. Si le capital passe en dessous de ce niveau par la suite, il n'y aura aucun impact sur les prêts existants ou la capacité à initier de nouveaux prêts.

Comment s'inscrire au Programme d'amélioration du rendement des actions d'IBKR ?

Pour vous inscrire, veuillez vous connecter au Portail Client. Une fois connecté, cliquez sur le menu Utilisateur (icône avec tête et épaules en haut à droite) puis sur Paramètres. Puis, sous Paramètres de compte, trouvez la section Trading et cliquez sur Programme d'amélioration du rendement des actions pour vous inscrire. Les formulaires et déclarations requis pour l'inscription au Programme s'afficheront. Quand vous aurez lu et signé les formulaires, votre demande sera soumise pour traitement. Veuillez attendre 24-48 pour que votre inscription devienne active.

Comment mettre fin à la participation au Programme d'amélioration du rendement des actions ?

Pour vous désinscrire, veuillez vous connecter au Portail Client. Une fois connecté, cliquez sur le menu Utilisateur (icône avec tête et épaules en haut à droite) puis sur Paramètres. Sous la section Paramètres de compte, vous trouverez Trading, puis cliquer sur Programme d'amélioration du rendement des actions et suivez les étapes requises. Votre demande sera ensuite soumise pour traitement. Les demandes de désinscription sont généralement traitées en fin de journée.

Si un compte s'inscrit puis se désinscrit, combien de temps doit-il attendre pour pouvoir se réinscrire ?

Après la désinscription, le compte doit attendre 90 jours avant de pouvoir se réinscrire.

Quels types de positions peuvent être prêtés ?

| Marché U.S. | Marché EU | Marché HK | Marché CAD |

| Action ordinaire (cotée, PINK et OTCBB) | Action ordinaire (cotée) | Action ordinaire (cotée) | Action ordinaire (cotée) |

| ETF | ETF | ETF | ETF |

| Action de priorité | Action de priorité | Action de priorité | Action de priorité |

| Obligations d'entreprise* |

*Les obligations municipales ne sont pas admissibles.

Y a-t-il des restrictions sur le prêt d'actions qui se négocient sur le marché secondaire après une IPO ?

Non, tant que le compte n'a pas de restrictions en place pour les titres admissibles détenus dans le compte.

Comment IBKR détermine le montant des actions admissibles au prêt ?

La première étape est de déterminer la valeur des titres, le cas échéant, sur lesquels IBKR détient une garantie de marge et peut prêter sans que le client participe au Programme d'amélioration du rendement des actions. Un courtier qui finance les achats de titres d'un client avec un prêt sur marge est autorisé par la réglementation de prêter ou donner en garantie les titres du client pour un montant pouvant aller jusqu'à 140 % du solde débiteur en espèces. Par exemple, si le client maintient un solde de trésorerie de 50,000 $ en titres ayant une valeur de marché de 100 000 $, le solde débiteur ou de prêt sera de 50 000 $ et le courtier détient une garantie sur 140 % de ce solde ou 70 000 $ de titres. Tout titre détenu par le client au-dessus de ce montant sont des titres en excès de marge (30 000 $ dans cet exemple) et doivent être séparées sauf si le client donne à IBKR l'autorisation de les prêter dans le cadre du Programme d'amélioration du rendement des actions.

Le solde débiteur est déterminé en convertissant tous les solde de trésorerie non libellé en USD, en USD, puis en retirant toutes les recettes de vente d'actions à découvert (converties en USD si nécessaire). Si le résultat est négatif, nous libérerons 140 % de ce nombre négatif. Les soldes de trésorerie maintenus pour les matières premières ou les métaux comptants et CFD ne sont pas pris en compte. Pour plus de détails, veuillez cliquer ici.

EXEMPLE 1 : Le client a une position longue de 100 000 EUR dans un compte avec USD pour devise de base avec un taux EUR.USD de 1.40. Le client achète des actions libellées en USD pour une valeur de 112 000 $ (équivalent de 80 000 EUR). Tous les titres sont considérés comme entièrement payés car le solde de trésorerie converti en USD est un crédit.

| Composant | EUR | USD | Base (USD) |

| Trésorerie | 100 000 | (112 000) | 28 000 $ |

| Action longue | 112 000 $ | 112 000 $ | |

| Val. nette liqu. | 140 000 $ |

EXEMPLE 2 : Le client détient un position longue en USD de 80 000, une position d'action longue libellée en USD de 100 000 $ et une position d'action à découvert libellée en USD de 100 000 $. Les titres longs, d'un total de 28 000 $ sont considérés comme des titres sur marge et les 72 000 $ restants sont les titres en excès de marge. Ce résultat est déterminé en soustrayant les recettes des actions à découvert du solde de trésorerie (80 000 $ - 100 000 $) et en multipliant le débit résultant par 140 % (20 000 $ * 1,4 = 28 000 $)

| Composant | Base (USD) |

| Trésorerie | 80 000 $ |

| Action longue | 100 000 $ |

| Action à découvert | (100 000 $) |

| Val. nette liqu. | 80 000 $ |

IBKR prêtera toutes les actions admissibles ?

Il n'y a pas de garantie que toutes les actions éligibles dans un compte donné seront prêtées dans le cadre du Programme d'amélioration du rendement des actions car certains taux pourraient ne pas être avantageux pour certains titres. Il se peut qu'IBKR ne trouve pas d'emprunteurs ou ne veuille pas prêter vos actions.

Les prêts du Programme d'amélioration du rendement des actions sont-ils effectués uniquement par tranches de 100 ?

Non. Les prêts peuvent être effectués en montant d'action entier, mais en externe, nous ne prêtons qu'en multiples de 100 actions. Ainsi, il est possible que nous prêtions 75 actions d'un client et 25 d'un autre s'il y a une demande d'emprunt de 100 actions.

Comment les prêts sont-ils répartis entre les clients lorsque l'offre d'actions disponibles à prêter dépasse la demande d'emprunt ?

Si la demande d'emprunt pour un titre donné est inférieure à l'offre d'actions disponibles à prêter de la part des participants au Programme d'amélioration du rendement des actions, les prêts seront attribués au pro-rata. Par exemple, si l'approvisionnement groupé du Programme d'amélioration du rendement des actions est de 20 000 actions d'XYZ et la demande est pour 10 000 d'XYZ, chaque client prêtera 50 % de ses actions éligibles.

Les actions sont-elles prêtées uniquement à d'autres clients IBKR ou à des tiers ?

Les actions peuvent être prêtées à des clients d'IBKR ou à des tiers.

Les participants au Programme d'amélioration du rendement des actions peuvent-ils déterminer les actions qu'IBKR peut prêter ?

Non. Le programme est complètement géré par IBKR qui, après avoir déterminé les titres autorisés, le cas échéant, détermine à sa seule discrétion si les titres entièrement payés ou en excès de marge peuvent être prêtés et initier le prêt.

Y a-t-il des restrictions sur la vente des titres prêtés dans le cadre du Programme d'amélioration du rendement des actions ?

Les actions prêtées peuvent être vendues à tout moment, sans restrictions. Les actions n'ont pas besoin d'être rendues à temps pour régler votre vente and les recettes de la vente sont crédités sur le compte du client à la date normale de règlement. Le prêt prendra fin à l'ouverture du jour ouvré suivant la date de vente du titre.

Un client peut-il vendre des options d'achat couvertes sur des actions qui ont été prêtées dans le cadre du Programme d'amélioration du rendement des actions et recevoir le traitement de couverture de marge des options d'achat ?

Oui. Un prêt d'action n'a aucun impact sur ses exigences de marge couvert ou non car le prêteur conserve l'exposition de tout gain ou toute perte lié à la position prêtée.

Que se passe-t-il pour les actions sujettes à un prêt et qui sont ensuite livrées sur une demande d'option d'achat ou l'exercice d'une option de vente ?

Le prêt prendra fin à T+1 de toute démarche (transaction, demande, exercice) qui aura clôturer ou diminuer la position.

Que se passe-t-il pour les actions sujettes à un prêt et dont le trading est interrompu par la suite ?

Une interruption n'a pas d'impact direct sur la capacité à prêter l'action et tant qu'IBKR peut continuer à prêter l'action, ce prêt restera en place que l'action soit interrompue ou non.

La garantie d'un prêt peut-elle être transférée à la partie matières premières pour couvrir la marge et/ou la variation ?

Non. La garantie du prêt n'impacte jamais la mage ou le financement.

Que se passe-t-il si un participant au programme commence un prêt sur marge ou augmente un solde de prêt existant ?

Si un client détient des titres entièrement payés prêtés dans le cadre du Programme d'amélioration du rendement des actions et commence par la suite un prêt sur marge, le prêt prendra fin dans la mesure où les titres sont sont pas considérés comme des titres en excès de marge. De la même manière, si un client détient des titres en excès de marge qui ont été prêtés dans le cadre du programme et augmente le prêt sur marge existant, le prêt peut également prendre fin dans la mesure où les titres de sont plus considérés en excès de marge.

Dans quelle circonstances un prêt d'action donné peut-il prendre fin ?

Un prêt d'actions pendra automatiquement fin dans les cas suivants (sans s'y limiter) :

- Si le client choisit de ne plus participer au programme

- Transfert d'actions

- Emprunt d'un certain montant sur les actions

- Vente d'actions

- Demande d'option d'achat/exercice d'option de vente

- Fermeture du compte

Les participants au Programme d'amélioration du rendement des actions reçoivent-ils des dividendes sur les actions prêtées ?

Les actions du Programme d'amélioration du rendement des actions qui sont prêtées sont généralement récupérées avant l'ex-date pour recevoir le dividende et éviter les paiements tenant lieu (PIL) de dividendes. Il est toutefois possible de recevoir un PIL.

Les participants au Programme d'amélioration du rendement des actions conservent-ils les droits de vote des actions prêtées ?

Non. L'emprunteur des titres reçoit le droit de vote ou fournit son accord concernant les titres si la date limite de vote, pour donner son accord ou tout autre mesure tombe pendant la durée du prêt.

Les participants au Programme d'amélioration du rendement des actions reçoivent-ils les droits, garanties et actions de distribution sur les actions prêtées ?

Oui. Le prêteur des titres recevra tous les droits, toutes les garanties, actions de distribution et répartitions des titres prêtés

Comment les prêts seront-ils indiqués sur les relevés d'activité ?

La garantie de prêt, les actions existantes et le revenus sont indiqués dans les 6 sections suivantes du relevé :

1. Détail de trésorerie – précise les solde de garantie de départ (espèces ou U.S. Treasuries), variation nette résultant de l'activité de prêt (positive si nouveaux prêts ; négative si rendements nets) et solde de garantie en espèces de fin.

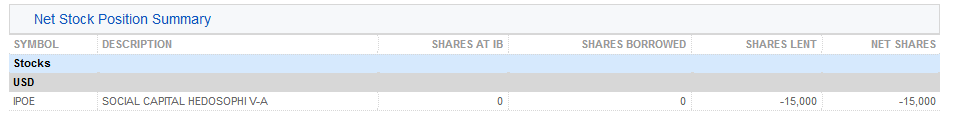

2. Récapitulatif de position d'action nette – pour chaque action, précise le total d'actions chez IBKR, le nombre d'actions empruntées, le nombre d'actions prêtées et les actions nette (= actions chez IBKR + actions empruntées - actions prêtées).

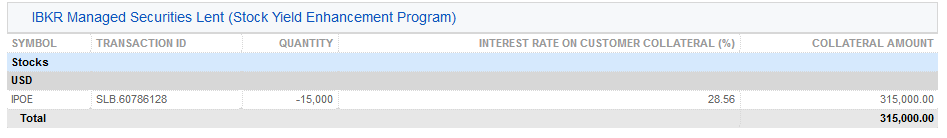

3. Titres prêtés gérés par IBKR (Programme d'amélioration du rendement des actions) – fournit pour chaque action prêtée dans le cadre du Programme d'amélioration du rendement des actions la quantité d'actions prêtées, le taux d'intérêt (%).

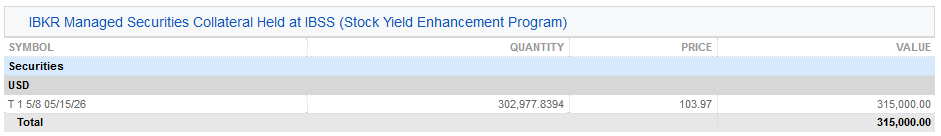

3a. Garantie détenue chez IBSS sur les titres gérés par IBKR (Programme d'amélioration du rendement des actions) – Les clients d'IBLLC verront une section supplémentaire sur le relevé indiquant les U.S. Treasuries détenus pour garantie, la quantité, le prix et la valeur totale garantissant la prêt d'actions

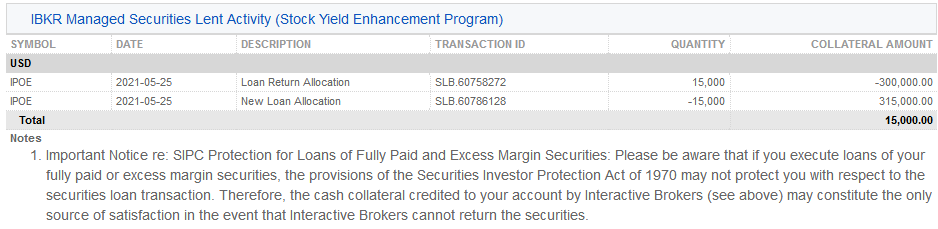

4. Activité des titres prêtés gérés par IBKR(Programme d'amélioration du rendement des actions) – précise l'activité de prêt pour chaque titre y compris les répartitions du rendement du prêt (prêts terminés) ; nouvelles répartitions de prêt (nouveaux prêts) ; la quantité d'actions ; le taux d'intérêt net (%) ; le taux d'intérêt sur la garantie client (%) et le montant de garantie.

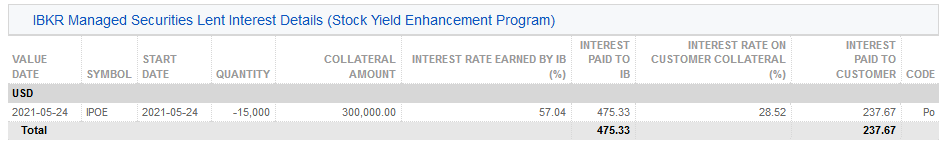

5. Détails des intérêts de l'activité des titres prêtés gérés par IBKR (Programme d'amélioration du rendement des actions) – précise pour les prêts individuels le taux d'intérêt gagné par IBKR (%) ; le revenu gagné par IBKR (représente le revenu total qu'IBKR gagne grâce au prêt, qui est égal à {Montant de garantie * taux d'intérêt}/360) ; le taux d'intérêt sur la garantie client (représente environ la moitié du revenu qu'IBKR gagne sur le prêt) et l'intérêt payé au client (représente le revenu d'intérêts gagné sur la garantie du client)

Remarque : cette section ne sera affichée que si les intérêts cumulés reçus par le client dépasse 1 USD pour la période du relevé.

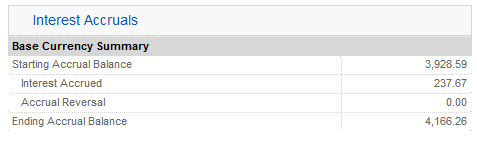

6. Intérêts cumulés – le revenu d'intérêts est comptabilisé ici comme un intérêt cumulé et est considéré comme tout autre intérêt cumulé (groupé mais affiché uniquement en tant qu'accumulation s'il dépasse 1 $ en espèces chaque mois). Pour les déclarations de fin d'année, ce revenu d'intérêts sera déclaré sur le Form 1099 pour les contribuables américains.

Comment les cours de clôture des options sur titres des États-Unis sont-ils déterminés ?

Les cours qu'IB utilise pour marquer les options sur titres cotées aux État-Unis à la clôture de chaque jour (TWS et relevés) proviennent de l'Options Clearing Corporation (OCC). En tant que seule chambre de compensation pour ces produits d'options, l'OCC génère un cours de clôture pour chaque contrat d'option pour calculer la marge requise de ses membres pour lesquels elle compense les transactions (ex. : IB) et également pour fournir les tableaux de risque utilisés par les courtiers portant des comptes de portefeuille sur marge.

Il est important de noter que les cours générés par l'OCC sont modifiés et peuvent ne pas refléter le cours de clôture tel que distribué par les Bourses participantes. Ils sont tout d'abord modifiés car il n'y a pas de cotes groupées pour les options, la plupart desquelles sont cotées plusieurs fois et fongibles sur les sept Bourses (c'est-à-dire que vous pouvez avoir à choisir entre sept cotes chaque jour). En conséquence, l'OCC crée un cours unique à la clôture, qui est théoriquement uniforme sur toutes les Bourses et vérifié pour veiller à ce qu'il n'y ait pas de conditions d'arbitrage de levée ou de temps.

Pour créer des cours, l'OCC commencera par prendre le point médian du cours acheteur le plus élevé et du cours vendeur le plus bas parmi toutes les bourses, déterminant ainsi la volatilité implicite et lissant la courbe de la volatilité implicite (pour une catégorie, un type ou une échéance d'option donné(e)) grâce à un processus itératif qui, à son tour, ajuste les cours de l'option. Il existe également des règles mises en place pour limiter la volatilité de certaines options nettement dans ou hors du cours. Le cours modifié résultant est étendu jusqu'à 6 décimales. En raison des frais généraux d'exploitation pour le calcul des cours modifiés pour l'univers entier des séries d'option, ce processus n'est réalisé qu'une fois par jour à la clôture des marchés.

Pourquoi ne suis-je pas informé(e) de l'attribution de mes positions d'options sur titres US avant le jour suivant ?

Le traitement des avis de levée pour les options américaines sur des jours autres que la date d'échéance n'est pas réalisé en temps réel, mais dans le cadre d'un traitement de nuit par lots, par l'Options Clearing Corporation (OCC). La séquence de traitement, qui par définition résulte en un décalage de notification d'au moins un jour pour le client, est la suivante :

- L'OCC permet généralement à ses membres compensateurs de soumettre électroniquement des avis de levée au nom des clients détenant une position longue pendant la journée, mais normalement pas après le début du traitement critique du soir (Jour E).

- Dans le cadre de la séquence de traitement de position du soir, l'OCC attribue au hasard les avis de levée qu'elle a reçu aux positions ouvertes de ses membres compensateurs. Cette information est ensuite rendue disponible par l'OCC à ses membres compensateurs tôt le matin du jour suivant (Jour E+1).

- Quand l'information est disponible, les sociétés de compensation telles qu'IBKR ont déjà terminé leur traitement de l'activité du jour pour pouvoir fournir des relevés, informations de marge et de règlement en temps voulu à leurs clients. L'OCC détenant les positions des clients de ses membres compensateurs de manière omnibus (elle ne connaît pas l'identité des clients, seule la société de compensation la connaît), le membre compensateur doit, à son tour, exécuter un processus au hasard pour attribuer ces avis de levée aux clients détenant une position à découvert dans cette série d'options précise.

- Quand IBKR reçoit un avis d'attribution de la part de l'OCC et réalise son processus d'attribution au hasard, les attributions seront publiées sur la Trader Workstation des comptes impactés et apparaîtra sur le relevé d'activité journalier à la clôture de ce jour (E+1).

De plus, en raison de cette séquence de traitement et le fait qu'une option longue peut avoir une valeur temps restant, IBKR ne peut pas fournir automatiquement un avis de levée à l'OCC pour tout spread d'option longue contre l'option à découvert assignée comme moyen de compenser l'obligation de livraison en découlant.

Les détenteurs de compte peuvent se référer au document Characteristics and Risks of Standardized Options qui est fourni par IBKR à chaque client admissible au trading d'options lors de l'ouverture du compte et qui explique clairement les risques de l'attribution. Ce document est également disponible sur le site de l'OCC.

Créer un Relevé personnalisé avec le détail du lot

Vous pouvez créer un relevé avec le détail du lot en passant par la fenêtre Relevés personnalisés dans Gestion de compte.

Nouvelle Gestion de compte

1. Cliquez sur Rapports > Relevés.

La fenêtre Relevés s'affichera.

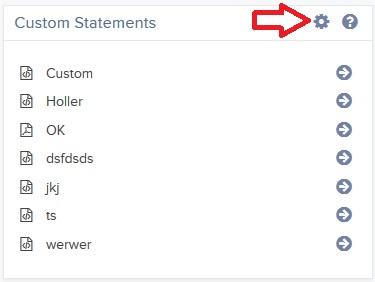

2. Dans le panneau de Relevés personnalisés, cliquez sur l'icône Configurer (roue dentée).

La fenêtre de Modèles de relevés d'activité s'affichera.

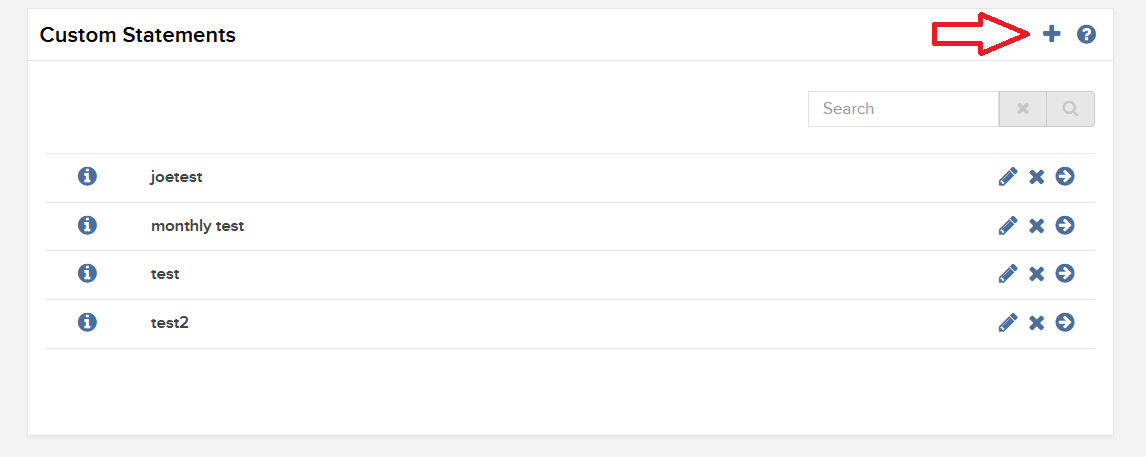

3. Cliquez sur le + pour créer un nouveau modèle de relevé.

.jpg)

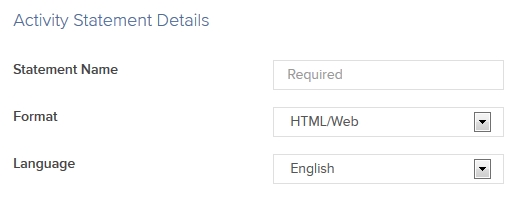

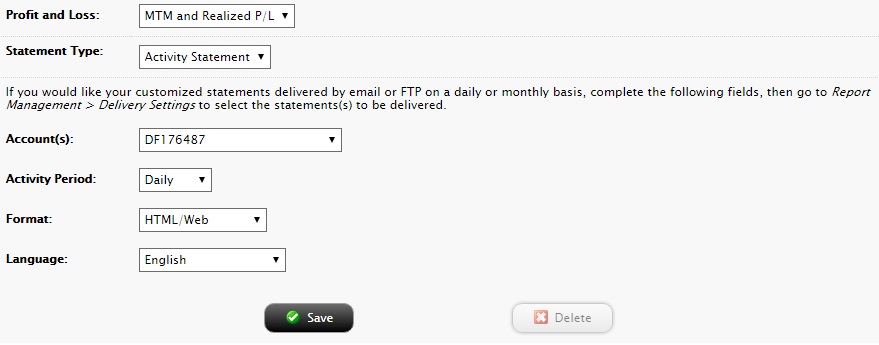

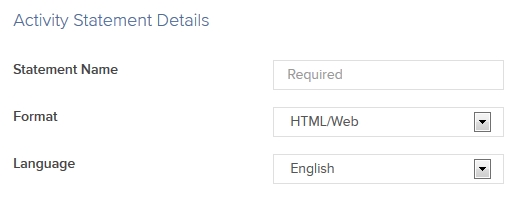

4. Dans l'espace Détails de relevés d'activité, indiquez un nom pour votre relevé personnalisé et sélectionnez un format et une langue de sortie. Il vous sera aussi demandé de sélectionner un délai, qui pourra être modifié lorsque vous générerez le relevé.

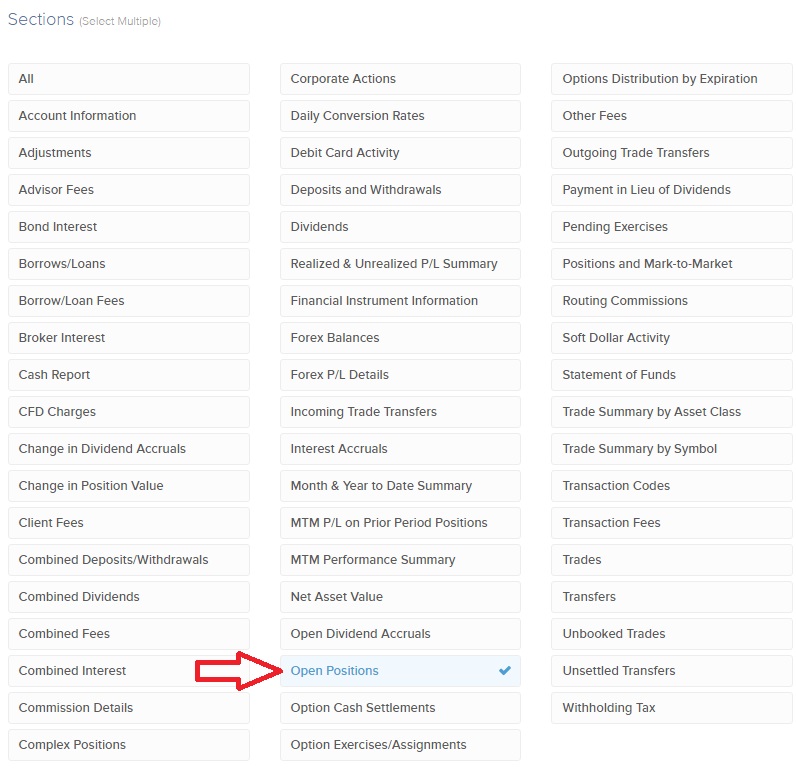

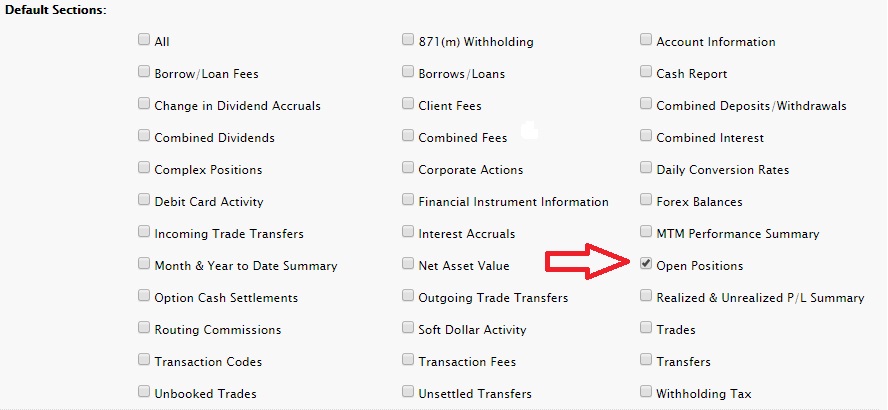

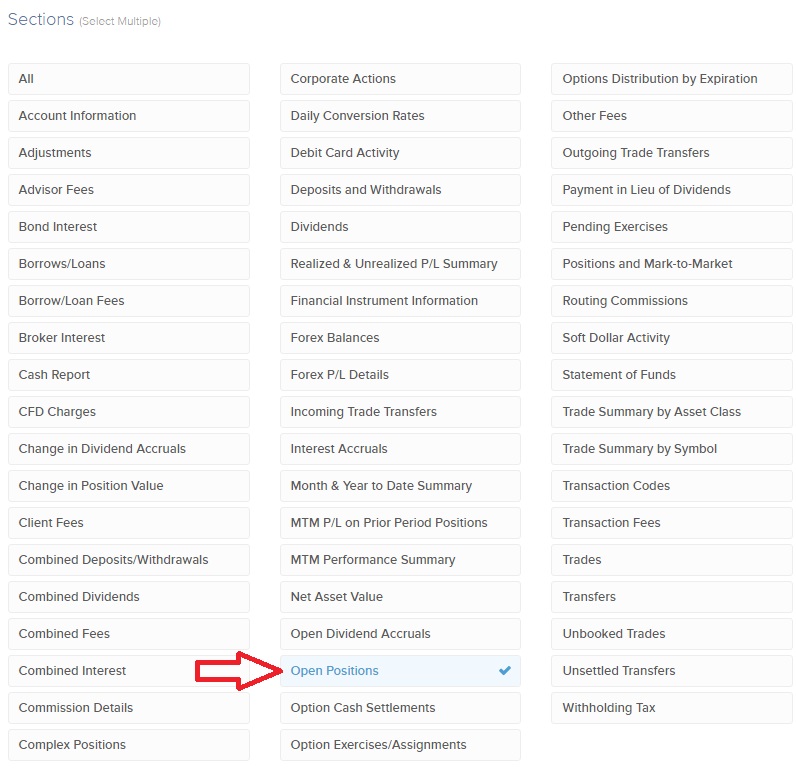

5. Dans Sections, cliquez sur les sections que vous souhaitez voir apparaître sur votre relevé personnalisé. Les sections sélectionnées apparaîtront avec une coche. Les détails du lot se trouveront dans la section Position ouverte, choisissez donc bien cette option.

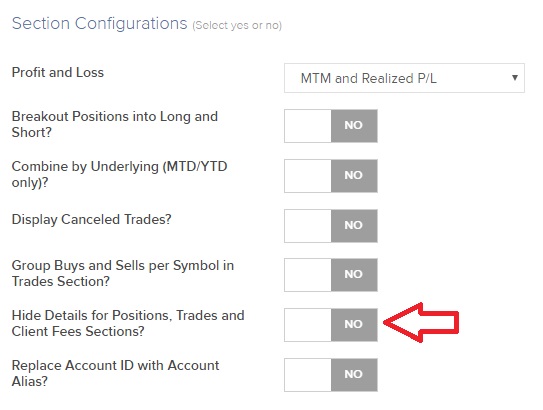

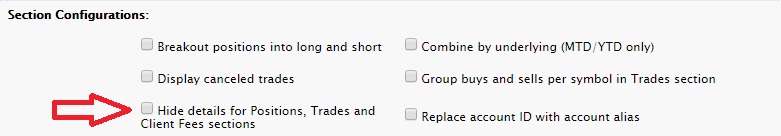

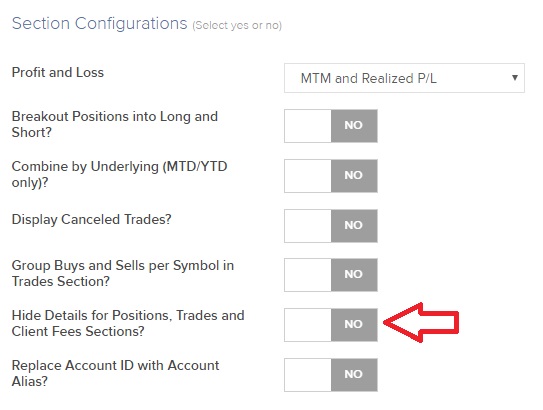

6. Dans Configurations de section, veuillez sélectionner les options que vous souhaitez activer dans votre relevé personnalisé. Pour vous assurer que les détails du lot seront sur le relevé, sélectionner « NON » pour « Masquer les détails pour les sections Positions, Transactions et Frais client ? ».

7. Cliquez sur POURSUIVRE.

8. Vérifiez votre modèle de relevé et cliquez sur Créer.

Vous pouvez maintenant générer votre nouveau relevé personnalisé depuis le panneau Générer un relevé dans la fenêtre Relevés.

Gestion de compte classique

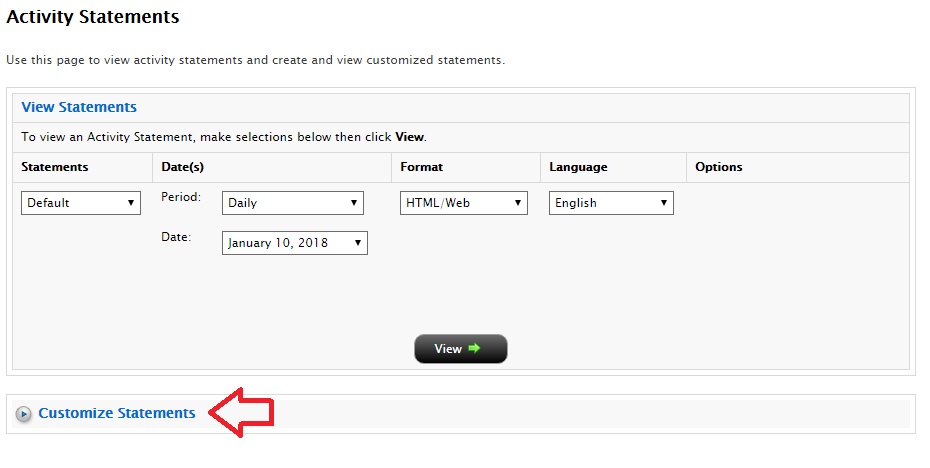

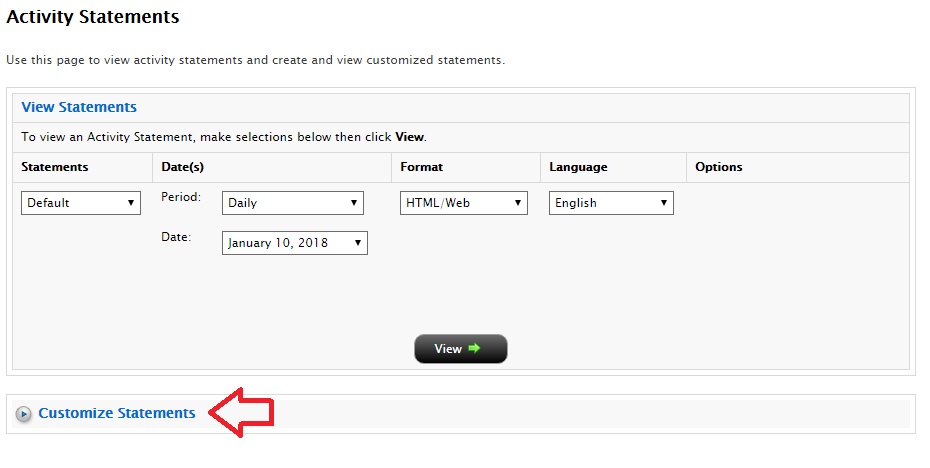

1. Cliquez sur Rapports > Activité > Relevés.

La fenêtre Relevés s'affichera.

2. Cliquez sur le titre bleu « Personnaliser les relevés ».

La section Personnaliser les relevés s'affichera.

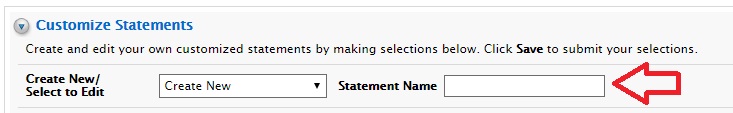

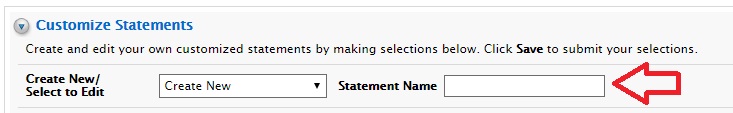

3. Sélectionner « Créer nouveau » dans le premier menu déroulant et indiquez un nom pour votre relevé personnalisé dans le champ « Nom de relevé ».

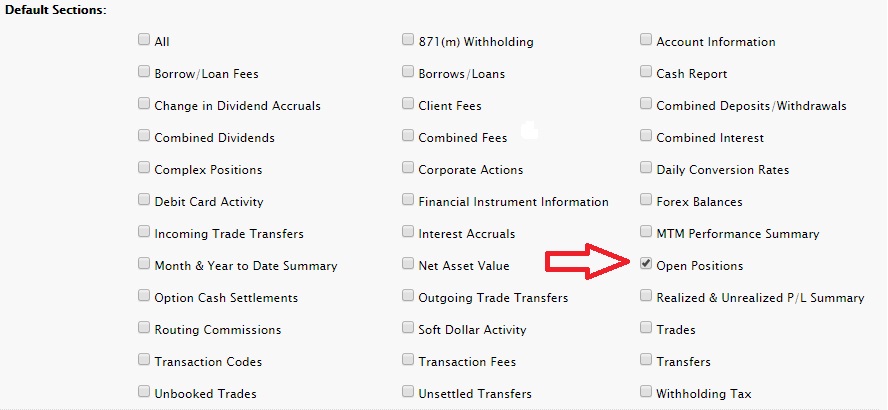

4. Dans les Sections par défaut, cliquez sur les sections que vous souhaitez voir apparaître sur votre relevé personnalisé. Les sections sélectionnées apparaîtront avec une coche. Les détails du lot se trouveront dans la section Position ouverte, choisissez donc bien cette option.

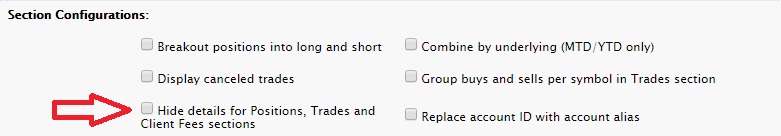

5. Dans Configurations de la section, veuillez sélectionner les options que vous souhaitez activer dans votre relevé personnalisé. Pour vous assurer que les détails du lot seront sur le relevé, DÉCOCHEZ LA CASE pour « Masquer les détails pour les sections Positions, Transactions et Frais client ? ».

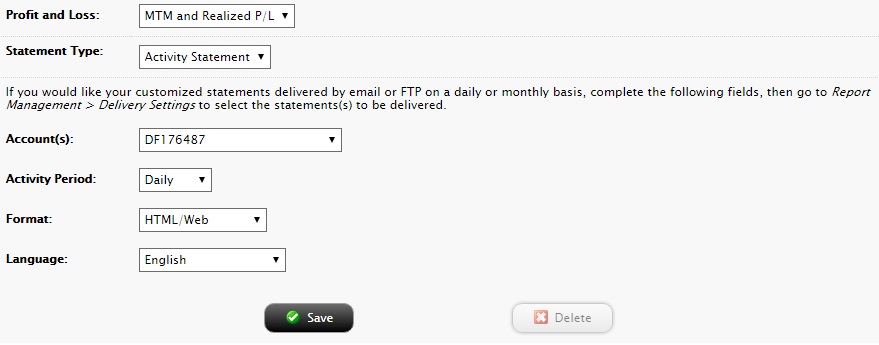

6. Sélectionnez votre type de Compte de résultat, de Relevé (doit être un relevé d'activité), Numéro(s) de compte, Période d'activité, Format et Langue dans les menus déroulants. Le système vous demandera la période d'activité souhaitée, elle pourra être modifiée lorsque vous générerez le relevé.

7. Cliquez sur Enregistrer.

Vous pouvez maintenant générer votre nouveau relevé personnalisé depuis le panneau Générer un relevé dans la fenêtre Relevés, en sélectionnant votre nouveau relevé personnalisé depuis le menu déroulant « Relevés ».

Create a Custom Statement with Lot Details

You can create a statement with Lot Details through the Custom Statements screen in Client Portal/Account Management.

New Client Portal

1. Click Reports > Statements.

The Statements screen will populate.

2. In the Custom Statements panel, click the + icon.

The Activity Statement Template screen will populate.

3. Click the + icon to create a new statement template.

.jpg)

4. In Activity Statement Details, enter a name for your custom statement, and select an output format and language. It will ask you to select a time Period as well, but this can be modified when you run the statement.

5. In Sections, click each section that you want to appear in your custom statement. Selected sections will appear with a check mark. The Open Positions section is where Lot Details will be located, so be sure to choose this option.

6. In Section Configurations, please select which options you wish to turn on in your custom statement. In order to ensure Lot Details are on the statement, select “NO’ for “Hide Details for Positions, Trades, and Client Fees Sections?”.

7. Click CONTINUE.

8. Review your statement template and click Create.

You can now run your new custom statement from the Run a Statement panel on the Statements screen.

Classic Account Management

1. Click Reports > Activity > Statements.

The Statements screen will populate.

2. Click on the blue “Customize Statements” header.

The Customize Statements section will expand/populate.

3. Select “Create New” from the first drop down menu, and enter a name for your custom statement in the “Statement Name” field.

4. In Default Sections, click each section that you want to appear in your custom statement. Selected sections will appear with a check mark. The Open Positions section is where Lot Details will be located, so be sure to choose this option.

5. In Section Configurations, please select which options you wish to turn on in your custom statement. In order to ensure Lot Details are on the statement, UNCHECK THE BOX for “Hide Details for Positions, Trades, and Client Fees sections”.

6. Select your Profit and Loss Type, Statement Type (should be Activity Statement), Account number(s), Activity Period, Format, and Language from the drop down menus. While the system does ask you for a preferred Activity Period, this can be modified when you run the statement.

7. Click Save.

You can now run your new custom statement from View Statements panel on the Statements screen by selecting your new custom statement from the “Statements” drop down menu.

How to update the US Social Security Number (SSN) or Individual Taxpayer Identification Number (ITIN) on your account

If you have been informed or believe that your account profile contains an incorrect US SSN/ITIN, you may simply log into your Account Management to update this information. Depending on your taxpayer status, you can update your US SSN/ITIN by modifying one of the following documents:

1) IRS Form W9 (if you are a US tax resident and/or US citizen holding a US SSN/ITIN)

2) IRS Form W-8BEN (if you are a Non-US tax resident holding a US SSN/ITIN)

Please note, if your SSN/ITIN has already been verified with the IRS you will be unable to update the information. If however the IRS has not yet verified the ID, you will have the ability to update through Account Management.

How to Modify Your W9/W8

1) To submit this information change request, first login to Account Management

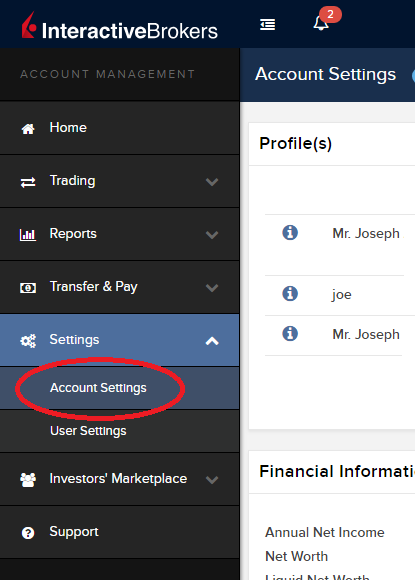

2) Click on the Settings section followed by Account Settings

3) Find the Profile(s) section. Locate the User you wish to update and click on the Info button (the "i" icon) to the left of the User's name

.png)

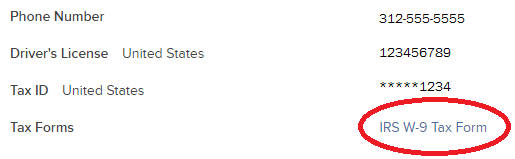

4) Scroll down to the bottom where you will see the words Tax Forms. Next to it will be a link with the current tax form we have for the account. Click on this tax form to open it

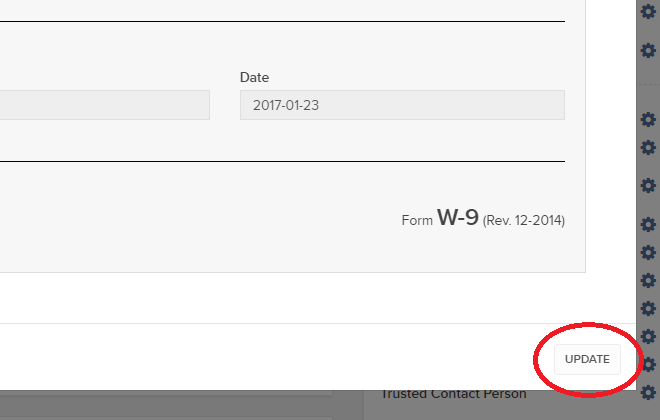

5) Review the form. If your US SSN/ITIN is incorrect, click on the UPDATE button at the bottom of the page

6) Make the requisite changes and click the CONTINUE button to submit your request.

7) If supporting documentation is required to approve your information change request, you will receive a message. Otherwise, your information change request should be approved within 24-48 hours.

Common Reporting Standard (CRS)

The Common Reporting Standard (CRS), referred to as the Standard for Automatic Exchange of Financial Account Information (AEOI), calls on countries to obtain information from their financial institutions and exchange that information with other countries automatically on an annual basis. The CRS sets out the financial account information to be exchanged, the financial institutions required to report, the different types of accounts and taxpayers covered, as well as common due diligence procedures to be followed by financial institutions. For more information about CRS, please visit the OECD website.

Interactive Brokers entities comply with the requirements of CRS as implemented in the jurisdictions where they are located, and report account information to the applicable government authorities. Clients reported by Interactive Brokers under CRS will receive a CRS Client Report in the Client Portal shortly after the reporting deadlines specified below. The CRS Client Report provides an overview of the information that was reported by Interactive Brokers.

- What information is reported under CRS:

- Account number

- Name

- Address

- Tax ID Number

- Tax residency country

- Date of birth

- Year-end account balance

- Gross proceeds (all sales)

- Interest income

- Dividend income

- Other income

- When and where is the information reported:

- Interactive Brokers Australia Pty. Ltd. reports to the Australian Taxation Office (ATO) by July 31.

- Interactive Brokers Canada Inc. reports to the Canada Revenue Agency (CRA) by May 1.

- Interactive Brokers Central Europe Zrt. reports to the National Tax and Customs Administration of Hungary (NAV) by June 30.

- Interactive Brokers Hong Kong Limited reports to the Inland Revenue Department of Hong Kong SAR (IRD) by May 31.

- Interactive Brokers India Pvt. Ltd. reports to the Reserve Bank of India/Central Board of Direct Taxes (RBI/CBDT) by May 31.

- Interactive Brokers Ireland Limited reports to the Office of the Revenue Commissioners of Ireland by June 30.

- Interactive Brokers Securities Japan Inc. reports to the National Tax Agency of Japan (NTA) by April 30.

- Interactive Brokers Singapore Pte. Ltd. reports to the Inland Revenue Authority of Singapore (IRAS) by May 31.

- Interactive Brokers U.K. Limited reports to Her Majesty's Revenue and Customs of the United Kingdom (HMRC) by May 31.

- Additional Notes:

- Information relating to clients of Introducing Brokers is not reported by Interactive Brokers. Introducing Brokers are responsible for their own reporting under CRS.

- Accounts held by Interactive Brokers LLC are not reported under CRS as the United States has not signed the CRS.

Questionnaire relatif aux données de marché pour Non-Professionel

Informations sur la manière de remplir le nouveau questionnaire destiné aux non-professionnels.

Le NYSE ainsi que la plupart des Bourses américaines exigent que les fournisseurs confirment avec certitude le statut de chaque client Non-Professionnel avant de leur permettre de recevoir des données de marché. À l'avenir, le questionnaire pour Non-Professionel sera utilisé pour déterminer et confirmer le statut de chaque client en termes d'accès aux données de marché. Conformément aux exigences de la Bourse, si les clients ne sont pas identifiés comme non-professionnels, ils se verront attribuer par défaut le statut de professionnels. Ce procédé vise à garantir et conserver le bon statut ouvrant accès aux données de marché pour tout nouvel abonné. Pour une définition du statut de professionnel, veuillez consulter l'article ibkb.interactivebrokers.com/article/2369.

Vous devrez répondre à chaque question de ce questionnaire afin que votre statut de non-professionnel puisse être déterminé. Les Bourses exigeant la confirmation de la preuve de la désignation de non-professionnel, un questionnaire incomplet ou ambigu aboutira à l'attribution du statut de Professionnel jusqu'à ce que le statut puisse être confirmé.

Si ce statut était amené à changer, veuillez contacter votre service d'assistance.

Clarification des questions:

1) À des fins commerciales ou entrepreneuriales

a) Recevez-vous des informations financières (y compris des informations d'actualité ou de prix concernant des titres, contrats ou autres instruments financiers ?

Explication : recevez-vous et utilisez-vous les données de marché pour le compte d'une entreprise ou toute autre organisation, en dehors de l'utilisation personnelle que vous en faite sur ce compte ?

b) Réalisez-vous des opérations de trading de titres , de contrats ou de produits Forex pour le bénéfice d'une personne morale, d'une société de personnes, d'une fiducie professionnelle, d'un club d'investissement ou d'une autre entité ?

Explication : tradez-vous pour votre propre compte ou pour le compte d'une organisation (Ltd, LLC, GmbH, Co., LLP, Corp, SARL, SA, etc.) ?

c) Avez-vous conclu un accord de (a) partage de profit pour vos activités de trading ou (b) de rémunération de vos activités de trading ?

Explication : percevez-vous une rémunération ou rétribution pour réaliser du trading ou partagez-vous les profits de vos activités de trading avec une entité ou personne tierce ?

d) Recevez-vous un espace de travail, de l'équipement ou tout autre avantage en contrepartie de votre trading ou travail en tant que consultant financier d'une personne, entreprise ou entité ?

Explication : êtes-vous rémunéré ou percevez-vous une rétribution sous quelque forme que ce soit pour vos activités de trading, cette rétribution n'étant pas nécessairement monétaire.

2) Agir en qualité de

a) Agissez-vous actuellement, de quelque manière que ce soit, en qualité de conseiller en investissement ou négociateur-courtier ?

Explication: êtes-vous rémunéré pour gérer les actifs d'une tierce-partie ou pour conseiller d'autres personnes sur la manière de gérer leurs actifs ?

b) Etes-vous engagé en tant que gestionnaire d'un patrimoine constitué de titres, contrats ou Forex ?

Explication : êtes-vous rémunéré pour gérer des titres, contrats ou produits Forex ?

c) Utilisez-vous actuellement ces informations financières de manière professionnelle ou dans le but de gérer les actifs de votre employeur ou de la société qui vous emploie ?

Explication : utilisez-vous les données à de fins commerciales dans le but spécifique de gérer les actifs de votre employeur ou de la société qui vous emploie ?

d) Utilisez-vous le capital de toute autre personne ou entité dans le cadre de vos activités de trading ?

Explication : y a t-il sur votre compte des actifs appartenant à une autre entité que la vôtre ?

3) Distribuer, republier ou fournir des données à toute autre tierce partie

a) Distribuez-vous, redistribuez-vous, publiez-vous, mettez-vous à la disposition d'un tiers ou fournissez-vous des informations financières découlant de ce service à une quelconque autre tierce partie ?

Explication : envoyez-vous des données à des tiers ou en recevez-vous de leur part d'une quelconque façon ?

4) Trader qualifié de titres ou contrats à terme

a) Etes-vous actuellement enregistré ou qualifié en tant que trader de titres auprès d'une agence de titres, ou auprès d'un marché de matières premières ou contrats à terme, ou êtes-vous un conseiller en investissement auprès d'une Bourse nationale ou d'État, un organisme régulateur, une association professionnelle ou une institution professionnelle reconnue ? i, ii

OUI☐ NON☐

i) Veuillez trouver ci-dessous une liste non-exhaustive d'exemples d'organismes régulateurs :

- US Securities and Exchange Commission (SEC)

- US Commodities Futures Trading Commission (CFTC)

- UK Financial Service Authority (FSA)

- Japanese Financial Service Agency (JFSA)

ii) Veuillez trouver ci-dessous une liste non-exhaustive d'exemples d'organismes autorégulateurs :

- US NYSE

- US FINRA

- Swiss VQF

Répercussion de frais pour les ADR

Les titulaires de compte détenant des positions de certificats américains d'actions étrangères (ADR- American Depositary receipts), doivent savoir que ces titres font l'objet de frais périodiques qui visent à compenser le correspondant bancaire fournissant des services de garde au nom des ADR. Ces services comprennent généralement un inventaire des actions étrangères sous-jacentes et la gestion de l'enregistrement, ainsi que des services de mise en conformité et de tenue des registres.

À l'origine, les correspondants bancaires étaient uniquement en mesure de collecter les frais de garde en les soustrayant directement des dividendes des ADR. Cependant, étant donné que de nombreux ADR ne paient pas de dividendes régulièrement, ces banques se sont trouvées dans l'incapacité de collecter ces frais. Par conséquent, en 2009, la Depository Trust Company été autorisée par la SEC à collecter des frais de garde au nom des banques pour les ADR ne payant pas de dividendes réguliers. La DTC collecte ces frais auprès des courtiers participants (tels qu'IB), qui détiennent des certificats américains d'actions étrangères pour ses clients. On parle alors de répercussion des frais car ils seront collectés par le courtier auprès de ses clients.

Si vous détenez une position d'ADR ouvrant droit à un dividende, ces frais seront déduits du dividende comme par le passé. Si vous détenez une position d'ADR n'ouvrant pas droit à un dividende, cette répercussion des frais apparaîtra sur le relevé mensuel correspondant à la date d'enregistrement à laquelle il sera déterminé. Tout comme pour le traitement des dividendes en numéraire, IB s'efforcera de refléter également les frais d'allocation d'ADR dans la section Montants accumulés de vos relevés de compte. Une fois facturés, les frais apparaîtront dans la section Dépôts et retraits de votre relevé sous la description "Ajustements- Autres", avec le symbole de l'ADR auquel ils se rattachent.

Bien que le montant des frais varie généralement entre 0.01$ et 0.03$, les montants peuvent varier selon les ADR et nous vous recommandons de vous référer à la brochure relative aux ADR pour plus de détails. Vous pouvez rechercher la brochure en ligne via l'outil EDGAR Company Search de la SEC.

Market Data Non-Professional Questionnaire

Insight into completing the new Non-Professional Questionnaire.

The NYSE and most US exchanges require vendors to positively confirm the market data status of each customer before allowing them to receive market data. Going forward, the Non-Professional Questionnaire will be used to identify and positively confirm the market data status of all customer subscribers. As per exchange requirements, without positively identifying customers as non-professional, the default market data status will be professional. The process will protect and maintain the correct market data status for all new subscribers. For a short guide on non-professional definitions, please see https://ibkr.info/article/2369.

Each question on the questionnaire must be answered in order to have a non-professional designation. As exchanges require positive confirmations of proof for non-professional designations, an incomplete or unclear Non-Professional Questionnaire will result in a Professional designation until the status can be confirmed.

If the status should change, please contact the helpdesk.

Explanation of questions:

1) Commercial & Business purposes

a) Do you receive financial information (including news or price data concerning securities, commodities and other financial instruments) for your business or any other commercial entity?

Explanation: Are you receiving and using the market data for use on behalf of a company or other organization aside from using the data on this account for personal use?

b) Are you conducting trading of any securities, commodities or forex for the benefit of a corporation, partnership, professional trust, professional investment club or other entity?

Explanation: Are you trading for yourself only or are you trading on behalf of an organization (Ltd, LLC, GmbH, Co., LLP, Corp.)?

c) Have you entered into any agreement to (a) share the profit of your trading activities or (b) receive compensation for your trading activities?

Explanation: Are you being compensated to trade or are you sharing profits from your trading activities with a third party entity or individual?

d) Are you receiving office space, and equipment or other benefits in exchange for your trading or work as a financial consultant to any person, firm or business entity?

Explanation: Are you being compensated in any way for your trading activity by a third party, not necessarily by being paid in currency.

2) Act in a capacity

a) Are you currently acting in any capacity as an investment adviser or broker dealer?

Explanation: Are you being compensated to manage third party assets or compensated to advise others on how to manage their assets?

b) Are you engaged as an asset manager for securities, commodities or forex?

Explanation: Are you being compensated to manage securities, commodities, or forex?

c) Are you currently using this financial information in a business capacity or for managing your employer’s or company’s assets?

Explanation: Are you using data at all for a commercial purposes specifically to manage your employer and/or company assets?

d) Are you using the capital of any other individual or entity in the conduct of your trading?

Explanation: Are there assets of any other entity in your account other than your own?

3) Distribute, republish or provide data to any other party

a) Are you distributing, redistributing, publishing, making available or otherwise providing any financial information from the service to any third party in any manner?

Explanation: Are you sending any data you receive from us to another party in any way, shape, or form?

4) Qualified professional securities / futures trader

a) Are you currently registered or qualified as a professional securities trader with any security agency, or with any commodities or futures contract market or investment adviser with any national or state exchange, regulatory authority, professional association or recognized professional body? i, ii

YES☐ NO☐

i) Examples of Regulatory bodies include, but are not limited to,

- US Securities and Exchange Commission (SEC)

- US Commodities Futures Trading Commission (CFTC)

- UK Financial Service Authority (FSA)

- Japanese Financial Service Agency (JFSA)

ii) Examples of Self-Regulatory Organization (SROs) include, but are not limited to:

- US NYSE

- US FINRA

- Swiss VQF