“EMIR”:交易報告庫報告義務和盈透證券的委託報告服務

如果我交易的產品是以我賬戶中沒有的幣種計價的會怎麼樣?

買賣給定的產品所需的特定幣種是交易所決定的,不是IBKR決定的。例如,當您下單買入某種以您的賬戶中沒有的幣種計價的證券,假設您使用的是保證金賬戶且在滿足了保證金要求後有多餘的資產,則IBKR會借入該幣種的資金。請注意,IBKR有義務以指定的計價幣種和清算所結算該交易。如您不希望我們借入資金進而產生利息成本,則您需先向您的賬戶存入所需的幣種及金額的資金,或通過IdealPro或各種零數(odd lot)交易場所將賬戶中的資金兌換為所需的幣種及金額——對於超過25,000美元或等值的金額,通過IdealPro兌換;對於小於25,000美元或等值的金額,通過零數交易場所兌換,這兩種渠道都可在TWS中找到。

需注意的還有,當您平倉了以特定幣種計價的證券,所獲資金將始終以該幣種保留在您的賬戶中,不論該幣種是否是您為賬戶選擇的基礎貨幣。相應地,這部分資金相對於您的基礎貨幣將存在匯率風險,直至您完成換匯或用這些資金交易其它以該幣種計價的產品。

關於使用止損單的更多信息

美股市場偶爾會發生極端波動和價格混亂。 有時這類情況持續時間很長,有時又很短。止損單可能會對價格施加下行壓力、加劇市場波動,且可能使委託單在大幅偏離觸發價格的位置上成交。.

爲什麽活動報表的現金報告部分反映的是證券和商品之間的內部轉帳?

根據監管要求,IBKR須將您賬戶中的證券資産和商品資産分隔開來。 這些商品資産可能包含期貨期權倉位的市場價值加上用作商品期貨和期貨期權倉位保證金的現金。 您商品倉位的保證金要求會定期重新計算,如果保證金降低,則多出來的現金便會從賬戶的商品分區轉到證券分區。 同樣,如果商品保證金要求提高,IBKR也會將資金從證券分區轉到商品分區。 由于美國證券投資者保護公司(SIPC)的保險覆蓋的是您賬戶證券分區(而非商品分區)的資産,這種定期轉帳也是爲了確保您的現金能得到最大程度的保護。 請注意,這種現金移動表示的是您賬戶中的日記帳分錄,是用來互相抵消的,因此對賬戶的總現金餘額幷沒有影響(參考活動報表現金報告的總計欄)。

SPAN保證金系統概述

“標準投資組合風險分析(SPAN)”是芝加哥商品交易所(CME)創建的一種計算保證金要求的方法。全球多家清算所和交易所都使用該方法來計算期貨及期貨期權的“履約保證”(即保證金要求)。清算所會從期貨經紀商(FCM)處收取履約保證,期權經紀商則從其客戶處收取。

SPAN會使用16種假設的市場情境來評估投資組合在給定期限內(通常設為一天)在最差的情況下可能遭受的損失,進而得出保證金金額。這16種假設情境會反映期貨或期權合約底層價格的變動,對於期權,還會反映時間衰減和隱含波動率的變動。

計算SPAN要求的第一步是將所有底層產品相同的持倉合併為一個 “商品組合”。下一步,SPAN會計算和加總某一種情境下“商品組合”內每一個持倉的風險,並將理論損失最大的情境下的風險定義為“掃描風險”。16種情境是基於“商品組合”價格掃描範圍(給定期限內底層產品的最大價格波動)和波動率掃描範圍(期權最大隱含波動率變動)得出的。

假設一個投資組合由股票指數ABC的一張多頭期貨合約和一張多頭看跌期權合約組成,底層價格為1000美元,乘數為100,價格掃描範圍為6%。 對於該給定的投資組合,“掃描風險”為情境14下的1125美元。

|

# |

1 張多頭期貨 |

1 張多頭看跌期權 |

合計 |

情境描述 |

|

1 |

$0 |

$20 |

$20 |

價格不變;波動率在掃描範圍內上升 |

|

2 |

$0 |

($18) |

($18) |

價格不變;波動率在掃描範圍內下降 |

|

3 |

$2,000 |

($1,290) |

$710 |

價格上漲價格掃描範圍的1/3;波動率在掃描範圍內上升 |

|

4 |

$2,000 |

($1,155) |

$845 |

價格上漲價格掃描範圍的1/3;波動率在掃描範圍內下降 |

|

5 |

($2,000) |

$1,600 |

($400) |

價格下跌價格掃描範圍的1/3;波動率在掃描範圍內上升 |

|

6 |

($2,000) |

$1,375 |

($625) |

價格下跌價格掃描範圍的1/3;波動率在掃描範圍內下降 |

|

7 |

$4,000 |

($2,100) |

$1,900 |

價格上漲價格掃描範圍的2/3;波動率在掃描範圍內上升 |

|

8 |

$4,000 |

($2,330) |

$1,670 |

價格上漲價格掃描範圍的2/3;波動率在掃描範圍內下降 |

|

9 |

($4,000) |

$3,350 |

($650) |

價格下跌價格掃描範圍的2/3;波動率在掃描範圍內上升 |

|

10 |

($4,000) |

$3,100 |

($900) |

價格下跌價格掃描範圍的2/3;波動率在掃描範圍內下降 |

|

11 |

$6,000 |

($3,100) |

$2,900 |

價格上漲價格掃描範圍的3/3;波動率在掃描範圍內上升 |

|

12 |

$6,000 |

($3,375) |

$2,625 |

價格上漲價格掃描範圍的3/3;波動率在掃描範圍內下降 |

|

13 |

($6,000) |

$5,150 |

($850) |

價格下跌價格掃描範圍的3/3;波動率在掃描範圍內上升 |

|

14 |

($6,000) |

$4,875 |

($1,125) |

價格下跌價格掃描範圍的3/3;波動率在掃描範圍內下降 |

|

15 |

$5,760 |

($3,680) |

$2,080 |

極端價格上漲(價格掃描範圍的3倍)* 32% |

|

16 |

($5,760) |

$5,400 |

($360) |

極端價格下跌(價格掃描範圍的3倍)* 32% |

然後,用“掃描風險”加上同商品跨月價差風險值(衡量期貨日曆價差基礎風險的值)和交割風險值(衡量可交割的持倉由於臨近到期日而上升的風險),再減去跨商品價差折抵值(由於有相關性的產品互相分散了風險而降低的保證金要求)。 將該合計值與做空期權的最低保證金要求比較(做空期權的最低保證金要求能確保對包含深度價外期權的投資組合收取了最低的保證金),取兩者中較大的值作為“商品組合”的風險。系統會用前述方法逐一計算所有“商品組合”的風險。投資組合的總保證金風險等於所有“商品組合”風險的總和減去由於不同“商品組合”間風險分散而折抵的保證金。

計算SPAN保證金要求的軟件叫作“PC-SPAN”,可在芝商所的網站上找到。

如何計算期貨和期貨期權的保證金要求?

期貨期權和期貨的保證金是由交易所根據SPAN保證金計算方法確定的。有關SPAN保證金系統及其計算邏輯,請參見芝商所(CME)網站www.cmegroup.com。在芝商所網站搜索SPAN,您會看到很多包括其計算邏輯在內的相關信息。SPAN保證金系統是一個通過分析幾乎所有市場情境下的假設情况來計算保證金要求的保證金計算系統。

SPAN的運行邏輯大致如下:

SPAN會通過計算由衍生品和實物産品所構成的投資組合在給定時間區間(通常爲一個交易日)內的最壞情况損失來評估投資組合的整體風險。最壞情况損失通常是通過計算投資組合在不同市場行情下的盈虧情况來完成。該計算方法的核心是SPAN風險陣列,即一系列可顯示某特定合約在不同行情下的盈虧情况的數據。每種行情算作一種風險情境。每種風險情境的數值代表該特定合約在對應價格(底層證券價格)變化、波動率變化和時間衰减的特定組合下會産生的盈虧。

交易所會以特定頻率向IBKR發送SPAN保證金文件,接著,該等文件會被導入到SPAN保證金計算器當中。所有期貨期權,除非已經過期或是平倉,否則始終都需要計算風險損失情况,即使處于價外也沒有關係。所有情境都必須考慮極端市場波動情况下的變化,因此,只要倉位還在,該等期貨期權的保證金影響就還要被納入考量。 我們會將SPAN保證金要求與IBKR預定義的極端市場波動情境進行比較,取較大者作爲保證金要求。

Margin Considerations for Intramarket Futures Spreads

Background

Clients who simultaneously hold both long and short positions of a given futures contract having different delivery months are often provided a spread margin rate that is less than the margin requirement for each position if considered separately. However, as the settlement prices of each contract may deviate significantly as the front month contract approaches its close out date, IBKR will reduce the benefit of the spread margin rate to reflect the risk of this price deviation.

Spread Margin Adjustment

This reduction is accomplished by effectively decoupling or breaking the spread in phases on each of the 3 business days preceding the close out date of the front contract month, as follows:

- On the 3rd business day prior to close out, the initial and maintenance margin requirements will be equal to 10% of their respective requirements on each contract month as if there was no spread, plus 90% of the spread requirement;

- On the 2nd business day prior to close out, the initial and maintenance margin requirements will be equal to 20% of their respective requirements on each contract month as if there was no spread, plus 80% of the spread requirement;

- On the business day prior to close out, the initial and maintenance margin requirements will be equal to 30% of their respective requirements on each contract month as if there was no spread, plus 70% of the spread requirement.

Working Example

Assume a hypothetical futures contract XYZ with the margin requirements as outlined in the table below:

| XYZ | Front Month - 1 Short Contract (Uncovered) | Back Month - 1 Long Contract (Uncovered) | Spread - 1 Short Front Month vs. 1 Long Back Month |

| Initial Margin | $1,250 | $1,500 | $500 |

| Maintenance Margin | $1,000 | $1,200 | $400 |

Further assume a position consisting of 1 short front month contract and 1 long back month contract with the front month contract close out date = T. using this hypothetical example, the initial margin requirement over the 3 business day period preceding close out date is outlined in the table below:

| Day | Initial Margin Requirement | Calculation Details |

| T-4 | $500 | Unadjusted |

| T-3 | $725 | .1($1,250 + $1,500) + .9($500) |

| T-2 | $950 | .2($1,250 + $1,500) + .8($500) |

| T-1 | $1,175 | .3($1,250 + $1,500) + .7($500) |

| T | $1,175 | Positions not in compliance with close out requirements are subject to liquidation. |

How to Complete CFTC Form 40

Clients maintaining a U.S. futures or futures option position at a quantity exceeding the CFTC's reportable thresholds may be contacted directly by the CFTC file with a request that they complete a Form 40. Contact will generally be made via email and clients are encouraged to respond to such requests in a timely manner to avoid trading restrictions and/or fines imposed by CFTC upon their account at the FCM.

Completion of the Form requires the following steps:

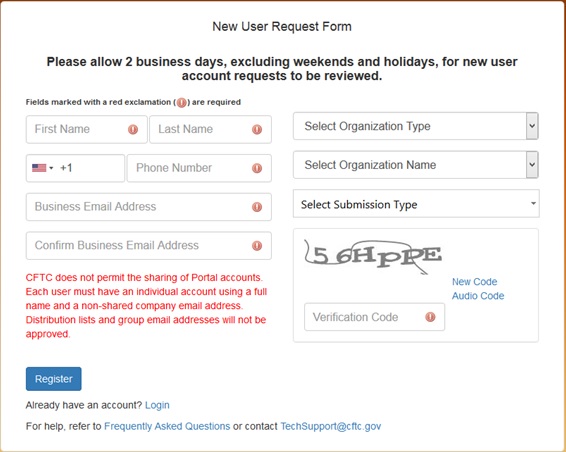

- Register for a CFTC Portal Account - performed online at: https://portal.cftc.gov/Account/Register.aspx Registration will require entry of the 9-digit code that the CFTC provided to you within the email requesting that you register. If you cannot locate your code or receive an invalid entry message, contact TechSupport@cftc.gov. When entering "Organization Type" from the drop-down selector, choose "LTR (Large Traders)".

2. Complete Form 40 - You will receive an email notification from the CFTC once your Portal Account has been approved. Note that this approval may take up to 2 business days from the date you complete the New User Request Form. The email will contain a link to the Portal where you will be prompted to log in: https://portal.cftc.gov/

Instructions for completing the form are available at: https://www.ecfr.gov/cgi-bin/text-idx?node=ap17.1.18_106.a

Note that Portal provides the opportunity to save a copy of your submission in XML format, a recommended step, as this allows for uploading the file to the Portal should you need to make modifications at a later date. This will eliminate the need to renter the form in its entirety.

The CFTC will send a confirmation email upon successful completion of your Form 40.

3. Confirm with IBKR - forward your confirmation email, or other evidence that you have submitted the Form 40 to cftc_form40_filing@interactivebrokers.com. This will assist to ensure that your account is not subject to CFTC directed restrictions or fines.

Overview of CFTC Form 40

The CFTC, the primary regulator of U.S. commodity futures markets and Futures Commission Merchants (FCMs), operates a comprehensive system of collecting information on market participants as part of its market surveillance and large trader reporting program.

IBKR, as a registered FCM providing clients with access to those markets, is obligated to report to the CFTC information on clients who hold a position in a quantity that exceeds defined thresholds (i.e., a "reportable position"). In order to report this information, IBKR requires clients trading U.S. futures or futures options to complete an online CFTC Ownership and Control Reporting form at the point the client requests futures trading permissions.

Once a client holds a "reportable position", the CFTC may then contact that client directly and require them to file more detailed information via CFTC Form 40. The information required of this report includes the following:

- Trader's name and address

- Principal business

- Form of ownership (e.g., individual, joint, partnership, corporation, trust, etc.)

- Whether the reporting trader is registered under the Commodity Exchange Act

- Whether the reporting trader controls trading for others

- Whether any other person controls the trading of the reportable trader

- Name and location of all firms through which the reportable trader carries accounts

- Name and location of other persons providing a trading guarantee or having a financial interest in account of 10% or greater

- Name of accounts not in the reporting trader's name in which the trader provides a guarantee or has a financial interest of 10% or more.

Clients who fail to complete this Form in a timely manner may be subject to trading restrictions and/or fines imposed by CFTC upon their account at the FCM. It is therefore imperative that clients immediately respond to these CFTC requests.

To complete the CFTC Form 40, clients must first register for a CFTC Portal Account, an online process which is subject to a review period of 2 business days from the point of initial registration to acknowledgement of approval by the CFTC. For information regarding this registration process and completing the Form 40, see KB3149.

IBKR發行的倫敦金屬交易所(LME)場外期貨 – 事實和常見問題

簡介

IBKR LME場外期貨使客戶得以用合成的方式交易倫敦金屬交易所的產品——倫敦金屬交易所是一家端對端(peer to peer)的交易所,通常不對非成員投資者開放。

LME場外期貨是以IB英國(IBUK)作為對手方的場外衍生品合約。LME場外期貨在價格、交易單位、類型和合約參數方面均參照對應的LME期貨,但該產品自身不是注冊的合約。不允許實物交割。

IBKR LME場外期貨需通過您的保證金賬戶交易,因此您既可提交多頭頭寸,也可提交帶杠杆的空頭頭寸。保證金率與LME設置的比例相衕。與其他期貨一樣,LME場外期貨的保證金率基於風險(SPAN),因此比例可變。視合約不衕,當前保證金率在6到9%之間。

合約

IBKR就以下金屬提供以第三個星期三為到期日的場外期貨:

| 金屬 | IB代碼 | 價格 美元/ | 倍數 |

| 高級原鋁 | AH | 公噸 | 25 |

| A級銅 | CA | 公噸 | 25 |

| 初級鎳 | NI | 公噸 | 6 |

| 標准鉛 | PB | 公噸 | 25 |

| 錫 | SNLME | 公噸 | 5 |

| 特等鋅 | ZSLME | 公噸 | 25 |

第三個星期三到期

LME提供一系列能滿足實物交易者和對沖者需求的合約。其中比較主要的有每日發行的3個月遠期期貨,實物交易者通過此類期貨可精確地滿足對沖需求。

第三個星期三到期的合約是以月為單位的合約,也能很好地滿足金融交易者的需求。正如其名稱所表明的,此類合約在每月的第三個星期三到期,盡管在LME以實物交割,但在IBKR嚴格以現金交割。第三個星期三到期的合約越來越受歡迎,占LME未平倉合約的65%。

報價及市場數據

IBKR從LME(二級市場數據)獲取實時報價,且不會擴大報價價差。每個客戶定單會先在交易所被對沖,然后LME場外定單將以對沖時的價格成交。

現金流

IBKR LME場外期貨的每日保證金波動及已實現盈虧每天以現金結算,與標准期貨一樣。相反,底層LME合約的現金流僅當合約到期后才結算。

保證金

IBKR LME場外期貨的保證金要求與LME底層合約的保證金要求相衕。LME使用標准投資組合風險分析法(SPAN)計算初始保證金。

與其它期貨合約一樣,保證金率對於每份合約均為一個絕對值,且通常每月更新一次。

交易許可

您需要在賬戶管理中設置“英國金屬”的交易許可。

市場數據

您需要訂閱倫敦金屬交易所二級數據,目前定價為1.00英鎊。

LME場外產品相關資源

常見問題

開始交易LME場外期貨前需要做什么?

您需要在賬戶管理中設置“英國金屬”的交易許可。如果您的賬戶在IB LLC開立,或是由IB LLC提供服務的IB UK賬戶,則我們將設置一個新的賬戶板塊(即您當前的賬戶號碼加上后綴“F”)。設置確認后您便可以開始交易了。您無需單獨為F賬戶注資,資金會從您的主賬戶自動轉入以滿足保證金要求。

LME場外期貨交易與頭寸在報表中如何反映?

您的頭寸持有在單獨的賬戶板塊中,該賬戶板塊以您的主賬戶號碼加上后綴“F”加以區分。您可以選擇單獨查看F板塊的活動報表,也可以選擇與主賬戶合并查看。您可在賬戶管理的報表窗口進行選擇。

交易LME場外期貨適用哪些賬戶保護條款?

LME場外期貨以IB英國作為您的交易對方,不是在受監管的交易所進行交易,也不是在中央結算所進行結算。因IB英國是您交易的對手方,您會面臨與IB英國交易相關的財務和商業風險,包括信用風險。但請注意,所有客戶資金永遠都是完全隔離的,包括對機搆客戶。IB英國是英國金融服務補償計划(“FSCS”)參與者。IB英國不是美國證券投資者保護公司(“SIPC”)成員。

我能否通過電話交易LME場外期貨? 不能。在極端情況下我們可能衕意通過電話處理平倉定單,但絕不會通過電話處理開倉定單。