Perguntas frequentes sobre o Programa de otimização de rendimentos de ações

Qual é a finalidade do Programa de otimização de rendimentos de ações?

O Programa de otimização de rendimentos de ações oferece aos clientes a oportunidade de ganhar rendimentos adicionais sobre posições de valores mobiliários que, fora do programa, seriam segregadas (por exemplo, títulos pagos integralmente ou com excedente de margem) ao permitir que a IBKR realize empréstimos desses títulos para terceiros. Os clientes que participam do programa recebem garantias em letras do tesouro americano (treasury bills) ou em dinheiro para garantir o retorno do empréstimo das ações após a extinção do contrato.

O que são títulos pagos integralmente e títulos com excedente de margem?

Títulos pagos integralmente são títulos existentes nas contas dos clientes que já foram completamente pagos. Títulos com excedente de margem são títulos que ainda não foram completamente pagos, mas cujo valor de mercado excede 140% do saldo de débito em margem do cliente.

Como é determinado o valor dos rendimentos recebidos pelos clientes sobre uma transação de empréstimo no Programa de otimização de rendimentos de ações?

Os rendimentos que os clientes recebem em troca de ações emprestadas depende das taxas praticadas no mercado de balcão de empréstimo de títulos. Essas taxas podem variar significativamente não apenas de acordo com o título específico, mas também de acordo com a data do empréstimo. De modo geral, a IBKR paga juros sobre as garantias dos participantes a uma taxa que se aproxima de 50% dos valores obtidos pela IBKR ao realizar o empréstimo das ações.

Como é determinado o valor da garantia para um determinado empréstimo?

A garantia (seja em letras do tesouro americano seja em dinheiro) subjacente ao empréstimo do título e usada para estipular os pagamentos de juros é determinada de acordo com as convenções de mercado, por meio das quais o preço de fechamento das ações é multiplicado por uma determinada porcentagem (geralmente de 102% a 105%) e, em seguida, esse valor é arredondado para o valor inteiro mais próximo (dólar/centavos/etc.). Existem convenções de mercado diferentes para cada moeda. Por exemplo, um empréstimo de 100 ações negociadas em dólares americanos que fecham a US$ 59,24 seria equivalente a US$ 6.100 (US$ 59,24 * 1,02 = US$ 60,4248; arredondado para US$ 61 e multiplicado por 100). Veja a tabela abaixo com as diversas convenções de mercado por moeda:

| USD | 102%; arredondado para o dólar mais próximo |

| CAD | 102%; arredondado para o dólar mais próximo |

| EUR | 105%; arredondado para o centavo mais próximo |

| CHF | 105%; arredondado para o centavo (rappen) mais próximo |

| GBP | 105%; arredondado para o centavo (pence) mais próximo |

| HKD | 105%; arredondado para o centavo mais próximo |

Para mais informações, consulte o artigo KB1146.

Como e onde a garantia é mantida para empréstimos no Programa de otimização de rendimentos de ações?

Para clientes da IBLLC, a garantia é mantida na forma de títulos de letras do tesouro americano ou em dinheiro e, por segurança, é transferida para a afiliada da IBLLC, a IBKR Securities Services LLC (IBKRSS). A garantia para empréstimos no Programa é mantida pela IBKRSS em uma conta em benefício do cliente, sobre a qual o cliente recebe juros do título como primeira prioridade. No caso de inadimplência por parte da IBLLC, o cliente tem acesso à garantia por meio da IBKRSS diretamente, sem passar pela IBLLC. Consulte aqui o Contrato de controle de contas de valores mobiliários para saber mais detalhes. Para clientes que não são da IBLLC, a garantia é mantida e protegida pela pessoa jurídica responsável por manter a conta aberta. Por exemplo, as garantias das contas da IBIE são mantidas e protegidas pela IBIE.

Como as vendas long e as transferências de valores mobiliários emprestados por meio do Programa de otimização de rendimentos de ações da IBKR ou o cancelamento da inscrição podem afetar os juros?

O acúmulo de juros é encerrado no dia útil seguinte à data de operação (T+1). O acúmulo de juros também é encerrado no dia útil seguinte após a entrada da transferência ou após a data de cancelamento da inscrição.

Quais são os requisitos de qualificação para participação no Programa de otimização de rendimentos de ações?

| PESSOAS JURÍDICAS QUALIFICADAS* |

| IB LLC |

| IB UK (excluindo contas SIPP) |

| IB IE |

| IB CE |

| IB HK |

| IB Canada (excluindo contas RRSP/TFSA) |

| IB Singapore |

| TIPOS DE CONTAS QUALIFICADAS |

| Caixa (patrimônio mínimo acima de US$ 50.000 na data de inscrição) |

| Margem |

| Contas de clientes de assessor financeiro* |

| Contas de clientes de corretor de apresentação: com divulgação integral e sem divulgação integral* |

| Contas omnibus de corretor de apresentação |

| Limite de negociação separada (STL) |

*A conta inscrita deve atender aos requisitos de patrimônio líquido mínimo da conta-margem ou conta-caixa.

Os clientes da IB Japan, IB Europe SARL, IBKR Australia e IB India não se qualificam para o programa. Os clientes japoneses e indianos que têm contas abertas na IB LLC não se qualificam para o programa.

Além disso, podem participar as contas de clientes de assessor financeiro, clientes da IBroker com divulgação integral e corretores omnibus que atendam aos requisitos acima. No caso de assessores financeiros e IBrokers com divulgação integral, os clientes devem assinar os contratos. Para corretores omnibus, o(a) corretor(a) deve assinar o contrato.

As contas IRA se qualificam para participação no Programa de otimização de rendimentos de ações?

Sim.

As partições das contas IRA administradas pelo Gerenciamento de ativos da Interactive Brokers se qualificam para participação no Programa de otimização de rendimentos de ações?

Não.

As contas SIPP do Reino Unido se qualificam para participação no Programa de otimização de rendimentos de ações?

Não.

O que acontece se o patrimônio líquido de uma conta-caixa participante atingir um valor inferior ao limite qualificatório de US$ 50.000?

A conta-caixa deve atender ao requisito de patrimônio líquido mínimo apenas no momento de inscrição no programa. Se o patrimônio ficar abaixo desse nível posteriormente, não haverá impacto sobre os empréstimos existentes ou sobre a possibilidade de iniciar novos empréstimos.

Como se inscrever no Programa de otimização de rendimentos de ações da IBKR?

Para se inscrever, inicie sessão no Portal do cliente. Depois de iniciar sessão, clique no Menu do usuário (ícone de cabeça e ombros no canto superior direito) e clique em Configurações. Em seguida, em Configurações da conta, encontre a seção de Negociações e clique em Programa de otimização de rendimentos de ações para se inscrever. Serão apresentados a você os formulários e as declarações informativas necessários para se inscrever no programa. Depois de revisar e assinar os formulários, sua solicitação será enviada para processamento. Aguarde de 24 a 48 horas para que a inscrição seja ativada.

Como se faz para encerrar a participação no Programa de otimização de rendimentos de ações?

Para cancelar a inscrição, inicie sessão no Portal do cliente. Depois de iniciar sessão, clique no Menu do usuário (ícone de cabeça e ombros no canto superior direito) e em Configurações. Na seção Configurações da conta, entre na seção de Negociações, clique em Programa de otimização de rendimentos de ações e siga as etapas necessárias. Sua solicitação será enviada para processamento. As solicitações de cancelamento da inscrição são processadas geralmente no fim do dia.

Se for realizada a inscrição de uma conta e, posteriormente, o cancelamento da inscrição, quando a inscrição poderá ser realizada novamente?

Após o cancelamento da inscrição, será possível realizar a inscrição da conta novamente somente após 90 dias corridos.

Quais tipos de títulos podem ser emprestados?

| Mercado dos EUA | Mercado da UE | Mercado de HK | Mercado do CAD |

| Ações ordinárias (cotadas em bolsa, PINK e OTCBB) | Ações ordinárias (cotadas em bolsa) | Ações ordinárias (cotadas em bolsa) | Ações ordinárias (cotadas em bolsa) |

| ETF | ETF | ETF | ETF |

| Ações preferenciais | Ações preferenciais | Ações preferenciais | Ações preferenciais |

| Corporate bonds* |

*Municipal bonds não se qualificam.

Existe alguma restrição para a realização de empréstimos de ações negociadas no mercado secundário após um IPO?

Não, desde que a conta não tenha restrições em vigor para títulos qualificados mantidos na conta.

Como a IBKR determina a quantidade de ações qualificadas para serem emprestadas?

A primeira etapa é determinar o valor dos títulos, se houver, sobre os quais a IBKR mantém um direito de retenção de margem e pode realizar empréstimos sem a participação do cliente no Programa de otimização de rendimentos de ações. Uma corretora que financia as compras de títulos do cliente por meio de empréstimo em margem tem a permissão, de acordo com os regulamentos, de emprestar ou ceder como garantia esses títulos do cliente em um valor de até 140% do saldo de débito disponível. Por exemplo, se um cliente com um saldo disponível de US$ 50.000 comprar títulos com um valor de mercado de US$ 100.000, o saldo de débito ou de empréstimo será de US$ 50.000 e a corretora terá um direito de retenção de 140% sobre esse saldo ou US$ 70.000 em títulos. Qualquer título mobiliário mantido pelo cliente que exceder esse valor será considerado excedente de margem (US$ 30.000 neste exemplo) e será necessário segregar esse valor, a não ser que o cliente autorize a IBKR a realizar um empréstimo por meio do Programa de otimização de rendimentos de ações.

O saldo de débito é determinado, primeiramente, ao converter em dólares americanos (USD) todos os saldos disponíveis que não estiverem denominados nessa moeda e, em seguida, ao retirar todos os recursos da ação de venda a descoberto (convertidos em dólares americanos conforme necessário). Se o resultado for negativo, disponibilizaremos até 140% desse número negativo. Além disso, os saldos disponíveis mantidos no segmento de commodities, de metais do mercado à vista e de CFDs não são considerados. Para explicações mais detalhadas, acesse esta página.

EXEMPLO 1: o cliente mantém EUR 100.000 long em uma conta com moeda-base em dólares americanos a uma taxa de câmbio de 1,40 (EUR.USD). O cliente compra ações denominadas em dólares americanos a um valor de US$ 112.000 (equivalente a EUR 80.000). Todos os títulos serão considerados pagos integralmente como saldo disponível conforme convertidos em dólares americanos como crédito.

| Componente | EUR | USD | Base (USD) |

| Disponível (cash) | 100.000 | 112.000 | US$ 28.000 |

| Ação long | US$ 112.000 | US$ 112.000 | |

| VTR | US$ 140.000 |

EXEMPLO 2: o cliente mantém US$ 80.000 long, ações long denominadas em dólares americanos no valor de US$ 100.000 e ações short denominadas em dólares americanos no valor de US$ 100.000. Os títulos long que totalizam US$ 28.000 são considerados títulos de margem, enquanto o restante, no valor de US$ 72.000, é considerado título de excedente de margem. Esse valor é determinado ao subtrair os recursos da ação de venda (short) do saldo disponível (US$ 80.000 - US$ 100.000) e ao multiplicar o débito resultante por 140% (US$ 20.000 * 1,4 = US$ 28.000)

| Componente | Base (USD) |

| Disponível (cash) | US$ 80.000 |

| Ação long | US$ 100.000 |

| Ação short | US$ 100.000 |

| VTR | US$ 80.000 |

A IBKR realiza o empréstimo de todas as ações qualificadas?

Não há garantia alguma de que todas as ações qualificadas em uma determinada conta poderão ser emprestadas por meio do Programa de otimização de rendimentos de ações, tendo em vista que talvez não haja uma taxa vantajosa de mercado para determinados títulos. Além disso, é possível que a IBKR não tenha acesso a mercados com tomadores de empréstimo dispostos a fazer negócios ou é possível que a IBKR não queira realizar o empréstimo das ações dos clientes.

Os empréstimos do Programa de otimização de rendimentos de ações são realizados somente em acréscimos de 100?

Não. Os empréstimos podem ser realizados sobre qualquer valor integral da ação, ainda que, externamente, realizemos o empréstimo somente de múltiplos de 100 ações. Além disso, existe a possibilidade de realizar o empréstimo de 75 ações de um cliente e 25 de outro cliente, caso exista demanda externa para tomada de empréstimo de 100 ações.

Como os empréstimos são alocados entre os clientes quando a oferta de ações disponíveis para realização de empréstimos excede a demanda de tomada de empréstimos?

Caso a demanda por tomada de empréstimo de um determinado título seja inferior à oferta de ações disponíveis para realização de empréstimos de participantes do Programa de otimização de rendimentos de ações, os empréstimos serão alocados proporcionalmente. Por exemplo, se a oferta agregada do Programa de otimização de rendimentos de ações for de 20.000 ações XYZ e a demanda for de 10.000 XYZ, cada cliente realizará o empréstimo de 50% das ações qualificadas.

As ações são emprestadas somente para clientes da IBKR ou também para terceiros?

As ações podem ser emprestadas tanto para clientes da IBKR quanto para terceiros.

Os participantes do Programa de otimização de rendimentos de ações têm a possibilidade de determinar quais ações a IBKR pode emprestar?

Não. O programa é totalmente gerenciado pela IBKR. Além disso, a IBKR, depois de determinar esses títulos, e sobre os quais terá autorização para realizar empréstimos por direito de retenção de empréstimo de margem, terá a competência discricionária de determinar se os títulos pagos integralmente ou os títulos de excedente de margem poderão ser emprestados e se será possível iniciar os empréstimos.

Existe alguma restrição imposta sobre a venda de títulos emprestados por meio do Programa de otimização de rendimentos de ações?

As ações emprestadas podem ser vendidas a qualquer momento, sem restrições. As ações não precisam ser devolvidas no momento da liquidação da venda da ação e os recursos da venda serão creditados na conta do cliente na data de liquidação normal. Além disso, o empréstimo será cancelado na abertura do dia útil seguinte à data de venda do título.

O cliente pode lançar opções de compra (calls) cobertas diante das ações que tiverem sido emprestadas por meio do Programa de otimização de rendimentos de ações e receber o tratamento de margem de compra (call) coberta?

Sim. O empréstimo de ações não terá impacto algum no requisito de margem com base descoberta ou em hedge desde que o emprestador retenha a exposição a quaisquer ganhos ou perdas associadas à posição emprestada.

O que acontece com as ações que estão sujeitas a empréstimos e que são entregues posteriormente diante de uma cessão de opção de compra (call) ou exercício de opção de venda (put)?

O empréstimo será cancelado em T+1 da operação (negociação/trade, cessão ou exercício) que tiver fechado ou diminuído a posição.

O que acontece com as ações sujeitas a empréstimos e que, posteriormente, sofrem uma suspensão nas negociações?

As suspensões não têm impacto direto na capacidade de realizar empréstimos e, desde que a IBKR continue realizando empréstimos das ações, esses empréstimos permanecerão em vigor independentemente da suspensão das ações.

A garantia de um empréstimo pode passar pelo mecanismo de afetação (swept) para o segmento de commodities para cobrir a margem e/ou a variação?

Não. A garantia que protege o empréstimo nunca impacta a margem ou o financiamento.

O que acontece se um participante do programa iniciar um empréstimo em margem ou aumentar o saldo de um empréstimo existente?

Se um cliente que mantém títulos pagos integralmente emprestados por meio do Programa de otimização de rendimentos de ações iniciar um empréstimo em margem, o empréstimo será cancelado se os títulos não se qualificarem como títulos de excedente de margem. Da mesma forma, se um cliente que mantém títulos de excedente de margem emprestados por meio do programa aumentar o empréstimo em margem existente, o empréstimo poderá ser cancelado novamente se os títulos não mais se qualificarem como títulos de excedente de margem.

Em que circunstâncias um determinado empréstimo de ações pode ser cancelado?

O empréstimo de ações será cancelado automaticamente se alguma das situações a seguir (entre outras) ocorrer:

- Cancelamento da participação no programa

- Transferência das ações

- Tomada de empréstimo de um determinado valor sobre as ações

- Venda das ações

- Cessão das opções de compra (call)/exercício das opções de venda (put)

- Fechamento da conta

Os participantes do Programa de otimização de rendimentos de ações recebem dividendos sobre as ações emprestadas?

As ações emprestadas pelo Programa de otimização de rendimentos de ações passam por liquidação antecipada (recall) por parte do tomador de empréstimo antes da data ex-dividendos para que seja possível receber os dividendos e evitar pagamentos substitutivos (Payment-in-Lieu ou PIL, na sigla em inglês) dos dividendos. No entanto, ainda é possível receber PILs.

Os participantes do Programa de otimização de rendimentos de ações retêm direitos de votos sobre as ações emprestadas?

Não. O tomador de empréstimo dos títulos tem o direito de votar ou de conceder qualquer tipo de autorização relacionada aos títulos se a data de registro ou o prazo de votação, autorização ou realização de qualquer outra operação estiver dentro do período de empréstimo.

Os participantes do Programa de otimização de rendimentos de ações recebem direitos, garantias e ações de cisão (spin-off) sobre as ações emprestadas?

Sim. O emprestador dos títulos recebe direitos, garantias, ações de cisão (spin-off) e distribuições realizadas sobre os títulos emprestados.

Como os empréstimos aparecem no demonstrativo das atividades?

As garantias de empréstimo, as ações em circulação, as atividades e os rendimentos aparecem em seis seções do demonstrativo descritas a seguir:

1. Detalhes de caixa – detalha o saldo de garantia inicial (seja em letras do tesouro americano seja em dinheiro), a variação líquida resultante da atividade de empréstimo (positiva se novos empréstimos forem iniciados; negativa se houver retornos líquidos) e o saldo de garantia final.

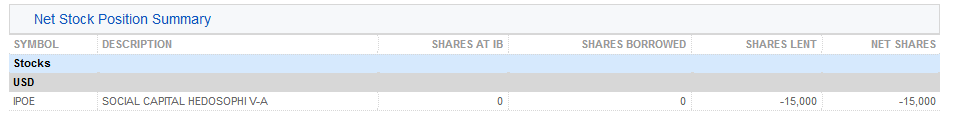

2. Resumo da posição líquida das ações – para cada ação, detalha o número total de ações mantidas na IBKR, o número de ações que foram tomadas em empréstimo, o número de ações emprestadas e as ações líquidas (= ações mantidas na IBKR + ações tomadas em empréstimo - ações emprestadas).

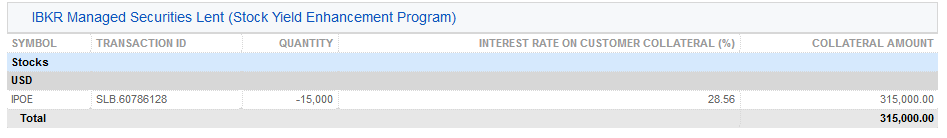

3. Títulos emprestados gerenciados pela IBKR (Programa de otimização de rendimentos de ações) - para cada ação emprestada pelo Programa de otimização de rendimentos de ações, lista a quantidade de ações emprestadas e a taxa de juros (%).

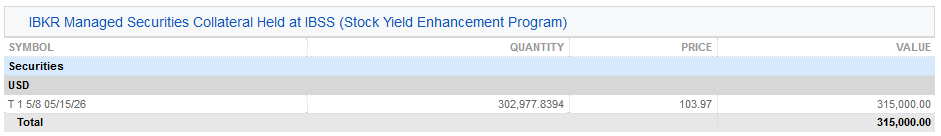

3a. Garantia de títulos gerenciados pela IBKR mantidos na IBSS (Programa de otimização de rendimentos de ações) – os clientes da IBLLC podem ver uma seção adicional no demonstrativo que exibe as letras do tesouro americano mantidas especificamente como garantia, incluindo a quantidade, o preço e o valor total que serve de garantia para o empréstimo das ações.

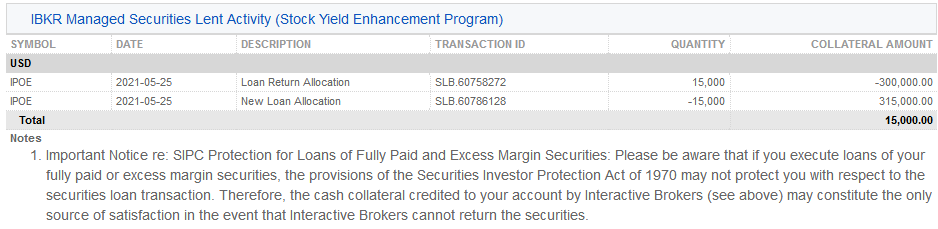

4. Atividade de realização de empréstimos de títulos gerenciados pela IBKR (Programa de otimização de rendimentos de ações) – detalha a atividade de empréstimos para cada título, incluindo alocações de retorno de empréstimos (por exemplo, empréstimos cancelados); novas alocações de empréstimos (por exemplo, empréstimos iniciados); a quantidade de ações; a taxa líquida de juros (%); a taxa de juros sobre a garantia do cliente (%) e o valor da garantia.

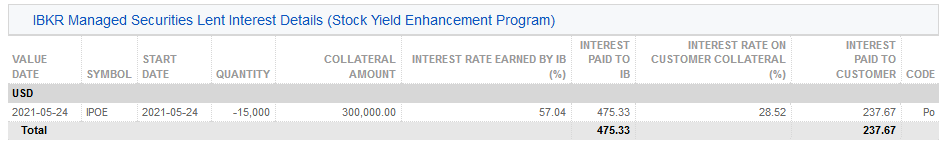

5. Detalhes dos juros da atividade de realização de empréstimos de títulos gerenciados pela IBKR (Programa de otimização de rendimentos de ações) – detalha os empréstimos realizados individualmente, incluindo as taxas de juros obtidos pela IBKR (%); os rendimentos obtidos pela IBKR (representa os rendimentos totais que a IBKR obtêm dos empréstimos equivalentes a {valor de garantia * taxa de juros}/360); a taxa de juros sobre a garantia do cliente (representa cerca de metade dos rendimentos que a IB recebe sobre os empréstimos) e os juros pagos ao cliente (representa os rendimentos dos juros obtidos sobre a garantia do cliente)

Observação: esta seção será exibida somente se os juros acumulados obtidos pelo cliente excederem US$ 1 no período do demonstrativo.

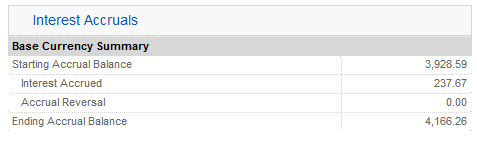

6. Juros acumulados – os rendimentos dos juros são contabilizados aqui como juros acumulados e são tratados como quaisquer outros juros acumulados (agregados, mas exibidos somente como juros acumulados quando excederem US$ 1 e forem lançados no caixa mensalmente). Após o encerramento do exercício, esses rendimentos de juros deverão ser declarados no Formulário 1099 emitido para contribuintes residentes nos EUA.