Perguntas frequentes sobre o Programa de otimização de rendimentos de ações

Qual é a finalidade do Programa de otimização de rendimentos de ações?

O Programa de otimização de rendimentos de ações oferece aos clientes a oportunidade de ganhar rendimentos adicionais sobre posições de valores mobiliários que, fora do programa, seriam segregadas (por exemplo, títulos pagos integralmente ou com excedente de margem) ao permitir que a IBKR realize empréstimos desses títulos para terceiros. Os clientes que participam do programa recebem garantias em letras do tesouro americano (treasury bills) ou em dinheiro para garantir o retorno do empréstimo das ações após a extinção do contrato.

O que são títulos pagos integralmente e títulos com excedente de margem?

Títulos pagos integralmente são títulos existentes nas contas dos clientes que já foram completamente pagos. Títulos com excedente de margem são títulos que ainda não foram completamente pagos, mas cujo valor de mercado excede 140% do saldo de débito em margem do cliente.

Como é determinado o valor dos rendimentos recebidos pelos clientes sobre uma transação de empréstimo no Programa de otimização de rendimentos de ações?

Os rendimentos que os clientes recebem em troca de ações emprestadas depende das taxas praticadas no mercado de balcão de empréstimo de títulos. Essas taxas podem variar significativamente não apenas de acordo com o título específico, mas também de acordo com a data do empréstimo. De modo geral, a IBKR paga juros sobre as garantias dos participantes a uma taxa que se aproxima de 50% dos valores obtidos pela IBKR ao realizar o empréstimo das ações.

Como é determinado o valor da garantia para um determinado empréstimo?

A garantia (seja em letras do tesouro americano seja em dinheiro) subjacente ao empréstimo do título e usada para estipular os pagamentos de juros é determinada de acordo com as convenções de mercado, por meio das quais o preço de fechamento das ações é multiplicado por uma determinada porcentagem (geralmente de 102% a 105%) e, em seguida, esse valor é arredondado para o valor inteiro mais próximo (dólar/centavos/etc.). Existem convenções de mercado diferentes para cada moeda. Por exemplo, um empréstimo de 100 ações negociadas em dólares americanos que fecham a US$ 59,24 seria equivalente a US$ 6.100 (US$ 59,24 * 1,02 = US$ 60,4248; arredondado para US$ 61 e multiplicado por 100). Veja a tabela abaixo com as diversas convenções de mercado por moeda:

| USD | 102%; arredondado para o dólar mais próximo |

| CAD | 102%; arredondado para o dólar mais próximo |

| EUR | 105%; arredondado para o centavo mais próximo |

| CHF | 105%; arredondado para o centavo (rappen) mais próximo |

| GBP | 105%; arredondado para o centavo (pence) mais próximo |

| HKD | 105%; arredondado para o centavo mais próximo |

Para mais informações, consulte o artigo KB1146.

Como e onde a garantia é mantida para empréstimos no Programa de otimização de rendimentos de ações?

Para clientes da IBLLC, a garantia é mantida na forma de títulos de letras do tesouro americano ou em dinheiro e, por segurança, é transferida para a afiliada da IBLLC, a IBKR Securities Services LLC (IBKRSS). A garantia para empréstimos no Programa é mantida pela IBKRSS em uma conta em benefício do cliente, sobre a qual o cliente recebe juros do título como primeira prioridade. No caso de inadimplência por parte da IBLLC, o cliente tem acesso à garantia por meio da IBKRSS diretamente, sem passar pela IBLLC. Consulte aqui o Contrato de controle de contas de valores mobiliários para saber mais detalhes. Para clientes que não são da IBLLC, a garantia é mantida e protegida pela pessoa jurídica responsável por manter a conta aberta. Por exemplo, as garantias das contas da IBIE são mantidas e protegidas pela IBIE.

Como as vendas long e as transferências de valores mobiliários emprestados por meio do Programa de otimização de rendimentos de ações da IBKR ou o cancelamento da inscrição podem afetar os juros?

O acúmulo de juros é encerrado no dia útil seguinte à data de operação (T+1). O acúmulo de juros também é encerrado no dia útil seguinte após a entrada da transferência ou após a data de cancelamento da inscrição.

Quais são os requisitos de qualificação para participação no Programa de otimização de rendimentos de ações?

| PESSOAS JURÍDICAS QUALIFICADAS* |

| IB LLC |

| IB UK (excluindo contas SIPP) |

| IB IE |

| IB CE |

| IB HK |

| IB Canada (excluindo contas RRSP/TFSA) |

| IB Singapore |

| TIPOS DE CONTAS QUALIFICADAS |

| Caixa (patrimônio mínimo acima de US$ 50.000 na data de inscrição) |

| Margem |

| Contas de clientes de assessor financeiro* |

| Contas de clientes de corretor de apresentação: com divulgação integral e sem divulgação integral* |

| Contas omnibus de corretor de apresentação |

| Limite de negociação separada (STL) |

*A conta inscrita deve atender aos requisitos de patrimônio líquido mínimo da conta-margem ou conta-caixa.

Os clientes da IB Japan, IB Europe SARL, IBKR Australia e IB India não se qualificam para o programa. Os clientes japoneses e indianos que têm contas abertas na IB LLC não se qualificam para o programa.

Além disso, podem participar as contas de clientes de assessor financeiro, clientes da IBroker com divulgação integral e corretores omnibus que atendam aos requisitos acima. No caso de assessores financeiros e IBrokers com divulgação integral, os clientes devem assinar os contratos. Para corretores omnibus, o(a) corretor(a) deve assinar o contrato.

As contas IRA se qualificam para participação no Programa de otimização de rendimentos de ações?

Sim.

As partições das contas IRA administradas pelo Gerenciamento de ativos da Interactive Brokers se qualificam para participação no Programa de otimização de rendimentos de ações?

Não.

As contas SIPP do Reino Unido se qualificam para participação no Programa de otimização de rendimentos de ações?

Não.

O que acontece se o patrimônio líquido de uma conta-caixa participante atingir um valor inferior ao limite qualificatório de US$ 50.000?

A conta-caixa deve atender ao requisito de patrimônio líquido mínimo apenas no momento de inscrição no programa. Se o patrimônio ficar abaixo desse nível posteriormente, não haverá impacto sobre os empréstimos existentes ou sobre a possibilidade de iniciar novos empréstimos.

Como se inscrever no Programa de otimização de rendimentos de ações da IBKR?

Para se inscrever, inicie sessão no Portal do cliente. Depois de iniciar sessão, clique no Menu do usuário (ícone de cabeça e ombros no canto superior direito) e clique em Configurações. Em seguida, em Configurações da conta, encontre a seção de Negociações e clique em Programa de otimização de rendimentos de ações para se inscrever. Serão apresentados a você os formulários e as declarações informativas necessários para se inscrever no programa. Depois de revisar e assinar os formulários, sua solicitação será enviada para processamento. Aguarde de 24 a 48 horas para que a inscrição seja ativada.

Como se faz para encerrar a participação no Programa de otimização de rendimentos de ações?

Para cancelar a inscrição, inicie sessão no Portal do cliente. Depois de iniciar sessão, clique no Menu do usuário (ícone de cabeça e ombros no canto superior direito) e em Configurações. Na seção Configurações da conta, entre na seção de Negociações, clique em Programa de otimização de rendimentos de ações e siga as etapas necessárias. Sua solicitação será enviada para processamento. As solicitações de cancelamento da inscrição são processadas geralmente no fim do dia.

Se for realizada a inscrição de uma conta e, posteriormente, o cancelamento da inscrição, quando a inscrição poderá ser realizada novamente?

Após o cancelamento da inscrição, será possível realizar a inscrição da conta novamente somente após 90 dias corridos.

Quais tipos de títulos podem ser emprestados?

| Mercado dos EUA | Mercado da UE | Mercado de HK | Mercado do CAD |

| Ações ordinárias (cotadas em bolsa, PINK e OTCBB) | Ações ordinárias (cotadas em bolsa) | Ações ordinárias (cotadas em bolsa) | Ações ordinárias (cotadas em bolsa) |

| ETF | ETF | ETF | ETF |

| Ações preferenciais | Ações preferenciais | Ações preferenciais | Ações preferenciais |

| Corporate bonds* |

*Municipal bonds não se qualificam.

Existe alguma restrição para a realização de empréstimos de ações negociadas no mercado secundário após um IPO?

Não, desde que a conta não tenha restrições em vigor para títulos qualificados mantidos na conta.

Como a IBKR determina a quantidade de ações qualificadas para serem emprestadas?

A primeira etapa é determinar o valor dos títulos, se houver, sobre os quais a IBKR mantém um direito de retenção de margem e pode realizar empréstimos sem a participação do cliente no Programa de otimização de rendimentos de ações. Uma corretora que financia as compras de títulos do cliente por meio de empréstimo em margem tem a permissão, de acordo com os regulamentos, de emprestar ou ceder como garantia esses títulos do cliente em um valor de até 140% do saldo de débito disponível. Por exemplo, se um cliente com um saldo disponível de US$ 50.000 comprar títulos com um valor de mercado de US$ 100.000, o saldo de débito ou de empréstimo será de US$ 50.000 e a corretora terá um direito de retenção de 140% sobre esse saldo ou US$ 70.000 em títulos. Qualquer título mobiliário mantido pelo cliente que exceder esse valor será considerado excedente de margem (US$ 30.000 neste exemplo) e será necessário segregar esse valor, a não ser que o cliente autorize a IBKR a realizar um empréstimo por meio do Programa de otimização de rendimentos de ações.

O saldo de débito é determinado, primeiramente, ao converter em dólares americanos (USD) todos os saldos disponíveis que não estiverem denominados nessa moeda e, em seguida, ao retirar todos os recursos da ação de venda a descoberto (convertidos em dólares americanos conforme necessário). Se o resultado for negativo, disponibilizaremos até 140% desse número negativo. Além disso, os saldos disponíveis mantidos no segmento de commodities, de metais do mercado à vista e de CFDs não são considerados. Para explicações mais detalhadas, acesse esta página.

EXEMPLO 1: o cliente mantém EUR 100.000 long em uma conta com moeda-base em dólares americanos a uma taxa de câmbio de 1,40 (EUR.USD). O cliente compra ações denominadas em dólares americanos a um valor de US$ 112.000 (equivalente a EUR 80.000). Todos os títulos serão considerados pagos integralmente como saldo disponível conforme convertidos em dólares americanos como crédito.

| Componente | EUR | USD | Base (USD) |

| Disponível (cash) | 100.000 | 112.000 | US$ 28.000 |

| Ação long | US$ 112.000 | US$ 112.000 | |

| VTR | US$ 140.000 |

EXEMPLO 2: o cliente mantém US$ 80.000 long, ações long denominadas em dólares americanos no valor de US$ 100.000 e ações short denominadas em dólares americanos no valor de US$ 100.000. Os títulos long que totalizam US$ 28.000 são considerados títulos de margem, enquanto o restante, no valor de US$ 72.000, é considerado título de excedente de margem. Esse valor é determinado ao subtrair os recursos da ação de venda (short) do saldo disponível (US$ 80.000 - US$ 100.000) e ao multiplicar o débito resultante por 140% (US$ 20.000 * 1,4 = US$ 28.000)

| Componente | Base (USD) |

| Disponível (cash) | US$ 80.000 |

| Ação long | US$ 100.000 |

| Ação short | US$ 100.000 |

| VTR | US$ 80.000 |

A IBKR realiza o empréstimo de todas as ações qualificadas?

Não há garantia alguma de que todas as ações qualificadas em uma determinada conta poderão ser emprestadas por meio do Programa de otimização de rendimentos de ações, tendo em vista que talvez não haja uma taxa vantajosa de mercado para determinados títulos. Além disso, é possível que a IBKR não tenha acesso a mercados com tomadores de empréstimo dispostos a fazer negócios ou é possível que a IBKR não queira realizar o empréstimo das ações dos clientes.

Os empréstimos do Programa de otimização de rendimentos de ações são realizados somente em acréscimos de 100?

Não. Os empréstimos podem ser realizados sobre qualquer valor integral da ação, ainda que, externamente, realizemos o empréstimo somente de múltiplos de 100 ações. Além disso, existe a possibilidade de realizar o empréstimo de 75 ações de um cliente e 25 de outro cliente, caso exista demanda externa para tomada de empréstimo de 100 ações.

Como os empréstimos são alocados entre os clientes quando a oferta de ações disponíveis para realização de empréstimos excede a demanda de tomada de empréstimos?

Caso a demanda por tomada de empréstimo de um determinado título seja inferior à oferta de ações disponíveis para realização de empréstimos de participantes do Programa de otimização de rendimentos de ações, os empréstimos serão alocados proporcionalmente. Por exemplo, se a oferta agregada do Programa de otimização de rendimentos de ações for de 20.000 ações XYZ e a demanda for de 10.000 XYZ, cada cliente realizará o empréstimo de 50% das ações qualificadas.

As ações são emprestadas somente para clientes da IBKR ou também para terceiros?

As ações podem ser emprestadas tanto para clientes da IBKR quanto para terceiros.

Os participantes do Programa de otimização de rendimentos de ações têm a possibilidade de determinar quais ações a IBKR pode emprestar?

Não. O programa é totalmente gerenciado pela IBKR. Além disso, a IBKR, depois de determinar esses títulos, e sobre os quais terá autorização para realizar empréstimos por direito de retenção de empréstimo de margem, terá a competência discricionária de determinar se os títulos pagos integralmente ou os títulos de excedente de margem poderão ser emprestados e se será possível iniciar os empréstimos.

Existe alguma restrição imposta sobre a venda de títulos emprestados por meio do Programa de otimização de rendimentos de ações?

As ações emprestadas podem ser vendidas a qualquer momento, sem restrições. As ações não precisam ser devolvidas no momento da liquidação da venda da ação e os recursos da venda serão creditados na conta do cliente na data de liquidação normal. Além disso, o empréstimo será cancelado na abertura do dia útil seguinte à data de venda do título.

O cliente pode lançar opções de compra (calls) cobertas diante das ações que tiverem sido emprestadas por meio do Programa de otimização de rendimentos de ações e receber o tratamento de margem de compra (call) coberta?

Sim. O empréstimo de ações não terá impacto algum no requisito de margem com base descoberta ou em hedge desde que o emprestador retenha a exposição a quaisquer ganhos ou perdas associadas à posição emprestada.

O que acontece com as ações que estão sujeitas a empréstimos e que são entregues posteriormente diante de uma cessão de opção de compra (call) ou exercício de opção de venda (put)?

O empréstimo será cancelado em T+1 da operação (negociação/trade, cessão ou exercício) que tiver fechado ou diminuído a posição.

O que acontece com as ações sujeitas a empréstimos e que, posteriormente, sofrem uma suspensão nas negociações?

As suspensões não têm impacto direto na capacidade de realizar empréstimos e, desde que a IBKR continue realizando empréstimos das ações, esses empréstimos permanecerão em vigor independentemente da suspensão das ações.

A garantia de um empréstimo pode passar pelo mecanismo de afetação (swept) para o segmento de commodities para cobrir a margem e/ou a variação?

Não. A garantia que protege o empréstimo nunca impacta a margem ou o financiamento.

O que acontece se um participante do programa iniciar um empréstimo em margem ou aumentar o saldo de um empréstimo existente?

Se um cliente que mantém títulos pagos integralmente emprestados por meio do Programa de otimização de rendimentos de ações iniciar um empréstimo em margem, o empréstimo será cancelado se os títulos não se qualificarem como títulos de excedente de margem. Da mesma forma, se um cliente que mantém títulos de excedente de margem emprestados por meio do programa aumentar o empréstimo em margem existente, o empréstimo poderá ser cancelado novamente se os títulos não mais se qualificarem como títulos de excedente de margem.

Em que circunstâncias um determinado empréstimo de ações pode ser cancelado?

O empréstimo de ações será cancelado automaticamente se alguma das situações a seguir (entre outras) ocorrer:

- Cancelamento da participação no programa

- Transferência das ações

- Tomada de empréstimo de um determinado valor sobre as ações

- Venda das ações

- Cessão das opções de compra (call)/exercício das opções de venda (put)

- Fechamento da conta

Os participantes do Programa de otimização de rendimentos de ações recebem dividendos sobre as ações emprestadas?

As ações emprestadas pelo Programa de otimização de rendimentos de ações passam por liquidação antecipada (recall) por parte do tomador de empréstimo antes da data ex-dividendos para que seja possível receber os dividendos e evitar pagamentos substitutivos (Payment-in-Lieu ou PIL, na sigla em inglês) dos dividendos. No entanto, ainda é possível receber PILs.

Os participantes do Programa de otimização de rendimentos de ações retêm direitos de votos sobre as ações emprestadas?

Não. O tomador de empréstimo dos títulos tem o direito de votar ou de conceder qualquer tipo de autorização relacionada aos títulos se a data de registro ou o prazo de votação, autorização ou realização de qualquer outra operação estiver dentro do período de empréstimo.

Os participantes do Programa de otimização de rendimentos de ações recebem direitos, garantias e ações de cisão (spin-off) sobre as ações emprestadas?

Sim. O emprestador dos títulos recebe direitos, garantias, ações de cisão (spin-off) e distribuições realizadas sobre os títulos emprestados.

Como os empréstimos aparecem no demonstrativo das atividades?

As garantias de empréstimo, as ações em circulação, as atividades e os rendimentos aparecem em seis seções do demonstrativo descritas a seguir:

1. Detalhes de caixa – detalha o saldo de garantia inicial (seja em letras do tesouro americano seja em dinheiro), a variação líquida resultante da atividade de empréstimo (positiva se novos empréstimos forem iniciados; negativa se houver retornos líquidos) e o saldo de garantia final.

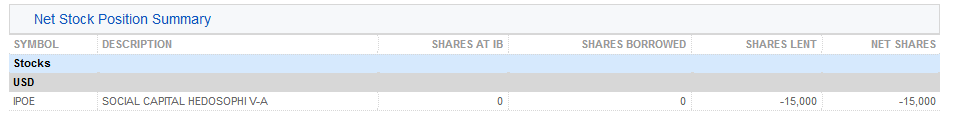

2. Resumo da posição líquida das ações – para cada ação, detalha o número total de ações mantidas na IBKR, o número de ações que foram tomadas em empréstimo, o número de ações emprestadas e as ações líquidas (= ações mantidas na IBKR + ações tomadas em empréstimo - ações emprestadas).

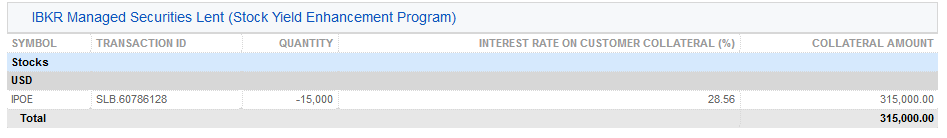

3. Títulos emprestados gerenciados pela IBKR (Programa de otimização de rendimentos de ações) - para cada ação emprestada pelo Programa de otimização de rendimentos de ações, lista a quantidade de ações emprestadas e a taxa de juros (%).

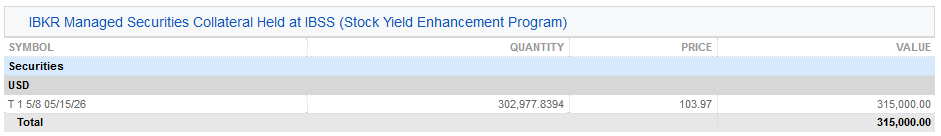

3a. Garantia de títulos gerenciados pela IBKR mantidos na IBSS (Programa de otimização de rendimentos de ações) – os clientes da IBLLC podem ver uma seção adicional no demonstrativo que exibe as letras do tesouro americano mantidas especificamente como garantia, incluindo a quantidade, o preço e o valor total que serve de garantia para o empréstimo das ações.

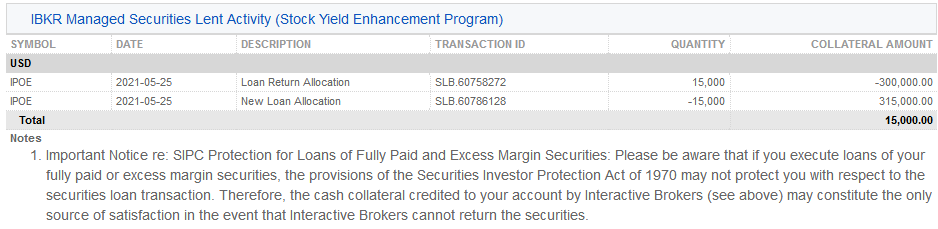

4. Atividade de realização de empréstimos de títulos gerenciados pela IBKR (Programa de otimização de rendimentos de ações) – detalha a atividade de empréstimos para cada título, incluindo alocações de retorno de empréstimos (por exemplo, empréstimos cancelados); novas alocações de empréstimos (por exemplo, empréstimos iniciados); a quantidade de ações; a taxa líquida de juros (%); a taxa de juros sobre a garantia do cliente (%) e o valor da garantia.

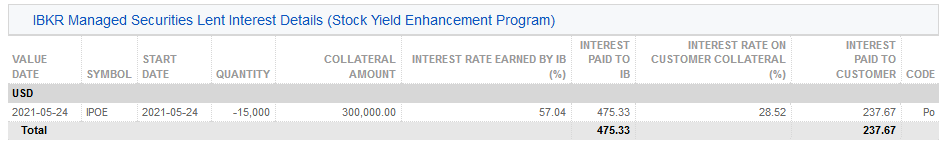

5. Detalhes dos juros da atividade de realização de empréstimos de títulos gerenciados pela IBKR (Programa de otimização de rendimentos de ações) – detalha os empréstimos realizados individualmente, incluindo as taxas de juros obtidos pela IBKR (%); os rendimentos obtidos pela IBKR (representa os rendimentos totais que a IBKR obtêm dos empréstimos equivalentes a {valor de garantia * taxa de juros}/360); a taxa de juros sobre a garantia do cliente (representa cerca de metade dos rendimentos que a IB recebe sobre os empréstimos) e os juros pagos ao cliente (representa os rendimentos dos juros obtidos sobre a garantia do cliente)

Observação: esta seção será exibida somente se os juros acumulados obtidos pelo cliente excederem US$ 1 no período do demonstrativo.

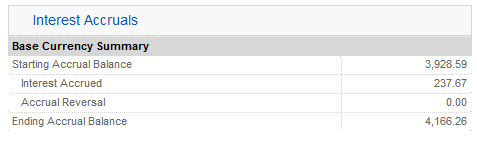

6. Juros acumulados – os rendimentos dos juros são contabilizados aqui como juros acumulados e são tratados como quaisquer outros juros acumulados (agregados, mas exibidos somente como juros acumulados quando excederem US$ 1 e forem lançados no caixa mensalmente). Após o encerramento do exercício, esses rendimentos de juros deverão ser declarados no Formulário 1099 emitido para contribuintes residentes nos EUA.

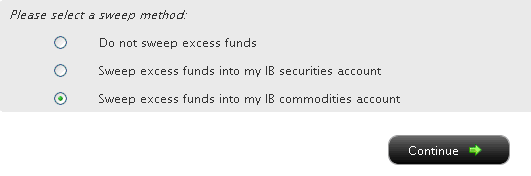

Afetação de fundos excedentes (cash sweep)

Essas regulamentações exigem que todas as transações de valores mobiliários sejam realizadas e recebam margem no segmento de valores mobiliários da conta universal, enquanto as transações de commodities devem ser realizadas no segmento de commodities.1 Enquanto as regulamentações permitem que a custódia das posições de valores mobiliários pagos integralmente no segmento de commodities seja considerada garantia de margem, a IB não permite essa configuração, limitando a constituição de garantia às regras mais restritivas da SEC. Tendo em vista as regulamentações e as políticas que regem a decisão de manter posições em um determinado segmento, o valor disponível em dinheiro permanece sendo o único ativo que pode ser transferido entre as duas contas e para o qual a discricionariedade do cliente é oferecida.

Veja a seguir uma descrição das opções oferecidas de afetação de fundos excedentes (cash sweep), o processo para selecionar uma opção, além das considerações de seleção.

Selecione a opção de sua preferência e clique no botão Continue (Continuar). Sua opção entrará em vigor no próximo dia útil e permanecerá ativada até que uma opção diferente seja selecionada. Observe que, de acordo com as configurações de permissão de negociações indicadas acima, não há restrições sobre quando ou com que frequência é possível alterar seu método de afetação de fundos excedentes.

Comparação de modelos de segregação dos EUA

O que representa a linha Reversão dos juros acumulados no demonstrativo da atividade?

Todos os dias, a IBKR calcula e informa na seção Juros acumulados do Demonstrativo da atividade uma previsão ou estimativa dos juros obtidos ou que devem ser pagos referentes ao período do demonstrativo. Na primeira semana de cada mês, os juros acumulados durante o mês anterior são recuperados ou revertidos e os juros reais do mês são lançados na seção Relatório de valores disponíveis. Essas reversões, que ocorrem uma vez por mês, devem ser próximas dos juros reais, embora talvez não sejam exatamente iguais visto que as estimativas são uma previsão dos juros reais.

Os titulares da conta também devem observar que os juros acumulados são lançados apenas para um período determinado quando o valor excede US$ 1, tanto positiva quanto negativamente. Os saldos inferiores a US$ 1, quando agregados com provisões futuras, são retidos e lançados quando o valor excede US$ 1.

Um depósito sujeito a "suspensão de crédito" acumula juros de crédito durante o período de suspensão?

A resposta depende do método de depósito. No caso de depósitos realizados por transferência ACH, todos os juros se acumulam a partir da data de chegada do depósito durante o período de suspensão de crédito de quatro dias úteis. Após esse período, os juros são creditados na conta. No caso de depósitos de cheques, em vez de cheques bancários, não há acúmulo de juros durante o período de suspensão de crédito. Cheques bancários e transferências bancárias eletrônicas são creditados na conta após o recebimento e, portanto, não estão sujeitos a suspensões de crédito.

Os juros pagos a você variam de acordo com as condições do mercado. Para mais informações sobre o valor dos juros pagos sobre os saldos de crédito, acesse www.interactivebrokers.com/interest

Crédito de juros sobre recursos de ações short

Como determinar o crédito de juros ou a taxa associada a uma posição de tomada de empréstimo de ações.

Quando um titular da conta vende ações a descoberto (short), a IBKR toma emprestadas ações equivalentes em nome do titular da conta para satisfazer a obrigação de entregar ações para o comprador. O contrato que rege a tomada de empréstimo dessas ações obriga a IBKR a oferecer ao emprestador das ações uma garantia em dinheiro para o empréstimo. O valor da garantia em dinheiro tem como base um cáculo padrão do setor sobre o valor das ações chamado de Marcação da garantia.

O emprestador das ações fornece juros à IBKR sobre a garantia em dinheiro e também cobra uma taxa para oferecer esse serviço ao ajustar os juros pagos a um valor inferior à taxa de juros do mercado vigente. Geralmente, a taxa é indexada à taxa efetiva dos recursos disponíveis do FED para depósitos em dinheiro denominados em dólares americanos (USD). Para ações em que a tomada de empréstimo é difícil de ser realizada, a taxa do emprestador pelo fornecimento das ações pode resultar na cobrança de uma taxa de juros negativa para a IBKR.

Enquanto muitas corretoras repassam a parte desse reembolso somente para clientes institucionais, todos os clientes da IBKR receberão um crédito de juros sobre os recursos das vendas de ações a descoberto (short) que excederem USD 100.000 ou um valor equivalente em outra moeda. Quando a oferta de um determinado título disponível para tomada de empréstimo é alta com relação à demanda de tomada de empréstimo, os titulares da conta podem esperar receber um crédito de juros sobre o saldo de ações short equivalente à taxa de referência (benchmark rate). Por exemplo, a taxa overnight efetiva dos recursos disponíveis do FED para saldos denominados em dólares americanos (USD). Desse valor, é subtraído um spread (que, no momento, varia de 1,25% sobre os saldos de USD 100.000 a 0,25% para saldos superiores a USD 3.000.000). As taxas estão sujeitas a alterações sem aviso prévio.

Quando os atributos de oferta e demanda de um título específico tornam a tomada de empréstimo difícil de ser realizada, o reembolso oferecido pelo emprestador é recusado e pode até mesmo resultar em uma cobrança na conta. O reembolso ou a cobrança será passado para o titular da conta no formato de uma taxa de tomada de empréstimo mais alta, que poderá exceder os créditos de juros dos recursos de venda a descoberto (short) e resultar em uma cobrança líquida para a conta. Como as taxas variam por título e data, a IBKR recomenda que os clientes usem a ferramenta de disponibilidade de ações short que pode ser acessada na seção Suporte no Portal do cliente/Gerenciamento da conta. Nessa seção, é possível ver as taxas indicativas das vendas a descoberto (short). Observe que as taxas indicativas dessas ferramentas têm o objetivo de corresponder aos juros dos recursos de venda a descoberto (short) que a IBKR paga sobre os saldos de Nível III, ou seja, os recursos de venda a descoberto adicionais a partir de USD 3 milhões. Para saldos inferiores, a taxa é ajustada com base no nível e na taxa de referência (benchmark rate) associada à moeda de negociação. É possível ver a taxa exata ao usar a calculadora Juros pagos para você sobre os saldos disponíveis dos recursos de venda a descoberto.

Veja mais exemplos e uma calculadora na página Financiamento de valores mobiliários.

OBSERVAÇÃO IMPORTANTE

As informações da ferramenta de disponibilidade de ações short e do TWS relacionadas a ações disponíveis para tomada de empréstimo e taxas indicativas são oferecidas na medida do possível sem garantia de precisão ou validade. A disponibilidade de ações inclui informações de terceiros que não são atualizadas em tempo real. As informações sobre a taxa são somente indicativas. As negociações executadas na sessão de negociação atual são liquidadas em até dois dias úteis e a disponibilidade real, além dos custos da tomada de empréstimo, são determinados no dia da liquidação. Os traders devem levar em consideração que as taxas e a disponibilidade podem variar significativamente entre a data de negociação e a data de liquidação, especialmente em ações com pouca liquidez, ações de capitalização baixa (small cap) e classes de ações que tenham uma futura operação societária (incluindo dividendos). Acesse Riscos operacionais de vendas a descoberto (short) para ver mais detalhes.

Explicação sobre cobranças de juros quando um saldo disponível líquido é um crédito

As contas ficam sujeitas a cobranças de juros mesmo com um saldo disponível geral de crédito ou long líquido nas seguintes circunstâncias:

1. Quando a conta mantém um saldo de débito ou short em uma determinada moeda.

Por exemplo, uma conta que mantém um saldo de crédito disponível líquido equivalente a USD 5.000 composto de um saldo long de USD 8.000 e um saldo short em EUR equivalente a USD 3.000 fica sujeita a um débito de juros sobre o saldo short em EUR. Não há crédito de compensação algum no saldo long em USD tendo em vista que ele é inferior ao Nível I de USD 10.000, acima do qual há juros.

Os titulares da conta devem observar que, ao comprar um título denominado em uma moeda não mantida na conta, a IBKR realiza um empréstimo nessa moeda para poder liquidar a negociação na câmara de compensação. Caso o investidor deseje evitar esses empréstimos e as cobranças de juros associadas a eles, é necessário realizar um depósito de recursos denominados na moeda específica ou converter os saldos disponíveis existentes por meio do Ideal Pro (para saldos a partir de USD 25.000) ou de um lote fracionário (para saldos inferiores a USD 25.000) antes de iniciar a negociação.

2. Quando o saldo de crédito é composto principalmente de recursos da venda a descoberto (short) dos títulos.

Por exemplo, uma conta que mantém um saldo de crédito disponível líquido de USD 12.000 composto de um débito de USD 6.000 na subconta do título (menos o valor de mercado de qualquer posição de ação short) e um crédito com valor de mercado de ações short de USD 18.000 recebe uma cobrança de juros no débito de Nível 1 de USD 6.000 e não recebe juros algum sobre o crédito de ações short por ficar abaixo do Nível 1 de USD 100.000.

3. Quando o saldo de crédito inclui recursos não liquidados.

A IBKR determina débitos de juros e créditos exclusivamente com base nos recursos liquidados. Como os titulares da conta não recebem cobranças de juros sobre os recursos tomados em empréstimos para a compra de títulos até que a transação da compra seja liquidada, o titular da conta não recebe crédito de juros, ou uma compensação contra um saldo de débito, sobre os recursos originários da venda de um título até que a transação seja liquidada (e até que a câmara de compensação credite os recursos para a IBKR).

FAQs – Irish Income Withholding Tax

As an Irish company, Interactive Brokers Ireland Limited (IBIE) is generally required to collect withholding tax (WHT) at a rate of 20% on interest paid to certain clients.

This requirement is set out in section 246 of the Irish Taxes Consolidation Act 1997 and generally applies to interest paid to clients that are:

(i) natural persons resident in Ireland,

(ii) natural persons resident outside Ireland unless the client has successfully applied for an exemption or a reduction in the WHT rate under a Double Tax Treaty (DTT) between Ireland and the person’s country of residence.

(iii) Irish companies

(iv) Companies established in countries with which Ireland has NOT concluded a DTT.

The purpose of this document is to set out our responses to some frequently asked questions (FAQs) on the WHT.

This document is for information purposes only and does not constitute tax, regulatory or any other kind of advice. If you are unsure of your tax obligations please consult the Irish Revenue Commissioners, your local tax authority or an appropriate tax professional.

FAQs

What type of interest does Irish WHT apply to?

Does Irish WHT apply to interest I earn through the Stock Yield Enhancement Program?

If I earn interest through Bond Coupons, am I required to pay Irish WHT?

I do not trade Irish stocks, do I still have to pay Irish WHT?

What is the standard Irish WHT Rate?

When is the 20% WHT applied to my account?

What currency is used for Irish WHT?

I am resident in Ireland. Do I have to pay Irish WHT?

I am not resident in Ireland. Does Irish WHT apply to me?

Does WHT apply to clients who are companies?

How do I apply for an exemption from WHT or a reduced WHT rate?

What do joint account holders need to submit to obtain a WHT exemption/reduction?

Where should I send my completed Form 8-3-6?

How do I submit Form 8-3-6 and supporting documentation to IBIE?

Do I need to apply for an exemption from WHT or a reduction in the WHT rate by a certain deadline?

How do I apply to reclaim WHT applied to my account?

How long does a completed Form 8-3-6 remain valid for?

Do I have to complete a Form 8-3-6? Can I still trade if I don’t complete it?

Where can I see information relating to Irish WHT on my account statement?

How do I know what WHT rate has been agreed between my country of residence and Ireland?

WHT is a set amount of income tax that is withheld at the time income is paid to a person.

Under Irish law, interest payments are considered income. This means that IBIE is legally required to deduct WHT from credit interests on uninvested cash balances in our clients’ securities accounts.

What type of interest does Irish WHT apply to?

Irish WHT applies to credit interest paid to long settled uninvested cash balances as well as short credit interest where you have borrowed stock from IBIE.

Does Irish WHT apply to interest I earn through the Stock Yield Enhancement Program?

No. The interest you earn under the Stock Yield Enhancement Program is not within scope for Irish WHT obligations. Irish WHT only applies to credit interest paid on uninvested cash balances in your account.

If I earn interest through Bond Coupons, am I required to pay Irish WHT?

No. Interest that you earn on Bond Coupons is not within scope for Irish WHT obligations. Irish WHT applies only to credit interest paid on uninvested cash balances in your account.

I do not trade Irish stocks, do I still have to pay Irish WHT?

Yes. If your account is held by IBIE, your account is in scope for Irish WHT on credit interest payments. It is irrelevant whether or not you trade in Irish stocks.

What is the standard Irish WHT Rate?

The standard rate of WHT is 20%. You can find further information on credit interest rates on our webpage.

When is the 20% WHT applied to my account?

If IBIE is required to apply WHT to your interest payments, we will do so at the same time any credit interest is paid to your account.

IBIE pays interest due on the uninvested cash balance in your account on the third business day of the month following the month in which the interest accrued. For example, interest accrued in January will be paid on the third business day in February.

What currency is used for Irish WHT?

Irish WHT is charged in the same currency as the credit interest paid on the uninvested cash balances in your account.

I am resident in Ireland. Do I have to pay Irish WHT?

Yes. Under Irish tax law, all Irish resident individuals and partnerships are subject to 20% WHT on credit interest payments. Irish companies are also subject to WHT, although some limited exemptions may apply.

I am not resident in Ireland. Does Irish WHT apply to me?

Yes, generally Irish WHT applies to natural persons whether or not they reside in Ireland.

However, if Ireland has entered a Double Taxation Treaty (DTT) with your country of residence, that DTA may allow you to apply for an exemption from or reduction in WHT, depending on its terms. Please see further below.

You can find information about Ireland’s DTTs on the Irish Revenue website https://www.revenue.ie/en/tax-professionals/tax-agreements/rates/index.aspx

Does WHT apply to clients who are companies?

WHT does not apply to companies resident in countries that have a DTT with Ireland.

In general, WHT applies to Irish resident companies with a few exceptions, including;

(a) an investment undertaking within the meaning of section 739B of the Taxes Consolidation Act 1997,

(b) interest paid in the State to a qualifying company (within the meaning of section 110).

For a full list of exemptions, please refer to Section 246(3) of the Taxes Consolidation Act.

There is no standard exemption form for corporate clients. In order to avail of these exemptions, clients will have to provide proof of their corporate status requested by IBIE.

How do I apply for an exemption from WHT or a reduced WHT rate?

If you wish to apply for a WHT exemption or reduction under the terms of a DTT, you should complete Form 8-3-6, and return that Form to IBIE.

The following is a summary of the information you must provide when completing Form 8-3-6:

1. Your name (please ensure this matches the name on your IBKR account)

2. Your address

3. Your tax reference number in country of residence

4. The country in which you are tax resident

5. The WHT rate agreed between your country of tax residence and Ireland (see FAQ on this topic).

6. Signature.

7. Date.

You must request your local Tax Authority to sign and stamp Form 8-3-6 before returning it to us.

For more detailed information on how to complete Form 8-3-6, please refer to the Irish Revenue Commissioners’ website here https://www.revenue.ie/en/companies-and-charities/financial-services/withholding-tax-interest-payments/index.aspx

If you have asked your local tax authority to sign Form 8-3-6 and they have refused, you can instead submit a Tax Residency Certificate (TRC) from your local Tax Authority, with a completed Form 8-3-6 that has not been signed and stamped by your local tax authority. Revenue introduced this possibility in January 2023, after being informed by IBIE of the difficulties clients were experiencing in completing the Form.

To be acceptable, the TRC must explicitly state that you are tax resident in your country of residence in accordance with the relevant provision of the double taxation treaty between Ireland and your country of residence.

Please note that a TRC will only be accepted where you have first requested your local tax authority to sign and stamp Form 8-3-6 and it has refused to do so or has failed to do so within a reasonable time.

Form 8-3-6 and information about completing the Form 8-3-6 is available on the website of the Irish Revenue Commissioners.

To assist you, IBIE has also prepared a number of versions of Form 8-3-6 with certain information pre-filled, depending on your jurisdiction of tax residency. You can select the most appropriate form from the list below.

Form 8-3-6 has been translated into French, German, Spanish, Italian and Dutch*

1. EEA countries with 0% Withholding Tax.

2. EEA countries with rates above 0% Withholding Tax.

|

|

3. Other countries with a DTA with Ireland (* denotes where there is 0% withholding tax in all situations).

|

Georgia |

Moldova |

Singapore |

|

|

Armenia |

Ghana |

Montenegro |

South Africa* |

|

Australia |

Hong Kong |

Morocco |

South Korea* |

|

Bahrain* |

India |

New Zealand |

Switzerland* |

|

Belarus |

Israel |

North Macedonia* |

Thailand |

|

Bosnia & Herzegovina* |

Japan |

Norway |

Turkey |

|

Botswana |

Kazakhstan |

Pakistan |

Ukraine |

|

Canada |

Kenya |

Panama |

United Arab Emirates* |

|

Chile |

Kosovo |

Qatar* |

United Kingdom* |

|

China |

Kuwait* |

Russian Federation* |

United States of America* |

|

Egypt |

Malaysia |

Saudi Arabia* |

Uzbekistan |

|

Ethiopia |

Mexico |

Serbia |

Vietnam |

|

|

|

|

Zambia* |

What do joint account holders need to submit to obtain a WHT exemption/reduction?

Each account holder in a joint account needs to complete their own documentation. This means that a separate Form 8-3-6 must be completed by each account holder and (if relevant) a separate TRC must be provided by each account holder.

Where should I send my completed Form 8-3-6?

You should send your completed Form to IBIE. You should NOT send the Form to Irish Revenue.

How do I submit Form 8-3-6 and supporting documentation to IBIE?

You should email a PDF or JPEG copy of the signed form to tax-withholding@interactivebrokers.com. If you have not been able to obtain a stamp from your local tax authority, please ensure that you also email your Tax Residency Certificate (TRC) to this same email address.

Alternatively, you can upload your signed Form 8-3-6 to your Client Portal through the ‘Document Submission Task’ tab. However, if you are submitting a TRC with your Form you will still need to send this separately to the above email address.

Please put your IBIE account number in the email subject line in all email correspondence. A failure to do so may delay or prevent the processing of your application,

If your submitted documentation is in order, IBIE will send you a confirmation email stating that your Form has been received and processed.

If your submitted documentation is not in order, we will send you an email setting out the additional information or documentation we require to process your application.

Please follow up with IBIE if you have not heard from us within four weeks.

Do I need to apply for an exemption from WHT or a reduction in the WHT rate by a certain deadline?

There is no deadline. However, for applications made in 2023, a WHT exemption or rate reduction will only apply to interest payments made after IBIE has received a complete application.

If we have not processed your Form 8-3-6 by the time the next interest payment is made to your account we will refund any WHT deducted after the date we received your application. Refunds will be visible in the Withholding Tax section of a statement.

Yes, if you are not subject to WHT, or are subject to a reduced WHT rate by virtue of a Double Taxation Treaty between Ireland and your country of residence, you will be entitled to reclaim WHT paid in excess of the WHT rate set out in the DTT.

How do I apply to reclaim WHT applied to my account?

Generally, the application process (i) to apply for an exemption from WHT or a reduction in the WHT rate going forward and (ii) to reclaim WHT already charged, are two separate processes. IBIE is awaiting full details from the Irish Revenue Authority on how clients can make reclaims on WHT and will make these details available once provided.

However, for 2022, Revenue has agreed to allow a completed Form 8-3-6 (signed and stamped by the relevant Tax Authority) received by IBIE before 31 December 2022, to be used to reclaim WHT applied in 2022. This means that if IBIE received a completed form from you on or before 31 December 2022 and WHT was applied to your account from January – December 2022, IBIE will refund all or part of that WHT, depending on Ireland’s arrangements with your tax jurisdiction.

If you did not provide a Form 8-3-6 before 31 December 2022 or, if you provided a Form 8-3-6 but it was incomplete (for example by not being stamped by your local tax authority), you must separately apply for a full or partial reclaim of WHT paid in 2022 and 2023. Further details on the reclaim process may be found in an article titled Irish Tax Withholding Reclaim Process. For your convenience, the full article may be viewed here.

How long does a completed Form 8-3-6 remain valid for?

A fully completed Form 8-3-6 remains valid for 5 years unless there is a material change in your facts and circumstances. This also applies if you have provided IBIE with a TRC in lieu of having your Form 8-3-6 stamped by your local tax authority. If there is a material change to your circumstances from a tax perspective, you must advise IBIE immediately and provide an updated Form 8-3-6 where appropriate. For example, if you move tax residency from one country to another, you should advise IBIE and provide IBIE with a Form 8-3-6, signed and stamped by your local tax authority from your new country of residence.

Do I have to complete a Form 8-3-6? Can I still trade if I don’t complete it?

You do not have to complete Form 8-3-6 and you will still be able to trade if you do not complete the form.

However, if you do not complete Form 8-3-6 IBIE must continue to deduct WHT at a rate of 20% from the credit interest earned on cash balances in your account.

Where can I see information relating to Irish WHT on my account statement?

You can review information relating to Irish WHT in the ‘Withholding Tax’ section of your monthly account activity statement.

You can also view this information in your daily statement on the 3rd business day of the month (when credit interest is paid).

Please see the IBIE website here for more information: https://www.interactivebrokers.ie/en/index.php?f=46788

How do I know what WHT rate has been agreed between my country of residence and Ireland?

This information is available from the Irish Revenue Commissioners and/or your own local tax authority. However, in order to assist you, IBIE has also prepared a list of Irish WHT information by jurisdiction below.

By clicking on the country below, it will bring you to the relevant Form 8-3-6.

*Form 8-3-6 has been translated into French, German, Spanish, Italian and Dutch*

1. EEA countries with 0% Withholding Tax.

2. EEA countries with rates above 0% Withholding Tax.

|

|

3. Other countries with a DTA with Ireland (* denotes where there is 0% withholding tax in all situations).

|

Georgia |

Moldova |

Singapore |

|

|

Armenia |

Ghana |

Montenegro |

South Africa* |

|

Australia |

Hong Kong |

Morocco |

South Korea* |

|

Bahrain* |

India |

New Zealand |

Switzerland* |

|

Belarus |

Israel |

North Macedonia* |

Thailand |

|

Bosnia & Herzegovina* |

Japan |

Norway |

Turkey |

|

Botswana |

Kazakhstan |

Pakistan |

Ukraine |

|

Canada |

Kenya |

Panama |

United Arab Emirates* |

|

Chile |

Kosovo |

Qatar* |

United Kingdom* |

|

China |

Kuwait* |

Russian Federation* |

United States of America* |

|

Egypt |

Malaysia |

Saudi Arabia* |

Uzbekistan |

|

Ethiopia |

Mexico |

Serbia |

Vietnam |

|

|

|

|

Zambia* |

Benchmark Interest Calculation – Reference Rate Descriptions

|

Currency

|

Reference rate

|

Description

|

|

USD

|

Fed Funds Effective

|

Volume weighted average of the transactions processed through the Federal Reserve between member banks. It is intended to reflect the best estimate of interbank financing activity for Reserve Bank members and is the reference for many short-term money market transactions in the broader market.

|

| AED | EIBOR | Is the daily reference rate at which the Panel Banks are able and willing to access UAE Dirham funding, just prior to 11:00 local time. The Contributor Banks use a waterfall in order to contribute their Contributions. For Level 1 of the waterfall, volume weighted average prices of all eligible unsecured Saudi Riyal transactions are used. |

|

AUD

|

RBA Daily Cash Target

|

Refers to a 1-day rate set by the Reserve Bank of Australia to influence short term interest rates.

|

| BGN | LEONIA Plus (Lev Overnight Index Average Plus) | Is a weighted reference rate of concluded and effected overnight deposit transactions on the interbank market. |

|

BRL

|

Brazil CETIP DI Interbank Deposit Rate

|

Brazil’s Interbank Deposit Rate is the daily average annualized rate calculated by the number of business days in the month, of the one-day interbank deposit rates.

|

|

CAD

|

Bank of Canada Overnight Lending Rate

|

Refers to a 1-day rate set by Bank of Canada to influence short term interest rates.

|

|

CHF

|

SARON

|

Stands for Swiss Average Rate Overnight and represents the overnight interest rate of the secured funding market for the Swiss Franc. SARON is administered by SIX.

|

|

CNH

|

CNH HIBOR

|

Stands for Hong Kong Interbank Offered Rate and is the offered rate at which deposits in CNH are being quoted to prime banks in the Hong Kong interbank market.

|

|

CZK

|

PRIBOR

|

Average interest rate at which term deposits are offered between prime banks.

|

|

DKK

|

Denmark Tomorrow/Next

|

The interest rate at which a bank is prepared to lend Danish kroner to a prime bank on an uncollateralized basis day to day.

|

|

EUR

|

€STR

|

Stands for Euro Short-Term Rate and is the rate which reflects the wholesale euro unsecured overnight borrowing costs of euro area banks. The rate is published by the ECB and is based on transactions conducted and settled on the previous day and which are deemed to be executed at arm’s length and thereby reflect market rates in an unbiased way.

|

|

GBP

|

SONIA

|

Stands for Sterling Overnight Index Average and is the effective overnight interest rate paid by banks for unsecured transactions in the British sterling market. SONIA is administered by the Bank of England.

|

|

HKD

|

HKD HIBOR

|

Stands for Hong Kong Interbank Offered Rate and is the offered rate at which deposits in HKD are being quoted to prime banks in the Hong Kong interbank market.

|

|

HUF

|

BUBOR

|

Stands for Budapest Interbank Offered Rates and is the average interest rate at which term deposits are offered between prime banks.

|

| HUF | Hungary 3 Month Treasury Bill | Is an annualized yield on Hungarian 3 month Treasury bills. |

|

ILS

|

TELBOR

|

Stands for Tel Aviv Inter-Bank Offered Rate and is based on interest rate quotes by a number of contributors in the inter-bank market.

|

|

INR

|

Indian Rupee Overnight Interest Rate Fixing

|

A rate based on overnight call money trade data from the NDS-Call system within the first hour of trading.

|

|

JPY

|

TONAR

|

Stands for Tokyo Overnight Average Rate and is a measure of the cost of borrowing in the Japanese yen unsecured overnight money market for Japanese Yen. TONAR is administered by the Bank of Japan.

|

|

KRW

|

KORIBOR

|

Average of the leading interest rates for KRW as determined by a group of large Korean banks. The benchmark utilizes the KORIBOR with 1 week maturity.

|

|

MXN

|

TIIE

|

The interbank "equilibrium" rate based on the quotes provided by money center banks as calculated by the Mexican Central Bank. The benchmark TIIE is based on 28-day deposits so is atypical as a measure for short term funds (most currencies have an overnight or similar short-term benchmark).

|

|

NOK

|

Norwegian Overnight Weighted Average

|

The interest rate on unsecured overnight interbank loans between banks that are active in the Norwegian overnight market.

|

|

NZD

|

NZD Daily Cash Target

|

Refers to a 1-day rate set by the Reserve Bank of New Zealand to influence short term interest rates.

|

|

PLN

|

WIBOR

|

Stands for Warsaw Interbank Offered Rates and is a measure of unsecured deposits concluded between market participants.

|

| RON | ROBOR (Romanian Overnight Interbank Offered Rate) | Calculated daily as a trimmed arithmetic average of the quotations by main banks on the interbank market. |

| SAR | SAIBOR | Is a daily benchmark using contributions from a panel of Contributor Banks. The Contributor Banks use a waterfall in order to contribute their Contributions. For Level 1 of the waterfall, volume weighted average prices of all eligible unsecured Saudi Riyal transactions are used. |

|

SEK

|

STIBOR

|

Daily fixing based on a group of large Swedish banks.

|

|

SGD

|

SOR

|

Stands for the SGD Swap Offer Rate and represents the cost of borrowing SGD synthetically by borrowing USD for the same maturity and swapping USD in return for SGD.

|

|

TRY

|

TLREF

|

The Turkish Lira Overnight Rate (TLREF) is calculated as the volume-weighted mean rate, based on the central 70% of the the volume-weighted distribution of overnight repo rate transactions. |

|

ZAR

|

SABOR

|

Stands for South African Benchmark Overnight Rate and is calculated based on interbank funding.

|

|

|

|

|

|

|

|

|

|

|

Overnight

|

(O/N) rate is the most widely used short term benchmark and represents the rate for balances held from today until the next business day.

|

|

|

Spot-Next

|

(S/N) refers to the rate on balances from the next business day to the business day thereafter. Due to time zone and other criteria, Spot-Next rates are sometimes used as the short-term reference.

|

|

|

Day-Count conventions:

|

IBKR conforms to the international standards for day-counting wherein deposits rates for most currencies are expressed in terms of a 360-day year, while for other currencies (ex: GBP) the convention is a 365-day year.

|

Methodology for Determining Effective Rates

BACKGROUND

In determining the interest that account holders are paid on cash credit balances and charged on debit balances, each currency is assigned an IBKR Reference Benchmark rate. The IBKR Reference Benchmark rate is determined from short-term market rates but capped above/below widely used external reference rates or, where appropriate, bank deposit rates. This page explains how IBKR Reference Benchmark rates are determined.

Reference Rates

Reference rates are determined using a three-step process. The rates are capped above/below traditional external reference rates. For currencies and IBKR affiliates where Forex swap market pricing does not affect the rates we pay and charge our customers, Step 1 is omitted from the final rate determination.

1. Market implied rates

For market pricing, we utilize short-term Forex swap markets. Since most of the transactions involve the US dollar, Forex swap prices of currencies vs. the US dollar are sampled over a pre-determined time period referred to as the "Fixing Time Window" that is intended to be representative of liquid trading hours and primary turnover. The specific swap tenor and fixing windows used depend on the currency. We use the best bid and ask from a group of up to 12 of the largest Forex dealing banks to calculate the implied non-USD short-term rates - generally Overnight (T/T+1), Tom Next (T+1/T+2) or Spot Next (T+2/T+3). At the Fixing Time Window close, these calculations are sorted with the lowest and highest rates disregarded and the remainder averaged to determine the market implied reference rate.

2. Traditional external benchmark reference rates

For traditional benchmarks, we utilize published reference rates and, where appropriate, bank deposit rates. These rates generally are determined by either bank survey or actual transactions. The Hong Kong Inter-Bank Offered Rate (HIBOR), for example, is determined by surveying a panel of banks for the rate at which they could borrow funds from other banks at a specific time each day. In contrast, the US dollar Fed Funds effective rate is calculated as the weighted average of interbank lending rates transacted in the Fed Funds market.

The reform on interest rate benchmarks (IBOR reform), launched in 2013 by the G20 nations and conducted by regulatory authorities and public and private sector working groups, is gradually replacing bank survey based rates with new transaction driven reference rates.

3. IBKR Reference Benchmark Rates

The final IBKR Reference Benchmark rates are then determined by using the market implied reference rate, as described in 1. above, but capped by a certain amount above/below the traditional external benchmark reference rate as described in 2. above. For currencies and IBKR affiliates where Forex swap market pricing is not relevant, the final IBKR Reference Benchmark rates are determined by using traditional benchmarks or bank deposit rates, capped as above. The caps can change at any time without explicit prior notice and are listed in the table below, along with relevant currency and benchmark reference rates.

Examples

a. Assume the market implied overnight rate for GBP is 0.55%. The Sterling Overnight Index Average (SONIA) reference rate is 0.65%. The effective rate is then equal to the market implied rate of 0.55%, as it is still within the 1.00% cap around the SONIA reference rate at 0.65%.

b. If, for example, the market implied rate for CNH was 4.5% but the overnight CNH reference rate for the same period was 1.0%, the effective rate would be capped at 2.0% above the CNH reference rate, or 3.0% (1.0% reference rate + 2.0% cap).

|

Currency

|

Benchmark Description

|

Cap Below1

|

Cap Above1

|

|

USD

|

Fed Funds Effective (Overnight Rate)

|

0.00%

|

0.00%

|

|

AUD

|

RBA Daily Cash Rate Target

|

1.00%

|

1.00%

|

| AED | EIBOR, Emirates Interbank Offered Rate | 3.00% | 3.00% |

|

CAD

|

Bank of Canada Overnight Lending Rate

|

1.00%

|

1.00%

|

|

CHF

|

Swiss Average Rate Overnight (SARON)

|

1.00%

|

1.00%

|

|

CNY/CNH

|

CNH HIBOR Overnight Fixing Rate (TMA)

|

2.00%

|

2.00%

|

|

CZK

|

Prague ON Interbank Offered Rate

|

1.00%

|

1.00%

|

|

DKK

|

Danish Tom/Next Index

|

1.00%

|

1.00%

|

|

EUR

|

Euro Short-Term Rate (€STR)

|

1.00%

|

1.00%

|

|

GBP

|

Sterling Overnight Index Average (SONIA)

|

1.00%

|

1.00%

|

|

HKD

|

HKD HIBOR (Overnight rate)

|

1.00%

|

1.00%

|

|

HUF

|

Budapest Interbank Offered Rate

|

1.00%

|

1.00%

|

|

ILS

|

Tel Aviv Interbank Offered O/N Rate

|

1.00%

|

1.00%

|

|

INR

|

Central Bank of India Base Rate

|

0.00%

|

0.00%

|

|

JPY

|

Tokyo Overnight Average Rate (TONAR)

|

1.00%

|

1.00%

|

|

KRW

|

Korean Won KORIBOR (1 week)

|

0.00%

|

0.00%

|

|

MXN

|

Mexican Interbank TIIE (28 day rate)

|

3.00%

|

3.00%

|

|

NOK

|

Norwegian Overnight Weighted Average

|

1.00%

|

1.00%

|

|

NZD

|

New Zealand Dollar Official Cash Daily Rate

|

1.00%

|

1.00%

|

|

PLN

|

WIBOR (Warsaw Interbank Overnight Rate)

|

1.00%

|

1.00%

|

| SAR | SAIBOR Saudi Arabia Interbank Offered Rate | 3.00% | 3.00% |

|

SEK

|

SEK STIBOR (Overnight Rate)

|

1.00%

|

1.00%

|

|

SGD

|

Singapore Dollar SOR (Swap Overnight) Rate

|

1.00%

|

1.00%

|

|

TRY

|

TRLIBOR (Turkish Lira Overnight Interbank offered rate)

|

NO CAP

|

NO CAP

|

|

ZAR

|

South Africa Benchmark Overnight Rate on Deposits (Sabor)

|

3.00%

|

3.00%

|

Introduction to Market Implied Rates

BACKGROUND

In determining the interest that account holders are paid on cash credit balances and assessed on debit balances, each currency is assigned a reference or benchmark rate, from which a spread is deducted for credit interest and added for debit interest.1 As account holders may withdraw unencumbered cash balances upon demand and regulations generally restrict the reinvestment of such balances to short-term instruments of high credit quality, benchmarks typically represent the rate at which local banks may borrow on an overnight or short-term basis (e.g., EONIA, Fed Funds).

While the current benchmarks are useful in that they tend to be longstanding, widely accepted and published rates, often used as the basis for determining consumer borrowing, some have characteristics which limit their effectiveness, particularly in the case of brokerage accounts where the spread as applied by IBKR is relatively narrow. A discussion of these limitations is provided in the overview below.

OVERVIEW

Benchmark rates are often determined by either bank survey or actual transactions. The Hong Kong Interbank Offered Rate (HKD HIBOR), for example, is determined by surveying a panel of banks for the rate at which they could borrow funds from other banks of at a specific time each day. The final rate is determined by discarding a set of the top and bottom survey responses and averaging the remainder. Transaction based benchmarks such as EONIA are determined using a weighted average of all overnight unsecured lending transactions by panel banks in the interbank market as reported to the European Central Bank.

There are shortcomings to both methods which, at times, causes them to be an inadequate mechanism for establishing client debit and credit interest rates. Examples of these are provide below:

- Survey rates often represent an offer rate which, by definition stands above the bid rate and can be skewed well above the mid-point when spreads are large;

- Survey rates are typically based upon an inquiry performed at a specific time of the day and may not represent the rates available over a broader period of time;

- The population of institutions surveyed or whose transactions are considered may be small and/or may have borrowing characteristics that are not representative of financial institutions as a whole;

- During periods of market stress, interbank transactions may suffer from reduced liquidity, on either a regional or global basis, thereby distorting benchmark rates.2

- Survey processes often provide little transparency as to how the benchmark was determined and in the past have been subject to manipulation.

AN ALTERNATIVE APPROACH - MARKET IMPLIED RATES

To address these shortcomings, IBKR proposes to implement an alternative method for determining benchmark rates which we refer to as Market Implied Rates. This method combines the optimal attributes of each of the survey and transaction methods and uses as its basis Forex swap prices and the interest rate differentials embedded therein. The Forex swap market is one of the largest and most competitive markets with a daily turnover of 2.4 trillion USD3, representing aggregate transactions well in excess of that used for the current transaction-based benchmarks.

As over 90% of these transactions involve the U.S. Dollar, Forex swap prices of currencies vs. the U.S. Dollar will be sampled over a pre-determined time period referred to as the “Fixing Time Window” that is intended to be representative of liquid hours and primary turnover. The specific swap tenor and fixing windows used depend on the currency. Using the best bid and ask from a group of up to 12 of the largest Forex dealing banks4, implied non-USD short-term rates (generally Overnight (T/T+1, Tom Next (T+1/T+2) or Spot Next (T+2/T+3) ) will be calculated. At the Fixing Time Window close, these calculations will be sorted with the lowest and highest disregarded and the remainder averaged to determine the Final Fixing Rate. This Final Fixing Rate will then be used as part of the effective rate for that day’s interest calculations.

To provide complete transparency as to the rates used to determine interest on client credit and debit balances, IBKR has historically posted and updated to the public website each day all of the information an account holder would need to determine the interest they might pay or receive on cash balances (e.g., the stated benchmark, current and historical benchmark levels, spreads and tiers). Similar transparency will be provided with the implementation of Market Implied Rates. Here, rates will be posted to the website in 3 stages:

- Live – the last benchmark rate calculated prior to the start of the current day’s Fixing Time Window;

- Fixing Period – represents a running calculation of the current day’s benchmark rate using available data obtained while Fixing Time Window remains open.

- Fixing – the benchmark rate as calculated upon close of the Fixing Time This rate will remain unchanged for the remainder of the day and serve as the benchmark rate.

NEXT STEPS

Merging interest rate benchmarks and Market Implied Rates is intended to better align the rates offered to clients to the true funding costs and opportunities available to IBKR. The analysis performed thus far suggests that for certain currencies the new benchmark (effective rate) resulting from Forex swap implied rates but capped 25 bps5 above/below the benchmark fixing will be higher at various times and for others lower. As for the impact to clients, a higher benchmark generally benefits depositors and a lower, borrowers. What is important is that the new methodology is calculated in a consistent manner, using readily available and substantially representative data.

As the proposed change is significant in terms of its logic and its potential impact to certain clients, IBKR has been calculating and displaying, but not yet applying, market implied rates until clients have had sufficient opportunity to review the data. By August 1, 2017 we will start migrating the benchmarks from fixed to the new system where we use effective rates which are composed of market implied interest rates capped 25 bps above or below the current benchmark fixings.

______________________________________________________________________________________

1 In the case of the USD, a spread of 0.50% is deducted from the benchmark for purposes of credit interest and a spread of 1.50% added for purposes of debit interest. The benchmark rate for the USD is the Fed Funds Effective Overnight Rate.

2 Examples of this were experienced during the financial crisis of 2007-2010.

3 Source: BIS Triennial Central Bank Survey, Forex turnover April 2016. http://www.bis.org/publ/rpfx16fx.pdf

4 The actual number of banks selected may vary by currency.

5 The 25 basis points is subject to change at any time without advance notice.