Perguntas frequentes sobre o Programa de otimização de rendimentos de ações

Qual é a finalidade do Programa de otimização de rendimentos de ações?

O Programa de otimização de rendimentos de ações oferece aos clientes a oportunidade de ganhar rendimentos adicionais sobre posições de valores mobiliários que, fora do programa, seriam segregadas (por exemplo, títulos pagos integralmente ou com excedente de margem) ao permitir que a IBKR realize empréstimos desses títulos para terceiros. Os clientes que participam do programa recebem garantias em letras do tesouro americano (treasury bills) ou em dinheiro para garantir o retorno do empréstimo das ações após a extinção do contrato.

O que são títulos pagos integralmente e títulos com excedente de margem?

Títulos pagos integralmente são títulos existentes nas contas dos clientes que já foram completamente pagos. Títulos com excedente de margem são títulos que ainda não foram completamente pagos, mas cujo valor de mercado excede 140% do saldo de débito em margem do cliente.

Como é determinado o valor dos rendimentos recebidos pelos clientes sobre uma transação de empréstimo no Programa de otimização de rendimentos de ações?

Os rendimentos que os clientes recebem em troca de ações emprestadas depende das taxas praticadas no mercado de balcão de empréstimo de títulos. Essas taxas podem variar significativamente não apenas de acordo com o título específico, mas também de acordo com a data do empréstimo. De modo geral, a IBKR paga juros sobre as garantias dos participantes a uma taxa que se aproxima de 50% dos valores obtidos pela IBKR ao realizar o empréstimo das ações.

Como é determinado o valor da garantia para um determinado empréstimo?

A garantia (seja em letras do tesouro americano seja em dinheiro) subjacente ao empréstimo do título e usada para estipular os pagamentos de juros é determinada de acordo com as convenções de mercado, por meio das quais o preço de fechamento das ações é multiplicado por uma determinada porcentagem (geralmente de 102% a 105%) e, em seguida, esse valor é arredondado para o valor inteiro mais próximo (dólar/centavos/etc.). Existem convenções de mercado diferentes para cada moeda. Por exemplo, um empréstimo de 100 ações negociadas em dólares americanos que fecham a US$ 59,24 seria equivalente a US$ 6.100 (US$ 59,24 * 1,02 = US$ 60,4248; arredondado para US$ 61 e multiplicado por 100). Veja a tabela abaixo com as diversas convenções de mercado por moeda:

| USD | 102%; arredondado para o dólar mais próximo |

| CAD | 102%; arredondado para o dólar mais próximo |

| EUR | 105%; arredondado para o centavo mais próximo |

| CHF | 105%; arredondado para o centavo (rappen) mais próximo |

| GBP | 105%; arredondado para o centavo (pence) mais próximo |

| HKD | 105%; arredondado para o centavo mais próximo |

Para mais informações, consulte o artigo KB1146.

Como e onde a garantia é mantida para empréstimos no Programa de otimização de rendimentos de ações?

Para clientes da IBLLC, a garantia é mantida na forma de títulos de letras do tesouro americano ou em dinheiro e, por segurança, é transferida para a afiliada da IBLLC, a IBKR Securities Services LLC (IBKRSS). A garantia para empréstimos no Programa é mantida pela IBKRSS em uma conta em benefício do cliente, sobre a qual o cliente recebe juros do título como primeira prioridade. No caso de inadimplência por parte da IBLLC, o cliente tem acesso à garantia por meio da IBKRSS diretamente, sem passar pela IBLLC. Consulte aqui o Contrato de controle de contas de valores mobiliários para saber mais detalhes. Para clientes que não são da IBLLC, a garantia é mantida e protegida pela pessoa jurídica responsável por manter a conta aberta. Por exemplo, as garantias das contas da IBIE são mantidas e protegidas pela IBIE.

Como as vendas long e as transferências de valores mobiliários emprestados por meio do Programa de otimização de rendimentos de ações da IBKR ou o cancelamento da inscrição podem afetar os juros?

O acúmulo de juros é encerrado no dia útil seguinte à data de operação (T+1). O acúmulo de juros também é encerrado no dia útil seguinte após a entrada da transferência ou após a data de cancelamento da inscrição.

Quais são os requisitos de qualificação para participação no Programa de otimização de rendimentos de ações?

| PESSOAS JURÍDICAS QUALIFICADAS* |

| IB LLC |

| IB UK (excluindo contas SIPP) |

| IB IE |

| IB CE |

| IB HK |

| IB Canada (excluindo contas RRSP/TFSA) |

| IB Singapore |

| TIPOS DE CONTAS QUALIFICADAS |

| Caixa (patrimônio mínimo acima de US$ 50.000 na data de inscrição) |

| Margem |

| Contas de clientes de assessor financeiro* |

| Contas de clientes de corretor de apresentação: com divulgação integral e sem divulgação integral* |

| Contas omnibus de corretor de apresentação |

| Limite de negociação separada (STL) |

*A conta inscrita deve atender aos requisitos de patrimônio líquido mínimo da conta-margem ou conta-caixa.

Os clientes da IB Japan, IB Europe SARL, IBKR Australia e IB India não se qualificam para o programa. Os clientes japoneses e indianos que têm contas abertas na IB LLC não se qualificam para o programa.

Além disso, podem participar as contas de clientes de assessor financeiro, clientes da IBroker com divulgação integral e corretores omnibus que atendam aos requisitos acima. No caso de assessores financeiros e IBrokers com divulgação integral, os clientes devem assinar os contratos. Para corretores omnibus, o(a) corretor(a) deve assinar o contrato.

As contas IRA se qualificam para participação no Programa de otimização de rendimentos de ações?

Sim.

As partições das contas IRA administradas pelo Gerenciamento de ativos da Interactive Brokers se qualificam para participação no Programa de otimização de rendimentos de ações?

Não.

As contas SIPP do Reino Unido se qualificam para participação no Programa de otimização de rendimentos de ações?

Não.

O que acontece se o patrimônio líquido de uma conta-caixa participante atingir um valor inferior ao limite qualificatório de US$ 50.000?

A conta-caixa deve atender ao requisito de patrimônio líquido mínimo apenas no momento de inscrição no programa. Se o patrimônio ficar abaixo desse nível posteriormente, não haverá impacto sobre os empréstimos existentes ou sobre a possibilidade de iniciar novos empréstimos.

Como se inscrever no Programa de otimização de rendimentos de ações da IBKR?

Para se inscrever, inicie sessão no Portal do cliente. Depois de iniciar sessão, clique no Menu do usuário (ícone de cabeça e ombros no canto superior direito) e clique em Configurações. Em seguida, em Configurações da conta, encontre a seção de Negociações e clique em Programa de otimização de rendimentos de ações para se inscrever. Serão apresentados a você os formulários e as declarações informativas necessários para se inscrever no programa. Depois de revisar e assinar os formulários, sua solicitação será enviada para processamento. Aguarde de 24 a 48 horas para que a inscrição seja ativada.

Como se faz para encerrar a participação no Programa de otimização de rendimentos de ações?

Para cancelar a inscrição, inicie sessão no Portal do cliente. Depois de iniciar sessão, clique no Menu do usuário (ícone de cabeça e ombros no canto superior direito) e em Configurações. Na seção Configurações da conta, entre na seção de Negociações, clique em Programa de otimização de rendimentos de ações e siga as etapas necessárias. Sua solicitação será enviada para processamento. As solicitações de cancelamento da inscrição são processadas geralmente no fim do dia.

Se for realizada a inscrição de uma conta e, posteriormente, o cancelamento da inscrição, quando a inscrição poderá ser realizada novamente?

Após o cancelamento da inscrição, será possível realizar a inscrição da conta novamente somente após 90 dias corridos.

Quais tipos de títulos podem ser emprestados?

| Mercado dos EUA | Mercado da UE | Mercado de HK | Mercado do CAD |

| Ações ordinárias (cotadas em bolsa, PINK e OTCBB) | Ações ordinárias (cotadas em bolsa) | Ações ordinárias (cotadas em bolsa) | Ações ordinárias (cotadas em bolsa) |

| ETF | ETF | ETF | ETF |

| Ações preferenciais | Ações preferenciais | Ações preferenciais | Ações preferenciais |

| Corporate bonds* |

*Municipal bonds não se qualificam.

Existe alguma restrição para a realização de empréstimos de ações negociadas no mercado secundário após um IPO?

Não, desde que a conta não tenha restrições em vigor para títulos qualificados mantidos na conta.

Como a IBKR determina a quantidade de ações qualificadas para serem emprestadas?

A primeira etapa é determinar o valor dos títulos, se houver, sobre os quais a IBKR mantém um direito de retenção de margem e pode realizar empréstimos sem a participação do cliente no Programa de otimização de rendimentos de ações. Uma corretora que financia as compras de títulos do cliente por meio de empréstimo em margem tem a permissão, de acordo com os regulamentos, de emprestar ou ceder como garantia esses títulos do cliente em um valor de até 140% do saldo de débito disponível. Por exemplo, se um cliente com um saldo disponível de US$ 50.000 comprar títulos com um valor de mercado de US$ 100.000, o saldo de débito ou de empréstimo será de US$ 50.000 e a corretora terá um direito de retenção de 140% sobre esse saldo ou US$ 70.000 em títulos. Qualquer título mobiliário mantido pelo cliente que exceder esse valor será considerado excedente de margem (US$ 30.000 neste exemplo) e será necessário segregar esse valor, a não ser que o cliente autorize a IBKR a realizar um empréstimo por meio do Programa de otimização de rendimentos de ações.

O saldo de débito é determinado, primeiramente, ao converter em dólares americanos (USD) todos os saldos disponíveis que não estiverem denominados nessa moeda e, em seguida, ao retirar todos os recursos da ação de venda a descoberto (convertidos em dólares americanos conforme necessário). Se o resultado for negativo, disponibilizaremos até 140% desse número negativo. Além disso, os saldos disponíveis mantidos no segmento de commodities, de metais do mercado à vista e de CFDs não são considerados. Para explicações mais detalhadas, acesse esta página.

EXEMPLO 1: o cliente mantém EUR 100.000 long em uma conta com moeda-base em dólares americanos a uma taxa de câmbio de 1,40 (EUR.USD). O cliente compra ações denominadas em dólares americanos a um valor de US$ 112.000 (equivalente a EUR 80.000). Todos os títulos serão considerados pagos integralmente como saldo disponível conforme convertidos em dólares americanos como crédito.

| Componente | EUR | USD | Base (USD) |

| Disponível (cash) | 100.000 | 112.000 | US$ 28.000 |

| Ação long | US$ 112.000 | US$ 112.000 | |

| VTR | US$ 140.000 |

EXEMPLO 2: o cliente mantém US$ 80.000 long, ações long denominadas em dólares americanos no valor de US$ 100.000 e ações short denominadas em dólares americanos no valor de US$ 100.000. Os títulos long que totalizam US$ 28.000 são considerados títulos de margem, enquanto o restante, no valor de US$ 72.000, é considerado título de excedente de margem. Esse valor é determinado ao subtrair os recursos da ação de venda (short) do saldo disponível (US$ 80.000 - US$ 100.000) e ao multiplicar o débito resultante por 140% (US$ 20.000 * 1,4 = US$ 28.000)

| Componente | Base (USD) |

| Disponível (cash) | US$ 80.000 |

| Ação long | US$ 100.000 |

| Ação short | US$ 100.000 |

| VTR | US$ 80.000 |

A IBKR realiza o empréstimo de todas as ações qualificadas?

Não há garantia alguma de que todas as ações qualificadas em uma determinada conta poderão ser emprestadas por meio do Programa de otimização de rendimentos de ações, tendo em vista que talvez não haja uma taxa vantajosa de mercado para determinados títulos. Além disso, é possível que a IBKR não tenha acesso a mercados com tomadores de empréstimo dispostos a fazer negócios ou é possível que a IBKR não queira realizar o empréstimo das ações dos clientes.

Os empréstimos do Programa de otimização de rendimentos de ações são realizados somente em acréscimos de 100?

Não. Os empréstimos podem ser realizados sobre qualquer valor integral da ação, ainda que, externamente, realizemos o empréstimo somente de múltiplos de 100 ações. Além disso, existe a possibilidade de realizar o empréstimo de 75 ações de um cliente e 25 de outro cliente, caso exista demanda externa para tomada de empréstimo de 100 ações.

Como os empréstimos são alocados entre os clientes quando a oferta de ações disponíveis para realização de empréstimos excede a demanda de tomada de empréstimos?

Caso a demanda por tomada de empréstimo de um determinado título seja inferior à oferta de ações disponíveis para realização de empréstimos de participantes do Programa de otimização de rendimentos de ações, os empréstimos serão alocados proporcionalmente. Por exemplo, se a oferta agregada do Programa de otimização de rendimentos de ações for de 20.000 ações XYZ e a demanda for de 10.000 XYZ, cada cliente realizará o empréstimo de 50% das ações qualificadas.

As ações são emprestadas somente para clientes da IBKR ou também para terceiros?

As ações podem ser emprestadas tanto para clientes da IBKR quanto para terceiros.

Os participantes do Programa de otimização de rendimentos de ações têm a possibilidade de determinar quais ações a IBKR pode emprestar?

Não. O programa é totalmente gerenciado pela IBKR. Além disso, a IBKR, depois de determinar esses títulos, e sobre os quais terá autorização para realizar empréstimos por direito de retenção de empréstimo de margem, terá a competência discricionária de determinar se os títulos pagos integralmente ou os títulos de excedente de margem poderão ser emprestados e se será possível iniciar os empréstimos.

Existe alguma restrição imposta sobre a venda de títulos emprestados por meio do Programa de otimização de rendimentos de ações?

As ações emprestadas podem ser vendidas a qualquer momento, sem restrições. As ações não precisam ser devolvidas no momento da liquidação da venda da ação e os recursos da venda serão creditados na conta do cliente na data de liquidação normal. Além disso, o empréstimo será cancelado na abertura do dia útil seguinte à data de venda do título.

O cliente pode lançar opções de compra (calls) cobertas diante das ações que tiverem sido emprestadas por meio do Programa de otimização de rendimentos de ações e receber o tratamento de margem de compra (call) coberta?

Sim. O empréstimo de ações não terá impacto algum no requisito de margem com base descoberta ou em hedge desde que o emprestador retenha a exposição a quaisquer ganhos ou perdas associadas à posição emprestada.

O que acontece com as ações que estão sujeitas a empréstimos e que são entregues posteriormente diante de uma cessão de opção de compra (call) ou exercício de opção de venda (put)?

O empréstimo será cancelado em T+1 da operação (negociação/trade, cessão ou exercício) que tiver fechado ou diminuído a posição.

O que acontece com as ações sujeitas a empréstimos e que, posteriormente, sofrem uma suspensão nas negociações?

As suspensões não têm impacto direto na capacidade de realizar empréstimos e, desde que a IBKR continue realizando empréstimos das ações, esses empréstimos permanecerão em vigor independentemente da suspensão das ações.

A garantia de um empréstimo pode passar pelo mecanismo de afetação (swept) para o segmento de commodities para cobrir a margem e/ou a variação?

Não. A garantia que protege o empréstimo nunca impacta a margem ou o financiamento.

O que acontece se um participante do programa iniciar um empréstimo em margem ou aumentar o saldo de um empréstimo existente?

Se um cliente que mantém títulos pagos integralmente emprestados por meio do Programa de otimização de rendimentos de ações iniciar um empréstimo em margem, o empréstimo será cancelado se os títulos não se qualificarem como títulos de excedente de margem. Da mesma forma, se um cliente que mantém títulos de excedente de margem emprestados por meio do programa aumentar o empréstimo em margem existente, o empréstimo poderá ser cancelado novamente se os títulos não mais se qualificarem como títulos de excedente de margem.

Em que circunstâncias um determinado empréstimo de ações pode ser cancelado?

O empréstimo de ações será cancelado automaticamente se alguma das situações a seguir (entre outras) ocorrer:

- Cancelamento da participação no programa

- Transferência das ações

- Tomada de empréstimo de um determinado valor sobre as ações

- Venda das ações

- Cessão das opções de compra (call)/exercício das opções de venda (put)

- Fechamento da conta

Os participantes do Programa de otimização de rendimentos de ações recebem dividendos sobre as ações emprestadas?

As ações emprestadas pelo Programa de otimização de rendimentos de ações passam por liquidação antecipada (recall) por parte do tomador de empréstimo antes da data ex-dividendos para que seja possível receber os dividendos e evitar pagamentos substitutivos (Payment-in-Lieu ou PIL, na sigla em inglês) dos dividendos. No entanto, ainda é possível receber PILs.

Os participantes do Programa de otimização de rendimentos de ações retêm direitos de votos sobre as ações emprestadas?

Não. O tomador de empréstimo dos títulos tem o direito de votar ou de conceder qualquer tipo de autorização relacionada aos títulos se a data de registro ou o prazo de votação, autorização ou realização de qualquer outra operação estiver dentro do período de empréstimo.

Os participantes do Programa de otimização de rendimentos de ações recebem direitos, garantias e ações de cisão (spin-off) sobre as ações emprestadas?

Sim. O emprestador dos títulos recebe direitos, garantias, ações de cisão (spin-off) e distribuições realizadas sobre os títulos emprestados.

Como os empréstimos aparecem no demonstrativo das atividades?

As garantias de empréstimo, as ações em circulação, as atividades e os rendimentos aparecem em seis seções do demonstrativo descritas a seguir:

1. Detalhes de caixa – detalha o saldo de garantia inicial (seja em letras do tesouro americano seja em dinheiro), a variação líquida resultante da atividade de empréstimo (positiva se novos empréstimos forem iniciados; negativa se houver retornos líquidos) e o saldo de garantia final.

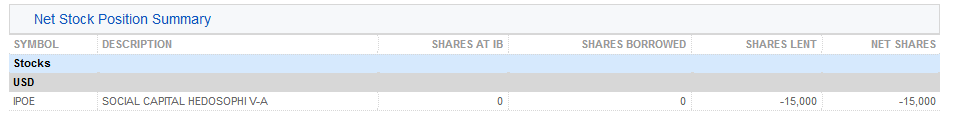

2. Resumo da posição líquida das ações – para cada ação, detalha o número total de ações mantidas na IBKR, o número de ações que foram tomadas em empréstimo, o número de ações emprestadas e as ações líquidas (= ações mantidas na IBKR + ações tomadas em empréstimo - ações emprestadas).

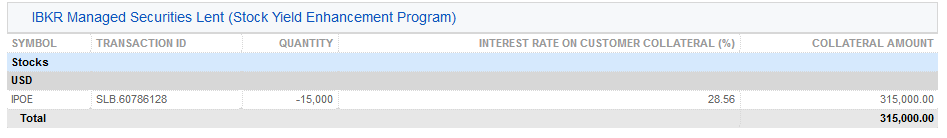

3. Títulos emprestados gerenciados pela IBKR (Programa de otimização de rendimentos de ações) - para cada ação emprestada pelo Programa de otimização de rendimentos de ações, lista a quantidade de ações emprestadas e a taxa de juros (%).

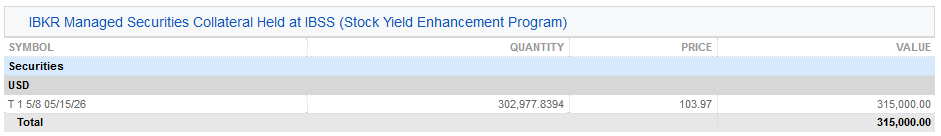

3a. Garantia de títulos gerenciados pela IBKR mantidos na IBSS (Programa de otimização de rendimentos de ações) – os clientes da IBLLC podem ver uma seção adicional no demonstrativo que exibe as letras do tesouro americano mantidas especificamente como garantia, incluindo a quantidade, o preço e o valor total que serve de garantia para o empréstimo das ações.

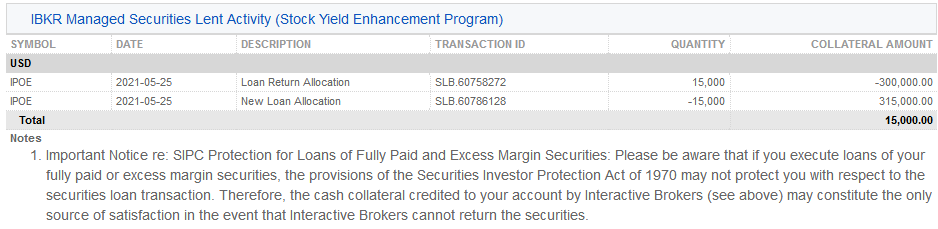

4. Atividade de realização de empréstimos de títulos gerenciados pela IBKR (Programa de otimização de rendimentos de ações) – detalha a atividade de empréstimos para cada título, incluindo alocações de retorno de empréstimos (por exemplo, empréstimos cancelados); novas alocações de empréstimos (por exemplo, empréstimos iniciados); a quantidade de ações; a taxa líquida de juros (%); a taxa de juros sobre a garantia do cliente (%) e o valor da garantia.

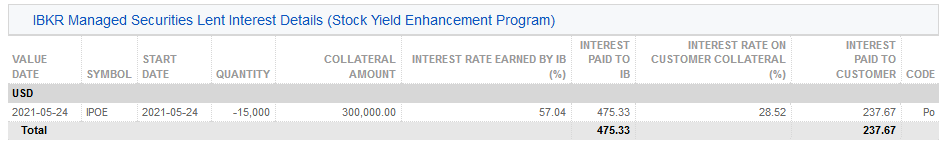

5. Detalhes dos juros da atividade de realização de empréstimos de títulos gerenciados pela IBKR (Programa de otimização de rendimentos de ações) – detalha os empréstimos realizados individualmente, incluindo as taxas de juros obtidos pela IBKR (%); os rendimentos obtidos pela IBKR (representa os rendimentos totais que a IBKR obtêm dos empréstimos equivalentes a {valor de garantia * taxa de juros}/360); a taxa de juros sobre a garantia do cliente (representa cerca de metade dos rendimentos que a IB recebe sobre os empréstimos) e os juros pagos ao cliente (representa os rendimentos dos juros obtidos sobre a garantia do cliente)

Observação: esta seção será exibida somente se os juros acumulados obtidos pelo cliente excederem US$ 1 no período do demonstrativo.

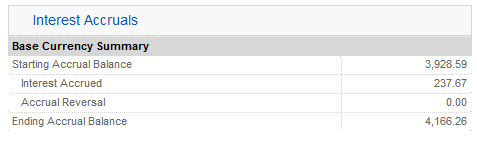

6. Juros acumulados – os rendimentos dos juros são contabilizados aqui como juros acumulados e são tratados como quaisquer outros juros acumulados (agregados, mas exibidos somente como juros acumulados quando excederem US$ 1 e forem lançados no caixa mensalmente). Após o encerramento do exercício, esses rendimentos de juros deverão ser declarados no Formulário 1099 emitido para contribuintes residentes nos EUA.

Riscos operacionais de venda a descoberto (short)

Riscos de taxas

Os titulares de opções short call podem receber cessões antes do vencimento da opção. Quando o titular da posição long de uma opção insere uma solicitação de exercício antecipado, a Options Clearing Corporation (OCC) aloca as cessões aos membros (incluindo a Interactive Brokers) aleatoriamente. A OCC realiza as cessões para a IBKR no dia do exercício long call (T), mas no horário after-market dos EUA. Dessa maneira, as cessões das opções aparecem nas contas dos clientes da IBKR no dia útil seguinte (T+1), e são liquidadas no T+2. A cessão resulta na venda da ação subjacente em T, que pode resultar em uma posição short se nenhuma ação subjacente for mantida antecipadamente. Os titulares de posições short liquidadas estão sujeitos a taxas de tomada de empréstimo, que podem ser altas. Além disso, se a IBKR não puder cumprir a obrigação de entrega de venda a descoberto (short) devido a uma falta de estoque de empréstimo de títulos na data de liquidação, a posição short poderá ficar sujeita a uma compra para encerramento de posição.

Devido ao mecanismo de liquidação T+2 descrito anteriormente, as compras tradicionais para cobrir uma posição short em T+1 deixarão a conta com uma posição de ação short liquidada por pelo menos uma noite (ou mais em fins de semana ou feriados).

As posições put long dentro do dinheiro são exercidas automaticamente na data de vencimento. Uma posição short como resultado do exercício apresenta os mesmos riscos de calls short cedidas.

| Dia | Venda a descoberto (short) | Comprar para cobrir | Posição vendida (short) liquidada | Há cobrança de taxa de tomada de empréstimo? | |

| Segunda-feira | A OCC realiza cessões de short call para a IBKR no horário after-market. | -100 ações XYZ Data da negociação (T) |

Sem juros acumulados | Não | |

| Terça-feira | A cessão de call e a venda de ações aparece na conta do cliente da IBKR | T+1 | +100 ações XYZ Data da negociação (T) |

Sem juros acumulados | Não |

| Quarta-feira | Data de liquidação T+2 | T+1 | -100 | Sim | |

| Quinta-feira | Data de liquidação T+2 | Sem juros acumulados | Não |

Crédito de juros sobre recursos de ações short

Como determinar o crédito de juros ou a taxa associada a uma posição de tomada de empréstimo de ações.

Quando um titular da conta vende ações a descoberto (short), a IBKR toma emprestadas ações equivalentes em nome do titular da conta para satisfazer a obrigação de entregar ações para o comprador. O contrato que rege a tomada de empréstimo dessas ações obriga a IBKR a oferecer ao emprestador das ações uma garantia em dinheiro para o empréstimo. O valor da garantia em dinheiro tem como base um cáculo padrão do setor sobre o valor das ações chamado de Marcação da garantia.

O emprestador das ações fornece juros à IBKR sobre a garantia em dinheiro e também cobra uma taxa para oferecer esse serviço ao ajustar os juros pagos a um valor inferior à taxa de juros do mercado vigente. Geralmente, a taxa é indexada à taxa efetiva dos recursos disponíveis do FED para depósitos em dinheiro denominados em dólares americanos (USD). Para ações em que a tomada de empréstimo é difícil de ser realizada, a taxa do emprestador pelo fornecimento das ações pode resultar na cobrança de uma taxa de juros negativa para a IBKR.

Enquanto muitas corretoras repassam a parte desse reembolso somente para clientes institucionais, todos os clientes da IBKR receberão um crédito de juros sobre os recursos das vendas de ações a descoberto (short) que excederem USD 100.000 ou um valor equivalente em outra moeda. Quando a oferta de um determinado título disponível para tomada de empréstimo é alta com relação à demanda de tomada de empréstimo, os titulares da conta podem esperar receber um crédito de juros sobre o saldo de ações short equivalente à taxa de referência (benchmark rate). Por exemplo, a taxa overnight efetiva dos recursos disponíveis do FED para saldos denominados em dólares americanos (USD). Desse valor, é subtraído um spread (que, no momento, varia de 1,25% sobre os saldos de USD 100.000 a 0,25% para saldos superiores a USD 3.000.000). As taxas estão sujeitas a alterações sem aviso prévio.

Quando os atributos de oferta e demanda de um título específico tornam a tomada de empréstimo difícil de ser realizada, o reembolso oferecido pelo emprestador é recusado e pode até mesmo resultar em uma cobrança na conta. O reembolso ou a cobrança será passado para o titular da conta no formato de uma taxa de tomada de empréstimo mais alta, que poderá exceder os créditos de juros dos recursos de venda a descoberto (short) e resultar em uma cobrança líquida para a conta. Como as taxas variam por título e data, a IBKR recomenda que os clientes usem a ferramenta de disponibilidade de ações short que pode ser acessada na seção Suporte no Portal do cliente/Gerenciamento da conta. Nessa seção, é possível ver as taxas indicativas das vendas a descoberto (short). Observe que as taxas indicativas dessas ferramentas têm o objetivo de corresponder aos juros dos recursos de venda a descoberto (short) que a IBKR paga sobre os saldos de Nível III, ou seja, os recursos de venda a descoberto adicionais a partir de USD 3 milhões. Para saldos inferiores, a taxa é ajustada com base no nível e na taxa de referência (benchmark rate) associada à moeda de negociação. É possível ver a taxa exata ao usar a calculadora Juros pagos para você sobre os saldos disponíveis dos recursos de venda a descoberto.

Veja mais exemplos e uma calculadora na página Financiamento de valores mobiliários.

OBSERVAÇÃO IMPORTANTE

As informações da ferramenta de disponibilidade de ações short e do TWS relacionadas a ações disponíveis para tomada de empréstimo e taxas indicativas são oferecidas na medida do possível sem garantia de precisão ou validade. A disponibilidade de ações inclui informações de terceiros que não são atualizadas em tempo real. As informações sobre a taxa são somente indicativas. As negociações executadas na sessão de negociação atual são liquidadas em até dois dias úteis e a disponibilidade real, além dos custos da tomada de empréstimo, são determinados no dia da liquidação. Os traders devem levar em consideração que as taxas e a disponibilidade podem variar significativamente entre a data de negociação e a data de liquidação, especialmente em ações com pouca liquidez, ações de capitalização baixa (small cap) e classes de ações que tenham uma futura operação societária (incluindo dividendos). Acesse Riscos operacionais de vendas a descoberto (short) para ver mais detalhes.

Explicação sobre cobranças de juros quando um saldo disponível líquido é um crédito

As contas ficam sujeitas a cobranças de juros mesmo com um saldo disponível geral de crédito ou long líquido nas seguintes circunstâncias:

1. Quando a conta mantém um saldo de débito ou short em uma determinada moeda.

Por exemplo, uma conta que mantém um saldo de crédito disponível líquido equivalente a USD 5.000 composto de um saldo long de USD 8.000 e um saldo short em EUR equivalente a USD 3.000 fica sujeita a um débito de juros sobre o saldo short em EUR. Não há crédito de compensação algum no saldo long em USD tendo em vista que ele é inferior ao Nível I de USD 10.000, acima do qual há juros.

Os titulares da conta devem observar que, ao comprar um título denominado em uma moeda não mantida na conta, a IBKR realiza um empréstimo nessa moeda para poder liquidar a negociação na câmara de compensação. Caso o investidor deseje evitar esses empréstimos e as cobranças de juros associadas a eles, é necessário realizar um depósito de recursos denominados na moeda específica ou converter os saldos disponíveis existentes por meio do Ideal Pro (para saldos a partir de USD 25.000) ou de um lote fracionário (para saldos inferiores a USD 25.000) antes de iniciar a negociação.

2. Quando o saldo de crédito é composto principalmente de recursos da venda a descoberto (short) dos títulos.

Por exemplo, uma conta que mantém um saldo de crédito disponível líquido de USD 12.000 composto de um débito de USD 6.000 na subconta do título (menos o valor de mercado de qualquer posição de ação short) e um crédito com valor de mercado de ações short de USD 18.000 recebe uma cobrança de juros no débito de Nível 1 de USD 6.000 e não recebe juros algum sobre o crédito de ações short por ficar abaixo do Nível 1 de USD 100.000.

3. Quando o saldo de crédito inclui recursos não liquidados.

A IBKR determina débitos de juros e créditos exclusivamente com base nos recursos liquidados. Como os titulares da conta não recebem cobranças de juros sobre os recursos tomados em empréstimos para a compra de títulos até que a transação da compra seja liquidada, o titular da conta não recebe crédito de juros, ou uma compensação contra um saldo de débito, sobre os recursos originários da venda de um título até que a transação seja liquidada (e até que a câmara de compensação credite os recursos para a IBKR).

Shorting US Treasuries

Interactive Brokers clients have the ability to gain direct exposure to US Treasuries on both the short and long side of the market.

Order Entry

Orders can be entered via TWS.

Cost to Borrow

The borrow fee to short US Treasuries is based on IBKR’s borrow cost and is subject to daily change. If the Treasury is borrowed by Interactive Brokers at the General Collateral rate, the customer does not incur a borrow fee.

Interest Income

Customers earn Short Credit Interest on their short US Treasury positions based on IBKR’s standard tiered rates.

.png)

Margin Requirements

Margin1 requirements on Short US Treasury positions are the same as Long US Treasury positions. The requirement is between 1% and 9%, depending on time to maturity. The proceeds of the short sale are not available for withdrawal. The amount available for withdrawal is generally Equity with Loan Value – Initial Margin.

Additional information on fixed income margin requirements can be found here.

Commissions

Selling short US Treasuries incurs the same commission cost as buying US Treasuries. IBKR’s commission schedule can be found here.

Trading Policy

Minimum short position size is $250,000 face value per CUSIP due to limitations of the US Treasury borrow market. Once the minimum position size is met, the minimum order increment is $250,000 for both short sales and buy to covers (as long as the resulting short position remains higher than the $250,000 face value minimum).

Short Sale Order Examples

| Existing US Treasury Short Position Face Value in Account (per CUSIP) | Face Value of Short Sale Order | Face Value of Resulting Position | Order Accepted? | Reason |

| Flat | $250,000 | $250,000 | Yes | Face Value of resulting position is => $250,000 |

| Flat | $100,000 | $100,000 | No | Face Value of resulting position is < $250,000 |

| $250,000 | $50,000 | $300,000 | No | Order increment < $250,000 |

| $250,000 | $250,000 | $500,000 | Yes | Order increment =>$250,000 |

Buy-to-cover orders that will result in a short US Treasury position of less than $250,000 face value will not be accepted.

Buy to Cover Order Examples

| Existing US Treasury Short Position Face Value in Account (per CUSIP) | Face Value of Buy to Cover Order | Face Value of Resulting Position | Order Accepted? | Reason |

| $500,000 | $250,000 | $250,000 | Yes | Face Value of resulting position is => $250,000 |

| $500,000 | $300,000 | $200,000 | No | Face Value of resulting position is < $250,000 |

| $500,000 | $500,000 | Flat | Yes | Order increment => $250,000 |

Payment in Lieu

When a short US Treasury position is held over the record date of an interest payment, the borrower’s account will be debited a payment-in-lieu of interest equal to the interest payment owed to the lender.

Eligible US Treasuries for Shorting

Only accounts carried under Interactive Brokers LLC and Interactive Brokers UK are eligible to short sell US Treasuries.

US Treasury Notes and Bonds with an outstanding value greater than $14 Billion can be sold short.

US Treasury Bills, TIPs, STRIPs, TF (Floating Rate Notes) and WITFs (When-Issued Floating Rate Notes) are not available for shorting.

Non-US sovereign debt is also not available for shorting.

1Trading on margin is only for sophisticated investors with high risk tolerance. You may lose more than your initial investment.

For more information regarding margin loan rates, see ibkr.com/interest

Regulation SHO Rule 204, Closeouts, and Introducing Brokers

As a US registered broker-dealer, Interactive Brokers LLC (“IBKR”) is subject to Regulation SHO, a collection of US Securities & Exchange Commission rules relating to short-selling of equity securities. Rule 204 of Regulation SHO places certain requirements on clearing brokers in the event that they fail to deliver securities on settlement date in connection with a sale of those securities. This can happen for a variety of commonplace operational reasons, and does not indicate a problem at the clearing broker. In certain circumstances, Rule 204 may require a clearing broker to not permit shorting a security for a certain period of time (unless sufficient shares of that security are pre-borrowed to cover the order marked as a short sale).

Rule 204(a) requires that a clearing broker, if it fails to deliver on a sale trade on the settlement date, must closeout its fail by buying or borrowing the relevant security a specified number of trading days later (depending on whether the sale was long or short), prior to the opening of the regular trading session on that day.

Rule 204(b) provides that if the clearing broker does not closeout its fail in accordance with Rule 204(a), the broker may not accept short sale orders from its customers in the relevant stock (the stock in which the unclosed-out fail has occurred), or place such orders for its own account, unless it has first borrowed the shares of the relevant stock to cover the new short sale order. This is colloquially known in the securities industry as being in the “penalty box” for the relevant security. This restriction exists until the clearing broker has purchased shares in the amount of the unclosed-out fail, and that purchase has settled.

Any broker that executes trades through that clearing broker, and clears and settles those trades through that clearing broker, is subject to the same Rule 204(b) restriction, as is any broker that executes away from that clearing broker, but intends to clear and settle those trades through the clearing broker.

Rule 204(c) requires clearing brokers to notify brokers from whom they receive trades for clearance and settlement of when they become subject to a short-sale restriction under Rule 204(b), and when that restriction ends. This is so that the notified brokers can avoid executing trades away from the clearing broker that are not permitted under the clearing broker’s short-sale restriction. If you have received a notice from IBKR regarding Rule 204(c), it generally means that IBKR's books and records show that you are an introducing broker or dealer that clears and settles trades through IBKR, and that also has the capability (or your client has such capability) of executing trades at away brokers or dealers for settlement through IBKR. You should not execute any short-sale order at an away broker-dealer in a security which we have notified you is shortsale restricted, unless you have first arranged to pre-borrow sufficient shares of that security through IBKR. For more information on pre-borrowing, please click here or contact us.

The above is a general description of Rule 204 of Regulation SHO, to aid our broker-dealer clients in understanding IBKR's obligations and why certain stocks may become unshortable at certain times irrespective of their availability to be borrowed. It is not legal advice and should not be used as such.

Operational Risks of Short Selling

Rate Risk

Holders of short call options can be assigned before option expiration. When the long holder of an option enters an early exercise request, the Options Clearing Corporation (OCC) allocates assignments to its members (including Interactive Brokers) at random. The OCC reports assignments to IBKR on the day of the long call exercise (T) but after US market hours. As such, option assignments are reflected in IBKR client accounts on the next business day (T+1), which is also the settlement date. The assignment causes a sale of the underlying stock on T, which can result in a short position if no underlying shares are held beforehand. Settled short position holders are subject to borrow fees, which can be high. Additionally, if IBKR cannot fulfil the short sale delivery obligation due to a lack of securities lending inventory on settlement date, the short position can be subject to a closeout buy-in.

Due to T+1 settlement mechanics described previously, traditional purchases to cover a short position on T+1 will leave the account with a settled short stock position for at least 1 night (or longer in case of a weekend or holiday).

Long in-the-money Puts are automatically exercised on expiration date. A short position as a result of the exercise carries the same risks as assigned short calls.

| Day | Short Sale | Buy to Cover | Settled Short Position | Borrow Fee Charged? | |

| Monday | OCC reports short call assignment to IBKR after market hours. | -100 XYZ stock Trade Date (T) |

Flat | No | |

| Tuesday | Call assignment and stock sale are reflected in the account | T+1 Settlement Date | +100 XYZ stock Trade Date (T) |

Yes | Yes |

| Wednesday | T+1 Settlement Date | Flat | No |

Special Risks Associated with ETN & Leveraged ETF Short Sales

Introduction

While account holders are always at risk of having a short security position closed out if IB is unable to borrow shares at settlement of the initial trade or bought in if the trade settles and the shares are recalled by the lender thereafter, certain securities have characteristics which may increase the likelihood of these events occurring. Two examples are leveraged Exchange Traded Funds (ETF) and Exchange Traded Notes (ETN), where the supply of shares available to borrow can be influenced by a number of factors not found with shares of common stock. An overview of these securities and these factors is provided below.

Overview

As background, an ETF is a security organized as a pooled investment vehicle that can offer diversified exposure or track a particular index by investing in stocks, bonds, commodities, currencies, options or a blend of assets. An ETF is similar to a mutual fund in that each share of an ETF represents an undivided interest in the underlying assets of the fund. However, unlike a mutual fund in which orders are only processed at a price determined at the end of the day, ETF shares are repriced and trade throughout the day on an exchange. To balance the supply and demand of shares and ensure that secondary market prices approximate the market value of the underlying assets, ETF issuers allow Authorized Participants (typically large broker-dealers) to create and redeem ETF shares in large blocks, typically 50,000 to 100,000 shares. While many ETFs invest solely in securities, others use debt or derivatives to track and/or magnify exposure to an index. The ProShares Ultra VIX Short-Term Futures ETF ( symbol: UVXY) is one example of a widely traded leveraged ETF.

ETNs are also securities that are repriced and trade throughout the day on an exchange and are designed to provide investors with a return that corresponds to an index. Unlike ETFs, however, ETNs are unsecured debt instruments and do not represent an interest in an underlying pool of assets. They do not pay interest like traditional debit instruments, but rather a promise to pay a specific return that typically corresponds to an index or benchmark. The Barclays iPath® S&P 500 VIX Short-Term Futures™ ETN (symbol: VXX) is one example of a widely traded ETN.

The supply of shares available to borrow in order to initiate or maintain a short sale position may be less stable for certain leveraged ETFs and ETNs, including UVXY and VXX, due to the following factors:

- Limited Authorized Participants: The number of Authorized Participants willing to issue ETFs, particularly those that invest in derivatives (e.g., futures contracts, swap agreements and forward contracts) rather than securities and seek performance equal to a multiple (i.e., 2x) or an inverse multiple (i.e., -2x) of a benchmark may be limited. Moreover, Authorized Participants have no legal obligation to create shares and may elect not to do so to minimize their exposure as a dealer.

- No Authorized Participants: As ETN shares represent credit instruments, the supply of such shares is determined solely by the issuing financial institution and Authorized Participants are not involved with the creation or redemption of shares. The ETN issuer typically reserves the right to limit, restrict or stop selling additional shares at any time.

- Limited Holding Period: Certain leveraged ETFs and ETNs seek to match the performance of a benchmark index for a single day rather than an extended period. They are principally used by institutional investors and other traders looking to obtain short-term exposure to an asset class, hedge other investments in a portfolio or invest as a way to gain interim exposure to a particular market while gradually investing directly in that market. These factors can result in a higher rate of turnover and less stability of share inventory available to lend for short sales.

- Margin Considerations: Shares made available for lending to short sellers often originate from brokers who maintain a lien on the shares as they’ve financed the purchase of the shares on behalf of clients via margin loans. Clients purchasing shares using borrowed funds are subject to regulatory margin requirements, compliance to which depends in part upon the value of the shares supporting the loan. As certain leveraged ETFs/ETNs are designed to provide returns in multiples of their benchmark, the inherent volatility of these products may diminish clients’ ability to maintain the position and, in turn, the broker’s ability to lend the shares.

Monitoring Stock Loan Availability

IBKR provides a variety of methods to assist account holders engaged in short selling with monitoring inventory levels and borrow costs/rebates. The level of detail available, the time frame covered and the manner in which the information is accessed vary by method and a brief overview of each is provided below.

Public Website

Interested parties may query the IBKR website for stock loan data. To start, click here and scroll down to the section titled "Stocks Available". Click the section to expand it and select the country in which the stock is listed. If the number of available issues exceeds that which can be reasonably presented on a single page, results will be organized by symbol in groups, with hypertext links allowing further drill-down. A quick search box allowing direct query for a given symbol is also provided. Query results include the product description, currency of denomination and a link titled “Check Availability” which displays the quantity of shares available to borrow upon entering your login credentials.

Public FTP

Windows

Windows Explorer

- Open windows explorer (Start > Computer)

- With "Computer" selected on the left, right click an empty space on the right side of the window and choose “Add a network location”

- When the wizard prompts for a network address, enter “ftp://shortstock: @ftp2.interactivebrokers.com” and press next

- Give the connection a name of your choosing and press next

- File explorer should now open and display all of the files in the ftp location.

Command Prompt

- Go to Start > Windows System > Command Prompt

- Type "ftp" and press enter (the prompt will change to an ftp> prompt)

- Type “open ftp2.interactivebrokers.com”

- When prompted, enter the username “shortstock” and leave the password empty.

- Use the “dir” command to show the files in the directory

- Use the “get filename.txt” to retrieve the desired file

MacOS

- Open Finder

- From the “Go” menu choose “Connect to Server”

- Enter “ftp://shortstock: @ftp2.interactivebrokers.com” and press the + button to add to your favorites.

- Click “Connect”

- If prompted, the username should be “shortstock” and the password should be left empty.

- Click "Connect"

- If all steps were done correctly the finder window should display all of the files in the ftp location.

Linux

Terminal

- Open a Terminal window

- Type “ftp shortstock@ftp2.interactivebrokers.com”

- When prompted for a password, press enter

- Type “ls” to list the contents of the ftp location

- Type “get filename.txt” to get the desired file.

- Type “bye” to end the ftp session

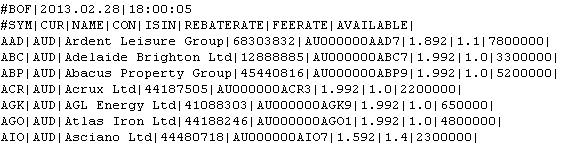

Outlined below is a snapshot of the sample file output which includes the stock symbol, currency of denomination, name, contract identifiers (IBKR’s and the ISIN), fee rates and shares available. This file may be also imported into applications such as Excel for sorting, filtering and analytical purposes.

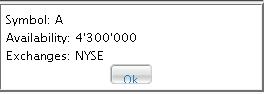

Short Stock Availability (SLB) Tool

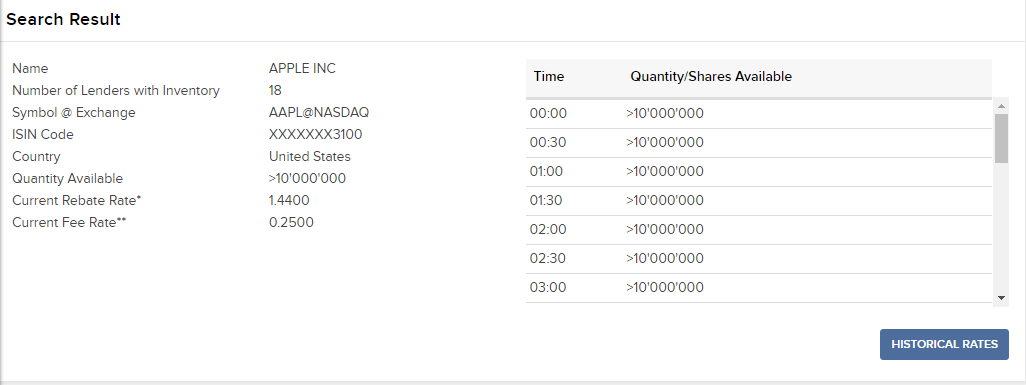

The SLB tool is available to IBKR account holders through Client Portal. Log in and select the Support section and then select Short Stock (SLB) Availability. This tool allows one to query information on a single stock as well as at a bulk level. Single stock searches can be performed by symbol/exchange, ISIN or CUSIP numbers. At the single security level, query results include the quantity available and number of lenders (note that a negative rebate rate infers a borrowing cost expressed as an annual percentage rate and, if positive, the interest rebate paid on cash proceeds securing the loan in excess of the minimum threshold). Information regarding the quantity of shares available to borrow throughout the day for the most current and past half hour increments is also made available.

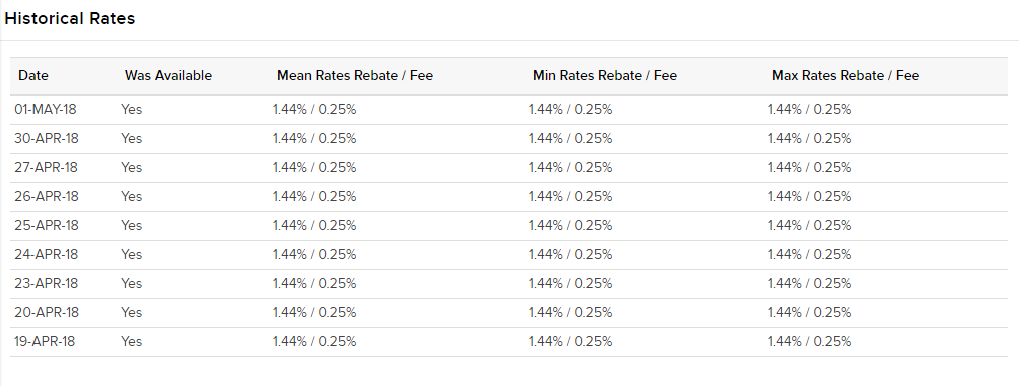

In addition, borrowers interested in the trend of rates over the prior 10 day period can view the minimum, maximum and mean rates for each day.

This tool also allows one to upload a text file (with symbol/exchange or ISIN detail) and search for availability of multiple stocks in bulk within a single query. These bulk requests will then generate a .CSV file similar to the sample file output made available through the public FTP site.

Hong Kong Short Reporting Obligations

Overview

- Hong Kong regulations now require beneficial owners of shares in selected HK listed stocks to report each week short positions that exceed the threshold of HKD 30 million or 0.02% of market capitalization on the constituent stocks of the Hang Seng Index, the Hang Seng China Enterprises Index and other financial companies specified by the SFC. A list of affected of stocks can be found here:

http://www.sfc.hk/sfc/html/EN/research/short-position-reporting/specified-shares.html

- Investors with applicable positions should register directly with the SFC. Registration and guidance on the registration process can be found here.

- Reporting is expected on a weekly basis, but the second business day of the following week.

- Links for the registering and reporting can be found here:

https://portal.sfc.hk/dsp/gateway/welcome?locale=en

Guidelines, Instructions and FAQ's:

SFC announcement with links to legislation

Short position forms, guidelines, reference material and list of specified shares

Link to subscribe to SFC alert service (choose Short Position Reporting Related Matters)

For further details, please refer to the SFC website: www.sfc.hk and/or contact them via email with specific questions at shortpositions@sfc.hk