Классификация нефинансовых организаций согласно FATCA

Введение

Компания Interactive Brokers ("IB", "мы") обязана собирать определенные данные клиентов в целях соблюдения Закона США о налогообложении иностранных счетов (Foreign Account Tax Compliance Act, сокр. FATCA) и других соглашений о международном обмене информацией.

Данная статья содержит схемы и примечания, которые описывают положения Налоговой службы США в отношении:

1. Налоговой классификации в целях определения того, какую налоговую форму должно заполнить юр.лицо – W-8 или W-9; и

2. Классификации юр.лиц, предоставляющих форму W-8 (часть I, раздел 5), согласно регламенту FATCA.

![]() Примечание. Приведенные схемы и примечания не охватывают все возможные ситуации, и в Вашем случае может лучше подходить вариант, который не содержится в этой статье. Если после прочтения данной статьи Вы не уверены, к какой категории Вы относитесь в рамках классификации согласно законодательству США и/или FATCA, рекомендуем проконсультироваться с налоговым специалистом.

Примечание. Приведенные схемы и примечания не охватывают все возможные ситуации, и в Вашем случае может лучше подходить вариант, который не содержится в этой статье. Если после прочтения данной статьи Вы не уверены, к какой категории Вы относитесь в рамках классификации согласно законодательству США и/или FATCA, рекомендуем проконсультироваться с налоговым специалистом.

Что НЕ рассматривается в данной статье:

Данная памятка предназначена для иностранных юр.лиц, которые (1) являются бенефициарными владельцами платежей, вносимых на счет, и (2) не являются финансовыми учреждениями. Данная статья не распространяется на:

• Частных лиц (используйте форму W-9 или W-8BEN);

• Юридических лиц США (используйте форму W-9);

• Юридических лиц, выступающих в роли посредника (например, номинальных владельцев, брокеров, депозитариев, инвестиционных консультантов) в интересах другого лица (используйте форму W-8IMY);

• Иностранные организации, освобожденные от уплаты налогов, и частные фонды;

• Финансовые учреждения.

![]() Примечание. США заключили двусторонние "межправительственные соглашения" (МПС) со многими странами в целях исполнения FATCA. В некоторых случаях положения МПС могут устанавливать другой регламент, чем описанный в этой памятке. Если на юр.лицо распространяется действие МПС, то для определения его обязательств рекомендуется обратиться к положениям данного соглашения и/или налоговому консультанту.

Примечание. США заключили двусторонние "межправительственные соглашения" (МПС) со многими странами в целях исполнения FATCA. В некоторых случаях положения МПС могут устанавливать другой регламент, чем описанный в этой памятке. Если на юр.лицо распространяется действие МПС, то для определения его обязательств рекомендуется обратиться к положениям данного соглашения и/или налоговому консультанту.

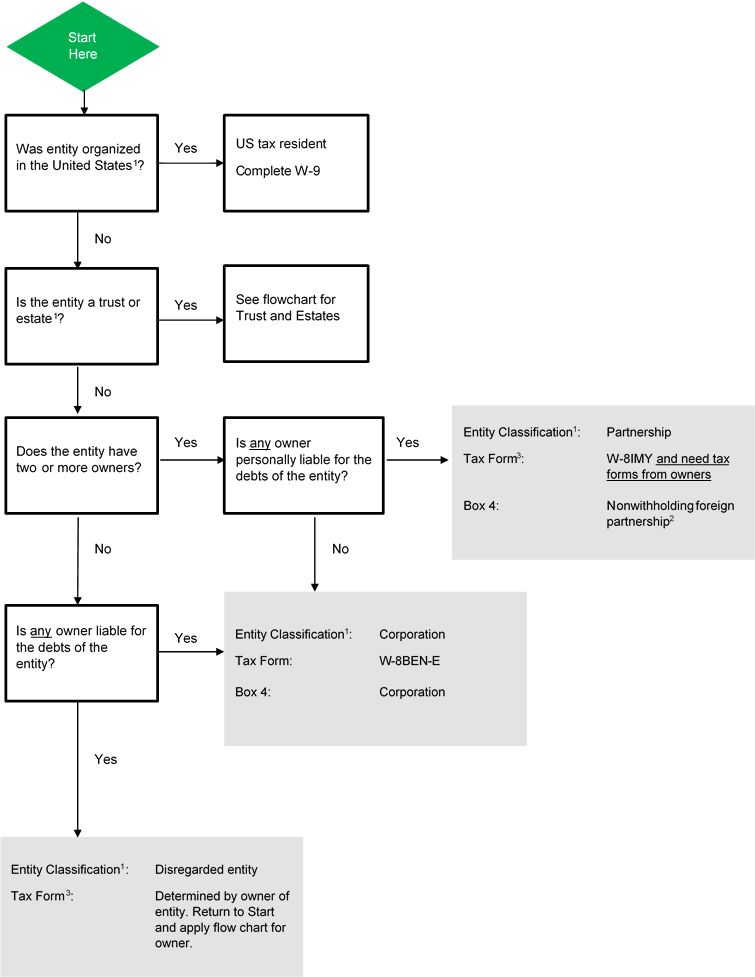

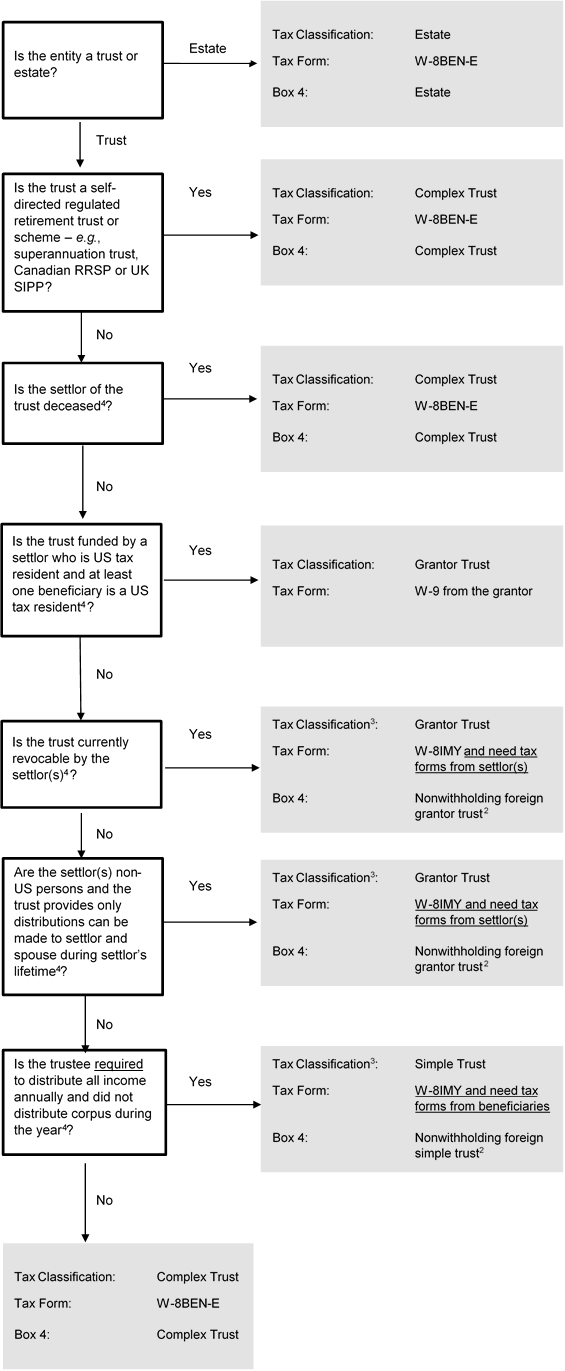

1. Классификация по налоговому законодательству США

От Вашей категории по доходу в рамках налогового законодательства США зависит, какие формы Вам необходимо заполнить. Схема ниже поможет определить, к какой категории Вы относитесь, а также какие налоговые формы Вам нужно предоставить.

Внимание! По законам США, налогом облагаются все доходы резидентов США вне зависимости от того, в какой стране они получены. Однако, нерезиденты обязаны уплатить налоги только с некоторых видов дохода от инвестиций, полученного в США (например, с дивидендов от компаний США и т.д.) Предоставление налоговой формы серии W-8 подтверждает, что Ваши доходы НЕ облагаются налогом как доходы резидента США. Форму W-8 также можно использовать, чтобы получить льготную налоговую ставку по договору об избежании двойного налогообложения с США.

Схема для определения налоговой категории и необходимых налоговых форм (для юр.лиц, кроме трастов)

Схема для определения налоговой категории и необходимых налоговых форм (для трастов)

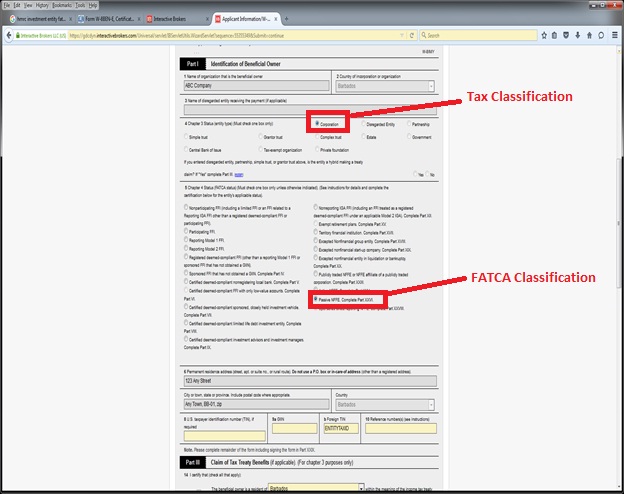

2. Классификация согласно FATCA

Формы W8 также используются для передачи данных о налоговой категории в рамках FATCA. Многие страны заключили межправительственные соглашения (МПС) с США, которые обязывают финансовые учреждения определять категорию своих клиентов согласно FATCA. Регламент МПС по определению налоговой категории может не совпадать с правилами, установленными Налоговой службой США (IRS). Некоторые учреждения договорились с Налоговой службой США о том, чтобы соблюдать положения FATCA и определять категории своих клиентов согласно FATCA по правилам IRS. Мы обязаны собирать эти данные. Схема ниже описывает регламент IRS по выбору категории FATCA по умолчанию и носит общий характер. Схема сопровождается скриншотами формы W-8BEN-E для распространенного типа счета: иностранной корпорации, которая в рамках FATCA относится к категории пассивных нефинансовых иностранных организаций (Non-Financial Foreign Entity, сокр. NFFE) и имеет право на льготную налоговую ставку.

![]() Примечание. Важно учитывать, что многие организации соответствуют параметрам нескольких налоговых категорий FATCA, и в таком случае Вы должны выбрать наиболее подходящую категорию. Ваша ситуация может не подпадать под общие правила. Рекомендуется самостоятельно обратиться за консультацией, поскольку мы не можем учесть все частные случаи и правила классификации включают множество факторов.

Примечание. Важно учитывать, что многие организации соответствуют параметрам нескольких налоговых категорий FATCA, и в таком случае Вы должны выбрать наиболее подходящую категорию. Ваша ситуация может не подпадать под общие правила. Рекомендуется самостоятельно обратиться за консультацией, поскольку мы не можем учесть все частные случаи и правила классификации включают множество факторов.

Схема для определения категории согласно FATCA

.png)

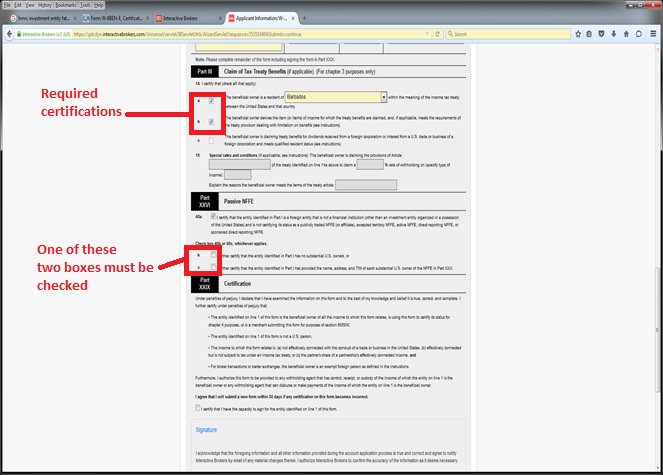

Пример: корпорация с обычной юридической формой владения с двумя или более владельцами, которые не несут личную ответственность за долговые обязательства организации. Как видно из схемы выше, данная корпорация должна предоставить форму W-8BEN-E. Если корпорация не относится к категории Foreign Financial Entity, или иностранной финансовой организации (т.е. не является банком, брокером, инвестиционным менеджером, хедж-фондом, взаимным фондом, страховой компанией), как указано в примечании 5 ниже, то по классификации FATCA она относится к пассивным NFFE. Скриншоты формы W-8BEN-E для этой организации приведены ниже.

Образец W-8BEN-E для пассивных NFFE

Примечания

1. Налоговая служба США установила правила для определения налоговой категории юр.лиц, учрежденных за пределами США. Эти правила применяются вне зависимости от того, к какой категории относятся эти юр.лица в стране учреждения.

Как правило, юридические лица рассматриваются как бенефициарные владельцы счета и должны заполнить форму W-8BEN-E, отметив графе "корпорация", если нет других факторов, описанных ниже.

Правила IRS устанавливают для каждого типа компании категорию по умолчанию. Чтобы изменить категорию, выбранную по умолчанию, необходимо подать документы в IRS и получить идентификационный номер работодателя (EIN). Некоторые компании не могут изменить свою категорию и всегда считаются корпорациями (например, юр.лица с такими формами, как Sociedad Anonima, Public Limited Company и Aktiengesellschaft). Полный список можно найти в разделе 301.7701-2(b)(8) Свода федеральных законов Министерства финансов США.

Категория по умолчанию обычно определяется на основе (1) числа владельцев и (2) несут ли владельцы личную ответственность за долговые обязательства компании согласно уставу организации (т.е. банковские соглашения и другие соглашения, заключенные владельцами, не учитываются). В следующей таблице описаны правила для определения категории по умолчанию:

|

|

Число владельцев

|

Ответственность владельцев ограничена?

|

|

|||

|

|

Да

|

Нет

|

|

|||

|

|

1 владелец

|

Корпорация

|

Организация, не являющаяся юр. лицом (Disregarded Entity)

|

|

||

|

|

2 и более владельцев

|

Корпорация

|

Товарищество

|

|

||

|

|

|

|

||||

Примечание. Поскольку в случае с организацией, не являющейся юр. лицом, налоговую категорию определяет ее владелец, данная схема может быть полезна для такой организации в США, если ее владельцем является иностранное лицо.

Если фискально-прозрачная организация (например, товарищество, простой траст или траст доверителя) использует форму W-8IMY IRS, то она должна предоставить налоговые формы IRS для всех ее бенефициарных владельцев (партнеров товарищества, бенефициаров простого траста или учредителей траста доверителя) в целях регистрации счета в налоговой системе США.

Некоторые паевые инвестиционные фонды (Unit Investment Trusts) не считаются трастами в налоговой системе США, например, трасты, где есть возможность менять инвестиции. Данные инвестиционные фонды рассматриваются как обычные коммерческие организации по правилам, описанным выше (т.е. как корпорация, товарищество или организация, не являющаяся юр. лицом).

Наконец, в целях налогообложения в США траст (кроме паевых инвестиционных фондов, считающихся коммерческими организациями) считается иностранным трастом, если (1) суд за пределами США может осуществлять первичный контроль над руководством траста и (2) какое-либо иностранное физическое лицо может контролировать (или запрещать) любое "важное решение" траста.

Схема представляет собой классификацию по умолчанию и не учитывает юр.лиц, которые заведомо являются корпорациями.

2. Товарищество, простой траст и траст доверителя могут заключить с Налоговой службой США соглашение о налоговых удержаниях, по которому данные организации соглашаются удерживать со счета налоги США. Схема приведена без учета наличия соглашения о налоговых удержаний.

3. Как правило, налоговые льготы, предусмотренные соглашением с США, предоставляются бенефициарному владельцу дохода, определяемого согласно принципам налогообложения США. Для фискально-прозрачных организаций (например, товарищество, простой траст, траст доверителя, организация, не являющаяся юр. лицом) это означает, что льготы по налоговому соглашению действуют для владельцев, А НЕ САМОЙ ОРГАНИЗАЦИИ. Бенефициарный владелец сообщает о праве на льготы в налоговой форме W8. Однако в редких случаях юр.лицо может считаться фискально-прозрачным в рамках налогообложения США, но не иметь такой статус в стране, с которой США заключили налоговое соглашение. В таком случае юр.лицо является "гибридным образованием". В некоторых случаях гибридное образование – а не его владельцы – может претендовать на налоговые льготы по соглашению с США, если оно отвечает критериям резидентства в рамках соответствующего налогового соглашения. Гибридное образование, отвечающее необходимым критериям, сообщает о своих правах на льготы с помощью формы W-8BEN-E, а также формы, указанной в схеме. Обращаем внимание, что гибридный статус не отменяет необходимость в регистрации всех бенефициарных владельцев. Следует отметить, что обычно гибридные образования не претендуют на налоговые льготы. Чаще льготы запрашивают бенефициарные владельцы в своих налоговых формах.

4. Правила для определения категории траста учитывают множество факторов. В схеме приведены только общие принципы. На выбор категории влияют многие условия, не указанные в схеме. Например, бенефициарами простого траста не могут быть благотворительные фонды.

5. Что считается иностранным финансовым учреждением в рамках FATCA?

Все категории FATCA можно разделить на две группы: иностранные финансовые учреждения – Foreign Financial Institutions (FFI) – и нефинансовые иностранные организации – Non-Financial Foreign Entities (NFFE). В целом к финансовым учреждениям относятся:

• Банковские организации (Depository Institution)

• Депозитарные организации (Custodial Institution)

• Инвестиционные компании (Investment Entity)

• Страховые компании (Insurance Company), выпускающие определенные договоры страхования с накоплением средств или аннуитеты.

Как правило, FFI должно быть зарегистрировано в IRS, получить глобальный идентификационный номер посредника – Global Intermediary Identification Number (GIIN) – и предоставлять отчеты о своих клиентах/владельцах в соответствующие надзорные органы. Если организация не соответствует критериям финансового учреждения, то она считается NFFE и описывается в этой статье.

Согласно положениям Налоговой службы США и межправительственных соглашений:

• Банковская организация – это учреждение, которое принимает вклады в ходе обычной банковской или сходной деятельности. Включает банки и кредитные союзы.

• Депозитарная организация – это учреждение, значительная часть деятельности которого заключается в хранении финансовых активов других лиц. Сюда относятся брокеры, депозитарные банки, трастовые компании, клиринговые организации и т.д.

• Учреждение является инвестиционной компанией, если:

(1) более 50% его валового дохода получено от (a) торговли инструментами денежного рынка, иностранной валютой, переводными ценными бумагами, процентными ставками, фьючерсами и т.д.; (b) управления портфелем или (c) иного инвестирования или управления средствами или финансовыми активами в интересах других лиц (как правило, брокеры-дилеры и инвестиционные управляющие);

или

(2) более 50% его валового дохода обусловлено инвестированием, реинвестированием или торговлей финансовыми активами И им управляет финансовое учреждение (например, взаимные фонды, хедж-фонды и компании коллективных инвестиций);

или

(3) учреждение официально создано с целью инвестирования, реинвестирования или торговли финансовыми активами (например, взаимные фонды, хедж-фонды и компании коллективных инвестиций).

FFI не может быть физическим лицом. Таким образом, организация под управлением профессионального индивидуального инвестиционного консультанта (в отличие от сотрудника организации) не считается инвестиционной компанией согласно пункту (2) выше, поскольку им управляет не финансовое учреждение.

Трасты, семейные инвестиционные компании и фонды могут подпадать под определение инвестиционной компании в случае, если находятся под управлением финансового учреждения – т.е. когда финансовое учреждение занимается повседневными операциями компании или имеет дискреционные полномочия в отношении фонда.

Пример: частное лицо создает иностранный траст A и назначает X, иностранный банк или другое финансовое учреждение, в качестве доверительного собственника. Как доверительный собственник, X несет ответственность за управление трастом A. Траст A является инвестиционной компанией и иностранным финансовым учреждением, поскольку им управляет иностранное финансовое учреждение.

Пример: частное лицо создает иностранный траст A и назначает Y, индивидуального профессионального управляющего, в качестве доверительного собственника. Как доверительный собственник, Y несет ответственность за управление трастом A. Траст A не является инвестиционной компанией или иностранным финансовым учреждением, поскольку им управляет не иностранное финансовое учреждение.

Частные лица не могут быть финансовыми учреждениями.

6. IRS составила список стран, с которыми она заключила межправительственные соглашения (МПС) в целях исполнения FATCA в этой юрисдикции. Полный список МПС доступен по ссылке: https://www.treasury.gov/resource-center/tax-policy/treaties/Pages/FATCA-Archive.aspx.

7. Определение финансового учреждения приведено в пункте 5. Организации, не подходящие под определение финансового учреждения, являются нефинансовыми иностранными организациями (NFFE). Есть 3 типа NFFE: исключенные, активные и пассивные. Активная NFFE – это организация, у которой (1) менее 50% валового дохода составляет пассивный доход и (2) менее 50% активов приносят пассивный доход. Любая NFFE, которая не является исключенной или активной организацией, считается пассивной NFFE и должна предоставить нам данные о своих основных владельцах в США (если таковые есть) – как правило, к ним относятся прямые и косвенные владельцы с долей 10% и более. Некоторые МПС по-другому определяют основных владельцев США и обозначают их как "контролирующие лица".

8. Другие возможные варианты включают нефинансовую группу объектов, исключенную нефинансовую стартап-компанию, исключенную нефинансовую организацию в стадии ликвидации или банкротства, публичную NFFE или спонсируемую NFFE. Узнать подробнее можно в инструкциях к W-8.

Правовое уведомление

Данная статья не является налоговой или правовой рекомендацией, и Interactive Brokers не дает рекомендации по заполнению форм W-8 службы IRS. Приведенные примеры носят иллюстративный характер и не включают все возможные случаи. Если Вы не знаете, как правильно заполнить формы W-8, обратитесь к налоговому консультанту.