Использование свободных денежных средств (cash sweep)

Согласно законодательству, все транзакции с ценными бумагами должны исполняться и обеспечиваться в сегменте ценных бумаг универсального счета, а транзакции с товарами – в сегменте товаров1. Хотя законом разрешено хранение позиций с полностью оплаченными ценными бумагами в сегменте товаров в качестве маржинального залога, IB хранит бумаги и товары в разных сегментах, тем самым ограничивая размер залога согласно более строгим правилам SEC. Поскольку решение о хранении позиций в том или ином сегменте определяется законодательством, единственным активом, который можно перемещать между сегментами с согласия клиента, являются наличные средства.

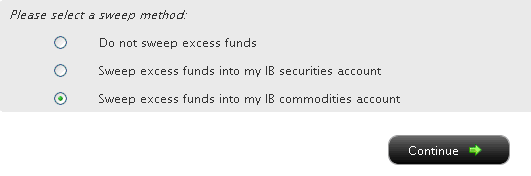

Ниже описаны варианты использования свободных денежных средств (применения cash sweep), как выбрать подходящий вариант и что при этом следует учесть.

Выберите графу рядом с нужным вариантом и нажмите "Далее" (Continue). Настройки начнут действовать на следующий рабочий день и будут активны до тех пор, пока вы не выберите другой вариант. Обратите внимание, что если у вас есть необходимые торговые разрешения, описанные выше, менять настройки можно в любое время без ограничений.

A Comparison of U.S. Segregation Models (сравнение моделей разделения активов клиентов в США);

Исполнение правил ESMA в отношении операций с CFD для розничных клиентов IBIE и IBCE

|

CFD – это сложные инструменты, которые сопряжены с высоким риском убытков из-за использования кредитного плеча. 68,7% счетов розничных инвесторов терпят убытки при торговле CFD через IBKR. Убедитесь, что Вы понимаете принцип работы CFD и в состоянии принять на себя высокий риск убытков. |

Европейская служба по ценным бумагам и рынкам (ESMA) ввела новые правила по CFD для розничных клиентов, вступившие в силу 1 августа 2018 года. Они не распространяются на профессиональных клиентов.

Государственные регулирующие органы приняли положения ESMA на постоянной основе.

В правила входят: 1) ограничения кредитного плеча; 2) правило ликвидации согласно марже конкретного счета; 3) защита счета от отрицательного баланса; 4) ограничение поощрительных программ по торговле CFD; и 5) стандартное предупреждение о рисках.

Большинство клиентов (за исключением регулируемых юр. лиц) изначально классифицируются как розничные. В некоторых случаях IBKR может согласиться изменить статус розничного клиента на "профессиональный" или наоборот. Подробнее можно узнать в статье "Классификация MiFID".

Следующие разделы описывают, как решение ESMA соблюдается в IBKR.

1. Ограничения кредитного плеча

1.1. Маржа согласно правилам ESMA

ESMA установила ограничения кредитного плеча, отличающиеся в зависимости от андерлаинга:

- 3,33% для основных валютных пар. Основные валютные пары – это любые комбинации USD; CAD; EUR; GBP; CHF; JPY.

- 5% для прочих валютных пар и основных индексов;

- Прочие (не основные) валютные пары – это комбинации, в которые входит валюта, не указанная выше (например, USD.CNH)

- Основные индексы: IBUS500; IBUS30; IBUST100; IBGB100; IBDE40; IBEU50; IBFR40; IBJP225; IBAU200

- 10% для прочих фондовых индексов: IBES35; IBCH20; IBNL25; IBHK50

- 20% для отдельных акций

1.2. Применяемая маржа – стандартные требования

Вдобавок к марже ESMA, компания IBKR устанавливает свои собственные минимальные маржинальные требования ("Маржа IB") согласно исторической волатильности андерлаинга и прочим факторам, описанным ниже.Маржа IB применяется, если она выше предписанной ESMA.

Подробнее о действующих маржинальных требованиях IB и ESMA можно узнать здесь.

1.2.1. Применяемая маржа – минимальный уровень концентрации

С портфеля взимается плата за концентрацию, если он состоит из малого числа позиций с CFD или его основной вес приходится на две крупнейшие позиции. Мы проводим тест для портфеля, моделируя неблагоприятный сдвиг в 30% для двух крупнейших позиций и в 5% – для остальных. Если общий убыток превышает стандартное маржинальное требование, то он устанавливается в качестве минимального требования. Обратите внимание, что плата за концентрацию – это единственный случай, когда маржа для позиций с CFD и акциями рассчитывается вместе.

1.3. Обеспечение начальных маржинальных требований

Выполнение начальных маржинальных требований при открытии позиции по CFD возможно только за счет денежных средств.

Изначально все денежные средства, внесенные на счет, доступны для сделок с CFD. Любые начальные маржинальные требования для других инструментов и средства, использованные для покупки акций, уменьшают сумму доступных средств. Если покупка акций привела к образованию маржинального кредита, то для торговли CFD не осталось доступных средств, даже если на Вашем счете есть большой капитал. Согласно правилам ESMA, IBKR не может увеличить маржинальный кредит для обеспечения маржи для CFD.

Реализованная прибыль по CFD включается в денежный остаток и становится доступна сразу – расчета ждать не нужно. В то же время нереализованный доход не может использоваться для покрытия начальной маржи.

2. Правило ликвидации

2.1. Расчет минимальной маржи и ликвидация

Согласно правилам ESMA, IBKR обязана ликвидировать CFD-позиции до того, как доступный остаток счета опустится ниже 50% от начальной маржи, внесенной при открытии этих позиций. IBKR может закрыть позиции раньше, если внутренние правила в отношении риска являются более строгими. В рассматриваемый для этих целей капитал входят денежные средства по CFD и нереализованная ПиУ по CFD (положительная и отрицательная). Обращаем Ваше внимание, что денежные средства по CFD не включают средства, обеспечивающие маржинальные требования для других инструментов.

Основой расчета служат начальные маржинальные требования, действовавшие при открытии позиции по CFD. Другими словами, в отличие от расчетов маржи других продуктов сумма начальной маржи СFD не меняется при росте/снижении стоимости соответствующих открытых позиций.

2.1.1. Пример

Денежный остаток на Вашем счете составляет 2000 EUR, и на нем нет открытых позиций. Вы хотите купить 100 CFD на XYZ по лимитной цене в 100 EUR. Сначала выполняется покупка первых 50 CFD, а затем оставшихся 50. Сумма Ваших доступных средств уменьшается по мере исполнения:

|

|

Наличные средства |

Капитал* |

Позиция |

Цена |

Стоимость |

Нереализ. ПиУ |

НМ |

ММ |

Доступные средства |

Нарушение ММ |

|

Перед сделкой |

2000 |

2000 |

|

|

|

|

|

|

2000 |

|

|

После сделки 1 |

2000 |

2000 |

50 |

100 |

5000 |

0 |

1000 |

500 |

1000 |

Нет |

|

После сделки 2 |

2000 |

2000 |

100 |

100 |

10000 |

0 |

2000 |

1000 |

0 |

Нет |

*Капитал – это денежный остаток (наличные) плюс нереализованная ПиУ.

Цена вырастает до 110. Теперь Ваш капитал равен 3000, но Вы не можете открывать дополнительные позиции, поскольку Ваши доступные денежные средства все еще составляют 0, и, согласно правилам ESMA, начальная и минимальная маржа не меняются.

|

|

Наличные средства |

Капитал |

Позиция |

Цена |

Стоимость |

Нереализ. ПиУ |

НМ |

ММ |

Доступные средства |

Нарушение ММ |

|

Изменение |

2000 |

3000 |

100 |

110 |

11000 |

1000 |

2000 |

1000 |

0 |

Нет |

Затем цена опускается до 95. Ваш капитал снижается до 1500, что не нарушает требования маржи, поскольку он все еще превышает 1000:

|

|

Наличные средства |

Капитал |

Позиция |

Цена |

Стоимость |

Нереализ. ПиУ |

НМ |

ММ |

Доступные средства |

Нарушение ММ |

|

Изменение |

2000 |

1500 |

100 |

95 |

9500 |

(500) |

2000 |

1000 |

0 |

Нет |

Цена снова снижается до 85, что приводит к нарушению маржинальных требований и ликвидации:

|

|

Наличные средства |

Капитал |

Позиция |

Цена |

Стоимость |

Нереализ. ПиУ |

НМ |

ММ |

Доступные средства |

Нарушение ММ |

|

Изменение |

2000 |

500 |

100 |

85 |

8500 |

(1500) |

2000 |

1000 |

0 |

Да |

3. Защита от отрицательного капитала

Решение ESMA ограничивает Вашу ответственность по контрактам CFD до суммы, выделенной на сделки с ними. Для устранения дефицита маржи CFD не могут быть ликвидированы другие финансовые инструменты (например, акции или фьючерсы)*.

Поэтому другие активы не подвергаются риску при торговле CFD.

Если Вы потеряете больше, чем выделили на торговлю CFD, IB обязана списать эти убытки.

Поскольку защита от отрицательного капитала представляет дополнительный риск для IBKR, с розничных инвесторов будет взиматься дополнительная надбавка в 1% за позиции с CFD, переносимые на следующий день. Точные ставки финансирования CFD указаны на этой странице.

Хотя для покрытия недостающей маржи по CFD нельзя ликвидировать позиции с другими активами, позиции с CFD могут быть ликвидированы для устранения дефицита маржи других инструментов.

Инструменты для управления и наблюдения за маржей

IB предлагает различные инструменты и информацию, которые помогают владельцам счетов в любой момент проверить соблюдение маржинальных требований и избежать ликвидации позиций, в том числе:

Обзор методологии расчета маржи SPAN

Стандартный анализ риска портфеля (англ. Standard Portfolio Analysis of Risk, сокр. SPAN) – методология, созданная Чикагской товарной биржей (CME), на основе которой клиринговые палаты и биржи по всему миру рассчитывают гарантийный залог (маржинальные требования) для фьючерсов и фьючерсных опционов. Клиринговая палата берет данный залог с фьючерсной фирмы-посредника, а эта фирма, в свою очередь, – с клиента.

По методологии SPAN, размер маржи рассчитывается исходя из наихудшего возможного убытка для портфеля за определенный период (как правило, один день). Убыток определяется на основе 16 гипотетических сценариев, которые моделируют изменение цены актива, лежащего в основе фьючерсного или опционного контракта, и, в случае с опционами, уменьшение стоимости по мере приближения к экспирации и изменение подразумеваемой волатильности.

Первым шагом в расчете требований SPAN является объединение всех позиций с одинаковым андерлаингом в одну группу. Затем производится расчет (и объединение по схожим сценариям) риска для каждой позиции в данной группе, при этом сценарий, приводящий к наибольшим потенциальным убыткам, устанавливается в качестве "индикатора риска". Расчет по 16 сценариям выполняется на основе диапазона изменения цены (максимальное вероятное изменение цены андерлаинга за определенный период) и волатильности (максимальное вероятное изменение подразумеваемой волатильности для опционов) данной группы.

Например, возьмем портфель, в котором есть один длинный фьючерс и один короткий пут на фондовый индекс ABC с базисной ценой в $1000, коэффициентом 100 и диапазоном сканирования цены в 6%. Для этого портфеля индикатором риска стал бы сценарий 14 – $1125.

|

№ |

1 длинный фьючерс |

1 длинный пут |

Сумма |

Описание сценария |

|

1 |

$0 |

$20 |

$20 |

Цена не меняется; волатильность в верхнем отрезке диапазона сканирования |

|

2 |

$0 |

($18) |

($18) |

Цена не меняется; волатильность в нижнем отрезке диапазона сканирования |

|

3 |

$2000 |

($1290) |

$710 |

Повышение цены на 1/3 диапазона изменения цены; волатильность в верхнем отрезке диапазона сканирования |

|

4 |

$2000 |

($1155) |

$845 |

Повышение цены на 1/3 диапазона изменения цены; волатильность в нижнем отрезке диапазона сканирования |

|

5 |

($2000) |

$1600 |

($400) |

Понижение цены на 1/3 диапазона изменения цены; волатильность в верхнем отрезке диапазона сканирования |

|

6 |

($2000) |

$1375 |

($625) |

Понижение цены на 1/3 диапазона изменения цены; волатильность в нижнем отрезке диапазона сканирования |

|

7 |

$4000 |

($2100) |

$1900 |

Повышение цены на 2/3 диапазона изменения цены; волатильность в верхнем отрезке диапазона сканирования |

|

8 |

$4000 |

($2330) |

$1670 |

Повышение цены на 2/3 диапазона изменения цены; волатильность в нижнем отрезке диапазона сканирования |

|

9 |

($4000) |

$3350 |

($650) |

Понижение цены на 2/3 диапазона изменения цены; волатильность в верхнем отрезке диапазона сканирования |

|

10 |

($4000) |

$3100 |

($900) |

Понижение цены на 2/3 диапазона изменения цены; волатильность в нижнем отрезке диапазона сканирования |

|

11 |

$6000 |

($3100) |

$2900 |

Повышение цены на 3/3 диапазона изменения цены; волатильность в верхнем отрезке диапазона сканирования |

|

12 |

$6000 |

($3375) |

$2625 |

Повышение цены на 3/3 диапазона изменения цены; волатильность в нижнем отрезке диапазона сканирования |

|

13 |

($6000) |

$5150 |

($850) |

Понижение цены на 3/3 диапазона изменения цены; волатильность в верхнем отрезке диапазона сканирования |

|

14 |

($6000) |

$4875 |

($1125) |

Понижение цены на 3/3 диапазона изменения цены; волатильность в нижнем отрезке диапазона сканирования |

|

15 |

$5760 |

($3680) |

$2080 |

Максимальное увеличение цены (в 3 раза больше диапазона изменения цены) * 32% |

|

16 |

($5760) |

$5400 |

($360) |

Максимальное снижение цены (в 3 раза больше диапазона изменения цены) * 32% |

Затем плата за соответствующий риск прибавляется к плате за межтоварные спреды (для покрытия базового риска календарных спредов фьючерсов) и спот-позиции (для покрытия повышенного риска позиций с поставляемыми инструментами с приближающейся экспирацией), и из суммы вычитается кредит по межтоварным спредам (маржинальный остаток для компенсации позиций со связанными продуктами). Затем эта сумма сравнивается с минимальным требованием для коротких опционов (с целью обеспечить минимальную маржу для портфелей с опционами со значительным убытком), и в качестве риска для группы устанавливается наибольшее из двух значений. Данные расчеты производятся для всех групп инструментов, у которых общее маржинальное требование портфеля равно сумме риска для всей группы за вычетом кредита по компенсации риска за счет других групп.

Программное обеспечение для расчета маржи по методологии SPAN – PC-SPAN – доступно на сайте CME.

Why does my Account Window display a margin requirement when all positions are long and fully paid?

IBKR will calculate and display a margin requirement on the entire portfolio of positions held in an account even if the account holder has paid for the positions in full and is not borrowing any funds to support them. This is necessary in order to compute the Available Funds (Equity with Loan Value - Initial Margin Requirement) on hand to support any subsequent trade activity.

Маржирование иностранных акций, продаваемых брокером США

Компания IB LLC является брокером-дилером США, зарегистрированным в Комиссии по ценным бумагам и биржам США (SEC) с целью выполнения операций клиентов с ценными бумагами, поэтому обязана соблюдать положения и нормы, регулирующие кредитование и маржирование данных транзакций. В случае с иностранными бумагами (т.е. выпущенными не в США), по правилу Reg T., брокер США может предоставить маржинальный кредит на те бумаги, которые включены в список иностранных маржинальных ценных бумаг Федеральной резервной системы либо для которых существует "готовый рынок" (согласно правилу 15c3-1 SEC или письму SEC).

До ноября 2012 г. "готовый рынок" включал акции иностранных эмитентов, входящих в индекс, который теперь называется FTSE World Index. Данное определение основано на письме SEC, опубликованном в 1993 г., и исходило из соображения, что хотя для таких акций может не существовать готового рынка в США, их можно легко продать на иностранном рынке. В ноябре 2012 г. SEC опубликовала новое письмо (www.sec.gov/divisions/marketreg/mr-noaction/2012/finra-112812.pdf), расширяющее список иностранных ценных бумаг, для которых существует готовый рынок. Теперь в него также включены бумаги, не входящие в FTSE World Index, при условии, что они соответствуют следующим условиям:

1. Ценная бумага котируется на иностранной бирже, расположенной в одной из стран индекса FTSE World Index, и торговля бумагой ведется в течение более 90 дней;

2. Ежедневные данные о биде, аске и последней котировке ценной бумаги от иностранной котирующей биржи беспрерывно передаются брокеру в США через электронную систему котировок;

3. Медианный объем торгов данной бумагой на котирующей бирже за предыдущие 20 рабочих дней составляет не менее 100 000 акций или $500 000 (не включая акции, приобретенные расчетным брокером);

4. Общая неограниченная рыночная капитализация компании в течение каждого из 10 последних рабочих дней превышает $500 млн.

Примечание. Если ценная бумага перестает соответствовать данным критериям, то через 5 рабочих дней для нее перестают действовать правила "готового рынка" и она считается немаржируемой.

Иностранные ценные бумаги, не отвечающие перечисленным критериям, считаются немаржируемыми, и, следовательно, не имеют кредитной стоимости. Обратите внимание, что в письме SEC в иностранные ценные бумаги не включены опционы.

Позиции с акциями с низкой капитализацией

Для счетов с позициями, сконцентрированными на акциях с низкой капитализацией, действуют следующие маржинальные требования:

- После стандартного расчета маржи выполняется дополнительный стресс-тест. В данном тесте для каждой акции и ее деривативов моделируется изменение цены, соответствующее снижению капитализации на $500 млн (например, на 25% для акций с рыночной капитализацией в $2 млрд, на 30% для акций с рыночной капитализацией в $1,5 млрд и т.д.). Если рыночная капитализация акции составляет $500 млн или меньше, то для нее моделируется снижение цены до $0.

- Далее определяется акция, которая понесет наибольший возможный убыток при снижении капитализации на $500 млн, затем данный убыток сравнивается с начальной маржей, полученной в результате исходного расчета для всего портфеля, и в качестве начального маржинального требования устанавливается большее из значений.

- Если требование начальной маржи возрастет, то минимальная маржа для этой акции и ее деривативов также увеличится примерно до 90% от начального требования маржи для всего портфеля.

Аспекты маржи на основе риска

| Маржа на основе риска – LLC (т.е. маржа портфеля) | Маржа на основе риска – не LLC | |

| Начальное требование в $110 000 | Да | Нет |

| Минимальный капитал для сделок с маржей | 100 000 USD | IB-HK: 2 000 USD IB-AU: 2 000 AUD IB-LUX, IB-IE и IB-CE: 2 000 EUR IB-SG: 2 000 SGD |

| Полное разрешение на торговлю опционами | Да | Нет |

| Системный дневной трейдинг (PDT) | Да | Нет |

| Стресс-тесты | Да | Да |

| Динамические комиссии на основе сканирования (TOMS)¹ | Да | Да |

| Сдвиги подразумеваемой волатильности (ПВ) опционов | Да | Да |

| Расчет минимума для индекса на контракт, умноженного на $0,375 (применяется только к продуктам, участвующим в "Марже портфеля") | Да | Да |

| Начальная маржа составляет 110% от минимальной (только для ценных бумаг США) | Да | Да |

| Начальная маржа составляет 125% от минимальной (для иностранных ценных бумаг) | Да | Да |

| Сканирование с максимальными изменениями цены | Да | Да |

| Плата за крупные позиции (составляющие более 1% акций в обращении) | Да | Да |

| Дни на ликвидацию (крупная позиция по сравнению со средним объемом торгов за день, для которой могут действовать более высокие начальные маржинальные требования) | Да | Да |

| Плата за концентрацию (стресс-тест для 2-х позиций с наибольшим риском +/-30% остальных активов +/-5%) | Да | Да |

| Единичный метод расчета маржи для акций с малой капитализацией (стресс-тест, который моделирует изменение цены, соответствующее изменению рыночной капитализации на 500 млн долларов США)² | Да | Да |

| Единичный метод расчета маржи для акций Китая с малой капитализацией (стресс-тест, который моделирует изменение цены, соответствующее рыночной капитализации в 1,5 млрд долларов США)² | Да | Да |

| Единичный метод расчета маржи по умолчанию (стресс-тест, который моделирует изменение цены на +30% и -25%)² | Да | Да |

| Единичный метод расчета маржи для акций компаний Гонконга по недвижимости (стресс-тест +/-50%)² | Да | Да |

1 Динамические комиссии на основе сканирования доступны только на некоторых биржах (биржи Азии и MEXDER).

2 IBKR рассчитает потенциальный убыток для каждой акции и ее деривативов с помощью стресс-теста. Требование маржи для акции с максимальным потенциальным убытком (и ее деривативов) затем сравнивается с маржинальным требованием для всего портфеля, и в качестве требования для портфеля устанавливается наибольшая из двух величин.

Как рассчитываются маржинальные требования для фьючерсов и фьючерсных опционов?

Маржинальные требования для фьючерсных опционов и фьючерсов устанавливают биржи согласно алгоритму Cтандартного анализа риска портфеля (англ. Standard Portfolio Analysis of Risk, сокр. SPAN). Подробнее об алгоритме SPAN можно узнать на сайте CME Group: www.cmegroup.com. Для этого просто введите в поиске сайта "SPAN", и вы увидите много информации об алгоритме и принципах его работы. SPAN является сложной методологией для расчета маржинальных требований для облигаций с помощью анализа почти любых гипотетических сценариев движения рынка.

Общий принцип работы SPAN:

SPAN оценивает общий риск, вычисляя наихудший возможный убыток, который может понести портфель из деривативных и физических инструментов за определенный период (как правило, один день). Для этого моделируются различные изменения на рынке и их влияние на прибыль и убытки портфеля. В основе этой методологии лежит массив рисков SPAN – набор числовых значений, которые показывают, как изменится цена контракта при разных состояниях рынка. Каждое состояние называется сценарием риска. Числовое значение для каждого сценария представляет собой прибыль или убыток отдельного контракта при определенном изменении цены (или цены андерлаинга), волатильности или приближении срока экспирации.

Биржа отправляет файлы SPAN в IBKR в течение дня через определенные промежутки времени, и IBKR передает их в калькулятор маржи. В рамках расчета маржи считается, что фьючерсные опционы подвержены риску до тех пор, пока они не закрыты или не истекли, даже если опционы находятся "вне денег". Каждый сценарий должен учитывать возможность высокой волатильности рынка, поэтому фьючерсные опционы всегда включены в расчет маржи, пока существует эта опционная позиция. Маржинальные требования, рассчитанные по методологии SPAN, сравниваются со сценариями движения рынка, смоделированные IBKR, и в качестве маржинального требования устанавливается больший из двух результатов.

По какой формуле рассчитывается маржа для опционов?

Есть несколько формул для расчета маржинальных требований для опционов. Формула расчета зависит от типа опциона и стратегии, выбранной системой. Для различных стратегий существует большое количество подробных формул расчета. Больше информации можно найти на сайте IBKR: www.interactivebrokers.com. Откройте раздел "Торговля" и затем выберите пункт "Маржа". Далее в разделе маржинальных требований перейдите на вкладку "Опционы". В таблице будут перечислены возможные стратегии и различные формулы расчета маржи для каждой из них.

Приведенная выше информация относится к опционам на акции и индексным опционам. Для фьючерсных опционов применяется отдельный метод расчета маржи под названием SPAN. Чтобы узнать информацию об этом методе, выполните на этой странице поиск по словам "SPAN" или "Маржа для фьючерсных опционов".