Rentekrediet op korte aandelenopbrengsten

Hoe bepaalt u het rentekrediet of de vergoeding voor een aandelenleningpositie

Wanneer een accounthouder aandelen short verkoopt, leent IBKR equivalente aandelen namens de accounthouder om te voldoen aan zijn verplichting om aandelen aan de koper te leveren. De overeenkomst voor een aandelenlening waarmee deze aandelen worden geleend, vereist dat IBKR de leningverstrekker van de aandelen contant onderpand voor de lening verstrekt. Het onderpand in contanten is gebaseerd op een standaardberekening van de waarde van de aandelen, de zogenaamde Collateral Mark.

De uitlener van de aandelen verstrekt rente aan IBKR over het onderpand in contanten en brengt ook een vergoeding in rekening voor het verlenen van deze dienst door de betaalde rente aan te passen tot een bedrag dat lager is dan de geldende marktrente voor deposito's in contanten (gewoonlijk is de rente gekoppeld aan de Fed Funds Effective rate voor deposito's in contanten in USD). Voor moeilijk te lenen aandelen kan de vergoeding van de uitlener voor het verstrekken van de aandelen resulteren in een negatieve nettorente voor IBKR.

Terwijl veel makelaars een deel van deze korting alleen aan institutionele klanten doorgeven, ontvangen alle klanten van IBKR een kredietrente op de opbrengst van korte aandelenverkopen die hoger zijn dan 100.000 USD of het equivalent daarvan in een andere valuta. Wanneer het aanbod van een bepaald te lenen effect groot is in verhouding tot de vraag naar dat effect, kunnen accounthouders een kredietrente verwachten op hun korte aandelensaldo dat gelijk is aan de benchmarkrente (bijvoorbeeld de Fed Funds Effective overnight rate voor saldi in USD), verminderd met een spread (momenteel variërend van 1,25% voor saldi van 100.000 USD tot 0,25% voor saldi van meer dan 3.000.000 USD). De tarieven kunnen zonder voorafgaande kennisgeving worden gewijzigd.

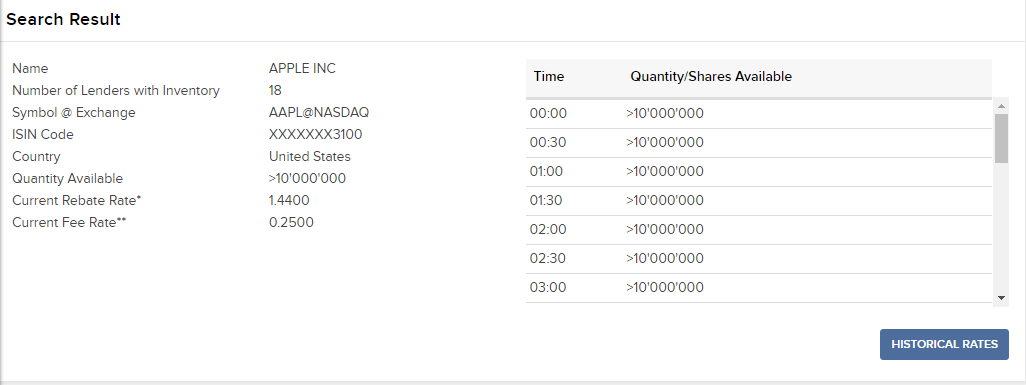

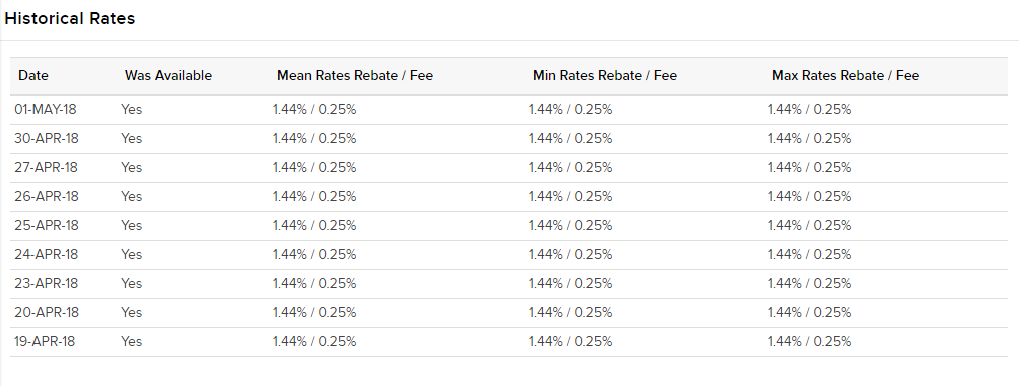

Wanneer vraag en aanbod van een bepaald effect zodanig zijn dat het moeilijk wordt om te lenen, zal de door de uitlener verstrekte korting afnemen en kan deze zelfs leiden tot een last op de account. De korting of heffing wordt aan de accounthouder doorberekend in de vorm van een hogere leenvergoeding, die hoger kan zijn dan de rentelasten op korte termijn en kan resulteren in nettokosten voor het account. Omdat de tarieven per effect en datum verschillen, raadt IBKR aan dat klanten de Short Stock Availability tool gebruiken die toegankelijk is via de Ondersteuning in het Klantenportaal/Accountbeheer om indicatieve tarieven voor shortverkoop te bekijken. Let op: de indicatieve tarieven in deze tools zijn bedoeld om overeen te komen met de rente op korte verkoopopbrengsten die IBKR betaalt op Tier III-saldi, dat wil zeggen extra korte verkoopopbrengsten van 3 miljoen USD of meer. Voor lagere saldi wordt het tarief aangepast op basis van het niveau en de benchmarkrente van de handelsvaluta. Het exacte tarief kunt u opzoeken met behulp van de calculator voor de rente die aan u wordt betaald op opbrengsten van shortverkoop.

Meer voorbeelden en de calculator vindt u op de pagina Effectenfinanciering.

BELANGRIJKE OPMERKING

De informatie in de Short Stock Availability Tool en TWS met betrekking tot aandelen die beschikbaar zijn om te lenen en indicatieve tarieven, wordt naar beste vermogen aangeboden zonder garantie op nauwkeurigheid of geldigheid. De beschikbaarheid van aandelen omvat informatie van derden die niet in real time wordt bijgewerkt. De tariefinformatie is slechts indicatief. Transacties uitgevoerd in de huidige handelssessie worden doorgaans in 2 werkdagen vereffend en de werkelijke beschikbaarheid en leenkosten worden bepaald op de dag van vereffening. Handelaren moeten zich ervan bewust zijn dat tarieven en beschikbaarheid aanzienlijk kunnen veranderen in de tijd tussen handels- en vereffeningsdata, vooral bij aandelen die weinig worden verhandeld, aandelen met een kleine beurswaarde en aandelenklassen met een komende verrichting op effecten (inclusief dividenden). Zie Operationele risico's van shortverkoop voor meer details.

IMPORTANT NOTE

Information provided within the SLB tool, particularly that relating to shares available to borrow and indicative rates, is offered on a best efforts basis without warranty as to its accuracy or validity. Share availability includes information from third parties which is not updated in real time. Rate information is indicative only. Trades executed in the current trading session typically settle in 2 business days and the actual availability and borrow costs are determined on settlement day. Traders should be aware that rates and availability can change significantly in the time between trade and settle dates, particularly in thinly traded stocks, small cap stocks, and classes of stock that have an upcoming corporate action (including dividends).

-->Inzicht in de rentelasten wanneer het nettokassaldo een krediet is

Onder de volgende omstandigheden wordt een account onderworpen aan rentelasten ondanks het behoud van een netto long- of kredietsaldo:

1. Het account houdt een short- of debetsaldo aan in een bepaalde valuta.

1. Het account houdt een short- of debetsaldo aan in een bepaalde valuta. Bijvoorbeeld, een account met een netto kaskrediet van $ 5.000, bestaande uit een long USD-saldo van $ 8.000 en een short EUR-saldo van $ 3.000, betaalt rente op basis van het short EUR-saldo. Er zou geen compenserend krediet zijn op het lange saldo in USD, aangezien het lager is dan het niveau van USD 10.000 Tier I waarboven rente wordt verdiend.

Accounthouders worden erop gewezen dat indien zij een effect kopen in een valuta die niet op hun account staat, IBKR een lening in die valuta zal creëren om de transactie met het clearinghouse af te wikkelen. Als u dergelijke leningen en de bijbehorende rentelasten wilt vermijden, moet u ofwel geld in die bepaalde valuta storten of bestaande kassaldi omzetten via de Ideal Pro (voor saldi van USD 25.000 of meer) of odd lot (voor saldi van minder dan USD 25.000) voordat u uw handelstransactie aangaat.

2. Het kredietsaldo bestaat voornamelijk uit opbrengsten uit de shortverkoop van effecten.

Bijvoorbeeld, een account met een netto kaskrediet van $ 12.000 dat bestaat uit een debet van $ 6.000 op het effectensubaccount (min de marktwaarde van eventuele korte aandelenposities) en een krediet van $ 18.000 voor de marktwaarde van korte aandelen, zou rente verschuldigd zijn over het Tier 1-debet van $ 6.000 en zou geen rente ontvangen over het krediet voor korte aandelen omdat het onder het Tier I-niveau van $ 100.000 valt.

3. Het kredietsaldo omvat niet-vereffende middelen.

IBKR bepaalt af- en bijschrijvingen van rente uitsluitend op basis van vereffende middelen Net zoals een accounthouder geen rentelasten wordt aangerekend op fondsen die zijn geleend om een effect te kopen totdat de aankooptransactie is vereffend, zal de accounthouder geen rentekrediet ontvangen, of een verrekening met een debetsaldo, op fondsen die afkomstig zijn van de verkoop van een effect totdat de transactie is vereffend (en IBKR-fondsen heeft ontvangen van het clearinghouse).

Veelgestelde vragen over het programma voor verhoging van de aandelenopbrengst

Wat is het doel van het programma voor de verhoging van de aandelenopbrengst?

Het programma voor de verhoging van de aandelenopbrengst biedt klanten de mogelijkheid om extra inkomsten te verdienen op effectenposities die anders afgezonderd zouden zijn (d.w.z. volgestorte en overtollige marge-effecten) door IBKR toe te staan deze effecten uit te lenen aan derden. Klanten die aan het programma deelnemen, ontvangen een onderpand (Amerikaanse treasuries of contant geld) om de teruggave van de uitgeleende aandelen bij beëindiging te waarborgen.

Wat zijn volgestorte en overtollige marge-effecten?

Volgestorte effecten zijn effecten in een klantenaccount die volledig zijn betaald. Overtollige marge-effecten zijn effecten die niet volledig zijn betaald, maar waarvan de marktwaarde hoger is dan 140% van het margedebetsaldo van de klant.

Hoe worden de inkomsten bepaald die een klant ontvang bij een leningstransactie in het kader van het programma voor de verhoging van de aandelenopbrengst?

De inkomsten die een klant ontvangt in ruil voor uitgeleende aandelen zijn afhankelijk van de tarieven voor effectenleningen buiten de beurs. Deze tarieven kunnen aanzienlijk variëren, niet alleen per specifiek geleend effect, maar ook per leendatum. In het algemeen betaalt IBKR de deelnemers rente op hun onderpand tegen een tarief dat ongeveer 50% bedraagt van de bedragen die IBKR verdient voor het uitlenen van de aandelen.

Hoe wordt het onderpandbedrag voor een bepaalde lening bepaald?

Het onderpand (Amerikaanse treasuries of contanten) dat de basis vormt voor de effectenlening en dat wordt gebruikt voor het bepalen van de rentebepalingen, wordt bepaald volgens een sectorale overeenkomst waarbij de slotkoers van de aandelen wordt vermenigvuldigd met een bepaald percentage (doorgaans -%) en vervolgens naar boven wordt afgerond op de dichtstbijzijnde dollar/cent/pence/etc. Er zijn verschillende sectorale overeenkomsten per valuta. Een lening van 100 aandelen van een aandeel in USD dat sluit op $59,24 is bijvoorbeeld gelijk aan $ 6.100 ($ 59,24 * 1,02 = $ 60,4248; afgerond op $ 61, vermenigvuldigd met 100). Hieronder vindt u een overzicht van de verschillende sectorale overeenkomsten per valuta:

| USD | 102%; naar boven afgerond op de dichtstbijzijnde dollar |

| CAD | 102%; naar boven afgerond op de dichtstbijzijnde dollar |

| EUR | 105%; naar boven afgerond op de dichtstbijzijnde cent |

| CHF | 105%; naar boven afgerond op de dichtstbijzijnde rappen |

| GBP | 105%; naar boven afgerond op de dichtstbijzijnde pence |

| HKD | 105%; naar boven afgerond op de dichtstbijzijnde cent |

Zie KB1146 voor meer informatie.

Hoe en waar wordt het onderpand voor leningen in het programma voor verhoging van de aandelenopbrengst aangehouden?

Voor IBLLC-klanten zal het onderpand worden aangehouden in de vorm van cash of U.S. Treasury-effecten en ter bewaring worden overgedragen aan IBLLC's gelieerde onderneming, IBKR Securities Services LLC (‘IBKRSS'). Het onderpand voor uw leningen in het kader van het programma zal door IBKRSS worden aangehouden op een account voor u, waarover u geperfectioneerd eersterangszekerheidsrecht heeft. In geval van wanbetaling door IBLLC kunt u via IBKRSS rechtstreeks toegang krijgen tot het onderpand, zonder tussenkomst van IBLLC. Raadpleeg hier de zeggenschapsovereenkomst voor effectenrekeningen voor meer informatie. Voor niet-IBLLC-klanten wordt het onderpand aangehouden en beschermd door de entiteit die het account bijhoudt. De onderpanden van IBIE-accounts worden bijvoorbeeld bij IBIE bewaard en beschermd.

Wat zijn de gevolgen voor de rente bij verkoop van lange posities, overdrachten van effecten die via het programma voor verhoging van de aandelenopbrengst van IBKR zijn uitgeleend of uitschrijving uit het programma?

De rente wordt niet meer opgebouwd op de eerstvolgende werkdag na de transactiedatum (T+1). De rente wordt ook niet meer opgebouwd op de eerstvolgende werkdag na de datum van overdracht of uitschrijving.

Wat zijn de voorwaarden voor deelname aan het programma voor verhoging van de aandelenopbrengst van IBKR?

| IN AANMERKING KOMENDE ENTITEITEN* |

| IB LLC |

| IB UK (exclusief SIPP-accounts) |

| IB IE |

| IB CE |

| IB HK |

| IB Canada (exclusief RRSP/TFSA-accounts) |

| IB Singapore |

| IN AANMERKING KOMENDE ACCOUNTTYPES |

| Contant geld (minimaal eigen vermogen van meer dan $ 50.000 op inschrijvingsdatum) |

| Marge |

| Klantenaccounts van financiële adviseurs* |

| Klantenaccounts van introducerende makelaars: Volledig openbaar en niet openbaar gemaakt* |

| Omnibusaccounts van introducerende makelaars |

| Afzonderlijke handelslimiet (STL) |

*Ingeschreven account moet voldoen aan vereisten met betrekking tot minimum eigen vermogen voor een marge-account of kasaccount.

Klanten van IB Japan, IB Europe SARL, IBKR Australia en IB India komen niet in aanmerking. Japanse en Indiase klanten met een IB-account bij IB LLC komen in aanmerking.

Daarnaast kunnen klanten van financieel adviseurs, volledig openbaar gemaakte IBroker-klanten en Omnibusmakelaars die aan de bovenstaande vereisten voldoen, deelnemen. In het geval van financieel adviseurs en volledig openbaar gemaakte IB-makelaars, moeten de klanten zelf de overeenkomsten ondertekenen. In het geval van omnibusmakelaars ondertekent de makelaar de overeenkomst.

Komen IRA-accounts in aanmerking voor deelname aan het programma voor verhoging van de aandelenopbrengst?

Ja.

Komen IRA-accountpartities beheerd door Interactive Brokers Asset Management in aanmerking voor deelname aan het programma voor verhoging van de aandelenopbrengst?

Nee

Komen SIPP-accounts in het Verenigd Koninkrijk in aanmerking voor deelname aan het programma voor verhoging van de aandelenopbrengst?

Nee.

Wat gebeurt er als het vermogen op een deelnemende kasaccount onder de drempel van $ 50.000 komt?

Het kasaccount moet alleen op het moment van inschrijving voor het programma aan deze minimumeis voor eigen vermogen voldoen. Als het eigen vermogen daarna onder dat niveau daalt, heeft dat geen gevolgen voor bestaande leningen of de mogelijkheid om nieuwe leningen aan te gaan.

Hoe schrijf ik me in voor het programma voor verhoging van de aandelenopbrengst van IBKR?

Om u in te schrijven, logt u in op het klantenportaal. Eenmaal ingelogd, klikt u op het gebruikersmenu (het hoofd en schouderspictogram in de rechterbovenhoek) gevolgd door Settings (instellingen). Zoek vervolgens onder Account Settings (accountinstellingen) de rubriek Trading (Handelen) en klik op Stock Yield Enhancement Program (programma voor verhoging van de aandelenopbrengst) om u in te schrijven. U krijgt dan de vereiste formulieren en informatie die nodig zijn om u in te schrijven in het programma. Zodra u de formulieren heeft doorgenomen en ondertekend, wordt uw verzoek ingediend voor verwerking. Het duurt 24-48 uur voordat de geactiveerd wordt.

Hoe kan men de deelname aan het programma voor verhoging van de aandelenopbrengst beëindigen?

Om u uit te schrijven, logt u in op het klantenportaal. Eenmaal ingelogd, klikt u op het gebruikersmenu (het hoofd en schouderspictogram in de rechterbovenhoek) gevolgd door Settings (instellingen). Zoek vervolgens onder Account Settings (accountinstellingen) de rubriek Trading (Handelen) en klik op Stock Yield Enhancement Program (programma voor verhoging van de aandelenopbrengst) en volg de vereiste stappen. Uw verzoek wordt vervolgens ingediend voor verwerking. Beëindigingsverzoeken worden doorgaans aan het einde van de dag verwerkt.

Als een account zich aanmeldt en zich later uitschrijft, wanneer kan het dan opnieuw voor het programma worden ingeschreven?

Na uitschrijving kan het account gedurende 90 kalenderdagen niet opnieuw worden ingeschreven.

Welke soorten effectenposities kunnen worden uitgeleend?

| VS-markt | EU-markt | HK-markt | CAD-markt |

| Gewone aandelen (beursgenoteerd, PINK en OTCBB) | Gewone aandelen (beursgenoteerd) | Gewone aandelen (beursgenoteerd) | Gewone aandelen (beursgenoteerd) |

| ETF | ETF | ETF | ETF |

| Preferente aandelen | Preferente aandelen | Preferente aandelen | Preferente aandelen |

| Bedrijfsobligaties* |

*Gemeentelijke obligaties komen niet in aanmerking.

Zijn er beperkingen op het uitlenen van aandelen die worden verhandeld op de secundaire markt na een beursgang?

Nee, zolang er geen beperkingen gelden voor de in aanmerking komende effecten op het account.

Hoe bepaalt IBKR het aantal aandelen dat in aanmerking komt om te worden uitgeleend?

De eerste stap is het bepalen van de waarde van de effecten waarop IBKR eventueel margepandrecht aanhoudt en kan lenen zonder dat de klant deelneemt aan het programma voor verhoging van de aandelenopbrengst. Een makelaar die de aankoop van effecten door klanten financiert via een margelening, mag volgens de regelgeving de effecten van die klant lenen of in onderpand geven voor een bedrag van maximaal 140% van het debetsaldo in contanten. Als bijvoorbeeld een klant met een kassaldo van $ 50.000 effecten koopt met een marktwaarde van $ 100.000, bedraagt het debet- of leensaldo $ 50.000 en heeft de makelaar een onderpand op 140% van dat saldo of $ 70.000 aan effecten. Alle effecten die door de klant boven dat bedrag worden aangehouden, worden overtollige marge-effecten genoemd ($ 30.000 in dit voorbeeld) en moeten worden afgezonderd tenzij de klant IBKR toestemming geeft om ze uit te lenen via het programma voor verhoging van de aandelenopbrengst.

Het debetsaldo wordt bepaald door eerst alle niet in USD uitgedrukte kassaldi om te rekenen naar USD en vervolgens eventuele opbrengsten uit de verkoop van korte aandelenposities (indien nodig omgerekend naar USD) te verrekenen. Als het resultaat negatief is, geven wij 140% van dit negatieve getal vrij. Bovendien worden kassaldi in het grondstoffensegment of voor edelmetalen en CFD's buiten beschouwing gelaten. Klik hier voor een meer gedetailleerde uitleg.

VOORBEELD 1: De klant heeft een lange positie van 100.000 EUR op een USD-basisvalutarekening met een EUR.USD-koers van 1,40. De klant koopt USD-aandelen ter waarde van $ 112.000 (gelijk aan 80.000 EUR). Alle effecten worden als volledig betaald beschouwd omdat het in USD omgezette kassaldo een krediet is.

| Component | EUR | USD | Basis (USD) |

| Cash | 100.000 | (112.000) | $ 28.000 |

| Lange positie | $ 112.000 | $ 112.000 | |

| Netto liquidatiewaarde (NLW) | $ 140.000 |

VOORBEELD 2: De klant heeft een lange positie van in USD van 80.000, een lange aandelenpositie in USD van 100.000 en een korte aandelenpositie in USD van 100.000. De lange effectenposities, in totaal 28.000 USD, worden beschouwd als marge-effecten. Dit resultaat wordt bepaald door de opbrengst van de korte aandelenposities af te trekken van het kassaldo ($ 80.000 - $ 100.000) en de resulterende debet te vermenigvuldigen met 140% ($ 20.000 * 1,4 = $ 28.000).

| Component | Basis (USD) |

| Cash | $ 80.000 |

| Lange positie | $ 100.000 |

| Korte positie | ($ 100.000) |

| Netto liquidatiewaarde (NLW) | $ 80.000 |

Zal IBKR alle in aanmerking komende aandelen uitlenen?

Er is geen garantie dat alle in aanmerking komende aandelen van een bepaald account zullen worden uitgeleend via het programma voor verhoging van de aandelenopbrengst, omdat er misschien geen markt is tegen een voordelige koers voor bepaalde effecten, omdat IBKR geen toegang heeft tot een markt met geïnteresseerde leners of omdat IBKR uw aandelen misschien niet wil uitlenen.

Kunnen aandelen in het programma voor verhoging van de aandelenopbrengst alleen per 100 worden uitgeleend?

Nee. Leningen kunnen worden verstrekt in elk heel aandelenbedrag, hoewel wij extern alleen leningen verstrekken in veelvouden van 100 aandelen. Zo kan het gebeuren dat wij 75 aandelen lenen van de ene klant en 25 van een andere klant als er een externe vraag is om 100 aandelen te lenen.

Hoe worden leningen onder klanten verdeeld wanneer het aanbod van beschikbare aandelen om uit te lenen groter is dan de vraag naar leningen?

Indien de vraag om een bepaald effect te lenen kleiner is dan het aanbod van de deelnemers aan het programma voor verhoging van de aandelenopbrengst, worden de leningen pro rata toegewezen. Bijvoorbeeld, als het totale aanbod van het programma voor verhoging van de aandelenopbrengst 20.000 XYZ-aandelen bedraagt en de vraag 10.000 XYZ-aandelen, zal elke klant 50% van zijn of haar in aanmerking komende aandelen uitlenen.

Worden aandelen alleen uitgeleend aan andere klanten van IBKR of aan derden?

Aandelen kunnen zowel aan klanten van IBKR als aan derden worden uitgeleend.

Kan de deelnemer aan het programma voor verhoging van de aandelenopbrengst bepalen welke aandelen IBKR kan uitlenen?

Nee. IBKR beheert het programma volledig. Nadat is vastgesteld welke effecten IBKR mag lenen onder het margepandrecht (indien van toepassing), bepaalt IBKR naar eigen goeddunken of een van de volgestorte of overtollige marge-effecten kan worden uitgeleend, en om de leningen te initiëren.

Zijn er beperkingen op de verkoop van effecten die zijn uitgeleend via het programma voor verhoging van de aandelenopbrengst?

Uitgeleende aandelen kunnen te allen tijde zonder beperking worden verkocht. De aandelen hoeven niet te worden teruggegeven om uw verkoop van het aandeel te vereffenen en de opbrengst van de verkoop wordt op de normale vereffeningsdatum op het account van de klant gecrediteerd. Bovendien wordt de lening beëindigd bij de aanvang van de eerste werkdag volgend op de datum van de effectenverkoop.

Kan een klant gedekte callopties schrijven tegen aandelen die zijn uitgeleend via het programma voor verhoging van de aandelenopbrengst en aanspraak maken op de margeregeling voor gedekte calls?

Ja. Het uitlenen van aandelen heeft geen invloed op de margevereisten op ongedekte of afgedekte basis, aangezien de kredietgever blootgesteld blijft aan eventuele winsten of verliezen met betrekking tot de uitgeleende positie.

Wat gebeurt er met aandelen die uitgeleend worden en vervolgens geleverd worden bij een calltoewijzing of putuitoefening?

De lening wordt beëindigd op T+1 van de handelsactiviteit (transactie, toewijzing, uitoefening) waarbij de positie werd gesloten of verminderd.

Wat gebeurt er met aandelen die uitgeleend worden en die vervolgens niet langer worden verhandeld?

Het stopzetten van de handel heeft geen directe gevolgen voor de mogelijkheid om de aandelen uit te lenen en zolang IBKR de aandelen kan blijven uitlenen, blijft deze lening bestaan, ongeacht of de aandelenhandel wordt stopgezet.

Kan het onderpand van een lening worden overgedragen aan het grondstoffensegment om de marge en/of variatie te dekken?

Nee. Het onderpand voor de lening is nooit van invloed op de marge of de financiering.

Wat gebeurt er als een deelnemer aan het programma een margelening aangaat of een bestaande lening verhoogt?

Indien een klant volgestorte effecten aanhoudt die via het programma voor verhoging van de aandelenopbrengst zijn uitgeleend en vervolgens een margelening aangaat, zal de lening worden beëindigd voor zover de effecten niet in aanmerking komen als overtollige marge-effecten. Indien een klant overtollige marge-effecten aanhoudt die via het programma zijn uitgeleend, kan de bestaande margelening eveneens worden beëindigd voor zover de effecten niet langer in aanmerking komen als overtollige marge-effecten.

Onder welke omstandigheden kan een bepaalde aandelenlening worden beëindigd?

In het geval van een van (maar niet beperkt tot) de volgende situaties wordt een aandelenlening automatisch beëindigd:

- Als de klant ervoor kiest om deelname aan het programma te beëindigen

- Overdracht van aandelen

- Lenen van een bepaald bedrag tegen de aandelen

- Verkoop van aandelen

- Calltoewijzing/putuitoefening

- Sluiting van het account

Ontvangen deelnemers aan het programma voor verhoging van de aandelenopbrengst dividend op uitgeleende aandelen?

Uitgeleende aandelen in het kader van het programma voor verhoging van de aandelenopbrengst worden doorgaans vóór de ex-datum teruggevorderd van de lener om het dividend te ontvangen en betalingen in plaats van dividend (payments in lieu, PIL) te vermijden. Het is echter nog steeds mogelijk om een PIL te krijgen.

Behouden deelnemers aan het programma voor verhoging van de aandelenopbrengst stemrecht voor uitgeleende aandelen?

Nee. De lener van de effecten heeft het recht om te stemmen of enige toestemming te geven met betrekking tot de effecten indien de registratiedatum of uiterste datum voor het stemmen, het geven van toestemming of het nemen van andere maatregelen binnen de looptijd van de lening valt.

Ontvangen deelnemers aan het programma voor verhoging van de aandelenopbrengst rechten, warrants en spin-off-aandelen op uitgeleende aandelen?

Ja. De uitlener van de effecten ontvangt alle rechten, warrants, spin-off-aandelen en uitkeringen op geleende effecten.

Hoe worden leningen weergegeven in het activiteitenoverzicht?

Leningen, uitstaande aandelen, activiteiten en inkomsten worden weergegeven in de volgende 6 rubrieken van het overzicht:

1. Cashdetails - details over het oorspronkelijke saldo van het onderpand (hetzij in Amerikaanse treasuries, hetzij in contanten), de nettowijziging als gevolg van leningsactiviteiten (positief als er nieuwe leningen worden aangegaan; negatief als er netto-opbrengsten zijn) en het eindsaldo van het onderpand.

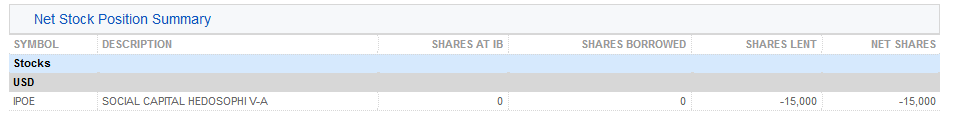

2. Overzicht van de netto-aandelenpositie - waarbij voor elk aandeel het totale aantal aandelen bij IBKR, het aantal geleende aandelen, het aantal uitgeleende aandelen en de netto-aandelen (= aandelen bij IBKR + geleende aandelen - uitgeleende aandelen) worden vermeld.

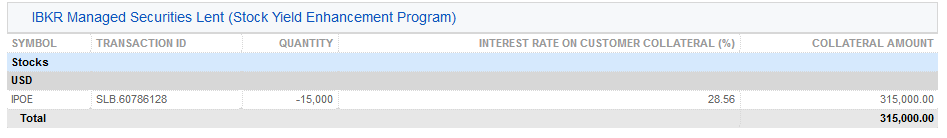

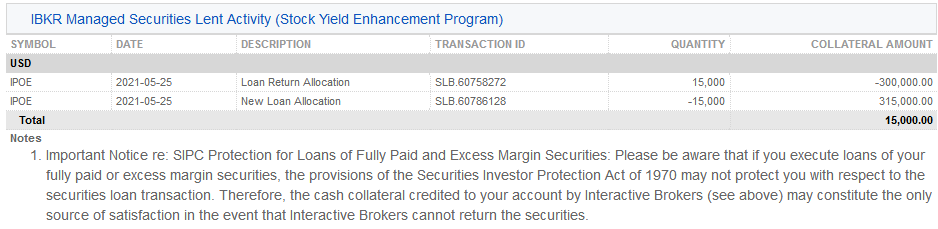

3. Uitgeleende effecten beheerd door IBKR (Programma voor verhoging van de aandelenopbrengst) - vermeldt voor elk aandeel dat via het programma voor verhoging van de aandelenopbrengst wordt uitgeleend de hoeveelheid uitgeleende aandelen, de rentevoet (%).

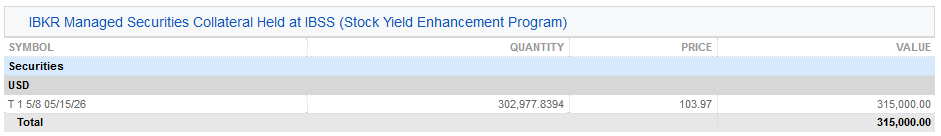

3a. Onderpand van effecten beheerd door IBKR (Programma voor verhoging van de aandelenopbrengst) - IBLLC-klanten zien een extra sectie op hun overzicht met de specifieke Amerikaanse treasuries die als onderpand worden aangehouden, de hoeveelheid, de prijs en de totale waarde ter dekking van de aandelenlening.

4. Activiteiten van uitgeleende effecten beheerd door IBKR (Programma voor verhoging van de aandelenopbrengst)- details over de leningactiviteit voor elk effect met inbegrip van toewijzingen van teruggevorderde lening (d.w.z. beëindigde leningen); toewijzingen van nieuwe leningen (d.w.z. gestarte leningen); de hoeveelheid aandelen; de nettorentevoet (%); rentevoet op het onderpand van de klant (%) en het onderpandbedrag.

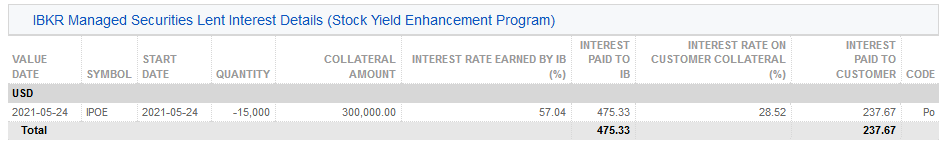

5. Rentedetails van activiteiten van uitgeleende effecten beheerd door IBKR (Programma voor verhoging van de aandelenopbrengst) - specificeert voor individuele leningen de door IBKR verdiende rente (%); de door IBKR verdiende inkomsten (vertegenwoordigt de totale inkomsten van IBKR uit de lening die gelijk is aan {Bedrag onderpand * rentevoet}/360); de rente op het onderpand van de klant (vertegenwoordigt ongeveer de helft van de inkomsten die IB verdient op de lening) en de aan de klant betaalde rente (vertegenwoordigt de rente-inkomsten uit het onderpand van de klant).

Let op: Dit gedeelte wordt alleen weergegeven als de door de klant verdiende rente hoger is dan $ 1 voor de betreffende overzichtsperiode.

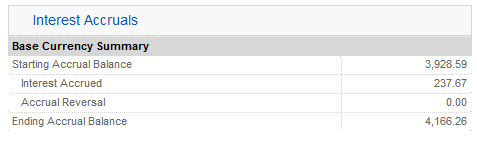

6. Opgebouwde rente - rente-inkomsten worden hier gerapporteerd als opgebouwde rente en worden behandeld als alle andere opgebouwde rente (samengevoegd maar alleen weergegeven als opgebouwde rente als ze elke maand meer dan $ 1 in contanten bedragen). Voor de belastingaangifte aan het einde van het jaar worden deze rente-inkomsten vermeld op het formulier 1099 dat aan Amerikaanse belastingbetalers wordt verstrekt.

Shorting US Treasuries

Interactive Brokers clients have the ability to gain direct exposure to US Treasuries on both the short and long side of the market.

Order Entry

Orders can be entered via TWS.

Cost to Borrow

The borrow fee to short US Treasuries is based on IBKR’s borrow cost and is subject to daily change. If the Treasury is borrowed by Interactive Brokers at the General Collateral rate, the customer does not incur a borrow fee.

Interest Income

Customers earn Short Credit Interest on their short US Treasury positions based on IBKR’s standard tiered rates.

.png)

Margin Requirements

Margin1 requirements on Short US Treasury positions are the same as Long US Treasury positions. The requirement is between 1% and 9%, depending on time to maturity. The proceeds of the short sale are not available for withdrawal. The amount available for withdrawal is generally Equity with Loan Value – Initial Margin.

Additional information on fixed income margin requirements can be found here.

Commissions

Selling short US Treasuries incurs the same commission cost as buying US Treasuries. IBKR’s commission schedule can be found here.

Trading Policy

Minimum short position size is $250,000 face value per CUSIP due to limitations of the US Treasury borrow market. Once the minimum position size is met, the minimum order increment is $250,000 for both short sales and buy to covers (as long as the resulting short position remains higher than the $250,000 face value minimum).

Short Sale Order Examples

| Existing US Treasury Short Position Face Value in Account (per CUSIP) | Face Value of Short Sale Order | Face Value of Resulting Position | Order Accepted? | Reason |

| Flat | $250,000 | $250,000 | Yes | Face Value of resulting position is => $250,000 |

| Flat | $100,000 | $100,000 | No | Face Value of resulting position is < $250,000 |

| $250,000 | $50,000 | $300,000 | No | Order increment < $250,000 |

| $250,000 | $250,000 | $500,000 | Yes | Order increment =>$250,000 |

Buy-to-cover orders that will result in a short US Treasury position of less than $250,000 face value will not be accepted.

Buy to Cover Order Examples

| Existing US Treasury Short Position Face Value in Account (per CUSIP) | Face Value of Buy to Cover Order | Face Value of Resulting Position | Order Accepted? | Reason |

| $500,000 | $250,000 | $250,000 | Yes | Face Value of resulting position is => $250,000 |

| $500,000 | $300,000 | $200,000 | No | Face Value of resulting position is < $250,000 |

| $500,000 | $500,000 | Flat | Yes | Order increment => $250,000 |

Payment in Lieu

When a short US Treasury position is held over the record date of an interest payment, the borrower’s account will be debited a payment-in-lieu of interest equal to the interest payment owed to the lender.

Eligible US Treasuries for Shorting

Only accounts carried under Interactive Brokers LLC and Interactive Brokers UK are eligible to short sell US Treasuries.

US Treasury Notes and Bonds with an outstanding value greater than $14 Billion can be sold short.

US Treasury Bills, TIPs, STRIPs, TF (Floating Rate Notes) and WITFs (When-Issued Floating Rate Notes) are not available for shorting.

Non-US sovereign debt is also not available for shorting.

1Trading on margin is only for sophisticated investors with high risk tolerance. You may lose more than your initial investment.

For more information regarding margin loan rates, see ibkr.com/interest

Regulation SHO Rule 204, Closeouts, and Introducing Brokers

As a US registered broker-dealer, Interactive Brokers LLC (“IBKR”) is subject to Regulation SHO, a collection of US Securities & Exchange Commission rules relating to short-selling of equity securities. Rule 204 of Regulation SHO places certain requirements on clearing brokers in the event that they fail to deliver securities on settlement date in connection with a sale of those securities. This can happen for a variety of commonplace operational reasons, and does not indicate a problem at the clearing broker. In certain circumstances, Rule 204 may require a clearing broker to not permit shorting a security for a certain period of time (unless sufficient shares of that security are pre-borrowed to cover the order marked as a short sale).

Rule 204(a) requires that a clearing broker, if it fails to deliver on a sale trade on the settlement date, must closeout its fail by buying or borrowing the relevant security a specified number of trading days later (depending on whether the sale was long or short), prior to the opening of the regular trading session on that day.

Rule 204(b) provides that if the clearing broker does not closeout its fail in accordance with Rule 204(a), the broker may not accept short sale orders from its customers in the relevant stock (the stock in which the unclosed-out fail has occurred), or place such orders for its own account, unless it has first borrowed the shares of the relevant stock to cover the new short sale order. This is colloquially known in the securities industry as being in the “penalty box” for the relevant security. This restriction exists until the clearing broker has purchased shares in the amount of the unclosed-out fail, and that purchase has settled.

Any broker that executes trades through that clearing broker, and clears and settles those trades through that clearing broker, is subject to the same Rule 204(b) restriction, as is any broker that executes away from that clearing broker, but intends to clear and settle those trades through the clearing broker.

Rule 204(c) requires clearing brokers to notify brokers from whom they receive trades for clearance and settlement of when they become subject to a short-sale restriction under Rule 204(b), and when that restriction ends. This is so that the notified brokers can avoid executing trades away from the clearing broker that are not permitted under the clearing broker’s short-sale restriction. If you have received a notice from IBKR regarding Rule 204(c), it generally means that IBKR's books and records show that you are an introducing broker or dealer that clears and settles trades through IBKR, and that also has the capability (or your client has such capability) of executing trades at away brokers or dealers for settlement through IBKR. You should not execute any short-sale order at an away broker-dealer in a security which we have notified you is shortsale restricted, unless you have first arranged to pre-borrow sufficient shares of that security through IBKR. For more information on pre-borrowing, please click here or contact us.

The above is a general description of Rule 204 of Regulation SHO, to aid our broker-dealer clients in understanding IBKR's obligations and why certain stocks may become unshortable at certain times irrespective of their availability to be borrowed. It is not legal advice and should not be used as such.

Operational Risks of Short Selling

Rate Risk

Holders of short call options can be assigned before option expiration. When the long holder of an option enters an early exercise request, the Options Clearing Corporation (OCC) allocates assignments to its members (including Interactive Brokers) at random. The OCC reports assignments to IBKR on the day of the long call exercise (T) but after US market hours. As such, option assignments are reflected in IBKR client accounts on the next business day (T+1), which is also the settlement date. The assignment causes a sale of the underlying stock on T, which can result in a short position if no underlying shares are held beforehand. Settled short position holders are subject to borrow fees, which can be high. Additionally, if IBKR cannot fulfil the short sale delivery obligation due to a lack of securities lending inventory on settlement date, the short position can be subject to a closeout buy-in.

Due to T+1 settlement mechanics described previously, traditional purchases to cover a short position on T+1 will leave the account with a settled short stock position for at least 1 night (or longer in case of a weekend or holiday).

Long in-the-money Puts are automatically exercised on expiration date. A short position as a result of the exercise carries the same risks as assigned short calls.

| Day | Short Sale | Buy to Cover | Settled Short Position | Borrow Fee Charged? | |

| Monday | OCC reports short call assignment to IBKR after market hours. | -100 XYZ stock Trade Date (T) |

Flat | No | |

| Tuesday | Call assignment and stock sale are reflected in the account | T+1 Settlement Date | +100 XYZ stock Trade Date (T) |

Yes | Yes |

| Wednesday | T+1 Settlement Date | Flat | No |

Special Risks Associated with ETN & Leveraged ETF Short Sales

Introduction

While account holders are always at risk of having a short security position closed out if IB is unable to borrow shares at settlement of the initial trade or bought in if the trade settles and the shares are recalled by the lender thereafter, certain securities have characteristics which may increase the likelihood of these events occurring. Two examples are leveraged Exchange Traded Funds (ETF) and Exchange Traded Notes (ETN), where the supply of shares available to borrow can be influenced by a number of factors not found with shares of common stock. An overview of these securities and these factors is provided below.

Overview

As background, an ETF is a security organized as a pooled investment vehicle that can offer diversified exposure or track a particular index by investing in stocks, bonds, commodities, currencies, options or a blend of assets. An ETF is similar to a mutual fund in that each share of an ETF represents an undivided interest in the underlying assets of the fund. However, unlike a mutual fund in which orders are only processed at a price determined at the end of the day, ETF shares are repriced and trade throughout the day on an exchange. To balance the supply and demand of shares and ensure that secondary market prices approximate the market value of the underlying assets, ETF issuers allow Authorized Participants (typically large broker-dealers) to create and redeem ETF shares in large blocks, typically 50,000 to 100,000 shares. While many ETFs invest solely in securities, others use debt or derivatives to track and/or magnify exposure to an index. The ProShares Ultra VIX Short-Term Futures ETF ( symbol: UVXY) is one example of a widely traded leveraged ETF.

ETNs are also securities that are repriced and trade throughout the day on an exchange and are designed to provide investors with a return that corresponds to an index. Unlike ETFs, however, ETNs are unsecured debt instruments and do not represent an interest in an underlying pool of assets. They do not pay interest like traditional debit instruments, but rather a promise to pay a specific return that typically corresponds to an index or benchmark. The Barclays iPath® S&P 500 VIX Short-Term Futures™ ETN (symbol: VXX) is one example of a widely traded ETN.

The supply of shares available to borrow in order to initiate or maintain a short sale position may be less stable for certain leveraged ETFs and ETNs, including UVXY and VXX, due to the following factors:

- Limited Authorized Participants: The number of Authorized Participants willing to issue ETFs, particularly those that invest in derivatives (e.g., futures contracts, swap agreements and forward contracts) rather than securities and seek performance equal to a multiple (i.e., 2x) or an inverse multiple (i.e., -2x) of a benchmark may be limited. Moreover, Authorized Participants have no legal obligation to create shares and may elect not to do so to minimize their exposure as a dealer.

- No Authorized Participants: As ETN shares represent credit instruments, the supply of such shares is determined solely by the issuing financial institution and Authorized Participants are not involved with the creation or redemption of shares. The ETN issuer typically reserves the right to limit, restrict or stop selling additional shares at any time.

- Limited Holding Period: Certain leveraged ETFs and ETNs seek to match the performance of a benchmark index for a single day rather than an extended period. They are principally used by institutional investors and other traders looking to obtain short-term exposure to an asset class, hedge other investments in a portfolio or invest as a way to gain interim exposure to a particular market while gradually investing directly in that market. These factors can result in a higher rate of turnover and less stability of share inventory available to lend for short sales.

- Margin Considerations: Shares made available for lending to short sellers often originate from brokers who maintain a lien on the shares as they’ve financed the purchase of the shares on behalf of clients via margin loans. Clients purchasing shares using borrowed funds are subject to regulatory margin requirements, compliance to which depends in part upon the value of the shares supporting the loan. As certain leveraged ETFs/ETNs are designed to provide returns in multiples of their benchmark, the inherent volatility of these products may diminish clients’ ability to maintain the position and, in turn, the broker’s ability to lend the shares.

Monitoring Stock Loan Availability

IBKR provides a variety of methods to assist account holders engaged in short selling with monitoring inventory levels and borrow costs/rebates. The level of detail available, the time frame covered and the manner in which the information is accessed vary by method and a brief overview of each is provided below.

Public Website

Interested parties may query the IBKR website for stock loan data. To start, click here and scroll down to the section titled "Stocks Available". Click the section to expand it and select the country in which the stock is listed. If the number of available issues exceeds that which can be reasonably presented on a single page, results will be organized by symbol in groups, with hypertext links allowing further drill-down. A quick search box allowing direct query for a given symbol is also provided. Query results include the product description, currency of denomination and a link titled “Check Availability” which displays the quantity of shares available to borrow upon entering your login credentials.

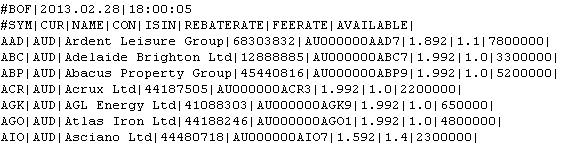

Public FTP

Windows

Windows Explorer

- Open windows explorer (Start > Computer)

- With "Computer" selected on the left, right click an empty space on the right side of the window and choose “Add a network location”

- When the wizard prompts for a network address, enter “ftp://shortstock: @ftp2.interactivebrokers.com” and press next

- Give the connection a name of your choosing and press next

- File explorer should now open and display all of the files in the ftp location.

Command Prompt

- Go to Start > Windows System > Command Prompt

- Type "ftp" and press enter (the prompt will change to an ftp> prompt)

- Type “open ftp2.interactivebrokers.com”

- When prompted, enter the username “shortstock” and leave the password empty.

- Use the “dir” command to show the files in the directory

- Use the “get filename.txt” to retrieve the desired file

MacOS

- Open Finder

- From the “Go” menu choose “Connect to Server”

- Enter “ftp://shortstock: @ftp2.interactivebrokers.com” and press the + button to add to your favorites.

- Click “Connect”

- If prompted, the username should be “shortstock” and the password should be left empty.

- Click "Connect"

- If all steps were done correctly the finder window should display all of the files in the ftp location.

Linux

Terminal

- Open a Terminal window

- Type “ftp shortstock@ftp2.interactivebrokers.com”

- When prompted for a password, press enter

- Type “ls” to list the contents of the ftp location

- Type “get filename.txt” to get the desired file.

- Type “bye” to end the ftp session

Outlined below is a snapshot of the sample file output which includes the stock symbol, currency of denomination, name, contract identifiers (IBKR’s and the ISIN), fee rates and shares available. This file may be also imported into applications such as Excel for sorting, filtering and analytical purposes.

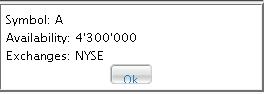

Short Stock Availability (SLB) Tool

The SLB tool is available to IBKR account holders through Client Portal. Log in and select the Support section and then select Short Stock (SLB) Availability. This tool allows one to query information on a single stock as well as at a bulk level. Single stock searches can be performed by symbol/exchange, ISIN or CUSIP numbers. At the single security level, query results include the quantity available and number of lenders (note that a negative rebate rate infers a borrowing cost expressed as an annual percentage rate and, if positive, the interest rebate paid on cash proceeds securing the loan in excess of the minimum threshold). Information regarding the quantity of shares available to borrow throughout the day for the most current and past half hour increments is also made available.

In addition, borrowers interested in the trend of rates over the prior 10 day period can view the minimum, maximum and mean rates for each day.

This tool also allows one to upload a text file (with symbol/exchange or ISIN detail) and search for availability of multiple stocks in bulk within a single query. These bulk requests will then generate a .CSV file similar to the sample file output made available through the public FTP site.

Hong Kong Short Reporting Obligations

Overview

- Hong Kong regulations now require beneficial owners of shares in selected HK listed stocks to report each week short positions that exceed the threshold of HKD 30 million or 0.02% of market capitalization on the constituent stocks of the Hang Seng Index, the Hang Seng China Enterprises Index and other financial companies specified by the SFC. A list of affected of stocks can be found here:

http://www.sfc.hk/sfc/html/EN/research/short-position-reporting/specified-shares.html

- Investors with applicable positions should register directly with the SFC. Registration and guidance on the registration process can be found here.

- Reporting is expected on a weekly basis, but the second business day of the following week.

- Links for the registering and reporting can be found here:

https://portal.sfc.hk/dsp/gateway/welcome?locale=en

Guidelines, Instructions and FAQ's:

SFC announcement with links to legislation

Short position forms, guidelines, reference material and list of specified shares

Link to subscribe to SFC alert service (choose Short Position Reporting Related Matters)

For further details, please refer to the SFC website: www.sfc.hk and/or contact them via email with specific questions at shortpositions@sfc.hk

IBKR Stock Yield Enhancement Program

PROGRAM OVERVIEW

The Stock Yield Enhancement Program provides the opportunity to earn extra income on the fully-paid shares of stock held in your account by allowing IBKR to borrow shares from you in exchange for collateral (either U.S. Treasuries or cash), and then lend the shares to traders who want to sell them short and are willing to pay interest to borrow them. For additional information on the Stock Yield Enhancement Program please see here or review the Frequently Asked Questions page.

HOW TO ENROLL IN THE STOCK YIELD ENHANCEMENT PROGRAM

To enroll, please login to the Client Portal. Once logged in, click the User menu (head and shoulders icon in the top right corner) followed by Settings.

In the Trading section of the Settings page, click the link for the Stock Yield Enhancement Program. Select the checkbox on the next screen and click Continue. You will then be presented with the requisite forms and disclosures needed to enroll in the program. Once you have reviewed and signed the forms, your request will be submitted for processing. Please allow 24-48 hours for enrollment to become active.

.png)

.png)