Date fondamentali relative ai dividendi azionari

Di seguito vengono illustrate le date fondamentali relative ai dividendi azionari:

1. Data di dichiarazione dei dividendi: la data in cui il Consiglio di amministrazione della società approva il pagamento dei dividendi e stabilisce la Data di pagamento e la Data di registrazione.

2. Data di registrazione: la data in cui vengono individuati gli azionisti legittimati al pagamento del dividendo. Si ha diritto al pagamento del dividendo solo se si è in possesso delle azioni alla chiusura della Data di registrazione.

3. Data di stacco cedola: la data in cui, o a seguito della quale, le azioni vengono negoziate senza il diritto al dividendo. Siccome la maggior parte delle operazioni finanziarie negli Stati Uniti vengono regolate in modo regolare, ovvero, tre giorni lavorativi dopo la transazione, è necessario acquistare le azioni tre giorni lavorativi prima della Data di registrazione per poter essere legittimati al pagamento del dividendo. La Data di stacco cedola precede di due giorni quella di registrazione.

4. Data di pagamento: la data in cui i dividendi dichiarati vengono pagati a tutti gli azionisti in possesso di quote alla Data di registrazione.

Dividend Tax Withholding on Depository Receipts

In the event an account holds a dividend paying depository receipt, at the time of the dividend payment taxes will be withheld. In several jurisdictions, IB is unable to efficiently comply in an electronic, straight-through manner with the required beneficial owner disclosure requirements. As such, dividends on depository receipts where full beneficial owner disclosure is required in order to receive beneficial tax treatment will be withheld at the maximum tax rate applicable.

Shareholders will not be eligible for reduced tax treatment on the allocation of cash through IB. All shareholders should consult their tax advisor for information on how to obtain a tax refund or tax credit for such activity.

Considerations for Exercising Call Options Prior to Expiration

INTRODUCTION

Exercising an equity call option prior to expiration ordinarily provides no economic benefit as:

- It results in a forfeiture of any remaining option time value;

- Requires a greater commitment of capital for the payment or financing of the stock delivery; and

- May expose the option holder to greater risk of loss on the stock relative to the option premium.

Nonetheless, for account holders who have the capacity to meet an increased capital or borrowing requirement and potentially greater downside market risk, it can be economically beneficial to request early exercise of an American Style call option in order to capture an upcoming dividend.

BACKGROUND

As background, the owner of a call option is not entitled to receive a dividend on the underlying stock as this dividend only accrues to the holders of stock as of its dividend Record Date. All other things being equal, the price of the stock should decline by an amount equal to the dividend on the Ex-Dividend date. While option pricing theory suggests that the call price will reflect the discounted value of expected dividends paid throughout its duration, it may decline as well on the Ex-Dividend date. The conditions which make this scenario most likely and the early exercise decision favorable are as follows:

1. The option is deep-in-the-money and has a delta of 100;

2. The option has little or no time value;

3. The dividend is relatively high and its Ex-Date precedes the option expiration date.

EXAMPLES

To illustrate the impact of these conditions upon the early exercise decision, consider an account maintaining a long cash balance of $9,000 and a long call position in hypothetical stock “ABC” having a strike price of $90.00 and time to expiration of 10 days. ABC, currently trading at $100.00, has declared a dividend of $2.00 per share with tomorrow being the Ex-Dividend date. Also assume that the option price and stock price behave similarly and decline by the dividend amount on the Ex-Date.

Here, we will review the exercise decision with the intent of maintaining the 100 share delta position and maximizing total equity using two option price assumptions, one in which the option is selling at parity and another above parity.

SCENARIO 1: Option Price At Parity - $10.00

In the case of an option trading at parity, early exercise will serve to maintain the position delta and avoid the loss of value in long option when the stock trades ex-dividend, to preserve equity. Here the cash proceeds are applied in their entirety to buy the stock at the strike, the option premium is forfeited and the stock (net of dividend) and dividend receivable are credited to the account. If you aim for the same end result by selling the option prior to the Ex-Dividend date and purchasing the stock, remember to factor in commissions/spreads:

| SCENARIO 1 | ||||

|

Account Components |

Beginning Balance |

Early Exercise |

No Action |

Sell Option & Buy Stock |

| Cash | $9,000 | $0 | $9,000 | $0 |

| Option | $1,000 | $0 | $800 | $0 |

| Stock | $0 | $9,800 | $0 | $9,800 |

| Dividend Receivable | $0 | $200 | $0 | $200 |

| Total Equity | $10,000 | $10,000 | $9,800 | $10,000 less commissions/spreads |

SCENARIO 2: Option Price Above Parity - $11.00

In the case of an option trading above parity, early exercise to capture the dividend may not be economically beneficial. In this scenario, early exercise would result in a loss of $100 in option time value, while selling the option and buying the stock, after commissions, may be less beneficial than taking no action. In this scenario, the preferable action would be No Action.

| SCENARIO 2 | ||||

|

Account Components |

Beginning Balance |

Early Exercise |

No Action |

Sell Option & Buy Stock |

| Cash | $9,000 | $0 | $9,000 | $100 |

| Option | $1,100 | $0 | $1,100 | $0 |

| Stock | $0 | $9,800 | $0 | $9,800 |

| Dividend Receivable | $0 | $200 | $0 | $200 |

| Total Equity | $10,100 | $10,000 | $10,100 | $10,100 less commissions/spreads |

![]() NOTE:

NOTE:

Options have two components that make up their total premium value - intrinsic value and time value. The intrinsic value is the amount by which the option is in-the-money, while the time value represents the possibility that the option could become even more profitable before expiration as the underlying asset price fluctuates while providing protection against adverse moves.

Many options are American-style, which means they can be exercised early, ahead of their expiration date. Early exercise of an option eliminates the remaining time value component from the option's premium, since the option holder loses protection against unfavorable movements in the underlying asset’s price.

This makes early exercise suboptimal in most situations, as the option holder is willingly forfeiting a portion of the option's value.

There are a few specific circumstances where early exercise could make sense, such as:

- For call options on a stock that will pay dividends soon, where the dividend amount exceeds the remaining time value (and only if the exercise will settle on or prior to the record date for the dividend).

- For deep in-the-money options where the time value is negligible compared to the intrinsic value, and the option is expected to drop in value due to interest rate effects (PUTS), or expected stock loan benefits (CALLS).

The first case, exercising an in the money call immediately ahead of a dividend payment, is the most common economically-sensible early exercise. In most cases, it is advisable to hold or sell the option instead of exercising it early, in order to capture the remaining time value. An option should only be exercised early after carefully considering all factors and determining that the benefits of early exercise outweigh the time value being surrendered.

Account holders holding a long call position as part of a spread should pay particular attention to the risks of not exercising the long leg given the likelihood of being assigned on the short leg. Note that the assignment of a short call results in a short stock position and holders of short stock positions as of a dividend Record Date are obligated to pay the dividend to the lender of the shares. In addition, the clearinghouse processing cycle for exercise notices does not accommodate submission of exercise notices in response to assignment.

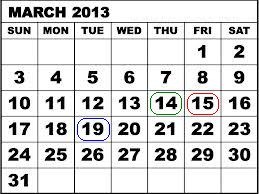

As example, consider a credit call (bear) spread on the SPDR S&P 500 ETF Trust (SPY) consisting of 100 short contracts in the March '13 $146 strike and 100 long contracts in the March '13 $147 strike. On 3/14/13, with the SPY Trust declared a dividend of $0.69372 per share, payable 4/30/13 to shareholders of record as of 3/19/13. Given the 3 business day settlement time frame for U.S. stocks, one would have had to buy the stock or exercise the call no later than 3/14/13 in order receive the dividend, as the next day the stock began trading Ex-Dividend.

On 3/14/13, with one trading day left prior to expiration, the two option contracts traded at parity, suggesting maximum risk of $100 per contract or $10,000 on the 100 contract position. However, the failure to exercise the long contract in order to capture the dividend and protect against the likely assignment on the short contracts by others seeking the dividend created an additional risk of $67.372 per contract or $6,737.20 on the position representing the dividend obligation were all short calls assigned. As reflected on the table below, had the short option leg not been assigned, the maximum risk when the final contract settlement prices were determined on 3/15/13 would have remained at $100 per contract.

| Date | SPY Close | March '13 $146 Call | March '13 $147 Call |

| March 14, 2013 | $156.73 | $10.73 | $9.83 |

| March 15, 2013 | $155.83 | $9.73 | $8.83 |

Please note that if your account is subject to tax withholding requirements of the US Treasure rule 871(m), it may be beneficial to close a long option position before the ex-dividend date and re-open the position after ex-dividend.

For information regarding how to submit an early exercise notice please click here.

The above article is provided for information purposes only as is not intended as a recommendation, trading advice nor does it constitute a conclusion that early exercise will be successful or appropriate for all customers or trades. Account holders should consult with a tax specialist to determine what, if any, tax consequences may result from early exercise and should pay particular attention to the potential risks of substituting a long option position with a long stock position.

SPY - Dividend Recognition

Unlike the case of a stock, in which a dividend is taxable in the year in which it is paid, the SPDR S&P 500 ETF Trust (Symbol: SPY) represents itself as a Regulated Investment Company and its dividend is deemed taxable in the year in which the record date is determined. As such, SPY dividends declared in either October, November or December and payable to shareholders of record on a specified date in one of those months will be considered taxable income income in that year despite the fact that such dividend will generally be paid in January of the following year.

Circular 230 Notice: These statements are provided for information purposes only, are not intended to constitute tax advice which may be relied upon to avoid penalties under any federal, state, local or other tax statutes or regulations, and do not resolve any tax issues in your favor.

Panoramica dei CFD su azioni emessi da IBKR

Il presente articolo mira a fornire un'introduzione generale sui CFD (contratti per differenza) su azioni emessi da IBKR.

Per ulteriori informazioni sui CFD su indici emessi da IBKR, clicchi qui. Per i CFD su forex, clicchi qui.

Gli argomenti trattati sono i seguenti:

I. Definizione di CFD

II. Confronto tra CFD e azioni sottostanti

III. Considerazioni relative ai costi e ai requisiti di margine

IV. Esempio indicativo

V. Risorse relative ai CFD

VI. Domande frequenti

Avvertenza sui rischi

I CFD sono strumenti complessi e implicano un alto rischio di perdita rapida di denaro per via della leva finanziaria.

Il 67% dei conti detenuti dagli investitori al dettaglio perde denaro nell'ambito delle attività di trading di CFD svolte tramite IBKR (UK).

È bene considerare se si comprende il funzionamento dei CFD e se ci si può permettere di assumersi l'alto rischio di perdita di denaro.

Norme dell'ESMA relative ai CFD (solamente clienti retail)

L'Autorità europea degli strumenti finanziari e dei mercati (ESMA) ha emanato nuove norme relative ai CFD in vigore a partire dal 1 agosto 2018.

Tali norme comprendono: 1) dei limiti della leva sull'apertura di posizioni su CFD; 2) una norma sulla liquidazione del margine a seconda dello specifico conto; e 3) una tutela del saldo negativo a seconda dello specifico conto.

L'ordinanza dell'ESMA è applicabile solamente ai clienti al dettaglio (retail). I clienti professionali non ne sono soggetti.

Per maggiori dettagli, si prega di fare riferimento all'implementazione delle norme dell'ESMA sui CFD in IBKR.

I. Definizione di CFD su azioni

I CFD di IBKR sono contratti scambiati sui mercati OTC che generano lo stesso rendimento delle azioni sottostanti, compresi i dividendi e le operazioni societarie (clicchi qui per sapere di più sui CFD e le operazioni societarie).

In altri termini, si tratta di un accordo tra l'acquirente (lei) e IBKR per lo scambio della differenza tra il valore corrente di un'azione e il suo valore in un certo momento futuro. Qualora detenga una posizione lunga e la differenza sia positiva, riceverà una certa somma da IBKR. Qualora la differenza sia negativa, sarà lei a dover corrispondere una somma a IBKR.

I CFD su azioni di IBKR possono essere negoziati tramite i conti a margine, ed è dunque possibile aprire posizioni sia lunghe che corte basate sulla leva finanziaria. Il prezzo del CFD coincide con quello dell'azione sottostante così come quotato in borsa. Di fatto, le quotazioni dei CFD emessi da IBKR sono identiche a quelle delle azioni trasmesse tramite il sistema SmartRouting, che può osservare in Trader Workstation e in relazione alle quali IBKR offre l'accesso diretto al mercato (direct market access). Analogamente alle azioni, i propri ordini non inviabili a mercato (ovvero, ordini limite) presentano la copertura del sottostante rappresentata direttamente sulla profondità del libro ordini delle Borse valori in cui questo è negoziato. Ciò significa anche che è possibile immettere ordini per l'acquisto del CFD al prezzo denaro del sottostante e venderlo al prezzo lettera.

Per un confronto tra il trasparente modello dei CFD emessi da IBKR e altri disponibili sul mercato, consulti la nostra Panoramica dei modelli di mercato dei CFD.

Attualmente IBKR offre circa 7100 CFD su azioni, che coprono i principali mercati statunitensi, europei e asiatici. I costituenti degli indici elencati in basso sono attualmente disponibili in forma di CFD su azioni emessi da IBKR. In diversi Paesi IBKR offre inoltre la possibilità di negoziare azioni liquide a bassa capitalizzazione. Si tratta di azioni con capitalizzazione di mercato corretta per il flottante libero pari ad almeno 500 milioni di USD e con un valore di negoziazione medio giornaliero di almeno 600.000 USD. Consulti la pagina Elenco prodotti > CFD per ulteriori dettagli. Saranno presto aggiunti ulteriori Paesi.

| Stati Uniti | S&P 500, DJA, Nasdaq 100, S&P 400 (Mid Cap), liquide a bassa capitalizzazione |

| Regno Unito | FTSE 350 + liquide a bassa capitalizzazione (incl. IOB) |

| Germania | Dax, MDax, TecDax + liquide a bassa capitalizzazione |

| Svizzera | Porzione svizzera dello STOXX Europe 600 (48 azioni) + liquide a bassa capitalizzazione |

| Francia | CAC Large Cap, CAC Mid Cap + liquide a bassa capitalizzazione |

| Paesi Bassi | AEX, AMS Mid Cap + liquide a bassa capitalizzazione |

| Belgio | BEL 20, BEL Mid Cap + liquide a bassa capitalizzazione |

| Spagna | IBEX 35 + liquide a bassa capitalizzazione |

| Portogallo | PSI 20 |

| Svezia | OMX Stockholm 30 + liquide a bassa capitalizzazione |

| Finlandia | OMX Helsinki 25 + liquide a bassa capitalizzazione |

| Danimarca | OMX Copenhagen 30 + liquide a bassa capitalizzazione |

| Norvegia | OBX |

| Repubblica ceca | PX |

| Giappone | Nikkei 225 + liquide a bassa capitalizzazione |

| Hong Kong | HSI + liquide a bassa capitalizzazione |

| Australia | ASX 200 + liquide a bassa capitalizzazione |

| Singapore* | STI + liquide a bassa capitalizzazione |

| Sudafrica | Top 40 + liquide a bassa capitalizzazione |

*non disponibile per i residenti a Singapore

II. Confronto tra CFD e azioni sottostanti

| VANTAGGI DEI CFD EMESSI DA IBKR | VANTAGGI DEI CFD EMESSI DA IBKR |

|---|---|

| Nessuna imposta di bollo o imposte sulle transazioni (Regno Unito, Francia, Belgio) | Nessun diritto di proprietà |

| In genere, commissioni e tassi di margine inferiori rispetto alle azioni | Operazioni societarie complesse non sempre esattamente replicabili |

| Aliquote d'imposta per i dividendi in accordo con le convenzioni fiscali senza necessità di rivendicazione | Tassazione sulle plusvalenze potenzialmente diversa rispetto alle azioni (si prega di consultare il proprio consulente fiscale) |

| Esenzione dalle normative di day trading |

III. Considerazioni relative ai costi e al margine

I CFD di IBKR possono costituire una maniera ancora più efficace di negoziare nei mercati azionari europei rispetto alla nostra già concorrenziale offerta di azioni.

Innanzitutto, i CFD di IBKR presentano commissioni inferiori rispetto alle azioni, ma offrono gli stessi differenziali di finanziamento contenuti:

| EUROPA | CFD | AZIONE | |

|---|---|---|---|

| Commissione | GBP | 0.05% | 6.00 GBP + 0.05%* |

| EUR | 0.05% | 0.10% | |

| Finanziamento** | Benchmark +/- | 1.50% | 1.50% |

*per ordine + 0.05% eccedenti i 50,000 GBP

**finanziamento di CFD sul valore complessivo della posizione, finanziamento azionario sull'importo assunto in prestito

All'aumento dell'importo negoziato corrisponde una diminuzione delle commissioni sui CFD, pari ad appena lo 0.02%. Le posizioni di dimensioni più elevate prevedono tassi di finanziamento ridotti, pari ad appena lo 0.5%. Per maggiori dettagli, si prega di consultare le sezioni Commissioni > CFD e Tassi di finanziamento > CFD.

In secondo luogo, i CFD prevedono requisiti di margine inferiori rispetto alle azioni. I clienti retail sono soggetti a ulteriori requisiti di margine imposti dall'ESMA, l'ente di regolamentazione europeo. Per i dettagli, si prega di fare riferimento all'implementazione delle norme dell'ESMA sui CFD in IBKRR.

| CFD | AZIONE | ||

|---|---|---|---|

| Tutte | Standard | Margine di portafoglio | |

| Requisito di margine di mantenimento* |

10% |

25% - 50% | 15% |

*Margine tipico delle Blue Chip. I clienti retail sono soggetti a un margine iniziale minimo del 20%. Margine di mantenimento infra-giornaliero standard del 25% per le azioni, del 50% alla giornata. Il margine di portafoglio mostrato è il margine di mantenimento (compreso quello alla giornata). Le emissioni particolarmente volatili sono soggette a requisiti più elevati

Per maggiori dettagli, si prega di fare riferimento alla sezione relativa ai requisiti di margine dei CFD.

IV. Esempio indicativo (clienti professionali)

Si consideri l'esempio seguente. I titoli di Unilever quotati ad Amsterdam hanno generato un rendimento del 3.2% nel mese passato (20 giorni di trading fino al 14 maggio 2012) e si pensa che continueranno a garantire un buon rendimento. Si desidera avere un'esposizione di 200,000 EUR e mantenerla per cinque giorni. Si effettuano 10 transazioni per creare la posizione e 10 per chiuderla. I propri costi diretti sarebbero i seguenti:

AZIONE

| CFD | AZIONE | ||

|---|---|---|---|

| Posizione di 200,000 EUR | Standard | Margine di portafoglio | |

| Requisito di margine | 20,000 | 100,000 | 30,000 |

| Commissione (di ingresso e uscita) | 200.00 | 400.00 | 400.00 |

| Tasso d'interesse (semplificato) | 1.50% | 1.50% | 1.50% |

| Importo finanziato | 200,000 | 100,000 | 170,000 |

| Giorni finanziati | 5 | 5 | 5 |

| Interesse passivo (tasso semplificato del 1,5%) | 41.67 | 20.83 | 35.42 |

| Costo diretto complessivo (commissioni + interessi) | 241.67 | 420.83 | 435.42 |

| Differenza di costo | Maggiore del 74% | Maggiore del 80% | |

Nota: l'interesse passivo sui CFD è calcolato sull'intera posizione del contratto, mentre l'interesse sulle azioni è calcolato sull'importo assunto in prestito. I tassi applicabili per le azioni e i CFD sono gli stessi.

Si ipotizzi, invece, che si disponga solamente di 20,000 EUR per finanziare il margine. Se Unilever continuasse a mostrare le stesse performance del mese precedente, il proprio potenziale di profitto si rivelerebbe il seguente:

| COMPENSO A LEVA | CFD | AZIONE | |

|---|---|---|---|

| Margine disponibile | 20,000 | 20,000 | 20,000 |

| Ammontare complessivo investito | 200,000 | 40,000 | 133,333 |

| Rendimento lordo (5 giorni) | 1,600 | 320 | 1,066.66 |

| Commissione | 200.00 | 80.00 | 266.67 |

| Interesse passivo (tasso semplificato del 1,5%) | 41.67 | 4.17 | 23.61 |

| Costo diretto complessivo (commissioni + interessi) | 241.67 | 84.17 | 290.28 |

| Rendimento netto (rendimento lordo meno i costi diretti) | 1,358.33 | 235.83 | 776.39 |

| Importo della redditività dell'investimento a margine | 0.07 | 0.01 | 0.04 |

| Differenza | Plusvalenza inferiore del 83% | Plusvalenza inferiore del 43% | |

| RISCHIO DI LEVA | CFD | AZIONE | |

|---|---|---|---|

| Margine disponibile | 20,000 | 20,000 | 20,000 |

| Ammontare complessivo investito | 200,000 | 40,000 | 133,333 |

| Rendimento lordo (5 giorni) | -1,600 | -320 | -1,066.66 |

| Commissione | 200.00 | 80.00 | 266.67 |

| Interesse passivo (tasso semplificato del 1,5%) | 41.67 | 4.17 | 23.61 |

| Costo diretto complessivo (commissioni + interessi) | 241.67 | 84.17 | 290.28 |

| Rendimento netto (rendimento lordo meno i costi diretti) | -1,841.67 | -404.17 | -1,356.94 |

| Differenza | Minusvalenza inferiore del 78% | Minusvalenza inferiore del 26% | |

V. Risorse relative ai CFD

Di seguito potrà trovare alcuni link utili a informazioni più dettagliate in merito ai CFD di IBKR:

È anche disponibile il seguente video tutorial:

Come immettere transazioni di CFD in Trader Workstation

VI. Domande frequenti

Quali sono le azioni disponibili come CFD?

Azioni ad alta e media capitalizzazione negli Stati Uniti, nell'Europa occidentale, nei Paesi nordici e in Giappone. Le azioni liquide a bassa capitalizzazione sono disponibili anche in molti mercati. Per maggiori dettagli, si prega di consultare la pagina Elenco dei prodotti > CFD. Presto saranno aggiunti ulteriori Paesi.

Sono disponibili CFD su indici azionari e forex?

Sì. Consulti gli articoli CFD su indici di IBKR: informazioni, domande e risposte e CFD su forex: informazioni, domande e risposte.

Come sono stabilite le quotazioni di CFD su azioni?

Le quotazioni dei CFD emessi da IBKR sono identiche a quelle delle azioni sottostanti, trasmesse tramite SmartRouting. IB non aumenta il differenziale né detiene posizioni contro i propri clienti. Consulti l'articolo Panoramica dei modelli di mercato dei CFD per sapere di più.

È possibile visualizzare i propri ordini limite riflessi sulla Borsa valori?

Sì. IBKR offre accesso diretto al mercato (direct market access), quindi la copertura del sottostante dei propri ordini non inviabili a mercato (ovvero con limite di prezzo) è rappresentata direttamente nel "deep book" delle borse in cui è negoziata. Ciò significa anche che è possibile immettere ordini per l'acquisto del CFD al prezzo denaro del sottostante e venderlo al prezzo lettera. Inoltre, è possibile conseguire un miglioramento del prezzo nel caso in cui l'ordine di un altro cliente incroci il proprio a un prezzo migliore di quello disponibile sui mercati pubblici.

Come vengono determinati i margini dei CFD su azioni?

IBKR stabilisce inoltre requisiti relativi ai margini basati sul rischio a seconda della volatilità storica di ciascuna azione sottostante. Il margine minimo è del 10%. Il margine della maggior parte dei CFD di IBKR è calcolato secondo questo tasso; di conseguenza, nella maggior parte dei casi, in termini di margine la negoziazione dei CFD risulta più conveniente rispetto a quella delle azioni sottostanti. Gli investitori retail sono soggetti a ulteriori requisiti relativi ai margini imposti dall'ESMA, l'ente di regolamentazione

europeo. Consulti l'articolo Panoramica dell'implementazione delle norme ESMA sui CFD in IBKR per saperne di più. Non vi sono scostamenti del portafoglio tra le singole posizioni su CFD o tra CFD ed esposizioni all'azione sottostante. Le posizioni concentrate e quelle particolarmente ampie possono essere soggette a una marginazione aggiuntiva. Consulti l'articolo Requisiti di margine dei CFD per saperne di più.

I CFD su azioni short sono soggetti al riacquisto forzato?

Sì. Nell'eventualità in cui il prestito dell'azione sottostante si riveli difficile o impossibile, il titolare della posizione short sul CFD sarà tenuto al riacquisto.

Come sono gestiti i dividendi e le operazioni societarie?

In genere, IBKR fa sì che l'impatto delle operazioni societarie sui titolari di CFD siano gli stessi sperimentati dai titolari delle azioni sottostanti. I dividendi sono registrati con un adeguamento della liquidità, mentre le altre operazioni potrebbero essere registrate con una correzione della liquidità, delle posizioni o di entrambe. Per esempio, nel caso in cui l'operazione societaria dovesse comportare una modifica del numero delle azioni (es. frazionamento azionario, frazionamento inverso), il numero di CFD sarebbe corretto di conseguenza. Se il risultato dell'operazione societaria fosse una nuova entità con azioni quotate in Borsa e IBKR decidesse di offrire i relativi CFD, allora verrebbero create nuove posizioni long o short dell'importo corrispondente. Consulti la sezione Operazioni societarie su CFD per saperne di più.

*Si prega di notare che, nell'ambito delle operazioni societarie più complesse (es. alcuni tipi di fusioni), potrebbe non essere possibile adeguare correttamente i CFD. In questi casi IBKR potrebbe chiudere la posizione sul CFD prima della data di stacco cedola.

La negoziazione di CFD IBKR è consentita a tutti i clienti?

La negoziazione dei CFD di IBKR è consentita a tutti i clienti, a eccezione di quelli residenti negli Stati Uniti, in Canada e a Hong Kong. Gli utenti residenti a Singapore possono negoziare i CFD di IBKR a eccezione di quelli basati sulle azioni quotate a Singapore. Non vi sono deroghe alle esclusioni determinate dalla residenza sulla base del tipo di investitore.

Come posso iniziare a negoziare CFD con IBKR?

È necessario impostare i permessi per il trading di CFD in Gestione conto e accettare le relative informative sul trading. Se si detiene un conto presso IBLLC, IBKR provvederà a configurare un nuovo segmento del conto (identificato tramite il numero di conto già esistente più il suffisso "F"). Una volta confermata la configurazione, sarà possibile iniziare a negoziare. Il nuovo conto "F" non richiede una procedura di finanziamento separata, in quanto i fondi sono automaticamente trasferiti dal proprio conto principale per soddisfare i requisiti di margine dei CFD.

Sono previsti requisiti per i dati di mercato?

I dati di mercato per i CFD su azioni di coincidono con quelli delle azioni sottostanti. Di conseguenza, è necessario disporre dei permessi per i dati di mercato delle relative Borse valori. Se si è già provveduto a configurare i propri permessi per i dati di mercato sulle rispettive Borse valori, non occorrerà fare null'altro. Se si desidera negoziare CFD su una Borsa valori senza disporre dei relativi permessi per i dati di mercato, è possibile configurare i permessi secondo lo stesso metodo adottato per la negoziazione delle azioni sottostanti.

In che modo sono rappresentate le transazioni e le posizioni su CFD all'interno dei propri rendiconti?

Se si detiene un conto presso IBLLC, le proprie posizioni su CFD saranno detenute in un segmento del conto separato e identificato tramite il numero del proprio conto principale più il suffisso "F". È possibile scegliere di visualizzare i rendiconti di attività del segmento "F" separatamente o insieme al proprio conto principale. È possibile effettuare la scelta nella finestra del rendiconto di Gestione conto. Per tutti gli altri conti, i CFD sono mostrati nel proprio rendiconto insieme agli altri prodotti di trading.

È possibile trasferire posizioni su CFD da un altro broker?

Al momento IBKR non consente di trasferire le posizioni su CFD.

Sono disponibili grafici per i CFD su azioni?

Sì.

Quali modalità di protezione dei conti sono disponibili nell'ambito della negoziazione di CFD con IBKR?

I CFD sono contratti aventi IB UK come controparte, e non sono negoziati sulle Borse valori regolamentate, né compensati presso una stanza di compensazione centrale. Dato che IB UK è la propria controparte nelle transazioni di CFD, si è esposti ai relativi rischi finanziari e commerciali, compreso il rischio di credito associato alle negoziazioni con IB UK. Si prega di notare, tuttavia, che tutti i fondi dei clienti sono sempre interamente segregati, compresi quelli dei clienti istituzionali. IB UK è un partecipante del Financial Services Compensation Scheme ("FSCS") del Regno Unito. IB UK non fa parte della Securities Investor Protection Corporation (“SIPC”) degli Stati Uniti. Per maggiori dettagli in merito ai rischi associati alla negoziazione di CFD, si prega di fare riferimento all'Informativa sui rischi dei CFD di IB UK.

Quali tipi di conti IBKR (es. conti individuali, per consulenti, istituzionali ecc.) consentono di negoziare CFD?

Tutti i conti a margine sono adatti alla negoziazione di CFD, ma non i conti di liquidità e i conti SIPP.

Quali sono le dimensioni massime consentite per le posizioni detenute sugli specifici CFD?

Non vi sono limiti predefiniti. Tuttavia, è bene ricordare che le posizioni estremamente ampie potrebbero essere soggette a requisiti di margine maggiori. Per maggiori dettagli, si prega di fare riferimento alla sezione Requisiti di margine dei CFD.

È possibile negoziare i CFD telefonicamente?

No. In casi eccezionali potremmo acconsentire all'elaborazione telefonica degli ordini di chiusura di posizioni, ma non di quelli di apertura.

Overview of IBKR issued Share CFDs

The following article is intended to provide a general introduction to share-based Contracts for Differences (CFDs) issued by IBKR.

For Information on IBKR Index CFDs click here. For Forex CFDs click here. For Precious Metals click here.

Topics covered are as follows:

I. CFD Definition

II. Comparison Between CFDs and Underlying Shares

III. CFD Tax and Margin Advantage

IV. US ETFs

V. CFD Resources

VI. Frequently Asked Questions

Risk Warning

CFDs are complex instruments and come with a high risk of losing money rapidly due to leverage.

61% of retail investor accounts lose money when trading CFDs with IBKR.

You should consider whether you understand how CFDs work and whether you can afford to take the high risk of losing your money.

ESMA Rules for CFDs (Retail Clients of IBKRs European entities, including so-called F segments)

The European Securities and Markets Authority (ESMA) has enacted new CFD rules effective 1st August 2018.

The rules include: 1) leverage limits on the opening of a CFD position; 2) a margin close out rule on a per account basis; and 3) negative balance protection on a per account basis.

The ESMA Decision is only applicable to retail clients. Professional clients are unaffected.

Please refer to the following articles for more detail:

ESMA CFD Rules Implementation at IBKR (UK) and IBKR LLC

ESMA CFD Rules Implementation at IBIE and IBCE

I. Overview

IBKR CFDs are OTC contracts which deliver the return of the underlying stock, including dividends and corporate actions (read more about CFD corporate actions).

Said differently, it is an agreement between the buyer (you) and IBKR to exchange the difference in the current value of a share, and its value at a future time. If you hold a long position and the difference is positive, IBKR pays you. If it is negative, you pay IBKR.

Our Share CFDs offer Direct Market Access (DMA). Our Share CFD quotes are identical to the Smart-routed quotes for shares that you can observe in the Trader Workstation. Similar to shares, your non-marketable (i.e. limit) orders have the underlying hedge directly represented on the deep book of those exchanges at which it trades. This also means that you can place orders to buy the CFD at the underlying bid and sell at the offer.

To compare IBKR’s transparent CFD model to others available in the market please see our Overview of CFD Market Models.

We currently offer approximately 8500 Share CFDs covering the principal markets in the US, Europe and Asia. Eligible shares have minimum market capitalization of USD 500 million and median daily trading value of at least USD 600 thousand. Please see CFD Product Listings for more detail.

Most order types are available for CFDs, including auction orders and IBKR Algos.

CFDs on US share can also be traded during extended exchange hours and overnight. Other CFDs are traded during regular hours.

II. Comparison Between CFDs and Underlying Shares

| BENEFITS of IBKR CFDs | DRAWBACKS of IBKR CFDs |

|---|---|

| No stamp duty or financial transaction tax (UK, France, Belgium, Spain) | No ownership rights |

| Generally lower margin rates than shares* | Complex corporate actions may not always be exactly replicable |

| Tax treaty rates for dividends without need for reclaim | Taxation of gains may differ from shares (please consult your tax advisor) |

| Exemption from day trading rules | |

| US ETFs tradable as CFDs** |

*IB LLC and IB-UK accounts.

**EEA area clients cannot trade US ETFs directly, as they do not publish KIDs.

III. CFD Tax and Margin Advantage

Where stamp duty or financial transaction tax is applied, currently in the UK (0.5%), France (0.3%), Belgium (0.35%) and Spain (0.2%), it has a substantially detrimental impact on returns, particular in an active trading strategy. The taxes are levied on buy-trades, so each time you open a long, or close a short position, you will incur tax at the rates described above.

The amount of available leverage also significantly impacts returns. For European IBKR entities, margin requirements are risk-based for both stocks and CFDs, and therefore generally the same. IB-UK and IB LLC accounts however are subject to Reg T requirements, which limit available leverage to 2:1 for positions held overnight.

To illustrate, let's assume that you have 20,000 to invest and wish to leverage your investment fully. Let's also assume that you hold your positions overnight and that you trade in and out of positions 5 times in a month.

Let's finally assume that your strategy is successful and that you have earned a 5% return on your gross (fully leveraged) investment.

The table below shows the calculation in detail for a UK security. The calculations for France, Belgium and Spain are identical, except for the tax rates applied.

| UK CFD | UK Stock | UK Stock | |

|---|---|---|---|

| All Entities |

EU Account

|

IB LLC or IBUK Acct

|

|

| Tax Rate | 0% | 0.50% | 0.50% |

| Tax Basis | N/A | Buy Orders | Buy Orders |

| # of Round trips | 5 | 5 | 5 |

| Commission rate | 0.05% | 0.05% | 0.05% |

| Overnight Margin | 20% | 20% | 50% |

| Financing Rate | 1.508% | 1.508% | 1.508% |

| Days Held | 30 | 30 | 30 |

| Gross Rate of Return | 5% | 5% | 5% |

| Investment | 100,000 | 100,000 | 40,000 |

| Amount Financed | 100,000 | 80,000 | 20,000 |

| Own Capital | 20,000 | 20,000 | 20,000 |

| Tax on Purchase | 0.00 | 2,500.00 | 1,000.00 |

| Round-trip Commissions | 500.00 | 500.00 | 200.00 |

| Financing | 123.95 | 99.16 | 24.79 |

| Total Costs | 623.95 | 3099.16 | 1224.79 |

| Gross Return | 5,000 | 5,000 | 2,000 |

| Return after Costs | 4,376.05 | 1,900.84 | 775.21 |

| Difference | -57% | -82% |

The following table summarizes the reduction in return for a stock investment, by country where tax is applied, compared to a CFD investment, given the above assumptions.

| Stock Return vs cfD | Tax Rate | EU Account | IB LLC or IBUK Acct |

|---|---|---|---|

| UK | 0.50% | -57% | -82% |

| France | 0.30% | -34% | -73% |

| Belgium | 0.35% | -39% | -75% |

| Spain | 0.20% | -22% | -69% |

IV. US ETFs

EEA area residents who are retail investors must be provided with a key information document (KID) for all investment products. US ETF issuers do not generally provide KIDs, and US ETFs are therefore not available to EEA retail investors.

CFDs on such ETFs are permitted however, as they are derivatives for which KIDs are available.

Like for all share CFDs, the reference price for CFDs on ETFs is the exchange-quoted, SMART-routed price of the underlying ETF, ensuring economics that are identical to trading the underlying ETF.

V. Extended and Overnight Hours

US CFDs can be traded from 04:00 to 20:00EST, and the again overnight from 20:00 to 03:30 the following day. Trades in the overnight session are attributed to the day when the session ends, even if a trade is entered before midnight the previous day. This has implications for corporate actions and financing.

Trades entered before midnight on the day before ex-date will not have a dividend entitlement. Trades before midnight will settle as if they had been traded the following day, delaying the start of financing.

VI. CFD Resources

Below are some useful links with more detailed information on IBKR’s CFD offering:

The following video tutorial is also available:

How to Place a CFD Trade on the Trader Workstation

VII. Frequently Asked Questions

What Stocks are available as CFDs?

Large and Mid-Cap stocks in the US, Western Europe, Nordic and Japan. Liquid Small Cap stocks are also available in many markets. Please see CFD Product Listings for more detail. More countries will be added in the near future.

Do you have CFDs on other asset classes?

Yes. Please see IBKR Index CFDs - Facts and Q&A, Forex CFDs - Facts and Q&A and Metals CFDs - Facts and Q&A.

How do you determine your Share CFD quotes?

IBKR CFD quotes are identical to the Smart routed quotes for the underlying share. IBKR does not widen the spread or hold positions against you. To learn more please go to Overview of CFD Market Models.

Can I see my limit orders reflected on the exchange?

Yes. IBKR offers Direct market Access (DMA) whereby your non-marketable (i.e. limit) orders have the underlying hedges directly represented on the deep books of the exchanges on which they trade. This also means that you can place orders to buy the CFD at the underlying bid and sell at the offer. In addition, you may also receive price improvement if another client's order crosses yours at a better price than is available on public markets.

How do you determine margins for Share CFDs?

IBKR establishes risk-based margin requirements based on the historical volatility of each underlying share. The minimum margin is 10%, making CFDs more margin-efficient than trading the underlying share in many cases. Retail investors are subject to additional margin requirements mandated by the European regulators. There are no portfolio off-sets between individual CFD positions or between CFDs and exposures to the underlying share. Concentrated positions and very large positions may be subject to additional margin. Please refer to CFD Margin Requirements for more detail.

Are short Share CFDs subject to forced buy-in?

Yes. In the event the underlying stock becomes difficult or impossible to borrow, the holder of the short CFD position may become subject to buy-in.

How do you handle dividends and corporate actions?

IBKR will generally reflect the economic effect of the corporate action for CFD holders as if they had been holding the underlying security. Dividends are reflected as cash adjustments, while other actions may be reflected through either cash or position adjustments, or both. For example, where the corporate action results in a change of the number of shares (e.g. stock-split, reverse stock split), the number of CFDs will be adjusted accordingly. Where the action results in a new entity with listed shares, and IBKR decides to offer these as CFDs, then new long or short positions will be created in the appropriate amount. For an overview please CFD Corporate Actions.

*Please note that in some cases it may not be possible to accurately adjust the CFD for a complex corporate action such as some mergers. In these cases IBKR may terminate the CFD prior to the ex-date.

Can anyone trade IBKR CFDs?

All clients can trade IBKR CFDs, except residents of the USA, Canada, Hong Kong, New Zealand and Israel. There are no exemptions based on investor type to the residency based exclusions.

What do I need to do to start trading CFDs with IBKR?

You need to set up trading permission for CFDs in Client Portal, and agree to the relevant disclosures. If your account is with IBKR (UK) or with IBKR LLC, IBKR will then set up a new account segment (identified with your existing account number plus the suffix “F”). Once the set-up is confirmed you can begin to trade. You do not need to fund the F-account separately, funds will be automatically transferred to meet CFD initial margin requirements from your main account.

If your account is with another IBKR entity, only the permission is required; an additional account segment is not necessary.

Are there any market data requirements?

The market data for IBKR Share CFDs is the market data for the underlying shares. It is therefore necessary to have market data permissions for the relevant exchanges. If you already have market data permissions for an exchange for trading the shares, you do not need to do anything. If you want to trade CFDs on an exchange for which you do not currently have market data permissions, you can set up the permissions in the same way as you would if you planned to trade the underlying shares.

How are my CFD trades and positions reflected in my statements?

If you are a client of IBKR (U.K.) or IBKR LLC, your CFD positions are held in a separate account segment identified by your primary account number with the suffix “F”. You can choose to view Activity Statements for the F-segment either separately or consolidated with your main account. You can make the choice in the statement window in Client Portal.

If you are a client of other IBKR entities, there is no separate segment. You can view your positions normally alongside your non-CFD positions.

Can I transfer in CFD positions from another broker?

IBKR does not facilitate the transfer of CFD positions at this time.

Are charts available for Share CFDs?

Yes.

In what type of IBKR accounts can I trade CFDs e.g., Individual, Friends and Family, Institutional, etc.?

All margin and cash accounts are eligible for CFD trading.

What are the maximum a positions I can have in a specific CFD?

There is no pre-set limit. Bear in mind however that very large positions may be subject to increased margin requirements. Please refer to CFD Margin Requirements for more detail.

Can I trade CFDs over the phone?

No. In exceptional cases we may agree to process closing orders over the phone, but never opening orders.

Overview of the OneChicago NoDiv Contract

The OneChicago NoDiv single stock futures contract (OCX.NoDivRisk) differs from the Exchange's traditional single stock futures contract by virtue of its handling of ordinary distributions (e.g., dividends, capital gains, etc.). Whereas the traditional contract is not adjusted for such ordinary distributions (the discounted expectations are reflected in the price), the NoDiv contract is intended to remove the risk of dividend expectations through a price adjustment made by the clearinghouse. The adjustment is made on the morning of the ex-date to ensure that the effect of the distribution is removed from the daily mark-to-market or cash variation pay/collect.

For example, assume a NoDiv contract which closes at $50.00 on the business day prior the ex-date at which stockholders of a $1.00 dividend are to be determined. On the ex-date OCC will adjust that prior day's final settlement price from $50.00 downward by the amount of the dividend to $49.00. The effect of this adjustment will be to ensure that the dividend has no impact upon the cash variation pay/collect as of ex-date close (i.e., short position holder does not receive the $1.00 variation collect and the long holder incur the $1.00 payment).

Dividend withholding procedures for foreign stocks traded in Japan

Foreign stocks listed for trading in Japan which issue dividends will have the cash dividend allocation subject to an increased withholding tax rate. The tax will vary based on the domicile of the stock issuing the dividend; however in general the withholding rate will be the highest withholding rate applicable and will not incorporate a reduction based on prevailing tax treaties.

This treatment is due to the tax reporting status of Interactive Brokers's clearing agent. As our clearing agent is unable to process the relevant tax declaration documentation which would allow for the application of tax withholding at a reduced rate, shareholders will be subject to the highest rate.

In order to avoid the application of the tax withholding on the dividends of foreign stocks, positions in such dividend paying stocks should be closed prior to the ex-dividend date.

We recommend that customers consult with their tax advisor for assistance in determining the eligibility, if any, for a tax credit on this withholding.

A list of foreign stocks and their applicable rates is provided below. Please be aware that the below is for informational purposes only and may not include all stocks which may be subject to the higher withholding rates.

| Stock Code | Stock Name | DividendTax Rate |

| 9399 | Xinhua Finance Limited | N/A |

Dividend withholding procedures for entities issuing dual-sourced income

U.S. persons holding securities issued by entities that are domiciled outside of the U.S., but which invest within the U.S. should pay particular attention to IB's tax withholding obligation in the event of a distribution by the issuer. These entities, which may include Canadian unit trusts, REITS, limited partnerships or other common shares, often distribute dividends and/or interest based on both the U.S. and non-U.S. sourced income. While U.S. persons reporting a valid taxpayer ID number on their Form W-9 are generally exempt from backup withholding on U.S. sourced income, the nature of the custodial arrangement for these particular securities is such that U.S persons may be subject to a withholding tax calculated at a fixed rate of 30% on that portion of the distribution associated with the US-sourced income. This is in addition to any withholding required to be applied to the non-U.S. sourced portion of the distribution as required by the relevant foreign taxing body.

It's important to note that these taxes will be withheld by the depository prior to remittance of the distribution to IB and the subsequent credit of the net distribution to the accounts of any U.S. persons. Accordingly, IB has no ability to reverse or reclaim the withholding on behalf of its clients. In addition, as IB does not remit the withholdings to the tax authority, we do not report such withholdings to either the tax authority or clients on their year-end tax forms.

As IB does not provide tax advice or guidance, we recommend that you consult with your tax advisor for assistance in determining the eligibility, if any, for a tax credit on this withholding.

Below lists securities where this type of withholding has been applied previously. This list is for informational purposes only and may not include all securities.

| Symbol | Security Name |

| CHE.UN | Chemtrade Logistics Income Fund |

| CSH.UN | Chartwell Seniors Housing Real Estate Investment Trust |

| DR.UN | Medical Facilities Corp |

| EXE.UN | Extendicare real Estate Investment Trust |

| FCE.UN | Fort Chicago Energy Partnerships LP |

| HR.UN | H&R Real Estate Investment Trust |

| NFI.UN | New Flyer Industries Inc |

| UFS | Domtar Corp |

| UVI | Unilens Vision Inc |

Tax Treaty Benefits

Income payments (dividends and payment in lieu) from U.S. sources into your IB account may have U.S. tax withheld. Generally, a 30% rate is applied to non-U.S. accounts. Exemption from the withholding or a lower rate may apply if your home country has a tax treaty with the U.S. Complete the applicable Form W-8 to find out your status.

Tax Treaties*

U.S. tax treaties with some countries have different benefits. Legal tax residents of the following countries may be eligible for the treaty benefits. Below is a list of the tax treaty countries. Benefits vary by country.

| Australia | Czech Republic | India | Lithuania | Sweden |

| Austria | Denmark | Indonesia | Poland | Switzerland |

| Bangladesh | Egypt | Ireland | Portugal | Thailand |

| Barbados | Estonia | Israel | Romania | Trinidad & Tobago |

| Belgium | Finland | Italy | Russia | Tunisia |

| Bulgaria | France | Jamaica | Slovak Republic | Turkey |

| Canada | Germany | Japan | Slovenia | Ukraine |

| China, People's Rep. Of | Greece | Kazakhstan | South Africa | United Kingdom |

| Commonwealth of Ind. States | Hungary | Korea, Rep. of | Spain | Venezuela |

| Cyprus | Iceland | Latvia | Sri Lanka |

*Country list as of April 2009

Refer to IRS Publication 901 for details on withholding rates for your tax residence country and your eligible benefits.