Le persone fisiche che non risiedono negli Stati Uniti sono soggette a ritenute alla fonte?

Le informazioni relative agli obblighi fiscali vengono segnalate nel rispetto delle disposizioni dell’amministrazione finanziaria del tuo paese di residenza. Verrà inoltre tenuto conto della normativa di altri paesi, qualora i prodotti di trading siano soggetti a ritenute fiscali previste dai criteri fissati dai singoli paesi. In assenza di indicazioni specifiche emanate dall’amministrazione finanziaria, IBKR non effettua alcuna ritenuta fiscale sui proventi della vendita di titoli. Nel rispetto di quanto imposto dalla legislazione fiscale degli Stati Uniti d’America, per esempio, siamo tenuti a trattenere le tasse statunitensi sui dividendi versati dalle società statunitensi a soggetti stranieri ad un tasso del 30%. Nel caso in cui esista un trattato fiscale tra gli Stati Uniti e il tuo paese, il tasso potrebbe essere più basso. Inoltre, il reddito proveniente da interessi sugli investimenti non è soggetto ad alcuna ritenuta statunitense. Tutte le ritenute fiscali riguardanti soggetti che non sono cittadini americani e per la maggior parte delle entità verrà segnalato nel Modulo 1042-S al termine di ogni anno. Per maggiori informazioni, ti invitiamo a fare riferimento al documento noto come Publication 901 dell’IRS (Agenzia delle Entrate negli USA) oppure a contattare il tuo consulente fiscale di fiducia.

Domande frequenti sul Programma di ottimizzazione del rendimento delle azioni

Qual è l'obiettivo del Programma di Ottimizzazione del Rendimento delle Azioni?

Il Programma di ottimizzazione del rendimento delle azioni rappresenta un’opportunità per i nostri clienti di un guadagno aggiuntivo sulle posizioni relative a titoli che sarebbero altrimenti segregati (ossia titoli interamente liberati e con margine in eccesso) e per i quali invece IBKR riceve il permesso di prestarli a terzi. I clienti che partecipano al programma riceveranno una garanzia (in titoli del Tesoro statunitensi oppure in contanti) a tutela della restituzione del prestito azionario al momento della sua scadenza.

Quali sono i titoli pagati interamente e quelli con margine in eccesso?

I titoli interamente liberati sono titoli presenti nel conto di un cliente che sono stati pagati per intero. I titoli con margine in eccesso sono titoli che non sono stati pagati per intero ma il cui valore di mercato supera del 140% il saldo del margine di deficit di un cliente.

In che modo il cliente riceverà un guadagno per una qualsiasi transazione di prestito tramite il Programma di Ottimizzazione del Rendimento delle Azioni?

Il guadagno ricevuto dal cliente in cambio del prestito di azioni dipenderà dai tassi stabiliti nel mercato del prestito di titoli over-the-counter. Questi tassi possono variare in maniera notevole e non solo in base ad uno specifico titolo prestato, ma anche rispetto alla data del prestito. In generale IBKR paga l’interesse dei partecipanti sulla garanzia in contanti ad un tasso che si avvicina al 50% dell’ammontare guadagnato da IBKR per il prestito delle azioni.

In che modo viene stabilito l’ammontare della garanzia in contanti per un determinato prestito?

La garanzia sottostante il titolo prestato (sia essa in titoli del Tesoro statunitensi o in contanti) ed usata per stabilire il pagamento degli interessi viene determinata usando un metodo convenzionale nel settore finanziario: il prezzo di chiusura di un titolo viene moltiplicato per una data percentuale (in genere fra il 102-105%) e viene poi arrotondato per eccesso in dollari/cent/pence/ecc. Esistono differenti convenzioni nel settore a seconda della valuta utilizzata. Esempio: il prestito di 100 azioni di un titolo in dollari che ha chiuso a 59.24 USD sarà uguale a 6,100 USD (ossia 59.24 USD x 1.02 = 60.4248 USD; arrotondato per eccesso a 61 USD e poi moltiplicato per 100). Qui di seguito uno schema che illustra le diverse convenzioni nel settore finanziario a secondo della valuta:

| USD | 102%; arrotondato per eccesso alla cifra intera più vicina al dollaro canadese |

| CAD | 102%; arrotondato per eccesso alla cifra intera più vicina al dollaro canadese |

| EUR | 105%; arrotondato per eccesso alla cifra intera più vicina all'euro |

| CHF | 105%; arrotondato per eccesso alla cifra intera più vicina al centesimo (rappen) di franco svizzero |

| GBP | 105%; arrotondato per eccesso alla cifra intera più vicina al pence |

| HKD | 105%; arrotondato per eccesso alla cifra intera più vicina all'euro |

Per maggiori informazioni ti invitiamo a consultare l’articolo KB1146.

Come e dove viene detenuta la garanzia per i prestiti nel Programma di Ottimizzazione del Rendimento delle Azioni?

Per i clienti di IBLLC la garanzia verrà detenuta sotto forma di contante oppure di titoli del tesoro statunitensi e verrà trasferita per essere custodita al sicuro presso IBRK Securities Services LLC "IBKRSS", società affiliata di IBKR. La garanzia per i tuoi prestiti previsti dal Programma verranno detenuti da IBKRSS in un conto a tuo beneficio presso il quale avrai una priorità circa gli interessi sui titoli. Nel caso di default di IBLLC, avrai modo di accedere alla garanzia direttamente tramite IBKRSS, senza dover passare per IBLLC. Per maggiori informazioni ti invitiamo a consultare il documento Securities Account Control Agreement disponibile qui. Per coloro che non sono clienti di IBLLC la garanzia verrà detenuta e protetta dall'entità che gestisce il conto. Ad esempio nel caso dei conti presso IBIE, la garanzia verrà detenuta e protetta dalla stessa IBIE.

In che maniera fattori quali le vendite di tipo “long”, il trasferimento di titoli prestati attraverso il Programma di Ottimizzazione del Rendimento delle Azioni oppure la cancellazione dal programma possono influenzare gli interessi?

Gli interessi smettono di maturare a partire dal giorno lavorativo successivo a quello del trading (T+1). Gli interessi inoltre smettono di maturare il giorno lavorativo successivo al trasferimento dell’ordine o al giorno in cui ci si cancella dal programma.

Quali sono i requisiti per essere idonei alla partecipazione nel Programma di Ottimizzazione del Rendimento delle Azioni di IBKR?

| ENTITÀ IDONEE |

| IB LLC |

| IB UK (esclusi i conti SIPP) |

| IB IE |

| IB CE |

| IB HK |

| IB Canada (esclusi i conti RRSP/TFSA) |

| IB Singapore |

| TIPOLOGIE DI CONTO IDONEE |

| Conto di liquidità (capitale minimo superiore ai 50,000 USD al momento dell’iscrizione) |

| Conto a margine |

| Consulente finanziario per i conti cliente* |

| Conto Introducing Broker: sia per broker confidenziali che per broker non confidenziali* |

| Conto Introducing Broker Omnibus |

| Conti con limite di trading indipendente (STL) |

*I conti iscritti al programma devo rispettare i criteri relativi al capitale minimo necessario per un conto a margine o un conto liquidità.

I clienti di IB Japan, IB Europe SARL, IBKR Australia e IB India non sono ritenuti idonei. I clienti giapponesi e indiani che hanno conti presso IB LLC sono invece ritenuti idonei.

Inoltre i conti cliente per Financial Advisor, quelli per IB Broker confidenziale e i conti Omnibus che rispettano i criteri stabiliti potranno partecipare al programma. Nel caso dei conti confidenziali IBrokers, saranno i clienti stessi a dover firmare gli accordi. Per i conti Omnibus invece sarà il broker a firmare l’accordo.

I conti IRA rispondono ai criteri per poter partecipare al il Programma di Ottimizzazione del Rendimento delle Azioni?

Sì.

Le partizioni di conti IRA gestite da Interactive Brokers Asset Management possono partecipare al Programma di Ottimizzazione del Rendimento delle Azioni?

No.

I conti UK SIPP possono partecipare al Programma di Ottimizzazione del Rendimento delle Azioni??

No.

Cosa succede se il capitale di un cliente che possiede un conto di liquidità scende al di sotto della soglia richiesta (50,000 USD)?

Il conto di liquidità deve rispettare il capitale minimo richiesto esclusivamente al momento dell’iscrizione al programma. Se successivamente il capitale dovesse scendere al di sotto della soglia, non ci saranno conseguenze sui prestiti esistenti o sulla capacità di avviarne di nuovi.

Come posso fare per iscrivermi al il Programma di Ottimizzazione del Rendimento delle Azioni?

Per iscriverti dovrai accedere al Portale Clienti. Dopo aver completato l'accesso, clicca su menu Utenti(l'icona visibile nell'angolo in alto a destra) e quindi seleziona la voce Impostazioni. Quindi nella sezione Impostazioni Conto, troverai la sezione Trading e clicca su Programma di Ottimizzazione del Rendimento delle Azioni per iscriverti. Ti verranno presentati dei moduli e le informative necessari per l'iscrizione al programma. Una volta che avrai riletto con cura e firmato i moduli, la tua richiesta verrà inviata per essere elaborata. In genere ci vorranno dalle 24 alle 48 ore prima che l’iscrizione venga attivata.

Come fare per concludere la partecipazione al Programma di Ottimizzazione del Rendimento delle Azioni??

Per disdire l'iscrizione accedi al Portale Clienti. Dopo aver completato l'accesso, clicca su menu Utenti (l'icona visibile nell'angolo in alto a destra) e quindi seleziona la voce Impostazioni. Nella sezione Impostazioni Conto troverai la voce Trading, quindi clicca sul Programma di Ottimizzazione del Rendimento delle Azioni e segui i passaggi richiesti. La tua richiesta verrà quindi inviata per essere processata. Le richieste relative all'annullamento dell'iscrizione vengono in genere processate alla fine della giornata lavorativa.

Se un conto viene iscritto e successivamente viene cancellato dal programma, quando sarà possibile effettuare nuovamente l’iscrizione?

Dovrà passare un minimo di 90 giorni. Dopo tale periodo sarà possibile iscrivere nuovamente il conto.

Quali tipi di posizioni sui titoli è possibile prestare?

| Mercato USA | Mercato UE | Mercato di Hong Kong | Mercato del Canada |

| Azioni ordinarie (quotate in borsa, PINK e OTCBB) | Azioni ordinarie (quotate in borsa) | Azioni ordinarie (quotate in borsa) | Azioni ordinarie (quotate in borsa) |

| ETF | ETF | ETF | ETF |

| Azioni privilegiate | Azioni privilegiate | Azioni privilegiate | Azioni privilegiate |

| Obbligazioni societarie* |

*I bond municipali non sono idonei.

Ci sono restrizioni sul prestito di titoli che vengono scambiati nel mercato secondario a seguito di un’offerta pubblica iniziale?

No, a patto che sul conto non vi siano restrizioni relative ai titoli idonei detenuti.

In che modo IBKR determina l’ammontare delle azioni idonee per il prestito?

Il primo passo è quello di stabilire il valore dei titoli, se del caso, per i quali IBKR mantiene un’ipoteca di margine e che la compagnia può prestare senza la partecipazione del cliente nel Programma di ottimizzazione del rendimento delle azioni. Uno broker che finanzi l’acquisto di titoli per conto di un cliente attraverso un prestito a margine ha, in base alla normativa, la facoltà di dare in prestito oppure impegnare come garanzia i titoli del suo cliente per un ammontare che può raggiungere il 140% del saldo di credito liquido. Per esempio, se un cliente ha un saldo liquido di 50,000 USD e acquista titoli per un valore di mercato di 100,000 USD, il saldo di debito (o di prestito) sarà di 50,000 USD e il broker ha un’ipoteca del 140% di quel saldo oppure 70,000 USD in titoli. L’espressione “titoli con margine in eccesso” indicherà qualunque titolo detenuto dal cliente in eccesso rispetto a quell’ammontare (30,000 USD nel caso dell’esempio illustrato) e questi titoli devono essere segregati a meno che il cliente non fornisca a IB l’autorizzazione al prestito tramite il Programma di ottimizzazione del rendimento delle azioni.

Il saldo di debito viene stabilito convertendo tutti i saldi liquidi in valute diverse dal dollaro americano (USD) e successivamente uscendo da qualunque vendita allo scoperto (convertiti in dollari americani se necessario). Se il risultato è negativo, IB potrà liberare fino al 140% di quella cifra negativa. Inoltre i saldi liquidi mantenuti nei segmenti commodity oppure per spot metalli e CFD non verranno presi in considerazione. Per una spiegazione dettagliata potrai consultare questa pagina.

ESEMPIO 1. Un cliente ha una posizione long di 100,000 EUR in un conto che ha come valuta di base il dollaro americano e con un tasso EUR/USD del 1,40. Il cliente acquista titoli in USD per il valore di 112,000 USD (equivalenti a 80,000 EUR). Tutti i titoli vengono considerati interamente liberati in quanto il saldo di liquidità convertito in USD è un debito.

| Componente | EUR | USD | Valuta base (USD) |

| Liquidità | 100.000 | (112.000) | 28.000 USD |

| Titoli long | 112.000 USD | 112.000 USD | |

| VLN | 140.000 USD |

ESEMPIO 2. Un cliente ha: una disponibilità liquida di 80,000 USD; possiede una posizione long di 100,000 USD e una short di 100,000 USD. I titoli long per un totale di 28,000 USD sono ritenuti titoli a margine e la somma rimanente di 72,000 USD rappresenta i titoli con margine in eccesso. Questa cifra viene stabilita sottraendo i proventi dei titoli short dal saldo di liquidità (80,000 USD -100,000 USD) e moltiplicando il debito per 140% (20,000 USD x 1.4 = 28,000 USD).

| Componente | Valuta base (USD) |

| Liquidità | 80.000 USD |

| Titoli long | 100.000 USD |

| Titoli short | (100.000 USD) |

| VLN | 80.000 USD |

IBKR darà in prestito tutte le azioni ritenute idonee?

Non ci sono garanzie riguardo il fatto che tutte le azioni ritenute idonee in un conto verranno prestate attraverso il Programma di ottimizzazione del rendimento delle azioni in quanto potrebbe non esserci un mercato con un tasso vantaggioso per alcuni titoli oppure IBKR potrebbe non avere accesso al mercato con dei prestatori disponibili e infine IBKR potrebbe decidere di non voler prestare le tue azioni.

I prestiti del Programma di Ottimizzazione del Rendimento delle Azioni vengo fatti solo in incrementi di 100?

No. I prestiti possono avvenire in qualunque quantità intera di azioni sebbene esternamente prestiamo soltanto in multipli di 100 azioni. Esiste perciò la possibilità per noi di prestare 75 azioni da un cliente e 25 da un altro, nel caso in cui la domanda esterna sia di ottenere in prestito 100 azioni.

Come vengono allocati i prestiti fra clienti quando l’offerta di azioni disponibili per il prestito eccede la domanda?

Nel caso in cui la domanda per il prestito di un certo titolo sia inferiore all’offerta di azioni disponibili al prestito dei partecipanti al nostro Programma di ottimizzazione del rendimento delle azioni, i prestiti verranno allocati su base pro rata. Ad esempio, se l’offerta aggregata del Programma di ottimizzazione del rendimento delle azioni è di 20.000 azioni di un titolo X e la domanda per il titolo X è pari a 10.000, ciascun cliente avrà la possibilità di prestare il 50% delle sue azioni.

Le azioni verranno prestate solo ad altri clienti di IBKR oppure anche a terzi?

Le azioni potranno essere prestate sia a clienti di IBKR che a terzi.

Chi partecipa al Programma di Ottimizzazione del Rendimento delle Azioni può stabilire quali azioni di IBKR verranno prestate?

No. Il programma è interamente gestito da IBKR. La nostra compagnia anzitutto determina quali titoli prestare, titoli che è autorizzata in virtù dell’ipoteca sul prestito a margine. In un secondo momento, a discrezione di IBKR, verrà stabilito quali dei titoli interamente liberati o quelli a margine in eccesso sarà possibile prestare e per quali avviare un prestito.

Ci sono restrizioni sulla vendita di titoli che sono stati prestati attraverso il Programma di Ottimizzazione del Rendimento delle Azioni?

Le azioni prestate possono essere vendute in qualsiasi momento e senza alcuna restrizione. Le azioni non devono essere restituite in tempo per il regolamento della vendita e i proventi della vendita vengono accreditati sul conto del cliente secondo la normale data di regolamento. Inoltre, il prestito verrà terminato all’apertura del giorno lavorativo successivo al giorno in cui è stato venduto il titolo.

Un cliente ha la facoltà di scrivere call coperte su titoli che sono stati prestati attraverso il Programma di Ottimizzazione del Rendimento delle Azioni e ricevere il trattamento di margine per una call coperta?

Sì. Il prestito di un titolo non ha alcun impatto sui requisiti di margine su base scoperta o hedge, questo perché il prestatore trattiene l’esposizione a qualunque perdita o guadagno associati con la posizione prestata.

Cosa accade al titolo che è soggetto ad un prestito e che successivamente viene consegnato contro un’assegnazione call o un esercizio put?

Il prestito verrà terminato sul T+1 dell’azione (trade, assegnazione, esercizio) che ha chiuso o ridotto la posizione.

Cosa succede ad un titolo che è soggetto ad un prestito e successivamente viene sospeso dal trading?

Un’interruzione non ha alcun impatto diretto sulla capacità di prestare il titolo e fino a quando IBK potrà continuare a prestare il titolo, questo prestito rimarrà valido indipendentemente dalla sospensione del titolo.

La liquidità in garanzia per un prestito può essere tolta al segmento commodity per coprire un margine e/o una variazione?

No. La liquidità in garanzia che assicura un prestito non ha alcun impatto sul margine o sul finanziamento.

Cosa succede se uno dei partecipanti al programma avvia un presto a margine o aumenta il saldo di prestito esistente?

Se un cliente detiene dei titoli interamente liberati che sono stati prestati attraverso il Programma di Ottimizzazione del Rendimento delle Azioni e successivamente avvia un prestito a margine, il prestito verrà terminato in quanto i titoli non sono considerati come titoli con margine in eccesso. Per lo stesso principio, se un cliente detiene titoli con margine in eccesso che sono stati prestati attraverso il Programma e aumenta il prestito a margine esistente, il prestito potrà essere terminato nella misura in cui i titoli non sono più idonei per essere considerati come titoli di margine in eccesso.

In quali circostanze verrà terminato il prestito di un determinato titolo?

A titolo illustrativo un prestito sui titoli verrà terminato automaticamente qualora si verificassero le seguenti condizioni:

- Se il cliente decide di porre fine alla sua partecipazione al programma

- Trasferimento di azioni

- Prestito di un certo numero di azioni

- Vendita delle azioni

- Assegnazione call/esercizio put

- Chiusura del conto

I partecipanti al Programma di Ottimizzazione del Rendimento delle Azioni riceveranno i dividendi sulle azioni prestate?

Le azioni del Programma di ottimizzazione del rendimento che vengono prestate vengono in genere tolte al cliente che le ha prese in prestito prima della data di stacco della cedola in modo da poter ottenere il dividendo ed evitare dei pagamenti in lieu (PIL) dei dividendi. Tuttavia sarà comunque possibile ricevere un PIL.

I partecipanti al Programma di Ottimizzazione del Rendimento delle Azioni mantengono i diritti di voto per le azioni prestate?

No. Il cliente che prende in prestito i titoli ha il diritto di votare o fornire il consenso per i titoli se la data di iscrizione oppure la scadenza per la votazione (o per dare il proprio consenso o qualunque altra azione) cadono nei termini di durata del prestito.

I partecipanti al Programma di Ottimizzazione del Rendimento delle Azioni ricevono diritti, warrant e azioni spin-off sulle azioni prestate?

Sì. Il prestatore dei titoli riceverà qualunque diritto, warrant, azioni spin-off e distribuzioni effettuate sui titoli prestati.

Come vengono rappresentati i prestiti nei resoconti sull’attività?

Le garanzie per i prestiti, azioni in sospeso, le attività e i redditi vengono riportati nelle seguenti 6 sezioni del resoconto:

1. Resoconto liquidità – indica il saldo di liquidità a garanzia iniziale (sia in titoli del tesoro statunitensi o contanti), la variazione netta risultante dall’attività di prestito (di segno positivo se dei nuovi prestiti vengono avviati; negativo, in caso di redditi netti) e il saldo di liquidità finale.

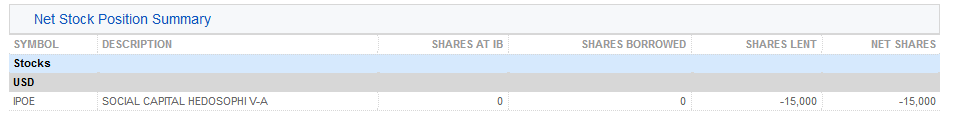

2. Sintesi Posizioni sui titoli – Per ciascun titolo viene indicato il numero totale di azioni nel conto IBKR, il numero di azioni avute in prestito, il numero di azioni prestate e le azioni nette (=azioni presso IB + azioni avute in prestito – azioni prestate).

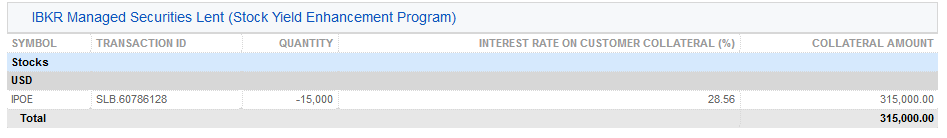

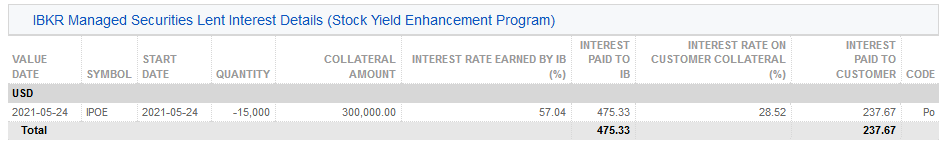

3. Titoli gestiti da IBKR dati in prestito (Programma di ottimizzazione del rendimento delle azioni) – per ciascun titolo ceduto in prestito tramite il Programma di Ottimizzazione del Rendimento delle Azioni elenca la quantità di azioni cedute in prestito e il tasso d'interesse (%).

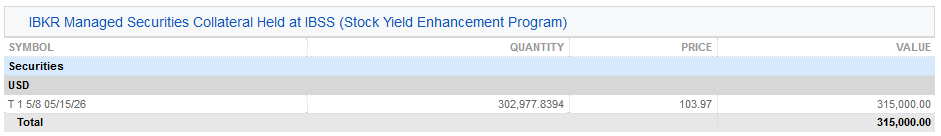

3a. Titoli garanzia gestiti da IBKR e detenuti da IBSS (Programma di ottimizzazione del rendimento delle azioni) – I clienti di IBLLC vedranno una sezione aggiuntiva sul loro resoconto che mostra nello specifico i titoli del Tesoro statunitensi detenuti come garanzia, indicando inoltre quantità, prezzo e valore totale a protezione delle azioni prestate.

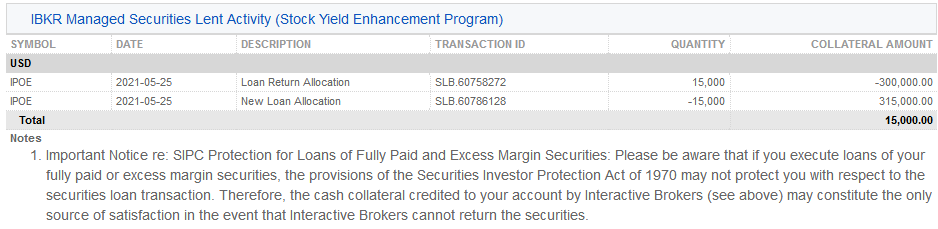

4. Attività di cessione in prestito titoli gestiti da IBKR (Programma di ottimizzazione del rendimento delle azioni) – indica i dettagli dell'attività di prestito di ciascun titolo, compresi le allocazioni del rendimento del prestito (ovvero, i prestiti terminati); le nuove allocazioni (ovvero, i prestiti disposti); la quantità di azioni; il tasso d'interesse netto (%); il tasso d'interesse sulla garanzia del cliente (%) e l'importo della garanzia.

5. Informazioni sugli interessi relativi ai titoli in prestito e gestiti da IBKR (Programma di ottimizzazione del rendimento delle azioni) – indica i dettagli in base al singolo prestito, compresi il tasso d'interesse maturato da IB (%); il reddito percepito da IB (rappresenta il reddito complessivo percepito da IB dal prestito, equivalente a {importo della garanzia * tasso d'interesse}/360); il tasso d'interesse sulla garanzia del cliente (rappresenta circa metà del reddito percepito da IB sul prestito) e l'interesse corrisposto al cliente (rappresenta il reddito da interessi percepito sulla garanzia del cliente).

Nota: questa sezione non sarà visualizzata se l'interesse maturato percepito dal cliente eccede la cifra di 1 dollaro per il periodo del rendiconto.

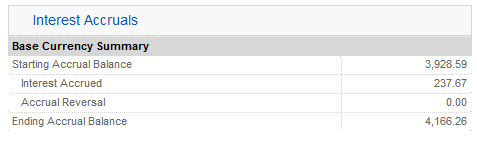

6. Interessi maturati – il reddito da interessi è calcolato qui come interesse maturato e trattato come qualunque altro interesse maturato (aggregato ma visualizzato solamente come maturazione se eccedente la cifra di 1 dollari e registrato sulla liquidità mensile). Ai fini della dichiarazione di fine anno, questo reddito da interessi sarà registrato sul modulo 1099 emesso per i contribuenti statunitensi.

Special Dividends: "Due Bill" Process

In some cases, special dividends may have different rules than regular dividends concerning the ex-dividend date. If a special dividend is less than 25% of the stock price, standard rules apply regarding the ex-dividend date (ex-date is before the record and pay date). However, if a special dividend is greater than 25% of the stock price*, the ex-dividend date will be after the record date and pay date.

In the case of a regular dividend or a special dividend of less than 25% of the share price, one would need to own a stock by the record date in order to be entitled to the dividend. However, this is not the case for special dividends that are more than 25% of the stock price. If one were to sell a stock after the record date but before the ex-dividend date, they would no longer be entitled to the dividend. The shares would be tagged with something called a "due bill" which means that the seller is obligated to pay the dividend to the buyer. Likewise, if one were to buy a stock after the record date but before the ex-dividend date (and hold it through the ex-date), they would be entitled to the dividend from the seller.

*Please note, the 25% or more rule is a general rule and will not apply in all cases. Certain foreign stock dividends will not follow the rule and some domestic stocks are granted an exclusion. For information regarding regular dividends, please reference KB 47.

Panoramica del regolamento T+2

Introduzione

- Riduzione del rischio per il sistema finanziario: la probabilità della variazione del prezzo di un titolo aumenta col tempo, e riducendo il periodo di regolamento si riduce anche l'esposizione al rischio di credito legato al mancato pagamento o alla mancata consegna del suddetto titolo. Con una riduzione del valore nozionale degli obblighi pendenti nel ciclo di regolamento il settore finanziario sarebbe meglio tutelato contro le possibili ripercussioni dovute a gravi squilibri di mercato.

- Efficienza nella distribuzione della liquidità: i clienti che mantengono conti di liquidità sono soggetti a limitazioni che potrebbero precludere loro la possibilità di effettuare negoziazioni con fondi non regolati (es. fenomeno del "free-riding" o acquisto e vendita di titoli senza averli pagati). Con il regolamento T+2 i fondi derivanti dalla vendita di un titolo sono resi disponibili con un giorno lavorativo di anticipo, fornendo, quindi, un più rapido accesso ai fondi e la possibilità di ridistribuirli più rapidamente per il successivo acquisto.

- Armonizzazione ottimale del regolamento a livello globale: la transizione in favore del ciclo di regolamento T+2 consentirà di allineare il mercato statunitense e quello canadese con gli altri principali mercati internazionali in Europa e in Asia attualmente operanti nel contesto T+2.

Sono previste modifiche al regolamento dell'acquisto e della vendita dei contratti di opzioni, future e/o opzioni su future?

No. Al momento questi prodotti sono regolati secondo il T+1 e tale ciclo di regolamento non subirà modifiche.

Ritenuta alla fonte sui pagamenti equivalenti ai dividendi - Domande frequenti

Premessa

ATTENZIONE: non forniamo alcun tipo di consulenza fiscale, legale o finanziaria. Consigliamo vivamente a tutti i clienti di consultare il proprio consulente per stabilire l'impatto dei regolamenti della Sezione 871(m) sulla propria attività di trading.

Withholding Tax on Dividend Equivalent Payments - FAQs

Background

IMPORTANT NOTE: We do not provide tax, legal or financial advice. Each customer must speak with the customer’s own advisors to determine the impact that the Section 871(m) rules may have on the customer’s trading activity.

Dividend Accruals

If you are a shareholder of record as of the close of business on a dividend Record Date (see KB47), you are entitled to receive the dividend on its Payment Date. While the actual dividend amount is not assured until the payment has been made by the issuer on the Payment Date, information deemed reliable is available such that IB will accrue the value of the dividend, net of any withholding taxes, on the Ex-Date. This information can be confirmed via the Daily Activity Statement posted to Account Management. The details of the accrual will be reflected in the statement section titled "Change in Dividend Accruals" and the net amount in a line item titled "Dividend Accruals" under the "Net Asset Value" section. If you wish to see information regarding dividends that you held through the Ex Date but which have not yet been paid out, choose "Legacy Full" from the Statements drop down when launching your statement. This will include an additional section called "Open Dividend Accruals" which will give you information on any pending dividends.

Note that dividend accruals may be either a debit (if short and borrowing the stock on the Record Date) or a credit (if long the stock on the Record date). In terms of account valuation, the dividend accrual is included in Equity with Loan Value as well as equity for purposes of determining compliance with the Pattern day Trading rules. A dividend credit accrual does not increase Available Funds and can therefore not be withdrawn until paid. A dividend accrual which is a debit does reduce Available Funds to ensure that funds are available to meet the obligation when payment is due.

Overview of IBKR's Dividend Reinvestment Program (DRIP)

IBKR offers a dividend reinvestment program whereby accountholders may elect to reinvest qualifying cash dividends to purchase shares in the issuing company. Outlined below are a series of FAQs which describe the program and its operation.

1. How can I participate in the program?

Requests to participate are initiated online via Client Portal. The menu options vary by account type and are outlined below:

• Individual, Joint, Trust, IRA, Small Business Accounts – click on the User menu (head and shoulders icon in the top right corner) followed by Settings. Under Trading, click Dividend Election where you can enable the program. Read the agreement, type your signature in the field provided and click Subscribe.

• Advisor and Broker Master and Proprietary Trading Group STL Master Users – Select the Contacts tab from the Dashboard on the Home page. Click the Information icon “I” for the desired client account or service account to open the Client Account Details page. Enable dividend reinvestment by clicking the Edit link in the Account Configuration section.

Once enabled, you’ll be provided with an acknowledgement requiring entry of your electronic signature in order to click the Continue button. Automatic dividend reinvestment will be effective the next business day.

2. What accounts are eligible to participate in IBKR's Dividend Reinvestment Program?

Dividend Reinvestment is available to IB LLC, IB AU, IB CAN, IB HK, IB IE, IB JP, IB SG and IB UK clients only.

3. Which securities are eligible for dividend reinvestment?

Only U.S. and Canada-listed common and preferred stocks paying cash dividends are eligible for reinvestment.

4. When does reinvestment occur?

If you are a shareholder of record as of the close of the dividend record date (see KB47) and enrolled in the dividend reinvestment program prior to the dividend payment date, IBKR will use the dividend payment to purchase additional shares of that stock on the morning of the trading day which follows confirmation of our receipt of the dividend. For accounts with AutoFX enabled, when the DRIP system runs that what-if credit check, the Credit Manager will now consider the cash balances across all the currencies the account has, allowing for FX to be booked to fund the DRIP trade if needed. If a customer's credit-check fails on the day dividend was paid, the system continues to check for the next 30 days and may include it in the DRIP file when the credit-check passes. In this case the system may book a delayed DRIP trade (i.e. trade date after paydate). IBKR will also look back 30 days from the date of enrollment and will reinvest any dividends paid to the account within that 30 day time period. Note that shares are not purchased via an issuer-sponsored reinvestment plan but rather in the open market.

5. At what price does reinvestment take place?

As shares are purchased in the open market, generally at or near the opening of trading and subject to market conditions, the price cannot determined until the total number of shares for all program participants have been purchased using combined funds. In the event that the purchase is executed in multiple smaller trades at varying prices, participants will receive the weighted-average price of such shares (i.e., each participant receives the same price). In the event IBKR is unable to reinvest the combined proceeds, each participant will receive shares on a pro rata basis (based on the dividend amount to which each participating client is entitled).

6. Are the full proceeds of the cash dividend available for reinvestment?

No. Only the proceeds net of commissions and taxes (if the account is subject to withholding) is reinvested.

7. Are dividends from shares purchased on margin and loaned by IBKR eligible for reinvestment?

Yes. If IBKR maintains a lien on shares as a result of a margin loan, the account holder will receive a cash payment in lieu of and equal to the dividend payment. This payment in lieu will be used to purchase additional shares of that stock.

8. Are dividends from shares loaned through IBKR’s Yield Enhancement Program eligible for reinvestment?

Yes. While IBKR makes every effort to recall shares loaned through this program prior to the dividend record date, if such shares are not recalled the account holder will receive a cash payment in lieu of and equal to the dividend payment. This payment in lieu will be used to purchase additional shares of that stock.

9. Is the dividend reinvestment subject to a commission charge?

Yes, standard commissions as listed on the IBKR website are applied for the purchase. Please note that the minimum commission charge is the lesser of the stated minimums (USD 1 for the Fixed structure and USD 0.35 for the Tiered structure) or 1% of the trade value.

10. What happens if my account is subject to a margin deficiency when reinvestment occurs?

If your account is in a margin deficit and can’t initiate new positions, dividends will not be reinvested, even if you have dividend reinvestment enabled. Please note that dividend reinvestment orders are credit-checked at the time of entry—should an account go into margin deficiency at any time after that, including as a result of the end-of-day SMA check and the end of Soft Edge Margin, the account will become subject to automated liquidation.

11. Can account holders elect which securities are eligible for reinvestment?

Yes, account holders may elect which securities are eligible for dividend reinvestment.

12. Are fractional shares eligible for the Dividend Reinvestment Program (DRIP)?

Yes, it is possible to receive fractional shares for a reinvested dividend through the Dividend Reinvestment Program (DRIP) as long as the account has fractional share permissions.

13. Does dividend reinvestment cover solely regular cash dividends or are special cash dividends reinvestment as well?

All cash dividends are reinvested.

14. What are the tax considerations associated with dividend reinvestment?

The purchase of a shares via DRIP is similar to that of any other share purchase for purposes of tax reporting. In the case of U.S. taxpayers:

- When the shares purchased via DRIP are sold they will be reported on the Form 1099B for US taxpayers in the year in which they are sold. The gain or loss will be calculated based on the FIFO method unless the account holder has selected a different method. The cost basis will be that price at which the shares were purchased and the acquisition date the date of reinvestment or purchase (not the day the dividend is paid).

- Shares purchased via dividend reinvestment are subject to wash sale calculations (i.e., if you sold a security for a loss within 30 days before or after the purchase, a wash sale will occur and that loss deferred).

- Dividend payments are subject to reporting on the Form 1099DIV as current year income even when reinvested.

In the case of non-U.S. taxpayers:

- The cash dividend is subject to U.S. tax withholding prior to reinvestment. Withholding is performed at the statutory rate or at the treaty rate, where available. All income and withholding will be reported on the Form 1042-S for the year in which the dividend payment was received.

Overview of Dividend Payments in Lieu ("PIL")

Payment In Lieu of a Dividend (“payment in lieu” or “PIL”) is a term commonly used to describe a cash payment to an account in an amount equivalent to the ordinary dividend. Generally, the amount paid is per share owned. In addition, the dividend in most cases is paid quarterly (i.e., four times per year). The dividend payment is classified as follows: (1) ordinary dividend; and/or (2) payment in lieu of dividend. The former designation is for a payment received directly from the issuer or its paying agent. The latter designation is used when a cash payment is received from other than the issuer or the issuer’s agent.

Payment in lieu of an ordinary dividend may be received when the shares have been bought on margin, or when the account has a subsequent margin loan due to borrowing money to facilitate the payment for additional purchases of shares or as the result of a withdrawal from the margin account. Payment in lieu of a dividend may also be received when shares are owed to the brokerage firm and have not been received by the dividend record date.

To better understand the difference between an ordinary dividend and a payment in lieu, we will explain the steps taken by IB to comply with US regulations. Each business day, the Firm analyzes the positions in each customer account, every borrow, every loan, every pledge of shares for each security held by its customers to determine how many shares are held on margin and the associated margin loan balances. For each security that is fully paid, we are required to segregate those shares in a good control location (for example, a depository or a US bank. See KB1964). For shares that are held as collateral for a margin loan we are allowed to hypothecate and re-hypothecate shares valued up to 140 percent of the total debit balance in the customer account (See KB1967).

While the guidelines noted above for segregation of securities are clear, there are exceptions that are outside of the Firm's control. For instance, through no fault of its own, IB may have a deficit in segregated shares due to customer activity that changes the Firm’s overall segregation requirement for a security. This may be for a variety of reasons including a delay in receiving shares that have been loaned out to a counterparty after segregation requirements are recalculated and the Firm has issued a stock loan recall, sales of securities by one or more customers that reduce or eliminate margin loans, the deposit of cash by customers that similarly reduce or eliminate margin loans, or a failure of a counterparty to deliver shares for a trade settlement.

Upon issuing a recall of shares loaned, rules permit the borrower of the shares up to 3 business days to return them. The borrower of the shares is required to return them to us when we issue a recall, but if by business day 3 the shares have not been returned, IB may then issue a buy-in notice to begin the process of regaining possession of the shares. An additional 3 business days is generally needed for the purchased shares to settle and be delivered to the firm. Similarly if a counterparty fails to deliver by settlement date, shares to IB to settle a customer purchase, IB can issue a buy-in notice but the purchase of such shares are also subject to trade settlement in 3 days.

To summarize, if by the record date of a dividend certain shares have not been delivered to IB, the Firm will be paid an amount of cash that is equivalent to the dividend amount, but IB will not receive a qualified dividend payment directly from the issuer. In such cases, the Firm will receive PIL and will have no choice but to allocate such payment in lieu to customer accounts. The firm first allocates PIL to those accounts who hold the shares as collateral for a margin loan. If, after PIL is allocated to all shareholders whose accounts are not fully paid, any portion of PIL remains to be paid, it is allocated on a pro-rata basis to each remaining client account.

Account holders should be aware that a PIL may have different tax consequences than an ordinary dividend and should consult a tax advisor to understand such differences and whether they apply to their particular situation.

Considerazioni sull'esercizio di opzioni di acquisto prima della scadenza

INTRODUZIONE

In genere, l'esercizio delle opzioni di acquisto su titoli azionari prima della relativa scadenza non apporta alcun vantaggio, in quanto:

- comporta la perdita del valore temporale residuo delle opzioni;

- richiede un ulteriore impegno di capitale per il pagamento e/o finanziamento della consegna del titolo; e

- può esporre il titolare dell'opzione a maggiori rischi di perdita sull'azione relativa al premio dell'opzione.

Tuttavia, i titolari di conti in grado di far fronte a un aumento di capitale e/o requisito di assunzione in prestito, e a un ulteriore rischio di mercato potenzialmente maggiore, possono trarre vantaggio dall'esercizio anticipato delle opzioni di acquisto di tipo americano nel tentativo di realizzare un dividendo futuro.

PREMESSA

Premettendo che i titolari di opzioni di acquisto non hanno diritto a percepire dividendi sulle azioni sottostanti, in quanto tali dividendi spettano solamente ai titolari delle azioni a partire dalla data di registrazione del dividendo, il prezzo dei titoli, a parità di altre condizioni, dovrebbe diminuire di un importo pari al valore del dividendo alla data di stacco cedola. Per quanto la teoria dei prezzi delle opzioni suggerisca che il prezzo di acquisto rifletterà il valore scontato dei dividendi attesi corrisposti nel corso della durata di suddetto prezzo, anch'esso potrebbe diminuire alla data di stacco cedola. Le condizioni che rendono tale ipotesi altamente possibile e favoriscono la scelta dell'esercizio anticipato sono le seguenti:

1. l'opzione è profondamente in the money e ha un delta pari a 100;

2. l'opzione ha un valore temporale scarso o nullo;

3. il dividendo è piuttosto alto e la data di stacco cedola precede quella della scadenza dell'opzione.

ESEMPI

Per illustrare l'impatto di queste condizioni sulla decisione di esercizio anticipato, si consideri un conto che detiene un saldo di liquidità positivo pari a 9,000 USD e una posizione di acquisto lunga su un'ipotetica azione "ABC" con un prezzo di esercizio di 90.00 USD e una durata residua di 10 giorni. ABC, che è attualmente scambiata a 100.00 USD, ha dichiarato un dividendo pari a 2.00 USD per azione con la data di stacco cedola prevista per il giorno successivo. Si presuma, inoltre, che il prezzo dell'opzione e quello del titolo azionario si comportino in modo analogo e subiscano un calo pari all'importo del dividendo alla data di stacco cedola.

A questo punto, riesamineremo la decisione di esercizio con l'intento di mantenere una posizione delta di 100 azioni e massimizzare il capitale complessivo in base a due ipotesi sui prezzi, una secondo la quale l'opzione è venduta in condizione di parità, ed un'altra, in cui questa è venduta oltre la parità.

I IPOTESI: prezzo dell'opzione scambiato alla pari: 10.00 USD

Nel caso in cui il prezzo dell'opzione sia scambiato alla pari, l'esercizio anticipato permette di mantenere il delta della posizione ed evitare la perdita di valore dell'opzione lunga quando l'azione è scambiata ex-cedola, al fine di proteggere il capitale. In questo caso, i proventi in contanti sono interamente impiegati per l'acquisto dell'azione al prezzo di esercizio, il premio dell'opzione viene perso e l'azione, al netto del dividendo, viene accreditata sul conto insieme al dividendo maturato. Se si intende ottenere lo stesso risultato vendendo l'opzione prima della data di stacco cedola e acquistando l'azione, è bene tenere in considerazione le commissioni e gli spread:

| I IPOTESI |

||||

|

Componenti del conto |

Saldo iniziale |

Esercizio anticipato |

Nessuna operazione

|

Vendita dell'opzione e acquisto dell'azione |

| Liquidità | 9,000 USD | 0 USD | 9,000 USD | 0 USD |

| Opzione | 1,000 USD | 0 USD | 800 USD | 0 USD |

| Azione | 0 USD | 9,800 USD | 0 USD | 9,800 USD |

| Dividendo maturato | 0 USD | 200 USD | 0 USD | 200 USD |

| Capitale complessivo | 10,000 USD | 10,000 USD | 9,800 USD | 10,000 USD meno commissioni/spread |

II IPOTESI: prezzo delle opzioni al di sopra della parità: 11.00 USD

Nel caso in cui l'opzione sia scambiata al di sopra della parità, un esercizio anticipato finalizzato all'ottenimento del dividendo potrebbe non risultare economicamente vantaggioso. Secondo questa ipotesi, l'esercizio anticipato comporterebbe una perdita di 100 USD in termini di valore temporale dell'opzione, mentre la vendita dell'opzione e il successivo acquisto dell'azione, al netto delle commissioni, potrebbe rivelarsi un'operazione meno vantaggiosa del non effettuare alcuna operazione. In questa circostanza la misura da preferire è quella di non adottare alcuna misura.

| II IPOTESI |

||||

|

Componenti del conto |

Saldo iniziale |

Esercizio anticipato |

Nessuna operazione

|

Vendita dell'opzione e acquisto dell'azione |

| Liquidità | 9,000 USD | 0 USD | 9,000 USD | 100 USD |

| Opzione | 1,100 USD | 0 USD | 1,100 USD | 0 USD |

| Azione | 0 USD | 9,800 USD | 0 USD | 9,800 USD |

| Dividendo maturato | 0 USD | 200 USD | 0 USD | 200 USD |

| Capitale complessivo | 10,100 USD | 10,000 USD | 10,100 USD | 10,100 USD meno commissioni/spread |

![]() N.B.: i titolari di conti che detengono una posizione di acquisto lunga quale parte dello spread dovrebbero prestare particolare attenzione ai rischi derivanti dal mancato esercizio del segmento lungo, data la possibilità che venga assegnato al segmento corto. Si prega di notare che l'assegnazione di un'opzione di acquisto corta determina una posizione azionaria corta e, alla data di registrazione del dividendo, i titolari di posizioni azionarie corte sono tenuti al pagamento del dividendo al prestatore delle azioni. Inoltre, la procedura di elaborazione della stanza di compensazione relativa alle notifiche di esercizio non accetta l'invio delle notifiche di esercizio in risposta all'assegnazione.

N.B.: i titolari di conti che detengono una posizione di acquisto lunga quale parte dello spread dovrebbero prestare particolare attenzione ai rischi derivanti dal mancato esercizio del segmento lungo, data la possibilità che venga assegnato al segmento corto. Si prega di notare che l'assegnazione di un'opzione di acquisto corta determina una posizione azionaria corta e, alla data di registrazione del dividendo, i titolari di posizioni azionarie corte sono tenuti al pagamento del dividendo al prestatore delle azioni. Inoltre, la procedura di elaborazione della stanza di compensazione relativa alle notifiche di esercizio non accetta l'invio delle notifiche di esercizio in risposta all'assegnazione.

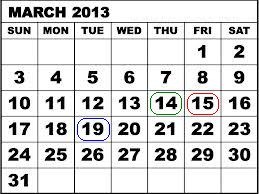

Si consideri, per esempio, un call spread (al ribasso) creditizio su SPDR S&P 500 ETF Trust (SPY) costituito da 100 contratti short al prezzo di esercizio di 146 USD a marzo 2013 e 100 contratti long al prezzo di esercizio di 147 USD a marzo 2013. Il 14 marzo 2013 lo SPY Trust dichiara un dividendo di 0.69372 USD per azione, pagabile il 30 aprile 2013 agli azionisti registrati alla data del 19 marzo 2013. Considerando il termine del regolamento di tre giorni lavorativi per le azioni statunitensi, l'investitore avrebbe dovuto acquistare l'azione o esercitare l'opzione di acquisto non più tardi del 14 marzo 2013 per poter realizzare un dividendo, in quanto il giorno successivo l'azione ha iniziato a essere scambiata ex-cedola.

Il 14 marzo 2013, a un giorno di trading dalla scadenza, i due contratti di opzioni sono stati scambiati alla pari, indicando un rischio massimo di 100 USD per contratto o di 10,000 USD sulla posizione di 100 contratti. Tuttavia, il mancato esercizio del contratto lungo, al fine di ottenere il dividendo e tutelarsi dalla possibile assegnazione su contratti corti da parte della concorrenza, ha causato un ulteriore rischio pari a 67.372 USD per contratto o 6,737.20 USD sulla posizione che riflette il pagamento obbligatorio del dividendo in caso di assegnazione di tutte le opzioni di acquisto corte. Come illustrato nella tabella sottostante, nel caso in cui il segmento dell'opzione azionaria corta non venisse assegnato, il massimo rischio possibile, al momento della definizione del finale prezzo di regolamento del contratto in data 15 marzo 2013, sarebbe rimasto pari a 100 USD per contratto.

| Data | Chiusura SPY | Op. call 146 USD mar '13 | Op. call 147 USD mar '13 |

| 14 marzo 2013 | 156.73 USD | 10.73 USD | 9.83 USD |

| 15 marzo 2013 | 155.83 USD | 9.73 USD | 8.83 USD |

Si prega di notare che, se il proprio conto è soggetto ai requisiti in materia di ritenute d'imposta ai sensi della normativa 871(m) del Ministero del Tesoro statunitense, potrebbe rivelarsi vantaggioso chiudere una posizione lunga su opzioni prima della data di stacco cedola e riaprire la posizione dopo tale data.

Per informazioni relative alle modalità di inoltro delle notifiche di esercizio anticipato, si prega di cliccare qui.

Il presente articolo è fornito esclusivamente a scopo informativo e non è da intendersi come una raccomandazione o un suggerimento di investimento, né intende suggerire che l'esercizio anticipato sia vantaggioso e/o appropriato per tutti i clienti e/o tutte le transazioni. I titolari di conto sono pregati di rivolgersi a un consulente fiscale per verificare le eventuali conseguenze fiscali derivanti dall'esercizio anticipato, prestando, inoltre, particolare attenzione ai potenziali rischi derivanti dalla sostituzione di posizioni lunghe su opzioni con posizioni lunghe su azioni.