Livraison physique des contrats à terme sur métaux précieux COMEX

Concernant la livraison physique des contrats à terme sur les métaux précieux COMEX

Les clients d'IBLLC pour faire et recevoir une livraison de contrats à terme sur les métaux précieux COMEX, plus particulièrement sur l'or (GC), l'argent (SI) et les micro-contrat correspondants pour l'or (MGC) et l'argent (SIL).

La livraison physique, dans ce contexte, est représentée par la livraison contre paiement d'un warrant électronique enregistré ou un Accumulated Certificate of Exchange (ACE) pour chaque contrat à terme entier ou E-micro.

Concernant les warrants sur l'or et l'argent

- Chaque contrat à terme sur l'or (GC) et l'argent (SI) livrera un warrant représentant l'or et l'argent de qualité livrable associé à l'unité du contrat.

- Or (GC) : cent (100) onces troy d'or avec une tolérance de poids de 5 % plus élevés ou plus basse avec un minimum de 995 de fin. Pour plus d'informations : COMEX Rulebook Chapter 113.

- Argent (SI) : cinq mille (5,000) onces troy d'argent avec une tolérance de poids de 10 % plus élevée ou plus basse avec un minimum de 999 de fin. Pour plus d'informations : COMEX Rulebook Chapter 112.

- Les warrants sont des documents électroniques émis par les dépôts approuvés COMEX.

- Chaque warrant est enregistré chez COMEX et associé à des barres spécifiques de qualité livrable avec des numéros identifiables et uniques, traçable vers chaque dépôts COMEX.

- Les warrants seront enregistrés chez Interactive Brokers en tant que membre de compensation COMEX.

- Des frais de stockage s'appliquent.

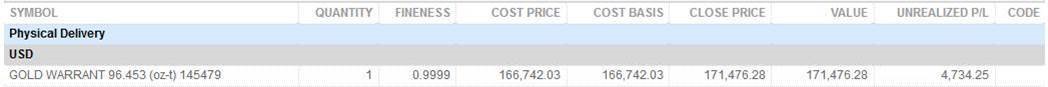

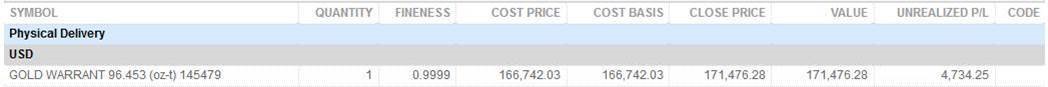

- Les clients verront leurs warrants dans leurs comptes « U » :

- Le symbole contiendra le numéro de certificat unique pour le warrant enregistré.

- La quantité sera toujours 1.

- Le poids net et la finesse des barres associées au warrant seront visibles. Ci-dessous se trouve une exemple de relevé client.

Concernant les Accumulated Certificate of Exchange (« ACE »)

- Les contrats Micro sur l'or et l'argent délivre un Accumulated Certificate of Exchange (« ACE »), émis par la chambre de compensation.

- Micro Gold (MGC) : Un ACE représente une propriété de 10 % d'une barre d'or de 100 onces troy détenue sous forme d'un warrant. Pour plus d'informations : COMEX Rulebook Chapter 120.

- Micro Silver (SIL) : Un ACE représente une propriété de 20 % d'une barre d'argent de 5000 onces troy détenue sous forme d'un warrant. Pour plus d'informations : COMEX Rulebook Chapter 121.

- Les warrants peuvent être convertis en ACES.

- Les ACES peuvent être échangés contre des warrants lorsque les multiples corrects sont accumulés (10 pour l'or et 5 pour l'argent).

- Des frais de stockage s'appliquent.

Concernant les intentions de livraison

Pour recevoir ou faire une livraison, une intention doit être saisie pour le contrat à terme correspondant. En l'absence d'une intention, les positions de contrats à terme feront l'objet de restrictions de livraison et le positions pourraient être liquidées. Consultez le calendrier des liquidations en période de livraison.

- Contrats à terme longs – L'intention de recevoir doit être saisie, pour le nombre de contrats à terme longs correspondant, au minimum 2 jours ouvrés avant la première date de position du mois de livraison correspondant. Les clients peuvent également saisir des intention de recevoir pendant la période de livraison pour passer un ordre d'achat sur un contrat à terme dans le mois de livraison en cours.

- Les ordres d'intention de recevoir seront acceptés seulement si le compte a les fonds suffisants pour pour recevoir la livraison du montant de warrants déclarés. SI les fonds sont insuffisants, les ordres d'intention de recevoir seront rejetés.

- Contrats à terme à découvert – L'intention de livrer doit être saisie, pour le nombre de contrats à terme à découvert correspondant, au minimum 2 jours ouvrés avant la dernière date de trading du mois de livraison correspondant. Les clients peuvent également saisir des intention de recevoir la veille du dernier jour de trading et le dernier jour de trading, pour passer un ordre de vente sur un contrat à terme dans le mois de livraison en cours.

- Les ordres d'intention de livraison seront acceptés seulement si le compte a le nombre de warrants/certificats ACE suffisants pour satisfaire la livraison. SI les certificats sont insuffisants, les ordres d'intention de livraison seront rejetés.

Passer des intentions de livraison

- Pour accéder à l'outil de livraison physique depuis Trader Workstation (TWS) :

- Faites un clic droit sur le contrat à terme éligible > Livraison OU

- Sélectionnez Transaction > Livraison physique

- Pour accéder à l'outil de livraison physique depuis le Portail Client :

- Appuyez sur un contrat à terme éligible > Votre position > Bouton d'action de ligne (3 points à la fin) > Livraison

- Sur la page Positions, touchez le bouton d'action de ligne (3 points à la fin) > Livraison

- Appli IBKR Mobile :

- Rendez-vous sur Menu principal > Transaction > Livraison

- Appuyez sur un contrat à terme éligible pour ouvrir l'outil Détails du contrat > Positions > Livraison

Pour déclarer votre intention pour ces métaux précieux, veuillez suivre une des instructions ci-dessous :

Intention de recevoir

Soumettre une intention de recevoir n'indique pas seulement la volonté recevoir la livraison du produit à la fin de la période de livraison (sous forme d'un warrant ou ACE), il est également IMPOSÉ d'ouvrir des nouvelle positions de contrats à terme (il n'est pas possible d'ouvrir une position de contrat à terme physiquement livrable, pendant la période de livraison), sans avoir d'abord soumis l'intention de recevoir pour ce contrat à terme.

Toute intention de recevoir n'ayant pas la position de contrat à terme correspondante à la fin de la période de livraison sera annulée.

Intention de livraison

Soumettre une intention de livraison indique le souhait de réaliser la livraison d'un produit (ex. Warrant ou ACE). Le compte est également TENU d'avoir une position de contrat à terme à découvert éligible et d'avoir le certificat correspondant à fournir.

Toute intention de livraison n'ayant pas la position de contrat à terme correspondante à la fin de la période de livraison sera annulée.

Demande de livraison

Soumettre une demande de livraison est disponible UNIQUEMENT pendant la période de livriason et indique une volonté de livrer le produit le jour même (plutôt qu'à la fin de la période de livraison, comme avec l'intention de livraison). Il est IMPOSÉ que pour soumettre cette demande, le compte doit avoir un produit existant, éligible (ex. warrant ou ACE) et la position de contrat à terme à découvert correspondante (ex. GC, MGC etc.).

Livraison physique de l'US Spot Gold

Livraison physique de l'US Spot Gold

L'US Spot Gold non alloué (symbole : USGOLD) peut être converti dans les produits suivants :

- Gold Bullion Bar (.999) - 1 kg

- Gold Bullion Bar ISO Accredited (.9999) - 1 oz

- Gold Bullion Bar ISO Accredited (.9999) - 10 oz

- Gold American Eagle Coin - 1 oz

- Gold American Buffalo Coin - 1 oz

- Gold Canadian Maple Leaf Coin - 1 oz

Demande de livraison

Si vous souhaitez convertir votre position d'US Spot Gold en métal physique :

- Connectez-vous au Portail Client

- Rendez-vous sur le centre de messagerie

- Cliquez sur Composer > Nouveau ticket

- Choisissez « Livraison d'or physique » comme sujet

Coûts de livraison et envoi

Le coût de la livraison de l'US Spot Gold est le montant de :

- La différence entre le prix comptant de l'or et le coût du produit physique.

- Les métaux physiques sont fournis par Fidelitrade Inc. Le coût estimé du produit physique peut être trouvé sur leur site.

- Le coût du produit est le cours vendeur indicatif affiché par FideliTrade.1

- Des frais de livraison de 25 $

- Des frais de traitement IBKR de 500 $

Politique d'envoi de FideliTrade :

- Le Bullion est envoyé par Federal Express, US Postal Service oun transporteur blindé.

- Le Bullion est assuré à 100,000 $ par pack lorsqu'il est envoyé par Federal Express ou USPS et à des niveaux plus élevés quand il est envoyé par transporteur blindé.

- Le Bullion n'est envoyé qu'à l'adresse enregistrée pour votre compte IBKR pour assurer un niveau maximal de sécurité.

Autorisations de trading

Pour trader l'US Spot Gold vous avez besoin de l'autorisation de trader les métaux US sur votre compte. Vous pouvez demander l'autorisation en :

- vous connectant au Portail

- sélectionnant les Paramètres > Paramètres de compte en bas de la fenêtre

- cliquant sur l'icône Configurer (roue dentée) pour Expérience de trading & Autorisations.

- Cliquer sur le menu déroulant pour des « Produits supplémentaires »

- Sélectionner Métaux

- Dans la fenêtre pop-up, sélectionner États-Unis et cliquer sur Enregistrer

- puis en cliquant sur Poursuivre

L'US Spot Gold n'est disponible que pour les résidents légaux des États-Unis. L'US Spot Gold n'est pas disponible pour les résidents légaux de l'Arizona, du Montana, New Hampshire, et de Rhode Island.

1. Le cours vendeur affiché est à titre indicatif uniquement et peut faire l'objet de modifications.

FAQ : Livraison physique d'US Spot Gold

Qui est IB Global Investments (IBGI) ?

IBGI est une filiale en propriété exclusive du groupe IBKR qui exerce en tant qu'animateur de marché, en rendant possible les transactions d'or non alloué au nom d'IBLLC pour ses clients. IBGI simplifie ces transactions en réalisant la livraison des warrants sur l'or de contrats à terme cotés en bourse. Ni IBLLC ni IBGI ne réalise de trading en nom propre, et l'inventaire des warrants qu'IBGI détient pour rendre possibles les achats des clients sont couverts par des contrats à terme à découvert.

Que signifie le terme or « non alloué » ?

Quand vous achetez de l'or non alloué, vous détenez une part indivise, fractionnée de l'or physique qu'IBGI a alloué à IBLLC. Autrement dit, les warrants, qui font référence à des barres d'or identifiables par un nombre, sont détenues au nom d'IBLLC qui, à son tour enregistre la participation détenue dans ses livres et registres (comme les actions sont détenues au nom de la société (« street name »).

Comment l'or devient-il alloué ?

L'or reste non alloué jusqu'à ce que le titulaire de compte en prenne la possession physique par livraison.

Quel est le symbole de trading de l'or non alloué ?

Le symbole est USGOLD.

Quelle est la taille minimum d'un ordre pour l'or non alloué ?

La taille d'ordre minimum est 1 once.

Quel est l'incrément de prix minimum d'un ordre pour l'or non alloué ?

0.001 $

Quel est le temps de règlement pour une transaction d'or non alloué ?

Les transactions sont réglées en 2 jours ouvrés.

IBGI ou IB LLC ajoutent-ils une majoration aux transactions d'or physique ?

Non. Il n'y a pas de majoration ou d'écart de prix caché ajouté par IBGI à IBLLC ou IBLLC au client. IBLLC agit comme agent sans risque, en effectuant des transaction avec le client au même prix qu'avec IBGI, et facture au client une commission pour la transaction (détails sur notre site).

La vente à découvert d'or non alloué est-elle autorisée par IBKR ?

Non, seuls les achats sont autorisés. Les clients souhaitant bénéficier de la baisse des prix de l'or peuvent obtenir cette exposition grâce à des contrats à terme, options sur contrats à terme et/ou vente à découvert de certains ETF sur l'or.

Est-ce qu'IBKR propose des valeurs de prêt pour les positions sur l'or non alloué ?

Non. L'or non alloué sera soumis à une exigence de marge de 100 %. Cela signifie qu'IBKR ne vous permettra pas d'emprunter de l'argent en utilisant l'or alloué comme garantie. De la même manière, vos positions entièrement payées d'or alloué ne peuvent pas être utilisées pour acheter ou maintenir des positions en titres.

L'or non alloué est-il protégé par la SIPC ?

Non. La SIPC ne propose de protection que pour les titres et les espèces détenues dans un compte titres.

Sous quelle forme l'or est-il livré ?

Les clients peuvent convertir leur or non alloué et recevoir la livraison physique d'un des produits suivants :

- Gold Bullion Bar (.999) 1 kg

- Gold Bullion Bar ISO Accredited (.9999) - 1 oz

- Gold Bullion Bar ISO Accredited (.9999) - 10 oz

- Gold American Eagle Coin - 1 oz

- Gold American Buffalo Coin - 1 oz

- Gold Canadian Maple Leaf Coin -1 oz

La livraison sera réalisée par FideliTrade Incorporated, a full-service precious metals investment company that specializes in delivery and custody services. Voir https://www.fidelitrade.com/

La livraison partielle est-elle proposée ?

Oui, vous pouvez demander une livraison pour seulement une partie de votre position en or non alloué.

Comment faire une demande de livraison ?

Les clients demandant une livraison physique doivent soumettre leur demande via le Centre de messagerie en utilisant le sujet Livraison d'or physique (« Physical Gold Delivery »). La demande doit inclure le nombre d'onces et la forme de livraison. IBKR confirmera ensuite le coût et les frais et, une fois approuvés par le client, chargera FideliTrade de la livraison. Veuillez noter que la livraison n'est possible qu'à l'adresse enregistrée du titulaire de compte.

Quel est le coût de la livraison (et dois-je payer une prime) ?

Le coût de la livraison de l'US Spot Gold est le montant de :

- La différence entre le prix comptant de l'or et le coût du produit physique.

- Les métaux physiques sont fournis par Fidelitrade Inc. Le coût estimé du produit physique peut être trouvé sur leur site.

- Le coût du produit est le cours vendeur indicatif affiché par FideliTrade.

- De frais de livraison de 25 $

- Des frais de traitement IBKR de 500 $

Quelles sont les autorisations de trading requises ?

La bourse et le lot d'autorisations est United States Metals.

Quels sont les critères d'éligibilité pour obtenir les autorisations de trading IBMETAL ?

US Spot Gold n'est disponible que pour les résidents légaux des États-Unis. US Spot Gold n'est pas disponible pour les résidents légaux de l'Arizona, du Montana, New Hampshire, et de Rhode Island.

Les clients doivent également répondre aux exigences suivantes :

- Objectif d'investissement : trading, ou spéculation, ou hedging, ou croissance (compte au comptant)

- Données financières : doit répondre aux exigences de données financières à terme

- Pas de nombre d'années d'expérience minimum

- Pas de transactions minimums

- Disponible pour tous les types de compte (CASH, MRGN, PMRGN)

- Non disponible pour les comptes UGMA/UTMA

- Non disponible pour les comptes IRA

- Sous-comptes Gérant/Courtier : le compte centralisateur (Gérant/Courtier or Broker) doit être approuvé pour le trading de matières premières

Présentation des frais

Nous recommandons aux clients ainsi qu'aux clients éventuels de consulter notre site où les frais sont exposés en détails.

Ci-dessous une présentation des frais les plus communs :

1. Commissions - varient en fonction du type de produit et de la bourse et si vous avez choisi un régime en forfait ou sans forfait. Dans le cas des actions des États-Unis, par exemple, nous facturons 0.005 $ par action avec un minimum de 1.00 $ par transaction.

2. Intérêt - l'intérêt est facturé sur les soldes débiteurs sur marge et IBKR utilise des benchmarks internationalement reconnus sur les dépôts overnight comme base pour déterminer les taux d'intérêts. Nous appliquons ensuite un spread autour du taux d'intérêt référence (« BM ») par niveau, pour que les soldes plus importants reçoivent de taux toujours meilleurs, pour déterminer un taux effectif. Par exemple, dans le cas de prêts libellés en USD, tle taux de référence est le taux effectif du Fed Funds et un spread de 1.5 % est ajouté au benchmark pour les soldes jusqu'à 100,000 $. De plus, les individus pratiquant la vente à découvert doivent être conscients des frais spéciaux exprimés en intérêts journaliers où l'action empruntée pour couvrir la vente à découvert est considérée comme « difficile à emprunter ».

3. Frais de Bourse - varient également selon le type de produit et la bourse. Par exemple, dans le cas d'options sur actions US, certaines bourses facturent des frais pour le retrait de liquidités (ordres au marché ou ordres limites négociables) et fournissent des paiements pour les ordres qui ajoutent des liquidités (ordre limite). De plus, de nombreuses bourses facturent des frais pour les ordres annulés ou modifiés.

4. Données de marché - vous n'êtes pas tenu de vous abonner aux données de marché, mais si vous le faites vous pourrez être soumis à des frais mensuels qui dépendront du prestataire et de son offre d'abonnement. Nous proposons un outil Assistant de données de marché qui vous aide à choisir le service d'abonnement aux données de marché qui vous convient selon le produit que vous souhaiter trader. Pour y accéder, connectez-vous au Portail, cliquez sur la section Assistance puis sur le lien Assistant de données de marché

5. Frais minimums mensuels d'activité - comme nous proposons nos services à des traders actifs, nous exigeons que les comptes génèrent un minimum en commissions par mois ou qu'ils soient facturés de la différence en frais d'activité. Le minimum est de 10 $ par mois.

6. Divers - IBKR autorise un retrait gratuit par mois et facture des frais pour tout autre retrait ultérieur. De plus, certains frais sont répercutés pour les demandes de transactions annulées, exercice et attributions d'options et de contrats à terme et frais de garde ADR.

Pour plus d'informations, consultez notre site et sélectionnez une option dans le menu Tarification.

Physical Delivery of US Spot Gold FAQs

Who is IB Global Investments (IBGI)?

IBGI is a wholly owned subsidiary of the IBKR Group that operates as a market maker, facilitating physical unallocated gold transactions on behalf of IBLLC for its clients. IBGI facilitates these transactions by taking delivery of gold warrants from exchange-listed futures contracts. Neither IBLLC nor IBGI engages in proprietary trading, and the inventory of warrants IBGI holds to facilitate client purchases are hedged with short futures contracts.

What does the term “unallocated” gold mean?

When you purchase unallocated gold, you own an undivided, fractional interest in the physical gold that IBGI has allocated to IBLLC. In other words, the warrants, which reference gold bars that are specifically identifiable by number, are held in the name of IBLLC who, in turn, records clients’ ownership interests on its books and records (similar to how stock is held in “street name”).

How does the gold get “allocated”?

The gold remains “unallocated” until the account holder takes physical possession of it via the delivery process.

What is the trading symbol for unallocated gold?

The symbol is USGOLD.

What is the minimum order size for unallocated gold?

The minimum order size is 1 ounce.

What is the minimum price increment for unallocated gold?

$0.001

What is the settlement time for an unallocated gold transaction?

Transactions settle in 2 business days.

Does IBGI or IB LLC add a mark up to physical gold transactions?

No. There is no markup or hidden price spreads added by IBGI to IBLLC or IBLLC to the client. IBLLC acts as a riskless principal, transacting with the client at the same price it transacts with IBGI, and charges the client a commission for the transaction, which is disclosed on our website.

Does IBKR allow short sales of unallocated gold?

No; only purchases are allowed. Clients seeking to profit from falling gold prices may obtain this exposure via futures contracts, options on futures contracts and/or short sales of various gold ETFs.

Does IBKR provide any loan value for unallocated gold positions?

No. Unallocated gold will be subject to a 100% margin requirement. This means that IBKR will not allow you to borrow money using unallocated gold as collateral. Similarly, your fully-paid unallocated gold positions cannot be used as collateral to purchase or maintain securities positions.

Is unallocated gold SIPC protected?

No. SIPC only offers protection for securities and cash held in a securities account.

In what forms of gold is delivery offered?

Clients may convert their unallocated gold and take physical delivery of one of the following products:

- Gold Bullion Bar (.999) 1 kg

- Gold Bullion Bar ISO Accredited (.9999) - 1 oz

- Gold Bullion Bar ISO Accredited (.9999) - 10 oz

- Gold American Eagle Coin - 1 oz

- Gold American Buffalo Coin - 1 oz

- Gold Canadian Maple Leaf Coin -1 oz

Delivery will be transacted through FideliTrade Incorporated, a full-service precious metals investment company that specializes in delivery and custody services. See https://www.fidelitrade.com/

Is partial delivery offered?

Yes, you may take delivery of only a portion of your unallocated gold position.

How do I request delivery?

Clients requesting physical delivery must submit their request via the Message Center using the topic "Physical Gold Delivery". The request should include the number of ounces and the form of delivery. IBKR will then confirm the cost and fees and, once approved by the client, instruct FideliTrade to deliver. Please note that delivery is only supported to the account holder’s address of record.

What is the cost of taking delivery (and do I pay a premium)?

The cost of physical delivery of US Spot Gold is the sum of:

- The differential between the spot price of gold and the cost of the physical product.

- Physical metals products are provided by Fidelitrade Inc. Estimated cost of the physical product can be found on their website.

- The cost of the product is the indicative ASK price displayed by FideliTrade.

- A $25 delivery fee

- A $500 IBKR processing fee

What trading permissions are required?

The exchange and permission bundle is United States Metals.

What are the eligibility requirements for obtaining IBMETAL trading permissions?

US Spot Gold is only available to legal residents of the United States. US Spot Gold is not available to legal residents of Arizona, Montana, New Hampshire, and Rhode Island.

Clients must also meet the following requirements

- Investment Objective: Trading, or Speculation, or Hedging, or Growth (Cash account)

- Financials: Must meet Futures financial requirements

- No minimum years trading experience

- No minimum trades

- Available in all account types (CASH, MRGN, PMRGN)

- Not available for UGMA/UTMA accounts

- Not available for IRA accounts

- FA/Broker Sub accounts: master account (FA or Broker) must be approved for Commodities trading

Physical Delivery of COMEX Precious Metals Futures

About Physical Delivery of COMEX Precious Metals Futures

Clients of IBLLC will be able to make and take delivery of COMEX Precious Metals Futures, specifically Gold (GC), Silver (SI) and the corresponding micro contracts for Gold (MGC) and Silver (SIL).

Physical delivery, in this context, is represented by the delivery-versus-payment of a registered electronic warrant or an Accumulated Certificate of Exchange (“ACE”) for each full size or E-micro futures contract.

About Gold and Silver Warrants

- Each Gold (GC) and Silver (SI) future will deliver one warrant representing deliverable grade gold or silver associated with the contract unit.

- Gold (GC): one hundred (100) troy ounces of gold with a weight tolerance of 5% either higher or lower with a minimum of 995 fineness. Additional information is available via COMEX Rulebook Chapter 113.

- Silver (SI): five thousand (5,000) troy ounces of silver with a weight tolerance of 10% either higher or lower with a minimum of 999 fineness. Additional information is available via COMEX Rulebook Chapter 112.

- Warrants are electronic documents that are issued by COMEX approved depositories.

- Each warrant is registered at COMEX and linked to specific deliverable grade bars with identifiable and unique warrant numbers traceable to each COMEX depository.

- Warrants will be registered to Interactive Brokers as the COMEX Clearing Member.

- Storage fees apply.

- Clients will see warrants in their "U" accounts:

- The symbol will contain the unique certificate number for the registered warrant.

- The quantity will always be 1.

- The net weight and fineness of the bars associated to the warrant will be visible. Below is an example of a client statement.

About Accumulated Certificate of Exchange (“ACE”)

- Micro Gold and Silver contracts deliver an Accumulated Certificate of Exchange (“ACE”), issued by the Clearing House.

- Micro Gold (MGC): An ACE represents a 10% ownership in a 100-troy ounce gold bar held in the form of a Warrant. Additional information is available via COMEX Rulebook Chapter 120.

- Micro Silver (SIL): An ACE represents a 20% ownership in a 5000-troy ounce silver bar held in the form of a Warrant. Additional information is available via COMEX Rulebook Chapter 121.

- Warrants can be converted to ACES.

- ACES can be redeemed for warrants once the correct multiples are accumulated (10 for gold and 5 for silver).

- Storage fees apply.

About Delivery Intents

In order to take or make delivery, an intent must be entered for the corresponding future. In the absence of an intent, futures positions will be subject to the relevant delivery period restrictions and positions may be liquidated. Refer to the delivery period liquidation schedule.

- Long Futures – Intent to Receive must be entered, for the corresponding number of long futures, a minimum of 2 business days prior to First Position Date of the corresponding delivery month. Clients can also enter Intents to Receive during the delivery period in order to place a buy order on a future in the current delivery month.

- Intent to Receive orders will be accepted only if the account has sufficient funds to take delivery of the declared amount of warrants. If there are insufficient funds, Intent to Receive orders will be rejected.

- Short Futures – Intent to Deliver must be entered for the corresponding number of short futures, a minimum 2 business days prior to the Last Trade Date of the corresponding delivery month. Clients can also enter Intents to Receive on the day preceding Last Trade Date, and Last Trade Date, in order to place a sell order on a future in the current delivery month.

- Intent to Deliver orders will be accepted only if the account has a sufficient number of warrant/ACE certificates to satisfy the delivery. If there are insufficient certificates, Intent to Deliver orders will be rejected.

Placing Delivery Intents

- To access the Physical Delivery tool from Trader Workstation (TWS):

- Right click on the eligible futures contract > Delivery OR

- Select Trade > Physical Delivery

- To access the Physical Delivery tool from Client Portal:

- Tap an eligible futures contract > Your Position > Row Action button (3 dots at end) > Delivery

- From the Positions page, tap the Row Action (3 dots at end) > Delivery

- IBKR Mobile App:

- Navigate to Main Menu > Trade > Delivery

- Tap an eligible futures contract to open the Contract Details > Positions > Delivery tool

To declare your intent for these precious metals you must follow one of the workflows below:

Intent to Receive

Submitting intent to receive not only indicates the desire to take delivery of the product at the end of the delivery window (in the form of a certified Warrant or ACE), it is also REQUIRED to open new Futures positions during the delivery window (i.e. it is not possible to open a physically deliverable futures position, during the delivery window, without first submitting the Intent to Receive for that Future).

Any Intents to Receive that do not have a corresponding Futures position at the end of the delivery window will be cancelled.

Intent to Deliver

Submitting intent to deliver indicates the desire to make delivery of a product (e.g. Warrant or ACE). It is also REQUIRED that the account is both short an eligible Future position and has the corresponding certificate to provide.

Any Intents to Deliver that do not have corresponding Future positions at the end of the delivery window will be canceled.

Request to Deliver

Submitting a request to deliver is ONLY available during the delivery window and indicates a desire to deliver the product that day (instead of at the end of the delivery window, as with the intent to deliver). It is REQUIRED that to submit this request an account must have an existing, eligible product (e.g. Warrant or ACE) and corresponding short Future position (e.g. GC, MGC etc.).

Physical Delivery of US Spot Gold

Physical Delivery of US Spot Gold

Unallocated US Spot Gold (symbol: USGOLD) can be converted into any of the following products:

- Gold Bullion Bar (.999) - 1 kg

- Gold Bullion Bar ISO Accredited (.9999) - 1 oz

- Gold Bullion Bar ISO Accredited (.9999) - 10 oz

- Gold American Eagle Coin - 1 oz

- Gold American Buffalo Coin - 1 oz

- Gold Canadian Maple Leaf Coin - 1 oz

Requesting a Delivery

If you would like to convert your unallocated US Spot Gold position into a physical metal:

- Log in to Client Portal

- Navigate to the Message Center

- Click “Compose > New Ticket”

- Select “Physical Gold Delivery” as the Topic

Delivery Costs and Shipping

The cost of physical delivery of US Spot Gold is the sum of:

- The differential between the spot price of gold and the cost of the physical product.

- Physical metals products are provided by Fidelitrade Inc. Estimated cost of the physical product can be found on their website.

- The cost of the product is the indicative ASK price displayed by FideliTrade.1

- A $20 delivery fee plus an additional $2.50 per ounce delivered 2

- A $500 IBKR processing fee

FideliTrade Shipping Policy:

- Bullion is shipped via Federal Express, the US Postal Service or armored carrier.

- Bullion is insured to $100,000 per package when shipped via Federal Express or USPS and to higher levels when shipped via armored carrier.

- Bullion is shipped only to address on record for your IBKR Account to ensure the highest level of security.

- Individual shipments of bullion via Federal Express or USPS have a maximum value of $100,000. Deliveries for bullion values larger than $100,000 will be broken up into multiple deliveries. 2

Trading Permissions

To trade US Spot Gold you need US Metals trading permission on your account. You can request permission by:

- logging in to Portal

- selecting the Settings > Account Settings menu item from the bottom of the window

- clicking the “Configure” (gear) icon for Trading Experience & Permissions.

- Click the drop down menu for "Additional Products"

- Select "Metals"

- In the pop-up, select "United States" and click Save

- clicking Continue

US Spot Gold is only available to legal residents of the United States. US Spot Gold is not available to legal residents of Arizona, Montana, New Hampshire and Rhode Island.

Attribution d'options avant échéance

Un vendeur d'options américaines peut se voir attribuer un exercice à tout moment jusqu'à l'échéance de l'option. Cela signifie que le vendeur de l'option peut recevoir une attribution à tout moment après qu'il ou elle a vendu l'option jusqu'à l'exercice de l'option ou jusqu'à ce que le vendeur du contrat d'options clôture sa position en le rachetant à la fermeture. Un exercice anticipé peut survenir lorsque le détenteur d'une option d'achat ou de vente invoque ses droits avant l'échéance. En tant que vendeur de l'option, vous n'avez pas le contrôle de l'attribution et il est impossible de savoir exactement que cela pourrait arriver. En général, le risque d'attribution devient de plus en plus grand à l'approche de l'échéance, cependant, l'attribution peut encore arriver à tout moment lors du trading d'options américaines.

Option de vente à découvert

Lors de la vente d'un option de vente, le vendeur a l'obligation d'acheter l'action ou l'actif sous-jacent à un prix donné (prix de levée) dans un créneau donné (date d'échéance). Si le prix d'exercice de l'option est inférieur au cours actuel de l'action, le détenteur de l'option ne gagne pas en valeur en vendant l'option de vente au vendeur car la valeur de marché est supérieure au prix de levée. À l'inverse, si le prix de levée de l'option est supérieur au cours de l'action actuel, le vendeur de l'option sera confronté au risque d'attribution.

Option d'achat à découvert

Vendre une option d'achat donne le droit au propriétaire de l'option d'achat de vendre ou d'« appeler » l'action au remboursement pour le vendeur dans un créneau donné. Si le prix de marché de l'action est inférieur au prix de levée de l'option, le détenteur de l'option de vente n'a pas d'avantage à appeler l'action au remboursement à un montant plus élevé que la valeur de marché. Si la valeur de marché de l'action est supérieure au prix d'exercice, le détenteur de l'option peut appeler l'action au remboursement à un prix inférieur à la valeur de marché. Les options d'achat à découvert sont confrontées au risque d'attribution lorsqu'ils sont dans le cours ou s'il y a un dividende à venir et que la valeur intrinsèque de l'option d'achat est inférieure au dividende.

Qu'adviendra-t-il de ces options ?

Si une option d'achat à découvert est attribuée, le détenteur se verra attribuer des actions à découvert. Par exemple, si les actions de l'entreprise ABC s'échangent à 55 $ et qu'une option d'achat à découvert au prix de levée de 50 $ est attribuée, l'option d'achat à découvert serait convertie en actions à découvert à 50 $. Le détenteur de compte pourrait ensuite décider de clôture la position à découvert en rachetant les actions au prix du marché de 55 $. La perte nette serait de 500 $ pour 100 actions, moins le crédit reçu lors de la vente de l'option d'achat.

Si une option de vente est attribuée, le détenteur se verrait attribuer des actions longues au prix d'exercice de l'option de vente. Par exemple, avec les actions de XYZ s'échangeant à 90 $, le vendeur de l'option de vente se voit attribuer des actions au prix de levée de 96 $. Le vendeur de l'option de vente est responsable de l'achat d'action au-dessus du prix du marché au prix de levée de 96 $. Supposons que le détenteur de compte clôture la position longue à 90 $, la perte nette serait de 600 $ pour 100 actions, moins le crédit reçu de la vente de l'option de vente.

Déficit de marge de l'attribution d'option

Si l'attribution a lieu avant l'échéance et que la position entraîne un déficit de marge, conformément à notre politique de marge, les comptes font l'objet d'une liquidation automatique pour ramnenr le compte dans les exigences de marge. Les liquidations ne se limitent pas uniquement aux actions résultant de la position d'option.

De plus, pour les comptes qui se sont vus attribuer la jambe à découvert d'un spread d'option, IBKR n'exercera PAS les longues positions détenues dans le compte. IBKR ne peut pas deviner les intentions du détenteur de la position longue, et l'exercice de la position longue avant l'échéance fera perdre la valeur temps de l'option, qui pourrait être réalisées par la vente de l'option.

Exposition post-échéance, opérations sur titre et événements ex-dividende

Interactive Brokers prend des mesures proactives pour atténuer le risque, par rapport à certains événements liés à des échéances ou opérations sur titres. Pour plus d'informations concernant notre politique d'échéance, veuillez consulter l'article « Liquidations liées à l'échéance et aux opérations sur titres ».

Les détenteurs de compte peuvent se référer au document Characteristics and Risks of Standardized Options qui est fourni par IBKR à chaque client admissible au trading d'options lors de l'ouverture du compte et qui explique clairement les risques de l'attribution. Ce document est également disponible sur le site de l'OCC.

Pourquoi ne suis-je pas informé(e) de l'attribution de mes positions d'options sur titres US avant le jour suivant ?

Le traitement des avis de levée pour les options américaines sur des jours autres que la date d'échéance n'est pas réalisé en temps réel, mais dans le cadre d'un traitement de nuit par lots, par l'Options Clearing Corporation (OCC). La séquence de traitement, qui par définition résulte en un décalage de notification d'au moins un jour pour le client, est la suivante :

- L'OCC permet généralement à ses membres compensateurs de soumettre électroniquement des avis de levée au nom des clients détenant une position longue pendant la journée, mais normalement pas après le début du traitement critique du soir (Jour E).

- Dans le cadre de la séquence de traitement de position du soir, l'OCC attribue au hasard les avis de levée qu'elle a reçu aux positions ouvertes de ses membres compensateurs. Cette information est ensuite rendue disponible par l'OCC à ses membres compensateurs tôt le matin du jour suivant (Jour E+1).

- Quand l'information est disponible, les sociétés de compensation telles qu'IBKR ont déjà terminé leur traitement de l'activité du jour pour pouvoir fournir des relevés, informations de marge et de règlement en temps voulu à leurs clients. L'OCC détenant les positions des clients de ses membres compensateurs de manière omnibus (elle ne connaît pas l'identité des clients, seule la société de compensation la connaît), le membre compensateur doit, à son tour, exécuter un processus au hasard pour attribuer ces avis de levée aux clients détenant une position à découvert dans cette série d'options précise.

- Quand IBKR reçoit un avis d'attribution de la part de l'OCC et réalise son processus d'attribution au hasard, les attributions seront publiées sur la Trader Workstation des comptes impactés et apparaîtra sur le relevé d'activité journalier à la clôture de ce jour (E+1).

De plus, en raison de cette séquence de traitement et le fait qu'une option longue peut avoir une valeur temps restant, IBKR ne peut pas fournir automatiquement un avis de levée à l'OCC pour tout spread d'option longue contre l'option à découvert assignée comme moyen de compenser l'obligation de livraison en découlant.

Les détenteurs de compte peuvent se référer au document Characteristics and Risks of Standardized Options qui est fourni par IBKR à chaque client admissible au trading d'options lors de l'ouverture du compte et qui explique clairement les risques de l'attribution. Ce document est également disponible sur le site de l'OCC.

Qu'advient-il des options sur actions des États-Unis si le sous-jacent devient le sujet d'un fusion complète en espèces ?

Dans le cas d'une option sur actions associée à une fusion dans laquelle le titre sous-jacent a été converti en espèces à 100 % après le 31 décembre 2007, l'OCC accélérera son échéance. La nouvelle date d'échéance pour ces options sera accélérée à l'échéance des actions standards la plus proche, sauf si la conversion de espèces a lieu après le mardi de la semaine d'échéance, au quel cas, la date d'échéance pour tous les contrats n'ayant pas leur date d'échéance cette semaine sera repoussée à l'échéance du mois suivant.

Veuillez noter que cette accélération n'impacte pas le seuil d'exercice automatique, grâce auquel les options ayant un prix d'exercice dans le cours d'au moins 0.01 $ seront exercées automatiquement par l'OCC. Elle n'impacte pas non plus la date de réglement en espèces attribuable à l'exercice, qui reste à T+2.

Veuillez également noter que cette accélération n'impacte pas les options converties en espèces le (ou avant le) 31 décembre 2007, qui resteront valides jusqu'à ce que leur date d'échéance d'origine soit atteinte.