Si on m'attribue une jambe à découvert d'un spread d'option, la jambe longue de l'option sera-t-elle exercée automatiquement pour compenser la position d'action résultant du transfert ?

La réponse dépend de si le transfert a eu lieu à l'échéance ou avant (option américaine). À l'échéance, de nombreuses chambres de compensation vont utiliser un processus d'exercice par exception conçu pour réduire le surcoût opérationnel lié à la mise à disposition d'instructions d'exercice par les membres de la chambre de compensation. Dans le cas d'options sur action US par exemple, l'OCC exercera automatiquement toute action ou option sur indice qui est dans le cours d'au moins 0.01 $ sauf si des instructions d'exercice contraires ont été fournies par le client au membre compensateur. Ainsi, si l'option longue a la même date d'échéance que l'option à découvert et qu'à l'échéance, elle est dans le cours d'au moins le montant de l'exercice établi par seuil d'exception, la chambre de compensation exercera automatiquement, compensant réellement l'obligation d'actions du transfert. Selon les prix d'exercice de l'option, ceci peut résulter en un débit ou un crédit net sur le compte.

Si le transfert a lieu avant la date d'échéance, ni IBKR ni la chambre de compensation n'exerceront une option longue détenue dans le compte, car aucune partie ne peut deviner les intentions du détenteur de l'option longue. Ainsi, l'exercice d'une option longue avant la date d'échéance résultera en une perte de valeur temps qui pourra être résolue par la vente de l'option.

U.S. Securities Options Exercise Limits

INTRODUCTION

Option exercise limits, along with position limits (See KB1252), have been in place since the inception of standardized trading of U.S. securities options. Their purpose is to prevent manipulative actions in underlying securities (e.g., corners or squeezes) as well as disruptions in option markets where illiquidity in a given option class exists. These limits serve to prohibit an account, along with its related accounts, from cumulatively exercising within any five consecutive business day period, a number of options contracts in excess of the defined limit for a given equity options class (i.e., option contracts associated with a particular underlying security). This includes both early exercises and expiration exercises.

OVERVIEW

U.S. securities option exercise limits are established by FINRA and the U.S. options exchanges. The exercise limits are generally the same as position limits and they can vary by option class as they take into consideration factors such as the number of shares outstanding and trading volume of the underlying security. Limits are also subject to adjustment and therefore can vary over time. The Options Clearing Corporation (OCC), the central clearinghouse for U.S. exchange traded securities options, publishes a daily file with these limits on its public website. The link is as follows: http://www.optionsclearing.com/webapps/position-limits. FINRA Rule 2360(b)(4) addresses exercise limits and can be found via the following website link: http://finra.complinet.com/en/display/display.html?rbid=2403&record_id=16126&element_id=6306&highlight=2360#r16126).

Note that exercise limits are applied based upon the the side of the market represented by the option position. Accordingly, all exercises of call options over the past five business days are aggregated for purposes of determining the limit for the purposes of purchasing the underlying security. Similarly, a separate computation whereby all put exercises over the past five business days are aggregated is required for purposes of determining sales of the underlying.

IMPORTANT INFORMATION

It's important to note that while exercise limits may be set at levels identical to position limits, it is possible for an account holder to reach an exercise limit without violating positions limits for a given option class. This is because exercise limits are cumulative and one could conceivably purchase options up to the position limit, exercise those options and purchase additional options which, if allowed to be exercised within the five business day window, would exceed the limit.

Account holders are responsible for monitoring their cumulative options exercises as well as the exercise limit quantities to ensure compliance. In addition, IB reserves the right to prohibit the exercise of any options, regardless of their intrinsic value or remaining maturity, if the effect of that exercise would be to violate the exercise limit rule.

How Can I Lapse Long Options?

Account holders have the ability to lapse equity options (also known as providing contrary intentions) they hold long in their account.

From Trader Workstation, go to the Trade menu and select Option Exercise.

The Option Exercise window will appear and any long options you are holding will populate under the Long Positions column header. To lapse one of them, left-click on the light blue “Select” link under the Exercise Option column header for that particular option.

.bmp)

Select “Lapse” from the drop down menu.

.bmp)

Review the request, and click the blue “ T” Transmit button to submit the lapse request.

.bmp)

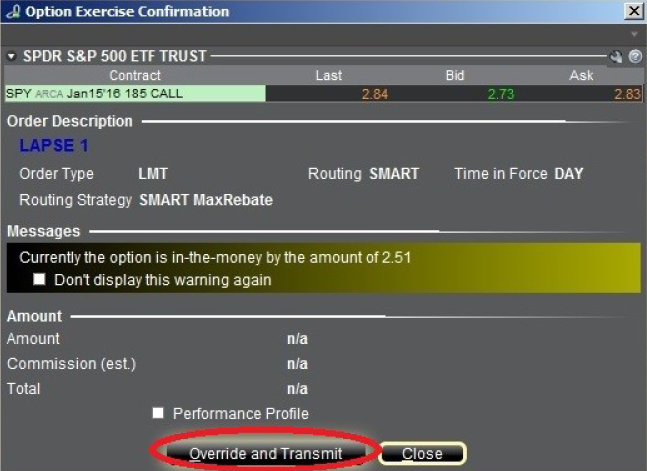

The Option Exercise Confirmation window will appear and will show how much the option is in-the-money. If the option is out-of-the-money, a warning message will appear. To submit the Lapse request, click the Override and Transmit button.

Your Lapse request will now show as an order line on your Trader Workstation until the clearinghouse processes the request.

Unless the lapse request is final it is still considered a position in the credit system and subject to the expiration exposure calculations. The Orders page of Global Configuration provides a selection box where you can specify that an option exercise request be final, and therefore cannot be canceled or editable until the cutoff time (default), which varies by clearing house. To specify this parameter, from the Mosaic File menu or Classic Edit menu, select Global Configuration and go to Orders followed by Settings from the configuration tree on the left side. Make your selection using the “Option exercise requests are” drop down menu. Please note that some contracts will not follow this rule and will remain revocable up until the clearing house deadline.

In the event that an option exercise cannot be submitted via the TWS, an option exercise request with all pertinent details (including option symbol, account number and exact quantity), should be created in a ticket via the Account Management window. In the Account Management window, click on "Inquiry/Problem Ticket". The ticket should include the words "Option Exercise Request" in the subject line. Please provide a contact number and clearly state in your ticket why the TWS Option Exercise window was not available for use.

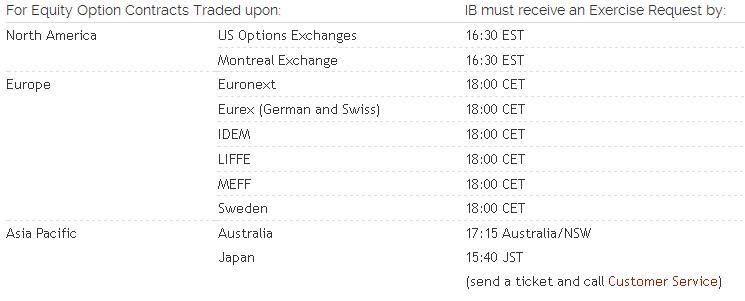

Option Lapse Requests (whether received through the TWS Option Exercise window or by a ticket sent via Account Management/Message Center) must be submitted as follows:

Note: "Contrary intentions" are handled on a best efforts basis.

Informations relatives aux règles de livraison physique

IBKR n'a pas les moyens nécessaires pour arranger la livraison physique pour la plupart des produits. Pour les contrats à terme se réglant par la livraison physique de l'actif sous-jacent (contrats à terme avec livraison physique), les titulaires de compte ne peuvent ni envoyer ni recevoir de livraison du produit sous-jacent.

Il incombe au titulaire de compte de s'informer des dates d'échéance de chaque produit. Si un titulaire de compte n'a pas fermé sa position avant la date d'échéance de livraison physique du contrat, IBKR peut, sans notification préalable, liquider sa position sur ce contrat avant échéance. Veuillez noter que les liquidations n'ont, par ailleurs, pas d'impact sur les ordres en cours ; les titulaires de compte doivent s'assurer que les ordres ouverts pour fermer des positions correspondent à la position effective en temps réel.

Pour éviter une livraison de contrats arrivant à expiration, les titulaires de compte doivent renouveler ou clôturer leurs positions avant la date d'échéance.

Le tableau ci-dessous vous fournit un aperçu des dates d'échéance pour les contrats à terme et options sur contrats à terme. Les dates de premier avis, de première position et de dernier jour de trading peuvent être obtenues sur le site Internet d'IBKR en vous rendant dans le menu Assistance puis en sélectionnant Rechercher un contrat. Nous ne pouvons garantir l'exactitude des dates et nous vous invitons à vérifier ces informations en consultant les spécifications du contrat disponibles sur le site Internet de la Bourse.

Résumé de la politique de livraison physique des contrats à terme

|

Contrat |

Livraison autorisée |

Date d'échéance |

|

ZB, ZN, ZF (CBOT) |

Non |

2 heures avant la fin de l'ouverture de la cotation à la criée le jour ouvré précédant le jour de premier préavis (position longue) ou le dernier jour de trading (position à découvert) |

|

Contrats à terme ZT (CBOT), contrats à terme Japanese Govt Bond (JGB) |

Non |

Fin du second jour ouvré précédant la date de la première position (position longue) ou fin du second jour ouvré précédant le dernier jour de trading (position à découvert) |

|

Contrats à terme EUREXUS |

Non |

Fin du jour ouvré précédant la date de la première position (position longue) ou le dernier jour de trading (position à découvert) |

|

Contrats à terme obligation Jumbo EUREXUS 2 ans (FTN2) et obligations 3 ans (FTN3) |

Non |

Fin du second jour ouvré précédant la date de la première position (position longue) ou dernier jour de trading (position à découvert) |

|

Contrats IPE (GAS, NGS) |

Non |

Fin du second jour ouvré précédant la date de la première position (position longue) ou jour précédant le dernier jour de trading (position à découvert) |

|

CME LIVE CATTLE (LE) |

Non |

Fin du du second jour ouvré précédant le premier jour d'intention (position longue) ou dernier jour de trading (position courte) |

|

CME NOK, SEK, PLZ, CZK, ILS, KRW et HUF, et taux Euros correspondants |

Non |

Fin du cinquième jour ouvré précédant le dernier jour de trading pour les positions longues et à découvert |

|

GBL, GBM, GBS, GBX (Eurex), CONF (Eurex) |

Non |

2 heures avant la fin de la séance du dernier jour de trading |

|

Contrats à termes CME sur devises (EUR, GBP, CHF, AUD, CAD, JPY, HKD) |

Oui* |

Ne s'applique pas** |

|

Contrats à terme GLOBEX Ethanol (ET) |

Non |

Fin du cinquième jour ouvré précédant la date de la première position (position longue) ou dernier jour de trading (position à découvert) |

| Contrats à terme NG (NYMEX) | Non | Fin du jour ouvré précédant la date de la première position ou dernier jour de trading (la date tombant la première sera retenue) (position longue) ou à la fin du jour ouvré précédant le dernier jour de trading (position à découvert) |

|

Tous les autres contrats |

Non |

Fin du second jour ouvré précédant la date de la première position ou dernier jour de trading (la date tombant la première sera retenue) ou fin du second jour jour ouvré précédant le dernier jour de trading (position à découvert) |

*Détenir des devises étrangères n'étant pas autorisé sur les comptes au comptant et IRA, les dates de liquidation mentionnées ci-dessus dans la rubrique Tous les autres contrats s'appliqueront également aux comptes au comptant et IRA pour les produits en devises étrangères.

Résumé de la politique de livraison physique des options sur contrats à terme

| Contrat | Livraison autorisée | Date d'échéance |

| Tous les contrats | Oui | Les options seront autorisées à expirer en contrats à terme (ou, si hors du cours, expirer sans valeur), si la date d'échéance des options est antérieure à la date de première position du contrat à terme sous-jacent. S'il reste une position de contrat à terme, elle sera soumise aux dates d'échéance, telles qu'indiquées ci-dessus. |

Dans quels cas envisager d'exercer une option d'achat avant expiration ?

INTRODUCTION

Exercer une option d'achat avant expiration ne présente, en règle générale, pas d'intérêt d'un point de vue financier. En effet :

- cela conduit à une confiscation de la valeur temps de l'option pour la période restante ;

- requiert une mobilisation plus importante de capital pour le paiement ou le financement de la livraison de l'action ; et

- peut exposer le détenteur de l'option à un risque accru de perte sur l'action comparé à la prime de l'option.

Toutefois, pour les détenteurs de compte ayant la capacité de faire face à une exigence de capital ou d'emprunt plus importante ou à un risque accru de baisse du marché, il peut être intéressant de demander l'exercice anticipé d'une option d'achat américaine afin de bénéficier d'une distribution de dividende imminente.

RAPPEL

Le détenteur d'une option d'achat ne reçoit pas de dividende sur l'action sous-jacente car ce dividende revient au détenteur de l'action au moment de la date d'enregistrement (record Date). À la date ex-dividende, le cours de l'action diminue normalement d'un montant égal à celui du dividende. Bien que la théorie sur le prix des options suggère que le prix d'un call reflétera la valeur réduite des dividendes qui doivent être payés durant la période, ce prix peut également baisser à la date ex-dividende. Les conditions rendant ce scénario plausible et un exercice anticipé favorable sont les suivantes :

1. L'option est "deep-in-the-money" et a un Delta de 100 ;

2. L'option n'a pas ou peu de valeur temps ;

3. Le dividende est relativement élevé et la date ex-dividende précède la date d'expiration de l'option.

EXEMPLES

Pour illustrer l'impact de ces conditions sur une décision d'exercice anticipé, prenons l'exemple d'un compte avec une position longue en numéraire de 9,000 USD et une position longue d'options d'achat de l'action hypothétique “ABC” dont le prix d'exercice est 90.00 USD, avec une expiration dans 10 jours. Le dividende d'ABC, qui s'échange actuellement à 100.00 USD, est de 2.00 USD par action, avec une date ex-dividende le lendemain. Nous supposerons également que le prix de l'option et le cours de l'action se comportent de manière similaire et baissent du montant du dividende à la date ex-dividende.

Nous observerons les effets de la décision d'exercice visant à maintenir une position Delta de 100 actions et à maximiser la position. Deux prix d'options seront retenus, dans le premier cas, l'option est vendue à parité, dans le second, au dessus de la parité.

SCÉNARIO 1: Prix d'option à parité - 10.00 USD

Dans le cas d'une option s'échangeant à parité, l'exercice anticipé servira à maintenir la position Delta et à éviter une perte de valeur sur une action longue lorsque l'action trade ex-dividende pour préserver la valeur. Dans ce cas, les liquidités sont entièrement dédiées à l'achat de l'action au prix d'exercice, la prime de l'option est confisquée et l'action (nette de dividende) et le dividende à recevoir sont crédités sur le compte. Si vous souhaitez arriver au même résultat en vendant l'option avant la date ex-dividende et en achetant l'action, n'oubliez pas d'inclure les commissions/spreads dans vos calculs :

| SCÉNARIO 1 | ||||

| Éléments du compte | Solde de départ | Exercice anticipé | Aucune action | Vente option & achat action |

| Liquidités | 9,000$ | 0$ | 9,000$ | 0$ |

| Option | 1,000$ | 0$ | 800$ | 0$ |

| Action | 0$ | 9,800$ | 0$ | 9,800$ |

| Dividende à percevoir | 0$ | 200$ | 0$ | 200$ |

| Total | 10,000$ | 10,000$ | 9,800$ | 10,000$ moins commissions/spread |

SCÉNARIO 2: Prix d'option au-dessus de la parité - 11.00 USD

Dans le cas d'une option s'échangeant au dessus de la parité, un exercice anticipé afin de percevoir le dividende peut être avantageux. Dans un tel cas de figure, un exercice anticipé engendrerait une perte de 100 USD en valeur temps sur l'option, tandis qu'une vente de l'option et un achat de l'action, peut être, après commissions, moins avantageux que de ne rien faire. Dans ce cas, la meilleure solution est de ne rien faire.

| SCÉNARIO 2 | ||||

| Éléments du compte | Solde de départ | Exercice anticipé | Aucune action |

Vente option & achat action |

| Liquidités | 9,000$ | 0$ | 9,000$ | 100$ |

| Option | 1,100$ | 0$ | 1,100$ | 0$ |

| Action | 0$ | 9,800$ | 0$ | 9,800$ |

| Dividende à percevoir | 0$ | 200$ | 0$ | 200$ |

| Total | 10,100$ | 10,000$ | 10,100$ | 10,100$ moins commissions/spread |

![]() REMARQUE : Les titulaires de compte détenant une position longue d'options d'achat dans le cadre d'un spread doivent se montrer particulièrement vigilants quant au risque lié au non-exercice de la jambe longue compte tenu de la probabilité d'un exercice de la jambe short. Veuillez noter que l'assignation d'une option d'achat short entraîne une position short d'actions et les détenteurs de positions short d'actions à la date d'enregistrement du dividende ont l'obligation de payer un dividende au prêteur des actions. Par ailleurs, le cycle de traitement de la chambre de compensation ne permet pas la soumission de notifications d'exercice en réponse à une assignation.

REMARQUE : Les titulaires de compte détenant une position longue d'options d'achat dans le cadre d'un spread doivent se montrer particulièrement vigilants quant au risque lié au non-exercice de la jambe longue compte tenu de la probabilité d'un exercice de la jambe short. Veuillez noter que l'assignation d'une option d'achat short entraîne une position short d'actions et les détenteurs de positions short d'actions à la date d'enregistrement du dividende ont l'obligation de payer un dividende au prêteur des actions. Par ailleurs, le cycle de traitement de la chambre de compensation ne permet pas la soumission de notifications d'exercice en réponse à une assignation.

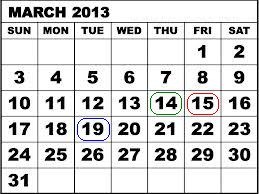

Prenons l'exemple d'un spread créditeur d'options d'achat (bear) sur le SPDR S&P 500 ETF Trust (SPY) comprenant 100 contrats short avec un prix d'exercice de 146 USD à mars 2013, et 100 contrats long au prix d'exercice de 147 USD à mars 2013. Le 14 mars 2013, SPY Trust annonce une distribution de dividende de 0.69372 USD par action, payable le 30 avril 2013 aux actionnaires à une date d'enregistrement au 19 mars 2013. Compte tenu des 3 jours ouvrables de règlement pour les actions U.S., il aurait fallu acheter l'action ou exercer l'option d'achat au 14 mars 2013 au plus tard, afin de recevoir un dividende, étant donné que l'action commençait à trader ex-dividende le lendemain.

Le 14 mars 2013, alors qu'il restait un jour de trading avant expiration, les deux options s'échangeaient à parité, ce qui implique un risque maximum de 100 USD par contrat, soit 10,000 USD sur la position de 100 contrats. Cependant, ne pas exercer le contrat long afin de percevoir un dividende et de se protéger contre l'assignation vraisemblable des contrats short par d'autres intervenants en quête d'un dividende, a engendré un risque supplémentaire de 67.372 USD par contrat, soit 6,737.20 USD sur la position restante lorsque toutes les positions d'achat seront assignées. Comme indiqué dans le tableau ci-dessous, si la jambe de l'option short n'avait pas été assignée, le risque maximum au prix de règlement final au 15 mars 2013, serait resté à 100 USD par contrat.

| Date | Clôture SPY | Option d'achat 146$ mars 2013 | Option d'achat 147$ mars 2013 |

| 14 mars 2013 | 156.73$ | 10.73$ | 9.83$ |

| 15 mars 2013 | 155.83$ | 9.73$ | 8.83$ |

Veuillez noter que si votre compte est soumis à une retenue fiscale dans le cadre de la règle du trésor américain 871(m), il peut être avantageux pour vous de fermer une position d'options longue avant la date ex-dividende et de la rouvrir après.

Pour plus d'informations sur la manière de procéder à un exercice anticipé, veuillez consulter le site Interactive Brokers.

L'article ci-dessus vous est fourni uniquement à titre d'information et ne constitue en rien une recommandation, un conseil de trading ni ne garantit que l'exercice anticipé d'option sera adéquat ou une opération réussie pour tous les clients ou toutes les transactions. Les détenteurs de compte doivent consulter un conseiller fiscal afin de s'informer de l'incidence fiscale, le cas échéant, d'un exercice anticipé et doivent être avertis des risques potentiels que présente la substitution d'une position longue d'option à une position longue d'actions.

Liquidations liées à l'échéance et aux opérations sur titres

En plus de liquider des positions de clients présentant des insuffisances de marge en temps réel, IB liquidera également certaines positions en fonction de leur échéance ou événements liés à des opérations sur titres qui, après y avoir donné effet, créeraient un risque excessif et/ou des préoccupations opérationnelles. Voir exemples ci-dessous.

Exercice d'option

IB se réserve le droit d'interdire l'exercice d'options sur actions et/ou fermer des options courtes si l'exercice/attribution entraîne une insuffisance de marge sur le compte. Même si l'achat d'une option ne requière généralement pas de marge puisque la position est payée entièrement, une fois celle-ci exercée, le titulaire du compte est tenu de payer entièrement la position longue en découlant (dans le cas d'un achat exercé dans une compte au comptant ou une action soumise à une marge de 100 %) ou de financer les positions longue/courtes sur actions (en cas d'un achat/d'une vente exercé/e dans un compte sur marge). Si une variation de cours défavorable venait à se produire à la livraison, les comptes ne détenant pas un capital suffisant avant l'exercice créent un risque excessif. Ce risque non garanti peut être particulièrement prononcé et peut dépasser toute valeur dans le cours que l'option longue a pu avoir, plus particulièrement à l'échéance quand les chambres de compensation exercent les options automatiquement à des niveaux dans le cours de seulement 0.01 $.

Prenons par exemple un compte dont le capital à Jour 1 consiste seulement en 20 options d'achat longues à 50 $ dans le fonds hypothétique XYZ qui s'est clôturé à échéance à 1 $ par contrat avec le sous-jacent à 51 $. Supposons que les options sont toutes exercées automatiquement et que XYZ ouvre à 51 $ au Jour 2 (Scénario 1). Supposons que les options sont toutes exercées automatiquement et que XYZ ouvre à 48 $ au Jour 2 (Scénario 2).

| Solde du compte | Pré-échéance | Scénario 1 - XYZ ouvre à 51 $ | Scénario 2 - XYZ ouvre à 48 $ |

|---|---|---|---|

| Trésorerie | 0.00 $ | (100,000.00 $) | (100,000.00 $) |

| Position longue d'action | 0.00 $ | 102,000.00 $ | 96,000.00 $ |

|

Position longue d'option* |

2,000.00 $ | 0.00 $ | 0.00 $ |

| Valeur nette liquidative/(Découvert) | 2,000.00 $ | 2,000.00 $ | (4,000.00 $) |

| Exigence de marge | 0.00 $ | 25,500.00 $ | 25,500.00 $ |

| Marge excédentaire/(Insuffisance) | 0.00 $ | (23,500.00 $) | (29,500.00 $) |

*Une position longue d'option n'a aucun valeur de prêt.

Pour éviter ces scénarios à l'approche de l'échéance, IB simule les conséquences de l'échéance en générant des scénarios de cours plausibles pour les sous-jacents, pour lesquels l'exposition de chaque compte est évaluée en supposant la livraison. Si l'exposition est considérée excessive, IB se réserve le droit de : 1) liquider les options avant l'échéance ; 2) permettre la caducité des options ; et/ou 3) permettre la livraison et liquider le sous-jacent à tout moment. De plus, le compte peut être limité dans l'ouverture de nouvelles positions pour empêcher une hausse de l'exposition. IB détermine le nombre de contrats qui deviendront caducs par l'action d'IB/seront exercés automatiquement après la clôture des marchés au jour de l'échéance. L'effet de tout trading après HRM de ce jour ne sera pas pris en compte dans le calcul de l'exposition.

Même si IB se réserve le droit de prendre ces mesures, les titulaires de compte sont seuls responsables de la gestion de l'exercice/attribution des risques associés aux positions dans leurs comptes. IB n'a aucune obligation de gérer ce risque pour vous.

IB se réserve également le droit de liquider des positions l'après-midi précédant le règlement si les systèmes IB estiment que le règlement donnera lieu à une insuffisance de marge. Pour éviter ces scénarios à l'approche de l'expiration, IB simule les conséquences de l'expiration en générant des scénarios de cours plausibles pour les sous-jacents, pour lesquels l'exposition de chaque compte est évaluée après le réglement. Par exemple, si IB estime que les positions seront retirées du compte suite au règlement (ex : si les options expirent hors du cours ou si des options réglées au comptant expirent dans le cours), les systèmes d'IB évalueront l'effet de marge de ces règlements.

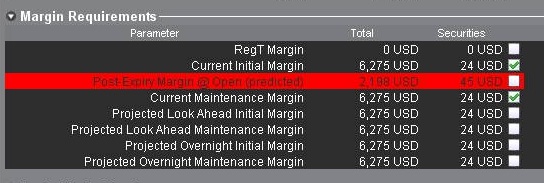

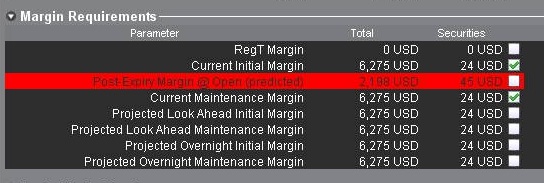

Si IB détermine que l'exposition est excessive, IB liquidera les positions du compte pour éviter une insuffisance de marge. Les titulaires de compte peuvent contrôler ce risque depuis leur fenêtre de compte dans TWS. La marge excédentaire prévue sera affichée sur la ligne « Marge après expiration » (voir ci-dessous) qui, si elle est négative et surlignée en rouge indique que votre compte peut être sujet à des liquidations de positions. Ce calcul de l'exposition au risque est réalisé 3 jours avant la prochaine date d'échéance et est mis à jour toutes les 15 minutes environ. Veuillez noter que pour certains types de comptes ayant une structure à plusieurs niveaux (ex : compte avec limite de trading distincte), cette information ne sera indiquée que sur le compte centralisateur sur lequel le calcul est effectué.

Veuillez noter qu'IB entreprend généralement de liquider les positions arrivant à échéance environ 2 heures avant la clôture mais se réserve le droit de procéder avant ou après si les conditions l'imposent. De plus, les liquidations seront priorisées en fonction d'un certain nombre de caractéristiques spécifiques du compte, notamment la valeur liquidative nette, l'insuffisance de marge prévue après échéance et la relation entre le prix d'exercice de l'option et le sous-jacent.

Call Spreads en avance sur la date de détachement des dividendes

Dans le cas où détiendriez un call spread (calls longs et courts ayant le même sous-jacent) avant une date ex-dividende dans le sous-jacent, et si vous n'avez pas liquidé le spread ou exercé les options d'achat longues, IB se réserve le droit de : i) exercer tout ou partie des options d'achat longues ; et/ou ii) liquider (c'est-à-dire clôturer) tout ou partie des spreads, si IB prévoit que : a) les options d'achat courtes sont susceptibles d'être attribuées ; et b) votre compte n'aura pas le capital nécessaire pour assumer l'obligation de payer le dividende ou satisfaire les exigences de marge en général. Dans la cas où IB exercerait les options d'achat longues de ce scénario et que vous n'êtes pas attribué sur les options d'achat courtes, vous pourriez subir des pertes. De la même façon, si IB liquide tout ou partie de votre position spread, vous pourriez subir des pertes ou vous exposer à des résultats qui n'étaient pas votre objectif.

Pour éviter ce scénario, nous vous recommandons de vérifier attentivement vos positions d'options ainsi que les capitaux propres de votre compte avant toute date ex-dividende du sous-jacent, et de gérer votre compte et votre tolérance au risque en conséquence.

Contrats à terme livrés physiquement

À l'exception de certains contrats à terme sur les devises, IB n'autorise généralement pas les clients à recevoir ou à livrer les produits sous-jacents pour les contrats à terme ou les options sur contrat à terme par livraison physique. Pour éviter la livraison liée à un contrat arrivant à échéance, les clients doivent soit prolonger le contrat soit clôturer leur position avant la date d'échéance du contrat. Retrouvez la liste sur notre site.

Veuillez noter qu'il incombe au client de se tenir informé de ces dates d'échéance. Les contrats avec livraison physique qui ne sont pas clôturés avant la date indiquée peuvent être liquidés par IB sans préavis.

Considerations for Exercising Call Options Prior to Expiration

INTRODUCTION

Exercising an equity call option prior to expiration ordinarily provides no economic benefit as:

- It results in a forfeiture of any remaining option time value;

- Requires a greater commitment of capital for the payment or financing of the stock delivery; and

- May expose the option holder to greater risk of loss on the stock relative to the option premium.

Nonetheless, for account holders who have the capacity to meet an increased capital or borrowing requirement and potentially greater downside market risk, it can be economically beneficial to request early exercise of an American Style call option in order to capture an upcoming dividend.

BACKGROUND

As background, the owner of a call option is not entitled to receive a dividend on the underlying stock as this dividend only accrues to the holders of stock as of its dividend Record Date. All other things being equal, the price of the stock should decline by an amount equal to the dividend on the Ex-Dividend date. While option pricing theory suggests that the call price will reflect the discounted value of expected dividends paid throughout its duration, it may decline as well on the Ex-Dividend date. The conditions which make this scenario most likely and the early exercise decision favorable are as follows:

1. The option is deep-in-the-money and has a delta of 100;

2. The option has little or no time value;

3. The dividend is relatively high and its Ex-Date precedes the option expiration date.

EXAMPLES

To illustrate the impact of these conditions upon the early exercise decision, consider an account maintaining a long cash balance of $9,000 and a long call position in hypothetical stock “ABC” having a strike price of $90.00 and time to expiration of 10 days. ABC, currently trading at $100.00, has declared a dividend of $2.00 per share with tomorrow being the Ex-Dividend date. Also assume that the option price and stock price behave similarly and decline by the dividend amount on the Ex-Date.

Here, we will review the exercise decision with the intent of maintaining the 100 share delta position and maximizing total equity using two option price assumptions, one in which the option is selling at parity and another above parity.

SCENARIO 1: Option Price At Parity - $10.00

In the case of an option trading at parity, early exercise will serve to maintain the position delta and avoid the loss of value in long option when the stock trades ex-dividend, to preserve equity. Here the cash proceeds are applied in their entirety to buy the stock at the strike, the option premium is forfeited and the stock (net of dividend) and dividend receivable are credited to the account. If you aim for the same end result by selling the option prior to the Ex-Dividend date and purchasing the stock, remember to factor in commissions/spreads:

| SCENARIO 1 | ||||

|

Account Components |

Beginning Balance |

Early Exercise |

No Action |

Sell Option & Buy Stock |

| Cash | $9,000 | $0 | $9,000 | $0 |

| Option | $1,000 | $0 | $800 | $0 |

| Stock | $0 | $9,800 | $0 | $9,800 |

| Dividend Receivable | $0 | $200 | $0 | $200 |

| Total Equity | $10,000 | $10,000 | $9,800 | $10,000 less commissions/spreads |

SCENARIO 2: Option Price Above Parity - $11.00

In the case of an option trading above parity, early exercise to capture the dividend may not be economically beneficial. In this scenario, early exercise would result in a loss of $100 in option time value, while selling the option and buying the stock, after commissions, may be less beneficial than taking no action. In this scenario, the preferable action would be No Action.

| SCENARIO 2 | ||||

|

Account Components |

Beginning Balance |

Early Exercise |

No Action |

Sell Option & Buy Stock |

| Cash | $9,000 | $0 | $9,000 | $100 |

| Option | $1,100 | $0 | $1,100 | $0 |

| Stock | $0 | $9,800 | $0 | $9,800 |

| Dividend Receivable | $0 | $200 | $0 | $200 |

| Total Equity | $10,100 | $10,000 | $10,100 | $10,100 less commissions/spreads |

![]() NOTE:

NOTE:

Options have two components that make up their total premium value - intrinsic value and time value. The intrinsic value is the amount by which the option is in-the-money, while the time value represents the possibility that the option could become even more profitable before expiration as the underlying asset price fluctuates while providing protection against adverse moves.

Many options are American-style, which means they can be exercised early, ahead of their expiration date. Early exercise of an option eliminates the remaining time value component from the option's premium, since the option holder loses protection against unfavorable movements in the underlying asset’s price.

This makes early exercise suboptimal in most situations, as the option holder is willingly forfeiting a portion of the option's value.

There are a few specific circumstances where early exercise could make sense, such as:

- For call options on a stock that will pay dividends soon, where the dividend amount exceeds the remaining time value (and only if the exercise will settle on or prior to the record date for the dividend).

- For deep in-the-money options where the time value is negligible compared to the intrinsic value, and the option is expected to drop in value due to interest rate effects (PUTS), or expected stock loan benefits (CALLS).

The first case, exercising an in the money call immediately ahead of a dividend payment, is the most common economically-sensible early exercise. In most cases, it is advisable to hold or sell the option instead of exercising it early, in order to capture the remaining time value. An option should only be exercised early after carefully considering all factors and determining that the benefits of early exercise outweigh the time value being surrendered.

Account holders holding a long call position as part of a spread should pay particular attention to the risks of not exercising the long leg given the likelihood of being assigned on the short leg. Note that the assignment of a short call results in a short stock position and holders of short stock positions as of a dividend Record Date are obligated to pay the dividend to the lender of the shares. In addition, the clearinghouse processing cycle for exercise notices does not accommodate submission of exercise notices in response to assignment.

As example, consider a credit call (bear) spread on the SPDR S&P 500 ETF Trust (SPY) consisting of 100 short contracts in the March '13 $146 strike and 100 long contracts in the March '13 $147 strike. On 3/14/13, with the SPY Trust declared a dividend of $0.69372 per share, payable 4/30/13 to shareholders of record as of 3/19/13. Given the 3 business day settlement time frame for U.S. stocks, one would have had to buy the stock or exercise the call no later than 3/14/13 in order receive the dividend, as the next day the stock began trading Ex-Dividend.

On 3/14/13, with one trading day left prior to expiration, the two option contracts traded at parity, suggesting maximum risk of $100 per contract or $10,000 on the 100 contract position. However, the failure to exercise the long contract in order to capture the dividend and protect against the likely assignment on the short contracts by others seeking the dividend created an additional risk of $67.372 per contract or $6,737.20 on the position representing the dividend obligation were all short calls assigned. As reflected on the table below, had the short option leg not been assigned, the maximum risk when the final contract settlement prices were determined on 3/15/13 would have remained at $100 per contract.

| Date | SPY Close | March '13 $146 Call | March '13 $147 Call |

| March 14, 2013 | $156.73 | $10.73 | $9.83 |

| March 15, 2013 | $155.83 | $9.73 | $8.83 |

Please note that if your account is subject to tax withholding requirements of the US Treasure rule 871(m), it may be beneficial to close a long option position before the ex-dividend date and re-open the position after ex-dividend.

For information regarding how to submit an early exercise notice please click here.

The above article is provided for information purposes only as is not intended as a recommendation, trading advice nor does it constitute a conclusion that early exercise will be successful or appropriate for all customers or trades. Account holders should consult with a tax specialist to determine what, if any, tax consequences may result from early exercise and should pay particular attention to the potential risks of substituting a long option position with a long stock position.

Expiration & Corporate Action Related Liquidations

In addition to the policy of force liquidating client positions in the event of a real-time margin deficiency, IBKR will also liquidate positions based upon certain expiration or corporate action related events which, after giving effect to, would create undue risk and/or operational concerns. Examples of such events are outlined below.

Option Exercise

IBKR reserves the right to prohibit the exercise of stock options and/or close short options if the effect of the exercise/assignment would be to place the account in margin deficit. While the purchase of an option generally requires no margin since the position is paid in full, once exercised the account holder is obligated to either pay for the ensuing long stock position in full (in the case of a call exercised in a cash account or stock subject to 100% margin) or finance the long/short stock position (in the case of a call/put exercised in a margin account). Accounts which do not have sufficient equity on hand prior to exercise introduce undue risk should an adverse price change in the underlying occur upon delivery. This uncollateralized risk can be especially pronounced and may far exceed any in-the-money value the long option may have held, particularly at expiration when clearinghouses automatically exercise options at in-the-money levels as low as $0.01 per share.

Take, for example, an account whose equity on Day 1 consists solely of 20 long $50 strike call options in hypothetical stock XYZ which have closed at expiration at $1 per contract with the underlying at $51. Assume under Scenario 1 that the options are all auto-exercised and XYZ opens at $51 on Day 2. Assume under Scenario 2 that the options are all auto-exercised and XYZ opens at $48 on Day 2.

| Account Balance | Pre-Expiration | Scenario 1 - XYZ Opens @ $51 | Scenario 2 - XYZ Opens @ $48 |

|---|---|---|---|

| Cash | $0.00 | ($100,000.00) | ($100,000.00) |

| Long Stock | $0.00 | $102,000.00 | $96,000.00 |

|

Long Option* |

$2,000.00 | $0.00 | $0.00 |

| Net Liquidating Equity/(Deficit) | $2,000.00 | $2,000.00 | ($4,000.00) |

| Margin Requirement | $0.00 | $25,500.00 | $25,500.00 |

| Margin Excess/(Deficiency) | $0.00 | ($23,500.00) | ($29,500.00) |

*Long option has no loan value.

To protect against these scenarios as expiration nears, IBKR will simulate the effect of expiration assuming plausible underlying price scenarios and evaluating the exposure of each account assuming stock delivery. If the exposure is deemed excessive, IBKR reserves the right to either: 1) liquidate options prior to expiration; 2) allow the options to lapse; and/or 3) allow delivery and liquidate the underlying at any time. In addition, the account may be restricted from opening new positions to prevent an increase in exposure. IBKR determines the number of contracts that will be lapsed by IBKR/auto-exercised shortly after the end of trading on the date of expiration. The effect of any after hours trading you conduct on that day may not be taken into account in this exposure calculation.

While IBKR reserves the right to take these actions, account holders are solely responsible for managing the exercise/assignment risks associated with the positions in their accounts. IBKR is under no obligation to manage such risks for you.

IBKR also reserves the right to liquidate positions on the afternoon before settlement if IBKR’s systems project that the effect of settlement would result in a margin deficit. To protect against these scenarios as expiration nears, IBKR will simulate the effect of expiration assuming plausible underlying price scenarios and evaluating the exposure of each account after settlement. For instance, if IBKR projects that positions will be removed from the account as a result of settlement (e.g., if options will expire out of the money or cash-settled options will expire in the money), IBKR’s systems will evaluate the margin effect of those settlement events.

If IBKR determines the exposure is excessive, IBKR may liquidate positions in the account to resolve the projected margin deficiency. Account holders may monitor this expiration related margin exposure via the Account window located within the TWS. The projected margin excess will be displayed on the line titled “Post-Expiry Margin” (see below) which, if negative and highlighted in red indicates that your account may be subject to forced position liquidations. This exposure calculation is performed 3 days prior to the next expiration and is updated approximately every 15 minutes. Note that certain account types which employ a hierarchy structure (e.g., Separate Trading Limit account) will have this information presented only at the master account level where the computation is aggregated.

Note that IBKR generally initiates expiration related liquidations 2 hours prior to the close, but reserves the right to begin this process sooner or later should conditions warrant. In addition, liquidations are prioritized based upon a number of account-specific criteria including the Net Liquidating Value, projected post-expiration deficit, and the relationship between the option strike price and underlying.

Call Spreads in Advance of Ex-Dividend Date

In the event that you are holding a call spread (long and short calls having the same underlying) prior to an ex-dividend date in the underlying, and if you have not liquidated the spread or exercised the long call(s), IBKR reserves the right to: i) exercise some or all of the long call(s); and/or ii) liquidate (i.e., close out) some or all of the spreads - if IBKR, in its sole discretion, anticipates that: a) the short call(s) is (are) likely to be assigned; and b) your account would not ave sufficient equity to satisfy the liability to pay the dividend or to satisfy margin requirements generally. In the event that IBKR exercises the long call(s) in this scenario and you are not assigned on the short call(s), you could suffer losses. Likewise, if IBKR liquidates some or all of your spread position, you may suffer losses or incur an investment result that was not your objective.

In order to avoid this scenario, you should carefully review your option positions and your account equity prior to any ex-dividend date of the underlying and you should manage your risk and your account accordingly.

Physically Delivered Futures

With the exception of certain futures contracts having currencies or metals as their underlying, IBKR generally does not allow clients to make or receive delivery of the underlying for physically settled futures or futures option contracts. To avoid deliveries in an expiring contract, clients must either roll the contract forward or close the position prior to the Close-Out Deadline specific to that contract (a list of which is provided on the website).

Note that it is the client’s responsibility to be aware of the Close-Out Deadline and physically delivered contracts which are not closed out within the specified time frame may be liquidated by IBKR without prior notification.

Overview of SEC Fees

Under Section 31 of the Securities Exchange Act of 1934, U.S. national securities exchanges are obligated to pay transaction fees to the SEC based on the volume of securities that are sold on their markets. Exchange rules require their broker-dealer members to pay a share of these fees who, in turn, pass the responsibility of paying the fees to their customers.

This fee is intended to allow the SEC to recover costs associated with its supervision and regulation of the U.S. securities markets and securities professionals. It applies to stocks, options and single stock futures (on a round turn basis); however, IB does not pass on the fee in the case of single stock futures trades. Note that this fee is assessed only to the sale side of security transactions, thereby applying to the grantor of an option (fee based upon the option premium received at time of sale) and the exerciser of a put or call assignee (fee based upon option strike price).

For the fiscal year 2016 the fee was assessed at a rate of $0.0000218 per $1.00 of sales proceeds, however, the rate is subject to annual and,in some cases, mid-year adjustments should realized transaction volume generate fees sufficiently below or in excess of targeted funding levels.1

Examples of the transactions impacted by this fee and sample calculations are outlined in the table below.

|

Transaction |

Subject to Fee? |

Example |

Calculation |

|

Stock Purchase |

No |

N/A |

N/A |

|

Stock Sale (cost plus commission option) |

Yes |

Sell 1,000 shares MSFT@ $25.87 |

$0.0000218 * $25.87 * 1,000 = $0.563966 |

|

Call Purchase |

No |

N/A |

N/A |

|

Put Purchase |

No |

N/A |

N/A |

|

Call Sale |

Yes |

Sell 10 MSFT June ’11 $25 calls @ $1.17 |

$0.0000218 * $1.17 * 100 * 10 = $0.025506 |

|

Put Sale |

Yes |

Sell 10 MSFT June ’11 $25 puts @ $0.41 |

$0.0000218 * $0.41 * 100 * 10 = $0.008938 |

|

Call Exercise |

No |

N/A |

N/A |

|

Put Exercise |

Yes |

Exercise of 10 MSFT June ’11 $25 puts |

$0.0000218 * $25.00 * 100 * 10 = $0.545 |

|

Call Assignment |

Yes |

Assignment of 10 MSFT June ’11 $25 calls |

$0.0000218 * $25.00 * 100 * 10 = $0.545 |

|

Put Assignment |

No |

N/A |

N/A |

1Information regarding current Section 31 fees may be found on the SEC's Frequently Requested Documents page located at: http://www.sec.gov/divisions/marketreg/mrfreqreq.shtml#feerate

FAQs - U.S. Securities Option Expiration

The following page has been created in attempt to assist traders by providing answers to frequently asked questions related to US security option expiration, exercise, and assignment. Please feel free to contact us if your question is not addressed on this page or to request the addition of a question and answer.

Click on a question in the table of contents to jump to the question in this document.

Table Of Contents:

How do I provide exercise instructions?

Do I have to notify IBKR if I want my long option exercised?

What if I have a long option which I do not want exercised?

What can I do to prevent the assignment of a short option?

Is it possible for a short option which is in-the-money not to be assigned?

What happens if I have a spread position with an in-the-money option and an out-of-the-money option?

Am I charged a commission for exercise or assignments?

Q&A:

How do I provide exercise instructions?

Instructions are to be entered through the TWS Option Exercise window. Procedures for exercising an option using the IBKR Trader Workstation can be found in the TWS User's Guide.

![]() Important Note: In the event that an option exercise cannot be submitted via the TWS, an option exercise request with all pertinent details (including option symbol, account number and exact quantity), should be created in a ticket via the Account Management window. In the Account Management Message Center click on "Compose" followed by "New Ticket". The ticket should include the words "Option Exercise Request" in the subject line. Please provide a contact number and clearly state in your ticket why the TWS Option Exercise window was not available for use.

Important Note: In the event that an option exercise cannot be submitted via the TWS, an option exercise request with all pertinent details (including option symbol, account number and exact quantity), should be created in a ticket via the Account Management window. In the Account Management Message Center click on "Compose" followed by "New Ticket". The ticket should include the words "Option Exercise Request" in the subject line. Please provide a contact number and clearly state in your ticket why the TWS Option Exercise window was not available for use.

Do I have to notify IBKR if I want my long option exercised?

In the case of exchange listed U.S. securities options, the clearinghouse (OCC) will automatically exercise all cash and physically settled options which are in-the-money by at least $0.01 at expiration (e.g., a call option having a strike price of $25.00 will be automatically exercised if the stock price is $25.01 or more and a put option having a strike price of $25.00 will be automatically exercised if the stock price is $24.99 or less). In accordance with this process, referred to as exercise by exception, account holders are not required to provide IBKR with instructions to exercise any long options which are in-the-money by at least $0.01 at expiration.

![]() Important Note: in certain situations (e.g., underlying stock halt, corporate action), OCC may elect to remove a particular class of options from the exercise by exception process, thereby requiring the account holder to provide positive notice of their intent to exercise their long option contracts regardless of the extent they may be in-the-money. In these situations, IBKR will make every effort to provide advance notice to the account holder of their obligation to respond, however, account holders purchasing such options on the last day of trading are not likely to be afforded any notice.

Important Note: in certain situations (e.g., underlying stock halt, corporate action), OCC may elect to remove a particular class of options from the exercise by exception process, thereby requiring the account holder to provide positive notice of their intent to exercise their long option contracts regardless of the extent they may be in-the-money. In these situations, IBKR will make every effort to provide advance notice to the account holder of their obligation to respond, however, account holders purchasing such options on the last day of trading are not likely to be afforded any notice.

What if I have a long option which I do not want exercised?

If a long option is not in-the-money by at least $0.01 at expiration it will not be automatically exercised by OCC. If it is in-the-money by at least that amount and you do not wish to have it exercised, you would need to provide IBKR with contrary instructions to let the option lapse. These instructions would need to be entered through the TWS Option Exercise window prior to the deadline as stated on the IBKR website.

What can I do to prevent the assignment of a short option?

The only action one can take to prevent being assigned on a short option position is to buy back in the option prior to the close of trade on its last trading day (for equity options this is usually the Friday preceding the expiration date although there may also be weekly expiring options for certain classes). When you sell an option, you provided the purchaser with the right to exercise which they generally will do if the option is in-the-money at expiration.

Is it possible for a short option which is in-the-money not to be assigned?

While is unlikely that holders of in-the-money long options will elect to let the option lapse without exercising them, certain holders may do so due to transaction costs or risk considerations. In conjunction with its expiration processing, OCC will assign option exercises to short position holders via a random lottery process which, in turn, is applied by brokers to their customer accounts. It is possible through these random processes that short positions in your account be part of those which were not assigned.

What happens if I have a spread position with an in-the-money option and an out-of-the-money option?

Spread positions can have unique expiration risks associated with them. For example, an expiring spread where the long option is in-the-money by less than $0.01 and the short leg is in-the-money more than $0.01 may expire unhedged. Account holders are ultimately responsible for taking action on such positions and responsible for the risks associated with any unhedged spread leg expiring in-the-money.

Can IBKR exercise the out-of-the-money long leg of my spread position only if my in-the-money short leg is assigned?

No. There is no provision for issuing conditional exercise instructions to OCC. OCC determines the assignment of options based upon a random process which is initiated only after the deadline for submitting all exercise instructions has ended. In order to avoid the delivery of a long or short underlying stock position when only the short leg of an option spread is in-the-money at expiration, the account holder would need to either close out that short position or consider exercising an at-the-money long option.

What happens to my long stock position if a short option which is part of a covered write is assigned?

If the short call leg of a covered write position is assigned, the long stock position will be applied to satisfy the stock delivery obligation on the short call. The price at which that long stock position will be closed out is equal to the short call option strike price.

Am I charged a commission for exercise or assignments?

There is no commissions charged as the result of the delivery of a long or short position resulting from option exercise or assignment of a U.S. security option (note that this is not always the case for non-U.S. options).

What happens if I am unable to meet the margin requirement on a stock delivery resulting from an option exercise or assignment?

You should review your positions prior to expiration to determine whether you have adequate equity in your account to exercise your options. You should also determine whether you have adequate equity in the account if an in-the-money short option position is assigned to your account. You should also be aware that short options positions may be exercised against you by the long holder even if the option is out-of-the-money.

If you anticipate that you will be unable to meet the margin requirement on a stock delivery resulting from an option exercise or assignment, you should either close positions or deposit additional funds to your account to meet the anticipated post-delivery margin requirement.

IBKR reserves the right to prohibit the exercise of stock options and/or close short options if the effect of the exercise/assignment would be to place the account in margin deficit. To protect against these scenarios as expiration nears, IBKR will simulate the effect of expiration assuming plausible underlying price scenarios and evaluating the exposure of each account assuming stock delivery. If the exposure is deemed excessive, IBKR reserves the right to either:

- Liquidate options prior to expiration. Please note: While IBKR retains the right to liquidate at any time in such situations, liquidations involving US security positions will typically begin at approximately 9:40 AM ET as of the business day following expiration;

- Allow the options to lapse; and/or

- Allow delivery and liquidate the underlying at any time.

In addition, the account may be restricted from opening new positions to prevent an increase in exposure. IBKR determines the number of contracts that will be lapsed by IBKR/auto-exercised shortly after the end of trading on the date of expiration. The effect of any after hours trading you conduct on that day may not be taken into account in this exposure calculation.

While IBKR reserves the right to take these actions, account holders are solely responsible for managing the exercise/assignment risks associated with the positions in their accounts. IBKR is under no obligation to manage such risks for you.

For more information, please see Expiration & Corporate Action Related Liquidations