IBSJマルチカレンシーについて

どの通貨で外国商品を取引できますか?

当社が指定する通貨建てで、どの商品でもお取引いただくことができます。

例: キャッシュ口座をお持ちのお客様が、米国株を購入する際の指定通貨は米ドルです。この場合、まず、お客様の保有資金(米ドルまたは他の通貨)で購入代金をカバーできるかをシステムにより判断し、購入に十分な残高がある場合に、注文を取引所に取次ぎます。

- お客様が保有する米ドル残高で注文代金が満たされる場合は、米ドルにて商品を購入します。

- 保有米ドル残高で注文代金が満たされない場合、不足分は他の通貨で保有している資金を当社所定のレートにて自動的に米ドルに交換のうえ、充当します。

- 米国株を売却する場合、売却代金である米ドルは他の通貨に自動交換することなく、米ドルのまま口座に入金されます。

- 米ドルで保有している資金は、米国株の購入に充当することも、お客様の銀行口座に出金することもできます。

- 出金や取引等に関連しない他の通貨への為替交換はできません。

- 入出金が可能な通貨は、日本円、ユーロ、米ドル、英ポンド(入出金対応通貨といいます)です。お客様の口座に出金額相当の残高があるかをシステムにて確認した後、お客様の指定した通貨の残高が指定額を満たしていない場合、不足分をその他の通貨より自動的に交換します。

注意事項

- 当社は、自動通貨交換のための手数料をお客様に別途請求することはありません。口座の仕様上、5米ドル相当以下の通貨の残高は自動的に日本円に交換されます。

- 外貨にて決済された資金をお客様の指示により日本円に交換(自動交換以外)する際は為替取引手数料がかかります。詳細は、当社ホームページにてご確認ください。

- 「入出金対応通貨」とは、お客様が入出金できる通貨をいいます。

FX取引や通貨交換に関連する情報

通貨の交換は、取引(例えば、株式の購入や売却等)とその結果生じるキャッシュフローに関連するものでなければなりません。そのため、お客様は取引プラットフォームにおいて、取引またはマイナス残高を解消する目的以外では通貨交換を行うことができません。

- 当社では、借り入れが発生するようなFX取引はできません。しかし、海外金融商品を取引するために、口座に保有されている資金から取引額相当分を商品の取引通貨へ自動交換します。

- 取引や保有ポジションからのキャッシュフロー(配当など)については、基本的に自動交換はされません。口座の仕様上、5米ドル相当以下の外国通貨の残高は自動的に日本円に交換されます。

- 入出金が可能な通貨は、日本円、ユーロ、米ドル、英ポンドです。お客様の口座に出金額相当の残高があるかをシステムにて確認した後、お客様の指定した通貨の残高が指定額を満たしていない場合、不足分をその他の通貨より自動的に交換します。

- 出金の際に、「出金可能金額を全額出金」のオプションを選択することにより、出金可能なすべての資金を指定通貨にて出金することができます。IBSJは、口座内の全ての対応通貨の残額を残すことなく、出金通貨に自動交換します。

その他、リスク等の詳細に関しましては、IBマルチカレンシー対応口座および外国為替取引に関する書面 をご確認ください。

注意事項

- 当社は、自動通貨交換のための手数料をお客様に別途請求することはありません。口座の仕様上、5米ドル相当以下の通貨の残高は自動的に日本円に交換されます。

- 外貨にて決済された資金をお客様の指示により日本円に交換(自動交換以外)する際は為替取引手数料がかかります。詳細は、当社ホームページにてご確認ください。

- 「入出金対応通貨」とは、お客様が入出金できる通貨をいいます。

- 基準通貨は、日本円となります。

- 出金指示をいただいた時点では、システム上に最大出金可能額(予想値)が表示されます。当該出金可能額全額を指定いただいた場合でも、為替レートの変動により、実際の出金額が異なる場合があります。

入出金が可能な通貨について

IBSJのお客様は、日本円、ユーロ、米ドル、英ポンドで入出金をすることができます。

出金いただく際は、お客様の口座に出金額相当の残高があるかをシステムにて確認した後、お客様の指定した通貨の残高が指定額を満たしていない場合、不足分をその他の通貨より自動的に交換します。

出金の際に、「出金可能金額を全額出金」のオプションを選択することにより、出金可能なすべての現金を出金通貨にて出金することができます。IBSJは、口座内の全ての対応通貨の残額を残すことなく、出金通貨に自動交換します。

その他、リスク等の詳細に関しましては、IBマルチカレンシー対応口座および外国為替取引に関する書面 をご確認ください。

注意事項

- 当社は、自動通貨交換のための手数料をお客様に別途請求することはありません。口座の仕様上、5米ドル相当以下の通貨の残高は自動的に日本円に交換されます。

- 外貨にて決済された資金をお客様の指示により日本円に交換(自動交換以外)する際は為替取引手数料がかかります。詳細は、当社ホームページにてご確認ください。

- 「入出金対応通貨」とは、お客様が入出金できる通貨をいいます。

- 基準通貨は、日本円となります。

- 出金指示をいただいた時点では、システム上に最大出金可能額(予想値)が表示されます。当該出金可能額全額を指定いただいた場合でも、為替レートの変動により、実際の出金額が異なる場合があります。

IBSJ Multi Currency

Can I trade foreign products in supported currencies at Interactive Brokers Securities Japan (IBSJ)?

Yes, clients can trade in any currency that has a product listed in.

For example: Client with a cash account wants to buy a US stock. Our system will check if the client has sufficient available funds in USD or other supported currencies to cover 100% of the trade and, if so, the order will be sent to the exchange.

- If client has enough balance in USD, it will be used for execution of the order.

- If not, IBSJ will automatically convert an equivalent amount of USD from other supported currencies with a positive balance.

- If the same client wishes to sell his USD denominated security at a later date, IBSJ will NOT convert the proceeds back to one of the supported currencies.

- Client can use proceeds in USD for purchasing US stocks or withdraw them.

- Conversion to other currencies not connected to withdrawing funds is not allowed.

- Client can withdraw funds in supported cashiering currencies (JPY, USD, EUR, GBP). If the client wants to withdraw funds, the system checks first if there is sufficient available funds in the requested or other supported currencies to cover 100% of the withdrawal amount. If there is no sufficient funds in the requested currency, IBSJ will automatically convert positive balances in the supported currencies to the requested one.

Please Note

- IBSJ does NOT charge a commission to clients for automatic currency conversion.

- Commissions for currency conversion used for closing a non-JPY cash balance are presented on our website.

- Supported cashiering currency is a currency in which client can make deposits and withdrawals.

Can I trade Forex and convert currencies at Interactive Brokers Securities Japan (IBSJ)?

Currency conversion at IBSJ must be connected to an investment service transaction (purchasing a stock, for instance) and its resulting cash flows. To comply with this regulation, clients can make a currency conversion in a trading platform only to close the negative balance from borrowing. In other cases, IBSJ makes a conversion automatically.

- The client CANNOT open long positions that create cash debits (loans). Nevertheless, client can open long positions in any foreign product regardless of the currency in which it is denominated. IBSJ will auto convert the value of the transaction from the positive balance in supported currencies held in the account.

- Any positive cash that is generated as the result of a trade or cash flows from a position you hold (e.g. dividends, coupon, interest) will NOT be auto-converted.

- The client can withdraw funds in JPY, EUR, USD, GBP. If the client wants to withdraw funds, the system checks first if there is sufficient available funds in the requested or other supported currencies to cover 100% of the withdrawal amount. If there is no sufficient funds in the requested currency, IBSJ will automatically convert positive balances in the supported currencies to the requested one.

- The client can use the option “Withdraw All Available Cash”, which allows to withdraw all available funds in one currency: supported currencies or base currency. IBSJ will automatically convert positive balances to the requested one without leaving residuals.

For further information please see the IBSJ Multi-Currency Account Foreign Exchange Restrictions Disclosure.

Please Note

- IBSJ does NOT charge clients commissions for automatic currency conversion.

- Commissions for currency conversion used for closing a non-JPY cash balance are presented on our website.

- Supported cashiering currency is a currency in which client can make deposits and withdrawals.

- Base currency: JPY.

- System shows the projected Cash Available for Withdrawal. The final withdrawal amount may differ from the requested due to fluctuation in currency exchange rates.

What currencies are available for deposits and withdrawals at Interactive Brokers Securities Japan (IBSJ)?

IBSJ clients can make deposits in four Supported Cashiering Currencies.

Withdrawals are allowed in base currency and positive balances held in the account. If the client wants to withdraw funds, the system checks first if there is sufficient available funds in the requested or other supported currencies to cover 100% of the withdrawal amount. If there is no sufficient funds in the requested currency, IBSJ will automatically convert positive balances in the supported currencies to the requested one.

Client can use the option “Withdraw All Available Cash”, which allows to withdraw all available funds in one currency: supported currencies or base currency. IBSJ will automatically convert positive balances to the requested one without leaving residuals.

For further information please see the IBSJ Multi-Currency Account Foreign Exchange Restrictions Disclosure.

Please Note

- IBSJ does NOT charge clients commissions for automatic currency conversion.

- Commissions for currency conversion used for closing a non-JPY cash balance are presented on our website.

- Supported cashiering currency is a currency in which client can make deposits and withdrawals.

- Base currency: JPY.

- System shows the projected Cash Available for Withdrawal. The final withdrawal amount may differ from the requested due to fluctuation in currency exchange rates.

「EMIR」: 取引情報蓄積機関への報告義務およびお客様の義務達成をサポートするインタラクティブ・ブローカーズの代行サービス

Multi-Currency Trading at IBKR Central Europe

- If client has enough balance in USD, it will be used for execution of the order.

- If not, IBCE will automatically convert an equivalent amount of USD from other supported currencies with a positive balance.

- If the same client wishes to sell his USD denominated security at a later date, IBCE will NOT convert the proceeds back to one of the supported currencies.

- Client can use proceeds in USD for purchasing US stocks or withdraw them.

- Conversion to other currencies not connected to withdrawing funds is not allowed.

- Client can withdraw funds in Major Currencies, Home currency and positive balances held in the account. If the client wants to withdraw funds, the system checks first if there is sufficient available funds in the requested or other supported currencies to cover 100% of the withdrawal amount. If there is no sufficient funds in the requested currency, IBCE will automatically convert positive balances in the supported currencies to the requested one.

- If client borrows EUR, he can decide what to do with the negative EUR balance. This negative balance can be closed by converting from any other supported currency or remain in the account.

- If the same client wishes to sell his EUR denominated security at a later date, IBCE will NOT convert the proceeds back to one of the supported currencies.

- Client can use proceeds in EUR for purchasing EU stocks or withdraw them.

- Conversion to other currencies not connected to withdrawing funds is not allowed.

- Client can withdraw funds in Major Currencies, Home currency and positive balances held in the account. If the client wants to withdraw funds, the system checks first if there is sufficient available funds in the requested or other supported currencies to cover 100% of the withdrawal amount. If there is no sufficient funds in the requested currency, IBCE will automatically convert positive balances in the supported currencies to the requested one.

- IBCE does NOT charge clients for automatic currency conversion.

- Commissions for currency conversion used for closing a negative balance are presented on our website.

- Supported currency is a currency in which client can make deposits and hold a positive balance: EUR, USD, CHF, GBP, HUF, CZK, PLN, NOK, DKK and SEK.

- Major currencies: USD and EUR.

- Home currency: Currency of client’s country of legal residence.

- If the same client wishes to sell his CAD denominated security at a later date, IBCE will auto convert the proceeds back to the base currency.

- The same process occurs when cash flows are generated from positions (e.g. dividends, interest). Conversion takes place when the cash is credited to or debited from the account, not when it is accrued.

- Client can decide what to do with the negative CAD balance. This negative balance can be closed by converting from any other supported currency or remain in the account.

- If the same client wishes to sell his CAD stock at a later date, IBCE will automatically convert the proceeds to the base currency as CAD is not a supported currency.

- IBCE does NOT charge clients for automatic currency conversion.

- Commissions for currency conversion used for closing a negative balance are presented on our website.

- Supported currency is a currency in which client can make deposits and hold a positive balance: EUR, USD, CHF, GBP, HUF, CZK, PLN, NOK, DKK and SEK.

- For Margin accounts, the client can open long positions that create cash debits (loans) in any currency. IBCE will not auto-convert your transaction but will create an investment loan in the currency of the trade. It will be the client’s discretion when to initiate a currency conversion to close the negative balance in part or in full.

- For Cash accounts, the client CANNOT open long positions that create cash debits (loans). Nevertheless, client can open long positions in any foreign product regardless of the currency in which it is denominated. IBCE will auto convert the value of the transaction from the positive balance in supported currencies held in the account.

- For both Margin and Cash accounts, any positive cash that is generated as the result of a trade or cash flows from a position you hold (e.g. dividends, coupon, interest) will NOT be auto-converted if it is the supported currency (EUR, USD, CHF, GBP, HUF, CZK, PLN, DKK, SEK and NOK).

- For both Margin and Cash accounts, any positive cash that is generated as the result of a trade or cash flows from a position you hold (e.g. dividends, coupon, interest) will be auto-converted if it is NOT the supported currency.

- For both Margin and Cash accounts, the client can withdraw funds in Major Currencies, Home currency and positive balances held in the account. If the client wants to withdraw funds, the system checks first if there is sufficient available funds in the requested or other supported currencies to cover 100% of the withdrawal amount. If there is no sufficient funds in the requested currency, IBCE will automatically convert positive balances in the supported currencies to the requested one.

- For both Margin and Cash accounts, the client can use the option “Withdraw All Available Cash”, which allows to withdraw all available funds in one currency: Major Currencies or Home currency. IBCE will automatically convert positive balances in the supported currencies to the requested one without leaving residuals.

- IBCE does NOT charge clients for automatic currency conversion.

- Commissions for currency conversion used for closing a negative balance are presented on our website.

- Supported currency is a currency in which client can make deposits and hold a positive balance: EUR, USD, CHF, GBP, HUF, CZK, PLN, NOK, DKK and SEK.

- Major currencies: USD and EUR.

- Home currency: Currency of client’s country of legal residence.

- System shows the projected Cash Available for Withdrawal. The final withdrawal amount may differ from the requested due to fluctuation in currency exchange rates.

- Interactive Brokers Central Europe accounts are not allowed to withdraw funds on margin due to regulatory reasons.

- The same currency pairs can be traded as Forex CFD. Contracts For Difference are complex instruments, and we invite you to carefully review the CFDs risk warnings before trading these instruments.

- IBCE does NOT charge clients for automatic currency conversion.

- Supported currency is a currency in which client can make deposits and hold a positive balance: EUR, USD, CHF, GBP, HUF, CZK, PLN, NOK, DKK and SEK.

- Major currencies: USD and EUR.

- Home currency: Currency of client’s country of legal residence.

- System shows the projected Cash Available for Withdrawal. The final withdrawal amount may differ from the requested due to fluctuation in currency exchange rates.

- Interactive Brokers Central Europe accounts are not allowed to withdraw funds on margin due to regulatory reasons.

- The changes mentioned above are effective since October 17, 2022.

ロシア・ルーブル(RUB)に関する重要なお知らせ

IBKRでは多くの金融機関と同様に、ロシア・ルーブル(RUB)へのエクスポージャーを減らしており、出金および通貨の換金を含めるすべての出納業務を停止致しました。

具体的には以下のようになります:

ルーブルでの入金: IBKRではルーブルでのご入金の受付を終了致しました。 ルーブルでの入金は、今後すべて拒否されます。

IBKRでは、お客様が口座をお持ちのIBKR事業体により、ルーブルの残高を定期的に米ドルまたはユーロに変換します。

|

IBKR事業体 |

変換先通貨 |

|

IBLLC |

USD |

|

IBCE |

EUR |

|

IBUK |

EUR |

|

IBIE |

EUR |

|

その他すべて |

USD |

ルーブルでの出金: IBKRではルーブルの出金を受付けることができません。

基準通貨: 現在IBKRにおきましては、ルーブルを基準通貨として保有することはできません。 これまでルーブルを基準通貨としてご利用されていた場合、どのIBKR事業体に口座が保管されているかによって米ドルまたはユーロに弊社にて変換致しました(上記の表をご参照下さい)。

IBKRでは、適用となるすべての制裁法の遵守に尽くします。ご理解ご協力のほどよろしくお願い申し上げます。

IMPORTANT NOTICE REGARDING THE RUSSIAN RUBLE (RUB)

In line with many financial institutions, IBKR has reduced exposure to the Russian Ruble, (“RUB”) and has discontinued all cashiering services for Russian Rubles, including all withdrawals and currency conversions.

Specifically:

Deposits in RUB: IBKR is no longer accepting deposits of RUB. Any deposit in RUB will be rejected.

IBKR will periodically convert RUB balances to USD or EUR, depending on the IBKR entity with which you have an account.

|

IBKR Entity |

Target Currency |

|

IBLLC |

USD |

|

IBCE |

EUR |

|

IBUK |

EUR |

|

IBIE |

EUR |

|

All Others |

USD |

Withdrawals in RUB: IBKR is not able to accommodate RUB withdrawals at this time.

Base Currency: IBKR does not currently allow clients to maintain RUB as their base currency. If you previously used RUB as your base currency, we converted it to USD or EUR depending on which IBKR entity your account is with (see chart above).

IBKR is fully committed to complying with all applicable sanctions laws. We appreciate your cooperation and your business.

ストップ注文の使用に関する追加情報

米国の株式市場では、時おり極端な変動や価格の崩壊が発生することがあります。 この現象は長引くこともあれば、短時間で終わることもあります。ストップ注文は価格の下落や市場の変動を助長する役割を果たし、トリガー価格から大幅に離れた価格で約定する可能性があります。

口座に保有されていない通貨建ての商品を取引する場合

特定の商品の購入と決済にどの通貨が必要となるかは、IBKRではなく上場取引所によって決定されます。例として、お客様が保有されていない通貨建ての有価証券を購入する取引を行うとし、またお客様がマージン口座と十分な証拠金を保有される場合、IBKRではこの資産に対してローンを組みます。これは、クリアリングハウスとの取引を、指定されている通貨のみで決済する義務がIBKRにあるためです。ローンおよびこれによる金利の発生をご希望でない場合には、あらかじめ必要となる通貨と金額を口座に入金するか、口座内の資金を両替する必要があります。どちらもTWSより、IdealPro(USD 25,000または同等額以上の場合)または奇数ロット(USD 25,000または同等額以下の場合)を利用してできます。

また、ある通貨建ての有価証券ポジションを決済すると、この通貨が口座に選択されている基準通貨であるかどうかに関わらず、収益はこの通貨に留まることにご注意下さい。よってこういった収益は通貨を両替するか、またはこの収益をその他の類似の通貨建ての商品に利用するまで、基準通貨に対する為替レートのリスクの対象となります。

デイリーアクティビティーステートメントの「Cash FX Translation Gain/Loss」の項目は何を表し、どのように計算されているのですか?

ステートメントの作成にあたり、お客様の口座資産の包括的なスナップショットをご提供するために、お客様が基準通貨として指定した通貨以外の通貨で建てられたお客様の口座のロングまたはショートの現金残高は、その時点で実勢為替レートで換算する必要があります。為替レートは期間ごとに変動する傾向があるため、この変換処理により、現金FX換算残高はプラス(すなわち利益)またはマイナス(すなわち損失)になる可能性があります。 これらの損益は時価計算(すなわち、すべての非基軸通貨の残高が終日の為替レートで決済されたかのような計算)であり、実際の損益は非基軸通貨の残高が決済されるまで確定しないことに留意する必要があります。

ある非基軸通貨の現金為替換算損益は、まず、毎日の計算書期間の前後における基軸通貨の換算レートの差(為替レートC – 為替レートP、レートは各計算書の基軸通貨の為替レート欄に記載されています)を計算して求められます。この差額(プラスまたはマイナス)に、当明細書期間の開始時の現金残高を乗じて、現金為替換算の利益(プラスの場合)または損失(マイナスの場合)を決定します。基軸通貨以外のすべての明細(取引の純売却代金・純購入代金、手数料、利息など)は、通貨換算のために期末時点で計上されるため、定義上、換算損益はありません。

IBKR Metals CFDs – Facts and Q&A

The following article is intended to provide a general introduction to London Gold and Silver Contracts for Differences (CFDs) issued by IBKR.

Please follow these links for information on IBKR Share CFDs, Index CFDs and Forex CFDs.

Risk Warning

CFDs are complex instruments and come with a high risk of losing money rapidly due to leverage.

61% of retail investor accounts lose money when trading CFDs with IBKR.

You should consider whether you understand how CFDs work and whether you can afford to take the

high risk of losing your money.

ESMA Rules for CFDs (Retail Clients only)

The European Securities and Markets Authority (ESMA) has enacted new CFD rules effective 1st August

2018.

The rules include: 1) leverage limits on the opening of a CFD position; 2) a margin close out rule on a per

account basis; and 3) negative balance protection on a per account basis.

The ESMA Decision is only applicable to retail clients. Professional clients are unaffected.

Please refer to the following articles for more detail:

ESMA CFD Rules Implementation at IBKR (UK) and IBKR LLC

ESMA CFD Rules Implementation at IBIE and IBCE

Introduction

A London Gold CFD enables you to have exposure to price movements of physical Gold without actually owning it. A London Gold CFD is an agreement between you and IBKR to exchange the difference in price of the underlying over a period of time. The difference to be exchanged is determined by the change in the reference price of the underlying. Thus, if the price of physical Gold traded on the London bullion market rises and you are long the CFD, you receive cash from IBKR and vice versa. A London Gold CFD can be bought long or sold short to suit your view of market direction in the future.

Contract Specifications

| Contract | IBKR Symbol | Per Trade Fee | Minimum per Order | Multiplier |

| London Gold | XAUUSD | 0.015% | USD 2.00 | 1 |

| London Silver | XAGUSD | 0.03% | USD 2.00 | 1 |

Price Determination

The IBKR London Gold and Silver CFDs reference physical Gold and Silver traded on the London bullion market. The London bullion market is a wholesale over-the-counter market for the trading of precious metals. Trading is conducted among members of the London Bullion Market Association (LBMA). Most of the members are major international banks.

IBKR receives quote streams from approximately 10 such major banks, in much the same way it does for cash forex. IBKR Smart routes between the banks, and the best available price at any given time becomes the reference price for the CFDs. IBKR does not add a spread to the banks’ quotes.

Low Commissions and Financing Rates: Unlike other CFD providers IBKR charges a transparent

commission, rather than widening the spread. Commission rates are only 0.015% for London Gold and 0.03% for London Silver. Overnight financing rates are just benchmark +/- 1.5% (an additional 1% surcharge is added for retail accounts).

Transparent Quotes: Because IBKR does not widen the spread, the Metals CFD quotes accurately

represent the spreads and price movements of the related cash metal, as described above.

Margin Efficiency: IBKR establishes house-margin requirements based on historic volatility of the

underlying and other factors. Retail clients are subject to regulatory minimum initial margins of 5% for

London Gold or 10% for London Silver.

Trading Permissions: Same as for Share and Index CFDs.

Market Data Permissions: Metals CFD market data is free, but a permission is required for system

reasons.

Worked Trade Example (Professional Clients):

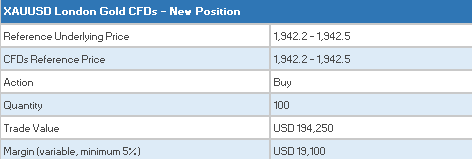

You purchase 100 XAUUSD CFDs at $1,942.5 for USD 194,250 which you then hold for 5 days.

![]()

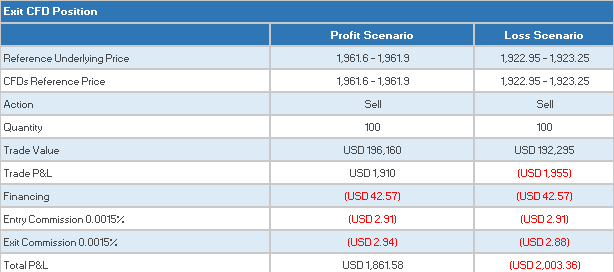

Closing the Position

CFD Resources

Below are some useful links with more detailed information on IB’s CFD offering:

Frequently asked Questions

Are short Metals CFDs subject to forced buy-in?

No.

Can I take delivery of the underlying metal?

No, IBKR does not support physical delivery for Metals CFDs.

Are there any market data requirements?

The market data for Metal CFDs is free, and is included the market data for Index CFDs. However, you need to subscribe to the permission for system reasons. To do this, log into Account Management, and click through the following tabs: Settings/User Settings/Trading Platform/Market Data Subscriptions. Alternatively you can set up an Index or Metals CFD in your TWS quote monitor and click the “Market Data Subscription Manager” button that appears on the quote line.

How are my CFD trades and positions reflected in my statements?

If you are a client of IBKR (U.K.) or IBKR LLC, your CFD positions are held in a separate account segment identified by your primary account number with the suffix “F”. You can choose to view Activity Statements for the F-segment either separately or consolidated with your main account. You can make the choice in the statement window in Account Management.

If you are a client of other IBKR entities, there is no separate segment. You can view your positions normally alongside your non-CFD positions.

In what type of IB accounts can I trade CFDs e.g., Individual, Friends and Family,

Institutional, etc.?

All margin and cash accounts are eligible for CFD trading.

Can I trade CFDs over the phone?

No. In exceptional cases we may agree to process closing orders over the phone, but never opening

orders.

Can anyone trade IB CFDs?

All clients can trade IB CFDs, except residents of the USA, Canada, Hong Kong, New Zealand and

Israel. There are no exemptions based on investor type to the residency-based exclusions.