IBKR(UK)におけるESMAルール導入の概要 - 個人投資家のみ対象

|

CFDはレバレッジによる損失のリスクが高い複雑な商品です。

63.7%の個人投資家口座に、IBKRとのCFD取引による損失が発生しています。

お取引を開始される前にCFDの機能、また損失の際のリスクをご理解ください。 |

欧州証券市場監督局(ESMA)は、CFDを取引する個人投資家に対し、2018年8月1日より適用となるルールを実施しました。特定投資家のお客様への影響はありません。

ルールの構成は以下のようになります: 1) レバレッジの上限、 2) 口座単位のマージン・クローズアウト、 3) 口座単位のマイナス残高の保護、 4) CFD取引に対するインセンティブの制限、 5) リスク警告の標準化。

ほとんどのお客様は(規制対象となる事業体以外)まず個人投資家に分類されます。IBKRでは、場合によっては個人投資家のお客様を特定投資家に、または特定投資家のお客様を個人投資家に再分類することがあります。詳細は、MiFID分類基準をご覧ください。

下記の項目では、IBKR(UK)におけるESMAルールの導入に関してご説明しています。

1 レバレッジの上限

1.1 ESMA証拠金

レバレッジの上限は、原資産によって違うレベルにESMAが設定しています:

- 主要な通貨ペアには3.33%。USD、CAD、EUR、GBP、CHF、JPYの組み合わせは、すべて主要な通貨ペアとなります。

- 主要ではない通貨ペアおよび主要な指数には5%。

- 主要ではない通貨ペアはUSD.CNHなどの、上に記載されない通貨を組み合わせたペアとなります。

- 主要な指数は、IBUS500、IBUS30、IBUST100、IBGB100、IBDE40、IBEU50、IBFR40、IBJP225、IBAU200になります。

- 主要ではない株式指数には10%。IBES35、IBCH20、IBNL25、IBHK50

- 個別株式には20%。

1.2適用となる証拠金 - 標準要件

IBKR(UK)ではESMA証拠金に加え、原資産の過去の変動やその他の要因に基づいて、自社の証拠金(IB証拠金)を設定しています。 IB証拠金はESMAの設定によるものを上回る場合に適用されます。

適用となるIBおよびESMAの証拠金に関する詳細は、こちらよりご確認下さい。

1.2.1適用となる証拠金 - 最低コンセントレーション

ポートフォリオが少量のCFDからなる場合、または最も大きいポジションふたつのウェイトが優勢な場合には、コンセントレーション・チャージが適用されます。弊社では、最も大きなポジションふたつには30%の不利な動き、残りのポジションに5%の不利な動きを適用してストレステストにかけます。損失の合計が標準証拠金を上回った場合には、これが維持証拠金として適用されます。

1.3委託証拠金として利用可能な資金

CFDのポジションを建てる場合の委託証拠金は、現金のみご利用可能です。CFDの実現利益は現金に含まれすぐに利用可能になります。現金が先に決済される必要はありません。未実現利益の場合は異なり、委託証拠金として利用することはできません。

1.4委託証拠金の自動資金調達(Fセグメント)

IBKR(UK)では、CFD用の委託証拠金の供給として、お客様のメイン口座から口座内のFセグメントに資金を自動的に移動します。

CFDの維持証拠金のために資金が移動されることはありませんのでご注意ください。このため、メイン口座に十分なご資金があっても、適格株式(以下に定義)が必要証拠金を満たすことができなくなる場合には強制決済されます。強制決済を避けるにはアカウント・マネジメントより、Fセグメントに追加の資金を入れて下さい。

2 マージン・クローズアウトに関するルール

2.1維持証拠金の計算と清算

対象となる資本がポジションを建てるために利用された委託証拠金の50%を下回った場合、IBKRではESMAの規制により、CFDのポジションを最後に清算するよう義務付けられています。IBKRでは、弊社のリスクに対する見解がより保守的な場合には早めにポジションを決済することがあります。 対象となる資本には、Fセグメント内の現金(口座の他のセグメントの現金は含まず)および未実現のCFD損益(プラスおよびマイナス)が含まれます。

この計算は、CFDのポジションを建てる時点での委託証拠金に基づいて行われます。 CFD以外のポジションに適用される証拠金計算とは異なり、オープンポジションの価値が変わっても委託証拠金の金額は変わりません。

2.1.1取引例

お客様はCFD口座にEUR 2000お持ちです。XYZのCFDを100枚、EUR 100の指値価格で購入を希望されています。CFDの初めの50枚が約定し、そのあと残りの50枚が約定します。ご利用可能な現金額が取引の約定と共に減っていきます:

| 現金 | 資本* | ポジション | 価格 | 価値 | 未実現損益 | IM | MM | 利用可能な現金 | MM違反 | |

| 取引前 | 2000 | 2000 | 2000 | |||||||

| 取引後 1 | 2000 | 2000 | 50 | 100 | 5000 | 0 | 1000 | 500 | 1000 | 不可 |

| 取引後 2 | 2000 | 2000 | 100 | 100 | 10000 | 0 | 2000 | 1000 | 0 | 不可 |

*資本は現金と評価損益の合計と同等です。

価格が110に上がります。現在の資本は3000ですが、利用可能な現金がまだ0のため新しいポジションを追加で建てることはできません。また、ESMAの規制により、IMおよびMMには変化はありません:

| 現金 | 資本 | ポジション | 価格 | 価値 | 未実現損益 | IM | MM | 利用可能な現金 | MM違反n | |

| 変化 | 2000 | 3000 | 100 | 110 | 11000 | 1000 | 2000 | 1000 | 0 | 不可 |

価格がこのあと95に下がります。資本は1500に減りますが、必要となる1000以上なため、証拠金不足にはなりません:

| 現金 | 資本 | ポジション | 価格 | 価値 | 未実現損益 | IM | MM | 利用可能な現金 | MM違反 | |

| 変化 | 2000 | 1500 | 100 | 95 | 9500 | (500) | 2000 | 1000 | 0 | 不可 |

価格がさらに85に下がり、証拠金不足が発生するため清算となります:

| 現金 | 資本 | ポジション | 価格 | 価値 | 未実現損益 | IM | MM | 利用可能な現金 | MM違反 | |

| 変化 | 2000 | 500 | 100 | 85 | 8500 | (1500) | 2000 | 1000 | 0 | 可能 |

3 ネガティブ・エクイティ・プロテクション

ESMAの規制により、CFDに関連するお客様のご責任はCFD取引専用の資金に限定されます。株式や先物などその他の銘柄は、CFDの証拠金不足を解消するために清算することはできません。*

このため、メイン口座の有価証券およびコモディティセグメントに含まれる資産、またFセグメント内のCFDとは関連のない資産は、CFD取引に伴うキャピタル・アット・リスクには含まれませんが、Fセグメント内の現金はすべて、CFD取引から生じる損失のカバーに利用することができます。

ネガティブ・エクイティ・プロテクションはIBKRにとって追加的なリスクとなるため、個人投資家のお客様にはオーバーナイトで保有されるCFDポジションに対し、追加で1%スプレッドをご請求させていただきます。CFD借入金利の詳細は、こちらよりご確認下さい。

*CFDの不足分の補填としてCFD以外のポジションを清算することはできませんが、CFD以外の不足分を補填するためにCFDのポジションを清算することは可能です。

4 CFD取引のためのインセンティブ

ESMAの規制により、CFD取引に関連する金銭的利益、また特定のタイプの非金銭的利益は禁止となっています。IBKRでは、CFD取引に対していかなるボーナスやその他のインセンティブも提供しておりません。

ストップ注文の使用に関する追加情報

米国の株式市場では、時おり極端な変動や価格の崩壊が発生することがあります。 この現象は長引くこともあれば、短時間で終わることもあります。ストップ注文は価格の下落や市場の変動を助長する役割を果たし、トリガー価格から大幅に離れた価格で約定する可能性があります。

口座に入金している間は強制決済を待ってもらうことはできますか?

IBKRの証拠金順守にかかる方針では、口座に証拠金の違反や不足が発生している場合、送金やその他の入金を受付けることができません。 証拠金違反や不足が発生した場合、口座は即座に強制決済の対象となります。成行注文は自動で強制決済され、口座内のポジションは全て強制決済の対象となります。特定の市場状況によっては、不足の対処に手動の強制決済がより適していることがあります。

口座に入金または送金される資金は、それらがすべての適切な資金および銀行ルートを通過し、正式に口座に入金されるまではリスクの観点から考慮されません。強制決済のシステムは、証拠金違反や不足が発生し次第起動するようにプログラムされ、自動化されています。

プライムクライアントのための重要事項: 弊社以外での取引約定は、取引日における米国東部標準時における午後9時、または取引が報告され外部と確認照合される時点のどちらか遅い方まで、証拠金目的で適格と考慮されないため、外部における約定はリアルタイムの不足を解消する手段にはなりません。また、満期の近づくオプションを満期日に取引することにより、報告の遅延や間違いが発生し、不適切な証拠金計算や権利行使および割当てにつながることがあるためお勧め致しません。満期となるオプションを満期日に弊社以外でお取引される場合には、米国東部標準時における午後2:50までにFTPファイルの読み込みを行い、またご自身のリスクにて行っていただきますようお願い致します。

満期前のオプション割当て

アメリカスタイルのオプションの売り手(ライター)は、オプションが満期になるまでいつでも権利行使を割当てられる可能性があります。これはオプションの売り手が、オプションを売却したあと満期になるまで、またはオプションコントラクトの売り手が買い戻してクローズするまで、いつでも割当ての対象となることを意味します。早期の権利行使はコールまたはプットの所有者が満期になる前に自分の権利を行使しようとする場合に発生します。オプションの売り手は割当てをコントロールすることはできず、またこれがいつ発生するかを正確に把握することはできません。一般的に割当てのリスクは満期に近づくほど高くなりますが、アメリカスタイルのオプション取引にはいつでも割当てが発生する可能性があります。

ショートプット

プットを売却する際、売り手は原資産株か資産を特定の価格(権利行使価格)と特定の時間枠(満期日)で購入する義務があります。オプションの権利行使価格が株式の現在の市場価格より低い場合、市場価格の方が権利行使価格より高いため、オプション保有者は株式の売却によって利益を得ることがありません。逆にオプションの権利行使価格が株式の現在の市場価格より高い場合、オプションの売り手には割当てのリスクが発生します。

ショートコール

コールの所有者は売却によって、売り手から特定の時間枠で株式を購入、または「コール」する権利を得ることができます。株式の市場価格がオプションの権利行使価格より低い場合、コール所有者は市場価格以上で株式をコールしても利益を得ることがありません。 株式の市場価格がオプションの権利行使価格より高い場合、コール所有者は市場価格以下で株式をコールすることができます。ショートコールはインザマネーの場合や、配当金が予定されていてショートコールの付帯的価値が配当金より低い場合には、割当てのリスクが発生します。

オプションはどうなりますか?

ショートコールが割当てられる場合、ショートコールの所有者には空売り株が割当てられます。例えば、ABC社の株式が$55で取引されていてショートコールが$50の権利行使価格で割当てられる場合、ショートコールは$50で株式の空売り株に変換されます。口座保有者はこの後、株式を市場価格の$55で買い戻してショートポジションをクローズすることができます。100株の場合の損失額の合計は$500になり、 コールの売却によってクレジットが元より下がります。

ショートプットが割当てられる場合、ショートプットの所有者にはプットの権利行使価格でロングの株式が発生します。例えば、XYZ社の株式が$90で取引されていてショートプットの売り手に$96の権利行使価格で株式が割当てられる場合、プットの売り手には権利行使価格の$96以上の市場価格で、株式を購入する義務が発生します。口座保有者が$90で株式のロングポジションをクローズすると仮定すると、100株の場合の損失額の合計は$600になり、プットの売却によってクレジットが元より下がります。

オプションの割当てによる証拠金不足

割当てが満期前に行われ株式のポジションが証拠金不足につながる場合には、弊社の証拠金ポリシーに基づき、証拠金不足を解消するために口座は自動強制決済の対象になります。強制決済はオプションポジションの結果として発生した株式に限られません。

またオプションスプレッドのショートレッグに割当てられた口座に対し、弊社ではこの口座の保有するロングオプションを権利行使することはありません。 IBKRではロングオプション保有者の意図を推測できません。また満期前のロングオプションの権利行使は、オプションの売却によって実現可能な時間価値の喪失につながる可能性があります。

満期後のエクスポージャー、コーポレートアクション、および権利落ちなどのイベント

弊社では特定の満期やコーポレートアクション関連のイベントに基づいて、リスクを軽減する手順をご用意しています。満期に関する弊社のポリシーは、IBKRナレッジーベース「満期に関わる強制決済」をご参照ください。

口座をお持ちのお客様は、口座申請の時点でオプションの取引資格の対象となるすべてのお客様に対してIBKRよりご提供させていただいている「一般的なオプション取引に掛る商品性とリスクに関するディスクロージャー」をご参照の上、ここに明記される割当てに関するリスクをご確認ください。 こちらの資料はOCCのウェブサイトからもご参照可能です。

大麻を含める有価証券に関するクリアリングハウス規制

シュツットガルト証券取引所およびクリアストリームは、大麻およびその他の薬物商品に直接または間接的に関わることを主なビジネスとする発行者へのサービスを今後、行わないことを発表しました。 この変更により、シュツットガルト(SWB)およびフランクフルト(FWB)証券取引所での当該有価証券の取扱いがなくなります。2018年9月19日の終了時間より、IBKRでは以下の手段を講じます:

- 変更により影響を受けるポジションでお客様によるクローズのアクションがなく、また米国上場への移管対象にならないものを強制的にクローズする、また

- 影響を受けるポジションでお客様によるクローズのアクションがなく、 かつ移管対象となるものの強制移管を行う。

下記の表は2018年8月7日の時点でシュツットガルト証券取引所およびクリアストリームにより、影響を受けるとされる発行体であり、また米国上場への移管資格の有無も表示しています。クリアリングハウスによりますと、このリストには今後も追加があるものと見られているため、最新情報は各社のウェブサイトからの確認が推奨されます。

| ISIN | 名称 | 取引所 | 米国移管の可能性 | 米国シンボル |

| CA00258G1037 |

ABATTIS BIOCEUTICALS CORP |

FWB2 | 可能 |

ATTBF |

| CA05156X1087 |

AURORA CANNABIS INC |

FWB2, SWB2 | 可能 |

ACBFF |

| CA37956B1013 |

GLOBAL CANNABIS APPLICATIONS |

FWB2 | 可能 |

FUAPF |

| US3988451072 |

GROOVE BOTANICALS INC |

FWB | 可能 |

GRVE |

| US45408X3089 |

INDIA GLOBALIZATION CAPITAL |

FWB2, SWB2 | 可能 |

ICG |

| CA4576371062 |

INMED PHARMACEUTICALS INC |

FWB2 | 可能 |

IMLFF |

| CA53224Y1043 |

LIFESTYLE DELIVERY SYSTEMS I |

FWB2, SWB2 | 可能 |

LDSYF |

| CA56575M1086 |

MARAPHARM VENTURES INC |

FWB2, SWB2 | 可能 |

MRPHF |

| CA5768081096 |

MATICA ENTERPRISES INC |

FWB2, SWB2 | 可能 |

MQPXF |

| CA62987D1087 |

NAMASTE TECHNOLOGIES INC |

FWB2, SWB2 | 可能 |

NXTTF |

| CA63902L1004 |

NATURALLY SPLENDID ENT LTD |

FWB2, SWB2 | 可能 |

NSPDF |

| CA88166Y1007 |

TETRA BIO-PHARMA INC |

FWB2 | 可能 |

TBPMF |

| CA92347A1066 |

VERITAS PHARMA INC |

FWB2 | 可能 |

VRTHF |

| CA1377991023 |

CANNTAB THERAPEUTICS LTD |

FWB2 | 不可能 | |

| CA74737N1042 |

QUADRON CANNATECH CORP |

FWB2 | 不可能 | |

| CA84730M1023 |

SPEAKEASY CANNABIS CLUB LTD |

FWB2, SWB2 | 不可能 | |

| CA86860J1066 |

SUPREME CANNABIS CO INC/THE |

FWB2 | 不可能 | |

| CA92858L2021 |

VODIS PHARMACEUTICALS INC |

FWB2 | 不可能 |

重要な留意点:

- 米国上場は通常、店頭取引(PINK)され、ユーロではなく米ドル建てとなるため、マーケットリスクの他に為替レートのリスクが発生することにご注意ください。

- PINK Sheet有価証券を保有する口座保有者のお客様は、オープン注文を建てるにあたって米国(ペニー・ストック)の取引許可が必要になります。

- 米国(ペニー・ストック)の取引許可お持ちのお客様は、口座にログインする際に、二段階のログイン承認プロセスの使用が必要になります。

Clearinghouse Restrictions on Cannabis Securities

Boerse Stuttgart and Clearstream Banking have announced that they will no longer provide services for issues whose main business is connected directly or indirectly to cannabis and other narcotics products. Consequently, those securities will no longer trade on the Stuttgart (SWB) or Frankfurt (FWB) stock exchanges. Effective as of the 19 September 2018 close, IBKR will take the following actions:

- Force close any impacted positions which clients have not acted to close and that are not eligible for transfer to a U.S. listing; and

- Force transfer to a U.S. listing any impacted positions which clients have not acted to close and that are eligible for such transfer.

Outlined in the table below are impacted issues as announced by the Boerse Stuttgart and Clearstream Banking as of 7 August 2018. This table includes a notation as to whether the impacted issue is eligible for transfer to a U.S. listing. Note that the clearinghouses have indicated that this list may not yet be complete and clients are advised to review their respective websites for the most current information.

| ISIN | NAME | EXCHANGE | U.S. TRANSFER ELIGIBLE? | U.S. SYMBOL |

| CA00258G1037 |

ABATTIS BIOCEUTICALS CORP |

FWB2 | YES |

ATTBF |

| CA05156X1087 |

AURORA CANNABIS INC |

FWB2, SWB2 | YES |

ACBFF |

| CA37956B1013 |

GLOBAL CANNABIS APPLICATIONS |

FWB2 | YES |

FUAPF |

| US3988451072 |

GROOVE BOTANICALS INC |

FWB | YES |

GRVE |

| US45408X3089 |

INDIA GLOBALIZATION CAPITAL |

FWB2, SWB2 | YES |

ICG |

| CA4576371062 |

INMED PHARMACEUTICALS INC |

FWB2 | YES |

IMLFF |

| CA53224Y1043 |

LIFESTYLE DELIVERY SYSTEMS I |

FWB2, SWB2 | YES |

LDSYF |

| CA56575M1086 |

MARAPHARM VENTURES INC |

FWB2, SWB2 | YES |

MRPHF |

| CA5768081096 |

MATICA ENTERPRISES INC |

FWB2, SWB2 | YES |

MQPXF |

| CA62987D1087 |

NAMASTE TECHNOLOGIES INC |

FWB2, SWB2 | YES |

NXTTF |

| CA63902L1004 |

NATURALLY SPLENDID ENT LTD |

FWB2, SWB2 | YES |

NSPDF |

| CA88166Y1007 |

TETRA BIO-PHARMA INC |

FWB2 | YES |

TBPMF |

| CA92347A1066 |

VERITAS PHARMA INC |

FWB2 | YES |

VRTHF |

| CA1377991023 |

CANNTAB THERAPEUTICS LTD |

FWB2 | NO | |

| CA74737N1042 |

QUADRON CANNATECH CORP |

FWB2 | NO | |

| CA84730M1023 |

SPEAKEASY CANNABIS CLUB LTD |

FWB2, SWB2 | NO | |

| CA86860J1066 |

SUPREME CANNABIS CO INC/THE |

FWB2 | NO | |

| CA92858L2021 |

VODIS PHARMACEUTICALS INC |

FWB2 | NO |

IMPORTANT NOTES:

- Note that the U.S. listings generally trade over-the-counter (PINK) and are denominated in USD not EUR thereby exposing you to exchange rate risk in addition to market risk.

- Account holders maintaining PINK Sheet securities require United States (Penny Stocks) trading permissions in order to enter opening orders.

- All users on accounts maintaining United States (Penny Stocks) trading permissions are required use 2 Factor login protection when logging into the account.

Overview of ESMA CFD Rules Implementation at IBKR (UK) - Retail Investors Only

|

CFDs are complex instruments and come with a high risk of losing money rapidly due to leverage.

61% of retail investor accounts lose money when trading CFDs with IBKR.

You should consider whether you understand how CFDs work and whether you can afford to take the high risk of losing your money. |

The European Securities and Markets Authority (ESMA) enacted new rules applicable to retail clients trading CFDs, effective 1st August 2018. Professional clients are unaffected.

The rules consist of: 1) leverage limits; 2) a margin close out rule on a per account basis; 3) negative balance protection on a per account basis; 4) a restriction on the incentives offered to trade CFDs; and 5) a standardized risk warning.

Most clients (excepting regulated entities) are initially categorised as Retail Clients. IBKR may in certain circumstances agree to reclassify a Retail Client as a Professional Client, or a Professional Client as a Retail Client. Please see MiFID Categorisation for further detail.

The following sections detail how IBKR (UK) has implemented the ESMA Decision.

1 Leverage Limits

1.1 ESMA Margins

Leverage limits were set by ESMA at different levels depending on the underlying:

- 3.33% for major currency pairs; Major currency pairs are any combination of USD; CAD; EUR; GBP; CHF; JPY

- 5% for non-major currency pairs and major indices;

- Non-major currency pairs are any combination that includes a currency not listed above, e.g. USD.CNH

- Major indices are IBUS500; IBUS30; IBUST100; IBGB100; IBDE40; IBEU50; IBFR40; IBJP225; IBAU200

- 10% for non-major equity indices; IBES35; IBCH20; IBNL25; IBHK50

- 20% for individual equities

1.2 Applied Margins - Standard Requirement

In addition to the ESMA Margins, IBKR (UK) establishes its own margin requirements (IB Margins) based on the historical volatility of the underlying, and other factors. We will apply the IB Margins if they are higher than those prescribed by ESMA.

Details of applicable IB and ESMA margins can be found here.

1.2.1 Applied Margins - Concentration Minimum

A concentration charge is applied if your portfolio consists of a small number of CFD positions, or if the three largest positions have a dominant weight. We stress the portfolio by applying a 30% adverse move on the three largest positions and a 5% adverse move on the remaining positions. The total loss is applied as the maintenance margin requirement if it is greater than the standard requirement.

1.3 Funds Available for Initial Margin

You can only use cash to post initial margin to open a CFD position. Realized CFD profits are included in cash and are available immediately; the cash does not have to settle first. Unrealized profits however cannot be used to meet initial margin requirements.

1.4 Automatic Funding of Initial Margin Requirements (F-segments)

IBKR (UK) automatically transfers funds from your main account to the F-segment of your account to fund initial margin requirements for CFDs.

Note however that no transfers are made to satisfy CFD maintenance margin requirements. Therefore if qualifying equity (defined below) becomes insufficient to meet margin requirements, a liquidation will occur even if you have ample funds in your main account. If you wish to avoid a liquidation you must transfer additional funds to the F-segment in Account Management.

2 Margin Close Out Rule

2.1 Maintenance Margin Calculations & Liquidations

ESMA requires IBKR to liquidate CFD positions latest when qualifying equity falls below 50% of the initial margin posted to open the positions. IBKR may close out positions sooner if our risk view is more conservative. Qualifying equity for this purpose includes cash in the F-segment (excluding cash in any other account segment) and unrealized CFD P&L (positive and negative).

The basis for the calculation is the initial margin posted at the time of opening a CFD position. In other words, and unlike margin calculations applicable to non-CFD positions, the initial margin amount does not change when the value of the open position changes.

2.1.1 Example

You have EUR 2000 cash in your CFD account. You want to buy 100 CFDs of XYZ at a limit price of EUR 100. You are first filled 50 CFDs and then the remaining 50. Your available cash reduces as your trades are filled:

| Cash | Equity* | Position | Price | Value | Unrealized P&L | IM | MM | Available Cash | MM Violation | |

| Pre Trade | 2000 | 2000 | 2000 | |||||||

| Post Trade 1 | 2000 | 2000 | 50 | 100 | 5000 | 0 | 1000 | 500 | 1000 | No |

| Post Trade 2 | 2000 | 2000 | 100 | 100 | 10000 | 0 | 2000 | 1000 | 0 | No |

*Equity equals Cash plus Unrealized P&L

The price increases to 110. Your equity is now 3000, but you cannot open additional positions because your available cash is still 0, and under the ESMA rules IM and MM remain unchanged:

| Cash | Equity | Position | Price | Value | Unrealized P&L | IM | MM | Available Cash | MM Violation | |

| Change | 2000 | 3000 | 100 | 110 | 11000 | 1000 | 2000 | 1000 | 0 | No |

The price then drops to 95. Your equity declines to 1500 but there is no margin violation since it is still greater than the 1000 requirement:

| Cash | Equity | Position | Price | Value | Unrealized P&L | IM | MM | Available Cash | MM Violation | |

| Change | 2000 | 1500 | 100 | 95 | 9500 | (500) | 2000 | 1000 | 0 | No |

The price falls further to 85, causing a margin violation and triggering a liquidation:

| Cash | Equity | Position | Price | Value | Unrealized P&L | IM | MM | Available Cash | MM Violation | |

| Change | 2000 | 500 | 100 | 85 | 8500 | (1500) | 2000 | 1000 | 0 | Yes |

3 Negative Equity Protection

The ESMA Decision limits your CFD-related liability to the funds dedicated to CFD-trading. Other financial instruments (e.g. shares or futures) cannot be liquidated to satisfy a CFD margin-deficit.*

Therefore assets in the security and commodity segments of your main account, and non-CFD assets held in the F-segment, are not part of your capital at risk for CFD trading. However, all cash in the F-segment can be used to cover losses arising from CFD trading.

As Negative Equity Protection represents additional risk to IBKR, we will charge retail investors an additional financing spread of 1% for CFD positions held overnight. You can find detailed CFD financing rates here.

*Although we cannot liquidate non-CFD positions to cover a CFD deficit, we can liquidate CFD positions to cover a non-CFD deficit.

4 Incentives Offered to trade CFDs

The ESMA Decision imposes a ban on monetary and certain types of non-monetary benefits related to CFD trading. IBKR does not offer any bonus or other incentives to trade CFDs.

Additional Information Regarding the Use of Stop Orders

U.S. equity markets occasionally experience periods of extraordinary volatility and price dislocation. Sometimes these occurrences are prolonged and at other times they are of very short duration. Stop orders may play a role in contributing to downward price pressure and market volatility and may result in executions at prices very far from the trigger price.

満期に関わる強制決済

リアルタイムの証拠金不足にあたってクライアントのポジションを強制決済するポリシーに加え、IBでは過度のリスクや運用上の懸念につながるイベントに関連する満期やコーポレートアクションに基づいてポジションの強制決済を行います。 下記はその例になります。

オプション権利行使

権利行使や割当てによって口座に証拠金不足が発生する場合、IBでは株式オプションの権利行使および/またはショートオプションのクローズを禁止する権利を有します。ポジションは全額の支払いとなるため通常オプションの購入に証拠金は必要ありませんが、権利行使され次第、その後のロング株式ポジションを全額支払うか(キャッシュ口座内のコールが権利行使される、または株式の証拠金が100%になる場合)、ロング/ショート株式ポジションの融資(マージン口座内のコール/プットが権利行使される場合)が義務となります。 権利行使前に十分な資産のない口座は、引渡しによって原資産の価格が不利に変化した場合、過度なリスクにつながります。無担保の場合のリスクは特に顕著であり、クリアリングハウスが株あたり$0.01のイン・ザ・マネーレベルでオプションを自動的に権利行使する際の満期の際には特にロングオプションが保有していた可能性のあるイン・ザ・マネーの価値を大幅に超える可能性があります。

ここでは原資産が$51のコントラクトを満期に1枚当たり$1でクローズした仮想の株式XYZを例にとります。1日目における口座資産は権利行使価格が$50のコールオプションがロングで20のみです。シナリオ1ではオプションがすべて自動で権利行使され、2日目に$51で開始すると仮定します。シナリオ2ではオプションがすべて自動で権利行使され、2日目に$48で開始すると仮定します。

| 口座残高 | 満期前 | シナリオ 1 - XYZが$51で開始 | シナリオ 2 - XYZが$48で開始 |

|---|---|---|---|

| キャッシュ | $0.00 | ($100,000.00) | ($100,000.00) |

| ロング株式 | $0.00 | $102,000.00 | $96,000.00 |

|

ロングオプション* |

$2,000.00 | $0.00 | $0.00 |

| 流動性総資産/(不足) | $2,000.00 | $2,000.00 | ($4,000.00) |

| 必要証拠金 | $0.00 | $25,500.00 | $25,500.00 |

| 証拠金超過分/(不足) | $0.00 | ($23,500.00) | ($29,500.00) |

*ロングオプションには貸出価値がありません。

満期を迎えた時点でこのような状況を回避するため、IBでは妥当な原資産価格シナリオの想定と、株式引き渡しの前提で各口座のエクスポージャーの査定を行うことによって、満期による営業をシミュレーションします。エクスポージャーが過度であると判断された場合、IBは以下のいずれかを行う権利を有します: 1) 権利行使前にオプションを強制決済する、2) オプションを失効させる、および/または 3) 原資産の引渡しと共生決済をいつでもできるように許可する。 さらにエクスポージャーの増加を避けるため、新しいポジションのオープンに対する規制が口座にかけられることがあります。IBでは満期日の取引終了後間もなくIB /自動権利行使によって失効することになるコントラクトの枚数を割り出します。その日の取引時間後に行われた取引の影響はエクスポージャーの計算に入らないことがあります。

弊社ではこういった作業を行う権利を有していますが、口座内のポジションに関連する権利行使/割当てリスクの管理は口座を保有される方の責任になります。IBではこのようなリスクを管理する義務を負いません。

弊社ではまた決済が証拠金不足につながるとシステムが予想した場合、決済前の午後にポジションの強制決済を行う権利を有します。満期を迎えた時点でこのような状況を回避するため、IBでは妥当な原資産価格シナリオの想定と、決済後の各口座のエクスポージャーの査定を行うことによって、満期による営業をシミュレーションします。 例:決済の結果ポジションが口座から削除されると考えられる場合(ポジションがアウト・オブ・ザ・マネーで満期になる場合や、現金決済されたオプションがイン・ザ・マネーで満期になる場合)、IBのシステムが該当する決済の証拠金に対する影響を査定します。

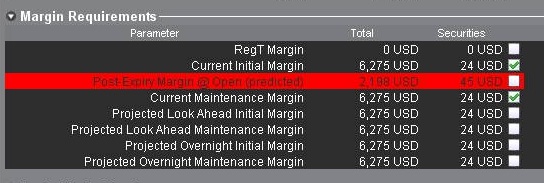

エクスポージャーが過度であると考えられる場合、弊社では予想される証拠金付属を解消するために口座内のポジションを強制決済することがあります。 満期に関連する証拠金のエクスポージャーは、TWS内の口座ウィンドウより確認することができます。予想される証拠金不足は「満期後証拠金」(下記をご覧ください)の行に表示されます。値がマイナスかつ赤でハイライトされる場合には口座のポジションが強制決済される可能性を意味します。エクスポージャーの計算は次の満期の3日前に計算され、15分ごとにアップデートされます。 体系が段階的になっている口座の場合(セパレート・トレーディング・リミット口座など)、これは計算が集約されるマスター口座レベルのみに表示されます。

弊社では通常、終了時2時間前に満期関連の強制決済を始めますが、状況が確実である場合には2時間前の前後に強制決済を開始する権利を有します。強制決済はさらに流動性総資産価値や満期後に予想される不足額、ならびにオプション権利行使価格と原資産の関係などを含める口座特有の基準に基づいて優先順位がつけられます。

権利落ち日前のコール・スプレッド

権利落ち日前に原資産にコールスプレッド(同じ原資産のロングとショートコール)を保有されていて、かつスプレッドの強制決済をされていない、またはロングコールの権利行使をされていない場合、弊社では以下を行う権利を有します:i)ロングコールを部分的またはすべて権利行使する、および/またはii)以下が予想される場合にはIBの裁量によりスプレッドを部分的またはすべて強制決済(クローズ処理を意味します)する: a)ショートコールが割り当てられる可能性がある、およびb)配当金を支払う義務を満たすに足る資産が口座にないか、一般的に必要証拠金を満たしていない。 このシナリオでIBがロングコールを権利行使し、お客様にショートコールを割当てられてない場合、損失がお客様に発生する可能性があります。同様にお客様のポジションをIBが部分的またはすべて強制決済する場合、お客様に損失が発生する、または当初の目的と異なる投資結果となる可能性があります。

このシナリオを避けるため、原資産の権利落ち日前にオプションのポジションと口座資産を注意深くご確認いただき、またこれに基づいてリスクと口座管理を行ってください。

実際に引渡しされる先物

原資産に通貨を含む特定の先物コントラクト以外、IBでは実際に決済された先物や先物オプションコントラクトの原資産の引渡しを許可していません。満期になるコントラクトの引渡しを避けるため、コントラクトをロールオーバーするか、コントラクトに指定される最終取引期限前(ウェブサイトにリストがあります)にポジションのクローズを行う必要があります。

最終取引期限および実際に引渡しされるコントラクトで指定されている時間内に最終取引されないものをIBが事前通知なく強制決済する可能性を認識しておいていただくことはお客様の責任となります。

Can I set a maximum dollar exposure for my account?

Unless an account holds solely long stock, bond, option or forex positions which have been paid for in full (i.e., no margin) and/or contains limited risk derivative positions such as option spreads, it is at risk of losing more than the original investment.

In the case of portfolios where the risk is indeterminable, there is no mechanism whereby the account holder can specify, at the portfolio level, a maximum dollar threshold of losses which, if reached, would limit their liability. IB does, however, provide a variety of tools and settings designed to assist account holders with managing and monitoring their exposure, including specialized order types, alerts and the Risk Navigator. A brief overview of each is provided below:

Order Types

Account holders may manage exposure on an individual trade level through several order types designed to limit risk. These order types include, but are not limited to: Stop, Adjustable Stop, Stop Limit, Trailing Stop and Trailing Stop Limit Orders. All of these order types allow you to specify an exit level for your individual positions based on your risk tolerance. For example, an account holder long 200 shares of hypothetical stock XYZ at an average price of $20.00 seeking to limit their loss to $500.00 could create a Stop Limit order having a Stop Price of $18.00 (the price at which a limit sell order is triggered) and a Limit Price of $17.50 (the lowest price at which the shares would be sold). It's important to note, however, that while a Stop Limit eliminates the price risk associated with a Stop order where the execution price is not guaranteed, it exposes the account holder to the risk that the order may never be filled even if the Stop Price is reached. For instructions on creating a Stop Limit order, click here.

Alerts

Alerts provide account holders the ability to specify events or conditions which, if met, trigger an action. The conditions can be based on time, trades that occur in the account, price levels, trade volume, or a margin cushion. For example, if the account holder wanted to be notified if their account was nearing a margin deficiency and forced liquidation, an alert could be set up to send an email if the margin cushion fell to some desired percentage, say 10% of equity. The action may consist of an email or text notification or the triggering of a risk reducing trade. For instructions on creating an Alert, click here.

Risk Navigator

The Risk Navigator is a real-time market risk management platform contained within the TraderWorkstation, which provides the account holder with the ability to create 'what-if' scenarios to measure exposure given user-defined changes to positions, prices, date and volatility variables which may impact their risk profile. For information on using an Risk Navigator, click here.