A nem amerikai illetőségű személyek is forrásadó-kötelesek?

Az adókötelezettségekre vonatkozó információkat az előírásoknak megfelelően az Ön illetősége szerinti ország, illetve más országok adóhatóságainak jelentjük, amennyiben Ön bármely helyi forrásadó-kötelezettség alá eső termékekkel kereskedik. Hacsak az adóhatóság kifejezetten nem írja elő, az IBKR nem von le forrásadót az értékpapír-kereskedésből származó bevételekből. Az Egyesült Államok adótörvényei értelmében például kötelesek vagyunk 30% amerikai forrásadót levonni az amerikai vállalatok által külföldi személyeknek kifizetett osztalékokból. Ez az adókulcs alacsonyabb is lehet, ha az Egyesült Államok adóegyezményt kötött az Ön országával. Továbbá a befektetésekből származó kamatjövedelem nem forrásadó-köteles az Egyesült Államokban. Minden nem amerikai személytől és a legtöbb vállalkozástól levont forrásadó-kötelezettség a 1042-S nyomtatványon kerül bevallásra minden év végén. A fentiekkel kapcsolatos további információkért olvassa el az IRS 901-es kiadványát és/vagy forduljon adótanácsadójához.

Részvényhozam-növelő program GYIK

Mi a célja a Részvényhozam-növelő programnak?

A Részvényhozam-növelő program segítségével ügyfeleink többletjövedelemre tehetnek szert a meglévő (azaz teljes mértékben befizetett és fedezeten túli) értékpapír-pozícióik után (amelyeket egyébként el kellene különíteni) oly módon, hogy engedélyezik az IBKR számára ezen értékpapírok harmadik feleknek történő kölcsönadását. A programban részt vevő ügyfelek biztosítékot (vagy amerikai államkötvényt vagy készpénzt) kapnak a kölcsönadott részvényeik lejáratkori visszaszármaztatására.

Mik a teljes mértékben befizetett és fedezeten túli értékpapírok?

A teljes mértékben befizetett értékpapírok egy ügyfél számláján lévő olyan értékpapírok, amelyek vételárát az ügyfél már maradéktalanul befizette. A fedezeten túli értékpapírok olyan értékpapírok, amelyek vételárát az ügyfél még nem fizette be maradéktalanul, de amelyek piaci értéke meghaladja az ügyfél fedezeti tartozik egyenlegének 140%-át.

Hogyan kell meghatározni az ügyfelet egy Részvényhozam-növelő program szerinti hitelügylet után megillető jövedelmet?

Az ügyfelet a kölcsönadott részvényei után megillető jövedelmet a tőzsdén kívüli értékpapír-kölcsönzési piacon alkalmazott kamatlábak alapján kell meghatározni. Ezek a kamatlábak jelentős eltéréseket mutathatnak nem csak a kölcsönadott értékpapír, hanem a kölcsön időpontja függvényében is. Az IBKR általában a részvények kölcsönadásából általa realizált bevétel hozzávetőleg 50%-ának megfelelő kamatot fizet a programban részt vevő ügyfelek biztosítéka után.

Hogyan kell meghatározni egy adott hitel biztosítékának az összegét?

Az értékpapír-kölcsön biztosítékának (ami lehet amerikai államkötvény vagy készpénz) a kamatjövedelem meghatározására is használt összegét az iparági konvencióknak megfelelően kell meghatározni, azaz a részvény záróárát meg kell szorozni egy bizonyos százalékos értékkel (általában 102-105%), majd a kapott számot felfelé kell kerekíteni a legközelebbi dollárra/centre/pennyre stb. Devizánként eltérőek lehetnek az iparági konvenciók. Például egy 100 darabból álló, 59,24 USD záróárú amerikai részvénycsomag kölcsönzése esetén a biztosíték 6 100 USD lenne (59,24 USD x 1,02 = 60,4248; kerekítve: 61 USD, szorozva 100-zal). Az alábbi táblázat tartalmazza a különböző iparági konvenciókat devizánként:

| USD | 102%; a legközelebbi dollárra felkerekítve |

| CAD | 102%; a legközelebbi dollárra felkerekítve |

| EUR | 105%; a legközelebbi centre felkerekítve |

| CHF | 105%; a legközelebbi rappenre felkerekítve |

| GBP | 105%; a legközelbbi penny-re felkerekítve |

| HKD | 105%; a legközelebbi centre felkerekítve |

További információkért lásd KB1146.

Hol és hogyan tartjuk a Részvényhozam-növelő program alapján nyújtott kölcsönök biztosítékát?

Az IBLLC ügyfelei esetén a biztosítékot vagy készpénzben vagy amerikai államkötvényben tartjuk, és az IBLLC egyik leányvállalatának, az IBKR Securities Services LLC-nek („IBKRSS”) adjuk át megőrzésre. A Program alapján nyújtott kölcsönök biztosítékát az IBKRSS egy az Ön javára fenntartott számlán tartja, melynek vonatkozásában Önt perfektuált elsőbbségi biztosítéki jog illeti meg. Az IBLLC nem-teljesítése esetén Ön az IBLLC-t kiiktatva, közvetlenül az IBKRSS-en keresztül férhet hozzá a biztosítékhoz. További információkért kérjük, olvassa el az Értékpapírszámla-felügyeleti megállapodást itt. Nem-IBLLC ügyfelek esetén a biztosítékot a számlavezető fogja tartani és megvédeni. IBIE számlák esetén például a biztosítékot az IBIE fogja tartani és megvédeni.

Hogyan befolyásolják a kamatokat a long ügyletek, az IBKR Részvényhozam-növelő programja keretében kölcsönadott értékpapírok átruházása, illetve a programból való kivonása?

A kamat felhalmozódása a kötés napját követő munkanapon (T+1) szűnik meg. A kamat felhalmozódása szintén megszűnik az átruházási megbízás benyújtását illetve a programból történő kivonást követő munkanapon.

Melyek az IBKR Részvényhozam-növelő programban való részvétel jogosultsági feltételei?

| JOGOSULT SZERVEZETEK* |

| IB LLC |

| IB UK (SIPP számlák kivételével) |

| IB IE |

| IB CE |

| IB HK |

| IB Canada (RRSP/TFSA számlák kivételével) |

| IB Singapore |

| JOGOSULT SZÁMLATÍPUSOK |

| Készpénz (50 000 USD-t meghaladó minimális tőke a csatlakozás napján) |

| Fedezet |

| Pénzügyi tanácsadói ügyfélszámlák* |

| Közvetítő bróker ügyfélszámlák: nyilvános és nem-nyilvános* |

| Közvetítő bróker omnibus számlák |

| Külön kereskedési limit (STL) |

*A csatlakozott számláknak teljesíteniük kell a fedezeti számlákra vagy készpénzes számlákra vonatkozó minimális tőkekövetelményt.

Az IB Japan, IB Europe SARL, IBKR Australia és IB India ügyfelei nem jogosultak részt venni a programban. A számlájukat az IB LLC-nél vezető japán és indiai ügyfelek jogosultak részt venni a programban.

Emellett részt vehetnek a programban a fenti követelményeket teljesítő Pénzügyi tanácsadói ügyfélszámlák, a teljesen nyilvános IBroker ügyfelek és az Omnibus brókerek. Pénzügyi tanácsadók és teljesen nyilvános IBrokerek esetén maguknak az ügyfeleknek kell aláírniuk a szerződést. Omnibus brókerek esetén a bróker írja alá a szerződést.

Az IRA számlák jogosultak részt venni a Részvényhozam-növelő programban?

Igen.

Az IRA számlák Interactive Brokers Asset Management által kezelt részszámlái jogosultak részt venni a Részvényhozam-növelő programban?

Nem.

A UK SIPP számlák jogosultak részt venni a Részvényhozam-növelő programban?

Nem.

Mi történik olyankor, ha egy programban részt vevő készpénzes számla tőkéje az 50 000 USD jogosultsági küszöbérték alá csökken?

A készpénzes számlának kizárólag a programhoz történő csatlakozás időpontjában kell teljesítenie a minimális tőkekövetelményt. Ha a tőke ezt követően csökken ezen szint alá, az nem befolyásolja a meglévő vagy jövőbeli értékpapír-kölcsönzési tevékenységet.

Hogyan lehet csatlakozni az IBKR Részvényhozam-növelő programjához?

A csatlakozáshoz kérjük, jelentkezzen be az Ügyfélportálra. A bejelentkezést követően kattintson a Felhasználó menüre (a jobb felső sarokban található fej és váll ikon), majd a Beállítások opcióra. Ezután a Számlabeállítások menüpontban keresse meg a Kereskedés pontot és a csatlakozáshoz kattintson a Részvényhozam-növelő programra. Ezután megkapja a programhoz történő csatlakozáshoz szükséges űrlapokat és tájékoztatókat. Miután átnézte és aláírta az űrlapokat, a kérelme feldolgozásra kerül. A programhoz történő csatlakozás aktiválási ideje 24-48 óra.

Hogyan lehet megszüntetni a Részvényhozam-növelő programban való részvételt?

A kilépéshez kérjük, jelentkezzen be az Ügyfélportálra. A bejelentkezést követően kattintson a Felhasználó menüre (a jobb felső sarokban található fej és váll ikon), majd a Beállítások opcióra. A Számlabeállítások menüpontban keresse meg a Kereskedés pontot, majd kattintson a Részvényhozam-növelő programra, és kövesse a megjelenő utasításokat. Ezután nyújtsa be a kérelmét feldolgozásra. A kilépési kérelmek általában a nap végéig feldolgozásra kerülnek.

Ha egy számla csatlakozik a programhoz, majd később kilép a programból, akkor mikor csatlakozhat újra?

A kilépést követően a számla 90 naptári napig nem csatlakozhat újra a programhoz.

Milyen típusú értékpapír-pozíciókat lehet kölcsönadni?

| US piaci | EU piaci | HK piaci | CAD piaci |

| Törzsrészvény (tőzsdén jegyzett, PINK és OTCBB) | Törzsrészvény (tőzsdén jegyzett) | Törzsrészvény (tőzsdén jegyzett) | Törzsrészvény (tőzsdén jegyzett) |

| ETF | ETF | ETF | ETF |

| Elsőbbségi részvény | Elsőbbségi részvény | Elsőbbségi részvény | Elsőbbségi részvény |

| Vállalati kötvények* |

* Az önkormányzati kötvények kivételével.

Vonatkozik-e bármilyen korlátozás azon részvények kölcsönzésére, amelyekkel az IPO-t követően a másodlagos piacon kereskednek?

Nem, feltéve, hogy a számlán tartott kölcsönözhető értékpapírok nem esnek semmilyen korlátozás alá.

Hogyan határozza meg az IBKR a kölcsönözhető részvények számát?

Az első lépés az esetleges olyan értékpapírok értékének a meghatározása, amelyeken az IBKR fedezeti zálogjogot tart fenn, és amelyeket az ügyfél Részvényhozam-növelő programban való részvétele nélkül is kölcsönbe adhat. A szabályok értelmében az a bróker, aki az ügyfelei értékpapír-vásárlásait fedezeti hitelből finanszírozza, az ilyen ügyfelek értékpapírjait kölcsönadhatja vagy biztosítékként felajánlhatja a készpénz tartozik egyenleg 140%-ának megfelelő összegig. Ha például egy 50 000 USD készpénz egyenleggel rendelkező ügyfél 100 000 USD piaci értékű értékpapírokat vásárol, akkor a tartozik vagy hitel egyenlege 50 000 USD lesz, és a bróker ezen egyenleg 140%-án, azaz 70 000 USD értékű értékpapíron rendelkezik zálogjoggal. A fenti összeget meghaladóan az ügyfél tulajdonában lévő értékpapírok megnevezése „fedezeten túli értékpapírok” (a fenti példában 30 000 USD), amelyeket elkülönítetten kell kezelni, hacsak az ügyfél nem hatalmazza fel az IBKR-t, hogy kölcsönadja az ilyen értékpapírokat a Részvényhozam-növelő program keretében.

A tartozik egyenleg meghatározása úgy történik, hogy először minden nem USD-ben denominált készpénz egyenleget át kell váltani USD-re, majd ebből le kell vonni minden esetleges short részvényeladás hozamát (szükség esetén az USD-re váltást követően). Ha az eredmény negatív, akkor ennek a negatív számnak a 140%-át felszabadítjuk. Nem vesszük figyelembe továbbá az árutőzsdei illetve az azonnali fémpiaci és CFD szegmensben tartott készpénz egyenlegeket. Részletesebb információkért kérjük, kattintson ide.

1. PÉLDA: Az ügyfél 100 000 EUR értékű long pozícióval rendelkezik egy USD alapdevizájú számlán, és az EUR.USD árfolyam 1,40. Az ügyfél USD-ben denominált részvényeket vásárol 112 000 USD (azaz 80 000 EUR-nak megfelelő) értékben. Minden teljes egészében befizetettnek minősülő értékpapír figyelembe vehető a készpénz egyenlegben.

| Komponens | EUR | USD | Alap (USD) |

| Készpénz | 100 000 | (112 000) | 28 000 USD |

| Long részvény | 112 000 USD | 112 000 USD | |

| NLV | 140 000 USD |

2. PÉLDA: Az ügyfél 80 000 USD értékű long pozícióval, 100 000 USD értékű USD-ben denominált long részvénypozícióval és 100 000 USD értékű USD-ben denominált short részvény pozícióval rendelkezik. Ebben az esetben összesen 28 000 USD értékű long értékpapír minősül fedezeti értékpapírnak, és a fennmaradó 72 000 USD minősül fedezeten túli értékpapírnak. A számítás menete: a készpénz-egyenlegből levonjuk a short részvényhozamot (80 000 USD - 100 000 USD), majd a negatív eredményt megszorozzuk 140%-kal (20 000 USD x 1,4 = 28 000 USD)

| Komponens | Alap (USD) |

| Készpénz | 80 000 USD |

| Long részvény | 100 000 USD |

| Short részvény | (100 000 USD) |

| NLV | 80 000 USD |

Az IBKR minden kölcsönözhető részvényt kölcsönbe ad?

Nem garantálható, hogy egy adott számlán lévő valamennyi kölcsönözhető részvényt kölcsön fogjuk adni a Részvényhozam-növelő program keretében, mivel lehetséges, hogy (i) a piaci kamatfeltételek nem kedveznek egyes értékpapíroknak, (ii) az IBKR nem fér hozzá olyan piachoz, ahol vannak a kölcsön iránt érdeklődő szereplők, vagy (iii) az IBKR nem akarja kölcsönbe adni az Ön részvényeit.

A Részvényhozam-növelő program keretében nyújtott értékpapír-kölcsönöket kizárólag 100-as lépésekben nyújtják?

Nem. A kölcsönök tetszőleges egész számú részvényben nyújthatók, bár külső feleknek csak a 100 többszöröseinek megfelelő számú részvényt adunk kölcsön. Így lehetséges, hogy egy 100 részvényre irányuló külső kölcsönigény kielégítése érdekében egy ügyféltől 75 részvényt, egy másik ügyféltől pedig 25 részvényt adunk kölcsön.

Hogyan allokálják a kölcsönöket az ügyfelek között, amikor a kölcsönözhető részvények száma meghaladja a kölcsönigény mértékét?

Amennyiben egy adott részvény kölcsönzése iránti igény elmarad a Részvényhozam-növelő programban részt vevő ügyfelek tulajdonában lévő kölcsönözhető részvények számától, a kölcsön allokálása arányosan történik. Ha például a Részvényhozam-növelő programban összesen 20 000 db kölcsönözhető XYZ részvény áll rendelkezésre, a kölcsönzési igény pedig 10 000 XYZ részvény, akkor minden ügyfél a kölcsönözhető részvényei 50%-át fogja kölcsönadni.

A részvényeket kizárólag más IBKR ügyfeleknek, vagy harmadik feleknek is kölcsönadják?

A részvények IBKR ügyfeleknek és harmadik feleknek is kölcsönadhatók.

Eldöntheti-e a Részvényhozam-növelő programban részt vevő ügyfél, hogy melyik részvényeit adhatja kölcsön az IBKR?

Nem. a programot teljes egészében az IBKR kezeli, aki – miután meghatározza azokat az értékpapírokat, amelyeket egy fedezeti hitelzálog keretében kölcsönadhat – saját hatáskörben dönti el, hogy melyik teljes egészében befizetett vagy fedezeten túli értékpapír adható kölcsönbe.

Vonatkozik-e bármilyen korlátozás a Részvényhozam-növelő program keretében kölcsönadott értékpapírok értékesítésére?

A kölcsönbe adott részvények bármikor, korlátozás nélkül értékesíthetők. A részvényeket nem szükséges visszaszolgáltatni az értékesítés elszámolásának időpontjáig, és az értékesítésből származó bevétel a szokásos elszámolási napon kerül jóváírásra az ügyfél számláján. Emellett a kölcsön az értékpapír értékesítésének napját követő munkanapi piacnyitáskor szűnik meg.

Használhatja-e az ügyfél a Részvényhozam-növelő program keretében kölcsönbe adott részvényeket fedezett eladási opció kiírására, és részesedhet-e a fedezett eladási opció szerinti fedezeti elbánásban?

Igen. Egy részvény kölcsönbe adása nem befolyásolja az arra vonatkozó fedezeti követelményeket, mivel továbbra is a kölcsönbe adó élvezi/viseli a kölcsönbe adott pozícióval kapcsolatos nyereségeket/veszteségeket.

Mi történik egy kölcsönbe adott részvénnyel, amire később vételi vagy eladási opciót érvényesítenek?

A kölcsön a pozíciót lezáró vagy csökkentő tranzakció (kötés, lehívás, gyakorlás) napját követő napon (T+1) szűnik meg.

Mi történik egy kölcsönbe adott részvénnyel, aminek később felfüggesztik a kereskedését?

A felfüggesztés közvetlenül nem befolyásolja a részvény kölcsönözhetőségét, tehát amíg az IBKR a részvényeket kölcsönözni tudja, addig a kölcsön hatályban marad, függetlenül a kereskedése felfüggesztésétől.

Át lehet-e csoportosítani egy kölcsön biztosítékát az árupiaci szegmensbe fedezeti és/vagy változási okokból?

Nem. A kölcsön biztosítéka soha nem befolyásolja a fedezetet vagy a finanszírozást.

Mi történik, ha a program egyik résztvevője fedezeti hitelt kíván felvenni vagy megnöveli a már meglévő hitele egyenlegét?

Amennyiben egy ügyfél teljes egészében befizetett, és a Részvényhozam-növelő program keretében kölcsönadott értékpapírokat tart, majd ezt követően fedezeti hitelt vesz fel, a hitel megszüntetésre kerül, amennyiben az értékpapírok nem minősülnek fedezeten túli értékpapírnak. Hasonlóképpen, ha egy a program keretében kölcsönadott többletfedezeti értékpapírokat tartó ügyfél megnöveli a meglévő fedezeti hitele egyenlegét, a hitel ebben az esetben is megszüntetésre kerülhet, amennyiben az értékapírok már nem minősülnek fedezeten túli értékpapírnak.

Milyen esetekben szűnik meg egy részvénykölcsön?

A részvénykölcsön megszűnik az alábbi esetek bármelyikében (nem kizárólagos felsorolás):

- Ha az ügyfél úgy dönt, hogy kilép a programból

- Részvények átruházása

- Bizonyos összegű hitelfelvétel a részvények terhére

- Részvények értékesítése

- Vételi/eladási opció gyakorlása

- Számlazárás

Do participants in the Stock Yield Enhancement Program receive dividends on shares loaned?

Stock Yield Enhancement Program shares that are lent out are generally recalled from the borrower before ex-date in order to capture the dividend and avoid payments in lieu (PIL) of dividends. A részvények tulajdonosa ennek ellenére is jogosult lehet PIL-re.

Megmarad-e a Részvényhozam-növelő programban részt vevő ügyfelek szavazati joga a kölcsönadott részvények tekintetében?

Nem. Az értékpapírok kölcsönbe vevőjének joga van szavazni vagy hozzájárulást adni az értékpapírokkal kapcsolatban, ha a szavazásra, a hozzájárulás megadására vagy az egyéb intézkedések megtételére vonatkozó fordulónap vagy határidő a kölcsön futamidejére esik.

Kapnak-e jogokat, warrantokat és kiválási részvényeket a Részvényhozam-növelő programban részt vevő ügyfelek a kölcsönadott részvényeik után?

Igen. Az értékpapír kölcsönbe adója jogosult az értékpapírokkal kapcsolatos minden és bármely jogra, warrantra, kiválási részvényre és felosztásra.

Hogyan jelenik meg a kölcsönzés az aktivitási kimutatásban?

A kölcsön biztosítéka, a kölcsönbe adott részvények, az aktivitás és a jövedelem a kimutatás alábbi 6 pontjában jelenik meg:

1. Részletes készpénz adatok – a nyitó biztosítéki (amerikai államkötvény vagy készpénz) egyenleg, a kölcsönzési tevékenységből eredő nettó változás (új kölcsön esetén pozitív, a kölcsönállomány csökkenése esetén negatív) és a záró biztosítéki egyenleg részletes adatait tartalmazza.

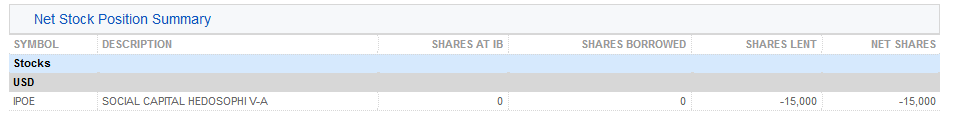

2. Nettó részvénypozíció összefoglaló – minden egyes részvény vonatkozásában tartalmazza az IBKR-nél tartott összes részvény, valamint a kölcsönbe vett illetve kölcsönbe adott részvények darabszámát, és a nettó részvénypozíciót (azaz: IBKR-nél tartott részvények + kölcsönbe vett részvények - kölcsönbe adott részvények).

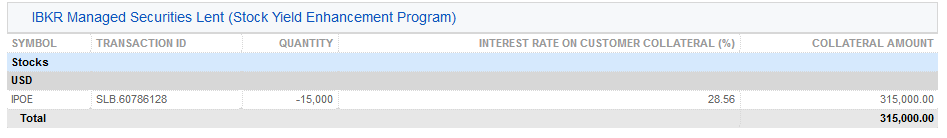

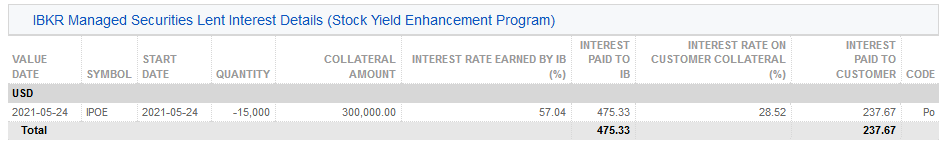

3. Az IBKR által kezelt, kölcsönbe adott értékpapírok (Részvényhozam-növelő program) – a Részvényhozam-növelő program keretében kölcsönbe adott minden egyes részvény vonatkozásában felsorolja a részvények mennyiségét és a kamatlábat (%).

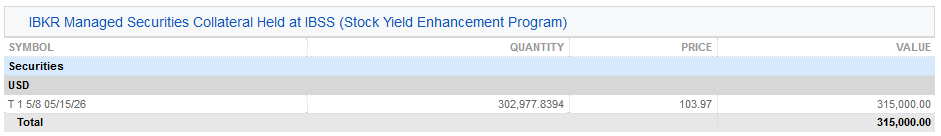

3a. Az IBKR által kezelt értékpapírok, IBSS által nyilvántartott biztosítékok (Részvényhozam-növelő program) – az IBLLC ügyfelei egy további sort is találnak a kimutatásukon, ami a biztosítékként tartott konkrét amerikai államkötvények megnevezését, mennyiségét, árfolyamát és teljes biztosítéki értékét tartalmazza.

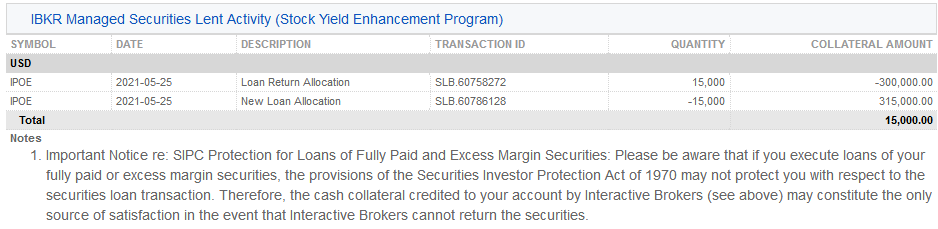

4. Az IBKR által kezelt kölcsönbe adott értékpapírokkal folytatott műveletek (Részvényhozam-növelő program) – az egyes értékpapírok kölcsönzésének részletes adatait tartalmazza, ideértve a kölcsönzésből visszavett értékpapírok allokációját (azaz a megszűnt kölcsönöket), az új kölcsönallokációkat (azaz az újonnan létrejött kölcsönöket), a részvények mennyiségét, a nettó kamatlábat (%), az ügyfél biztosíték kamatlábát (%) és a biztosíték összegét.

5. Az IBKR által kezelt kölcsönbe adott értékpapírokkal folytatott műveletek kamatainak részletes adatai (Részvényhozam-növelő program) – az egyes kölcsönök részletes adatait tartalmazza, úgymint: az IBKR által realizált kamatláb (%), az IBKR által realizált bevétel (az IBKR által a kölcsönügyleten elért teljes bevétel, azaz {biztosíték összege x kamatláb}/360), az ügyfélbiztosíték kamatlába (ami megközelítőleg az IB által a kölcsönön realizált bevétel felét jelenti), és az ügyfélnek fizetett kamat (ami az ügyfélbiztosítékon realizált kamatbevételt jelenti)

Megjegyzés: ez a sor csak akkor jelenik meg, ha a tárgyidőszakban az ügyfél által realizált felhalmozott kamat összege meghaladja az 1 USD-t.

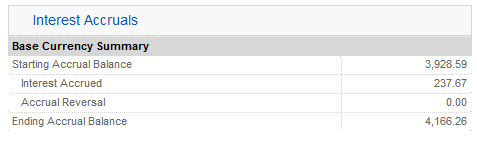

6. Elhatárolt kamatok – a kamatbevétel ezen a soron elhatárolt kamatként jelenik meg, és minden más elhatárolt kamat tétellel azonos elbánásban részesül (azaz összesítjük, de csak abban az esetben tüntetjük fel elhatárolásként, ha meghaladja az 1 USD-t, és havonta feladjuk a készpénzbe). Év végi beszámolási célokra ezt a kamatbevételt az amerikai adófizetők számára kiadott 1099-es nyomtatványon mutatjuk ki.

Special Dividends: "Due Bill" Process

In some cases, special dividends may have different rules than regular dividends concerning the ex-dividend date. If a special dividend is less than 25% of the stock price, standard rules apply regarding the ex-dividend date (ex-date is before the record and pay date). However, if a special dividend is greater than 25% of the stock price*, the ex-dividend date will be after the record date and pay date.

In the case of a regular dividend or a special dividend of less than 25% of the share price, one would need to own a stock by the record date in order to be entitled to the dividend. However, this is not the case for special dividends that are more than 25% of the stock price. If one were to sell a stock after the record date but before the ex-dividend date, they would no longer be entitled to the dividend. The shares would be tagged with something called a "due bill" which means that the seller is obligated to pay the dividend to the buyer. Likewise, if one were to buy a stock after the record date but before the ex-dividend date (and hold it through the ex-date), they would be entitled to the dividend from the seller.

*Please note, the 25% or more rule is a general rule and will not apply in all cases. Certain foreign stock dividends will not follow the rule and some domestic stocks are granted an exclusion. For information regarding regular dividends, please reference KB 47.

Withholding Tax on Dividend Equivalent Payments - FAQs

Background

IMPORTANT NOTE: We do not provide tax, legal or financial advice. Each customer must speak with the customer’s own advisors to determine the impact that the Section 871(m) rules may have on the customer’s trading activity.

Dividend Accruals

If you are a shareholder of record as of the close of business on a dividend Record Date (see KB47), you are entitled to receive the dividend on its Payment Date. While the actual dividend amount is not assured until the payment has been made by the issuer on the Payment Date, information deemed reliable is available such that IB will accrue the value of the dividend, net of any withholding taxes, on the Ex-Date. This information can be confirmed via the Daily Activity Statement posted to Account Management. The details of the accrual will be reflected in the statement section titled "Change in Dividend Accruals" and the net amount in a line item titled "Dividend Accruals" under the "Net Asset Value" section. If you wish to see information regarding dividends that you held through the Ex Date but which have not yet been paid out, choose "Legacy Full" from the Statements drop down when launching your statement. This will include an additional section called "Open Dividend Accruals" which will give you information on any pending dividends.

Note that dividend accruals may be either a debit (if short and borrowing the stock on the Record Date) or a credit (if long the stock on the Record date). In terms of account valuation, the dividend accrual is included in Equity with Loan Value as well as equity for purposes of determining compliance with the Pattern day Trading rules. A dividend credit accrual does not increase Available Funds and can therefore not be withdrawn until paid. A dividend accrual which is a debit does reduce Available Funds to ensure that funds are available to meet the obligation when payment is due.

Overview of IBKR's Dividend Reinvestment Program (DRIP)

IBKR offers a dividend reinvestment program whereby accountholders may elect to reinvest qualifying cash dividends to purchase shares in the issuing company. Outlined below are a series of FAQs which describe the program and its operation.

1. How can I participate in the program?

Requests to participate are initiated online via Client Portal. The menu options vary by account type and are outlined below:

• Individual, Joint, Trust, IRA, Small Business Accounts – click on the User menu (head and shoulders icon in the top right corner) followed by Settings. Under Trading, click Dividend Election where you can enable the program. Read the agreement, type your signature in the field provided and click Subscribe.

• Advisor and Broker Master and Proprietary Trading Group STL Master Users – Select the Contacts tab from the Dashboard on the Home page. Click the Information icon “I” for the desired client account or service account to open the Client Account Details page. Enable dividend reinvestment by clicking the Edit link in the Account Configuration section.

Once enabled, you’ll be provided with an acknowledgement requiring entry of your electronic signature in order to click the Continue button. Automatic dividend reinvestment will be effective the next business day.

2. What accounts are eligible to participate in IBKR's Dividend Reinvestment Program?

Dividend Reinvestment is available to IB LLC, IB AU, IB CAN, IB HK, IB IE, IB JP, IB SG and IB UK clients only.

3. Which securities are eligible for dividend reinvestment?

Only U.S. and Canada-listed common and preferred stocks paying cash dividends are eligible for reinvestment.

4. When does reinvestment occur?

If you are a shareholder of record as of the close of the dividend record date (see KB47) and enrolled in the dividend reinvestment program prior to the dividend payment date, IBKR will use the dividend payment to purchase additional shares of that stock on the morning of the trading day which follows confirmation of our receipt of the dividend. For accounts with AutoFX enabled, when the DRIP system runs that what-if credit check, the Credit Manager will now consider the cash balances across all the currencies the account has, allowing for FX to be booked to fund the DRIP trade if needed. If a customer's credit-check fails on the day dividend was paid, the system continues to check for the next 30 days and may include it in the DRIP file when the credit-check passes. In this case the system may book a delayed DRIP trade (i.e. trade date after paydate). IBKR will also look back 30 days from the date of enrollment and will reinvest any dividends paid to the account within that 30 day time period. Note that shares are not purchased via an issuer-sponsored reinvestment plan but rather in the open market.

5. At what price does reinvestment take place?

As shares are purchased in the open market, generally at or near the opening of trading and subject to market conditions, the price cannot determined until the total number of shares for all program participants have been purchased using combined funds. In the event that the purchase is executed in multiple smaller trades at varying prices, participants will receive the weighted-average price of such shares (i.e., each participant receives the same price). In the event IBKR is unable to reinvest the combined proceeds, each participant will receive shares on a pro rata basis (based on the dividend amount to which each participating client is entitled).

6. Are the full proceeds of the cash dividend available for reinvestment?

No. Only the proceeds net of commissions and taxes (if the account is subject to withholding) is reinvested.

7. Are dividends from shares purchased on margin and loaned by IBKR eligible for reinvestment?

Yes. If IBKR maintains a lien on shares as a result of a margin loan, the account holder will receive a cash payment in lieu of and equal to the dividend payment. This payment in lieu will be used to purchase additional shares of that stock.

8. Are dividends from shares loaned through IBKR’s Yield Enhancement Program eligible for reinvestment?

Yes. While IBKR makes every effort to recall shares loaned through this program prior to the dividend record date, if such shares are not recalled the account holder will receive a cash payment in lieu of and equal to the dividend payment. This payment in lieu will be used to purchase additional shares of that stock.

9. Is the dividend reinvestment subject to a commission charge?

Yes, standard commissions as listed on the IBKR website are applied for the purchase. Please note that the minimum commission charge is the lesser of the stated minimums (USD 1 for the Fixed structure and USD 0.35 for the Tiered structure) or 1% of the trade value.

10. What happens if my account is subject to a margin deficiency when reinvestment occurs?

If your account is in a margin deficit and can’t initiate new positions, dividends will not be reinvested, even if you have dividend reinvestment enabled. Please note that dividend reinvestment orders are credit-checked at the time of entry—should an account go into margin deficiency at any time after that, including as a result of the end-of-day SMA check and the end of Soft Edge Margin, the account will become subject to automated liquidation.

11. Can account holders elect which securities are eligible for reinvestment?

Yes, account holders may elect which securities are eligible for dividend reinvestment.

12. Are fractional shares eligible for the Dividend Reinvestment Program (DRIP)?

Yes, it is possible to receive fractional shares for a reinvested dividend through the Dividend Reinvestment Program (DRIP) as long as the account has fractional share permissions.

13. Does dividend reinvestment cover solely regular cash dividends or are special cash dividends reinvestment as well?

All cash dividends are reinvested.

14. What are the tax considerations associated with dividend reinvestment?

The purchase of a shares via DRIP is similar to that of any other share purchase for purposes of tax reporting. In the case of U.S. taxpayers:

- When the shares purchased via DRIP are sold they will be reported on the Form 1099B for US taxpayers in the year in which they are sold. The gain or loss will be calculated based on the FIFO method unless the account holder has selected a different method. The cost basis will be that price at which the shares were purchased and the acquisition date the date of reinvestment or purchase (not the day the dividend is paid).

- Shares purchased via dividend reinvestment are subject to wash sale calculations (i.e., if you sold a security for a loss within 30 days before or after the purchase, a wash sale will occur and that loss deferred).

- Dividend payments are subject to reporting on the Form 1099DIV as current year income even when reinvested.

In the case of non-U.S. taxpayers:

- The cash dividend is subject to U.S. tax withholding prior to reinvestment. Withholding is performed at the statutory rate or at the treaty rate, where available. All income and withholding will be reported on the Form 1042-S for the year in which the dividend payment was received.

Overview of Dividend Payments in Lieu ("PIL")

Payment In Lieu of a Dividend (“payment in lieu” or “PIL”) is a term commonly used to describe a cash payment to an account in an amount equivalent to the ordinary dividend. Generally, the amount paid is per share owned. In addition, the dividend in most cases is paid quarterly (i.e., four times per year). The dividend payment is classified as follows: (1) ordinary dividend; and/or (2) payment in lieu of dividend. The former designation is for a payment received directly from the issuer or its paying agent. The latter designation is used when a cash payment is received from other than the issuer or the issuer’s agent.

Payment in lieu of an ordinary dividend may be received when the shares have been bought on margin, or when the account has a subsequent margin loan due to borrowing money to facilitate the payment for additional purchases of shares or as the result of a withdrawal from the margin account. Payment in lieu of a dividend may also be received when shares are owed to the brokerage firm and have not been received by the dividend record date.

To better understand the difference between an ordinary dividend and a payment in lieu, we will explain the steps taken by IB to comply with US regulations. Each business day, the Firm analyzes the positions in each customer account, every borrow, every loan, every pledge of shares for each security held by its customers to determine how many shares are held on margin and the associated margin loan balances. For each security that is fully paid, we are required to segregate those shares in a good control location (for example, a depository or a US bank. See KB1964). For shares that are held as collateral for a margin loan we are allowed to hypothecate and re-hypothecate shares valued up to 140 percent of the total debit balance in the customer account (See KB1967).

While the guidelines noted above for segregation of securities are clear, there are exceptions that are outside of the Firm's control. For instance, through no fault of its own, IB may have a deficit in segregated shares due to customer activity that changes the Firm’s overall segregation requirement for a security. This may be for a variety of reasons including a delay in receiving shares that have been loaned out to a counterparty after segregation requirements are recalculated and the Firm has issued a stock loan recall, sales of securities by one or more customers that reduce or eliminate margin loans, the deposit of cash by customers that similarly reduce or eliminate margin loans, or a failure of a counterparty to deliver shares for a trade settlement.

Upon issuing a recall of shares loaned, rules permit the borrower of the shares up to 3 business days to return them. The borrower of the shares is required to return them to us when we issue a recall, but if by business day 3 the shares have not been returned, IB may then issue a buy-in notice to begin the process of regaining possession of the shares. An additional 3 business days is generally needed for the purchased shares to settle and be delivered to the firm. Similarly if a counterparty fails to deliver by settlement date, shares to IB to settle a customer purchase, IB can issue a buy-in notice but the purchase of such shares are also subject to trade settlement in 3 days.

To summarize, if by the record date of a dividend certain shares have not been delivered to IB, the Firm will be paid an amount of cash that is equivalent to the dividend amount, but IB will not receive a qualified dividend payment directly from the issuer. In such cases, the Firm will receive PIL and will have no choice but to allocate such payment in lieu to customer accounts. The firm first allocates PIL to those accounts who hold the shares as collateral for a margin loan. If, after PIL is allocated to all shareholders whose accounts are not fully paid, any portion of PIL remains to be paid, it is allocated on a pro-rata basis to each remaining client account.

Account holders should be aware that a PIL may have different tax consequences than an ordinary dividend and should consult a tax advisor to understand such differences and whether they apply to their particular situation.

Dividend Tax Withholding on Depository Receipts

In the event an account holds a dividend paying depository receipt, at the time of the dividend payment taxes will be withheld. In several jurisdictions, IB is unable to efficiently comply in an electronic, straight-through manner with the required beneficial owner disclosure requirements. As such, dividends on depository receipts where full beneficial owner disclosure is required in order to receive beneficial tax treatment will be withheld at the maximum tax rate applicable.

Shareholders will not be eligible for reduced tax treatment on the allocation of cash through IB. All shareholders should consult their tax advisor for information on how to obtain a tax refund or tax credit for such activity.

Considerations for Exercising Call Options Prior to Expiration

INTRODUCTION

Exercising an equity call option prior to expiration ordinarily provides no economic benefit as:

- It results in a forfeiture of any remaining option time value;

- Requires a greater commitment of capital for the payment or financing of the stock delivery; and

- May expose the option holder to greater risk of loss on the stock relative to the option premium.

Nonetheless, for account holders who have the capacity to meet an increased capital or borrowing requirement and potentially greater downside market risk, it can be economically beneficial to request early exercise of an American Style call option in order to capture an upcoming dividend.

BACKGROUND

As background, the owner of a call option is not entitled to receive a dividend on the underlying stock as this dividend only accrues to the holders of stock as of its dividend Record Date. All other things being equal, the price of the stock should decline by an amount equal to the dividend on the Ex-Dividend date. While option pricing theory suggests that the call price will reflect the discounted value of expected dividends paid throughout its duration, it may decline as well on the Ex-Dividend date. The conditions which make this scenario most likely and the early exercise decision favorable are as follows:

1. The option is deep-in-the-money and has a delta of 100;

2. The option has little or no time value;

3. The dividend is relatively high and its Ex-Date precedes the option expiration date.

EXAMPLES

To illustrate the impact of these conditions upon the early exercise decision, consider an account maintaining a long cash balance of $9,000 and a long call position in hypothetical stock “ABC” having a strike price of $90.00 and time to expiration of 10 days. ABC, currently trading at $100.00, has declared a dividend of $2.00 per share with tomorrow being the Ex-Dividend date. Also assume that the option price and stock price behave similarly and decline by the dividend amount on the Ex-Date.

Here, we will review the exercise decision with the intent of maintaining the 100 share delta position and maximizing total equity using two option price assumptions, one in which the option is selling at parity and another above parity.

SCENARIO 1: Option Price At Parity - $10.00

In the case of an option trading at parity, early exercise will serve to maintain the position delta and avoid the loss of value in long option when the stock trades ex-dividend, to preserve equity. Here the cash proceeds are applied in their entirety to buy the stock at the strike, the option premium is forfeited and the stock (net of dividend) and dividend receivable are credited to the account. If you aim for the same end result by selling the option prior to the Ex-Dividend date and purchasing the stock, remember to factor in commissions/spreads:

| SCENARIO 1 | ||||

|

Account Components |

Beginning Balance |

Early Exercise |

No Action |

Sell Option & Buy Stock |

| Cash | $9,000 | $0 | $9,000 | $0 |

| Option | $1,000 | $0 | $800 | $0 |

| Stock | $0 | $9,800 | $0 | $9,800 |

| Dividend Receivable | $0 | $200 | $0 | $200 |

| Total Equity | $10,000 | $10,000 | $9,800 | $10,000 less commissions/spreads |

SCENARIO 2: Option Price Above Parity - $11.00

In the case of an option trading above parity, early exercise to capture the dividend may not be economically beneficial. In this scenario, early exercise would result in a loss of $100 in option time value, while selling the option and buying the stock, after commissions, may be less beneficial than taking no action. In this scenario, the preferable action would be No Action.

| SCENARIO 2 | ||||

|

Account Components |

Beginning Balance |

Early Exercise |

No Action |

Sell Option & Buy Stock |

| Cash | $9,000 | $0 | $9,000 | $100 |

| Option | $1,100 | $0 | $1,100 | $0 |

| Stock | $0 | $9,800 | $0 | $9,800 |

| Dividend Receivable | $0 | $200 | $0 | $200 |

| Total Equity | $10,100 | $10,000 | $10,100 | $10,100 less commissions/spreads |

![]() NOTE:

NOTE:

Options have two components that make up their total premium value - intrinsic value and time value. The intrinsic value is the amount by which the option is in-the-money, while the time value represents the possibility that the option could become even more profitable before expiration as the underlying asset price fluctuates while providing protection against adverse moves.

Many options are American-style, which means they can be exercised early, ahead of their expiration date. Early exercise of an option eliminates the remaining time value component from the option's premium, since the option holder loses protection against unfavorable movements in the underlying asset’s price.

This makes early exercise suboptimal in most situations, as the option holder is willingly forfeiting a portion of the option's value.

There are a few specific circumstances where early exercise could make sense, such as:

- For call options on a stock that will pay dividends soon, where the dividend amount exceeds the remaining time value (and only if the exercise will settle on or prior to the record date for the dividend).

- For deep in-the-money options where the time value is negligible compared to the intrinsic value, and the option is expected to drop in value due to interest rate effects (PUTS), or expected stock loan benefits (CALLS).

The first case, exercising an in the money call immediately ahead of a dividend payment, is the most common economically-sensible early exercise. In most cases, it is advisable to hold or sell the option instead of exercising it early, in order to capture the remaining time value. An option should only be exercised early after carefully considering all factors and determining that the benefits of early exercise outweigh the time value being surrendered.

Account holders holding a long call position as part of a spread should pay particular attention to the risks of not exercising the long leg given the likelihood of being assigned on the short leg. Note that the assignment of a short call results in a short stock position and holders of short stock positions as of a dividend Record Date are obligated to pay the dividend to the lender of the shares. In addition, the clearinghouse processing cycle for exercise notices does not accommodate submission of exercise notices in response to assignment.

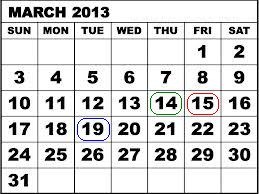

As example, consider a credit call (bear) spread on the SPDR S&P 500 ETF Trust (SPY) consisting of 100 short contracts in the March '13 $146 strike and 100 long contracts in the March '13 $147 strike. On 3/14/13, with the SPY Trust declared a dividend of $0.69372 per share, payable 4/30/13 to shareholders of record as of 3/19/13. Given the 3 business day settlement time frame for U.S. stocks, one would have had to buy the stock or exercise the call no later than 3/14/13 in order receive the dividend, as the next day the stock began trading Ex-Dividend.

On 3/14/13, with one trading day left prior to expiration, the two option contracts traded at parity, suggesting maximum risk of $100 per contract or $10,000 on the 100 contract position. However, the failure to exercise the long contract in order to capture the dividend and protect against the likely assignment on the short contracts by others seeking the dividend created an additional risk of $67.372 per contract or $6,737.20 on the position representing the dividend obligation were all short calls assigned. As reflected on the table below, had the short option leg not been assigned, the maximum risk when the final contract settlement prices were determined on 3/15/13 would have remained at $100 per contract.

| Date | SPY Close | March '13 $146 Call | March '13 $147 Call |

| March 14, 2013 | $156.73 | $10.73 | $9.83 |

| March 15, 2013 | $155.83 | $9.73 | $8.83 |

Please note that if your account is subject to tax withholding requirements of the US Treasure rule 871(m), it may be beneficial to close a long option position before the ex-dividend date and re-open the position after ex-dividend.

For information regarding how to submit an early exercise notice please click here.

The above article is provided for information purposes only as is not intended as a recommendation, trading advice nor does it constitute a conclusion that early exercise will be successful or appropriate for all customers or trades. Account holders should consult with a tax specialist to determine what, if any, tax consequences may result from early exercise and should pay particular attention to the potential risks of substituting a long option position with a long stock position.

SPY - Dividend Recognition

Unlike the case of a stock, in which a dividend is taxable in the year in which it is paid, the SPDR S&P 500 ETF Trust (Symbol: SPY) represents itself as a Regulated Investment Company and its dividend is deemed taxable in the year in which the record date is determined. As such, SPY dividends declared in either October, November or December and payable to shareholders of record on a specified date in one of those months will be considered taxable income income in that year despite the fact that such dividend will generally be paid in January of the following year.

Circular 230 Notice: These statements are provided for information purposes only, are not intended to constitute tax advice which may be relied upon to avoid penalties under any federal, state, local or other tax statutes or regulations, and do not resolve any tax issues in your favor.