MiFIR fogalmak és meghatározások

Európai Gazdasági Térség (EGT) - 2017. októberében az alábbi országok alkották az EGT-t: Ausztria, Belgium, Bulgária, Horvátország, Ciprus, Csehország, Dánia, Észtország, Finnország, Franciaország, Németország, Görögország, Magyarország, Izland, Írország, Olaszország, Lettország, Liechtenstein, Litvánia, Luxemburg, Málta, Hollandia, Norvégia, Lengyelország, Portugália, Románia, Szlovákia, Szlovénia, Spanyolország, Svédország és az Egyesült Királyság.

Befektetési vállalkozások – A MiFID II irányelv 4. cikk 1. (1) bekezdésében foglalt meghatározás szerint befektetési vállalkozás minden olyan jogi személy, amelynek rendes üzleti tevékenysége harmadik személyek részére egy vagy több befektetési szolgáltatás nyújtása és/vagy egy vagy több befektetési tevékenység végzése hivatásos alapon. Az irányelv hatálya alá tartozó befektetési szolgáltatások és tevékenységek felsorolását az I. melléklet A. szakasza tartalmazza.

Teljesített ügyletek – A MiFIR szerinti ügyletjelentés értelmében az ügylet valamely MiFIR hatálya alá tartozó pénzügyi eszköz megszerzése vagy elidegenítése. Az ügylet akkor minősül teljesítettnek, ha egy befektetési vállalkozás által végzett alábbi tevékenységek valamelyikének az eredményeként valósul meg:

- Egy vagy több pénzügyi eszközzel kapcsolatos megbízás fogadása vagy továbbítása (a 2017/590/EU felhatalmazáson alapuló rendelet 4. cikke szerinti kivételekkel);

- Megbízások végrehajtása az ügyfelek nevében;

- Saját számlás kereskedés;

- Befektetési döntés meghozatala az ügyfél által adott diszkrecionális megbízás alapján;

- Pénzügyi eszközök számlákra vagy számlákról való transzferálása.

[Hiv.: a 2017/590/EU felhatalmazáson alapuló rendelet 2. és 3. cikke]

IB Broker - Olyan számlák, amelyek az Interactive Brokers csoport („IB Brokers”) alábbi tagjai valamelyike által fogadott és/vagy továbbított pénzügyi eszközökkel kereskednek:

- Interactive Brokers (U.K.) Limited

- Interactive Brokers Central Europe Zrt.

- Interactive Brokers Ireland Limited

A MiFIR hatálya alá tartozó pénzügyi eszközök - A 600/2014/EU rendelet (MiFIR) 26. cikkének (2) bekezdése rögzíti a pénzügyi eszközökkel folytatott, alábbiakban felsorolt tranzakciókra vonatkozó ügyletjelentési kötelezettséget, függetlenül attól, hogy ezeket a tranzakciókat a kereskedési helyszínen folytatják-e le:

- A piacra bevezetett, vagy kereskedési helyszínen kereskedett pénzügyi eszközök, vagy olyan pénzügyi eszközök, amelyekre vonatkozóan forgalmazás engedélyezése iránti kérelmet nyújtottak be;

- Azok a pénzügyi eszközök, amelyeknél az alapul szolgáló pénzügyi eszközzel valamely kereskedési helyszínen kereskednek; továbbá

- Azok a pénzügyi eszközök, amelyeknél az alapul szolgáló eszköz egy olyan pénzügyi eszközöket tartalmazó kosár vagy index, amelyekkel valamely kereskedési helyszínen kereskednek.

A fenti kötelezettség körébe tartozó pénzügyi eszközök jogszabályi felsorolását a MiFID II irányelv C szakasza tartalmazza:

(1) Átruházható értékpapírok;

(2) Pénzpiaci eszközök;

(3) Kollektív befektetési vállalkozások befektetési jegyei;

(4) Értékpapírokhoz, devizákhoz, kamatlábakhoz vagy hozamokhoz, kibocsátáskereskedelmi egységekhez kapcsolódó opciók, határidős ügyletek, swap ügyletek, határidős kamatláb-megállapodások, valamint bármely más származtatott megállapodás vagy más származtatott eszköz, pénzügyi index vagy pénzügyi intézkedés, ami természetben vagy készpénzben kiegyenlíthető;

(5) Árukhoz kapcsolódó opciók, határidős ügyletek, swap ügyletek, tőzsdén kívüli határidős ügyletek és bármely más, származtatott ügylet, amelyet készpénzben kell kiegyenlíteni, vagy a felek valamelyikének választása szerint készpénzben kiegyenlíthető, de nem a határidő lejárta vagy más megszűnési ok indokolja;

(6) Árukhoz kapcsolódó opciók, határidős ügyletek, swap ügyletek és bármely más származtatott ügylet, amely természetben kiegyenlíthető – feltéve, hogy azokkal nem szabályozott piacon, MTF-en vagy OTF-en kereskednek – azon nagykereskedelmi energiatermékek kivételével, amelyekkel OTF-en kereskednek, és amelyeket természetben kell kiegyenlíteni;

(7) Árukhoz kapcsolódó opciók, határidős tőzsdei ügyletek, swapügyletek, tőzsdén kívüli határidős ügyletek és bármely más származtatott ügylet, amely természetben kiegyenlíthető, és amelyet az e szakasz 6. pontja másképpen nem említ, illetve amely nem üzleti célt szolgál, és más származtatott pénzügyi eszközök jellemzőivel rendelkezik;

(8) A hitelkockázat átruházására irányuló származtatott eszközök;

(9) Különbözetre vonatkozó pénzügyi szerződések;

(10) Klimatikus változókhoz, fuvardíjakhoz, engedélyezett kibocsátáshoz, inflációs rátákhoz vagy más hivatalos gazdasági statisztikákhoz kapcsolódó opciók, határidős ügyletek, swapügyletek, határidős kamatláb-megállapodások és bármely más származtatott ügylet, amelyet készpénzben kell kiegyenlíteni, vagy amely a felek valamelyikének választása szerint készpénzben kiegyenlíthető (nem a határidő lejárta vagy más megszűnési ok miatt), valamint bármely más eszközökhöz, jogokhoz, kötelezettségekhez, indexhez vagy az e szakaszban másképpen nem említett intézkedéshez kapcsolódó származtatott ügylet, amely rendelkezik a többi származtatott pénzügyi eszköz jellemzőivel, tekintettel többek között arra, hogy valamely szabályozott piacon, OTF-en vagy MTF-en kereskednek-e velük;

(11) Bármilyen részegységből álló kibocsátási egységek, amelyek összhangban vannak a kibocsátási egységek kereskedelmi rendszeréről szóló 2003/87/EK irányelvvel.

Nemzeti azonosítók - A MiFIR értelmében a természetes személyeket a MiFIR szempontjából relevánsnak minősülő, állampolgárság szerinti országtól függő és változó prioritási sorrendben előírt specifikus nemzeti azonosítók használatával kell megjelölni. Az azonosító lehet útlevél, nemzeti személyazonosító igazolvány, adószám, személyes kód, vagy a teljes név és a születési idő összefűzésével létrehozott kód („CONCAT”). Az IB Broker kizárólag olyan nemzeti azonosítót fog bekérni az ügyfelektől, amely még nem áll a rendelkezésére.

Jogalany-azonosító kód („LEI”) = az ISO 17442 szabvány szerinti, a pénzügyi tranzakciókban érintett jogi személyek globális azonosítását szolgáló, 20 karakterből álló egyedi azonosító kód.

A kockázatokat objektíven mérhető módon csökkentő árualapú származtatott ügyletek - Az árualapú származtatott ügyletek jelentése során az IB Broker köteles rögzíteni, hogy az ügylet objektíven mérhető módon csökkenti-e a kockázatokat a 2014/65/EU irányelv 57. cikkének („57. cikk”) megfelelően. Az IB Broker az ilyen tranzakciókat kizárólag olyan számlákon teszi lehetővé, amelyeknek a tulajdonosai nem minősülnek pénzügyi vállalkozásnak és a számlát olyan árualapú származtatott ügyletekkel folytatott kereskedésre használják, amelyek célja a kereskedelmi tevékenységükkel összefüggő kockázatok objektíven mérhető módon történő csökkentése az 57. cikknek megfelelően. (pl. egy gabonatermesztéssel foglalkozó cég, ami ilyen származtatott ügyletekkel fedezi a kereskedelmi tevékenységeit).

Azok a számlatulajdonosok, akik ilyen értelmű nyilatkozatot tesznek az Ügyfélportál Kereskedési engedélyek pontjában, vállalják, hogy az adott számlán folytatott minden árualapú származtatott ügyletet azért hajtanak végre, hogy csökkentsék az 57. cikk szerinti kockázatot, és az IB Broker ennek megfelelően fogja jelenteni az érintett ügyleteket.

A jelentéstevő vállalkozáson belül a befektetési döntésért felelős magánszemély vagy algoritmus - A MiFIR értelmében a befektetési vállalkozások az ügyletjelentéseikben kötelesek megnevezni azt a magánszemélyt vagy algoritmust, aki/amely a cégen belül elsődlegesen felelős volt valamely pénzügyi eszköz megszerzésére vagy elidegenítésére vonatkozó befektetési döntés meghozataláért. Csak egyetlen felelős magánszemély vagy algoritmus nevezhető meg egy adott tranzakcióval kapcsolatban, és a befektetési vállalkozásoknak a 2017/590/EU felhatalmazáson alapuló rendelet 8. cikkének megfelelően kell azonosítaniuk az ilyen magánszemélyt vagy algoritmust.

A fenti követelményeknek megfelelően az IB Broker egy új pontot hozott létre az Ügyfélportálon belül, illetve új funkciókat vezetett be az IB Trader Workstation alkalmazásban, amelyek segítségével az ügyletjelentési kötelezettségeiket az IB Brokeren keresztül teljesítő befektetési vállalkozások az új követelményeknek megfelelően tudják azonosítani az érintett magánszemélyeket vagy algoritmusokat.

A jelentéstevő vállalkozáson belül az ügylet végrehajtásáért felelős magánszemély – A 2017/590/EU felhatalmazáson alapuló rendelet 9. cikke előírja, hogy a befektetési vállalkozások azonosítsák azt a magánszemélyt vagy algoritmust, aki/amely felelős azért, hogy meghatározza a kereskedési helyszínt […], azokat a vállalkozásokat, amelyekhez megbízásokat kell továbbítani, illetőleg a megbízás végrehajtásához kapcsolódó egyéb feltételeket. Míg ez a követelmény az ügyletjelentések többségében csak az IB Brokersre vonatkozik (mivel általában az IB Broker hajtja végre az ügyletet), ha olyan befektetési vállalkozás nyújtja be a megbízást, amely az ügyletjelentési kötelezettségét egy IB Brokeren keresztül, delegált ügyletjelentés útján teljesíti, a megbízást benyújtó felhasználó fog bekerülni a jelentésbe a tranzakció végrehajtásáért felelős személyként.

A Bizottság felhatalmazáson alapuló 2017/590/EU rendelete – Megbízás továbbítása

1. Egy a 600/2014/EU rendelet 26. cikke (4) bekezdésének megfelelően megbízást továbbító befektetési vállalkozás (a „továbbító vállalkozás”) csak akkor tekinthető úgy, hogy továbbította a szóban forgó megbízást, ha teljesülnek a következő feltételek:

(a) a megbízást ügyfelétől kapta vagy a megbízás egy konkrét pénzügyi eszköz megszerzésére vagy elidegenítésére vonatkozó befektetési döntésének eredménye egy vagy több ügyfél által számára adott diszkrecionális megbízásnak megfelelően;

(b) a továbbító vállalkozás továbbította a (2) bekezdésben említett megbízás adatait egy másik befektetési vállalkozásnak („fogadó vállalkozás”);

(c) a fogadó vállalkozás a 600/2014/EU rendelet 26. cikke (1) bekezdésének hatálya alá tartozik és vállalja, hogy bejelenti az érintett megbízásból eredő ügyletet vagy e cikknek megfelelően továbbítja a megbízás adatait egy másik befektetési vállalkozásnak.

Az első albekezdés c) pontjának alkalmazásában a megállapodásnak meg kell határoznia a megbízás adatainak a továbbító vállalkozás által a fogadó vállalkozásnak történő átadására vonatkozó határidőt, és elő kell írnia, hogy a fogadó vállalkozás az ügyleti jelentés benyújtását vagy a megbízás e cikk szerinti továbbítását megelőzően ellenőrizze, hogy a kapott adatok tartalmaznak-e nyilvánvaló hibát vagy hiányosságot.

2. Az (1) bekezdésnek megfelelően a megbízás következő adatait kell továbbítani, amennyiben relevánsak az adott megbízás vonatkozásában:

(a) a pénzügyi eszköz azonosító kódja;

(b) a megbízás a pénzügyi eszköz megszerzésére vagy elidegenítésére vonatkozik-e;

(c) a megbízásban megjelölt ár és mennyiség;

(d) a megbízással összefüggésben a továbbító vállalkozás ügyfelének megnevezése és adatai;

(e) az ügyfél nevében eljáró döntéshozó megjelölése és adatai, amennyiben a befektetési döntést képviseleti jogkör alapján hozzák meg;

(f) short ügylet azonosítását szolgáló megjelölés;

(g) a továbbító vállalkozáson belül a befektetési döntésért felelős személy vagy algoritmus azonosítását szolgáló megjelölés;

(h) a befektetési vállalkozás azon fióktelepének országa, amely a befektetési döntésért felelős személyt felügyeli, és a befektetési vállalkozás azon fióktelepének helye szerinti ország, amely az ügyféltől megbízást kapott vagy az ügyfél által számára adott diszkrecionális megbízásnak megfelelően az ügyfél nevében befektetési döntést hozott;

(i) árualapú származtatott ügyletekre vonatkozóan annak megjelölése, hogy az ügylet a kockázatok 2014/65/EU irányelv 57. cikkének megfelelően objektíven mérhető módon történő csökkentésére irányul-e;

(j) a továbbító vállalkozást azonosító kód.

Az első albekezdés d) pontjának alkalmazásában, ha az ügyfél természetes személy, az ügyfelet a 6. cikknek megfelelően kell megjelölni. Amennyiben a továbbított megbízás olyan előző vállalkozástól érkezett, amely nem az e cikkben meghatározott feltételeknek megfelelően továbbította a megbízást, az első albekezdés j) pontja szerinti kód a továbbító vállalkozást azonosító kód. Amennyiben a továbbított megbízás egy előző továbbító vállalkozástól az e cikkben meghatározott feltételeknek megfelelően érkezett, az első albekezdésben említett, a j) pont szerinti kód az első továbbító vállalkozást azonosító kód.

3. Amennyiben egy adott megbízással kapcsolatban egynél több továbbító vállalkozás jár el, a megbízás (2) bekezdés első albekezdésének d)–i) pontjában említett adatait az első továbbító vállalkozás ügyfelére vonatkozóan kell továbbítani.

4. Amennyiben egy megbízást több ügyfél tekintetében összesítenek, a (2) bekezdésben említett információt minden egyes ügyfélre vonatkozóan továbbítani kell.

Ld. még:

A MiFIR ügyletjelentések áttekintése

Az EGT befektetési vállalkozások kibővített és delegált MiFIR ügyletjelentései

A jelentéstételi kötelezettséggel nem rendelkező számlatulajdonosoktól szükséges MiFIR információk

BaFin Futures Rules

On September 30, 2022, a General Administrative Act was adopted by BaFin that restricts the marketing, distribution and sale of futures with an Additional Payment Obligation (APO). The act became effective on January 1, 2023

The act affects MiFID retail clients who have their country of legal residence listed as Germany, and covers all exchange-traded futures worldwide with the exception of positions opened prior to January 1, 2023.

APO means the contractual obligation of a retail client to compensate a brokerage firm for losses in excess of the capital deposited by the client for futures trading. In other words, Retail clients in Germany will not have to compensate IBKR for losses related to futures in excess of the funds specifically deposited for futures trading. Any excess losses must be covered by IBKR.

To manage its risk, IBKR has increased the Initial and Maintenance margin requirements for all new Futures positions after 1 January 2023 that are entered into by Retail Clients domiciled in Germany. The margin changes are:

(1) Intraday Margin no longer applies, only overnight requirements will be used for the calculation

(2) Margin requirement above the threshold EUR 50'000 will be doubled

Example #1: Normal margin requirement is EUR 75'000, we will require EUR 100'000 in margin (50'000 + (2 x 25'000))

Simply double the amount of margin that is above 50k

(3) Futures with the same underlying (e.g S&P 500, DAX etc) will be margined together as one 'class'. The increase and calculation would apply to this grouped position (class).

Under the BaFin Futures Rule, only cash allocated for futures trading is at risk. Cash allocated for futures trading equals the initial margin requirement for the future, meaning that only the Initial Margin will be used to cover losses from futures trading. If a loss exceeds the cash allocated to meet the initial margin, IB will not require the client to cover excess losses.

Initial margin requirements for futures must be met with Free Cash. Free cash is your positive cash balances less initial margin for other open positions, and does not include equity in other instruments. If your account does not have sufficient Free Cash to cover the initial Margin requirement the order will be rejected. Note in particular, that if your account has a margin loan (negative cash) you will not be able to trade futures as IBKR is not allowed to increase a margin loan to generate cash for the futures margin requirement.

Futures positions that no longer meet the maintenance margin requirement will be liquidated. Note however, that only futures can be liquidated to cover a margin deficit in futures. By contrast, futures can be liquidated to cover deficits in other instruments.

Clients can opt-in to have all their free cash available to be used to cover variation margin requirements for their futures positions. This reduces the likelihood of liquidations but increases your potential total losses up to your entire available Free Cash.

To request to Opt-In, you will need to login to the Client Portal and select Settings, then select “BaFin Futures for German Retail Investor” and follow the prompts. This will allow you to complete the agreement and confirm the request.

A PRIIP rendelet

A Lakossági befektetési csomagtermékekről illetve biztosítási alapú befektetési termékekről szóló rendelet (1286/2014/EU rendelet, „PRIIP rendelet” vagy „PRIIP”) 2014. december 29-én lépett hatályba, és a benne foglalt követelmények 2018. január 1-től alkalmazandók. A rendelet megköveteli a termékek előállítóitól, hogy hozzanak létre kiemelt információkat tartalmazó dokumentumokat (KID) és azokat rendszeresen frissítsék, illetve a PRIIP-eket értékesítő vagy azokkal kapcsolatban tanácsadást nyújtó személyeket, hogy az Európai Gazdasági Térségben (EGT) illetőséggel bíró lakossági befektetőknek adják át a KID-eket, amelyek segítségével az ilyen befektetők jobban megismerhetik és összehasonlíthatják a termékeket. A UK Financial Conduct Authority (FCA) azonos követelményeket ír elő az Egyesült Királyságban letelepedett vállalkozások számára.

A PRIIPs rendelet céljai.

A 2008-as pénzügyi válság óta az Európai Bizottság fő célkitűzései közé tartozik a fogyasztóvédelem erősítése és a pénzügyi piacokba vetett bizalom helyreállítása.

A rendelet a lakossági befektetők PRIIP-ekre vonatkozó ismeretei erősítésének és az ilyen termékek összehasonlíthatóságának a javítása érdekében új egységes Kiemelt Információkat Tartalmazó Dokumentumot (KID) vezet be. A meghatározás szerint PRIIP-nek minősül minden olyan befektetés, ahol a befektetőnek visszafizetendő összeg ingadozik a referenciaértékeknek való kitettsége miatt. A biztosítási termékek mellett a PRIIP fogalomkörébe tartoznak az ETF-ek, opciós és határidős ügyletek, CFD-k, strukturált termékek stb.

A rendelet befektetővédelmi célokat szolgál, úgymint:

- A termékismeret és a hasonló termékek összehasonlíthatóságának biztosítása a befektetői döntéshozatal elősegítése érdekében.

- Az átláthatóság javítása és a lakossági befektetési piac iránti bizalom erősítése.

- Az európai biztosítási piac egységesítésének előmozdítása.

A rendelet a fenti célokat oly módon igyekszik elérni, hogy meghatározza a KID dokumentum egységes formáját és tartalmát.

Mi a KID?

A KID egy három oldalas dokumentum, ami fontos információkat tartalmaz a termékről, úgymint általános leírás, költségek, kockázat/haszon profil és a lehetséges teljesítmény-forgatókönyvek.

Kire vonatkozik a rendelet?

A rendelet egyaránt vonatkozik a PRIIP-ek előállítóira és forgalmazóira. A dokumentum létrehozásáért és frissítéséért a termék előállítója viseli a felelősséget. Emellett a PRIIP-eket lakossági befektetőknek értékesítő vagy azokkal kapcsolatban tanácsadást nyújtó, illetve lakossági befektetőktől egy PRIIP-re vonatkozó vételi megbízást befogadó bármely forgalmazó vagy pénzügyi közvetítő köteles a befektető rendelkezésére bocsátani a KID-et. Ez vonatkozik a csak végrehajtást végző online felületekre is.

Kinek kell a rendelkezésére bocsátani a KID-et?

Az EGT-ben illetőséggel bíró lakossági befektetők rendelkezésére kell bocsátani a KID-et, mielőtt befektetnének egy PRIIP-be. Amennyiben a termék előállítója nem tesz elérhetővé KID dokumentumot, az EGT-ben illetőséggel bíró lakossági ügyfelek nem kereskedhetnek a PRIIP-pel.

Általánosságban a KID-et azon ország hivatalos nyelvén kell rendelkezésre bocsátani, ahol az ügyfél illetőséggel rendelkezik.

Ugyanakkor az IBKR ügyfelei vállalták, hogy angol nyelven kapják meg a tájékoztatásokat, ezért amennyiben a KID rendelkezésre áll angolul, minden EGT és brit ügyfél kereskedhet a termékkel az illetősége szerinti országtól függetlenül.

Amenniben egy KID nem érhető el angolul, viszont egy másik nyelven, például németül igen, akkor a PRIIP-pel csak az olyan országokban illetőséggel bíró lakossági ügyfelek kereskedhetnek, ahol a német hivatalos nyelv, azaz a példánkban Németország, Ausztria, Belgium, Luxemburg és Liechtenstein.

Hogyan érinti a rendelet az Interactive Brokerst:

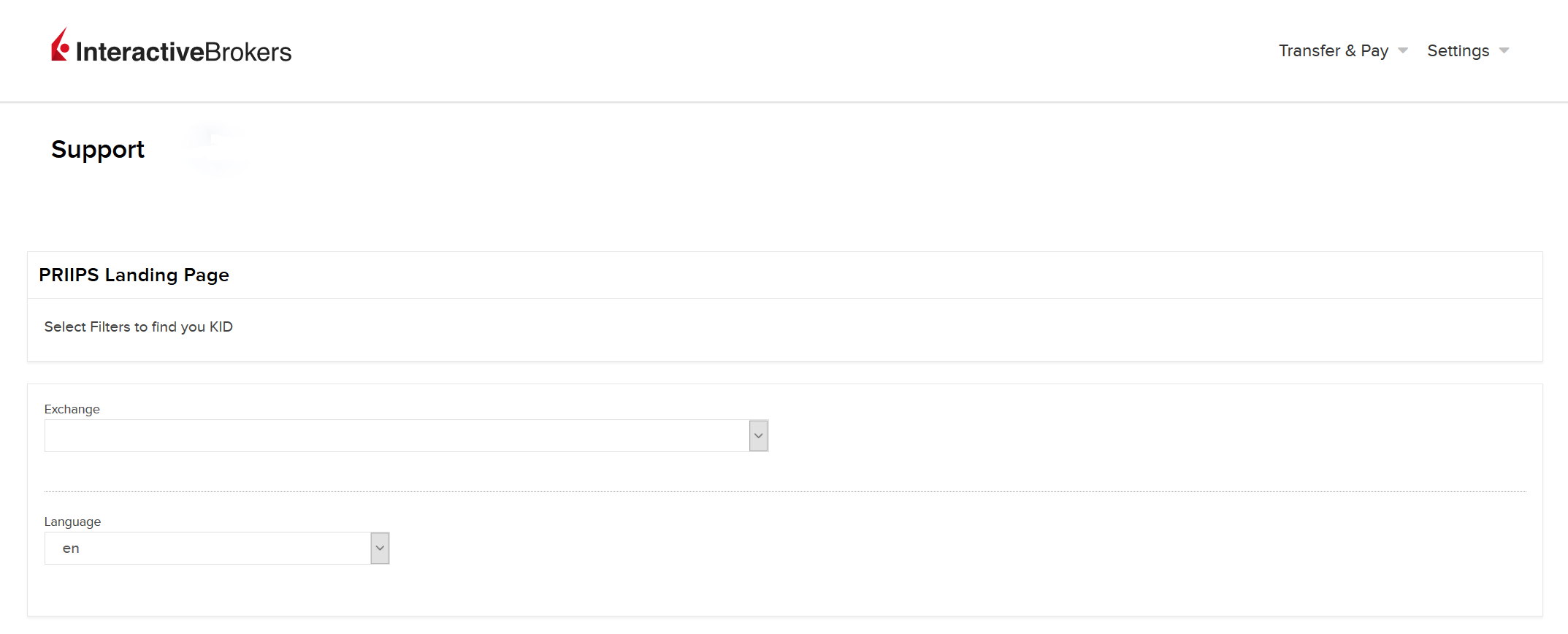

A PRIIP rendelet teljesítése érdekében az IB UK elektronikus úton, egy weboldalon („PRIIPs KID kezdőoldal”) teszi elérhetővé a KID-eket.

Hol találom a PRIIPs KID kezdőoldalt?

A KID-ek a külön erre a célra fejlesztett PRIIPs KID kezdőoldalon érhetők el. A KID-eket három különböző módon lehet megtalálni. Elérhetők az IBKR Trader Workstation („TWS”) alkalmazáson, az IBKR weboldalán és az Ügyfélportálon keresztül.

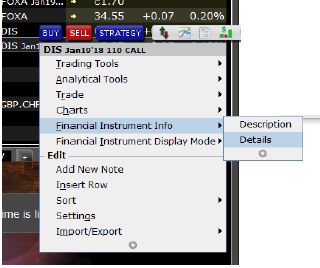

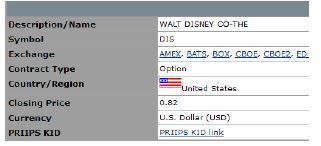

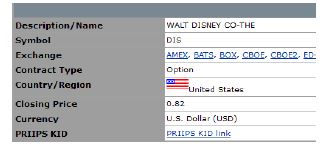

1. A KID-ek elérése a TWS alkalmazásból:

- Jelentkezzen be a TWS alkalmazásba

- A jobb egérgombbal kattintson azon termék ticker kódjára, amelyre vonatkozóan szeretné megtekinteni a KID-et.

- A Pénzügyi instrumentumra vonatkozó információk menüpontban válassza a Részletek lehetőséget.

- A Kontraktus részletei oldalon kattintson a PRIIPs KID linkre. Ezzel eljut az Ügyfélportálon található PRIIPs KID kezdőoldalra.

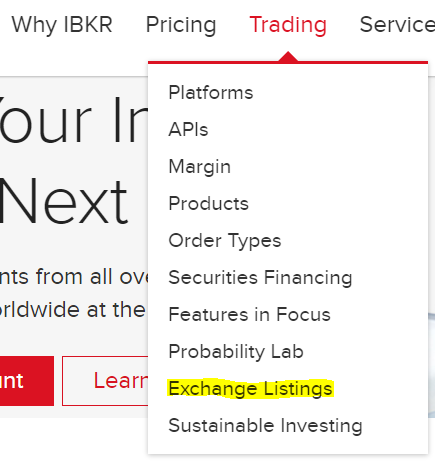

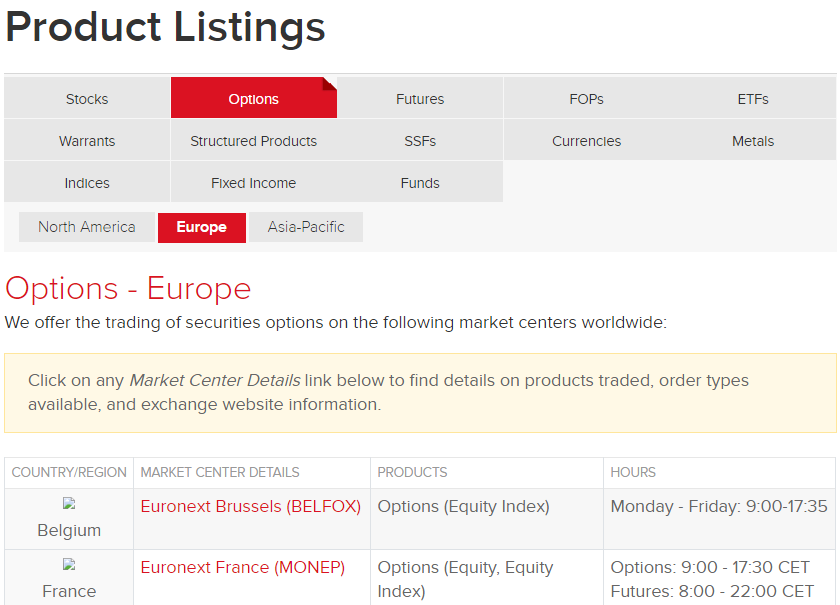

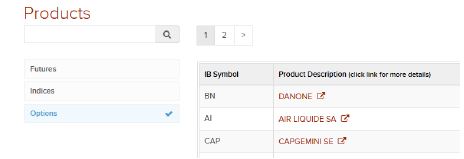

2. A KID-ek elérése az IBKR weboldaláról:

- Nyissa meg a Kereskedés fület, és válassza ki a Tőzsdei jegyzéseket.

- Ezen belül válassza a Termékjegyzéseket. Select the derivative type, region and exchange of the product for which you would like to find the contract information.

- Válassza ki a terméket, amelyre vonatkozóan szeretné megtekinteni a KID-et, amivel eljut a Kontraktus részletei oldalra.

- A Kontraktus részletei oldalról (a fentiekhez hasonlóan) kiválaszthatja a PRIIPs KID linket, amivel eljut az Ügyfélportálon található PRIIPs KID kezdőoldalra.

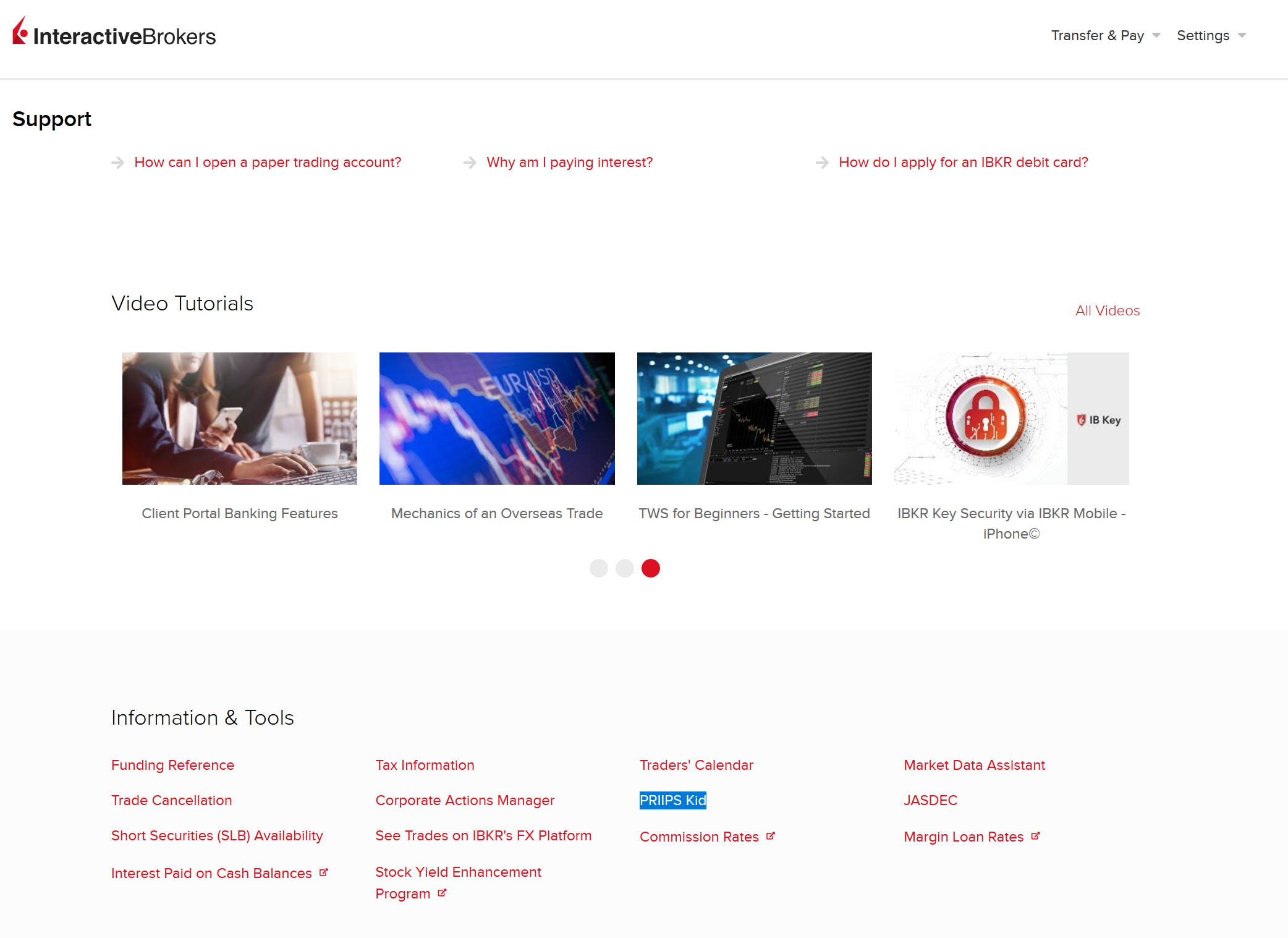

3. A KID-ek elérése az Ügyfélportálról:

- Jelentkezzen be az Ügyfélportálra.

- Kattintson a Segítség (?), majd a Támogatóközpont ikonra.

- Az Információk és eszközök pontban válassza ki a PRIIPs KID menüpontot, amivel eljut a PRIIPs KID kezdőoldalra.

Lehetőségem van-e befektetni egy amerikai ETF-be vagy egy korlátozott PRIIPs termékbe egy CFD-n keresztül?

Egy befektetőnek elméletileg lehetősége van befektetni egy amerikai ETF-be vagy egy korlázotott PRIIPs termékbe egy CFD-n (különbözeti ügyleten) keresztül, mivel egyes CFD-k úgy kerültek kialakításra, hogy valamilyen mögöttes termék (pl. ETF-ek és más PRIIPs termékek) teljesítményét kövessék le.

Amennyiben egy befektető egy amerikai ETF vagy más PRIIPs termék teljesítményét lekövető CFD-vel kereskedik, lehetséges, hogy közvetetten a mögöttes termékbe fektet be. Ennek az az oka, hogy a CFD értéke a mögöttes termék értékén alapul, és a mögöttes termék értékének emelkedése vagy csökkenése tükröződni fog a CFD értékében is.

NOTIFICATION ON THE OPT-IN/OPT-OUT OPTION FOR ACCREDITED INVESTORS

The regulatory requirements for the Accredited Investor (“AI”) are intended to enhance investor protection. The current AI regime involves an opt-in/opt-out process. Do familiarise yourself with the treatment of an AI and if you are in doubt, you should consult a professional adviser if you do not understand any consequence of being as an AI.

Accredited Investor Status

Based on the information you provided, you have been assessed by us to be an AI (please see Schedule 1 for more information) and we intend to treat you as an AI (please see Schedule 2 for more information) provided you agree to opt-in to indicate your consent to be treated as an AI. You will not be treated as an AI, if you choose not to opt-in.

Opting-In

If you would like us to serve you as an AI, you will be required to provide your consent to opt-in by ticking the Opt-In Confirmation box. Your signature on the account opening documents will constitute your consent to opting in once you ticked this Opt-In Confirmation box. Your “AI” status will apply to all your accounts with us, including joint accounts (unless any of your joint account holders choose not to opt-in in the case of your joint accounts). For corporate accounts, the corporate representative is responsible for checking the Opt-In Confirmation box if the intention is for the corporate account to be treated as an AI.

Opting-Out

After you have opted-in, you may at any time notify us that you do not consent to being treated as an AI. After 14 days of our receipt of your notice, we will discontinue treating you as an AI when you opt-out.

If you would like to opt-out of your “AI” status at the time of account opening, you will then need to tick the accompanying Opt-Out Confirmation box. Your signature on the account opening forms will indicate your consent to op out once you ticked this Opt-Out Confirmation box. We will notify you once your investor status has been updated in our records. Until such time, we will continue to treat you as an AI. When you opt-out, you will be served as a Non-AI which means we will no longer be able to offer you certain products and services that are offered only to AI customers. You will also be required to sign certain risk disclosure statements and/or have product restrictions placed on your trading. If you wish to subsequently opt-out after account opening, please contact our Customer Service Center.

Other Holders Not Opting in (Joint Account(s))

For a joint account to be opened with us with the intention of being served under the AI status, all account holders of the relevant Joint Account are required to provide their opt-in consent.

Should any one of the account holders of a Joint Account with AI status opt out, the Joint Account will be affected and we would no longer be able to offer you certain products and services that are only offered to AI customers via that Joint Account. We can only continue to provide non-AI services for dealing through that Joint Account. For the avoidance of doubt, this will not affect the status of accounts other than the relevant Joint Accounts(s). If you wish to subsequently opt-out after the joint account opening, please contact our Customer Service Center.

Corporations Not Opting in (Joint Account(s))

Should the Corporate Account not want to be treated as an AI, it can choose to opt out at the time of account opening. The corporate representative is responsible for ticking the Opt-Out Confirmation box if the intention is for the corporate account to be treated as an AI.

Should any one of the AI shareholders of a Corporate Account with AI status opt out, the Corporate Account will be affected and we would no longer be able to offer you certain products and services that are only offered to AI customers via that Corporate Account. We can only continue to provide non-AI services for dealing through that Corporate Account. For the avoidance of doubt, this will not affect the status of accounts other than the relevant Corporate Accounts(s). If you wish to subsequently opt-out after the corporate account opening, please contact our Customer Service Center.

SCHEDULE 1 – ACCREDITED INVESTOR AS DEFINED IN SECTION 4A(1)(a)(i) OF THE SFA

“Accredited investor” means

An individual

(a) those net personal assets exceed in value $2 million (or its equivalent in a foreign currency) or such other amount as the Authority may prescribe in place of the first amount;

(b) whose financial assets (net of any related liabilities) exceed in value $1 million (or its equivalent in a foreign currency) or such other amount as the Authority may prescribe in place of the first amount, where “financial asset” means —

(i) a deposit as defined in section 4B of the Banking Act;

(ii) an investment product as defined in section 2(1) of the Financial Advisers Act; or

(iii) any other asset as may be prescribed by regulations made under section 341of the SFA; or

(c) whose income in the preceding 12 months is not less than $300,000 (or its equivalent in a foreign currency)

In determining the value of an individual’s net personal assets for the purposes of subsection (1)(a)(i)(A), the value of the individual’s primary residence —

(a) is to be calculated by deducting any outstanding amounts in respect of any credit facility that is secured by the residence from the estimated fair market value of the residence; and

(b) is taken to be the lower of the following:

(i) the value calculated under paragraph (a);

(ii) $1 million.

A corporation

(a) its net assets exceed S$10,000,000 (or its equivalent in a foreign currency) as determined by

(i) its most recent audited balance-sheet or

(ii) its balance-sheet certified by the Corporation as giving a true and fair view of its state of affairs as of the date of the balance-sheet (which date is within the twelve (12) months preceding the date of submitting this form); or

(b) its entire share capital is owned by one or more persons, all of whom are accredited investors as defined in section 4A of the SFA.

SCHEDULE 2 – EXPLANATION OF EFFECT OF BEING TREATED AS AN ACCREDITED INVESTOR UNDER THE CONSENT PROVISIONS

General Warning : Accredited investors are assumed to be better informed, and better able to access resources to protect their own interests. Because accredited investors are considered to be more financially savvy, it is inferred they therefore require less regulatory protection. Investors who agree to be treated as accredited investors accordingly forgo the benefit of certain requlatory safeguards. However, it has been observed that using factors of net worth and/or net income to determine who is an accredited investor, is not necessarily a reflection of how financially savvy an investor can be. Investors should consult a professional adviser is they do not understand any consequence of being treated as an accredited investor.

The following sets out a summary of the effects under the consent provisions of you being treated by us as an accredited investor. Where we deal with you as an accredited investor, we would be exempt from complying with requirements under the Securities and Futures Act, Chapter 289 of Singapore (the “SFA”) and certain requlations and notices issued thereunder.

Please note that the regulatory requirements that we are exempted when dealing with you as an accredited investor are subject to regulatory changes and may be updated from time to time. Currently, the relevant consent provisions come under the Securities and Futures (Licensing and Conduct of Business) Regulations.

Under the SFA and the regulations and notices issued thereunder:

1. Compensation from fidelity fund under Section 186(1) the SFA. Section 186(1) of the SFA provides for a fidelity fund to be held and applied for the purposes of compensating persons who suffer pecuniary loss because of certain defaults. You would not be entitled to be compensated from the fidelity fund, even if you have suffered pecuniary loss in the manner contemplated under Section 186(1) of the SFA.

2. Prospectus Exemptions under Section 275 and 305 of the SFA. Sections 275 and 305 of the SFA exempt the offeror from registering a prospectus when the offer of securities and securities-based derivatives contracts, and units of collective investment schemes is made to relevant persons (including accredited investors). In addition, secondary sales made to institutional investors and relevant persons remain exempt from the prospectus registration requirement provided that certain requirements are met. You can be offered certain products that cannot be offered to retail investors. The issuer and/or offeror is not subject to the statutory prospectus liability under the SFA. Subsequent sales of securities, securities-based derivative contracts and collective investment schemes first sold under inter alia Section 275 and 305 can also be made to you, as well as transfers of securities of certain corporations and interests in certain trusts.

3. Restrictions on Advertisements under Section 251 and 300 of the SFA. Section 251 and 300 of the SFA prohibit any advertisement or publication referring to an offer or intended offer of securities and securities-based derivatives contracts, and unit of collective investment schemes from being made.

4. Part III of the Securities and Futures (Licensing and Conduct of Business) Regulations (“SFR”). Part III of the SFR stipulates the requirements imposed on us in relation to the treatment of customers’ assets. We are exempt from treating your as a “retail investor” in relation to certain requirements pertaining to the treatment of a retail customer’s assets, as summarised below.

- Customer Assets (Regulation 26(1)(a))

For retail investors, we deposit customer assets into a custody account maintained in accordance with Regulation 27 of the SFR (requires the custody account to be maintained with certain specified institutions only); or into an account directed by the retail customer to which the retail customer has legal and beneficial title and maintained with, inter alia , licensed banks, merchant banks or finance companies or banks established and regulated as banks outside Singapore. For an accreditor investor, we deposit customer assets into a custody account maintained in accordance with Regulation 27 of the SFR (requires the custody account to be maintained with certain specified institutions only); or into an account directed by the accredited investor.

- Disclosure requirement (Regulation27A)

For retail customers, we make certain disclosures (such as whether the assets will be commingled with other customers and the risks of commingling, consequences if the institution which maintains the custody account becomes insolvent) in writing prior to depositing assets in custody account. There is no such requirement for accredited investors.

- Mortgage if customer’s assets – the bank may mortgage, charge, pledge or hypothecate customer’s assets for a sum not exceeding the amount owed by the customer to the bank (Regulation 34(2))

Prior to doing so, the bank must inform the retail customer of this right and explain the risks and obtain written consent of the retail customer. There is no equivalent requirement on an accredited investor.

- Prohibition on transferring title of assets received from customer to the bank or any other person (Regulation34A)

The above prohibition applies to retail customers unless the assets are transferred in connection with borrowing or lending of specified products in accordance with Regulation 45 of the SFR. There is no such requirement for accredited investors.

- Withdrawals from custody account to transfer the asset to any other person or account in accordance with the written direction of the customer (Regulation 35(2))

For the retail customers, we are not permitted to transfer retail customer’s assets, to meet any of our obligations in relation to any transaction entered into by us for our benefit. There is no such requirement for accredited investors.

5. Regulation 47BA of the SFR. Regulation 47BA of the SFR provides that a bank must not deal with a retail customer as an agent when dealing in certain markets products. We ae not subject to this prohibition if you are an accredited investor and may deal with you as an agent in relation to over-the-counter derivatives contracts and/or spot foreign exchange contracts, for the purposes of leveraged foreign exchange trading.

6. Regulation 47E of the SFR. We are not under any obligation under Regulation 47E(1) and (2) of the SFR to provide for certain risk disclosure requirements for (a) trading in futures contracts, spot FX contracts for the purposes of leveraged FX trading and FX OTC derivatives (the “Products”), (b) soliciting or entering into fund management agreements to manage Products for you.

7. Section 99H(1)(s) of the SFA read with Regulations 3A(5)(c), (d), (e) and (7) of the SFR. If we appoint a provisional representative or temporary representative in respect of any SFA regulated activity, we would undertake certain responsibilities in relation to the representative’s interactions with any client or member of the public. We are not under any statutory obligation to restrict the interaction with you that may be undertaken by such representatives.

8. Regulation 33 of the SFR. We are not under any statutory obligation under Regulation 33(2)(a) of the SFR to explain the risks involved to you prior to us lending or arranging for a custodian to lend your specified products.

9. Regulation 40 of the SFR. Provided: (a) we have made available to you (on a real-time basis) with your consent monthly and quarterly statements of account containing prescribed particulars electronically or (b) you have requested in writing not to receive the statement of account, we are not under any statutory obligation under Regulation 40(1) of the SRG to furnish a monthly or quarterly statement of account to you.

10. Regulation 45 of the SFR. We are not under any statutory obligation to provide collateral to you under Regulation 45 of the SFR when we borrow specified products from you. Where we provide assets to you as collateral for the borrowing, unlike for retail investors, the agreement does not have to include the requirement to mark-to-market on every business day the specified products that are borrowed nor the minimum collateral comprising specified products nor procedures for calculating the margins.

11. Regulation 47DA of the SFR. We are not required to provide certain general risk disclosures or disclose to you the capacity in which we act when opening a trading account for entering into transactions of any products that are not future contracts, spot FX contracts and FX OTC derivatives.

12. MAS Notice on the Sale of Investment Products [Notice No SFA 04-N12]. This MAS Notice sets out requirements which apply to a licensed person who deals in investment products to its clients. We are statutorily not required to conduct a Customer Knowledge Assessment or Customer Account Review to determine your investment experience and knowledge nor are we required to comply with certain procedures, including furnishing certain risk warnings on overseas-listed investment products.

ACKNOWLEDGEMENT OF RECEIPT OF THIS NOTIFICATION ON THE OPT-IN/OPT-OUT OPTION FOR ACCREDITED INVESTORS

Your signature on the account opening forms will indicate your acknowledgement that you have read this NOTIFICATION ON THE OPT-IN/OPT-OUT OPTION FOR ACCREDITED INVESTORS and understand its contents.

SPECIFIC CLASSES OF NON-RETAIL INVESTORS UNDER THE SINGAPORE SECURITIES AND FUTURES ACT

Clients of IBKR Singapore have to select one of the following Investor Categories under the definition of the Singapore Securities & Futures Act during the account application:

- Retail

- Accredited

- Expert

- Institutional

Table of contents

- Accredited Investors definition

- Expert Investors definition

- Institutional Investors definition

Accredited Investors definition

Individuals

i. Net personal assets exceed S$2,000,000 (or its equivalent in a foreign currency) in value, of which no more than S$1,000,000 (or its equivalent in a foreign currency) in value is contributed by the net estimated fair market value of his/her primary residence.

ii. Financial assets (net of any related liabilities) exceed S$1,000,000 in value (or its equivalent in a foreign currency).

iii. Income in the preceding twelve (12) months is not less than S$300,000 (or its equivalent in a foreign currency).

Corporate

i. Net assets exceed S$10,000,000 (or its equivalent in a foreign currency) as determined by (a) its most recent audited balance-sheet or (b) where the Applicant is not required to prepare audited accounts regularly, its balance-sheet certified by the Applicant as giving a true and fair view of its state of affairs as of the date of the balance-sheet (which date is within the twelve (12) months preceding the date of account opening).

ii. Entire share capital is owned by one or more persons, all of whom are accredited investors as defined in section 4A of the Securities and Futures Act.

Please note that being treated as an accredited investor means, among other things, that the Client will be deemed to have more knowledge and the ability to understand and manage the risks of the financial products that he/she chooses to invest in. This means that Interactive Brokers Singapore is allowed to assume that the Client has a certain level of understanding of financial products, including collective investment schemes. In addition, when the Client holds certain financial instruments or participates in certain activities, it will be afforded fewer statutory protections and remedies than retail investors.

For more information on the effects on being treated as an Accredited Investors, please click here.

i. a person whose business involves the acquisition and disposal, or the holding, of capital markets products, whether as principal or agent;

ii. the trustee of such trust as the MAS may prescribe, when acting in that capacity; or

iii. such other person as the MAS may prescribe.

Institutional Investors definition

i. the Government of Singapore;

ii. a statutory board as may be prescribed by regulations made under Section 341 of the Securities and Futures Act;

iii. an entity that is wholly and beneficially owned, whether directly or indirectly, by a central government of a country and whose principal activity is —

(A) to manage its own funds;

(B) to manage the funds of the central government of that country (which may include the reserves of that central government and any pension or provident fund of that country); or

(C) to manage the funds (which may include the reserves of that central government and any pension or provident fund of that country) of another entity that is wholly and beneficially owned, whether directly or indirectly, by the central government of that country;

iv. any entity —

(A) that is wholly and beneficially owned, whether directly or indirectly, by the central government of a country; and

(B) whose funds are managed by an entity that is wholly and beneficially owned, whether directly or indirectly, by a central government of a country and whose principal activity is —

- to manage its own funds;

- to manage the funds of the central government of that country (which may include the reserves of that central government and any pension or provident fund of that country); or

- to manage the funds (which may include the reserves of that central government and any pension or provident fund of that country) of another entity that is wholly and beneficially owned, whether directly or indirectly, by the central government of that country;

v. a central bank in a jurisdiction other than Singapore;

vi. a central government in a country other than Singapore;

vii. an agency (of a central government in a country other than Singapore) that is incorporated or established in a country other than Singapore;

viii. a multilateral agency, international organisation or supranational agency as may be prescribed by regulations made under Section 341;

ix. a bank that is licensed under the Banking Act (Cap. 19);

x. a merchant bank that is approved as a financial institution under Section 28 of the Monetary Authority of Singapore Act (Cap. 186);

xi. a finance company that is licensed under the Finance Companies Act (Cap. 108);

xii. a company or co-operative society that is licensed under the Insurance Act (Cap. 142) to carry on insurance business in Singapore;

xiii. a company licensed under the Trust Companies Act (Cap. 336);

xiv. a holder of a capital markets services licence;

xvi. an approved exchange;

xvii. a recognised market operator;

xviii. an approved clearing house;

xix. a recognised clearing house;

xx. a licensed trade repository;

xxi. a licensed foreign trade repository;

xxii. an approved holding company;

xxiii. a Depository as defined in Section 81SF of the Securities and Futures Act;

xxiv. an entity or a trust formed or incorporated in a jurisdiction other than Singapore, which is regulated for the carrying on of any financial activity in that jurisdiction by a public authority of that jurisdiction that exercises a function that corresponds to a regulatory function of the Monetary Authority of Singapore under this Act, the Banking Act (Cap. 19), the Finance Companies Act (Cap. 108), the Monetary Authority of Singapore Act (Cap. 186), the Insurance Act (Cap. 142), the Trust Companies Act (Cap. 336) or such other Act as may be prescribed by regulations made under Section 341 of the Securities and Futures Act;

xxv. a pension fund, or collective investment scheme, whether constituted in Singapore or elsewhere;

xxvi. a person (other than an individual) who carries on the business of dealing in bonds with accredited investors or expert investors;

xxvii. the trustee of such trust as the Monetary Authority of Singapore may prescribe, when acting in that capacity; or

xxviii. such other person as the Monetary Authority of Singapore may prescribe.

Az „EMIR” szerinti jelentéstételi kötelezettségek áttekintése

A jelen dokumentum általánosságban bemutatja az Európai piaci infrastruktúra rendelet („EMIR”) hatálya alá tartozó pozíciókkal és kereskedési tevékenységekkel kapcsolatos jelentéstételi követelményeket. Az új jelentéstételi követelmények az európai szabályozó hatóság, az ESMA (Európai Értékpapír-piaci Hatóság) azon szándékára vezethetők vissza, hogy átláthatóságot biztosítson a piacokon a 2008-as pénzügyi válságot követően.

Mire terjed ki a jelentéstételi kötelezettség?

- 2014. február 12 – a származtatott (határidős, opciós, határidős opciós és különbözeti) ügyleteket és pozíciókat legkésőbb az ügylet megkötésének napját követő napon be kell jelenteni egy elismert „adattárnak”. A jelentéstételi kötelezettség egyaránt vonatkozik a tőzsdei és a tőzsdén kívüli származtatott ügyletekre.

- 2014. augusztus 16 – a szabályozott pénzügyi vállalkozások és nagy szervezetek kötelesek bejelenteni az értékeléseket és a biztosítékeszközöket

- Visszamenőleges jelentéstételi kötelezettség van 2012. augusztus 16-tól.

Kit érint?

- Az Európai Unióban székhellyel rendelkező szabályozott pénzügyi vállalkozások

- Az Európai Unióban székhellyel rendelkező szervezetek

Mely ügyfelek nem teljesíthetik a jelentéstételi kötelezettséget az Interactive Brokersen keresztül?

- Az egyéni és közös számlák, mivel ezekre nem vonatkozik a jelentéstételi kötelezettség

- „Csak végrehajtás” ügyfelek

- Tanácsadói főszámlák

- Közvetítők

- Befektetés-/vagyonkezelők

- SIPP adminisztrátorok

- Employee Trak főszámlák

- Alapadminisztrátori számlák

Fog-e az IB jelentéseket benyújtani a nevemben, ha a befektetési alapom székhelye az Európai Unión kívül található?

Általában az Európai Unión kívül bejegyzett vagy székhellyel rendelkező befektetési alap nem köteles az EMIR szerinti jelentéseket benyújtani. Ha azonban az alapkezelő rendelkezik az Alternatívbefektetésialap-kezelőkről szóló irányelv („ABAK irányelv”) szerinti engedéllyel, lehetséges, hogy az alap az EMIR hatálya alá fog tartozni.

Melyik adattárhoz nyújtja be a jelentéseket az Interactive Brokers?

Az Interactive Brokers UK a CME ETR-hez nyújtja be az ügyletekre és pozíciókra vonatkozó jelentéseket, ami a CME Csoport tagja.

Fontos megjegyezni, hogy bár az IB nyújtja be az aktivitási jelentéseket a CME ETR-hez, a rendelet a jelentéstétel felelősségét az ügyfélre, nem pedig az adattárra vagy az IB-re hárítja.

Milyen lépéseket kell tennem azért, hogy az ügyleteim és pozícióim bejelentésre kerüljenek a CME ETR-nek?

Ahhoz, hogy az IB az Ön nevében jelentéseket nyújthasson be, Önnek be kell szereznie egy Jogi Személy Azonosító („LEI”) kódot. Ez egy egyedi azonosító, ami lehetővé teszi a szabályozó hatóság számára az ügyfél azonosítását.

Ön kérheti, hogy az IB szerezze be a LEI kódot az Ön nevében. Ehhez be kell jelentkeznie az Ügyfélportálra, végre kell hajtania a LEI kód beszerzéséhez szükséges lépéseket, és meg kell erősítenie, hogy az IB-t kérte fel, hogy teljesítse a jelentéstételi kötelezettséget az Ön nevében.

Amennyiben Ön már rendelkezik LEI kóddal, azt az Ügyfélportálon keresztül benyújthatja az IB-nek, ahol azt is megerősítheti, hogy az IB-t kérte fel, hogy teljesítse a jelentéstételi kötelezettséget az Ön nevében.

Elérhető-e további információ az EMIR szerinti jelentésekkel kapcsolatban?

Igen, ide kattintva további információkat érhet el az EMIR jelentésekkel kapcsolatban.

GYIK az ukrán/orosz értékpapírokhoz

A jelen GYIK összefoglalja az ukrajnai és oroszországi szankciókkal kapcsolatos legfontosabb tudnivalókat. Az oldalt rendszeresen frissíteni fogjuk a jövőbeli szankciókkal kapcsolatos korlátozások és más fejlemények bemutatása érdekében. Utoljára frissítve: 2022. november 9.

A. Pénztári korlátozások - rubel

B. Orosz értékpapírokban pozíciókat tartó ügyfelek

-

Szankciók alá vont orosz értékpapírok

-

Szankciók alá nem vont orosz értékpapírok

C. Orosz ADR-ek/GDR-ek

D. Egyes ukrajnai régiókban illetőséggel bíró ügyfelek

-

A Luhanszki és Donyecki régió

-

Számlakorlátozások

-

-

A Herszoni és Zaporizzsjai régió

E. Szankció alá vont bankoknál számlát vezető ügyfelek

F. Orosz vagy belarusz illetőségű személyeket, állampolgárokat és/vagy lakosokat érintő korlátozások

-

MOEX

-

Európai Uniós értékpapír-korlátozások

A. Pénztári korlátozások - rubel

Számos más pénzintézethez hasonlóan az IBKR is csökkenti az orosz rubellel („RUB”) szembeni kitettségét.

1. Milyen korlátozások vonatkoznak a rubelben végzett pénztári műveletekre?

RUB befizetések

Az IBKR többé már nem fogadja el a RUB befizetéseket. Minden RUB befizetést vissza fogunk utasítani.

Az IBKR rendszeres időközönként át fogja váltani a RUB egyenlegeket amerikai dollárra vagy euróra annak függvényében, hogy az adott ügyfél melyik IBKR tagvállalatnál vezeti a számláját. A devizaátváltással kapcsolatos részletekről az IBKR Tudástárban olvashat bővebben.

RUB kifizetések

Jelenleg befogadunk RUB kifizetésekre irányuló kérelmeket, ugyanakkor nem tudjuk garantálni, hogy a pénztári műveleteket végző bankunk fel fogja dolgozni ezen kérelmeket.

2. Mi történik akkor, ha a számlám alapdevizája RUB?

Az IBKR jelenleg nem teszi lehetővé az ügyfelek számára, hogy a RUB-ot tartsák meg alapdevizaként. Ha korábban a RUB volt az alapdevizája, azt átváltottuk USD-re vagy EUR-ra, attól függően, hogy melyik IBKR tagvállalat vezeti az Ön számláját. (Ez az információ megtalálható az IBKR Tudástárban.)

B. Orosz értékpapírokban pozíciókat tartó ügyfelek

Az Egyesült Államok és más kormányok célzott szankciókat vetettek ki egyes értékpapír-kibocsátó orosz vállalatokra, amelyek értelmében ezen értékpapírokkal nem lehet kereskedni, illetve azokat nem lehet átutalni. Továbbá az Egyesült Államok megtiltotta az összes orosz vállalat által kibocsátott új és már meglévő, hitel- illetve tulajdonviszonyt megtestesítő értékpapír adásvételét. Ennek következtében minden orosz értékpapírral folytatott kereskedési tevékenység részben vagy egészben korlátozás alá esik.

1. Mely orosz értékpapírokra vonatkozik a korlátozás?

Egyes célzott szankciók alá vont orosz értékpapírokra teljes körű korlátozás érvényes 2022. május 25-től. Jelenleg nem lehetséges kereskedni vagy átutalni a szankciók alá vont orosz értékpapírokban fennálló pozíciókat.

2022. június 6-ától a szankciók alá nem vont orosz értékpapírokban sem lehet új (long vagy short) pozíciót nyitni. Ugyanakkor lehetősége van eladni vagy megtartani a szankciók alá nem vont orosz értékpapírokban fennálló pozícióit.

Szankciók alá vont orosz értékpapírok

1. Hozzáférhetek-e a számlámhoz, ha szankciók alá vont orosz értékpapírokat tartok rajta?

Igen, teljes körűen hozzáférhet az IBKR számlájához. Ugyanakkor nem lesz lehetősége kereskedést folytatni a szankciók alá vont orosz értékpapírokkal, illetve áthelyezni az ilyen értékpapírokban fennálló pozíciót.

2. Átvihetem-e a szankciók alá vont orosz értékpapírokban fennálló pozícióimat egy másik brókercéghez?

Nem. A szankciók alá vont orosz értékpapírokban fennálló pozíciók befagyasztásra kerültek. Ezekkel a pozíciókkal nem kereskedhet és azokat nem utalhatja át mindaddig, amíg a szankciókat nem oldják fel, illetve erre külön engedélyt nem kap az OFAC-tól.

3. Kaphatok-e osztalékot a szankciók alá vont orosz értékpapírjaim után?

Nem. Az értéktár nem allokálja az osztalékokat az IBKR-re, és az IBKR számára tilos feldolgozni a szankciók alá vont értékpapírokon keletkező osztalékokat.

4. Hogyan kerülnek feldolgozásra a szankciók alá vont orosz értékpapírokkal kapcsolatos vállalati események?

Az IBKR nem dolgozza fel a szankciók alá vont orosz értékpapírokat érintő ügyleteket, ideértve az olyan vállalati eseményeket is, amelyek módosítanák az Ön adott értékpapírban fennálló pozíciójának értékét (köztük az értékpapír-pozíciók készpénzre váltását, például kötelező érvényű ajánlattétel, készpénzes összeolvadás vagy új jogok vagy pozíciók kialakítása útján).Az Ön pozíciójának gazdasági értékét nem érintő részvényfelosztások vagy más vállalati események feldolgozhatók.

Az Egyesült Királyságban és Kanadában szankciók alá vont értékpapírok:

1. Milyen további szankciók vonatkoznak az Egyesült Királyság és Kanada polgáraira?

Az Egyesült Királyság és Kanada külön szankciókat vezetett be egyes orosz értékpapír-kibocsátókra az Egyesült Államok és az EU által bevezetett szankciókon felül. Az Egyesült Királyság-beli és a kanadai személyek (ideértve az IBUK és az IB Canada ügyfeleit, illetve az Egyesült királyság és Kanada állampolgárait/lakóit is) számára egyáltalán nem lehetséges az ezen országok által szankciók alá vont orosz értékpapírokkal folytatott kereskedés, illetve a fennálló pozíciók átutalása. Az érintett értékpapírokat jelenleg vagy korábban a Moszkvai, a Bécsi, a Stuttgarti Tőzsdén és a Nasdaq-on jegyzik/jegyezték. Az érintett kibocsátók aktuális listáját itt találja: Konkrétan mely orosz értékpapírokat érintik a szankciók?

Az IBUK, az Egyesült Királyság (beleértve az Egyesült Királyság területeit is) állampolgárai, illetve az Egyesült Királyságban vagy annak területein tartózkodó személyek esetében:

Szankciók alánem vont orosz értékpapírok

1. Milyen korlátozások vonatkoznak a szankciók alá nem vont orosz értékpapírokra?

Az amerikai szankciók megtiltják az amerikai pénzintézeteknek, hogy előmozdítsák bármely orosz vállalat értékpapírjainak az adásvételét. Ez a gyakorlatban azt jelenti, hogy nem lehetséges új pozíciókat nyitni orosz értékpapírokban, ideértve azok származékait is.

2. Köteles vagyok-e eladni a szankciók alá nem vont orosz kibocsátók értékpapírjaiban fennálló pozícióimat?

Nem. Választása szerint Ön megtarthatja vagy eladhatja a szankciók alá nem vont orosz értékpapírokban fennálló pozícióit. Felhívjuk ugyanakkor a figyelmét, hogy a pozíciózárási képességét korlátozhatják a tőzsdei vagy más helyi szabályok. Például az Orosz Központi Bank jelenleg hatályos korlátozásai miatt az IBKR ügyfelei semmilyen tranzakciót (nyitás vagy zárás) nem hajthatnak végre a Moszkvai Tőzsdén.

3. Vonatkozik-e valamilyen határidő a szankciók alá nem vont orosz értékpapírok eladására?

Nem, ezen értékpapírok eladására nincs megállapítva türelmi idő. Ön bármikor eladhatja a szankciók alá nem vont orosz értékpapírokban fennálló pozícióit, feltéve, hogy a piac az adott időpontban nyitva áll az IBKR számára az adott értékpapírral folytatott kereskedésre. Például az IBKR jelenleg nem rendelkezik hozzáféréssel a Moszkvai Tőzsdéhez.

4. Folytathatom-e az orosz értékpapírok vagy államkötvények vételét a másodlagos piacon?

Nem, a tiltások minden orosz jogalany által kibocsátott, hitel- illetve tulajdonviszonyt megtestesítő értékpapírra egyaránt vonatkoznak, ideértve az államadósságot is. Ön értékesítheti vagy megtarthatja a meglévő orosz értékpapírjait, de nem vehet újakat.

5. Konvertálhatom-e a szankciók alá nem vont orosz értékpapírokban fennálló ADR és GDR pozícióimat?

Az IBKR nem támogatja az ADR-ek vagy GDR-ek konvertálását RUB-alapú, az Ön IBKR számláján jóváírandó értékpapírokra. Megkísérelhetjük a lehető legjobb feltételek mellett elősegíteni az olyan konverziókat, ahol a mögöttes részvények egy nem az IBKR-nél vezetett számlán kerülnek jóváírásra. Az ADR-eket és GDR-eket a későbbiekben részetesebben is tárgyaljuk.

6. Átutalhatom-e a szankciók alá nem vont orosz értékpapírokban fennálló pozícióimat?

Igen, ezeket a pozíciókat átutalhatja egy másik, saját nevére szóló brókerszámlára, feltéve, hogy a fogadó bróker hajlandó átvenni a kérdéses pozíciókat.

7. Kaphatok-e osztalékot a szankciók alá nem vont orosz értékpapírjaim után?

Igen, feltéve, hogy az adott orosz értékpapírokra nem vonatkoznak célzott szankciók. Ugyanakkor az IBKR a továbbiakban nem támogat semmilyen olyan tevékenységet, amely RUB befizetéssel vagy jóváírással jár, így az IBKR nem fogadja be az Ön nevében a letétkelezőjétől, a moszkvai Raiffeisen Banktól (a továbbiakban „Letétkezelő Bank”) érkező osztalékot. Ehelyett az IBKR elő fogja segíteni az ilyen, RUB pénznemben beérkező osztalékok közvetlen jóváírását egy az Ön tulajdonában lévő, elismert orosz banknál vezetett számlán. Amennyiben a közvetlen jóváírást preferálja, kérjük, kövesse az alábbi lépéseket:

· Kérjük, erősítse meg, hogy rendelkezik legalább egy, az IBKR-nél bejelentett orosz bankszámlával. Lásd: Hogyan tudom megnézni az elmentett banki adataimat?

· Amennyiben Ön egynél több, az IBKR-nél bejelentett aktív orosz bankszámlával rendelkezik, az Ön által utoljára használt számla számát fogjuk megküldeni a Letétkezelő Banknak, hogy arra utalja át az osztalékot a kifizetés napján.

Amennyiben Ön nem rendelkezik az IBKR-nél bejelentett aktív orosz bankszámlával és szeretné közvetlenül megkapni az osztalékot, kérjük, rögzítsen egy bankszámlát még mielőtt bármilyen osztalékfizetés történne a portfóliójában szereplő értékpapírok után, máskülönben előfordulhat, hogy az Önt megillető osztalék visszautalásra kerül a kibocsátónak.

Az új orosz bankszámlája rögzítésével Ön tudomásul veszi, hogy az IBKR át fogja adni a Raiffeisen Bank Internationalnek (az Oroszországban jegyzett részvények tekintetében az IBKR Letétkezelő Bankjának) az Ön bankszámlaszámát, nevét, adószámát és címét annak érdekében, hogy az Önt megillető osztalék(ok) jóváírásra kerülhessenek a kérdéses számlán. Ez az Ön Orosz Föderációban nyitott bankszámlaszámának az egyszeri átadását jelenti a Raiffeisen Bank International részére. Amennyiben Ön nem szeretné, hogy az IBKR megossza ezeket az adatokat a Raiffeisen Bankkal, ne rögzítsen új bankszámlát.

Ha szeretne új orosz bankszámlát hozzárendelni az IBKR számlájához:

-

Jelentkezzen be az Ügyfélportálra

-

Válassza az Utalások, be- és kifizetések, majd a Pénzátutalás lehetőséget

-

Kattintson a Kifizetés gombra (Ez NEM jelenti azt, hogy pénzt fog felvenni)

-

A legördülő devizamenüből válassza ki az orosz rubelt (RUB)

-

A banki átutalás szövegdobozban válassza ki az „Ezt a módszert használom” gombot (Ezzel NEM fog elektronikus átutalást indítani)

-

A Bank országa pontban válassza az „Oroszországi Föderációt”

-

Írja be a még hiányzó banki adatokat

-

Miután ellenőrizte az összes beírt adatot, válassza a „Banki adatok mentése” lehetőséget

Az Ön által beírt adatokat nem fogjuk ellenőrizni. Amennyiben az Ön által beírt adatok helytelenek, nem kerül osztalék jóváírásra a számláján, és előfordulhat, hogy a kifizetés örökre és helyrehozhatatlanul elvész.

Amennyiben Ön egynél több számlával rendelkezik, vagy van olyan számlája, ahová nem szeretne osztalékot kapni, módosíthatja vagy eltávolíthatja a korábban rögzített számláit:

- Jelentkezzen be az Ügyfélportálra

-

Válassza az Utalások, be- és kifizetések, majd a Mentett adatok lehetőséget

-

A Banki adatok pontban kattintson az egyes rögzített bankok fejlécére a kibontáshoz és a részletek megtekintéséhez

-

A banki adatok szerkesztéséhez kattintson a Szerkesztés (ceruza) ikonra

-

Egy banki adatsor törléséhez kattintson az „X” ikonra

-

8. Hogyan kerülnek feldolgozásra a szankciók alá nem vont orosz értékpapírokkal kapcsolatos vállalati események?

Megjegyezzük, hogy a jelek szerint a Letétkezelő Bankunk jelenleg nem dolgozza fel a szankciók alá nem vont orosz értékpapírokat érintő egyes vállalati eseményeket. Amennyiben a Letétkezelő Bankunk feldolgoz egy adott vállalati eseményt, az IBKR azt érvényesíteni fogja az ügyfélszámlákon.

C. Orosz ADR-ek/GDR-ek

Egy új orosz szövetségi törvény megtiltja az orosz kibocsátóknak, hogy a részvényeikkel Oroszországon kívül, Amerikai Letéti Igazolások (ADR) vagy Globális Letéti Igazolások (GDR) útján kereskedjenek. Emellett egyes orosz ADR-ek és GDR-ek az amerikai szankciók hatálya alá tartoznak.

1. Mely orosz ADR-ekre és GDR-ekre terjednek ki a szankciók?

A szankciók hatálya alá tartozó orosz ADR-ek és GDR-ek felsorolását megtalálja itt.

Kérjük, hogy a szankcionált orosz értékpapírok listájának átvizsgálása során használja az alábbi Korlátozási kódokat.

- 19999 - IB globális korlátozás

- 10399 - IB-CAN korlátozás

- 10499 - IB-UK korlátozás

- 10599 - IB-UKL korlátozás

- 11299 - UK+ személyi korlátozás

- 19902 - Tilos pozíciót nyitni, IB-Global

- 19905 - Tilos befizetést teljesíteni, IB-Global

2. Átutalhatom-e a tulajdonomban lévő orosz ADR-eket/GDR-eket?

Az IBKR jelenleg lehetővé teszi a szankciók alá nem vont orosz ADR-ek/GDR-ek átutalását az Ön egy másik pénzintézetnél vezetett számlájára, ugyanakkor nem teszi lehetővé a szankciók alá vont orosz ADR-ek/GDR-ek átutalását.

3. Átválthatom-e a tulajdonomban lévő ADR-eket/GDR-eket törzsrészvényekre?

Az IBKR megkísérli a lehető legjobb feltételek mellett végrehajtani az ADR-ekre/GDR-ekre irányuló törlési kérelmeket, amennyiben Ön teljesíti az alábbi követelmények mindegyikét:

- Ön rendelkezik egy orosz bank által vezetett, „C” típusú értékpapírszámlával, amin tarthatók törzsrészvények a helyi piacon. Megjegyzés: az IBKR nem veszi át a törzsrészvényeket az átváltást követően.

- Az ADR/GDR, a mögöttes vállalat, annak tényleges tulajdonosa, illetve a törzsrészvényeket átvevő intézmény nem tartozik a szankciók hatálya alá.

- Az érintett Szponzor Bank könyvei nyitva állnak törlési célokra. Kérjük, hogy a Szponzor Bank weboldalán ellenőrizze a könyvek nyitott/zárt státuszát, ami adott esetben gyakran változhat.

- Bizonyítani tudja, hogy a 2022. április 27-i fordulónapon osztalékjogosultsággal rendelkezett, és az átváltás nem eredményezi a tényleges tulajdonjog megváltozását.

4. Hogyan tudom kezdeményezni egy ADR/GDR átváltását?

Kérjük, nyújtson be egy jegyet az Ügyfélszolgálathoz az alábbi csatolmányokkal:

- Kitöltött (és aláírt) tanúsítási és átutalási űrlapok (pl. Gazprom) vagy megbízólevél (pl. Lukoil).

- Az űrlapoknak tartalmazniuk kell az Ön értékpapírszámla-számát és a fogadó bank 30 számjegyből álló kódját a törzsrészvények fogadásához. A fenti kód nélkül az átváltást nem áll módunkban végrehajtani.

- Az átváltás az alábbi díjakkal jár. Kérjük, hogy a jegyen fogadja el ezeket a díjakat, és gondoskodjon róla, hogy a számláján rendelkezésre álljon a szükséges összeg:

- 0,05 USD/DR (felkerekítve a legközelebbi 100 DR-re) – Szponzor Bank törlési díja (áthárított)

- $17.50 – Átutalási díj – Szponzor Bank díja (áthárított)

- $500 – IBKR átváltási díj

D. Egyes ukrajnai régiókban illetőséggel bíró ügyfelek

A Luhanszki és Donyecki régió

2022. februárjában az Egyesült Államok, az Egyesült Királyság és az EU egy sor szankciót vezetett be Oroszországgal szemben utóbbi ukrajnai műveleteivel kapcsolatban. A szankciók a Luhanszk és Donyeck tartományban illetőséggel bíró természetes és jogi személyekre vonatkozó korlátozásokat tartalmaznak, hasonlóan a 2014-es krími szankciókhoz.

- Miért korlátozták a számlámat?

A számlainformációi szerint az Ön címe Ukrajna luhanszki vagy donyecki régiójában található. Az Egyesült Államok kormánya olyan szankciókat léptetett életbe, amelyek kifejezetten Ukrajna két régiójára, Luhanszk és Donyeck megyére vonatkoznak. A szankciók tartalmaztak egy rövid türelmi időt, ami 2022. március 23-án lejárt. Az IBKR, mint az Egyesült Államokban bejegyzett pénzintézet, köteles korlátozni az érintett régiókban illetőséggel bíró ügyfelei által végezhető tranzakciókat.

- Már nem a Luhanszki Népköztársaságban (“LNR”) vagy a Donyecki Népköztársaságban (“DNR”), hanem ezeken a területeken kívül élek. Miért korlátozták a számlámat?

Az IBKR a korlátozásokat a számlára vonatkozó nyilvántartásai és a rendelkezésére álló információk alapján léptette életbe. Amennyiben Ön jelenleg az LNR vagy a DNR területén kívül él, kérjük, frissítse a nyilvántartás szerinti címét, és nyújtson be egy aktuális, a címe igazolására alkalmas dokumentumot (pl. közmű számla). A benyújtott információ alapján megvizsgáljuk, hogy feloldható-e a korlátozás.

- Milyen korlátozások vonatkoznak rám?

Egyéni/közös ügyfélszámlák

2022. március 23-tól az LNR és a DNR területén lakcímmel rendelkező ügyfelek nem kereskedhetnek és nem helyezhetnek át pozíciókat, kivéve, ha az amerikai korlátozásokat feloldják, vagy ezt az OFAC engedélyezi. Ön jelenleg nem teljesíthet befizetést, ugyanakkor kiutalhatja a pénzét egy saját nevére szóló számlára, személyes, nem kereskedelmi célokra. A pénz felvétele előtt kérni fogjuk, hogy ezt erősítse meg.

Intézményi ügyfélszámlák

A szankciók nem teszik lehetővé intézményi vagy trust számlák számára a kereskedést, átutalást vagy pénzkivonást most, hogy a türelmi időszak véget ért.

- Mit tehetek azért, hogy mentesüljek a korlátozások alól?

Amennyiben Ön elköltözött az LNR vagy DNR területéről, de nem frissítette a számlainformációit, kérjük, módosítsa a nyilvántartás szerinti címét, és nyújtson be egy lakcímét igazoló aktuális dokumentumot, ami bizonyítja, hogy már nem az LNR vagy DNR területén lakik. A benyújtott információkat megvizsgáljuk, és tájékoztatni fogjuk Önt, hogy van-e lehetőség a korlátozások feloldására.

Alternatív megoldásként felveheti a kapcsolatot az Egyesült Államok Pénzügyminisztériumának Külföldi Eszközöket Ellenőrző Hivatalával („US Department of Treasury’s Office of Foreign Assets Control”, „OFAC”), és külön engedélyt kérhet az OFAC weboldalán (OFAC Engedélykérő Oldal).

A herszoni és zaporizzsjai régió

Csak IBIE és IBCE:

2022. októberében az EU további szankciókat jelentett be Oroszországgal szemben utóbbi folytatólagos ukrajnai műveletei miatt. Ezek a szankciók az Ukrajna herszoni és zaporizzsjai régiójában illetőséggel bíró természetes és jogi személyekre vonatkozó korlátozásokat tartalmaznak, hasonlóan a 2014-es krími szankciókhoz, illetve a 2022. februárjában Luhanszk és Donyeck megyében bevezetett korlátozásokhoz. Az új EU szankciók miatt az Interactive Brokers Ireland („IBIE”) és az Interactive Brokers Central Europe („IBCE”) a továbbiakban nem tarthat fenn üzleti kapcsolatot semmilyen, a herszoni vagy a zaporizzsjai régióban illetőséggel bíró természetes vagy jogi személlyel.

E. Szankció alá vont bankoknál számlát vezető ügyfelek

Az Egyesült Államok, az Egyesült Királyság és az EU szankciókat vetett ki számos vezető orosz bankra, és általánosságban betiltotta az ezen bankokkal folytatott ügyleteket.

1. Mire terjednek ki a szankciók?

A szankciók értelmében az ügyfelek nem teljesíthetnek be- vagy kifizetést a szankció alá vont bankokba/bankokból. A szankciók előírtak türelmi időket, amelyek mostanra lejártak.

2. Mely bankokat érintik a szankciók?

Az alábbi orosz bankokra és azok leányvállalataira vetett ki szankciókat az Egyesült Államok, az Egyesült Királyság és/vagy az EU, illetve az alábbi bankokat zárták ki a globális banki SWIFT hálózatból. Ezért az IBKR-nek nem áll módjában teljesíteni az ezen bankokon keresztül bonyolított be- és kifizetéseket.

- Sberbank (kizárva a SWIFT rendszerből)

- Alfa Bank

- VTB (kizárva a SWIFT rendszerből)

- Bank Rossiya (kizárva a SWIFT rendszerből)

- Otkritie (kizárva a SWIFT rendszerből)

- Novikombank (kizárva a SWIFT rendszerből)

- Promsvyazbank (kizárva a SWIFT rendszerből)

- Sovcombank (kizárva a SWIFT rendszerből)

- VEB (kizárva a SWIFT rendszerből)

- Transkapitalbank

- Investtradebank

- Rosselkhozbank (kizárva a SWIFT rendszerből)

- Moscow Credit Bank (kizárva a SWIFT rendszerből)

Az alábbi bankok is az Egyesült Királyság által kivetett szankciók hatálya alá tartoznak, amelyek az Interactive Brokers (U.K.) Ltd. valamennyi ügyfelére vonatkoznak. (IBUK):

- GazPromBank

- SMP Bank

- Ural Bank for Reconstruction and Development.

Az IBUK ügyfelei jelenleg nem teljesíthetnek be- vagy kifizetést ezen szankció alá vont bankok útján.

3. Köteles vagyok-e lezárni az IBKR számlámat, ha a szankciók alá vont bankok valamelyikénél vezetem a számlámat?

A bankokra kivetett szankciók nem igénylik az IBKR számla lezárását, mivel csak arra terjednek ki, hogy az IBKR nem teljesítheti a szankció alá vont bankokon keresztül érkező be- és kifizetéseket.

4. Adhatok-e meg eltérő banki utasításokat?

Igen, semmi akadálya nincs új banki utasítások benyújtásának egy szankciók alá nem vont banknál vezetett számlára. Felhívjuk a figyelmet, hogy az IBKR már régóta alkalmaz különböző korlátozásokat bizonyos be- és kifizetési mintázatokra, amelyek továbbra is hatályban maradnak. Az ezen korlátozásokkal kapcsolatos további információkért kattintson ide.

F. Orosz vagy belarusz illetőségű személyeket, állampolgárokat és/vagy lakosokat érintő korlátozások

Bizonyos szankciók csak orosz vagy belarusz illetőségű személyeket, állampolgárokat és/vagy lakosokat érintenek.

Az IBKR külföldi brókernek minősül, így az orosz kormány korlátozza a kereskedési tevékenységét a Moszkvai Tőzsdén (MOEX). Ezért Önnek nem lesz lehetősége kereskedni a MOEX-en az IBKR számlájával.

Európai Uniós értékpapír-korlátozások

1. Orosz (vagy belarusz) állampolgárságú vagy illetőségű személy vagyok. Miért nem kereskedhetek az EU tőzsdéin?

Az EU olyan szankciókat léptetett életbe, amelyek tiltják a 2022. április 12-ét követően kibocsátott, euróban denominált értékpapírok értékesítését vagy átruházását (ideértve a vállalati eseményekből származó bevételeket is) orosz vagy belarusz állampolgároknak (azaz ezen országok minden olyan állampolgárának, aki nem az EU-ban él), illetve az Oroszországban vagy Belaruszban található személyeknek vagy szervezeteknek.

A szankciók betartása érdekében az IBKR megtiltotta az orosz és belarusz állampolgárságú vagy illetőségű személyeknek, valamint az Oroszországban vagy Belaruszban található, illetve orosz vagy belarusz állampolgárságú vagy illetőségű személyek tulajdonában lévő szervezeteknek új (long vagy short) pozíciók nyitását EU-s értékpapírokban.

Piaci adatokra vonatkozó korlátozások

1. Orosz illetőségű személy vagyok. Miért nem látom a NYSE és a Nasdaq piaci adatokat?

Oroszország folytatódó ukrajnai műveletei miatt a NYSE és a Nasdaq felfüggesztette a piaci adatszolgáltatást az oroszországi magán- és jogi személyek számára. Az IBKR nem tudja, hogy a NYSE és a Nasdaq mikor fogja helyreállítani ezeket a szolgáltatásokat.

China Connect – Restriction on Mainland Investors from Northbound Trading

The Hong Kong Exchange (“HKEX”) issued a circular on the banning of Mainland investors from Northbound trading, effective on 25 July 2022. Clients who trade China Connect Securities through Interactive Brokers are required to comply with these requirements.

I. Which clients are classified as Mainland investors?

(a) Individuals that possess Mainland ID documents; or

(b) Holders of a joint account if one of the holders is considered as Mainland investor under (a); or

(c) Corporate or unincorporated entities which are registered in the Mainland.

II. Which circumstances are exempt from the classification?

The following investors will NOT be considered as “Mainland Investors” and may continue to buy and sell China Connect Securities with Interactive Brokers.

(a) Individual client who holds:

i. A Hong Kong or Macao permanent ID; or

ii. An One-way Permit for Proceeding to Hong Kong and Macao; or

iii. An identity document as proof of permanent residence in a country or region outside Mainland China.

(b) A branch or subsidiary which is lawfully registered in Hong Kong or overseas.

III. How are Existing Accounts with BCANs Handled?

| Effective Date | Notice |

| From 25 July 2022 to 23 July 2023 | Existing accounts who are Mainland investors with registered BCANs can still buy and sell China Connect Securities. |

| From 24 July 2023 | Existing accounts who are Mainland investors can only sell any China Connect Securities. |

IV. Reference

The above information is provided for convenience. For more detailed information, please refer to HKEX’s circular on the banning of Mainland investors from Northbound trading: https://www.hkex.com.hk/-/media/HKEX-Market/Services/Circulars-and-Notices/Participant-and-Members-Circulars/SEHK/2022/CT08822E.pdf

FAQs for Ukraine/Russia Securities

These FAQs summarize key information related to the Ukraine/Russia sanctions. This page will be updated to reflect additional sanction-related restrictions or other developments. Last update: February 02, 2024.

A. Cashiering Restrictions - Rubles

B. Customers Who Have Positions in Russian Securities

-

Sanctioned Russian Securities

-

Non-Sanctioned Russian Securities

C. Customers from Certain Regions in Ukraine

-

The Luhansk and Donetsk Regions

-

Account Restrictions

-

-

The Kherson and Zaporizhzhia Regions

D. Customers Who Bank Through Sanctioned Banks

E. Restrictions Affecting Russian or Belarusian Nationals, Citizens, and/or Residents

-

MOEX

-

EU Securities Restrictions

A. Cashiering Restrictions – Rubles

In line with many financial institutions, IBKR is reducing exposure to the Russian Ruble (“RUB”).

1. What are the restrictions on cashiering in Rubles?

Deposits in RUB

IBKR is no longer accepting deposits of RUB. Any deposit in RUB will be rejected.

IBKR will periodically convert RUB balances to USD or EUR, depending on the IBKR entity with which you have an account. Please visit the IBKR Knowledge Base for the specifics regarding the currency conversion.

Withdrawals in RUB

We are currently accepting RUB withdrawal requests. However, we cannot guarantee that such requests will be processed by our cashiering bank.

2. What if the Base Currency of my account is RUB?

IBKR does not currently allow clients to maintain RUB as their base currency. If you previously used RUB as your base currency, we converted it to USD or EUR depending on which IBKR entity carries your account. (This information can be found in the IBKR Knowledge Base.)

B. Customers Who Have Positions in Russian Securities

The U.S. and other governments have specifically sanctioned certain Russian companies that issue securities, meaning these securities cannot be traded or transferred. In addition, the U.S. has prohibited the purchase of new and existing debt and equity securities issued by all Russian companies. As a result, trading in all Russian securities has been either fully or partially restricted.

1. What Russian securities have been restricted?

Certain Russian securities subject to specific sanctions were fully restricted on May 25, 2022. You currently cannot trade or transfer your positions in any sanctioned Russian security.

As of June 6, 2022, you cannot open new positions (long or short) in non-sanctioned Russian securities. However, you may sell or hold your positions in non-sanctioned Russian securities.

1. If I hold sanctioned Russian securities, can I access my account?

Yes, you will have full access to your IBKR account. However, you will not be able to trade or transfer any positions in any sanctioned Russian security.

2. Can I trade or transfer my positions in sanctioned Russian securities to another broker?

No. Positions in sanctioned Russian securities are frozen. You are not able to trade or transfer these positions until the sanctions are lifted or you receive a specific license from OFAC.

3. Can I receive Dividends on Sanctioned Russian Securities

No. IBKR is not allocated the dividend from the custodian and is prohibited from processing dividend payments on sanctioned securities.

4. How will Corporate Actions be processed on sanctioned Russian Securities?

IBKR will not perform processing on sanctioned Russian securities including Corporate Actions that would change the value of your position in the security (including conversions of securities positions into cash, such as via mandatory tender offer or cash merger or new rights or positions).Stock splits and other corporate actions that do not change the economic value of your position may be processed.

UK and Canadian Sanctioned Securities:

1. What additional sanctions apply to U.K. and Canadians Persons?

The U.K. and Canada imposed their own sanctions on certain Russian issuers, on top of those issued by the U.S. and EU. U.K. and Canadian persons (including IBUK and IB Canada customers, and citizens/residents of the U.K. or Canada) may be fully restricted from trading or transferring positions in Russian issuers sanctioned by these jurisdictions. These issuers are listed or were previously listed on the Moscow Stock Exchange, the Vienna Stock Exchange, the Stuttgart Stock Exchange, and the Nasdaq Stock Market. For the most recent list of issuers, please see: Which Russian securities have been specifically sanctioned?

For IBUK, Citizens of the U.K. (including U.K Territory), and Any Person Located in the U.K. or a U.K. Territory:

Non-Sanctioned Russian Securities

1. What are the restrictions on non-sanctioned Russian securities?