Введение в торговлю валютой

IB предлагает торговые площадки и платформы, предназначенные для трейдеров, специализирующихся на Форекс-торговле, а также для тех, кто осуществляет сделки с мультивалютными акциями и/или деривативами. В статье описаны основы создания валютного ордера в TWS и особенности котировок и (послеторговой) отчетности по позициям.

Валютная (или FX) сделка заключается в одновременной покупке одной валюты и продаже другой, сочетание которых называется "валютной парой". Ниже приводится пример с валютной парой EUR.USD, где первая валюта (EUR) называется валютой транзакции, которую трейдер хочет купить или продать, а вторая (USD) – валютой расчета.

Навигация по разделам статьи:

- Котировки цен валюты

- Как создать строку котировки

- Как создать ордер

- Величина пипса

- Послеторговая отчетность о позиции

Котировки цен валюты

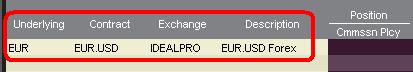

Валютная пара – это курс цены валютной единицы относительно другой валютной единицы на рынке иностранных валют. Валюта, используемая в качестве ориентира, называется котируемой валютой, а валюта, измеряемая в котируемой валюте, называется базовой. В TWS мы предлагаем один тикер на каждую валютную пару. В FXTrader также можно поменять направление конвертации. Трейдеры покупают или продают базовую валюту и продают или покупают котируемую валюту. Например, у валютной пары EUR/USD следующий тикер:

EUR.USD

где:

- EUR – базовая валюта

- USD – котируемая валюта

Цена этой валютной пары выражает, сколько единиц USD (котируемой валюты) требуется для покупки одной единицы EUR (базовой валюты). Другими словами, это цена 1 EUR, выраженная в USD.

Ордер покупки для пары EUR.USD позволит купить EUR и продать эквивалентную сумму в USD исходя из цены сделки.

Как создать строку котировки

Как добавить строку валютной котировки в TWS:

1. Введите валюту операции (например, EUR) и нажмите Enter.

2. Выберите тип продукта "Форекс"

3. Выберите валюту расчета (например, USD) и выберите валютную торговую площадку.

.jpg)

Примечания:

Площадка IDEALFX предоставляет прямой доступ к межбанковским валютным котировкам для ордеров, которые превышают минимальный размер, установленный IDEALFX (как правило, 25 000 USD). Направленные в IDEALFX ордера, не отвечающие данному требованию, будут автоматически перенаправлены для конвертации на площадку мелких ордеров. Узнать о требованиях к минимальному и максимальному размеру на IDEALFX можно ЗДЕСЬ.

Валютные дилеры котируют валютные пары в определенном направлении. Поэтому, чтобы найти нужную валютную пару, возможно, необходимо изменить символ валюты в ордере. Например, если используется символ CAD, в окне выбора контракта не будет доступна валюта расчета USD. Это связано с тем, что пара котируется как USD.CAD, и ее можно найти только указав символ андерлаинга "USD" и затем выбрав "Форекс".

Как создать ордер

В зависимости от отображаемых заголовков, валютные пары будут показаны следующим образом:

В столбцах "Контракт" и "Описание" валютная пара будет отображаться в формате "валюта транзакции.валюта расчета" (пример: EUR.USD). В столбце "Андерлаинг" отображается только валюта транзакции.

Иннструкция о том, как изменить заголовки столбцов, доступна ЗДЕСЬ.

1. Для ввода ордера щелкните левой кнопкой мыши по биду (чтобы продать) или аску (чтобы купить).

2. Укажите сумму валюты, которую Вы хотите продать или купить. Размер ордера выражен в базовой валюте, т.е. в первой валюте в паре в TWS.

Interactive Brokers не признает контракты, выраженные фиксированной суммой базовой валюты в иностранной валюте; размер сделки – это требуемая сумма в базовой валюте.

Например, ордер на покупку 100 000 EUR.USD означает покупку 100 000 EUR и продажу USD на эквивалентную сумму по указанному обменному курсу.

3. Укажите желаемый тип ордера, обменный курс (цену) и отправьте ордер.

Примечание. Ордера могут быть выражены в целых единицах любой валюты и не имеют ограничений по размеру или лоту, кроме установленных торговой площадкой (см. выше).

Как ввести ордер с помощью FX Trader?

Величина пипса

Пипc (базовый пункт) – это мера изменения в валютной паре, которая, как правило, обозначает наименьший шаг изменения, хотя в некоторых случаях допускаются дробные пипсы.

Например, 1 пипс в паре EUR.USD равен 0.0001, а в паре USD.JPY – 0.01.

Рассчитать значение 1 пипса в единицах котируемой валюты можно по следующей формуле:

(условная сумма) * (1 пипс)

Примеры:

- Тикер = EUR.USD

- Сумма = 100 000 EUR

- 1 пипс = 0.0001

1 пипс = 100 000 * 0.0001= 10 USD

- Тикер = USD.JPY

- Сумма = 100 000 USD

- 1 пипс = 0.01

1 пипс = 100 000 * (0.01)= 1000 JPY

Рассчитать значение 1 пипса в единицах базовой валюты можно по следующей формуле:

(условная сумма) * (1 пипс/обменный курс)

Примеры:

- Тикер = EUR.USD

- Сумма = 100 000 EUR

- 1 пипс = 0.0001

- Курс обмена = 1.3884

1 пипс = 100 000 * (0.0001/1.3884)= 7.20 EUR

- Тикер = USD.JPY

- Сумма = 100 000 USD

- 1 пипс = 0.01

- Курс обмена = 101.63

1 пипс = 100 000 * (0.01/101.63)= 9.84 USD

Послеторговая отчетность о позиции

Информация об FX-позиции – это важный аспект торговли в IB, который необходимо изучить до выполнения сделок на счете. Валютные позиции указаны в торговых программах IB в двух местах, доступных в окне счета.

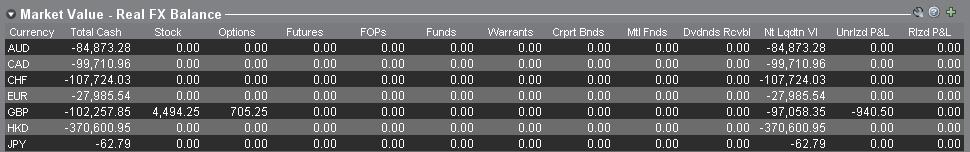

1. Рыночная стоимость

В разделе "Рыночная стоимость" в окне "Счет" отображаются валютные позиции в реальном времени, указанные в виде отдельной валюты (а не валютной пары).

Информация о валютных позициях в реальном времени доступна только в разделе "Рыночная стоимость" в окне "Счет". Если на счете есть несколько валютных позиций, то для их закрытия необязательно использовать ту же валютную пару, которая использовалась для открытия позиции. Например, трейдер, купивший пару EUR.USD (купил EUR и продал USD) и пару USD.JPY (купил USD и продал JPY), может закрыть получившуюся позицию сделкой с парой EUR.JPY (покупка EUR и продажа JPY).

Примечания:

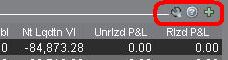

Раздел "Рыночная стоимость" можно свернуть/развернуть. Убедитесь, что над столбцом с чистой ликвидационной стоимостью отображается знак минуса зеленого цвета. Если над столбцом отображается знак плюса, то часть позиций может быть скрыта.

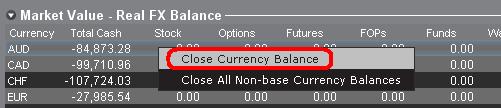

Создать транзакцию для закрытия можно в разделе "Рыночная стоимость", щелкнув правой кнопкой мыши по валюте, позицию с которой Вы хотите закрыть, и выбрав "Ликвидировать валютный остаток" или "Ликвидировать все остатки в небазовой валюте".

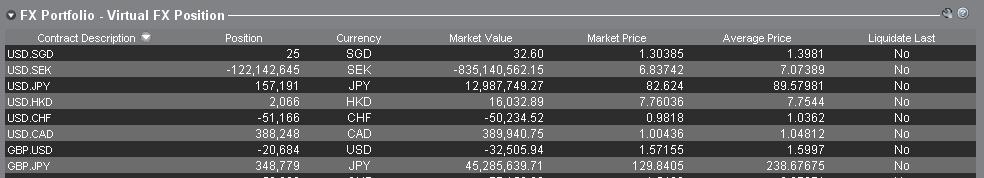

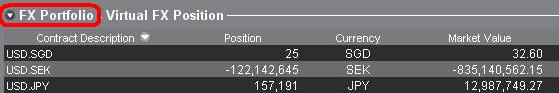

2. FX-портфель

Раздел "FX-портфель" дает представление о виртуальных позициях и отображает сведения о позиции в виде валютных пар (а не отдельных валют как в разделе "Рыночная стоимость"). Такой формат предназначен для институциональных валютных трейдеров и, как правило, не требуется розничным и нерегулярным трейдерам. Размеры позиций в FX-портфеле не учитывают всю валютную активность, тем не менее, трейдеры могут менять размер позиций и среднюю стоимость, отображаемые в разделе. Способность управления размером позиций и средней стоимостью без совершения сделки будет полезна трейдерам, торгующим валютой и продуктами в небазовой валюте, и позволит им вручную отделять автоматическую конвертацию (которая происходит при торговле продуктами в небазовой валюте) от чисто валютной торговли.

На вкладке "FX-портфель" собрана информация о валютных позициях и потерях и убытках, отображаемая в остальных торговых окнах. В связи с этим может возникнуть вопрос о том, где найти данные по позициям в реальном времени. Чтобы найти нужную информацию, Вы можете сделать следующее:

a. Свернуть окно FX-портфеля

Сверните окно FX-портфеля, нажав на стрелочку слева от слова "FX-портфель". Теперь информация о виртуальных позициях не будет показываться на всех торговых страницах. (Примечание. В результате перестанут отображаться сведения FX-портфеля, но сведения раздела "Рыночной стоимость" не появятся).

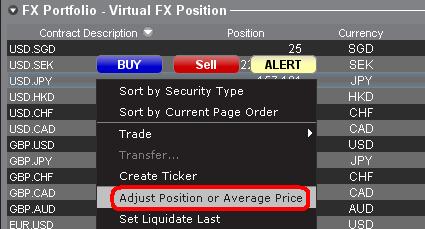

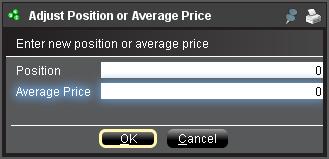

b. Скорректировать позицию или среднюю цену

Вы можете скорректировать позицию или среднюю цену, щелкнув правой кнопкой мыши во вкладке FX-портфеля в окне "Счет". После закрытия всех позиций в небазовой валюте и убедившись, что они отмечены как закрытые в разделе "Рыночная стоимость", трейдеры могут сбросить поля "Позиция" и "Средняя цена" до 0. Размер позиции в FX-портфеле будет обновлен, и в торговых окнах будет отображаться более точная информация о позициях и прибыли и убытках. (Примечание: сброс не производится автоматически; его необходимо делать вручную после каждой ликвидации валютных позиций). Всегда проверяйте данные позиции в разделе "Рыночная стоимость", чтобы убедиться, что передаваемые ордера приведут к желаемому результату при открытии или закрытии позиции.

Перед выполнением транзакций на торговом счете мы рекомендуем ознакомиться с форекс-торговлей на тренировочном или ДЕМО-счете. Если у Вас остались вопросы, обратитесь в службу поддержки IB.

Другие часто задаваемые вопросы:

Как ввести ордер с помощью FX Trader?

Trader Workstation (TWS) позволяет трейдерам создавать валютные FX-ордера (от "Forex") на странице FX Trader.

Хотя внешний вид окна FX Trader отличается от экрана "Управления ордерами", принцип работы для торговли с FX Trader тот же самый.

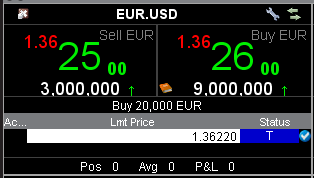

Валютная пара в окне FX Trader представлена в виде "ячейки", открыть которую можно щелкнув по иконке FX Trader вверху главного экрана в TWS.

![]()

Как и в строке рыночных данных в "Управлении ордерами", слева указан бид, а справа – аск. Чтобы создать ордер покупки, нажмите на аск, а чтобы создать ордер продажи – на бид.

Активные ордера и сделки отображаются в соответствующих вкладках во втором разделе окна FX Trader.

Примечание. Созданные в FX Trader ордера показаны в окнах "Управления ордерами" в TWS, однако ордера, созданные в окне "Управления ордерами", не отображаются в окне FX Trader.

Нажмите СЮДА, чтобы посмотреть записанный вебинар о работе с FX Trader.

Совместимость MetaTrader и Interactive Brokers

Interactive Brokers (IBKR) обеспечивает клиентов бесплатным ассортиментом своих торговых платформ и поэтому не рекламирует и не предлагает системы или дополнительное ПО от других поставщиков. Тем не менее, поскольку основная торговая платформа IBKR, TraderWorkstation (TWS), поддерживает открытый программный интерфейс (API), некоторые сторонние разработчики создают свои собственные модули для ввода ордеров, построения графиков и выполнения других аналитических функций, работающие в комплексе с TWS и позволяющие производить сделки через IBKR. Такие приложения API, интегрируемые в TWS, публикуются независимо от нас, и мы не всегда знаем об их существовании, из-за чего мы открыли Площадку инвесторов - самостоятельное сообщество, объединяющее сторонних поставщиков, которые готовы предложить свои продукты и услуги клиентам IB и трейдерам с определенными нуждами.

Несмотря на то, что служба MetaQuotes Software не участвует в "Площадке инвесторов" IBKR, она предлагает представляющим брокерам приложение oneZero Hub Gateway, позволяющее использовать платформу MetaTrader 5 для торговли через счета IBKR[1]. Заинтересованным лицам следует связаться с oneZero напрямую. Это можно сделать через функцию "Contact Us" в одном из разделов следующей страницы.

Примечание: Помимо oneZero Hub Gateway у нас также поддерживаются такие сторонние поставщики, как Trade-Commander, jTWSdata и PrimeXM, предлагающие ПО, которое соединяет MetaTrader 4/5 с TWS. Как и в случае с любыми другими сторонними приложениями, IBKR не имеет права предоставлять информацию или рекомендации касательно их совместимости или работы.

1: Служба oneZero недоступна для частных счетов. Дополнительные сведения о представляющих брокерах доступны здесь.

Leveraged FX Currency Restrictions for Israeli Retail Clients

Due to a June 2018 ruling by the Israeli financial court, Interactive Brokers is no longer permitted to offer spot forex trading to Israeli retail clients. While IBKR's forex offering is a deliverable "spot" transaction, the ruling interpreted a 2014 amendment to Israeli Securities Law 5728-1968 to cover spot/cash transactions in addition to derivative/contract style transactions.

- Forex transactions that would create a negative balance or would increase a pre-existing negative balance in either component currency will not be allowed to Israeli retail clients.

- The negative cash balance test applies only to the component currencies and for the cash movements created directly by the forex trade. There is no restriction regarding the creation of negative balances by other means such as cashiering activity or trading activities in securities (stocks, bonds, options, etc).

| Currency | Cash | Cash |

| ILS | 10,000 | 10,000 |

| USD | 1,000 | -2,510 |

| EUR | 0 | 3,000 |

USD -2,000.

| Currency | Cash | Stock | Cash | Stock |

| USD | 1,000 | 0 | -2,000 | 3,000 |

Example: Having USD 1,000 and converting to ILD, value of ILS 3,600 (1 USD = 3.6 ILS)

|

Currency

|

Cash

|

Cash

|

|

ILS

|

0

|

3,600

|

|

USD

|

1,000

|

0

|

|

Currency

|

Cash

|

Cash

|

|

EUR

|

0

|

-600

|

|

USD

|

1,000

|

1,000

|

Procedure

In order to be consider a "Qualified Investor" IB requires client to meet the following criteria and procedural requirements.

Qualified Investor qualification need to be recertified every 3 years.

For Individuals

Individuals, which comply with at least one of the following alternatives:

- Total value of Liquid Assets greater than NIS 8 million; or

- Annual income in each preceding two years is greater than NIS 1.2 million or the income of the Household to which he belongs is greater than NIS 1.8 million.; or

- Total value of Liquid Assets greater than NIS 5 million and the annual income in each proceeding two years is greater than NIS 600,000 or such annual income of the Household to which he belongs is greater than NIS 900,000.

"Liquid Assets" means cash, deposits, securities, equities and funds.

"Household" means an individual and the persons living with him or who are dependent on him for their living.

The client must:

- compete the Qualified Investor Representation form and

- provide a written signed confirmation from a registered attorney or accountant certifying their qualification. This certification should be no older than 3 months.

For Corporates

The following entities can be exempted:

- Authorized mutual funds or fund managers

- Provident funds or fund managers

- Insurers

- Banking corporations

- Portfolio managers

- Investment advisors, who acquire for themselves

- Stock Exchange members

- Underwrites, who buy for themselves

- Venture capital funds

- Corporations (including funds, partnerships) other than corporations which were incorporated for the purpose of purchasing securities in a specific offer, with equity exceeding 50 million NIS

- Corporations, wholly owned by one of the aforementioned investors

Entities qualifying under exemptions 1-9 must provide confirmation of their status from a governmental register.

Entities that wish to be considered under exemptions 10 and 11 must:

- complete the Qualified Investor Representation form and

- provide a written signed confirmation from a registered attorney or accountant certifying their qualification. This certification should be no older than 3 months.

Forex Execution Statistics

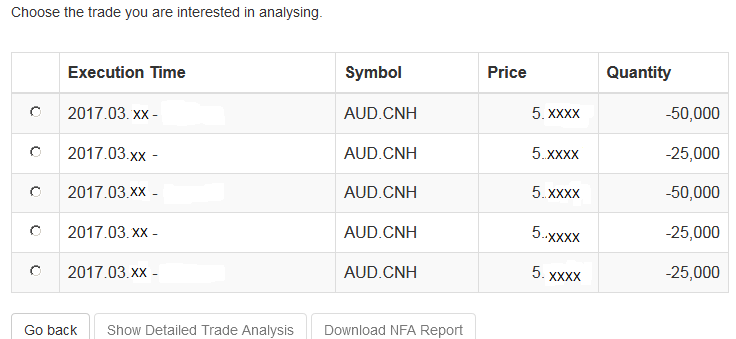

IBKR clients can now analyze the quality of their forex executions in comparison to forex trades by other IBKR customers through the FX Browser tool in Client Portal. The tool provides transaction data for the 15 forex transactions that occur immediately before and after in the same currency pair of the client's transaction.

Note:

The number of transactions may be limited to fewer than the stated 15 as the NFA also has placed a 15 minute window on the query. Meaning, if within a 15 minute window before and after the customer's execution there are fewer than 15 executions the customer's query will return only those executions which occurred within the time window.

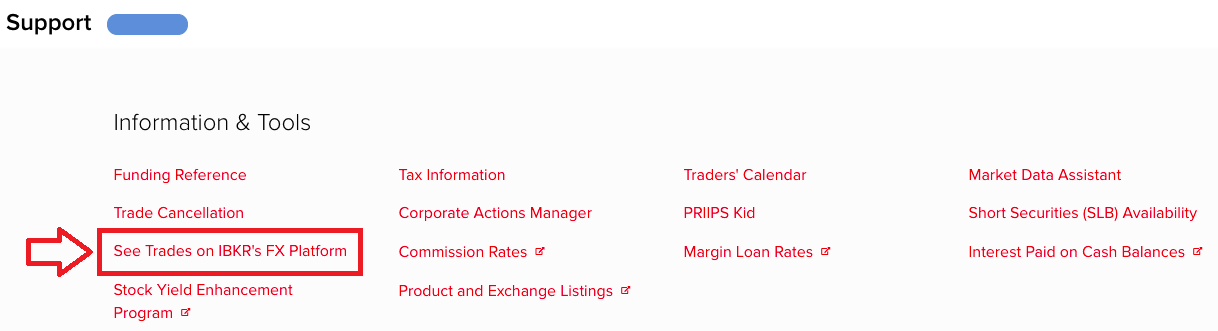

Accessing the FX Browser Tool

To Access the FX Browser tool, login to Client Portal using the Login button on our website. Click the Help menu (question mark icon in the top right corner) followed by Support Center. Please note, at this time only data for the live account will be provided.

.png)

From there, select "See Trades on IBKR's FX Platform" from the list of Information & Tools:

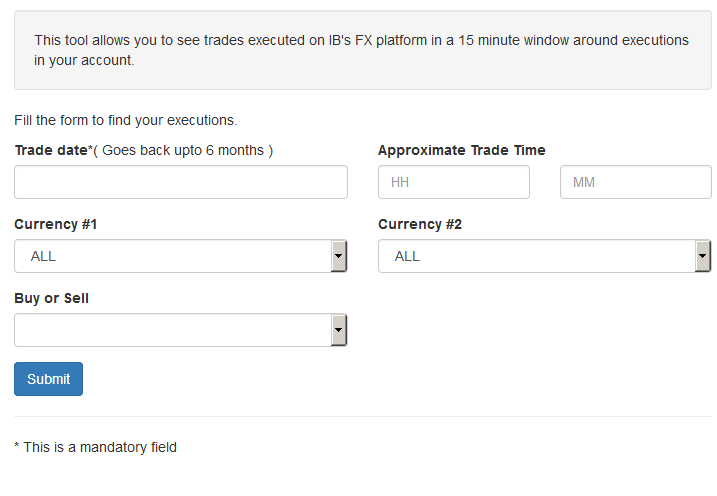

Submitting a Query

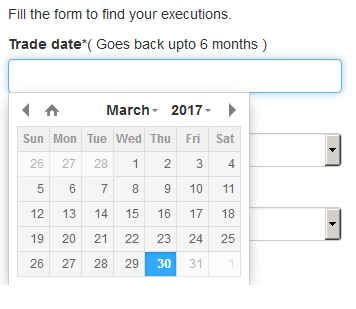

When the FX Browser is launched, you will be presented with the following screen:

Please note that only Trade Date is a mandatory field in the query. When clicking on the Trade Date field, a calendar widget will populate and allow you to select your trade date. Only transactions from the last 6 months will be available to search.

Active customers may wish to limit the results by further selecting the currency pair, side or time of the execution.

Once the desired query has been entered, click on the Submit button.

The next screen will display the list of executions for the given account on the specified day. From there, you may select the execution you wish to receive the execution statistics on.

Once the execution you wish to view has been selected, click the "Download NFA Report" button.

Reading the Report

The results will be returned in a new tab and will contain the 15 executions before and 15 executions after the trade you selected on the previous screen. Per the note above, if fewer than 15 executions occurred in the 15 minute time frame only those executions will be displayed.

The query results will include the following information:

- Execution date and time, as expressed in Eastern time

- Side (buy or sell)

- Quantity (of Transaction Currency)

- Currency pair

- Execution price

- Commissions and other charges assessed by the FDM

- Currency denomination of commissions

Your trade will be marked as Trade Number "0" and the trades before and after your trade will be numbered from 1 to 15.

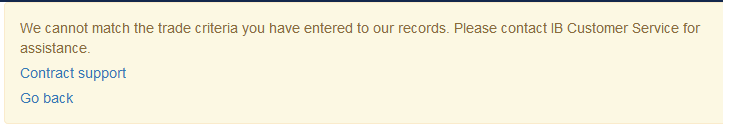

Error Messages

If the search criteria you enter does not bring up any trade information, you will be presented with the following error message:

Automatic Forex Swap

OVERVIEW

In general, interest on account balances are credited/debited at benchmark rates plus/minus a spread as shown on our web pages. For qualified clients with substantial forex positions, however, IB has created a mechanism to carry large gross FX positions with higher efficiency with respect to carrying costs. We refer to it as the “auto swap program”. The design allows clients to benefit from IB’s participation in the interbank forex swaps market where implied interest rate spreads are usually much narrower than the spreads available in the retail deposit market.

a. Concept

Interest is charged on settled balances, so the intent of a Forex swap as used here is to defer the settlement of a currency position from one day to the next business day. This is done by a simultaneous sell and buy of the same amount of base (first) currency but for two different value dates e.g. on T you go long 10 mio. EUR.USD for value date T+2. By example, on T+1 the position is swapped T+2 to T+3, here a sell of 10 mio EUR.USD for T+2 and a purchase of 10 mio. EUR.USD for T+3. As a result you have deferred settlement from T+2 to T+3, with the difference in prices of the two trades representing the financing cost from T+2 to T+3.

b. Cost

This service is provided as a free service and no commission or markup is charged by Interactive Brokers. The interbank market bid/ask spread inherent in the swap prices may be regarded as a cost but is not determined by Interactive Brokers. Interactive Brokers provides the service on a best efforts basis to our large Forex clients.

c. Position Criteria

Swap activity is only applied to accounts with gross FX positions larger than 10 mio. USD or approximate equivalent of other currencies. Positions are swapped (rolled) in increments or multiples of USD 1 mio. (or equivalent). The residual settled balances are traded under IB‘s standard interest model1. Positions that are swapped (rolled) are real positions, i.e. the projected T+1 settled cash balances.

The so-called “Virtual Positions” are not considered; the virtual position is only a representation of the original trades expressed as currency pairs, for example EUR.CHF.

Settled cash balances are a single currency concept, e.g. EUR or CNH. IB executes all swaps against USD as it is the most efficient funding currency. Should you have a position in a cross, e.g. EUR against CHF, two swaps, one in EUR.USD and one in USD.CHF will be done. The threshold(s) and increment(s) may change at any time without notice.

d. Client Eligibility

As we offer this service for free, only clients with substantial currency positions are eligible for inclusion in the service. US legal residents need to be an Eligible Contract Participant (ECP) and be in the possession of an LEI number (legal entity identifier). Interactive Brokers cannot guarantee a client’s inclusion in the program and all inquiries require compliance approval prior to become active.2

e. Swap Price Recognition

Interactive Brokers may conduct a series of swaps in a currency during a day. Interactive Brokers will use average bid and ask prices at which it executed, respectively average bid and asks as quoted in the interbank market. Swap prices are not published but can be seen (or calculated) in the statement after execution. The swaps are applied in the account at the end of the day.

f. Recognition in the Statement

You will find the swap transaction(s) in the Trades section of the statement. The swap are represented as simultaneous purchase/sale or vice versa, do not have a time stamp and shows an M (manual entry) in the code column. The actual swap prices are the difference in between the two prices.

Here an example for cob 20150203 that shows a swap from 20150203 to 20150204.

![]()

.jpg)

g. Examples of Swap Prices

Here a couple of examples that use swap prices from a major interbank provider. Often bid/ask spreads are even tighter.

|

Currency Pair |

Spot Bid |

Spot Ask |

Tenor |

Days in Period (TN) |

Swap Points Bid |

Swap Points Ask |

Implied Currency |

Implied Rate Bid |

Implied Rate Ask |

|

EUR.USD |

1.04481 |

1.04483 |

TomNext(TN) |

1 |

0.00004220 |

0.00004280 |

EUR |

-0.77% |

-0.75% |

|

USD.HKD |

7.76810 |

7.76810 |

TomNext(TN) |

1 |

-0.00011500 |

-0.00011000 |

HKD |

0.17% |

0.19% |

|

USD.JPY |

117.050 |

117.052 |

TomNext(TN) |

1 |

-0.0038 |

-0.0032 |

JPY |

-0.47% |

-0.47% |

|

USD.CNH |

6.93101 |

6.93105 |

TomNext(TN) |

1 |

0.0021 |

0.0028 |

CNH |

11.77% |

15.46% |

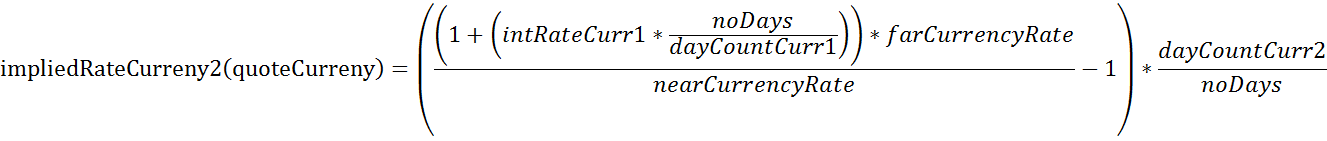

In more detail, let’s assume you want to calculate the implied CNH rate resulting from a USD.CNH swap. We are looking for the implied rate of the quote currency CNH (Currency 2). Therefore the following formula is used:

| Description | Variable | Value |

| Currency Pair (Currency1.Currency2) | USD.CNH | |

| day count convention Currency 1 (base Currency), i.e. USD | dayCountCurr1 | 360 |

| day count convention Currency 2 (quote Currency), i.e. CNH | dayCountCurr2 | 365 |

| Tenor | TomNext | |

| number of days in the Tenor | noDays | 1 |

| interest rate of Currency 1 (in decimals, i.e. 1% = 0.01) | inRateCurr1 | 0.0070 |

| Currency rate (Spot) | currencyRate | 6.939500 |

| swap Points expressed in decimals | swapPoints | 0.0012 |

| near Currency Rate (Spot - swap points) | nearCurrencyRate | 6.938300 |

| far Currency Rate (in a Tomnext swap this is the spot rate) | farCurrencyRate | 6.939500 |

| implied interes rate of Currency2, i.e. CNH | impliedRateCurrncy2(quoteCurrency) | 0.0702 |

So using above figures, this results in a 7.02% implied interest rate for CNH.

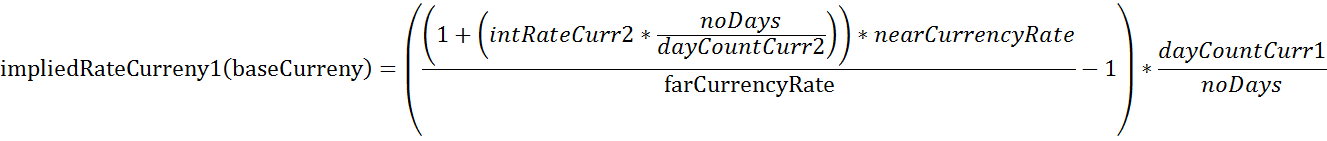

Now if you wanted to calculate the implied rate for the base currency (Currency 1) the formula would change slightly. Here an example using EUR.USD:

| Description | Variable | Value |

| Currency Pair (Currency1.Currency2) | EUR.USD | |

| day count convention Currency 1 (base Currency), i.e. EUR | dayCountCurr1 | 360 |

| day count convention Currency 2 (quote Currency), i.e. USD | dayCountCurr2 | 360 |

| Tenor | TomNext | |

| number of days in the Tenor | noDays | 1 |

| interest rate of Currency 2 (in decimals, i.e. 1% = 0.01) | inRateCurr2 | 0.0070 |

| Currency rate (Spot) | currencyRate | 1.039900 |

| swap Points expressed in decimals | swapPoints | 0.000042 |

| near Currency Rate (Spot - swap points) | nearCurrencyRate | 1.039858 |

| far Currency Rate (in a Tomnext swap this is the spot rate) | farCurrencyRate | 1.039900 |

| implied interes rate of Currency1, i.e. EUR | impliedRateCurrncy1(baseCurrency) | -0.0075 |

Using above example, this results in a -0.75 % implied interest rate for EUR.

1. For example, in the case of a USD 20.3 mio. position only 20 mio. will be swapped. USD 0.3 remains in the account and interest using benchmark and spreads will be applied. A USD 300k position will not be considered for swapping at all. The position by currency is taken as the reference, regardless of the overall position.

2 US, Australian and Israeli domiciled residents are currently not eligible for inclusion in the Automated Forex Swap Program.

Summary of Risks relating to Forex CFDs issued by Interactive Brokers Securities Japan, Inc.

This summary highlights the principal risks associated with trading Forex CFDs issued by IBSJ (“IB FXCFDs"). It is not a risk disclosure for regulatory purposes.

- Trading of IB FXCFDs is not suitable for all investors, and you should not trade them unless you are an experienced investor with a high risk tolerance and the capability to sustain losses if they occur

- The volatility of foreign exchange rates and interest rates may quickly cause significant losses. Forex CFDs employ leverage that further amplifies the volatility relative to your investment and you may lose more than you have invested. In addition, IB FXCFD roll over interest may turn from a credit to a debit due to changes in interest rates

- You are required to maintain sufficient equity in your account at all times to cover IBSJs maintenance margin requirement. There are no grace-periods and IBSJ does not issue margin calls. Your equity is calculated in real time and should it become insufficient, IBSJ will immediately and automatically liquidate positions to bring your account into margin compliance. Real time liquidations aim to minimize the risk that your account equity becomes negative, but they cannot eliminate that risk. Should your equity become negative you are required to deposit additional funds to cover the deficit

- The price IBSJ displays to you for IB FXCFDs is based on the prevailing foreign exchange market. However there is no guarantee for executions at that price. Slippage may occur for large trades or in fast moving markets and during heavily traded hours

- Moreover, your ability to establish or close positions on a timely basis is not guaranteed. It may become difficult to display quotes during major holidays or during hours when foreign exchange trading is not active. IBSJ may display prices that deviate from a fair market due to system-malfunctions or failures, or erroneous quotes that IBSJ may receive from market participants or for other reasons (off-market prices). IBSJ will adjust or cancel trades executed with off-market prices

- IB FXCFDs are over-the-counter trades between you and IBSJ. They are not traded on any exchange or cleared by any central counterparty. You are therefore exposed to counterparty risk and should IBSJ become insolvent you may not be able to fully recoup your investment, or at all

Please contact IBSJs Client Service Department should you have questions about the content of this summary and read the full risk disclosure carefully before commencing trading. The risk disclosure is available in Account Management when you request IB FXCFD trading permissions, and on IBSJs web site.

Forex CFD IB: Факты и частые вопросы

Предупреждение о рисках

CFD - это комплексные контракты, несущие высокий риск денежных потерь ввиду кредитного плеча.

67% счетов розничных инвесторов терпят убытки, торгуя CFD через IBKR (UK).

Вам следует убедиться, что Вы понимаете принцип работы CFD и можете позволить себе подвергнуть Ваш капитал такому риску.

Правила ESMA по CFD (только для розничных клиентов)

Европейская служба по ценным бумагам и рынкам (ESMA) ввела новые правила по CFD, вступившие в силу 1 августа 2018 года.

В эти правила входят: 1) ограничения кредитного плеча при открытии позиции по CFD; 2) правило ликвидации согласно марже конкретного счета; и 3) защита счета от отрицательного баланса. Решение ESMA касается только розничных клиентов.

Оно не распространяется на профессиональных клиентов.

Подробнее можно узнать на странице Ввод правил ESMA по CFD в IBKR.

Свойства CFD IBKR на Forex

Прозрачные прямые котировки: Узкие спреды IB и высокая ликвидность являеются результатом объединения котировок, поступающих от 14-ти крупнейших дилеров на глобальном валютном рынке, чей удельный вес составляет более 70% на межбанковском рынке мира.* Это позволяет предоставлять котировки с промежутком не более, чем в 0.1 пункта. Компания IB не наценивает котировки, а передает те показатели, которые получает сама, отдельно взимая незначительную комиссию.

*Источник: Экспертиза Euromoney FX за 2016 год.

Например, 21 апреля 2016 ставка-ориентир GBP составляла 0,483%, а USD - 0.37%. Действующая ставка-ориентир:

GBP.USD БМ +0.48% - 0.37% = +0.113%

Действующая клиентская ставка: БМ пары - спред IB по длинным позициям, БМ пары + спред по коротким позициям:

GBP.USD Длинн. ставка +0.113% - 1.00% = -0.887%

GBP.USD Коротк. ставка +0.113% + 1.00% = +1.113%

Важно отметить, что длинные ставки зачисляются на кредитный баланс, а короткие - на дебетовый. Исходя из этого, положительная ставка длинной позиции приведет к получению кредита, в то время как негативная выльется в наложение платы. Для коротких же позиций положительная ставка значит плату, а отрицательная - кредит.

Процентная ставка рассчитывается на основе стоимости контракта, выраженной в валюте котировки, и зачисляется в той же валюте. Например:

Например:

| Дневная ставка | |||||

|---|---|---|---|---|---|

| Позиция | GBP.USD при закрытии | Стоимость в USD | Ставка | USD | |

| GBP.USD | -20,000 | 1.43232 | -28,646.40 | 1.113% | -0.89 |

Процентные ставки по балансам Forex CFD рассчитываются отдельно для каждого контракта и не вычитаются/складываются с другими валютными позициями, включая Spot FX. Хоть IB и не отражает непосредственные ставки по свопам, компания оставляет за собой право расширить спреды при таких исключительных рыночных условиях, как резкие скачки этих ставок, которые могут случиться в конце финансового года.

Торговый пример (для профессиональных клиентов)

Открытие позиции

Вы приобретаете 10 лотов (200000) EUR.CHF CFD по $1.16195 за CHF 232,390, которые будут Вашими 5 дней.

| EUR.CHF Forex CFD – Новая позиция | |

|---|---|

| Оценочная стоимость андерлаинга | 1.16188 - 1.16195 |

| Оценочная стоимость CFD | 1.16188 - 1.16195 |

| Действие | Покупка |

| Количество | 200,000 |

| Стоимость сделки | CHF 232,390.00 |

| Маржа (3% x 232,390) | AUD 9,100 |

| Взимаемый процент (с CHF 232,390 за 5 дней) | |||

|---|---|---|---|

| Уровень I (БМ пары 0.42% - Спред IB 1%) | CHF 232,390.00 | -0.58% | (CHF 18.72) |

Закрытие позиции

| Закрытие позиции по CFD | ||

|---|---|---|

| Прибыльный сценарий | Убыточный сценарий | |

| Оценочная стоимость андерлаинга | 1.16840 - 1.16848 | 1.15539 - 1.15546 |

| Оценочная стоимость CFD | 1.16840 - 1.16848 | 1.15539 - 1.15546 |

| Действие | Продать | Продать |

| Количество | 200,000 | 200,000 |

| Стоимость сделки | CHF 233,680.00 | CHF 231,078.00 |

| ПиУ сделки | CHF 1,290.00 | (CHF 1,312.00) |

| Финансирование | (CHF 18.72) | (CHF 18.72) |

| Комиссия при открытии 0.002% | (CHF 4.65) | (CHF 4.65) |

| Комиссия при открытии 0.002% | (CHF 4.67) | (CHF 4.62) |

| Общая ПиУ | CHF 1,261.96 | (CHF 1,339.99) |

Материалы по CFD

Ниже Вы найдете полезные ссылки на более подробную информацию о предлагаемых IB CFD:

Часто задаваемые вопросы

Все ли могут торговать CFD Forex IB?

Торговля CFD IB доступна всем клиентам, кроме резидентов США, Канады, Гонконга. Эти правила не зависят от типа инвестора.

Чем различаются CFD IB на Forex и денежный Forex?

Денежный Forex IB - это валютная сделка с кредитным плечом, при которой Вам доставляются две валюты, входящие в пару. Ваши Forex-остатки комбинируются с балансами, связанными с прочей торговой деятельностью, и по этим консолидированным балансам Вы получаете или выплачиваете процент на основе ставки-ориентира каждой валюты.

Forex CFD же являются контрактами, которые обеспечивают выход на рынок, но не производят доставку базисных валют, а получаемый или выплачиваемый Вами процент основывается на условной стоимости контракта. Ставка-ориентир (бенчмарка, БМ) контракта - это разница между ставками-ориентирами двух базовых валют. Этот принцип похож на систему переноса "TOM Next", используемую другими брокерами, однако он обеспечивает повышенную стабильность, поскольку ставки-ориентиры (бенчмарки), как правило, менее волатильны, чем курсы своп.

Пример можно найти в разделе "Ставка за перенос" выше.

Обязательны ли какие-либо рыночные данные?

Рыночные данные по Forex CFD IB совпадают с Leverage FX (с кредитным плечом). Подписка бесплатна и глобальна.

Как мои сделки и позиции по CFD отражаются в выписках?

Если Ваш счет находится в IB LLC, то его позиции по CFD хранятся на обособленном сегменте, отличающемся от номера основного счета приставкой “F”. Наша система поддерживает как раздельные, так и совмещенные выписки. Вы можете изменить настройки в соответствующем разделе "Управления счетом".

Могу ли я торговать Forex CFD, используя те же типы ордеров и алгоритмы, что и для Spot FX; можно ли это делать через FX Trader?

Да, принцип торговли идентичен.

Allocation of Partial Fills

How are executions allocated when an order receives a partial fill because an insufficient quantity is available to complete the allocation of shares/contracts to sub-accounts?

Overview:

From time-to-time, one may experience an allocation order which is partially executed and is canceled prior to being completed (i.e. market closes, contract expires, halts due to news, prices move in an unfavorable direction, etc.). In such cases, IB determines which customers (who were originally included in the order group and/or profile) will receive the executed shares/contracts. The methodology used by IB to impartially determine who receives the shares/contacts in the event of a partial fill is described in this article.

Background:

Before placing an order CTAs and FAs are given the ability to predetermine the method by which an execution is to be allocated amongst client accounts. They can do so by first creating a group (i.e. ratio/percentage) or profile (i.e. specific amount) wherein a distinct number of shares/contracts are specified per client account (i.e. pre-trade allocation). These amounts can be prearranged based on certain account values including the clients’ Net Liquidation Total, Available Equity, etc., or indicated prior to the order execution using Ratios, Percentages, etc. Each group and/or profile is generally created with the assumption that the order will be executed in full. However, as we will see, this is not always the case. Therefore, we are providing examples that describe and demonstrate the process used to allocate partial executions with pre-defined groups and/or profiles and how the allocations are determined.

Here is the list of allocation methods with brief descriptions about how they work.

· AvailableEquity

Use sub account’ available equality value as ratio.

· NetLiq

Use subaccount’ net liquidation value as ratio

· EqualQuantity

Same ratio for each account

· PctChange1:Portion of the allocation logic is in Trader Workstation (the initial calculation of the desired quantities per account).

· Profile

The ratio is prescribed by the user

· Inline Profile

The ratio is prescribed by the user.

· Model1:

Roughly speaking, we use each account NLV in the model as the desired ratio. It is possible to dynamically add (invest) or remove (divest) accounts to/from a model, which can change allocation of the existing orders.

Basic Examples:

Details:

CTA/FA has 3-clients with a predefined profile titled “XYZ commodities” for orders of 50 contracts which (upon execution) are allocated as follows:

Account (A) = 25 contracts

Account (B) = 15 contracts

Account (C) = 10 contracts

Example #1:

CTA/FA creates a DAY order to buy 50 Sept 2016 XYZ future contracts and specifies “XYZ commodities” as the predefined allocation profile. Upon transmission at 10 am (ET) the order begins to execute2but in very small portions and over a very long period of time. At 2 pm (ET) the order is canceled prior to being executed in full. As a result, only a portion of the order is filled (i.e., 7 of the 50 contracts are filled or 14%). For each account the system initially allocates by rounding fractional amounts down to whole numbers:

Account (A) = 14% of 25 = 3.5 rounded down to 3

Account (B) = 14% of 15 = 2.1 rounded down to 2

Account (C) = 14% of 10 = 1.4 rounded down to 1

To Summarize:

A: initially receives 3 contracts, which is 3/25 of desired (fill ratio = 0.12)

B: initially receives 2 contracts, which is 2/15 of desired (fill ratio = 0.134)

C: initially receives 1 contract, which is 1/10 of desired (fill ratio = 0.10)

The system then allocates the next (and final) contract to an account with the smallest ratio (i.e. Account C which currently has a ratio of 0.10).

A: final allocation of 3 contracts, which is 3/25 of desired (fill ratio = 0.12)

B: final allocation of 2 contracts, which is 2/15 of desired (fill ratio = 0.134)

C: final allocation of 2 contract, which is 2/10 of desired (fill ratio = 0.20)

The execution(s) received have now been allocated in full.

Example #2:

CTA/FA creates a DAY order to buy 50 Sept 2016 XYZ future contracts and specifies “XYZ commodities” as the predefined allocation profile. Upon transmission at 11 am (ET) the order begins to be filled3 but in very small portions and over a very long period of time. At 1 pm (ET) the order is canceled prior being executed in full. As a result, only a portion of the order is executed (i.e., 5 of the 50 contracts are filled or 10%).For each account, the system initially allocates by rounding fractional amounts down to whole numbers:

Account (A) = 10% of 25 = 2.5 rounded down to 2

Account (B) = 10% of 15 = 1.5 rounded down to 1

Account (C) = 10% of 10 = 1 (no rounding necessary)

To Summarize:

A: initially receives 2 contracts, which is 2/25 of desired (fill ratio = 0.08)

B: initially receives 1 contract, which is 1/15 of desired (fill ratio = 0.067)

C: initially receives 1 contract, which is 1/10 of desired (fill ratio = 0.10)

The system then allocates the next (and final) contract to an account with the smallest ratio (i.e. to Account B which currently has a ratio of 0.067).

A: final allocation of 2 contracts, which is 2/25 of desired (fill ratio = 0.08)

B: final allocation of 2 contracts, which is 2/15 of desired (fill ratio = 0.134)

C: final allocation of 1 contract, which is 1/10 of desired (fill ratio = 0.10)

The execution(s) received have now been allocated in full.

Example #3:

CTA/FA creates a DAY order to buy 50 Sept 2016 XYZ future contracts and specifies “XYZ commodities” as the predefined allocation profile. Upon transmission at 11 am (ET) the order begins to be executed2 but in very small portions and over a very long period of time. At 12 pm (ET) the order is canceled prior to being executed in full. As a result, only a portion of the order is filled (i.e., 3 of the 50 contracts are filled or 6%). Normally the system initially allocates by rounding fractional amounts down to whole numbers, however for a fill size of less than 4 shares/contracts, IB first allocates based on the following random allocation methodology.

In this case, since the fill size is 3, we skip the rounding fractional amounts down.

For the first share/contract, all A, B and C have the same initial fill ratio and fill quantity, so we randomly pick an account and allocate this share/contract. The system randomly chose account A for allocation of the first share/contract.

To Summarize3:

A: initially receives 1 contract, which is 1/25 of desired (fill ratio = 0.04)

B: initially receives 0 contracts, which is 0/15 of desired (fill ratio = 0.00)

C: initially receives 0 contracts, which is 0/10 of desired (fill ratio = 0.00)

Next, the system will perform a random allocation amongst the remaining accounts (in this case accounts B & C, each with an equal probability) to determine who will receive the next share/contract.

The system randomly chose account B for allocation of the second share/contract.

A: 1 contract, which is 1/25 of desired (fill ratio = 0.04)

B: 1 contract, which is 1/15 of desired (fill ratio = 0.067)

C: 0 contracts, which is 0/10 of desired (fill ratio = 0.00)

The system then allocates the final [3] share/contract to an account(s) with the smallest ratio (i.e. Account C which currently has a ratio of 0.00).

A: final allocation of 1 contract, which is 1/25 of desired (fill ratio = 0.04)

B: final allocation of 1 contract, which is 1/15 of desired (fill ratio = 0.067)

C: final allocation of 1 contract, which is 1/10 of desired (fill ratio = 0.10)

The execution(s) received have now been allocated in full.

Available allocation Flags

Besides the allocation methods above, user can choose the following flags, which also influence the allocation:

· Strict per-account allocation.

For the initially submitted order if one or more subaccounts are rejected by the credit checking, we reject the whole order.

· “Close positions first”1.This is the default handling mode for all orders which close a position (whether or not they are also opening position on the other side or not). The calculation are slightly different and ensure that we do not start opening position for one account if another account still has a position to close, except in few more complex cases.

Other factor affects allocations:

1) Mutual Fund: the allocation has two steps. The first execution report is received before market open. We allocate based onMonetaryValue for buy order and MonetaryValueShares for sell order. Later, when second execution report which has the NetAssetValue comes, we do the final allocation based on first allocation report.

2) Allocate in Lot Size: if a user chooses (thru account config) to prefer whole-lot allocations for stocks, the calculations are more complex and will be described in the next version of this document.

3) Combo allocation1: we allocate combo trades as a unit, resulting in slightly different calculations.

4) Long/short split1: applied to orders for stocks, warrants or structured products. When allocating long sell orders, we only allocate to accounts which have long position: resulting in calculations being more complex.

5) For non-guaranteed smart combo: we do allocation by each leg instead of combo.

6) In case of trade bust or correction1: the allocations are adjusted using more complex logic.

7) Account exclusion1: Some subaccounts could be excluded from allocation for the following reasons, no trading permission, employee restriction, broker restriction, RejectIfOpening, prop account restrictions, dynamic size violation, MoneyMarketRules restriction for mutual fund. We do not allocate to excluded accountsand we cancel the order after other accounts are filled. In case of partial restriction (e.g. account is permitted to close but not to open, or account has enough excess liquidity only for a portion of the desired position).

Footnotes:

Additional Information Regarding the Use of Stop Orders

U.S. equity markets occasionally experience periods of extraordinary volatility and price dislocation. Sometimes these occurrences are prolonged and at other times they are of very short duration. Stop orders may play a role in contributing to downward price pressure and market volatility and may result in executions at prices very far from the trigger price.