FAQs zum Aktienrendite-Optimierungsprogramm

Was ist der Zweck des Aktienrendite-Optimierungsprogramms?

Das Aktienrendite-Optimierungsprogramm bietet Kunden die Möglichkeit, zusätzliche Erträge aus Wertpapierpositionen zu erzielen, die ansonsten ausgesondert würden (d. h. voll bezahlte und überschüssige Margin-Wertpapiere), indem IBKR diese Wertpapiere an Dritte ausleihen darf. Kunden, die an dem Programm teilnehmen, erhalten eine Barsicherheit, um die Rückgabe des Wertpapierdarlehens bei dessen Beendigung zu sichern, sowie Zinsen auf die vom Darlehensnehmer gestellte Barsicherheit für jeden Tag, an dem das Darlehen besteht.

Was sind voll eingezahlte und überschüssige Margin-Wertpapiere?

Voll eingezahlte Wertpapiere sind Wertpapiere auf dem Konto eines Kunden, die vollständig bezahlt wurden. Überschuss-Margin-Wertpapiere sind Wertpapiere, die nicht vollständig bezahlt wurden, deren Marktwert jedoch 140% des Margin-Sollsaldos des Kunden übersteigt.

Wie wird der Ertrag ermittelt, den ein Kunde für eine Darlehenstransaktion aus dem Aktienrendite-Optimierungsprogramm erhält?

Der Ertrag, den ein Kunde im Austausch für verliehene Aktien erhält, hängt von den Leihsätzen ab, die auf dem außerbörslichen Wertpapierleihmarkt festgelegt werden. Diese Zinssätze können nicht nur je nach dem verliehenen Wertpapier, sondern auch je nach dem Ausleihdatum erheblich variieren. Im Allgemeinen zahlt IBKR den Teilnehmern Zinsen auf ihre Barsicherheiten zu einem Satz, der ungefähr 50% der Beträge entspricht, die IBKR für das Verleihen der Aktien verdient. . Nehmen wir zum Beispiel an, IBKR verdient 15% auf das Jahr gerechnet mit dem Verleihen von Aktien im Wert von $10,000 und es werden Barsicherheiten im Wert von $10,000 auf das Konto eines Teilnehmers gebucht. Der normale tägliche Zinssatz, den IB an einen Teilnehmer auf die Barsicherheit zahlen würde, wäre $2.08

Wie wird die Höhe der Barsicherheiten für ein bestimmtes Darlehen ermittelt?

Die Barsicherheit, die dem Wertpapierdarlehen zugrunde liegt und für die Bestimmung der Zinszahlungen verwendet wird, wird nach einer Branchenkonvention bestimmt, wobei der Schlusskurs der Aktie mit einem bestimmten Prozentsatz multipliziert wird (im Allgemeinen 102-105%) und dann auf den nächsten Dollar/Cent/Pence etc. aufgerundet wird. Je nach Währung gibt es unterschiedliche Branchenkonventionen. Zum Beispiel würde eine Leihe von 100 Aktien einer USD-Aktie, die bei $59.24 schließt, $6,100 entsprechen ($59.24 * 1.02 = $60.4248; auf $61 runden, mit 100 multiplizieren). Nachstehend finden Sie eine Tabelle mit den verschiedenen Branchenkonventionen pro Währung:

| USD | 102%; auf den nächsten Dollar gerundet |

| CAD | 102%; auf den nächsten Dollar gerundet |

| EUR | 105%; auf den nächsten Cent gerundet |

| CHF | 105%; auf den nächsten Rappen gerundet |

| GBP | 105%; auf den nächsten Penny gerundet |

| HKD | 105%; auf den nächsten Cent gerundet |

Weitere Informationen erhalten Sie unter KB1146.

Wie wirken sich Long-Verkäufe, Übertragungen von Wertpapieren, die über das Aktienrendite-Optimierungsprogramm von IBKR ausgeliehen wurden, oder eine Abmeldung auf die Zinsen aus?

Die Verzinsung endet am nächsten Geschäftstag nach dem Handelsdatum (T+1). Die Verzinsung endet ebenfalls am nächsten Geschäftstag nach dem Datum des Transfereingangs oder der Abmeldung.

Was sind die Voraussetzungen für die Teilnahme am IBKR-Aktienrendite-Optimierungsprogramm?

| BERECHTIGTE UNTERNEHMEN |

| IB LLC |

| IB UK (ausgenommen SIPP-Konten) |

| IB IE |

| IB CE |

| IB HK |

| IB Canada (ausgenommen RRSP/TFSA-Konten) |

| BERECHTIGTE KONTOTYPEN |

| Cash (Mindestkapital über $50,000 zum Zeitpunkt der Anmeldung) |

| Margin |

| Finanzberater-Kundenkonten* |

| Kundenkonten von einführenden Brokern: Offengelegt und nicht offengelegt* |

| Einführende Omnibus-Konten für Broker |

| Konten mit getrennten Handelslimiten (STL) |

*Das angemeldete Konto muss die Anforderungen in Bezug auf das Mindestkapital für das Margin-Konto oder das Cash-Konto erfüllen.

Kunden bei IB Japan, IB Europe SARL, IBKR Australia und IB India sind nicht berechtigt. Japanische und indische Kunden, die Konten bei IB LLC haben, sind jedoch teilnahmeberechtigt.

Darüber hinaus können Kundenkonten von Finanzberatern, vollständig offengelegten IBroker-Kunden und Omnibus-Broker, die die oben genannten Anforderungen erfüllen, teilnehmen. Im Falle von Finanzberatern und vollständig offengelegten IBrokern müssen die Kunden die Vereinbarungen selbst unterschreiben. Bei Omnibus-Brokern unterschreibt der Broker die Vereinbarung.

Sind IRA-Konten berechtigt, am Aktienrendite-Optimierungsprogramm teilzunehmen?

Ja.

Sind Partitionen von IRA-Konten, die von Interactive Brokers Asset Management verwaltet werden, berechtigt, am Aktienrendite-Optimierungsprogramm teilzunehmen?

Nein.

Sind UK-SIPP-Konten berechtigt, am Aktienrendite-Optimierungsprogramm teilzunehmen?

Nein.

Wie melde man sich zum Aktienrendite-Optimierungsprogramm von IBKR an?

Kunden, die berechtigt sind und sich für das Aktienrendite-Optimierungsprogramm anmelden möchten, können dies tun, indem sie "Einstellungen" und anschließend "Kontoeinstellungen" auswählen. Klicken Sie auf das Schraubenschlüsselsymbol neben "Handelsberechtigungen". Wählen Sie das Feld oben auf der Seite unter "Handelsprogramme" aus, bei dem "Aktienrendite-Optimierungsprogramm" steht. Klicken Sie auf "WEITER" und füllen Sie alle erforderlichen Vereinbarungen/Offenlegungen aus.

Was geschieht, wenn das Eigenkapital eines teilnehmenden Barkontos unter den qualifizierenden Schwellenwert von $50,000 fällt?

Das Cash-Konto muss diese Mindestkapitalanforderung nur zum Zeitpunkt der Anmeldung zum Programm erfüllen. Wenn das Eigenkapital danach unter diesen Wert fällt, hat dies keine Auswirkungen auf bestehende Kredite oder die Möglichkeit, neue Darlehen zu veranlassen.

Wie kündigt man die Teilnahme am Aktienrendite-Optimierungsprogramm?

Kunden, die die Teilnahme am Aktienrendite-Optimierungsprogramm beenden möchten, können dies tun, indem sie sich in die Kontoverwaltung einloggen und "Einstellungen" und danach "Kontoeinstellungen" auswählen. Klicken Sie auf das Schraubenschlüsselsymbol neben "Handelsberechtigungen". Entfernen Sie das Häkchen aus dem Kästchen im Abschnitt Handelsprogramme mit der Überschrift "Aktienrendite-Optimierungsprogramm". Klicken Sie auf "WEITER" und füllen Sie alle erforderlichen Vereinbarungen/Offenlegungen aus. Anträge auf Beendigung werden normalerweise am Ende des Tages bearbeitet.

Wenn sich ein Kontoinhaber anmeldet und zu einem späteren Zeitpunkt wieder abmeldet, wann kann er/sie wieder in das Programm aufgenommen werden?

Nach der Abmeldung kann ein Konto 90 Kalendertage lang nicht wieder angemeldet werden.

Welche Arten von Wertpapierpositionen sind für die Ausleihe geeignet?

| US-Markt | EU-Markt | HK-Markt | CAD-Markt |

| Stammaktien (börsennotiert, PINK und OTCBB) | Stammaktien (börsennotiert) | Stammaktien (börsennotiert) | Stammaktien (börsennotiert) |

| ETF | ETF | ETF | ETF |

| Vorzugsaktien | Vorzugsaktien | Vorzugsaktien | Vorzugsaktien |

| Unternehmensanleihen* |

*Kommunalanleihen sind nicht zulässig.

Gibt es eine Beschränkung für das Ausleihen von Aktien, die nach einem IPO auf dem Sekundärmarkt gehandelt werden?

Nein, solange IBKR nicht Teil der verkaufenden Gruppe ist.

Wie ermittelt IBKR die Anzahl der Aktien, die für eine Beleihung in Frage kommen?

Der erste Schritt ist die Bestimmung des Wertes von Wertpapieren, falls vorhanden, auf die IBKR ein Margin-Pfandrecht hat und die ohne die Teilnahme des Kunden am Aktienrendite-Optimierungsprogramm verliehen werden können. Ein Broker, der Kundenkäufe von Wertpapieren über ein Margin-Darlehen finanziert, darf laut Vorschrift die Wertpapiere dieses Kunden in einer Höhe von bis zu 140% des Cash-Debit-Saldos beleihen oder als Sicherheit verpfänden. Wenn zum Beispiel ein Kunde mit einem Barguthaben von $50,000 Wertpapiere mit einem Marktwert von $100,000 kauft, beträgt der Soll- oder Darlehenssaldo $50,000 und der Broker hat ein Pfandrecht auf 140% dieses Saldos oder $70,000 an Wertpapieren. Alle Wertpapiere, die der Kunde über diesen Betrag hinaus hält, werden als überschüssige Margin-Wertpapiere bezeichnet ($30,000 in diesem Beispiel) und müssen abgesondert werden, es sei denn, der Kunde erteilt IB die Genehmigung, über das Aktienrendite-Optimierungsprogramm zu verleihen.

Der Sollsaldo wird ermittelt, indem zuerst alle nicht auf USD lautenden Barguthaben in USD konvertiert werden und dann alle Erlöse aus Leerverkäufen von Aktien abgezogen werden (falls nötig in USD konvertiert). Wenn das Ergebnis negativ ist, geben wir 140% dieser negativen Zahl frei. Darüber hinaus werden Cash-Salden, die im Rohstoffsegment oder für Spot-Metalle und CFDs gehalten werden, nicht berücksichtigt.

BEISPIEL 1: Der Kunde hält eine Long-Position in Höhe von 100,000 EUR in einem USD-Basiswährungskonto mit einem EUR.USD-Kurs von 1.40. Der Kunde kauft auf USD lautende Aktien im Wert von $112,000 (Gegenwert 80,000 EUR). Alle Wertpapiere gelten als voll bezahlt, da der in USD umgerechnete Bargeldsaldo ein Guthaben ist.

| Komponente | EUR | USD | Basis (USD) |

| Barbetrag | 100,000 | (112,000) | $28,000 |

| Long-Aktie | $112,000 | $112,000 | |

| NLV | $140,000 |

BEISPIEL 2: Der Kunde hält eine Long-Position im Wert von 80,000 USD, eine Long-USD-Aktienposition in Höhe von $100,000 sowie eine Short-USD-Aktienposition im Wert von $100,000. Die Long-Wertpapiere im Gesamtwert von $28,000 werden als Margin-Wertpapiere angesehen, während die übrigen $72,000 als überschüssige Margin-Wertpapiere behandelt werden. Dies wird ermittelt, indem die Short-Aktienerträge vom Barsaldo subtrahiert werden ($80,000 - $100,000) und das Ergebnis mit 140% ($20,000 * 1.4 = $28,000)multipliziert wird.

| Komponente | Basis (USD) |

| Barbetrag | $80,000 |

| Long-Aktie | $100,000 |

| Short-Aktien | ($100,000) |

| NLV | $80,000 |

Wird IBKR alle zulässigen Aktien ausleihen?

Es gibt keine Garantie, dass alle zulässigen Aktien in einem bestimmten Konto durch das Aktienrendite-Optimierungsprogramm verliehen werden, da es möglicherweise keinen Markt zu einem vorteilhaften Kurs für bestimmte Wertpapiere gibt, IBKR möglicherweise keinen Zugang zu einem Markt mit bereitwilligen Darlehensnehmern hat oder IBKR Ihre Aktien nicht verleihen möchten.

Werden Darlehen im Rahmen des Aktienrendite-Optimierungsprogramms nur in 100er-Schritten vergeben?

Nein. Darlehen können in jeder ganzen Aktienmenge vergeben werden, obwohl wir extern nur in Vielfachen von 100 Aktien verleihen. Es besteht also die Möglichkeit, dass wir 75 Aktien von einem Kunden und 25 von einem anderen ausleihen, wenn es eine externe Nachfrage nach 100 Aktien gibt.

Wie werden die Darlehen unter den Kunden aufgeteilt, wenn das Angebot an zu verleihenden Aktien die Leihnachfrage übersteigt?

Für den Fall, dass die Nachfrage nach dem Ausleihen eines bestimmten Wertpapiers geringer ist als das Angebot an Aktien, die von den Teilnehmern unseres Aktienrendite-Optimierungsprogramms ausgeliehen werden können, werden die Kredite anteilig zugeteilt (z. B. wenn das Gesamtangebot 20,000 und die Nachfrage 10,000 beträgt, hat jeder Kunde Anspruch auf 50% seiner Aktien, die er ausleihen kann).

Werden Aktien nur an andere IBKR-Kunden oder auch an andere Dritte verliehen?

Aktien können an jede beliebige Gegenpartei ausgeliehen werden und sind nicht nur auf andere IBKR-Kunden beschränkt.

Kann der Teilnehmer des Aktienrendite-Optimierungsprogramms bestimmen, welche Aktien IBKR verliehen kann?

Nein. Das Programm wird vollständig von IBKR verwaltet, die nach der Bestimmung derjenigen Wertpapiere, die IBKR aufgrund eines Margin-Darlehenspfandrechts verleihen darf, nach eigenem Ermessen entscheiden kann, ob irgendwelche der voll bezahlten oder überschüssigen Margin-Wertpapiere verliehen werden können, und die Darlehen veranlassen kann.

Gibt es irgendwelche Beschränkungen für den Verkauf von Wertpapieren, die über das Aktienrendite-Optimierungsprogramm verliehen wurden?

Ausgeliehene Aktien können jederzeit und ohne Einschränkungen verkauft werden. Die Aktien müssen nicht rechtzeitig zurückgegeben werden, um den Verkauf der Aktie abzuwickeln, und der Erlös aus dem Verkauf wird dem Konto des Kunden zum normalen Abrechnungstermin gutgeschrieben. Darüber hinaus wird die Leihgabe am Eröffnungstag des auf den Wertpapierverkauf folgenden Geschäftstages beendet.

Kann ein Kunde gedeckte Calls gegen Aktien schreiben, die über das Aktienrendite-Optimierungsprogramm ausgeliehen wurden und als gedeckte Call-Marginposition behandelt werden?

Ja. Das Ausleihen von Aktien hat keinen Einfluss auf die Margin-Anforderung auf ungedeckter oder abgesicherter Basis, da der Verleiher das Risiko von Gewinnen oder Verlusten im Zusammenhang mit der ausgeliehenen Position behält.

Was geschieht mit Aktien, die Gegenstand eines Darlehens sind und die anschließend gegen eine Call-Zuweisung oder Put-Ausübung geliefert werden?

Das Darlehen wird am T+1 der Maßnahme (Handel, Abtretung, Ausübung) beendet, durch die die Position geschlossen oder verringert wurde.

Was passiert mit Aktien, die Gegenstand einer Leihe sind und die anschließend vom Handel ausgesetzt werden?

Ein Handelsstopp hat keine direkte Auswirkung auf die Fähigkeit, die Aktie zu verleihen. Solange IBKR die Aktie weiterhin verleihen kann, bleibt das Darlehen bestehen, unabhängig davon, ob die Aktie einem Handelsstopp ausgesetzt wird.

Können die Barsicherheiten aus einem Darlehen in das Rohstoffsegment zur Deckung der Marge und/oder der Schwankungen übertragen werden?

Nein. Die Barsicherheiten, die den Kredit besichern, wirken sich niemals auf die Margin-Anforderungen oder die Finanzierung aus.

Was passiert, wenn ein Programmteilnehmer ein Margin-Darlehen veranlasst oder einen bestehenden Darlehenssaldo erhöht?

Wenn ein Kunde voll bezahlte Wertpapiere unterhält, die über das Aktienrendite-Optimierungsprogramm verliehen wurden, und anschließend ein Margin-Darlehen veranlasst wird, wird das Darlehen in dem Maße beendet, in dem die Wertpapiere nicht als Überschuss-Margin-Wertpapiere qualifiziert sind. Ähnlich verhält es sich, wenn ein Kunde, der Wertpapiere mit Überschussmargen unterhält, die über das Programm verliehen wurden, den bestehenden Marginkredit erhöht, kann das Darlehen wiederum in dem Maße gekündigt werden, dass die Wertpapiere nicht mehr als Überschussmargen-Wertpapiere qualifiziert werden.

Unter welchen Umständen wird ein bestimmtes Wertpapierdarlehen gekündigt?

In einem der folgenden Fälle wird ein Aktiendarlehen automatisch gekündigt:

- Wenn der Kunde sich entscheidet, die Programmteilnahme zu beenden

- Übertragung von Aktien

- Beleihung der Aktien mit einem bestimmten Betrag

- Verkauf von Aktien

- Call-Zuweisung/Put-Ausübung

- Schließung des Kontos

Erhalten Teilnehmer beim Aktienrendite-Optimierungsprogramm Dividenden für verliehene Aktien?

Aktien aus dem Aktienrendite-Optimierungsprogramm, die verliehen werden, werden in der Regel vor dem ex-Datum vom Entleiher zurückgefordert, um die Dividende zu erfassen und Zahlungen anstelle von Dividenden (Payments in Lieu, PIL) zu vermeiden.

Behalten Teilnehmer am Aktienrendite-Optimierungsprogramm Stimmrechte für verliehene Aktien?

Nein. Der Entleiher der Wertpapiere hat das Recht, in Bezug auf die Wertpapiere abzustimmen oder eine Zustimmung zu erteilen, wenn der Stichtag oder die Frist für die Abstimmung, die Erteilung der Zustimmung oder die Vornahme sonstiger Handlungen in die Leihfrist fällt.

Erhalten Teilnehmer am Aktienrendite-Optimierungsprogramm Rechte, Optionsscheine und Spin-Off-Aktien auf verliehene Aktien?

Ja. Der Verleiher der Wertpapiere erhält alle Rechte, Optionsscheine, Spin-Off-Aktien und Ausschüttungen, die auf verliehene Wertpapiere erfolgen.

Wie werden Darlehen in der Aktivitätsübersicht angezeigt?

Kreditsicherheiten, ausstehende Aktien, Aktivitäten und Erträge werden in den folgenden 6 Abschnitten des Kontoauszugs angezeigt:

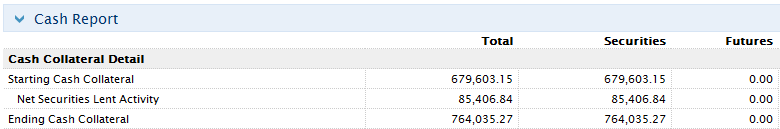

1. Details zum Barsaldo - zeigt den Anfangsbestand der Barsicherheiten, die Nettoveränderung aufgrund der Kreditaktivität (positiv, wenn neue Darlehen veranlasst wurden; negativ bei Netto-Rückgaben) und den Endbestand der Barsicherheiten.

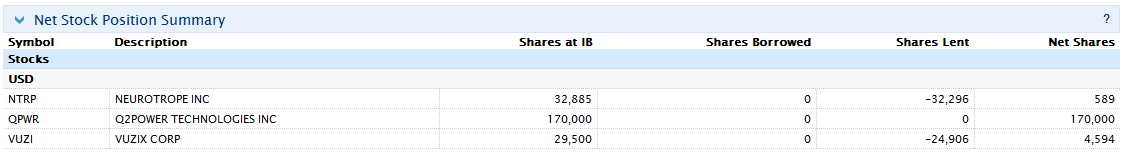

2. Netto-Aktienpositionsübersicht – für jede Aktie werden die Gesamtzahl der Aktien bei IBKR, die Anzahl der geliehenen Aktien, die Anzahl der verliehenen Aktien und die Netto-Aktien (= Aktien bei IBKR + geliehene Aktien - verliehene Aktien) angegeben.

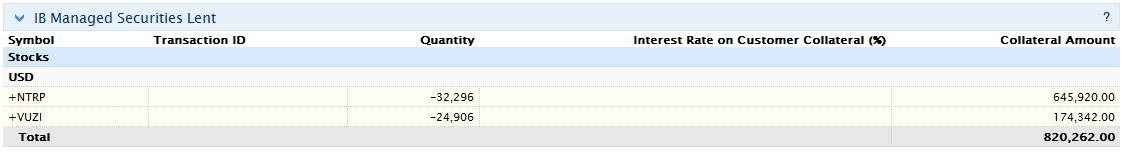

3. Von IBKR verwaltete und verliehene Wertpapiere – listet für jede Aktie, die über das Aktienrendite-Optimierungsprogramm ausgeliehen wurde, die Anzahl der ausgeliehenen Aktien und den Zinssatz (%) auf.

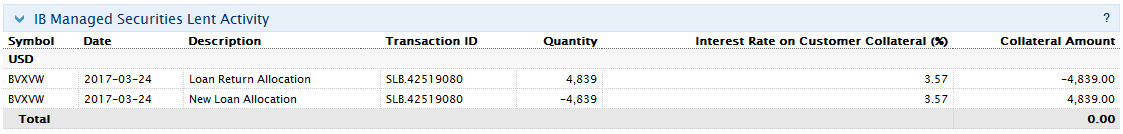

4. Umsätze zu von IBKR verwalteten und verliehenen Wertpapieren – listet für jedes Wertpapier die Darlehensaktivität auf, einschließlich Darlehensertragszuteilungen (d. h. beendete Darlehen), neue Darlehenszuteilungen (d. h. veranlasste Darlehen); die Aktienmenge; den Nettozinssatz (%); Zinssatz auf Kundensicherheiten (%) und den Sicherheitenbetrag.

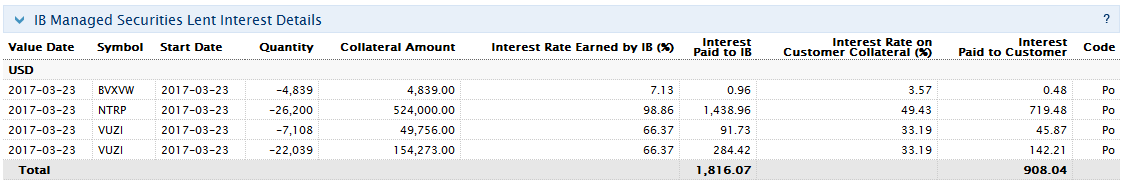

5. Zinsdetails zu von IBKR verwalteten und verliehenen Wertpapieren – Details auf Einzeldarlehensbasis, einschließlich des von IBKR erzielten Zinssatzes (%); des von IBKR erzielten Einkommens (stellt das Gesamteinkommen dar, das IBKR aus dem Darlehen erzielt, das gleich {Sicherheitsbetrag * Zinssatz)/360} ist); des Zinssatzes auf Kundensicherheiten (stellt etwa die Hälfte des Einkommens dar, das IB aus dem Darlehen erzielt) und des an den Kunden gezahlten Zinses (stellt das Zinseinkommen dar, das aus den Sicherheiten eines Kunden erzielt wird).

Hinweis: Dieser Abschnitt wird nur angezeigt, wenn die vom Kunden verdienten Zinsen für den Abrechnungszeitraum 1 USD übersteigen.

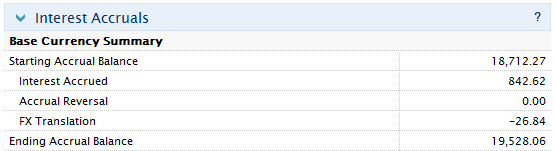

6. Aufgelaufene Zinsen – die Zinserträge werden hier als Zinsabgrenzung verbucht und wie alle anderen aufgelaufenen Zinsen behandelt (aggregiert, aber nur als Abgrenzung angezeigt, wenn sie 1 USD übersteigen und monatlich in Barmittel umgewandelt werden). Für die Jahresendberichterstattung wurden diese Zinserträge auf dem an US-Steuerzahler ausgegebenen Formular 1099 ausgewiesen.

Überblick zur T+2-Abwicklung

Einleitung

- Geringere Risiken für das Finanzsystem – Die Wahrscheinlichkeit, dass der Preis eines gegebenen Wertpapiers sich ändert, erhöht sich im Laufe der Zeit und somit verringert eine reduzierte Abwicklungsdauer ein Kreditrisiko aufgrund unterlassener Zahlung bzw. Zustellung dieses Wertpapiers. Indem der Nennwert von ausstehenden Nachschusspflichten im Rahmen der Abwicklung verringert wird, ist der Finanzsektor vor möglichen systemischen Auswirkungen aufgrund von schwerwiegenden Marktstörungen besser geschützt.

- Effizienter Einsatz von Barmitteln – Kunden mit „Cash”-Konten unterliegen Einschränkungen, die sie vom Handel mit nicht verrechneten Einlagen abhalten könnten (d. h. „Free-Riding” oder der Kauf und Verkauf von Wertpapieren ohne für diese zu zahlen). Dank der T+2-Abwicklung wird der Verkauf eines Wertpapiers von nun an 1 Geschäftstag eher verfügbar sein, wodurch schnellerer Zugang zu Einlagen gewährt wird und diese wieder für nachfolgende Käufe eingesetzt werden können.

- Erweiterte Vereinheitlichung von Abwicklungen auf globaler Ebene - Der Übergang zu einem T+2-Abwicklungszeitraum wird die Anpassung US-amerikanischer und kanadischer Märkte an andere große internationale Märkte in Europa und Asien ermöglichen, wo die T+2-Abwicklung bereits stattfindet.

Wird sich die Abwicklung für Käufe und Verkäufe von Optionen, Futures oder Future-Optionskontrakten ändern?

Nein. Diese Produkte werden derzeit in einem Zeitraum von T+1 abgewickelt und dieser Abwicklungszeitraum wird sich nicht ändern.

Allocation of Partial Fills

How are executions allocated when an order receives a partial fill because an insufficient quantity is available to complete the allocation of shares/contracts to sub-accounts?

Overview:

From time-to-time, one may experience an allocation order which is partially executed and is canceled prior to being completed (i.e. market closes, contract expires, halts due to news, prices move in an unfavorable direction, etc.). In such cases, IB determines which customers (who were originally included in the order group and/or profile) will receive the executed shares/contracts. The methodology used by IB to impartially determine who receives the shares/contacts in the event of a partial fill is described in this article.

Background:

Before placing an order CTAs and FAs are given the ability to predetermine the method by which an execution is to be allocated amongst client accounts. They can do so by first creating a group (i.e. ratio/percentage) or profile (i.e. specific amount) wherein a distinct number of shares/contracts are specified per client account (i.e. pre-trade allocation). These amounts can be prearranged based on certain account values including the clients’ Net Liquidation Total, Available Equity, etc., or indicated prior to the order execution using Ratios, Percentages, etc. Each group and/or profile is generally created with the assumption that the order will be executed in full. However, as we will see, this is not always the case. Therefore, we are providing examples that describe and demonstrate the process used to allocate partial executions with pre-defined groups and/or profiles and how the allocations are determined.

Here is the list of allocation methods with brief descriptions about how they work.

· AvailableEquity

Use sub account’ available equality value as ratio.

· NetLiq

Use subaccount’ net liquidation value as ratio

· EqualQuantity

Same ratio for each account

· PctChange1:Portion of the allocation logic is in Trader Workstation (the initial calculation of the desired quantities per account).

· Profile

The ratio is prescribed by the user

· Inline Profile

The ratio is prescribed by the user.

· Model1:

Roughly speaking, we use each account NLV in the model as the desired ratio. It is possible to dynamically add (invest) or remove (divest) accounts to/from a model, which can change allocation of the existing orders.

Basic Examples:

Details:

CTA/FA has 3-clients with a predefined profile titled “XYZ commodities” for orders of 50 contracts which (upon execution) are allocated as follows:

Account (A) = 25 contracts

Account (B) = 15 contracts

Account (C) = 10 contracts

Example #1:

CTA/FA creates a DAY order to buy 50 Sept 2016 XYZ future contracts and specifies “XYZ commodities” as the predefined allocation profile. Upon transmission at 10 am (ET) the order begins to execute2but in very small portions and over a very long period of time. At 2 pm (ET) the order is canceled prior to being executed in full. As a result, only a portion of the order is filled (i.e., 7 of the 50 contracts are filled or 14%). For each account the system initially allocates by rounding fractional amounts down to whole numbers:

Account (A) = 14% of 25 = 3.5 rounded down to 3

Account (B) = 14% of 15 = 2.1 rounded down to 2

Account (C) = 14% of 10 = 1.4 rounded down to 1

To Summarize:

A: initially receives 3 contracts, which is 3/25 of desired (fill ratio = 0.12)

B: initially receives 2 contracts, which is 2/15 of desired (fill ratio = 0.134)

C: initially receives 1 contract, which is 1/10 of desired (fill ratio = 0.10)

The system then allocates the next (and final) contract to an account with the smallest ratio (i.e. Account C which currently has a ratio of 0.10).

A: final allocation of 3 contracts, which is 3/25 of desired (fill ratio = 0.12)

B: final allocation of 2 contracts, which is 2/15 of desired (fill ratio = 0.134)

C: final allocation of 2 contract, which is 2/10 of desired (fill ratio = 0.20)

The execution(s) received have now been allocated in full.

Example #2:

CTA/FA creates a DAY order to buy 50 Sept 2016 XYZ future contracts and specifies “XYZ commodities” as the predefined allocation profile. Upon transmission at 11 am (ET) the order begins to be filled3 but in very small portions and over a very long period of time. At 1 pm (ET) the order is canceled prior being executed in full. As a result, only a portion of the order is executed (i.e., 5 of the 50 contracts are filled or 10%).For each account, the system initially allocates by rounding fractional amounts down to whole numbers:

Account (A) = 10% of 25 = 2.5 rounded down to 2

Account (B) = 10% of 15 = 1.5 rounded down to 1

Account (C) = 10% of 10 = 1 (no rounding necessary)

To Summarize:

A: initially receives 2 contracts, which is 2/25 of desired (fill ratio = 0.08)

B: initially receives 1 contract, which is 1/15 of desired (fill ratio = 0.067)

C: initially receives 1 contract, which is 1/10 of desired (fill ratio = 0.10)

The system then allocates the next (and final) contract to an account with the smallest ratio (i.e. to Account B which currently has a ratio of 0.067).

A: final allocation of 2 contracts, which is 2/25 of desired (fill ratio = 0.08)

B: final allocation of 2 contracts, which is 2/15 of desired (fill ratio = 0.134)

C: final allocation of 1 contract, which is 1/10 of desired (fill ratio = 0.10)

The execution(s) received have now been allocated in full.

Example #3:

CTA/FA creates a DAY order to buy 50 Sept 2016 XYZ future contracts and specifies “XYZ commodities” as the predefined allocation profile. Upon transmission at 11 am (ET) the order begins to be executed2 but in very small portions and over a very long period of time. At 12 pm (ET) the order is canceled prior to being executed in full. As a result, only a portion of the order is filled (i.e., 3 of the 50 contracts are filled or 6%). Normally the system initially allocates by rounding fractional amounts down to whole numbers, however for a fill size of less than 4 shares/contracts, IB first allocates based on the following random allocation methodology.

In this case, since the fill size is 3, we skip the rounding fractional amounts down.

For the first share/contract, all A, B and C have the same initial fill ratio and fill quantity, so we randomly pick an account and allocate this share/contract. The system randomly chose account A for allocation of the first share/contract.

To Summarize3:

A: initially receives 1 contract, which is 1/25 of desired (fill ratio = 0.04)

B: initially receives 0 contracts, which is 0/15 of desired (fill ratio = 0.00)

C: initially receives 0 contracts, which is 0/10 of desired (fill ratio = 0.00)

Next, the system will perform a random allocation amongst the remaining accounts (in this case accounts B & C, each with an equal probability) to determine who will receive the next share/contract.

The system randomly chose account B for allocation of the second share/contract.

A: 1 contract, which is 1/25 of desired (fill ratio = 0.04)

B: 1 contract, which is 1/15 of desired (fill ratio = 0.067)

C: 0 contracts, which is 0/10 of desired (fill ratio = 0.00)

The system then allocates the final [3] share/contract to an account(s) with the smallest ratio (i.e. Account C which currently has a ratio of 0.00).

A: final allocation of 1 contract, which is 1/25 of desired (fill ratio = 0.04)

B: final allocation of 1 contract, which is 1/15 of desired (fill ratio = 0.067)

C: final allocation of 1 contract, which is 1/10 of desired (fill ratio = 0.10)

The execution(s) received have now been allocated in full.

Available allocation Flags

Besides the allocation methods above, user can choose the following flags, which also influence the allocation:

· Strict per-account allocation.

For the initially submitted order if one or more subaccounts are rejected by the credit checking, we reject the whole order.

· “Close positions first”1.This is the default handling mode for all orders which close a position (whether or not they are also opening position on the other side or not). The calculation are slightly different and ensure that we do not start opening position for one account if another account still has a position to close, except in few more complex cases.

Other factor affects allocations:

1) Mutual Fund: the allocation has two steps. The first execution report is received before market open. We allocate based onMonetaryValue for buy order and MonetaryValueShares for sell order. Later, when second execution report which has the NetAssetValue comes, we do the final allocation based on first allocation report.

2) Allocate in Lot Size: if a user chooses (thru account config) to prefer whole-lot allocations for stocks, the calculations are more complex and will be described in the next version of this document.

3) Combo allocation1: we allocate combo trades as a unit, resulting in slightly different calculations.

4) Long/short split1: applied to orders for stocks, warrants or structured products. When allocating long sell orders, we only allocate to accounts which have long position: resulting in calculations being more complex.

5) For non-guaranteed smart combo: we do allocation by each leg instead of combo.

6) In case of trade bust or correction1: the allocations are adjusted using more complex logic.

7) Account exclusion1: Some subaccounts could be excluded from allocation for the following reasons, no trading permission, employee restriction, broker restriction, RejectIfOpening, prop account restrictions, dynamic size violation, MoneyMarketRules restriction for mutual fund. We do not allocate to excluded accountsand we cancel the order after other accounts are filled. In case of partial restriction (e.g. account is permitted to close but not to open, or account has enough excess liquidity only for a portion of the desired position).

Footnotes:

Overview of IBKR issued Share CFDs

The following article is intended to provide a general introduction to share-based Contracts for Differences (CFDs) issued by IBKR.

For Information on IBKR Index CFDs click here. For Forex CFDs click here. For Precious Metals click here.

Topics covered are as follows:

I. CFD Definition

II. Comparison Between CFDs and Underlying Shares

III. CFD Tax and Margin Advantage

IV. US ETFs

V. CFD Resources

VI. Frequently Asked Questions

Risk Warning

CFDs are complex instruments and come with a high risk of losing money rapidly due to leverage.

61% of retail investor accounts lose money when trading CFDs with IBKR.

You should consider whether you understand how CFDs work and whether you can afford to take the high risk of losing your money.

ESMA Rules for CFDs (Retail Clients of IBKRs European entities, including so-called F segments)

The European Securities and Markets Authority (ESMA) has enacted new CFD rules effective 1st August 2018.

The rules include: 1) leverage limits on the opening of a CFD position; 2) a margin close out rule on a per account basis; and 3) negative balance protection on a per account basis.

The ESMA Decision is only applicable to retail clients. Professional clients are unaffected.

Please refer to the following articles for more detail:

ESMA CFD Rules Implementation at IBKR (UK) and IBKR LLC

ESMA CFD Rules Implementation at IBIE and IBCE

I. Overview

IBKR CFDs are OTC contracts which deliver the return of the underlying stock, including dividends and corporate actions (read more about CFD corporate actions).

Said differently, it is an agreement between the buyer (you) and IBKR to exchange the difference in the current value of a share, and its value at a future time. If you hold a long position and the difference is positive, IBKR pays you. If it is negative, you pay IBKR.

Our Share CFDs offer Direct Market Access (DMA). Our Share CFD quotes are identical to the Smart-routed quotes for shares that you can observe in the Trader Workstation. Similar to shares, your non-marketable (i.e. limit) orders have the underlying hedge directly represented on the deep book of those exchanges at which it trades. This also means that you can place orders to buy the CFD at the underlying bid and sell at the offer.

To compare IBKR’s transparent CFD model to others available in the market please see our Overview of CFD Market Models.

We currently offer approximately 8500 Share CFDs covering the principal markets in the US, Europe and Asia. Eligible shares have minimum market capitalization of USD 500 million and median daily trading value of at least USD 600 thousand. Please see CFD Product Listings for more detail.

Most order types are available for CFDs, including auction orders and IBKR Algos.

CFDs on US share can also be traded during extended exchange hours and overnight. Other CFDs are traded during regular hours.

II. Comparison Between CFDs and Underlying Shares

| BENEFITS of IBKR CFDs | DRAWBACKS of IBKR CFDs |

|---|---|

| No stamp duty or financial transaction tax (UK, France, Belgium, Spain) | No ownership rights |

| Generally lower margin rates than shares* | Complex corporate actions may not always be exactly replicable |

| Tax treaty rates for dividends without need for reclaim | Taxation of gains may differ from shares (please consult your tax advisor) |

| Exemption from day trading rules | |

| US ETFs tradable as CFDs** |

*IB LLC and IB-UK accounts.

**EEA area clients cannot trade US ETFs directly, as they do not publish KIDs.

III. CFD Tax and Margin Advantage

Where stamp duty or financial transaction tax is applied, currently in the UK (0.5%), France (0.3%), Belgium (0.35%) and Spain (0.2%), it has a substantially detrimental impact on returns, particular in an active trading strategy. The taxes are levied on buy-trades, so each time you open a long, or close a short position, you will incur tax at the rates described above.

The amount of available leverage also significantly impacts returns. For European IBKR entities, margin requirements are risk-based for both stocks and CFDs, and therefore generally the same. IB-UK and IB LLC accounts however are subject to Reg T requirements, which limit available leverage to 2:1 for positions held overnight.

To illustrate, let's assume that you have 20,000 to invest and wish to leverage your investment fully. Let's also assume that you hold your positions overnight and that you trade in and out of positions 5 times in a month.

Let's finally assume that your strategy is successful and that you have earned a 5% return on your gross (fully leveraged) investment.

The table below shows the calculation in detail for a UK security. The calculations for France, Belgium and Spain are identical, except for the tax rates applied.

| UK CFD | UK Stock | UK Stock | |

|---|---|---|---|

| All Entities |

EU Account

|

IB LLC or IBUK Acct

|

|

| Tax Rate | 0% | 0.50% | 0.50% |

| Tax Basis | N/A | Buy Orders | Buy Orders |

| # of Round trips | 5 | 5 | 5 |

| Commission rate | 0.05% | 0.05% | 0.05% |

| Overnight Margin | 20% | 20% | 50% |

| Financing Rate | 1.508% | 1.508% | 1.508% |

| Days Held | 30 | 30 | 30 |

| Gross Rate of Return | 5% | 5% | 5% |

| Investment | 100,000 | 100,000 | 40,000 |

| Amount Financed | 100,000 | 80,000 | 20,000 |

| Own Capital | 20,000 | 20,000 | 20,000 |

| Tax on Purchase | 0.00 | 2,500.00 | 1,000.00 |

| Round-trip Commissions | 500.00 | 500.00 | 200.00 |

| Financing | 123.95 | 99.16 | 24.79 |

| Total Costs | 623.95 | 3099.16 | 1224.79 |

| Gross Return | 5,000 | 5,000 | 2,000 |

| Return after Costs | 4,376.05 | 1,900.84 | 775.21 |

| Difference | -57% | -82% |

The following table summarizes the reduction in return for a stock investment, by country where tax is applied, compared to a CFD investment, given the above assumptions.

| Stock Return vs cfD | Tax Rate | EU Account | IB LLC or IBUK Acct |

|---|---|---|---|

| UK | 0.50% | -57% | -82% |

| France | 0.30% | -34% | -73% |

| Belgium | 0.35% | -39% | -75% |

| Spain | 0.20% | -22% | -69% |

IV. US ETFs

EEA area residents who are retail investors must be provided with a key information document (KID) for all investment products. US ETF issuers do not generally provide KIDs, and US ETFs are therefore not available to EEA retail investors.

CFDs on such ETFs are permitted however, as they are derivatives for which KIDs are available.

Like for all share CFDs, the reference price for CFDs on ETFs is the exchange-quoted, SMART-routed price of the underlying ETF, ensuring economics that are identical to trading the underlying ETF.

V. Extended and Overnight Hours

US CFDs can be traded from 04:00 to 20:00EST, and the again overnight from 20:00 to 03:30 the following day. Trades in the overnight session are attributed to the day when the session ends, even if a trade is entered before midnight the previous day. This has implications for corporate actions and financing.

Trades entered before midnight on the day before ex-date will not have a dividend entitlement. Trades before midnight will settle as if they had been traded the following day, delaying the start of financing.

VI. CFD Resources

Below are some useful links with more detailed information on IBKR’s CFD offering:

The following video tutorial is also available:

How to Place a CFD Trade on the Trader Workstation

VII. Frequently Asked Questions

What Stocks are available as CFDs?

Large and Mid-Cap stocks in the US, Western Europe, Nordic and Japan. Liquid Small Cap stocks are also available in many markets. Please see CFD Product Listings for more detail. More countries will be added in the near future.

Do you have CFDs on other asset classes?

Yes. Please see IBKR Index CFDs - Facts and Q&A, Forex CFDs - Facts and Q&A and Metals CFDs - Facts and Q&A.

How do you determine your Share CFD quotes?

IBKR CFD quotes are identical to the Smart routed quotes for the underlying share. IBKR does not widen the spread or hold positions against you. To learn more please go to Overview of CFD Market Models.

Can I see my limit orders reflected on the exchange?

Yes. IBKR offers Direct market Access (DMA) whereby your non-marketable (i.e. limit) orders have the underlying hedges directly represented on the deep books of the exchanges on which they trade. This also means that you can place orders to buy the CFD at the underlying bid and sell at the offer. In addition, you may also receive price improvement if another client's order crosses yours at a better price than is available on public markets.

How do you determine margins for Share CFDs?

IBKR establishes risk-based margin requirements based on the historical volatility of each underlying share. The minimum margin is 10%, making CFDs more margin-efficient than trading the underlying share in many cases. Retail investors are subject to additional margin requirements mandated by the European regulators. There are no portfolio off-sets between individual CFD positions or between CFDs and exposures to the underlying share. Concentrated positions and very large positions may be subject to additional margin. Please refer to CFD Margin Requirements for more detail.

Are short Share CFDs subject to forced buy-in?

Yes. In the event the underlying stock becomes difficult or impossible to borrow, the holder of the short CFD position may become subject to buy-in.

How do you handle dividends and corporate actions?

IBKR will generally reflect the economic effect of the corporate action for CFD holders as if they had been holding the underlying security. Dividends are reflected as cash adjustments, while other actions may be reflected through either cash or position adjustments, or both. For example, where the corporate action results in a change of the number of shares (e.g. stock-split, reverse stock split), the number of CFDs will be adjusted accordingly. Where the action results in a new entity with listed shares, and IBKR decides to offer these as CFDs, then new long or short positions will be created in the appropriate amount. For an overview please CFD Corporate Actions.

*Please note that in some cases it may not be possible to accurately adjust the CFD for a complex corporate action such as some mergers. In these cases IBKR may terminate the CFD prior to the ex-date.

Can anyone trade IBKR CFDs?

All clients can trade IBKR CFDs, except residents of the USA, Canada, Hong Kong, New Zealand and Israel. There are no exemptions based on investor type to the residency based exclusions.

What do I need to do to start trading CFDs with IBKR?

You need to set up trading permission for CFDs in Client Portal, and agree to the relevant disclosures. If your account is with IBKR (UK) or with IBKR LLC, IBKR will then set up a new account segment (identified with your existing account number plus the suffix “F”). Once the set-up is confirmed you can begin to trade. You do not need to fund the F-account separately, funds will be automatically transferred to meet CFD initial margin requirements from your main account.

If your account is with another IBKR entity, only the permission is required; an additional account segment is not necessary.

Are there any market data requirements?

The market data for IBKR Share CFDs is the market data for the underlying shares. It is therefore necessary to have market data permissions for the relevant exchanges. If you already have market data permissions for an exchange for trading the shares, you do not need to do anything. If you want to trade CFDs on an exchange for which you do not currently have market data permissions, you can set up the permissions in the same way as you would if you planned to trade the underlying shares.

How are my CFD trades and positions reflected in my statements?

If you are a client of IBKR (U.K.) or IBKR LLC, your CFD positions are held in a separate account segment identified by your primary account number with the suffix “F”. You can choose to view Activity Statements for the F-segment either separately or consolidated with your main account. You can make the choice in the statement window in Client Portal.

If you are a client of other IBKR entities, there is no separate segment. You can view your positions normally alongside your non-CFD positions.

Can I transfer in CFD positions from another broker?

IBKR does not facilitate the transfer of CFD positions at this time.

Are charts available for Share CFDs?

Yes.

In what type of IBKR accounts can I trade CFDs e.g., Individual, Friends and Family, Institutional, etc.?

All margin and cash accounts are eligible for CFD trading.

What are the maximum a positions I can have in a specific CFD?

There is no pre-set limit. Bear in mind however that very large positions may be subject to increased margin requirements. Please refer to CFD Margin Requirements for more detail.

Can I trade CFDs over the phone?

No. In exceptional cases we may agree to process closing orders over the phone, but never opening orders.

IBKR Stock Yield Enhancement Program

PROGRAM OVERVIEW

The Stock Yield Enhancement Program provides the opportunity to earn extra income on the fully-paid shares of stock held in your account by allowing IBKR to borrow shares from you in exchange for collateral (either U.S. Treasuries or cash), and then lend the shares to traders who want to sell them short and are willing to pay interest to borrow them. For additional information on the Stock Yield Enhancement Program please see here or review the Frequently Asked Questions page.

HOW TO ENROLL IN THE STOCK YIELD ENHANCEMENT PROGRAM

To enroll, please login to the Client Portal. Once logged in, click the User menu (head and shoulders icon in the top right corner) followed by Settings.

In the Trading section of the Settings page, click the link for the Stock Yield Enhancement Program. Select the checkbox on the next screen and click Continue. You will then be presented with the requisite forms and disclosures needed to enroll in the program. Once you have reviewed and signed the forms, your request will be submitted for processing. Please allow 24-48 hours for enrollment to become active.

.png)

.png)

India Intra-Day Shorting Risk Disclosure

Interactive Brokers currently offers the ability to short sell stocks before taking delivery on an intra-day basis. In accordance with IB’s intra-day shorting rules, traders are required to deliver shares sold or close short stock positions prior to the end of the trading session.

Should traders establish a short stock position intra-day and still hold the position ten minutes prior to the end of the trading session at 15:20 IST, Interactive Brokers may, on a best efforts basis, close the position on your behalf. If the position is not closed by the end of the day and the shares are not delivered by the customer before settlement, the loss on account of auction will be borne by the customer. Please note that prices in the auction market are highly variable and typically not favorable compared to the normal market.

It is important to note, IB will not take into consideration any closing orders for short stock positions placed by the customer which may still be working. If your account holds a short position ten minutes prior to the end of the trading session and you have placed working orders to close those positions, there is the possibility your closing order will execute and that IB will act to close out your short position. In this situation you will be responsible for both executions and will need to manage your long position accordingly.

A fee of INR 2,000 will be charged for this manual processing in addition to any external penalties in the case of short stock positions resulting in auction trades. As such, we strongly urge customers to monitor their positions and take appropriate action themselves in order to avoid this.

When I short a stock, when will the hard to borrow interest begin accruing?

Short positions will have a borrow interest/fee associated with them.

Borrow interest will begin being charged on a short position from short settlement date to buy-to-cover settlement date.

For example, you sell XYZ on Monday, and you close the position on Tuesday. Borrow interest would start to be charged upon Wednesday's settlement date (T+2). Interest would cease to be charged on Thursday, the settlement date (T+2) of the buy-to-cover order.

Why do I receive a notice of a potential buy-in of my short position when your Short Stock Availability List is showing shares available to borrow?

As background, the short stock availability list represents the inventory of shares which IBKR has available to lend and which other brokers have indicated that they have available to lend. While it is updated on a near real-time basis throughout the day for changes to IBKR's inventory and periodically throughout the day to reflect updates to the availability lists of other brokers, many brokers provide updates only once per day.

It should be noted that the purpose of the short stock availability list is to meet the broker's regulatory obligation that they have made a reasonable determination that a security can be borrowed in time for settlement three business days later. There is no regulatory requirement, in most instances, that the broker pre-borrow shares to effect delivery on a short sale prior to settlement and the requirement which this list serves to address is completely separate from the SEC rules which require that the broker force-close any short position having a delivery obligation subject to fail with the clearinghouse on any given day.

It is these rules which we are adhering to when we review your short positions relative to our settlement obligations with the clearinghouse each day. While the shares necessary to cover your short sale may have been available as of the date your trade took place and subsequently thereafter, there can be no assurance that those shares can be borrowed indefinitely. The inventory of available shares to borrow is dynamic and subject to change throughout a given day. When we believe that there is a reasonable chance that we will not be able to maintain your borrow position on a particular day, we will make every effort to provide you with a notice of those short positions which are likely to be bought in absent preemptive action on your part.

Overview of Regulation SHO

Regulation SHO, adopted by the SEC in January 2005, sets forth the regulatory framework governing short sales. Two key provisions, intended to address problems associated with persistent fails to deliver and potentially abusive naked short selling, involve locate and close-out requirements.

Under the locate requirement, a broker-dealer must have reasonable grounds to believe that the security can be borrowed so that it can be delivered on the delivery due date before effecting a short sale order.

The close-out requirement requires that the clearing broker take immediate action to close out a fail to deliver position in a threshold security that has persisted for 13 consecutive settlement days by purchasing securities of like kind and quantity. Until the position is closed out, the broker may not effect further short sales in that threshold security without borrowing or entering into a bona fide agreement to borrow the security (known as the "pre-borrowing" requirement)

IMPORTANT NOTE:

In October 2008, the SEC amended Regulation SHO with temporary Rule 204T (in place until July 31, 2009) which requires that any broker having a fail to deliver position at NSCC on the settlement date immediately borrow or purchase securities to close out the amount of the fail to deliver position by no later than the beginning of regular trading hours on the following settlement date (the “Close-Out Date”). This close-out requirement requires that the broker take affirmative action to purchase or borrow securities and not offset the fail to deliver position with shares it will receive on the Close-Out Date. Rule 204T applies to all securities not just threshold securities.

I have an open order to sell short stock that should have been executed, but it is still on my TWS and not being filled.

When traders attempt to sell short a stock which IBKR does not currently have in inventory to loan them, IBKR will look for these shares “on the street”, which means from other brokerage firms. This search is conducted on a best-efforts only basis. While IBKR searches for the shares, the order status box on the TWS Order Management page should be dark green and will show a small icon of a pair of binoculars, which indicates we are searching. In the WebTrader, there are no status colors or icons. The order will simply not execute as IBKR searches for the shares on the street.