Les résidents non américains sont-ils soumis à une retenue fiscale ?

Les informations concernant les obligations fiscales sont communiquées, le cas échéant, aux autorités fiscales de votre pays de résidence ainsi qu’à d’autres pays si vous négociez des produits soumis à des exigences fiscales locales. Sauf instruction spécifique d’une autorité fiscale, IBKR ne prélève pas d’impôts sur le produit des ventes de titres. Nous sommes tenus par la loi fiscale américaine, par exemple, de retenir les impôts américains sur les dividendes versés par les entreprises américaines aux personnes étrangères à un taux de 30 %. Ce taux peut être inférieur si les États-Unis ont conclu une convention fiscale avec votre pays. De plus, les revenus d’intérêts de placement ne sont pas soumis à la retenue fiscale américaine. Toutes les retenues pour les personnes et la plupart des entités non américaines seront déclarées sur le formulaire 1042-S à la fin de chaque année. Pour plus d’informations, veuillez consulter la publication IRS 901 et/ou votre conseiller fiscal.

FAQ : Programme d'amélioration du rendement des actions

Quel est l'objectif du Programme d'amélioration du rendement des actions ?

Le Programme d'amélioration du rendement des actions fournit aux clients l'opportunité de recevoir un revenu supplémentaire sur des positions de titres qui seraient normalement distinctes (titres entièrement payés et en excès de marge) en autorisant IBKR a prêter ces titres à des tiers. Les clients participant au programme recevront une garantie (U.S. Treasuries ou espèces) pour assurer le retour du prêt d'action à la fin.

Que sont les titres entièrement payés et en excès de marge ?

Les titres entièrement payés sont les titres dans le compte d'un client qui ont été complètement payés. Les titres en excès de marge sont des titres qui ne sont pas entièrement payés, mais dont la valeur marchande dépasse 140 % du solde débiteur de marge du client.

Comment le client reçoit-il le revenu perçu sur une transaction dans le cadre du Programme d'amélioration du rendement des actions ?

Le revenu qu'un client reçoit en échange du prêt de ses actions dépend des taux sur le marché de prêt de titres gré à gré. Ces taux peuvent varier considérablement, pas uniquement par rapport au titre prêté mais aussi par rapport à la date de prêt. En général, IBKR paye des intérêts aux participants sur leur garantie à un taux proche des 50 % des montants reçus par IBKR pour le prêt des actions.

Comment le montant de la garantie pour un prêt donné est-il déterminé ?

La garantie (U.S. Treasuries ou espèces) sous-jacente au prêt de titre et utilisée pour déterminer les paiements d'intérêt, est déterminée grâce à une convention du secteur selon laquelle le cours de clôture de l'action est multiplié par un certain pourcentage (généralement 102-105 %), puis arrondi au dollar/centime/pence/etc. le plus proche. Il existe plusieurs convention de secteur par devise. Par exemple, un prêt de 100 actions d'une action USD qui clôture à 59,24 $ serait égal à 6 100 $ (59,24 $ * 1,02 = 60,4248 $, arrondi à 61 $, multiplié par 100). Le tableau ci-dessous présente les conventions de secteur par devise :

| USD | 102 % ; arrondi au dollar le plus proche |

| CAD | 102 % ; arrondi au dollar le plus proche |

| EUR | 105 % ; arrondi au centime le plus proche |

| CHF | 105 % ; arrondi au centime (rappen) le plus proche |

| GBP | 105 % ; arrondi au pence le plus proche |

| HKD | 105 % ; arrondi au centime le plus proche |

Pour plus d'informations, veuillez consulter KB1146.

Comment et où la garantie est-elle détenue pour les prêts dans le Programme d'amélioration du rendement des actions ?

Pour les clients d'IBLLC, la garantie sera détenue sous la forme d'espèces ou de titres U.S. Treasury et sera transférée pour conservation à la filiale d'IBLLC, IBKR Securities Services LLC (IBKRSS). La garantie pour vos prêts dans le cadre du Programme sera détenue par IBKRSS dans un compte à votre profit, sur lequel vous aurez une sûreté de première priorité rendue opposable. Dans l'éventualité d'une faillite d'IBLLC, vous pourrez obtenir un accès à la garantie directement par IBKRSS, sans passer par IBLLC. Veuillez consulter le Securities Account Control Agreement pour plus de détails, ici. Pour les clients hors IBLLC, la garantie sera détenue et protégée par l'entité détenant le compte. Par exemple, les comptes IBIE verront leur garantie détenue et protégée chez IBIE.

Comment les ventes longues, les transferts de titres prêtés par le Programme d'amélioration du rendement des actions d'IBKR ou la désinscription peuvent impacter les intérêts ?

Les intérêts cessent de s'accumuler au jour ouvré suivant la date de la transaction (T+1). Les intérêts cessent également de s'accumuler au jour ouvré suivant la saisie du transfert ou la date de désinscription.

Quelles sont les exigences d'admissibilité pour participer au Programme d'amélioration du rendement des actions d'IBKR ?

| ENTITÉS ADMISSIBLES* |

| IB LLC |

| IB UK (comptes SIPP exclus) |

| IB IE |

| IB CE |

| IB HK |

| IB Canada (comptes RRSP/TFSA exclus) |

| IB Singapore |

| TYPES DE COMPTE ADMISSIBLES |

| Comptant (capital minimum supérieur à 50 000 $ à la date d'inscription) |

| Marge |

| Comptes de clients de conseiller financier* |

| Comptes de clients de courtier introducteur : en transparence et confidentiel* |

| Compte Omnibus de courtier introducteur |

| Limite de trading distincte (STL) |

*Le compte inscrit doit répondre aux exigences concernant le capital minimum pour les comptes sur marge et les comptes au comptant.

Les clients d'IB Japan, IB Europe SARL, IBKR Australia et IB India ne sont pas admissibles. Les clients du Japon et de l'Inde maintenant des comptes avec IB LLC sont admissibles.

De plus, les comptes de clients de conseiller financier, clients de courtiers introducteurs en transparence et courtiers omnibus qui répondent aux exigences ci-dessus peuvent participer. Dans le cas des conseillers financiers et courtiers introducteurs en transparence, les clients doivent signer les accords eux-mêmes. Pour les courtiers Omnibus, le courtier signe l'accord.

Les comptes IRA peuvent-ils participer au Programme d'amélioration du rendement des actions ?

Oui.

Les compartiments des comptes IRA gérés par Interactive Brokers Asset Management peuvent-ils participer au Programme d'amélioration du rendement des actions ?

Non.

Les comptes SIPP UK peuvent-ils participer au Programme d'amélioration du rendement des actions ?

Non.

Que se passe-t-il si le capital du compte au comptant participant passe en dessous du seuil de 50 000 $ ?

Le compte au comptant doit répondre à cette exigence de capital minimum seulement au moment de l'inscription au programme. Si le capital passe en dessous de ce niveau par la suite, il n'y aura aucun impact sur les prêts existants ou la capacité à initier de nouveaux prêts.

Comment s'inscrire au Programme d'amélioration du rendement des actions d'IBKR ?

Pour vous inscrire, veuillez vous connecter au Portail Client. Une fois connecté, cliquez sur le menu Utilisateur (icône avec tête et épaules en haut à droite) puis sur Paramètres. Puis, sous Paramètres de compte, trouvez la section Trading et cliquez sur Programme d'amélioration du rendement des actions pour vous inscrire. Les formulaires et déclarations requis pour l'inscription au Programme s'afficheront. Quand vous aurez lu et signé les formulaires, votre demande sera soumise pour traitement. Veuillez attendre 24-48 pour que votre inscription devienne active.

Comment mettre fin à la participation au Programme d'amélioration du rendement des actions ?

Pour vous désinscrire, veuillez vous connecter au Portail Client. Une fois connecté, cliquez sur le menu Utilisateur (icône avec tête et épaules en haut à droite) puis sur Paramètres. Sous la section Paramètres de compte, vous trouverez Trading, puis cliquer sur Programme d'amélioration du rendement des actions et suivez les étapes requises. Votre demande sera ensuite soumise pour traitement. Les demandes de désinscription sont généralement traitées en fin de journée.

Si un compte s'inscrit puis se désinscrit, combien de temps doit-il attendre pour pouvoir se réinscrire ?

Après la désinscription, le compte doit attendre 90 jours avant de pouvoir se réinscrire.

Quels types de positions peuvent être prêtés ?

| Marché U.S. | Marché EU | Marché HK | Marché CAD |

| Action ordinaire (cotée, PINK et OTCBB) | Action ordinaire (cotée) | Action ordinaire (cotée) | Action ordinaire (cotée) |

| ETF | ETF | ETF | ETF |

| Action de priorité | Action de priorité | Action de priorité | Action de priorité |

| Obligations d'entreprise* |

*Les obligations municipales ne sont pas admissibles.

Y a-t-il des restrictions sur le prêt d'actions qui se négocient sur le marché secondaire après une IPO ?

Non, tant que le compte n'a pas de restrictions en place pour les titres admissibles détenus dans le compte.

Comment IBKR détermine le montant des actions admissibles au prêt ?

La première étape est de déterminer la valeur des titres, le cas échéant, sur lesquels IBKR détient une garantie de marge et peut prêter sans que le client participe au Programme d'amélioration du rendement des actions. Un courtier qui finance les achats de titres d'un client avec un prêt sur marge est autorisé par la réglementation de prêter ou donner en garantie les titres du client pour un montant pouvant aller jusqu'à 140 % du solde débiteur en espèces. Par exemple, si le client maintient un solde de trésorerie de 50,000 $ en titres ayant une valeur de marché de 100 000 $, le solde débiteur ou de prêt sera de 50 000 $ et le courtier détient une garantie sur 140 % de ce solde ou 70 000 $ de titres. Tout titre détenu par le client au-dessus de ce montant sont des titres en excès de marge (30 000 $ dans cet exemple) et doivent être séparées sauf si le client donne à IBKR l'autorisation de les prêter dans le cadre du Programme d'amélioration du rendement des actions.

Le solde débiteur est déterminé en convertissant tous les solde de trésorerie non libellé en USD, en USD, puis en retirant toutes les recettes de vente d'actions à découvert (converties en USD si nécessaire). Si le résultat est négatif, nous libérerons 140 % de ce nombre négatif. Les soldes de trésorerie maintenus pour les matières premières ou les métaux comptants et CFD ne sont pas pris en compte. Pour plus de détails, veuillez cliquer ici.

EXEMPLE 1 : Le client a une position longue de 100 000 EUR dans un compte avec USD pour devise de base avec un taux EUR.USD de 1.40. Le client achète des actions libellées en USD pour une valeur de 112 000 $ (équivalent de 80 000 EUR). Tous les titres sont considérés comme entièrement payés car le solde de trésorerie converti en USD est un crédit.

| Composant | EUR | USD | Base (USD) |

| Trésorerie | 100 000 | (112 000) | 28 000 $ |

| Action longue | 112 000 $ | 112 000 $ | |

| Val. nette liqu. | 140 000 $ |

EXEMPLE 2 : Le client détient un position longue en USD de 80 000, une position d'action longue libellée en USD de 100 000 $ et une position d'action à découvert libellée en USD de 100 000 $. Les titres longs, d'un total de 28 000 $ sont considérés comme des titres sur marge et les 72 000 $ restants sont les titres en excès de marge. Ce résultat est déterminé en soustrayant les recettes des actions à découvert du solde de trésorerie (80 000 $ - 100 000 $) et en multipliant le débit résultant par 140 % (20 000 $ * 1,4 = 28 000 $)

| Composant | Base (USD) |

| Trésorerie | 80 000 $ |

| Action longue | 100 000 $ |

| Action à découvert | (100 000 $) |

| Val. nette liqu. | 80 000 $ |

IBKR prêtera toutes les actions admissibles ?

Il n'y a pas de garantie que toutes les actions éligibles dans un compte donné seront prêtées dans le cadre du Programme d'amélioration du rendement des actions car certains taux pourraient ne pas être avantageux pour certains titres. Il se peut qu'IBKR ne trouve pas d'emprunteurs ou ne veuille pas prêter vos actions.

Les prêts du Programme d'amélioration du rendement des actions sont-ils effectués uniquement par tranches de 100 ?

Non. Les prêts peuvent être effectués en montant d'action entier, mais en externe, nous ne prêtons qu'en multiples de 100 actions. Ainsi, il est possible que nous prêtions 75 actions d'un client et 25 d'un autre s'il y a une demande d'emprunt de 100 actions.

Comment les prêts sont-ils répartis entre les clients lorsque l'offre d'actions disponibles à prêter dépasse la demande d'emprunt ?

Si la demande d'emprunt pour un titre donné est inférieure à l'offre d'actions disponibles à prêter de la part des participants au Programme d'amélioration du rendement des actions, les prêts seront attribués au pro-rata. Par exemple, si l'approvisionnement groupé du Programme d'amélioration du rendement des actions est de 20 000 actions d'XYZ et la demande est pour 10 000 d'XYZ, chaque client prêtera 50 % de ses actions éligibles.

Les actions sont-elles prêtées uniquement à d'autres clients IBKR ou à des tiers ?

Les actions peuvent être prêtées à des clients d'IBKR ou à des tiers.

Les participants au Programme d'amélioration du rendement des actions peuvent-ils déterminer les actions qu'IBKR peut prêter ?

Non. Le programme est complètement géré par IBKR qui, après avoir déterminé les titres autorisés, le cas échéant, détermine à sa seule discrétion si les titres entièrement payés ou en excès de marge peuvent être prêtés et initier le prêt.

Y a-t-il des restrictions sur la vente des titres prêtés dans le cadre du Programme d'amélioration du rendement des actions ?

Les actions prêtées peuvent être vendues à tout moment, sans restrictions. Les actions n'ont pas besoin d'être rendues à temps pour régler votre vente and les recettes de la vente sont crédités sur le compte du client à la date normale de règlement. Le prêt prendra fin à l'ouverture du jour ouvré suivant la date de vente du titre.

Un client peut-il vendre des options d'achat couvertes sur des actions qui ont été prêtées dans le cadre du Programme d'amélioration du rendement des actions et recevoir le traitement de couverture de marge des options d'achat ?

Oui. Un prêt d'action n'a aucun impact sur ses exigences de marge couvert ou non car le prêteur conserve l'exposition de tout gain ou toute perte lié à la position prêtée.

Que se passe-t-il pour les actions sujettes à un prêt et qui sont ensuite livrées sur une demande d'option d'achat ou l'exercice d'une option de vente ?

Le prêt prendra fin à T+1 de toute démarche (transaction, demande, exercice) qui aura clôturer ou diminuer la position.

Que se passe-t-il pour les actions sujettes à un prêt et dont le trading est interrompu par la suite ?

Une interruption n'a pas d'impact direct sur la capacité à prêter l'action et tant qu'IBKR peut continuer à prêter l'action, ce prêt restera en place que l'action soit interrompue ou non.

La garantie d'un prêt peut-elle être transférée à la partie matières premières pour couvrir la marge et/ou la variation ?

Non. La garantie du prêt n'impacte jamais la mage ou le financement.

Que se passe-t-il si un participant au programme commence un prêt sur marge ou augmente un solde de prêt existant ?

Si un client détient des titres entièrement payés prêtés dans le cadre du Programme d'amélioration du rendement des actions et commence par la suite un prêt sur marge, le prêt prendra fin dans la mesure où les titres sont sont pas considérés comme des titres en excès de marge. De la même manière, si un client détient des titres en excès de marge qui ont été prêtés dans le cadre du programme et augmente le prêt sur marge existant, le prêt peut également prendre fin dans la mesure où les titres de sont plus considérés en excès de marge.

Dans quelle circonstances un prêt d'action donné peut-il prendre fin ?

Un prêt d'actions pendra automatiquement fin dans les cas suivants (sans s'y limiter) :

- Si le client choisit de ne plus participer au programme

- Transfert d'actions

- Emprunt d'un certain montant sur les actions

- Vente d'actions

- Demande d'option d'achat/exercice d'option de vente

- Fermeture du compte

Les participants au Programme d'amélioration du rendement des actions reçoivent-ils des dividendes sur les actions prêtées ?

Les actions du Programme d'amélioration du rendement des actions qui sont prêtées sont généralement récupérées avant l'ex-date pour recevoir le dividende et éviter les paiements tenant lieu (PIL) de dividendes. Il est toutefois possible de recevoir un PIL.

Les participants au Programme d'amélioration du rendement des actions conservent-ils les droits de vote des actions prêtées ?

Non. L'emprunteur des titres reçoit le droit de vote ou fournit son accord concernant les titres si la date limite de vote, pour donner son accord ou tout autre mesure tombe pendant la durée du prêt.

Les participants au Programme d'amélioration du rendement des actions reçoivent-ils les droits, garanties et actions de distribution sur les actions prêtées ?

Oui. Le prêteur des titres recevra tous les droits, toutes les garanties, actions de distribution et répartitions des titres prêtés

Comment les prêts seront-ils indiqués sur les relevés d'activité ?

La garantie de prêt, les actions existantes et le revenus sont indiqués dans les 6 sections suivantes du relevé :

1. Détail de trésorerie – précise les solde de garantie de départ (espèces ou U.S. Treasuries), variation nette résultant de l'activité de prêt (positive si nouveaux prêts ; négative si rendements nets) et solde de garantie en espèces de fin.

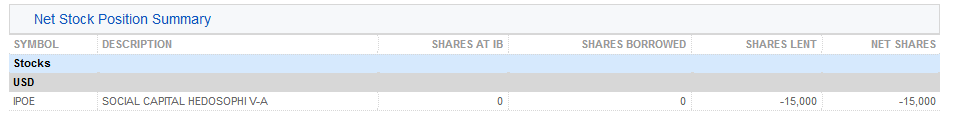

2. Récapitulatif de position d'action nette – pour chaque action, précise le total d'actions chez IBKR, le nombre d'actions empruntées, le nombre d'actions prêtées et les actions nette (= actions chez IBKR + actions empruntées - actions prêtées).

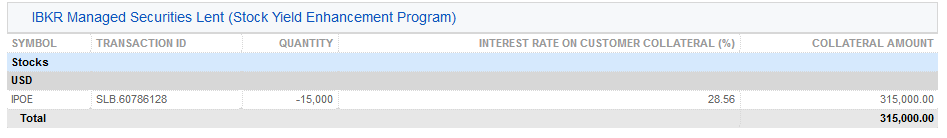

3. Titres prêtés gérés par IBKR (Programme d'amélioration du rendement des actions) – fournit pour chaque action prêtée dans le cadre du Programme d'amélioration du rendement des actions la quantité d'actions prêtées, le taux d'intérêt (%).

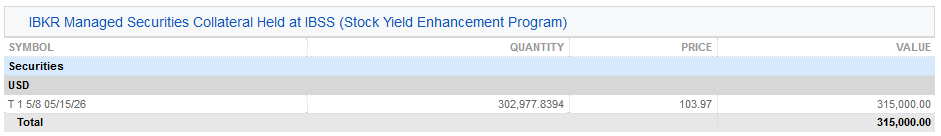

3a. Garantie détenue chez IBSS sur les titres gérés par IBKR (Programme d'amélioration du rendement des actions) – Les clients d'IBLLC verront une section supplémentaire sur le relevé indiquant les U.S. Treasuries détenus pour garantie, la quantité, le prix et la valeur totale garantissant la prêt d'actions

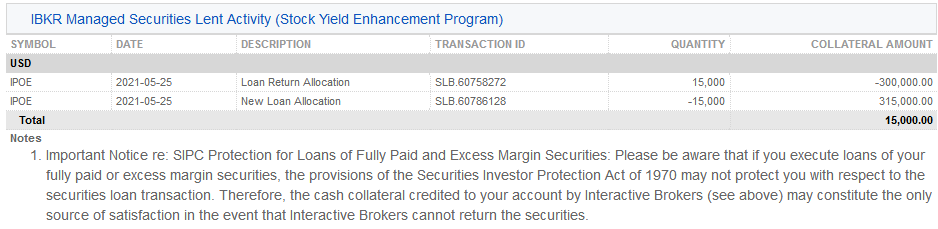

4. Activité des titres prêtés gérés par IBKR(Programme d'amélioration du rendement des actions) – précise l'activité de prêt pour chaque titre y compris les répartitions du rendement du prêt (prêts terminés) ; nouvelles répartitions de prêt (nouveaux prêts) ; la quantité d'actions ; le taux d'intérêt net (%) ; le taux d'intérêt sur la garantie client (%) et le montant de garantie.

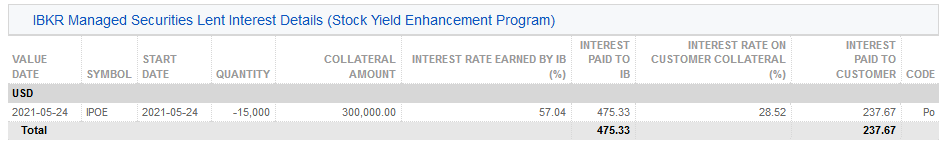

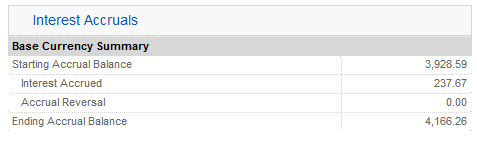

5. Détails des intérêts de l'activité des titres prêtés gérés par IBKR (Programme d'amélioration du rendement des actions) – précise pour les prêts individuels le taux d'intérêt gagné par IBKR (%) ; le revenu gagné par IBKR (représente le revenu total qu'IBKR gagne grâce au prêt, qui est égal à {Montant de garantie * taux d'intérêt}/360) ; le taux d'intérêt sur la garantie client (représente environ la moitié du revenu qu'IBKR gagne sur le prêt) et l'intérêt payé au client (représente le revenu d'intérêts gagné sur la garantie du client)

Remarque : cette section ne sera affichée que si les intérêts cumulés reçus par le client dépasse 1 USD pour la période du relevé.

6. Intérêts cumulés – le revenu d'intérêts est comptabilisé ici comme un intérêt cumulé et est considéré comme tout autre intérêt cumulé (groupé mais affiché uniquement en tant qu'accumulation s'il dépasse 1 $ en espèces chaque mois). Pour les déclarations de fin d'année, ce revenu d'intérêts sera déclaré sur le Form 1099 pour les contribuables américains.

Special Dividends: "Due Bill" Process

In some cases, special dividends may have different rules than regular dividends concerning the ex-dividend date. If a special dividend is less than 25% of the stock price, standard rules apply regarding the ex-dividend date (ex-date is before the record and pay date). However, if a special dividend is greater than 25% of the stock price*, the ex-dividend date will be after the record date and pay date.

In the case of a regular dividend or a special dividend of less than 25% of the share price, one would need to own a stock by the record date in order to be entitled to the dividend. However, this is not the case for special dividends that are more than 25% of the stock price. If one were to sell a stock after the record date but before the ex-dividend date, they would no longer be entitled to the dividend. The shares would be tagged with something called a "due bill" which means that the seller is obligated to pay the dividend to the buyer. Likewise, if one were to buy a stock after the record date but before the ex-dividend date (and hold it through the ex-date), they would be entitled to the dividend from the seller.

*Please note, the 25% or more rule is a general rule and will not apply in all cases. Certain foreign stock dividends will not follow the rule and some domestic stocks are granted an exclusion. For information regarding regular dividends, please reference KB 47.

Règlement à T+2

Introduction

- Diminution du risque pour le système financier – La possibilité que le prix d'un titre change augmente avec le temps et réduire la période de règlement limite l'exposition au risque de crédit pour non-paiement ou non-livraison d'un titre. En réduisant la valeur notionnelle des titres en attente de règlement, le secteur financier est mieux protégé des risques systémiques provoqués par des perturbations sérieuses du marché.

- Efficience de l'affectation des fonds – Les clients détenant des comptes "au comptant" sont soumis à des restrictions qui peuvent les empêcher de trader avec des fonds de transactions non réglées (le “Free-riding” , soit l'achat et la vente de titres sans payer). Avec un règlement à T+2, les fonds provenant de la vente d'un titre seront maintenant disponibles 1 jour ouvrable plus tôt, ce qui se traduit par un accès plus rapide à ces fonds et la possibilité de les réaffecter plus rapidement pour des achats ultérieurs.

- Harmonisation des procédures de règlement en conformité avec les pratiques mondiales - Le passage au cycle de règlement à T+2 permettra aux marchés américains et canadiens de s'aligner sur la majorité des marchés internationaux d'Europe et d'Asie qui opèrent actuellement dans un environnement T+2.

Le règlement des achats et ventes des options, contrats à terme ou options sur contrat à terme sera-il modifié?

Non. Ces produits sont actuellement réglés à T+1 et ce cycle de règlement ne sera pas modifié.

Retenue fiscale sur les paiements équivalents au dividende - FAQ

Contexte

REMARQUE IMPORTANTE: Nous ne fournissons pas de conseils fiscaux, légaux ou financiers. Chaque client devra consulter son propre conseiller pour déterminer l'impact des règles de la Section 871(m) sur leur activité de trading.

Withholding Tax on Dividend Equivalent Payments - FAQs

Background

IMPORTANT NOTE: We do not provide tax, legal or financial advice. Each customer must speak with the customer’s own advisors to determine the impact that the Section 871(m) rules may have on the customer’s trading activity.

Dividend Accruals

If you are a shareholder of record as of the close of business on a dividend Record Date (see KB47), you are entitled to receive the dividend on its Payment Date. While the actual dividend amount is not assured until the payment has been made by the issuer on the Payment Date, information deemed reliable is available such that IB will accrue the value of the dividend, net of any withholding taxes, on the Ex-Date. This information can be confirmed via the Daily Activity Statement posted to Account Management. The details of the accrual will be reflected in the statement section titled "Change in Dividend Accruals" and the net amount in a line item titled "Dividend Accruals" under the "Net Asset Value" section. If you wish to see information regarding dividends that you held through the Ex Date but which have not yet been paid out, choose "Legacy Full" from the Statements drop down when launching your statement. This will include an additional section called "Open Dividend Accruals" which will give you information on any pending dividends.

Note that dividend accruals may be either a debit (if short and borrowing the stock on the Record Date) or a credit (if long the stock on the Record date). In terms of account valuation, the dividend accrual is included in Equity with Loan Value as well as equity for purposes of determining compliance with the Pattern day Trading rules. A dividend credit accrual does not increase Available Funds and can therefore not be withdrawn until paid. A dividend accrual which is a debit does reduce Available Funds to ensure that funds are available to meet the obligation when payment is due.

Overview of IBKR's Dividend Reinvestment Program (DRIP)

IBKR offers a dividend reinvestment program whereby accountholders may elect to reinvest qualifying cash dividends to purchase shares in the issuing company. Outlined below are a series of FAQs which describe the program and its operation.

1. How can I participate in the program?

Requests to participate are initiated online via Client Portal. The menu options vary by account type and are outlined below:

• Individual, Joint, Trust, IRA, Small Business Accounts – click on the User menu (head and shoulders icon in the top right corner) followed by Settings. Under Trading, click Dividend Election where you can enable the program. Read the agreement, type your signature in the field provided and click Subscribe.

• Advisor and Broker Master and Proprietary Trading Group STL Master Users – Select the Contacts tab from the Dashboard on the Home page. Click the Information icon “I” for the desired client account or service account to open the Client Account Details page. Enable dividend reinvestment by clicking the Edit link in the Account Configuration section.

Once enabled, you’ll be provided with an acknowledgement requiring entry of your electronic signature in order to click the Continue button. Automatic dividend reinvestment will be effective the next business day.

2. What accounts are eligible to participate in IBKR's Dividend Reinvestment Program?

Dividend Reinvestment is available to IB LLC, IB AU, IB CAN, IB HK, IB IE, IB JP, IB SG and IB UK clients only.

3. Which securities are eligible for dividend reinvestment?

Only U.S. and Canada-listed common and preferred stocks paying cash dividends are eligible for reinvestment.

4. When does reinvestment occur?

If you are a shareholder of record as of the close of the dividend record date (see KB47) and enrolled in the dividend reinvestment program prior to the dividend payment date, IBKR will use the dividend payment to purchase additional shares of that stock on the morning of the trading day which follows confirmation of our receipt of the dividend. For accounts with AutoFX enabled, when the DRIP system runs that what-if credit check, the Credit Manager will now consider the cash balances across all the currencies the account has, allowing for FX to be booked to fund the DRIP trade if needed. If a customer's credit-check fails on the day dividend was paid, the system continues to check for the next 30 days and may include it in the DRIP file when the credit-check passes. In this case the system may book a delayed DRIP trade (i.e. trade date after paydate). IBKR will also look back 30 days from the date of enrollment and will reinvest any dividends paid to the account within that 30 day time period. Note that shares are not purchased via an issuer-sponsored reinvestment plan but rather in the open market.

5. At what price does reinvestment take place?

As shares are purchased in the open market, generally at or near the opening of trading and subject to market conditions, the price cannot determined until the total number of shares for all program participants have been purchased using combined funds. In the event that the purchase is executed in multiple smaller trades at varying prices, participants will receive the weighted-average price of such shares (i.e., each participant receives the same price). In the event IBKR is unable to reinvest the combined proceeds, each participant will receive shares on a pro rata basis (based on the dividend amount to which each participating client is entitled).

6. Are the full proceeds of the cash dividend available for reinvestment?

No. Only the proceeds net of commissions and taxes (if the account is subject to withholding) is reinvested.

7. Are dividends from shares purchased on margin and loaned by IBKR eligible for reinvestment?

Yes. If IBKR maintains a lien on shares as a result of a margin loan, the account holder will receive a cash payment in lieu of and equal to the dividend payment. This payment in lieu will be used to purchase additional shares of that stock.

8. Are dividends from shares loaned through IBKR’s Yield Enhancement Program eligible for reinvestment?

Yes. While IBKR makes every effort to recall shares loaned through this program prior to the dividend record date, if such shares are not recalled the account holder will receive a cash payment in lieu of and equal to the dividend payment. This payment in lieu will be used to purchase additional shares of that stock.

9. Is the dividend reinvestment subject to a commission charge?

Yes, standard commissions as listed on the IBKR website are applied for the purchase. Please note that the minimum commission charge is the lesser of the stated minimums (USD 1 for the Fixed structure and USD 0.35 for the Tiered structure) or 1% of the trade value.

10. What happens if my account is subject to a margin deficiency when reinvestment occurs?

If your account is in a margin deficit and can’t initiate new positions, dividends will not be reinvested, even if you have dividend reinvestment enabled. Please note that dividend reinvestment orders are credit-checked at the time of entry—should an account go into margin deficiency at any time after that, including as a result of the end-of-day SMA check and the end of Soft Edge Margin, the account will become subject to automated liquidation.

11. Can account holders elect which securities are eligible for reinvestment?

Yes, account holders may elect which securities are eligible for dividend reinvestment.

12. Are fractional shares eligible for the Dividend Reinvestment Program (DRIP)?

Yes, it is possible to receive fractional shares for a reinvested dividend through the Dividend Reinvestment Program (DRIP) as long as the account has fractional share permissions.

13. Does dividend reinvestment cover solely regular cash dividends or are special cash dividends reinvestment as well?

All cash dividends are reinvested.

14. What are the tax considerations associated with dividend reinvestment?

The purchase of a shares via DRIP is similar to that of any other share purchase for purposes of tax reporting. In the case of U.S. taxpayers:

- When the shares purchased via DRIP are sold they will be reported on the Form 1099B for US taxpayers in the year in which they are sold. The gain or loss will be calculated based on the FIFO method unless the account holder has selected a different method. The cost basis will be that price at which the shares were purchased and the acquisition date the date of reinvestment or purchase (not the day the dividend is paid).

- Shares purchased via dividend reinvestment are subject to wash sale calculations (i.e., if you sold a security for a loss within 30 days before or after the purchase, a wash sale will occur and that loss deferred).

- Dividend payments are subject to reporting on the Form 1099DIV as current year income even when reinvested.

In the case of non-U.S. taxpayers:

- The cash dividend is subject to U.S. tax withholding prior to reinvestment. Withholding is performed at the statutory rate or at the treaty rate, where available. All income and withholding will be reported on the Form 1042-S for the year in which the dividend payment was received.

Overview of Dividend Payments in Lieu ("PIL")

Payment In Lieu of a Dividend (“payment in lieu” or “PIL”) is a term commonly used to describe a cash payment to an account in an amount equivalent to the ordinary dividend. Generally, the amount paid is per share owned. In addition, the dividend in most cases is paid quarterly (i.e., four times per year). The dividend payment is classified as follows: (1) ordinary dividend; and/or (2) payment in lieu of dividend. The former designation is for a payment received directly from the issuer or its paying agent. The latter designation is used when a cash payment is received from other than the issuer or the issuer’s agent.

Payment in lieu of an ordinary dividend may be received when the shares have been bought on margin, or when the account has a subsequent margin loan due to borrowing money to facilitate the payment for additional purchases of shares or as the result of a withdrawal from the margin account. Payment in lieu of a dividend may also be received when shares are owed to the brokerage firm and have not been received by the dividend record date.

To better understand the difference between an ordinary dividend and a payment in lieu, we will explain the steps taken by IB to comply with US regulations. Each business day, the Firm analyzes the positions in each customer account, every borrow, every loan, every pledge of shares for each security held by its customers to determine how many shares are held on margin and the associated margin loan balances. For each security that is fully paid, we are required to segregate those shares in a good control location (for example, a depository or a US bank. See KB1964). For shares that are held as collateral for a margin loan we are allowed to hypothecate and re-hypothecate shares valued up to 140 percent of the total debit balance in the customer account (See KB1967).

While the guidelines noted above for segregation of securities are clear, there are exceptions that are outside of the Firm's control. For instance, through no fault of its own, IB may have a deficit in segregated shares due to customer activity that changes the Firm’s overall segregation requirement for a security. This may be for a variety of reasons including a delay in receiving shares that have been loaned out to a counterparty after segregation requirements are recalculated and the Firm has issued a stock loan recall, sales of securities by one or more customers that reduce or eliminate margin loans, the deposit of cash by customers that similarly reduce or eliminate margin loans, or a failure of a counterparty to deliver shares for a trade settlement.

Upon issuing a recall of shares loaned, rules permit the borrower of the shares up to 3 business days to return them. The borrower of the shares is required to return them to us when we issue a recall, but if by business day 3 the shares have not been returned, IB may then issue a buy-in notice to begin the process of regaining possession of the shares. An additional 3 business days is generally needed for the purchased shares to settle and be delivered to the firm. Similarly if a counterparty fails to deliver by settlement date, shares to IB to settle a customer purchase, IB can issue a buy-in notice but the purchase of such shares are also subject to trade settlement in 3 days.

To summarize, if by the record date of a dividend certain shares have not been delivered to IB, the Firm will be paid an amount of cash that is equivalent to the dividend amount, but IB will not receive a qualified dividend payment directly from the issuer. In such cases, the Firm will receive PIL and will have no choice but to allocate such payment in lieu to customer accounts. The firm first allocates PIL to those accounts who hold the shares as collateral for a margin loan. If, after PIL is allocated to all shareholders whose accounts are not fully paid, any portion of PIL remains to be paid, it is allocated on a pro-rata basis to each remaining client account.

Account holders should be aware that a PIL may have different tax consequences than an ordinary dividend and should consult a tax advisor to understand such differences and whether they apply to their particular situation.

Dans quels cas envisager d'exercer une option d'achat avant expiration ?

INTRODUCTION

Exercer une option d'achat avant expiration ne présente, en règle générale, pas d'intérêt d'un point de vue financier. En effet :

- cela conduit à une confiscation de la valeur temps de l'option pour la période restante ;

- requiert une mobilisation plus importante de capital pour le paiement ou le financement de la livraison de l'action ; et

- peut exposer le détenteur de l'option à un risque accru de perte sur l'action comparé à la prime de l'option.

Toutefois, pour les détenteurs de compte ayant la capacité de faire face à une exigence de capital ou d'emprunt plus importante ou à un risque accru de baisse du marché, il peut être intéressant de demander l'exercice anticipé d'une option d'achat américaine afin de bénéficier d'une distribution de dividende imminente.

RAPPEL

Le détenteur d'une option d'achat ne reçoit pas de dividende sur l'action sous-jacente car ce dividende revient au détenteur de l'action au moment de la date d'enregistrement (record Date). À la date ex-dividende, le cours de l'action diminue normalement d'un montant égal à celui du dividende. Bien que la théorie sur le prix des options suggère que le prix d'un call reflétera la valeur réduite des dividendes qui doivent être payés durant la période, ce prix peut également baisser à la date ex-dividende. Les conditions rendant ce scénario plausible et un exercice anticipé favorable sont les suivantes :

1. L'option est "deep-in-the-money" et a un Delta de 100 ;

2. L'option n'a pas ou peu de valeur temps ;

3. Le dividende est relativement élevé et la date ex-dividende précède la date d'expiration de l'option.

EXEMPLES

Pour illustrer l'impact de ces conditions sur une décision d'exercice anticipé, prenons l'exemple d'un compte avec une position longue en numéraire de 9,000 USD et une position longue d'options d'achat de l'action hypothétique “ABC” dont le prix d'exercice est 90.00 USD, avec une expiration dans 10 jours. Le dividende d'ABC, qui s'échange actuellement à 100.00 USD, est de 2.00 USD par action, avec une date ex-dividende le lendemain. Nous supposerons également que le prix de l'option et le cours de l'action se comportent de manière similaire et baissent du montant du dividende à la date ex-dividende.

Nous observerons les effets de la décision d'exercice visant à maintenir une position Delta de 100 actions et à maximiser la position. Deux prix d'options seront retenus, dans le premier cas, l'option est vendue à parité, dans le second, au dessus de la parité.

SCÉNARIO 1: Prix d'option à parité - 10.00 USD

Dans le cas d'une option s'échangeant à parité, l'exercice anticipé servira à maintenir la position Delta et à éviter une perte de valeur sur une action longue lorsque l'action trade ex-dividende pour préserver la valeur. Dans ce cas, les liquidités sont entièrement dédiées à l'achat de l'action au prix d'exercice, la prime de l'option est confisquée et l'action (nette de dividende) et le dividende à recevoir sont crédités sur le compte. Si vous souhaitez arriver au même résultat en vendant l'option avant la date ex-dividende et en achetant l'action, n'oubliez pas d'inclure les commissions/spreads dans vos calculs :

| SCÉNARIO 1 | ||||

| Éléments du compte | Solde de départ | Exercice anticipé | Aucune action | Vente option & achat action |

| Liquidités | 9,000$ | 0$ | 9,000$ | 0$ |

| Option | 1,000$ | 0$ | 800$ | 0$ |

| Action | 0$ | 9,800$ | 0$ | 9,800$ |

| Dividende à percevoir | 0$ | 200$ | 0$ | 200$ |

| Total | 10,000$ | 10,000$ | 9,800$ | 10,000$ moins commissions/spread |

SCÉNARIO 2: Prix d'option au-dessus de la parité - 11.00 USD

Dans le cas d'une option s'échangeant au dessus de la parité, un exercice anticipé afin de percevoir le dividende peut être avantageux. Dans un tel cas de figure, un exercice anticipé engendrerait une perte de 100 USD en valeur temps sur l'option, tandis qu'une vente de l'option et un achat de l'action, peut être, après commissions, moins avantageux que de ne rien faire. Dans ce cas, la meilleure solution est de ne rien faire.

| SCÉNARIO 2 | ||||

| Éléments du compte | Solde de départ | Exercice anticipé | Aucune action |

Vente option & achat action |

| Liquidités | 9,000$ | 0$ | 9,000$ | 100$ |

| Option | 1,100$ | 0$ | 1,100$ | 0$ |

| Action | 0$ | 9,800$ | 0$ | 9,800$ |

| Dividende à percevoir | 0$ | 200$ | 0$ | 200$ |

| Total | 10,100$ | 10,000$ | 10,100$ | 10,100$ moins commissions/spread |

![]() REMARQUE : Les titulaires de compte détenant une position longue d'options d'achat dans le cadre d'un spread doivent se montrer particulièrement vigilants quant au risque lié au non-exercice de la jambe longue compte tenu de la probabilité d'un exercice de la jambe short. Veuillez noter que l'assignation d'une option d'achat short entraîne une position short d'actions et les détenteurs de positions short d'actions à la date d'enregistrement du dividende ont l'obligation de payer un dividende au prêteur des actions. Par ailleurs, le cycle de traitement de la chambre de compensation ne permet pas la soumission de notifications d'exercice en réponse à une assignation.

REMARQUE : Les titulaires de compte détenant une position longue d'options d'achat dans le cadre d'un spread doivent se montrer particulièrement vigilants quant au risque lié au non-exercice de la jambe longue compte tenu de la probabilité d'un exercice de la jambe short. Veuillez noter que l'assignation d'une option d'achat short entraîne une position short d'actions et les détenteurs de positions short d'actions à la date d'enregistrement du dividende ont l'obligation de payer un dividende au prêteur des actions. Par ailleurs, le cycle de traitement de la chambre de compensation ne permet pas la soumission de notifications d'exercice en réponse à une assignation.

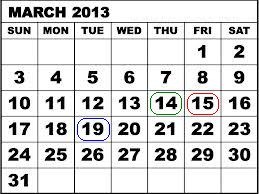

Prenons l'exemple d'un spread créditeur d'options d'achat (bear) sur le SPDR S&P 500 ETF Trust (SPY) comprenant 100 contrats short avec un prix d'exercice de 146 USD à mars 2013, et 100 contrats long au prix d'exercice de 147 USD à mars 2013. Le 14 mars 2013, SPY Trust annonce une distribution de dividende de 0.69372 USD par action, payable le 30 avril 2013 aux actionnaires à une date d'enregistrement au 19 mars 2013. Compte tenu des 3 jours ouvrables de règlement pour les actions U.S., il aurait fallu acheter l'action ou exercer l'option d'achat au 14 mars 2013 au plus tard, afin de recevoir un dividende, étant donné que l'action commençait à trader ex-dividende le lendemain.

Le 14 mars 2013, alors qu'il restait un jour de trading avant expiration, les deux options s'échangeaient à parité, ce qui implique un risque maximum de 100 USD par contrat, soit 10,000 USD sur la position de 100 contrats. Cependant, ne pas exercer le contrat long afin de percevoir un dividende et de se protéger contre l'assignation vraisemblable des contrats short par d'autres intervenants en quête d'un dividende, a engendré un risque supplémentaire de 67.372 USD par contrat, soit 6,737.20 USD sur la position restante lorsque toutes les positions d'achat seront assignées. Comme indiqué dans le tableau ci-dessous, si la jambe de l'option short n'avait pas été assignée, le risque maximum au prix de règlement final au 15 mars 2013, serait resté à 100 USD par contrat.

| Date | Clôture SPY | Option d'achat 146$ mars 2013 | Option d'achat 147$ mars 2013 |

| 14 mars 2013 | 156.73$ | 10.73$ | 9.83$ |

| 15 mars 2013 | 155.83$ | 9.73$ | 8.83$ |

Veuillez noter que si votre compte est soumis à une retenue fiscale dans le cadre de la règle du trésor américain 871(m), il peut être avantageux pour vous de fermer une position d'options longue avant la date ex-dividende et de la rouvrir après.

Pour plus d'informations sur la manière de procéder à un exercice anticipé, veuillez consulter le site Interactive Brokers.

L'article ci-dessus vous est fourni uniquement à titre d'information et ne constitue en rien une recommandation, un conseil de trading ni ne garantit que l'exercice anticipé d'option sera adéquat ou une opération réussie pour tous les clients ou toutes les transactions. Les détenteurs de compte doivent consulter un conseiller fiscal afin de s'informer de l'incidence fiscale, le cas échéant, d'un exercice anticipé et doivent être avertis des risques potentiels que présente la substitution d'une position longue d'option à une position longue d'actions.