Programme d'amélioration du rendement des actions IBKR

PRÉSENTATION DU PROGRAMME

Le Programme d'amélioration du rendement des actions offre l'opportunité de recevoir un revenu supplémentaire sur des actions entièrement payées détenues sur votre compte, en autorisant IBKR à vous emprunter des actions en échange d'une garantie (U.S. Treasuries ou espèces), puis à prêter ces actions à des traders qui souhaitent les vendre à découvert et sont prêts à payer des intérêts pour les emprunter. Pour plus d'informations sur le Programme d'amélioration du rendement des actions, veuillez cliquer ici ou consulter la page de FAQ.

COMMENT S'INSCRIRE AU PROGRAMME D'AMÉLIORATION DU RENDEMENT DES ACTIONS

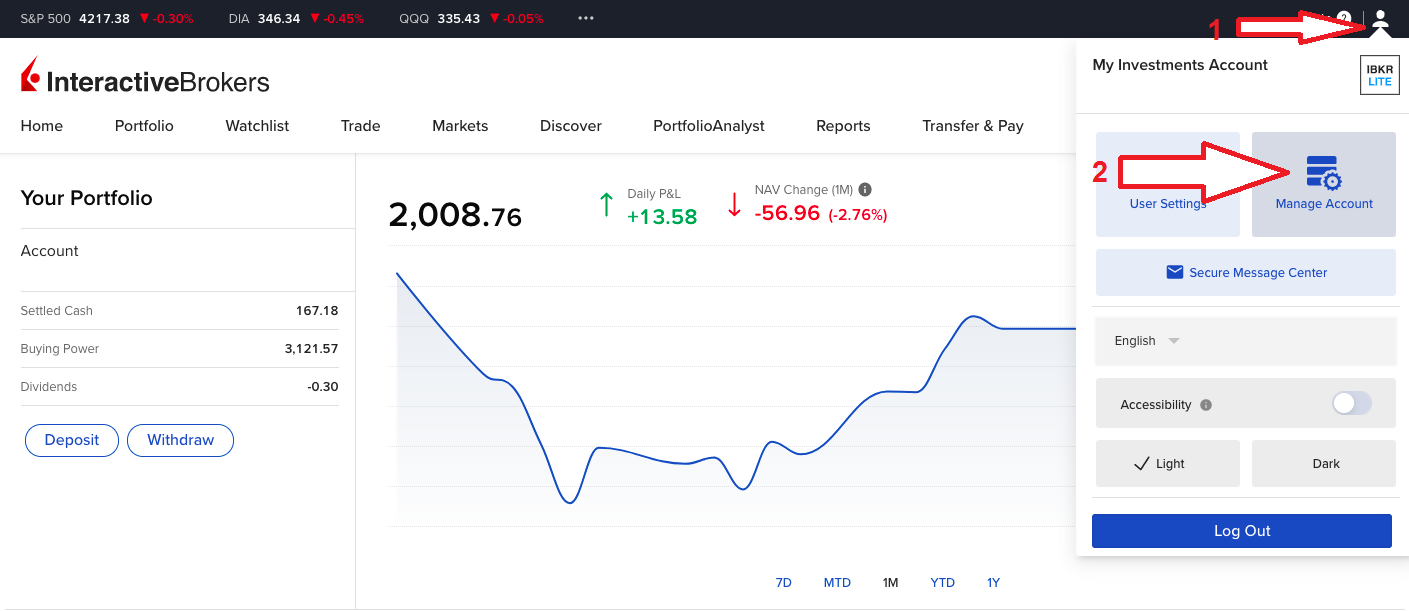

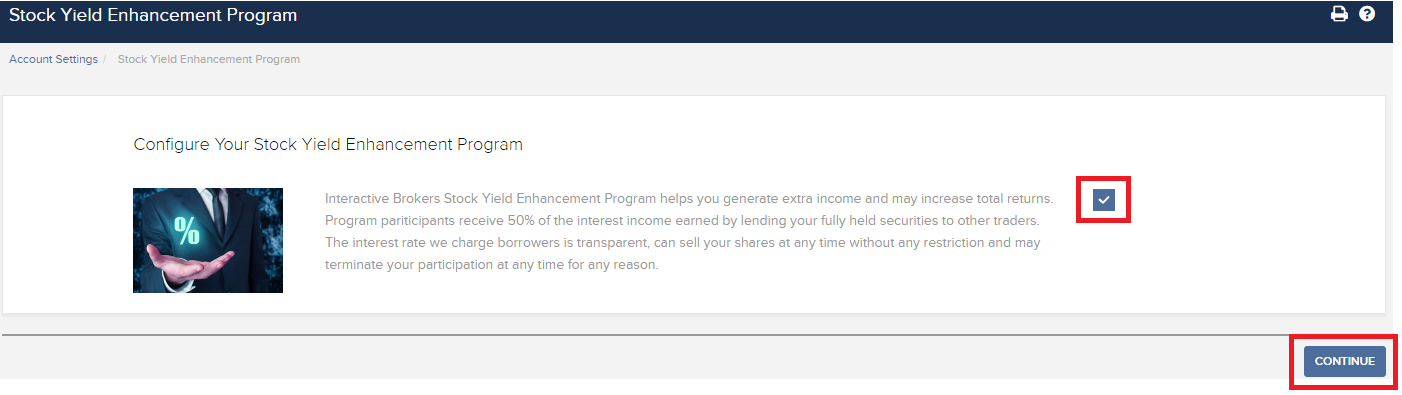

Pour vous inscrire, veuillez vous connecter au Portail Client. Une fois connecté, cliquez sur le menu Utilisateur (icône avec tête et épaules en haut à droite) puis sur Gérer le compte. Dans la section Configuration, cliquez sur l'icône de configuration (roue dentée) à côté du Programme d'amélioration du rendement des actions. Cochez la case sur l'écran suivant et cliquez sur Poursuivre. Les formulaires et déclarations requises pour l'inscription au Programme s'afficheront. Quand vous aurez lu et signé les formulaires, votre demande sera soumise pour traitement. Veuillez attendre 24-48 pour que votre inscription devienne active.

.png)

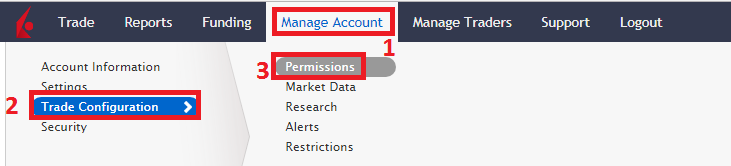

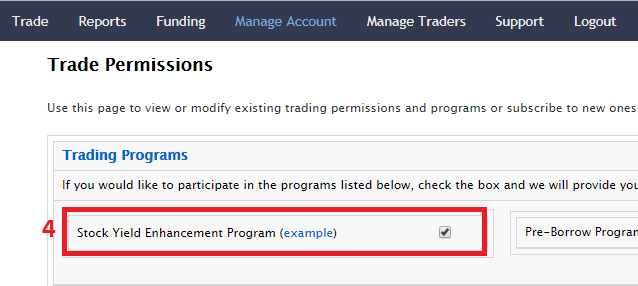

Pour s'inscrire via la Gestion de compte classique, veuillez cliquer sur les boutons ci-dessous dans l'ordre précisé.

Pourquoi le cours des actions difficiles à emprunter ne correspond-il pas au cours de clôture de l'action ?

Pour déterminer le dépôt en espèces requis pour garantir une position d'emprunt d'action, selon la convention générale du secteur, le prêteur doit demander un dépôt égal à 102 % du prix de règlement du jour ouvré précédent, arrondi au dollar entier le plus proche et multiplié par le nombre d'actions empruntées. Les taux d'emprunt étant déterminés selon la valeur du prêt de garantie, cette convention a un impact sur le coût de maintien de la position à découvert (l'impact étant plus important pour les actions peu chères ou difficiles à emprunter). Remarque, pour les actions non libellées en USD le calcul sera différent. Retrouvez ci-dessous un tableau récapitulant les calculs par devise :

| Devise | Méthode de calcul |

| USD | 102 % ; arrondi au dollar le plus proche |

| CAD | 102 % ; arrondi au dollar le plus proche |

| EUR | 105 % ; arrondi au centime le plus proche |

| CHF | 105 % ; arrondi au centime (rappen) le plus proche |

| GBP | 105 % ; arrondi au pence le plus proche |

| HKD | 105 % ; arrondi au centime le plus proche |

Les détenteurs de comptes peuvent voir ce prix ajusté pour une transaction données dans les « Détails des actions difficiles à emprunter non directes » sur le relevé de compte journalier. Retrouvez ci-dessous deux exemples de calcul de la garantie et son impact sur les frais d'emprunt.

Exemple 1

Vendre 100,000 actions d'ABC à découvert à 1.50 $

Recettes de la vente à découvert reçus = 150,000.00 $

Supposons que le cours d'ABC passe à 0.25 $ et l'action a un taux de frais d'emprunt de 50 %

Calcul de la valeur de la garantie de l'action à découvert

Cours = 0.25 x 102 % = 0.255 ; arrondi à 1.00 $

Valeur = 100,000 actions x 1.00 $ = 100,000.00°$

Frais d'emprunt = 100,000 $ x 50 % / 360 jours dans l'année = 138.89 $ par jour

Supposons que le solde de trésorerie du détenteur de compte n'inclut les recettes d'aucune autre transaction de vente à découvert, ces frais d'emprunt ne seront compensés par aucun intérêt créditeur sur les recettes de la vente à découvert car le solde ne dépasse pas le minimum de 100,000 $ du Niveau 1 nécessaire pour l'accumulation des intérêts.

Exemple 2 (action libellée en EUR)

Vendre 100,000 actions d'ABC à découvert à 1.50 EUR

Supposons le cours de clôture du jour précédent à 1,55 EUR et un taux de frais d'emprunt de 50 %

Calcul de la valeur de la garantie de l'action à découvert

Cours = 1.55 EUR x 105 % = 1.6275 ; arrondi à 1.63 EUR

Valeur = 100,000 actions x 1.63 = 163,000.00 $

Frais d'emprunt = 163,000 EUR x 50 % / 360 jours dans l'année = 226.38 EUR par jour

** Veuillez noter que les samedis et dimanches sont considérés comme des vendredi et nous utiliserons le prix de règlement du jeudi pour calculer le dépôt requis.

FAQ : Programme d'amélioration du rendement des actions

Quel est l'objectif du Programme d'amélioration du rendement des actions ?

Le Programme d'amélioration du rendement des actions fournit aux clients l'opportunité de recevoir un revenu supplémentaire sur des positions de titres qui seraient normalement distinctes (titres entièrement payés et en excès de marge) en autorisant IBKR a prêter ces titres à des tiers. Les clients participant au programme recevront une garantie (U.S. Treasuries ou espèces) pour assurer le retour du prêt d'action à la fin.

Que sont les titres entièrement payés et en excès de marge ?

Les titres entièrement payés sont les titres dans le compte d'un client qui ont été complètement payés. Les titres en excès de marge sont des titres qui ne sont pas entièrement payés, mais dont la valeur marchande dépasse 140 % du solde débiteur de marge du client.

Comment le client reçoit-il le revenu perçu sur une transaction dans le cadre du Programme d'amélioration du rendement des actions ?

Le revenu qu'un client reçoit en échange du prêt de ses actions dépend des taux sur le marché de prêt de titres gré à gré. Ces taux peuvent varier considérablement, pas uniquement par rapport au titre prêté mais aussi par rapport à la date de prêt. En général, IBKR paye des intérêts aux participants sur leur garantie à un taux proche des 50 % des montants reçus par IBKR pour le prêt des actions.

Comment le montant de la garantie pour un prêt donné est-il déterminé ?

La garantie (U.S. Treasuries ou espèces) sous-jacente au prêt de titre et utilisée pour déterminer les paiements d'intérêt, est déterminée grâce à une convention du secteur selon laquelle le cours de clôture de l'action est multiplié par un certain pourcentage (généralement 102-105 %), puis arrondi au dollar/centime/pence/etc. le plus proche. Il existe plusieurs convention de secteur par devise. Par exemple, un prêt de 100 actions d'une action USD qui clôture à 59,24 $ serait égal à 6 100 $ (59,24 $ * 1,02 = 60,4248 $, arrondi à 61 $, multiplié par 100). Le tableau ci-dessous présente les conventions de secteur par devise :

| USD | 102 % ; arrondi au dollar le plus proche |

| CAD | 102 % ; arrondi au dollar le plus proche |

| EUR | 105 % ; arrondi au centime le plus proche |

| CHF | 105 % ; arrondi au centime (rappen) le plus proche |

| GBP | 105 % ; arrondi au pence le plus proche |

| HKD | 105 % ; arrondi au centime le plus proche |

Pour plus d'informations, veuillez consulter KB1146.

Comment et où la garantie est-elle détenue pour les prêts dans le Programme d'amélioration du rendement des actions ?

Pour les clients d'IBLLC, la garantie sera détenue sous la forme d'espèces ou de titres U.S. Treasury et sera transférée pour conservation à la filiale d'IBLLC, IBKR Securities Services LLC (IBKRSS). La garantie pour vos prêts dans le cadre du Programme sera détenue par IBKRSS dans un compte à votre profit, sur lequel vous aurez une sûreté de première priorité rendue opposable. Dans l'éventualité d'une faillite d'IBLLC, vous pourrez obtenir un accès à la garantie directement par IBKRSS, sans passer par IBLLC. Veuillez consulter le Securities Account Control Agreement pour plus de détails, ici. Pour les clients hors IBLLC, la garantie sera détenue et protégée par l'entité détenant le compte. Par exemple, les comptes IBIE verront leur garantie détenue et protégée chez IBIE.

Comment les ventes longues, les transferts de titres prêtés par le Programme d'amélioration du rendement des actions d'IBKR ou la désinscription peuvent impacter les intérêts ?

Les intérêts cessent de s'accumuler au jour ouvré suivant la date de la transaction (T+1). Les intérêts cessent également de s'accumuler au jour ouvré suivant la saisie du transfert ou la date de désinscription.

Quelles sont les exigences d'admissibilité pour participer au Programme d'amélioration du rendement des actions d'IBKR ?

| ENTITÉS ADMISSIBLES* |

| IB LLC |

| IB UK (comptes SIPP exclus) |

| IB IE |

| IB CE |

| IB HK |

| IB Canada (comptes RRSP/TFSA exclus) |

| IB Singapore |

| TYPES DE COMPTE ADMISSIBLES |

| Comptant (capital minimum supérieur à 50 000 $ à la date d'inscription) |

| Marge |

| Comptes de clients de conseiller financier* |

| Comptes de clients de courtier introducteur : en transparence et confidentiel* |

| Compte Omnibus de courtier introducteur |

| Limite de trading distincte (STL) |

*Le compte inscrit doit répondre aux exigences concernant le capital minimum pour les comptes sur marge et les comptes au comptant.

Les clients d'IB Japan, IB Europe SARL, IBKR Australia et IB India ne sont pas admissibles. Les clients du Japon et de l'Inde maintenant des comptes avec IB LLC sont admissibles.

De plus, les comptes de clients de conseiller financier, clients de courtiers introducteurs en transparence et courtiers omnibus qui répondent aux exigences ci-dessus peuvent participer. Dans le cas des conseillers financiers et courtiers introducteurs en transparence, les clients doivent signer les accords eux-mêmes. Pour les courtiers Omnibus, le courtier signe l'accord.

Les comptes IRA peuvent-ils participer au Programme d'amélioration du rendement des actions ?

Oui.

Les compartiments des comptes IRA gérés par Interactive Brokers Asset Management peuvent-ils participer au Programme d'amélioration du rendement des actions ?

Non.

Les comptes SIPP UK peuvent-ils participer au Programme d'amélioration du rendement des actions ?

Non.

Que se passe-t-il si le capital du compte au comptant participant passe en dessous du seuil de 50 000 $ ?

Le compte au comptant doit répondre à cette exigence de capital minimum seulement au moment de l'inscription au programme. Si le capital passe en dessous de ce niveau par la suite, il n'y aura aucun impact sur les prêts existants ou la capacité à initier de nouveaux prêts.

Comment s'inscrire au Programme d'amélioration du rendement des actions d'IBKR ?

Pour vous inscrire, veuillez vous connecter au Portail Client. Une fois connecté, cliquez sur le menu Utilisateur (icône avec tête et épaules en haut à droite) puis sur Paramètres. Puis, sous Paramètres de compte, trouvez la section Trading et cliquez sur Programme d'amélioration du rendement des actions pour vous inscrire. Les formulaires et déclarations requis pour l'inscription au Programme s'afficheront. Quand vous aurez lu et signé les formulaires, votre demande sera soumise pour traitement. Veuillez attendre 24-48 pour que votre inscription devienne active.

Comment mettre fin à la participation au Programme d'amélioration du rendement des actions ?

Pour vous désinscrire, veuillez vous connecter au Portail Client. Une fois connecté, cliquez sur le menu Utilisateur (icône avec tête et épaules en haut à droite) puis sur Paramètres. Sous la section Paramètres de compte, vous trouverez Trading, puis cliquer sur Programme d'amélioration du rendement des actions et suivez les étapes requises. Votre demande sera ensuite soumise pour traitement. Les demandes de désinscription sont généralement traitées en fin de journée.

Si un compte s'inscrit puis se désinscrit, combien de temps doit-il attendre pour pouvoir se réinscrire ?

Après la désinscription, le compte doit attendre 90 jours avant de pouvoir se réinscrire.

Quels types de positions peuvent être prêtés ?

| Marché U.S. | Marché EU | Marché HK | Marché CAD |

| Action ordinaire (cotée, PINK et OTCBB) | Action ordinaire (cotée) | Action ordinaire (cotée) | Action ordinaire (cotée) |

| ETF | ETF | ETF | ETF |

| Action de priorité | Action de priorité | Action de priorité | Action de priorité |

| Obligations d'entreprise* |

*Les obligations municipales ne sont pas admissibles.

Y a-t-il des restrictions sur le prêt d'actions qui se négocient sur le marché secondaire après une IPO ?

Non, tant que le compte n'a pas de restrictions en place pour les titres admissibles détenus dans le compte.

Comment IBKR détermine le montant des actions admissibles au prêt ?

La première étape est de déterminer la valeur des titres, le cas échéant, sur lesquels IBKR détient une garantie de marge et peut prêter sans que le client participe au Programme d'amélioration du rendement des actions. Un courtier qui finance les achats de titres d'un client avec un prêt sur marge est autorisé par la réglementation de prêter ou donner en garantie les titres du client pour un montant pouvant aller jusqu'à 140 % du solde débiteur en espèces. Par exemple, si le client maintient un solde de trésorerie de 50,000 $ en titres ayant une valeur de marché de 100 000 $, le solde débiteur ou de prêt sera de 50 000 $ et le courtier détient une garantie sur 140 % de ce solde ou 70 000 $ de titres. Tout titre détenu par le client au-dessus de ce montant sont des titres en excès de marge (30 000 $ dans cet exemple) et doivent être séparées sauf si le client donne à IBKR l'autorisation de les prêter dans le cadre du Programme d'amélioration du rendement des actions.

Le solde débiteur est déterminé en convertissant tous les solde de trésorerie non libellé en USD, en USD, puis en retirant toutes les recettes de vente d'actions à découvert (converties en USD si nécessaire). Si le résultat est négatif, nous libérerons 140 % de ce nombre négatif. Les soldes de trésorerie maintenus pour les matières premières ou les métaux comptants et CFD ne sont pas pris en compte. Pour plus de détails, veuillez cliquer ici.

EXEMPLE 1 : Le client a une position longue de 100 000 EUR dans un compte avec USD pour devise de base avec un taux EUR.USD de 1.40. Le client achète des actions libellées en USD pour une valeur de 112 000 $ (équivalent de 80 000 EUR). Tous les titres sont considérés comme entièrement payés car le solde de trésorerie converti en USD est un crédit.

| Composant | EUR | USD | Base (USD) |

| Trésorerie | 100 000 | (112 000) | 28 000 $ |

| Action longue | 112 000 $ | 112 000 $ | |

| Val. nette liqu. | 140 000 $ |

EXEMPLE 2 : Le client détient un position longue en USD de 80 000, une position d'action longue libellée en USD de 100 000 $ et une position d'action à découvert libellée en USD de 100 000 $. Les titres longs, d'un total de 28 000 $ sont considérés comme des titres sur marge et les 72 000 $ restants sont les titres en excès de marge. Ce résultat est déterminé en soustrayant les recettes des actions à découvert du solde de trésorerie (80 000 $ - 100 000 $) et en multipliant le débit résultant par 140 % (20 000 $ * 1,4 = 28 000 $)

| Composant | Base (USD) |

| Trésorerie | 80 000 $ |

| Action longue | 100 000 $ |

| Action à découvert | (100 000 $) |

| Val. nette liqu. | 80 000 $ |

IBKR prêtera toutes les actions admissibles ?

Il n'y a pas de garantie que toutes les actions éligibles dans un compte donné seront prêtées dans le cadre du Programme d'amélioration du rendement des actions car certains taux pourraient ne pas être avantageux pour certains titres. Il se peut qu'IBKR ne trouve pas d'emprunteurs ou ne veuille pas prêter vos actions.

Les prêts du Programme d'amélioration du rendement des actions sont-ils effectués uniquement par tranches de 100 ?

Non. Les prêts peuvent être effectués en montant d'action entier, mais en externe, nous ne prêtons qu'en multiples de 100 actions. Ainsi, il est possible que nous prêtions 75 actions d'un client et 25 d'un autre s'il y a une demande d'emprunt de 100 actions.

Comment les prêts sont-ils répartis entre les clients lorsque l'offre d'actions disponibles à prêter dépasse la demande d'emprunt ?

Si la demande d'emprunt pour un titre donné est inférieure à l'offre d'actions disponibles à prêter de la part des participants au Programme d'amélioration du rendement des actions, les prêts seront attribués au pro-rata. Par exemple, si l'approvisionnement groupé du Programme d'amélioration du rendement des actions est de 20 000 actions d'XYZ et la demande est pour 10 000 d'XYZ, chaque client prêtera 50 % de ses actions éligibles.

Les actions sont-elles prêtées uniquement à d'autres clients IBKR ou à des tiers ?

Les actions peuvent être prêtées à des clients d'IBKR ou à des tiers.

Les participants au Programme d'amélioration du rendement des actions peuvent-ils déterminer les actions qu'IBKR peut prêter ?

Non. Le programme est complètement géré par IBKR qui, après avoir déterminé les titres autorisés, le cas échéant, détermine à sa seule discrétion si les titres entièrement payés ou en excès de marge peuvent être prêtés et initier le prêt.

Y a-t-il des restrictions sur la vente des titres prêtés dans le cadre du Programme d'amélioration du rendement des actions ?

Les actions prêtées peuvent être vendues à tout moment, sans restrictions. Les actions n'ont pas besoin d'être rendues à temps pour régler votre vente and les recettes de la vente sont crédités sur le compte du client à la date normale de règlement. Le prêt prendra fin à l'ouverture du jour ouvré suivant la date de vente du titre.

Un client peut-il vendre des options d'achat couvertes sur des actions qui ont été prêtées dans le cadre du Programme d'amélioration du rendement des actions et recevoir le traitement de couverture de marge des options d'achat ?

Oui. Un prêt d'action n'a aucun impact sur ses exigences de marge couvert ou non car le prêteur conserve l'exposition de tout gain ou toute perte lié à la position prêtée.

Que se passe-t-il pour les actions sujettes à un prêt et qui sont ensuite livrées sur une demande d'option d'achat ou l'exercice d'une option de vente ?

Le prêt prendra fin à T+1 de toute démarche (transaction, demande, exercice) qui aura clôturer ou diminuer la position.

Que se passe-t-il pour les actions sujettes à un prêt et dont le trading est interrompu par la suite ?

Une interruption n'a pas d'impact direct sur la capacité à prêter l'action et tant qu'IBKR peut continuer à prêter l'action, ce prêt restera en place que l'action soit interrompue ou non.

La garantie d'un prêt peut-elle être transférée à la partie matières premières pour couvrir la marge et/ou la variation ?

Non. La garantie du prêt n'impacte jamais la mage ou le financement.

Que se passe-t-il si un participant au programme commence un prêt sur marge ou augmente un solde de prêt existant ?

Si un client détient des titres entièrement payés prêtés dans le cadre du Programme d'amélioration du rendement des actions et commence par la suite un prêt sur marge, le prêt prendra fin dans la mesure où les titres sont sont pas considérés comme des titres en excès de marge. De la même manière, si un client détient des titres en excès de marge qui ont été prêtés dans le cadre du programme et augmente le prêt sur marge existant, le prêt peut également prendre fin dans la mesure où les titres de sont plus considérés en excès de marge.

Dans quelle circonstances un prêt d'action donné peut-il prendre fin ?

Un prêt d'actions pendra automatiquement fin dans les cas suivants (sans s'y limiter) :

- Si le client choisit de ne plus participer au programme

- Transfert d'actions

- Emprunt d'un certain montant sur les actions

- Vente d'actions

- Demande d'option d'achat/exercice d'option de vente

- Fermeture du compte

Les participants au Programme d'amélioration du rendement des actions reçoivent-ils des dividendes sur les actions prêtées ?

Les actions du Programme d'amélioration du rendement des actions qui sont prêtées sont généralement récupérées avant l'ex-date pour recevoir le dividende et éviter les paiements tenant lieu (PIL) de dividendes. Il est toutefois possible de recevoir un PIL.

Les participants au Programme d'amélioration du rendement des actions conservent-ils les droits de vote des actions prêtées ?

Non. L'emprunteur des titres reçoit le droit de vote ou fournit son accord concernant les titres si la date limite de vote, pour donner son accord ou tout autre mesure tombe pendant la durée du prêt.

Les participants au Programme d'amélioration du rendement des actions reçoivent-ils les droits, garanties et actions de distribution sur les actions prêtées ?

Oui. Le prêteur des titres recevra tous les droits, toutes les garanties, actions de distribution et répartitions des titres prêtés

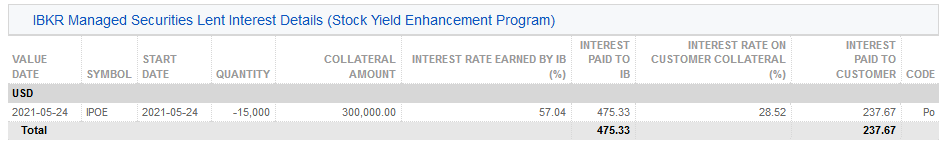

Comment les prêts seront-ils indiqués sur les relevés d'activité ?

La garantie de prêt, les actions existantes et le revenus sont indiqués dans les 6 sections suivantes du relevé :

1. Détail de trésorerie – précise les solde de garantie de départ (espèces ou U.S. Treasuries), variation nette résultant de l'activité de prêt (positive si nouveaux prêts ; négative si rendements nets) et solde de garantie en espèces de fin.

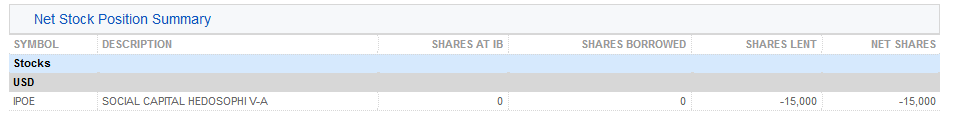

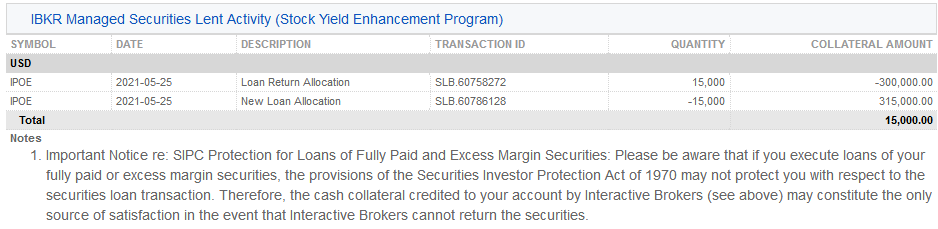

2. Récapitulatif de position d'action nette – pour chaque action, précise le total d'actions chez IBKR, le nombre d'actions empruntées, le nombre d'actions prêtées et les actions nette (= actions chez IBKR + actions empruntées - actions prêtées).

3. Titres prêtés gérés par IBKR (Programme d'amélioration du rendement des actions) – fournit pour chaque action prêtée dans le cadre du Programme d'amélioration du rendement des actions la quantité d'actions prêtées, le taux d'intérêt (%).

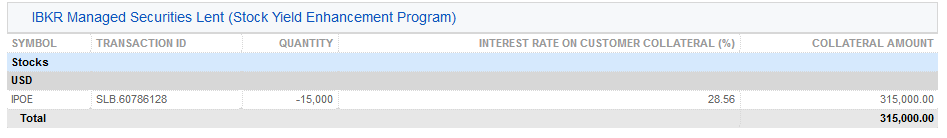

3a. Garantie détenue chez IBSS sur les titres gérés par IBKR (Programme d'amélioration du rendement des actions) – Les clients d'IBLLC verront une section supplémentaire sur le relevé indiquant les U.S. Treasuries détenus pour garantie, la quantité, le prix et la valeur totale garantissant la prêt d'actions

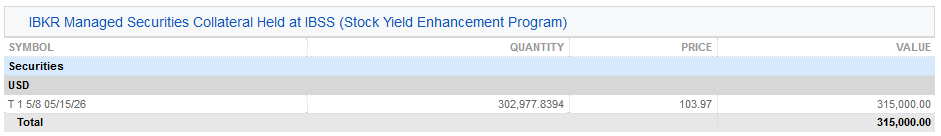

4. Activité des titres prêtés gérés par IBKR(Programme d'amélioration du rendement des actions) – précise l'activité de prêt pour chaque titre y compris les répartitions du rendement du prêt (prêts terminés) ; nouvelles répartitions de prêt (nouveaux prêts) ; la quantité d'actions ; le taux d'intérêt net (%) ; le taux d'intérêt sur la garantie client (%) et le montant de garantie.

5. Détails des intérêts de l'activité des titres prêtés gérés par IBKR (Programme d'amélioration du rendement des actions) – précise pour les prêts individuels le taux d'intérêt gagné par IBKR (%) ; le revenu gagné par IBKR (représente le revenu total qu'IBKR gagne grâce au prêt, qui est égal à {Montant de garantie * taux d'intérêt}/360) ; le taux d'intérêt sur la garantie client (représente environ la moitié du revenu qu'IBKR gagne sur le prêt) et l'intérêt payé au client (représente le revenu d'intérêts gagné sur la garantie du client)

Remarque : cette section ne sera affichée que si les intérêts cumulés reçus par le client dépasse 1 USD pour la période du relevé.

6. Intérêts cumulés – le revenu d'intérêts est comptabilisé ici comme un intérêt cumulé et est considéré comme tout autre intérêt cumulé (groupé mais affiché uniquement en tant qu'accumulation s'il dépasse 1 $ en espèces chaque mois). Pour les déclarations de fin d'année, ce revenu d'intérêts sera déclaré sur le Form 1099 pour les contribuables américains.

Shorting US Treasuries

Interactive Brokers clients have the ability to gain direct exposure to US Treasuries on both the short and long side of the market.

Order Entry

Orders can be entered via TWS.

Cost to Borrow

The borrow fee to short US Treasuries is based on IBKR’s borrow cost and is subject to daily change. If the Treasury is borrowed by Interactive Brokers at the General Collateral rate, the customer does not incur a borrow fee.

Interest Income

Customers earn Short Credit Interest on their short US Treasury positions based on IBKR’s standard tiered rates.

.png)

Margin Requirements

Margin1 requirements on Short US Treasury positions are the same as Long US Treasury positions. The requirement is between 1% and 9%, depending on time to maturity. The proceeds of the short sale are not available for withdrawal. The amount available for withdrawal is generally Equity with Loan Value – Initial Margin.

Additional information on fixed income margin requirements can be found here.

Commissions

Selling short US Treasuries incurs the same commission cost as buying US Treasuries. IBKR’s commission schedule can be found here.

Trading Policy

Minimum short position size is $250,000 face value per CUSIP due to limitations of the US Treasury borrow market. Once the minimum position size is met, the minimum order increment is $250,000 for both short sales and buy to covers (as long as the resulting short position remains higher than the $250,000 face value minimum).

Short Sale Order Examples

| Existing US Treasury Short Position Face Value in Account (per CUSIP) | Face Value of Short Sale Order | Face Value of Resulting Position | Order Accepted? | Reason |

| Flat | $250,000 | $250,000 | Yes | Face Value of resulting position is => $250,000 |

| Flat | $100,000 | $100,000 | No | Face Value of resulting position is < $250,000 |

| $250,000 | $50,000 | $300,000 | No | Order increment < $250,000 |

| $250,000 | $250,000 | $500,000 | Yes | Order increment =>$250,000 |

Buy-to-cover orders that will result in a short US Treasury position of less than $250,000 face value will not be accepted.

Buy to Cover Order Examples

| Existing US Treasury Short Position Face Value in Account (per CUSIP) | Face Value of Buy to Cover Order | Face Value of Resulting Position | Order Accepted? | Reason |

| $500,000 | $250,000 | $250,000 | Yes | Face Value of resulting position is => $250,000 |

| $500,000 | $300,000 | $200,000 | No | Face Value of resulting position is < $250,000 |

| $500,000 | $500,000 | Flat | Yes | Order increment => $250,000 |

Payment in Lieu

When a short US Treasury position is held over the record date of an interest payment, the borrower’s account will be debited a payment-in-lieu of interest equal to the interest payment owed to the lender.

Eligible US Treasuries for Shorting

Only accounts carried under Interactive Brokers LLC and Interactive Brokers UK are eligible to short sell US Treasuries.

US Treasury Notes and Bonds with an outstanding value greater than $14 Billion can be sold short.

US Treasury Bills, TIPs, STRIPs, TF (Floating Rate Notes) and WITFs (When-Issued Floating Rate Notes) are not available for shorting.

Non-US sovereign debt is also not available for shorting.

1Trading on margin is only for sophisticated investors with high risk tolerance. You may lose more than your initial investment.

For more information regarding margin loan rates, see ibkr.com/interest

Regulation SHO Rule 204, Closeouts, and Introducing Brokers

As a US registered broker-dealer, Interactive Brokers LLC (“IBKR”) is subject to Regulation SHO, a collection of US Securities & Exchange Commission rules relating to short-selling of equity securities. Rule 204 of Regulation SHO places certain requirements on clearing brokers in the event that they fail to deliver securities on settlement date in connection with a sale of those securities. This can happen for a variety of commonplace operational reasons, and does not indicate a problem at the clearing broker. In certain circumstances, Rule 204 may require a clearing broker to not permit shorting a security for a certain period of time (unless sufficient shares of that security are pre-borrowed to cover the order marked as a short sale).

Rule 204(a) requires that a clearing broker, if it fails to deliver on a sale trade on the settlement date, must closeout its fail by buying or borrowing the relevant security a specified number of trading days later (depending on whether the sale was long or short), prior to the opening of the regular trading session on that day.

Rule 204(b) provides that if the clearing broker does not closeout its fail in accordance with Rule 204(a), the broker may not accept short sale orders from its customers in the relevant stock (the stock in which the unclosed-out fail has occurred), or place such orders for its own account, unless it has first borrowed the shares of the relevant stock to cover the new short sale order. This is colloquially known in the securities industry as being in the “penalty box” for the relevant security. This restriction exists until the clearing broker has purchased shares in the amount of the unclosed-out fail, and that purchase has settled.

Any broker that executes trades through that clearing broker, and clears and settles those trades through that clearing broker, is subject to the same Rule 204(b) restriction, as is any broker that executes away from that clearing broker, but intends to clear and settle those trades through the clearing broker.

Rule 204(c) requires clearing brokers to notify brokers from whom they receive trades for clearance and settlement of when they become subject to a short-sale restriction under Rule 204(b), and when that restriction ends. This is so that the notified brokers can avoid executing trades away from the clearing broker that are not permitted under the clearing broker’s short-sale restriction. If you have received a notice from IBKR regarding Rule 204(c), it generally means that IBKR's books and records show that you are an introducing broker or dealer that clears and settles trades through IBKR, and that also has the capability (or your client has such capability) of executing trades at away brokers or dealers for settlement through IBKR. You should not execute any short-sale order at an away broker-dealer in a security which we have notified you is shortsale restricted, unless you have first arranged to pre-borrow sufficient shares of that security through IBKR. For more information on pre-borrowing, please click here or contact us.

The above is a general description of Rule 204 of Regulation SHO, to aid our broker-dealer clients in understanding IBKR's obligations and why certain stocks may become unshortable at certain times irrespective of their availability to be borrowed. It is not legal advice and should not be used as such.

Operational Risks of Short Selling

Rate Risk

Holders of short call options can be assigned before option expiration. When the long holder of an option enters an early exercise request, the Options Clearing Corporation (OCC) allocates assignments to its members (including Interactive Brokers) at random. The OCC reports assignments to IBKR on the day of the long call exercise (T) but after US market hours. As such, option assignments are reflected in IBKR client accounts on the next business day (T+1), which is also the settlement date. The assignment causes a sale of the underlying stock on T, which can result in a short position if no underlying shares are held beforehand. Settled short position holders are subject to borrow fees, which can be high. Additionally, if IBKR cannot fulfil the short sale delivery obligation due to a lack of securities lending inventory on settlement date, the short position can be subject to a closeout buy-in.

Due to T+1 settlement mechanics described previously, traditional purchases to cover a short position on T+1 will leave the account with a settled short stock position for at least 1 night (or longer in case of a weekend or holiday).

Long in-the-money Puts are automatically exercised on expiration date. A short position as a result of the exercise carries the same risks as assigned short calls.

| Day | Short Sale | Buy to Cover | Settled Short Position | Borrow Fee Charged? | |

| Monday | OCC reports short call assignment to IBKR after market hours. | -100 XYZ stock Trade Date (T) |

Flat | No | |

| Tuesday | Call assignment and stock sale are reflected in the account | T+1 Settlement Date | +100 XYZ stock Trade Date (T) |

Yes | Yes |

| Wednesday | T+1 Settlement Date | Flat | No |

Aperçu des rachats et fermetures de positions d'actions short

Introduction

Les clients possédant des positions short courent le risque de voir ces positions rachetées et fermées par IB, souvent sans notification préalable ou avec peu de préavis. Ce risque est inhérent à la vente à découvert et généralement en dehors du contrôle du client. Ces opérations sont également soumises à des règles dictées par le moment auquel les courtiers ont la possibilité d'agir.

Bien que similaire en termes d'effet, le terme rachat fait référence à un acte réalisé par une partie tierce pour lequel un acte de fermeture de positions est réalisé par IB. Ces actes résultent généralement des trois événements suivants:

1. Les actions requises devant être livrées lors du règlement d'une vente à découvert ne peuvent être empruntées ;

2. Les actions qui ont été empruntées et livrées au règlement sont plus tard rappelées; ou

3. Un échec de livraison de la part de la chambre de compensation s'est produit.

Un aperçu de chacun de ces événements et les éléments à prendre en considération sont fournis ci-dessous.

Aperçu des événements de rachat/fermeture

1. Règlement vente short – lorsqu'une action est vendue short, le courtier doit faire le nécessaire pour que les actions soient empruntées avant le règlement, ce qui, pour les actions américaines, correspond au troisième jour ouvrable suivant la date de transaction (T+2). Avant l'exécution de la vente short, le courtier doit déterminer en toute bonne foi si les actions sont susceptibles d'être disponibles à l'emprunt si nécessaire et cela, en vérifiant la disponibilité actuelle. Veuillez noter qu'en l'absence d'un accord préalable de pré-emprunt, il n'y a aucune garantie que les actions disponibles à l'emprunt à la date du règlement le resteront 2 jours plus tard. Si elles ne le sont pas, la vente short sera soumise à une fermeture forcée. Les différentes étapes de détermination d'une fermeture sont les suivantes:

T+2 (toutes les heures indiquées sont à l'heure des États de la côte est des États-Unis)

14h30 - Si IB n'est à ce moment pas en mesure d'emprunter les actions lui permettant de procéder au règlement et anticipe qu'il est fortement probable qu'il ne sera pas en mesure d'emprunter ces actions, une communication sera envoyée, dans la mesure du possible, informant le client d'une fermeture potentielle. Le client aura jusqu'à la fin de la séance étendue de ce jour pour fermer lui-même la(s) position(s) short afin d'éviter une fermeture forcée. Si à un moment donné, IB a la possiblité d'emprunter des actions, une tentative de communication de cette information au client sera faite.

15h15 – une communication sera envoyée, dans la mesure du possible, si le client n'a pas fermé sa/ses position(s) short et IB n'a pas emprunté les actions. Le client aura toujours jusqu'à la fin de la séance étendue de ce jour pour fermer les positions short afin d'éviter une fermeture forcée.

16h50 – Si IB n'a pas été en mesure d'emprunter les actions pour procéder au règlement, le client recevra, dans la mesure du possible, une communication l'informant qu'IB n'a pas pu emprunter d'action avant la fin de la séance à T+2 et qu'une dernière tentative sera faite avant 09h00 à T+3.

T+3

09h00 – Si avant 09h00, IB n'est pas en mesure d'emprunter les actions, le processus de fermeture sera initiée à l'ouverture du marché à 09h30 ET. La fermeture sera reflétée dans la fenêtre de transaction TWS à un prix indicatif.

09h30 – IB initie la fermeture en utilisant un ordre VWAP (prix moyen pondéré par le volume) qui sera actif pendant toute la séance du jour. Le prix indicatif reflété dans la fenêtre des transactions TWS sera remplacé par le prix effectif lorsqu'il aura été procédé à la fermeture.

2. Rappel de prêt – Lorsque le règlement d'une vente short a eu lieu (l'action a été empruntée et utilisée pour la livraison à l'acheteur des actions de la vente short), le prêteur des actions se réserve le droit de demander leur restitution à tout moment. Si un rappel a lieu, IB tentera de remplacer les actions empruntées précédemment par celles d'un autre prêteur. Si les actions ne peuvent être empruntées, le prêteur se réserve le droit d'émettre un rappel officiel qui rend possible un rachat dans les 3 jours ouvrables après émission si IB ne restitue pas les actions rappelées. Bien que l'émission de ce rappel officiel donne à l'emprunteur la possibilité d'effectuer un rachat, la proportion de notices de rappel qui se traduisent dans les faits par un rachat est faible (les raisons sont généralement liées la capacité d'IB à se procurer les titres ailleurs). Compte tenu du volume important de rappels formels que nous recevons mais auquel aucune suite n'est donné, IB ne fournit pas aux clients de notification préalable.

Une fois qu'une contrepartie émet un avertissement de rachat adressé à IB, cette dernière peut à tout moment racheter les actions qu'IB a emprunté pour cette date de transaction. Si le rappel n'aboutit pas à un rachat, le prêteur exécute la transaction de rachat et informe IB des prix d'exécution. IB procède à la vérification des prix de rachat de la contrepartie pour la séance en question.

À son tour, IB alloue le rachat aux clients sur la base des positions d'actions short réglées et des transactions non-réglées qui ne sont pas prises en compte dans la détermination des responsabilités. Les rachats suite à un rappel de prêt sont visibles dans la fenêtre des transactions de TWS après que les notifications intraday ont été envoyées, dans la mesure du possible, avant 17h30 (heure standard des États de la côte est).

3. Échec de livraison – Un échec de livraison peut se produire lorsqu'un courtier a une obligation de règlement net auprès d'une chambre de compensation suite à une vente short mais ne dispose pas immédiatement d'actions dans son propre inventaire ou ne peut pas les emprunter à un autre courtier afin de remplir ses obligations de livraison. Cet échec résulte de transactions de vente et ne se limite pas à des ventes short car il peut aussi se produite en case de vente visant à fermer une position longue effectuée sur marge et susceptible d'être prêtée à un autre client.

Dans le cas d'actions américaines, les courtiers ont l'obligation de remédier à la position résultant de l'échec de livraison avant le début des heures régulières de trading du prochain jour de règlement. Ils pourront le faire par l'achat ou l'emprunt de titres. Cependant, dans le cas où les actions disponibles à l'emprunt se révélaient insuffisantes pour faire face aux obligations de livraison, IB fermerait les positions short détenues par le client en utilisant un ordre VWAP (prix moyen pondéré par le volume) qui sera actif pendant toute la séance de trading .

Remarques importantes:

* Les clients doivent savoir que le jour où l'une de leurs positions est fermée, ils sont tenus de terminer la journée en acheteur net—en agrégé sur tous leurs comptes avec l’entreprise— d'au moins le nombre d'actions correspondant à la fermeture qu'ils ont subi (pour le titre sur lequel a eu lieu la fermeture). Pour le reste de la séance durant laquelle la fermeture a eu lieu, ils ne seront pas autorisés à (i) vendre des actions à découvert qui ont été précédemment fermées,(ii) émettre des options d'achat dans la monnaie sur l'action pour laquelle ils ont subi une fermeture, ou (iii) exercer des options de vente sur l'action pour laquelle ils ont subi une fermeture ("restrictions de trading"). Cependant, si un client ne termine pas la journée en acheteur net du nombre d'actions requises pour l'action pour laquelle il a subi une fermeture (par exemple, suite à l'assignation d'options d'achat précédemment émises)—en agrégé sur tous les comptes du client avec l'entreprise—l'entreprise procédera à une autre fermeture dans le compte à la séance du jour suivant pour le nombre d'actions qui, une fois comptabilisés dans l'activité de trading net pour cette action à la clôture, aurait été nécessaire pour que le client soit un acheteur net du nombre requis de cette action dans tous ses comptes et soumis encore une fois aux restrictions de trading pour le reste de la séance.

* Les clients doivent savoir que du fait de l'obligation qu'à IB de procéder à la mise en œuvre de fermetures de positions et du fait que des parties tierces sont autorisées à procéder à des rachats, des différences importantes entre le prix d'exécution de la transaction et le prix de clôture du jour précédent peuvent en résulter. Ces différences peuvent être particulièrement prononcées en cas de titres illiquides. Les clients doivent avoir conscience de ces risques et gérer leur portefeuille en conséquence

Les clients possédant des positions short courent le risque de voir ces positions rachetées et fermées par IB, souvent sans notification préalable ou avec peu de préavis. Ce risque est inhérent à la vente à découvert et généralement en dehors du contrôle du client. Ces opérations sont également soumises à des règles dictées par le moment auquel les courtiers ont la possibilité d'agir.

Bien que similaire en termes d'effet, le terme rachat fait référence à un acte réalisé par une partie tierce pour lequel un acte de fermeture de positions est réalisé par IB. Ces actes résultent généralement des trois événements suivants:

1. Les actions requises devant être livrées lors du règlement d'une vente à découvert ne peuvent être empruntées ;

2. Les actions qui ont été empruntées et livrées au règlement sont plus tard rappelées; ou

3. Un échec de livraison de la part de la chambre de compensation s'est produit.

Un aperçu de chacun de ces événements et les éléments à prendre en considération sont fournis ci-dessous.

Aperçu des événements de rachat/fermeture

1. Règlement vente short – lorsqu'une action est vendue short, le courtier doit faire le nécessaire pour que les actions soient empruntées avant le règlement, ce qui, pour les actions américaines, correspond au troisième jour ouvrable suivant la date de transaction (T+2). Avant l'exécution de la vente short, le courtier doit déterminer en toute bonne foi si les actions sont susceptibles d'être disponibles à l'emprunt si nécessaire et cela, en vérifiant la disponibilité actuelle. Veuillez noter qu'en l'absence d'un accord préalable de pré-emprunt, il n'y a aucune garantie que les actions disponibles à l'emprunt à la date du règlement le resteront 2 jours plus tard. Si elles ne le sont pas, la vente short sera soumise à une fermeture forcée. Les différentes étapes de détermination d'une fermeture sont les suivantes:

T+2 (toutes les heures indiquées sont à l'heure des États de la côte est des États-Unis)

14h30 - Si IB n'est à ce moment pas en mesure d'emprunter les actions lui permettant de procéder au règlement et anticipe qu'il est fortement probable qu'il ne sera pas en mesure d'emprunter ces actions, une communication sera envoyée, dans la mesure du possible, informant le client d'une fermeture potentielle. Le client aura jusqu'à la fin de la séance étendue de ce jour pour fermer lui-même la(s) position(s) short afin d'éviter une fermeture forcée. Si à un moment donné, IB a la possiblité d'emprunter des actions, une tentative de communication de cette information au client sera faite.

15h15 – une communication sera envoyée, dans la mesure du possible, si le client n'a pas fermé sa/ses position(s) short et IB n'a pas emprunté les actions. Le client aura toujours jusqu'à la fin de la séance étendue de ce jour pour fermer les positions short afin d'éviter une fermeture forcée.

16h50 – Si IB n'a pas été en mesure d'emprunter les actions pour procéder au règlement, le client recevra, dans la mesure du possible, une communication l'informant qu'IB n'a pas pu emprunter d'action avant la fin de la séance à T+2 et qu'une dernière tentative sera faite avant 09h00 à T+3.

T+3

09h00 – Si avant 09h00, IB n'est pas en mesure d'emprunter les actions, le processus de fermeture sera initiée à l'ouverture du marché à 09h30 ET. La fermeture sera reflétée dans la fenêtre de transaction TWS à un prix indicatif.

09h30 – IB initie la fermeture en utilisant un ordre VWAP (prix moyen pondéré par le volume) qui sera actif pendant toute la séance du jour. Le prix indicatif reflété dans la fenêtre des transactions TWS sera remplacé par le prix effectif lorsqu'il aura été procédé à la fermeture.

2. Rappel de prêt – Lorsque le règlement d'une vente short a eu lieu (l'action a été empruntée et utilisée pour la livraison à l'acheteur des actions de la vente short), le prêteur des actions se réserve le droit de demander leur restitution à tout moment. Si un rappel a lieu, IB tentera de remplacer les actions empruntées précédemment par celles d'un autre prêteur. Si les actions ne peuvent être empruntées, le prêteur se réserve le droit d'émettre un rappel officiel qui rend possible un rachat dans les 3 jours ouvrables après émission si IB ne restitue pas les actions rappelées. Bien que l'émission de ce rappel officiel donne à l'emprunteur la possibilité d'effectuer un rachat, la proportion de notices de rappel qui se traduisent dans les faits par un rachat est faible (les raisons sont généralement liées la capacité d'IB à se procurer les titres ailleurs). Compte tenu du volume important de rappels formels que nous recevons mais auquel aucune suite n'est donné, IB ne fournit pas aux clients de notification préalable.

Une fois qu'une contrepartie émet un avertissement de rachat adressé à IB, cette dernière peut à tout moment racheter les actions qu'IB a emprunté pour cette date de transaction. Si le rappel n'aboutit pas à un rachat, le prêteur exécute la transaction de rachat et informe IB des prix d'exécution. IB procède à la vérification des prix de rachat de la contrepartie pour la séance en question.

3. Échec de livraison – Un échec de livraison peut se produire lorsqu'un courtier a une obligation de règlement net auprès d'une chambre de compensation suite à une vente short mais ne dispose pas immédiatement d'actions dans son propre inventaire ou ne peut pas les emprunter à un autre courtier afin de remplir ses obligations de livraison. Cet échec résulte de transactions de vente et ne se limite pas à des ventes short car il peut aussi se produite en case de vente visant à fermer une position longue effectuée sur marge et susceptible d'être prêtée à un autre client.

Dans le cas d'actions américaines, les courtiers ont l'obligation de remédier à la position résultant de l'échec de livraison avant le début des heures régulières de trading du prochain jour de règlement. Ils pourront le faire par l'achat ou l'emprunt de titres. Cependant, dans le cas où les actions disponibles à l'emprunt se révélaient insuffisantes pour faire face aux obligations de livraison, IB fermerait les positions short détenues par le client en utilisant un ordre VWAP (prix moyen pondéré par le volume) qui sera actif pendant toute la séance de trading .

Remarques importantes:

* Les clients doivent savoir que le jour où l'une de leurs positions est fermée, ils sont tenus de terminer la journée en acheteur net—en agrégé sur tous leurs comptes avec l’entreprise— d'au moins le nombre d'actions correspondant à la fermeture qu'ils ont subi (pour le titre sur lequel a eu lieu la fermeture). Pour le reste de la séance durant laquelle la fermeture a eu lieu, ils ne seront pas autorisés à (i) vendre des actions à découvert qui ont été précédemment fermées,(ii) émettre des options d'achat dans la monnaie sur l'action pour laquelle ils ont subi une fermeture, ou (iii) exercer des options de vente sur l'action pour laquelle ils ont subi une fermeture ("restrictions de trading"). Cependant, si un client ne termine pas la journée en acheteur net du nombre d'actions requises pour l'action pour laquelle il a subi une fermeture (par exemple, suite à l'assignation d'options d'achat précédemment émises)—en agrégé sur tous les comptes du client avec l'entreprise—l'entreprise procédera à une autre fermeture dans le compte à la séance du jour suivant pour le nombre d'actions qui, une fois comptabilisés dans l'activité de trading net pour cette action à la clôture, aurait été nécessaire pour que le client soit un acheteur net du nombre requis de cette action dans tous ses comptes et soumis encore une fois aux restrictions de trading pour le reste de la séance.

* Les clients doivent savoir que du fait de l'obligation qu'à IB de procéder à la mise en œuvre de fermetures de positions et du fait que des parties tierces sont autorisées à procéder à des rachats, des différences importantes entre le prix d'exécution de la transaction et le prix de clôture du jour précédent peuvent en résulter. Ces différences peuvent être particulièrement prononcées en cas de titres illiquides. Les clients doivent avoir conscience de ces risques et gérer leur portefeuille en conséquence

Special Risks Associated with ETN & Leveraged ETF Short Sales

Introduction

While account holders are always at risk of having a short security position closed out if IB is unable to borrow shares at settlement of the initial trade or bought in if the trade settles and the shares are recalled by the lender thereafter, certain securities have characteristics which may increase the likelihood of these events occurring. Two examples are leveraged Exchange Traded Funds (ETF) and Exchange Traded Notes (ETN), where the supply of shares available to borrow can be influenced by a number of factors not found with shares of common stock. An overview of these securities and these factors is provided below.

Overview

As background, an ETF is a security organized as a pooled investment vehicle that can offer diversified exposure or track a particular index by investing in stocks, bonds, commodities, currencies, options or a blend of assets. An ETF is similar to a mutual fund in that each share of an ETF represents an undivided interest in the underlying assets of the fund. However, unlike a mutual fund in which orders are only processed at a price determined at the end of the day, ETF shares are repriced and trade throughout the day on an exchange. To balance the supply and demand of shares and ensure that secondary market prices approximate the market value of the underlying assets, ETF issuers allow Authorized Participants (typically large broker-dealers) to create and redeem ETF shares in large blocks, typically 50,000 to 100,000 shares. While many ETFs invest solely in securities, others use debt or derivatives to track and/or magnify exposure to an index. The ProShares Ultra VIX Short-Term Futures ETF ( symbol: UVXY) is one example of a widely traded leveraged ETF.

ETNs are also securities that are repriced and trade throughout the day on an exchange and are designed to provide investors with a return that corresponds to an index. Unlike ETFs, however, ETNs are unsecured debt instruments and do not represent an interest in an underlying pool of assets. They do not pay interest like traditional debit instruments, but rather a promise to pay a specific return that typically corresponds to an index or benchmark. The Barclays iPath® S&P 500 VIX Short-Term Futures™ ETN (symbol: VXX) is one example of a widely traded ETN.

The supply of shares available to borrow in order to initiate or maintain a short sale position may be less stable for certain leveraged ETFs and ETNs, including UVXY and VXX, due to the following factors:

- Limited Authorized Participants: The number of Authorized Participants willing to issue ETFs, particularly those that invest in derivatives (e.g., futures contracts, swap agreements and forward contracts) rather than securities and seek performance equal to a multiple (i.e., 2x) or an inverse multiple (i.e., -2x) of a benchmark may be limited. Moreover, Authorized Participants have no legal obligation to create shares and may elect not to do so to minimize their exposure as a dealer.

- No Authorized Participants: As ETN shares represent credit instruments, the supply of such shares is determined solely by the issuing financial institution and Authorized Participants are not involved with the creation or redemption of shares. The ETN issuer typically reserves the right to limit, restrict or stop selling additional shares at any time.

- Limited Holding Period: Certain leveraged ETFs and ETNs seek to match the performance of a benchmark index for a single day rather than an extended period. They are principally used by institutional investors and other traders looking to obtain short-term exposure to an asset class, hedge other investments in a portfolio or invest as a way to gain interim exposure to a particular market while gradually investing directly in that market. These factors can result in a higher rate of turnover and less stability of share inventory available to lend for short sales.

- Margin Considerations: Shares made available for lending to short sellers often originate from brokers who maintain a lien on the shares as they’ve financed the purchase of the shares on behalf of clients via margin loans. Clients purchasing shares using borrowed funds are subject to regulatory margin requirements, compliance to which depends in part upon the value of the shares supporting the loan. As certain leveraged ETFs/ETNs are designed to provide returns in multiples of their benchmark, the inherent volatility of these products may diminish clients’ ability to maintain the position and, in turn, the broker’s ability to lend the shares.

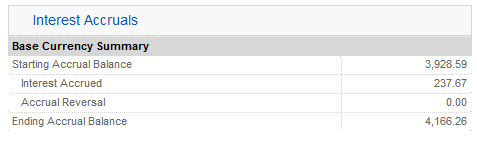

Monitoring Stock Loan Availability

IBKR provides a variety of methods to assist account holders engaged in short selling with monitoring inventory levels and borrow costs/rebates. The level of detail available, the time frame covered and the manner in which the information is accessed vary by method and a brief overview of each is provided below.

Public Website

Interested parties may query the IBKR website for stock loan data. To start, click here and scroll down to the section titled "Stocks Available". Click the section to expand it and select the country in which the stock is listed. If the number of available issues exceeds that which can be reasonably presented on a single page, results will be organized by symbol in groups, with hypertext links allowing further drill-down. A quick search box allowing direct query for a given symbol is also provided. Query results include the product description, currency of denomination and a link titled “Check Availability” which displays the quantity of shares available to borrow upon entering your login credentials.

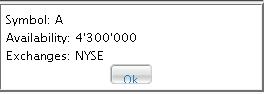

Public FTP

Windows

Windows Explorer

- Open windows explorer (Start > Computer)

- With "Computer" selected on the left, right click an empty space on the right side of the window and choose “Add a network location”

- When the wizard prompts for a network address, enter “ftp://shortstock: @ftp2.interactivebrokers.com” and press next

- Give the connection a name of your choosing and press next

- File explorer should now open and display all of the files in the ftp location.

Command Prompt

- Go to Start > Windows System > Command Prompt

- Type "ftp" and press enter (the prompt will change to an ftp> prompt)

- Type “open ftp2.interactivebrokers.com”

- When prompted, enter the username “shortstock” and leave the password empty.

- Use the “dir” command to show the files in the directory

- Use the “get filename.txt” to retrieve the desired file

MacOS

- Open Finder

- From the “Go” menu choose “Connect to Server”

- Enter “ftp://shortstock: @ftp2.interactivebrokers.com” and press the + button to add to your favorites.

- Click “Connect”

- If prompted, the username should be “shortstock” and the password should be left empty.

- Click "Connect"

- If all steps were done correctly the finder window should display all of the files in the ftp location.

Linux

Terminal

- Open a Terminal window

- Type “ftp shortstock@ftp2.interactivebrokers.com”

- When prompted for a password, press enter

- Type “ls” to list the contents of the ftp location

- Type “get filename.txt” to get the desired file.

- Type “bye” to end the ftp session

Outlined below is a snapshot of the sample file output which includes the stock symbol, currency of denomination, name, contract identifiers (IBKR’s and the ISIN), fee rates and shares available. This file may be also imported into applications such as Excel for sorting, filtering and analytical purposes.

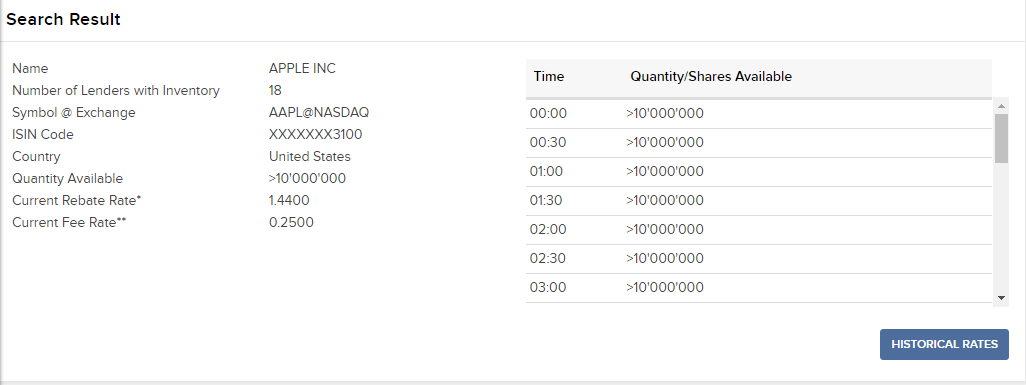

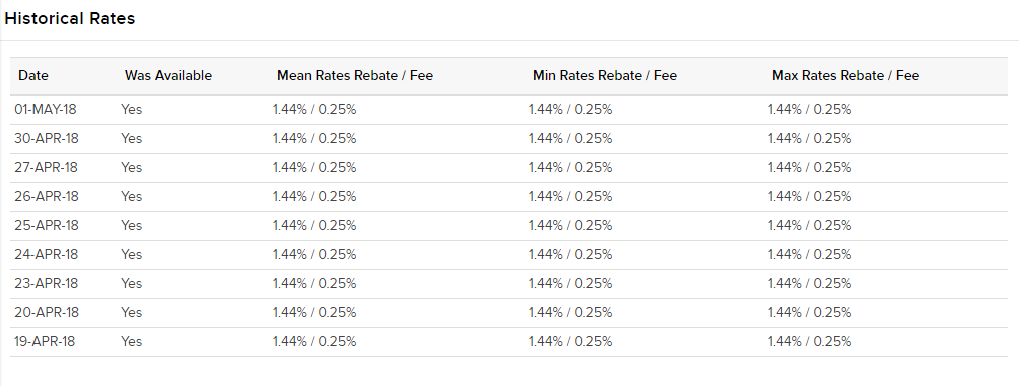

Short Stock Availability (SLB) Tool

The SLB tool is available to IBKR account holders through Client Portal. Log in and select the Support section and then select Short Stock (SLB) Availability. This tool allows one to query information on a single stock as well as at a bulk level. Single stock searches can be performed by symbol/exchange, ISIN or CUSIP numbers. At the single security level, query results include the quantity available and number of lenders (note that a negative rebate rate infers a borrowing cost expressed as an annual percentage rate and, if positive, the interest rebate paid on cash proceeds securing the loan in excess of the minimum threshold). Information regarding the quantity of shares available to borrow throughout the day for the most current and past half hour increments is also made available.

In addition, borrowers interested in the trend of rates over the prior 10 day period can view the minimum, maximum and mean rates for each day.

This tool also allows one to upload a text file (with symbol/exchange or ISIN detail) and search for availability of multiple stocks in bulk within a single query. These bulk requests will then generate a .CSV file similar to the sample file output made available through the public FTP site.

Hong Kong Short Reporting Obligations

Overview

- Hong Kong regulations now require beneficial owners of shares in selected HK listed stocks to report each week short positions that exceed the threshold of HKD 30 million or 0.02% of market capitalization on the constituent stocks of the Hang Seng Index, the Hang Seng China Enterprises Index and other financial companies specified by the SFC. A list of affected of stocks can be found here:

http://www.sfc.hk/sfc/html/EN/research/short-position-reporting/specified-shares.html

- Investors with applicable positions should register directly with the SFC. Registration and guidance on the registration process can be found here.

- Reporting is expected on a weekly basis, but the second business day of the following week.

- Links for the registering and reporting can be found here:

https://portal.sfc.hk/dsp/gateway/welcome?locale=en

Guidelines, Instructions and FAQ's:

SFC announcement with links to legislation

Short position forms, guidelines, reference material and list of specified shares

Link to subscribe to SFC alert service (choose Short Position Reporting Related Matters)

For further details, please refer to the SFC website: www.sfc.hk and/or contact them via email with specific questions at shortpositions@sfc.hk