Использование свободных денежных средств (cash sweep)

Согласно законодательству, все транзакции с ценными бумагами должны исполняться и обеспечиваться в сегменте ценных бумаг универсального счета, а транзакции с товарами – в сегменте товаров1. Хотя законом разрешено хранение позиций с полностью оплаченными ценными бумагами в сегменте товаров в качестве маржинального залога, IB хранит бумаги и товары в разных сегментах, тем самым ограничивая размер залога согласно более строгим правилам SEC. Поскольку решение о хранении позиций в том или ином сегменте определяется законодательством, единственным активом, который можно перемещать между сегментами с согласия клиента, являются наличные средства.

Ниже описаны варианты использования свободных денежных средств (применения cash sweep), как выбрать подходящий вариант и что при этом следует учесть.

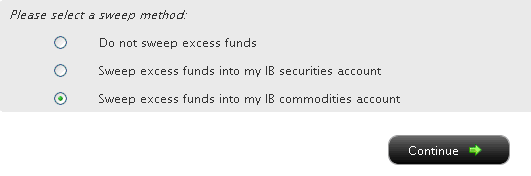

Выберите графу рядом с нужным вариантом и нажмите "Далее" (Continue). Настройки начнут действовать на следующий рабочий день и будут активны до тех пор, пока вы не выберите другой вариант. Обратите внимание, что если у вас есть необходимые торговые разрешения, описанные выше, менять настройки можно в любое время без ограничений.

A Comparison of U.S. Segregation Models (сравнение моделей разделения активов клиентов в США);

How To Transfer an Existing IRA from Interactive Brokers

If the other broker participates in the Automated Customer Account Transfer Service (ACATS) program, then contact your other broker to submit the transfer out electronically.

If the other broker is not ACAT eligible, they must provide outgoing trustee to trustee transfer paperwork or outgoing Direct Rollover paperwork. They can give you the completed documents which can be uploaded online. Please note this is only for cash transfers, and information submitted is only instructions, not the actual withdrawal. After paperwork is reviewed and approved, you’ll be advised when to submit the withdrawal of funds.

To submit a withdrawal request:

- Log into Client Portal

- Select Transfer & Pay followed by Transfer Funds

- Click Make a Withdrawal

- Select Use a new withdrawal method and next to Bank Wire, click Use this Method

- Select Financial Institution when asked “Where will funds be deposited?”

- Answer the prompts that follow, then click in the box when asked if you’ll be sending a trustee-to-trustee transfer or Direct Rollover to this destination

- Confirm in the pop up box you have the signed custodian transfer paperwork

- Complete remaining banking prompts and click Save Bank Information

- Confirm the instructions on the next page and click Continue

- Click on Upload your form

- Click Reply to upload the document and add a comment.

- Click Submit and close the window

You will be provided updates of your transfer request through the Message Center.

If a wire transfer is not accepted by your new custodian, you may submit a check withdrawal request. Please note check requests require review by Compliance and will take longer to process if approved.

- Log into Client Portal

- Select Transfer & Pay followed by Transfer Funds

- Click Make a Withdrawal

- Select Use a new withdrawal method and next to Check, click Use this Method

- Select “Send to another person/entity” from the first drop down box

- Answer the prompts that follow and click Save Destination

- Complete remaining banking prompts and click Save Bank Information

- Confirm the information and click Continue

- Read the instructions and click Finish

- Finally, click on Help on the top right and select Secure Message Center to create a new ticket

- Click Compose and then New Ticket>Funds & Banking>Cash Withdrawals

- Complete the prompts and upload the completed paperwork from your broker/custodian

You will be provided updates via this ticket.

Contra firms and Custodians (only) may forward paperwork to the following:

Interactive Brokers LLC

Attn: IRA Services, Transfers

209 South LaSalle Street, 10th Floor

Chicago, IL 60604

- Email — iraservices@ibkr.com

- Fax — 312-542-7345

Additional Information

- IRA Transfer Methods in the Client Portal Users' Guide

Вывод средств с закрытого счета

Введение

Клиенты, желающие закрыть свой счет, сначала должны убедиться, что со счета выведены все остатки (денежные средства и позиции). После закрытия на счете нельзя выполнять какие-либо транзакции, однако в некоторых случаях на него могут быть зачислены средства даже после того, как он был закрыт. Как указывается в уведомлении при закрытии счета, остатки, зачисленные на счет после закрытия, автоматически конвертируются в базовую валюту счета вне зависимости от суммы, поскольку торговая платформа больше не может выполнять для этого счета конвертацию валют.

В данной статье говорится о том, в каких случаях на счет могут быть зачислены средства после закрытия и как клиент может вывести средства с закрытого счета.

Остаток на закрытом счете

Хотя это случается редко, на счет могут быть зачислены средства даже после закрытия в следующих случаях:

- Счет был закрыт выплатой с помощью чека, но клиент не предъявил его к платежу в течение 90 дней, поэтому IBKR аннулировала данный чек; или клиент аннулировал выплату в связи с утерей, кражей или неполучением чека.

- Счет был закрыт с помощью электронного перевода (банковского, ACH, EFT), который был позднее возвращен в IBKR банком-получателем. Перевод может быть возвращен, если банк отклоняет транзакцию в связи с тем, что счет клиента в этом банке закрыт или имя владельца счета в IBKR отличается от имени на счете в банке-получателе (т.е. перевод третьему лицу).

- На счет зачисляется компенсация за удержание избыточных налогов за предыдущий дивидендный период.

- Заявитель перевел средства в IBKR до рассмотрения заявки на счет, и его заявка не была одобрена или он не закончил заполнение заявки.

- Счет был закрыт с помощью перевода другому брокеру, который затем вернул активы, когда счет уже был закрыт.

Вывод активов

Чтобы вывести денежные средства, зайдите на Портал клиентов, откройте раздел Переводы и платежи и затем Перевод средств. Дальше Вы сможете выбрать вывод средств и учреждение из списка, который вы создали, когда счет был открыт. Выберите нужное учреждение, которое подходит под валюту Вашего перевода.

Если на счете есть позиции, обратитесь к брокеру, который их вернул, и запросите новый перевод обратно. Обратите внимание, что Вы не сможете размещать ордера для закрытия позиций на закрытом счете.

ЧаВО

1. Что делать, если я не помню свои учетные данные и не могу зайти на Портал клиентов?

Если Вам нужна помощь с доступом к счету, позвоните в центр службы поддержки в своем регионе. Для восстановления учетной записи необходимо голосовое подтверждение личности для защиты от несанкционированного доступа. Контактная информация доступна на нашем сайте.

2. Как узнать, что на моем счете остались средства?

Информация о балансе счета и из чего он состоит приведена в отчете об операциях. Просмотреть отчет за день, неделю или месяц можно на Портале клиентов в разделе Отчеты/налоговые отчеты.

3. Можно ли заново открыть закрытый счет?

Как правило, клиенты не могут заново открыть счета, которые были закрыты на протяжении большого срока, или заново открыть счета только с целью вывести средства. Если Вы хотите заново открыть счет с целью торговли, обратитесь в центр службы поддержки в своем регионе.

4. Что если я хочу вывести средства с помощью чека, но мой адрес поменялся?

Если для Вашего счета доступен вывод средств с помощью чека (такая опция доступна для переводов в долларах США и клиентов с адресом в США), но данные адреса в Вашем профиле устарели, Вы не сможете поменять свой адрес онлайн. В таком случае обратитесь в службу поддержки и сообщите свой новый адрес. В службе поддержки Вам также объяснят, как загрузить копию водительского удостоверения или другого подходящего документа для подтверждения нового адреса.

5. Что если я хочу вывести средства электронным переводом, но на моем счете нет сохраненных банковских инструкций?

Если на Вашем счете нет активных сохраненных инструкций для банковского перевода, зайдите на Портал клиентов и добавьте новую инструкцию в разделе "Переводы и платежи". Обращаем Ваше внимание, что IBKR оставляет за собой право попросить подтвердить новые банковские данные по телефону и/или с помощью документов. Эта мера призвана защитить от несанкционированных переводов стороннему лицу.

6. Юрлицо, которое владело моим счетом, больше не имеет банковского счета или больше не существует. Как можно вывести средства?

В случае, если в момент закрытия счета невозможно вывести или перевести средства на имя владельца счета, IBKR попытается перевести средства собственникам юрлица согласно их пропорциональной доле владения. Обратите внимание, что в этом случае необходимо будет предоставить документы, подтверждающие владение и долю собственников, а также гарантийное письмо и письмо о возмещении убытков от владельцев, чтобы подтвердить, что предоставляемая ими информация является точной и что они являются единственными собственниками или кредиторами, которым принадлежат эти средства. Также IBKR оставляет за собой право на получение независимого юридического заключения для подтверждения точности предоставленной информации.

7. Что если я не выведу средства с закрытого счета?

IBKR попытается оповестить владельцев закрытых счетов о наличии остатка по адресу электронной почты, указанному в профиле. Если клиент не снимает средства в течение 30 дней после уведомления, то с закрытого счета будет взиматься ежемесячная комиссия в размере $20. Также обращаем Ваше внимание, что по закону IBKR обязана передать невостребованные активы властям штата, в котором проживает клиент (или штата Коннектикут, если клиент проживает за пределами США). Срок, после которого счет считается заброшенным, а активы на нем невостребованными, отличается в разных штатах, но минимальный период составляет всего 3 года. Более подробную информацию о том, как вернуть имущество, переданное штату, можно узнать в статье 2599 "Базы знаний".

Обзор комиссий и сборов

Клиентам и заинтересованным лицам рекомендуется ознакомиться с подробной информацией о сборах на нашем сайте.

Обзор самых распространенных сборов приведен ниже:

1. Комиссии зависят от типа продукта и биржи, а также от выбранного Вами плана комиссий (совокупные или раздельные). Например, в случае с акциями США мы взимаем $0,005 за акцию, а минимальные комиссии за сделку составляют $1,00.

2. Процентные ставки взимаются по маржинальным отрицательным остаткам средств (т.е. по дебету); IBKR использует международно принятые справочные тарифы по однодневным депозитам в основе вычислений этих ставок. Чтобы определить действующую процентную ставку, мы применяем спред к ориентировочной ставке (benchmark interest rate или BM) согласно уровням, где более крупные остатки наличных средств имеют более выгодные коэффициенты. Например, в случае с кредитами в USD ориентировочная ставка состоит из тарифа федеральных фондов (Fed Funds) и спреда в 1,5%, который добавляется, если баланс Вашего счета составляет до $100 000. Вдобавок физ лица, осуществляющие шортинг акций, должны быть в курсе особых сборов в виде ежедневного процента, взимаемого, когда акции, берущиеся в кредит для покрытия короткой продажи, считаются "труднозанимаемыми" (hard to borrow).

3. Биржевые сборы также зависят от типа продукта и биржи. Например, в случае с опционами на ценные бумаги США некоторые биржи взимают сбор за ордера, устраняющие ликвидность (рыночные или реализуемые лимитные), и наоборот платят за ордера, добавляющие ликвидность (лимитные). Помимо этого многие биржи взимают плату за отмену или изменение ордеров.

4. Рыночные данные: Вы не обязаны подписываться на рыночные данные, однако в случае оформления подписки с Вас будет взиматься месячная плата, которая зависит от биржи-поставщика и ее расценок. Наш инструмент под названием "Ассистент по рыночным данным" поможет Вам выбрать подходящие подписки согласно продукту, которым Вы желаете торговать. Для доступа к этому инструменту войдите в "Портал" и там выберите раздел "Поддержка", а затем "Ассистент по рыночным данным".

5. Минимальная месячная плата за услуги: поскольку наша компания ориентируется на активных трейдеров, мы требуем, чтобы каждый счет ежемесячно генерировал минимальную сумму комиссий. Минимум составляет $10 в месяц.

6. Дополнительные сборы - IBKR бесплатно обрабатывает один запрос на вывод средств раз в календарный месяц; за последующие выводы взимается плата. Помимо этого существуют некоторые перелагаемые на клиентов сборы за запросы об отмене сделок, исполнение/переуступку опционов и фьючерсов, а также за депозитарное хранение.

Для просмотра дополнительной информации, посетите наш сайт и выберите один из пунктов в меню "Расценки".

Плата за замену устройства безопасности

Клиентам, пользующимся "Системой безопасного входа" IBKR, выдается устройство, которое обеспечивает дополнительный уровень защиты и помогает обезопасить счет от взлома хакерами или другими несанкционированными лицами. И хотя в IBKR отсутствуют сборы за пользование таким устройством, оно может подлежать возврату при закрытии счета или оплате при необходимости замены. Плата за замену в случае потери, кражи или поломки устройства распространяется и на существующих владельцев счетов.

Вдобавок, несмотря на то, что IBKR взимает плату за замену, только если установлен факт потери, кражи, поломки или невозврата устройства, соответствующая сумма резервируется на счете в качестве залога. Это не повлияет на капитал, доступный для торговли, но ограничит возможность вывода и перевода средств, пока устройство не будет возвращено (т.е. зарезервированную сумму нельзя вывести со счета).

Ниже приведена стоимость замены каждого устройства.

| УСТРОЙСТВО | ПЛАТА ЗА ЗАМЕНУ |

| Карта кодов безопасности1 | $0.001 |

| Цифровая карта безопасности+ | $20.00 |

Инструкции по возврату устройства безопасности доступны в статье KB975

1 Карту кодов безопасности не нужно возвращать при закрытии счета; ее можно уничтожить или выбросить, как только оставшиеся средства будут выведены, а счет полностью закрыт. После этого доступ к "Порталу клиентов" для просмотра и создания отчетов по операциям и налоговых документов будет осуществляться только при помощи Вашего имени пользователя и пароля. Данное средство двухфакторной защиты больше не выдается.

Notification Regarding Third-Party Wire Withdrawals

Certain Interactive Brokers (“IBKR”) accounts are eligible to request withdrawal of funds to third parties by bank wire. These requests are subject to review and approval at IBKR’s sole discretion. This program is described on the IBKR website here.

After a due diligence review, IBKR may allow withdrawals to a third party for purposes like:

• Withdrawal for purchase of a home or mortgage payoff

• Withdrawal to a spouse, parent, sibling, or child of source account holder

• Withdrawal to an account held by one of the accountholders of a joint account or vice versa.

• Withdrawal from trust account to a beneficiary

• Payment of certain account expenses

• Tax payments

• IRA qualified charitable distributions

IBKR will generally not approve the following types of third-party withdrawals:

• Private investments

• Repayment of loans

• Withdrawals to companies owned by the accountholder

• Payment for purchase of goods or services

• Withdrawals to individuals other than spouse, parent, sibling or child of account holder

Ограничения на перевод средств

ВВЕДЕНИЕ

В целях борьбы с отмыванием денег компания IBKR установила некоторые ограничения на внесение и вывод средств. Эти ограничения распространяются на переводы, связанные со странами, входящими в группу повышенного риска, и учитывают такие факторы, как место проживания клиента, направление и валюта перевода1. Краткая информация об ограничениях приведена ниже.

ОБЩИЕ СВЕДЕНИЯ ОБ ОГРАНИЧЕНИЯХ

- Клиент, место жительства или регистрации которого входит в список стран с высоким риском отмывания денег, не может выводить средства на счет в другой стране с высоким уровнем риска, если не имеет в ней действующего адреса.

- Клиент, место жительства или регистрации которого входит в список стран с высоким риском отмывания денег, не может вносить средства со счета в другой стране с высоким уровнем риска, если не имеет в ней действующего адреса.

- Клиент, место жительства или регистрации которого входит в список стран с высоким риском отмывания денег, может выводить средства на счет, ТОЛЬКО если уже получал с него прямой перевод.

- Выводить средства можно только в базовой валюте счета, в валюте Вашей страны проживания, а также в распространенных валютах (например, USD, EUR, HKD, AUD, GBP, CHF, CAD, JPY и SGD).

- Клиенты IBSG могут выводить средства только в SGD, USD, CNH, HKD и GBP.

- IBKR вправе ограничить число банков, в которые клиенту разрешено переводить деньги, независимо от местонахождения клиента или банка.

Обращаем внимание, что при попытке добавить онлайн-реквизиты запрещенного банка или выполнить перевод средств, подпадающий под ограничения, на экране высветится ошибка, и операция будет прервана.

1 Уровень риска отмывания денег в стране оценивается согласно публичным индексам и информации от Межправительственной организации по борьбе с отмыванием денег (FATF), поддерживающей меры предотвращения легализации преступных доходов, финансирования терроризма и других угроз целостности финансовой системы.

Withdrawing Funds from a Closed Account

Introduction

Clients who elect to close their account must first ensure that all balances (e.g., cash and positions) have been withdrawn or transferred before the account can be closed. Once closed, the account is then restricted from further transactions, however, there are situations where assets may be credited to the account despite it being closed. As disclosed at the point of account closing, cash balances credited to an account after it has been closed are automatically converted to the base currency, regardless of amount, since the trading platform is no longer available to facilitate conversions.

The following article provides background as to how such situations may occur and the steps clients can take to withdraw the assets.

Post-Closure Balances

While it is uncommon for credits to be applied to an account once closed, the events which cause this to happen generally arise from the following:

- The account was closed via disbursement issued in in the form of a check which the client does not present for payment for 90 days and is therefore cancelled by IBKR; or, where the client requests a stop payment due to loss, theft or non-delivery of the check.

- The account was closed via an electronic disbursement (e.g., wire, ACH, EFT) later returned to IBKR by the receiving bank. This can occur if the receiving bank decides to reject and return the funds because the client’s bank account is closed or if the title of the account at IBKR differs from the bank account to which it is being deposited (i.e., a 3rd party transfer).

- A credit adjustment is applied to the account after it has closed to correct an over-withholding of taxes on a prior period dividend.

- An applicant deposited funds prior to the account being opened and the application was never approved by IBKR or was abandoned by the applicant.

- The account was closed via transfer to another broker who later returns the assets after the account has closed.

Withdrawing Assets

To withdraw cash, log into the Client Portal, select the Transfer & Pay and then Transfer Funds menu options and you will be presented with the option to make a withdrawal and a list of available banking instructions which you created while the account was open. Select an instruction that is active and applicable to the denomination of the currency to be withdrawn.

If your account has positions, please contact the broker who returned the positions to request that they be transferred back. Note that you will not be able to submit orders to close positions in a closed account.

FAQs

Q. What do I do if I don't recall my login credentials and am unable to log into the Client Portal?

A. If you require assistance logging into your account, you will need to contact your local Client Service Center via telephone. Such requests require verbal verification of your identity as a protection from unauthorized users. Contact information is available on our website.

Q. How do I determine the credit balance in my account?

A. The account balance and its composition can be found in your activity statement. Daily, monthly and annual statements are available online via the Client Portal through the Reports/Tax Reports menu option.

Q. Am I able to reopen an account that has been closed?

A. Accounts that have been closed for an extended period or are attempting to reopen solely for the purpose of withdrawing assets are generally not eligible to be reopened. If you intend to reopen the account to establish an ongoing brokerage relationship, please contact your local Client Service Center for assistance.

Q. What happens if I want to withdraw the funds via check and my address has changed?

A. If your account is eligible to withdraw funds via check (only available for US currency withdrawals by customers with a US mailing address) and your mailing address on record is no longer accurate, you will not be able to change your address online. In this instance, please contact Client Services to inform us of your new address and receive instructions on how to upload a copy of a driver's license or other acceptable document.

Q. What happens if I want to withdraw the funds electronically and my account does not already have a valid banking instruction on file?

A. If you currently do not have an active banking instruction on file, please log into the Client Portal and add a new instruction using the Transfer & Pay menu option. Note that IBKR reserves the right to verify new instructions via verbal confirmation and/or submission of qualifying documentation. This verification step is intended to protect against unauthorized transfers to a 3rd party.

Q. The entity which owned the account no longer has a bank account or is no longer in existence. How can the funds be withdrawn?

A. In the event the funds are unable to be withdrawn and distributed in the name of account holder at the point of account closure, IBKR will seek to distribute the funds to the entity owners based on their pro rata share of ownership. Note that this will generally require submission of documentation evidencing the owners and their ownership interests as well as a warranty and indemnification letter executed by the owners that the information they provide is accurate and there aren’t any other owners or creditors to whom the funds are owned. IBKR also reserves the right to request an independent opinion of counsel verifying the accuracy of the information provided.

Q. What happens if I do not act to withdraw assets in a closed account?

A. IBKR will attempt to notify closed accounts of a credit balance using the email address of record. Account holders who do not act to withdraw balances within 30 days after notice has been sent are subject to a monthly closed account fee of $20. Also note that IBKR is subject to statutes which require that assets in accounts deemed "abandoned" be turned over to the state in which the client resides (or Connecticut if the client resides outside the U.S.). The period of inactivity by which an account is considered "inactive" varies by state, but can be as low as 3 years. See Knowledge Base Article 2599 for details regarding retrieving unclaimed property from the state.

Funds Transfer Restrictions

INTRODUCTION

As part of its anti-money laundering efforts, IBKR implements restrictions on certain client deposits and withdrawals. These restrictions apply to transfers associated with countries considered to have elevated AML risk and consider factors such as the client’s residency, the withdrawal destination and the denomination of the currency being transferred.1 An outline of these restrictions is provided below.

OVERVIEW OF RESTRICTIONS

- Clients residing or maintaining an address in a country designated as having elevated AML risk may not withdraw funds to an account located in another country that has elevated AML risk unless they also maintain an address in that country.

- Clients residing or maintaining an address in a country designated as having elevated AML risk may not deposit funds from an account located in another country having elevated AML risk unless they also maintain an address in that country.

- Clients residing or maintaining an address in a country designated as having elevated AML risk may only withdraw funds to an account from which that client received a first-party deposit.

- Clients may only withdraw funds in their base currency, their home country’s currency or common currencies (e.g. USD, EUR, HKD, AUD, GBP, CHF, CAD, JPY and SGD).

- IBSG clients may only withdraw in SGD, USD, CNH, EUR, GBP and HKD.

- IBKR may restrict the number of banks that a client may send money to, regardless of the domicile of the client or the bank.

- A change to your base currency requires a minimum of 5 days before withdrawal instructions can be entered and a withdrawal request can be processed.

Note that clients who attempt to create an online banking instruction or initiate a deposit or withdrawal which is restricted will be blocked from creating that instruction or initiating that transaction and will be presented with an online error message.

1In determining whether a country is associated with elevated AML risk, consideration is given to information provided by the Financial Action Task Force (FATF), an intergovernmental organization which promotes measures for combating money laundering, terrorist financing and other related threats to the integrity of the international financial system and other public AML indices.

South African Rand (ZAR) - Onshore/Offshore

Explanation of Onshore/Offshore South African Rand (ZAR)

Background

The South African Reserve Bank (SARB) has currency exchange control rules in place for South African residents. A South African resident is a person (i.e. a natural person, body corporate, foundation, trust or partnership) whether of South African or any other nationality who has taken up residence, is domiciled or registered in the Republic of South Africa (RSA). A resident account is also the account of persons resident, domiciled or registered in the Common Monetary Area (CMA). The CMA comprises of the Republic of South Africa, Lesotho, Namibia and Swaziland. There are no exchange control restrictions between the members of the CMA and they form a single exchange control territory.

The rules stipulate that there is a yearly limit placed on the amount of ZAR that can be taken out of the country by South African residents – i.e. taken "Offshore". ZAR that remain in South Africa are deemed “Onshore”.

Each resident can take the following amounts offshore per calendar year:

- ZAR 1 million can be taken offshore as a “Single Discretionary Allowance”

- ZAR 10 million can be taken offshore as an “Foreign Capital Allowance”

Only institutions licensed as “Authorised Dealers” (AD) are able to send ZAR outside of South Africa and so offshore. An AD is responsible for reporting the offshoring of any ZAR to the SARB. As a result, residents sending ZAR offshore must accurately state the purpose for which the ZAR is being sent. Residents must receive approval from an AD before they are able to send any ZAR offshore. Prior to taking ZAR offshore as part of the Foreign Capital Allowance, residents must also have additional clearance from the SA tax authorities.

The full exchange control rulebook from the SARB can be found here: https://www.resbank.co.za/RegulationAndSupervision/FinancialSurveillanceAndExchangeControl/EXCMan/Pages/default.aspx

Current Situation

Our cashiering account is a non-resident account. Therefore, we are permitted to:

- Receive deposits in ZAR from other non-resident accounts.

- Disburse ZAR from our cashiering account to non-resident accounts.

- Receive deposits from accounts of South African residents.

- Disburse ZAR to accounts of South African residents.