Операционные риски шортинга

Процентный риск

В случае продажи колл-опциона его покупатель может исполнить опцион до срока истечения. Когда владелец длинного опциона запрашивает досрочное исполнение, Опционная клиринговая корпорация США (OCC) назначает исполнение этой сделки для одного из своих членов (включая Interactive Brokers) в случайном порядке. OCC уведомляет IBKR о транзакции в день исполнения длинного колла (T), но после закрытия рынков в США. Поэтому исполнение опционов отображается на счетах клиентов IBKR на следующий рабочий день (T+1), а расчет происходит через 2 рабочих дня (T+2). Исполнение приводит к продаже базисного актива в день T, что может привести к созданию короткой позиции, если на счете нет необходимых акций. После расчета с владельца короткой позиции будет взиматься плата за заем акций, которая может быть высокой. Кроме того, если в дату расчета IBKR не может выполнить свои обязательства по передаче акций по короткой продаже из-за отсутствия доступных акций для кредитования, короткая позиция может подвергнуться выкупу или ликвидации.

Поскольку расчет производится через 2 рабочих дня, как описано выше, то при стандартной покупке акций для покрытия короткой позиции в дату T+1 на счете сохранится короткая позиция как минимум в течение 1-го дня (или дольше в случае выходных или праздников).

Длинные путы "в деньгах" автоматически исполняются в дату экспирации. Короткая позиция, возникшая в результате такого исполнения, несет такие же риски, что и короткие коллы с досрочным исполнением.

| День | Короткая продажа | Покупка для покрытия | Итоговая короткая позиция | Плата за заем взимается? | |

| Понедельник | OCC уведомляет IBKR об исполнении опциона после окончания торговой сессии. | -100 акций XYZ Дата сделки (T) |

Нет | Нет | |

| Вторник | Исполнение колла и продажа акций отображаются на счете клиента IBKR | T+1 | +100 акций XYZ Дата сделки (T) |

Нет | Нет |

| Среда | Дата расчета (T+2) | T+1 | -100 | Да | |

| Четверг | Дата расчета (T+2) | Нет | Нет |

Проценты по выручке от коротких продаж

Как определить сумму процентных выплат и комиссий, связанных с займом акций.

Когда владелец счета открывает короткую позицию по акциям, IBKR занимает эквивалентные акции от его лица, чтобы исполнить свои обязательства по поставке акций покупателю. Договор о кредитовании ценных бумаг, по которому данные бумаги берутся в кредит, обязывает IBKR предоставить кредитору ценных бумаг денежный залог. Сумма залога основана на отраслевом стандарте расчета стоимости акций.

Кредитор акций выплачивает IBKR проценты по денежному залогу и также взимает комиссию за услуги, снижая сумму процентов ниже преобладающей рыночной процентной ставки по денежным залогам (как правило, ставка зависит от фактической ставки ФРС для денежных депозитов в USD). В случае с труднозанимаемыми акциями комиссия кредитора за предоставление акций может привести к отрицательной процентной ставке, взимаемой с IBKR.

Хотя многие брокеры предлагают часть этой скидки только институциональным клиентам, все клиенты IBKR получают проценты по выручке от короткой продажи акций, если она превышает 100 000 USD или эквивалентную сумму в другой валюте. Когда предложение по кредитованию ценной бумаги превышает спрос на ее заем, владельцы счетов могут получить проценты по своему короткому балансу, равные базовой ставке (например, ставке по однодневным кредитам ФРС для балансов, номинированных в USD) за вычетом спреда (который в данный момент составляет от 1,25% для балансов в 100 000 USD до 0,25% для балансов больше 3 000 000 USD). Ставки могут меняться без уведомления.

Когда спрос и предложение по ценной бумаге находятся на таком уровне, что бумаги становятся труднодоступными, скидка кредитора снижается и даже может стать отрицательной, и тогда со счета будут списаны средства. Скидка или списание будет перенаправлено на владельца счета в виде более высокой комиссии за кредит, которая может превысить проценты по выручке от короткой продажи и привести к списанию средств со счета. Поскольку в разные даты и с разных ценных бумаг взимаются разные ставки, IBKR рекомендует клиентам воспользоваться инструментом поиска акций для шортинга, доступным в разделе "Поддержка" на "Портале клиентов" или в "Управлении счетом", в котором можно просмотреть примерные ставки по коротким продажам. Обратите внимание, что ориентировочные ставки, указанные в данных инструментах, отражают проценты по выручке от коротких продаж, которые IBKR выплачивает по балансам III уровня, то есть по дополнительной выручке от короткой продажи на сумму в 3 млн USD или больше. Для балансов ниже этого порога ставка меняется в зависимости от суммы и базовой ставки для валюты сделки. Точную ставку можно узнать с помощью калькулятора в разделе "Выплачиваемые вам проценты по сальдо выручки от коротких продаж".

Больше примеров и калькулятор доступны на странице "Кредитование ценных бумаг".

ВАЖНОЕ ПРИМЕЧАНИЕ

Информация в TWS и инструменте поиска акций, которая касается доступности акций и ориентировочных ставок, предлагается по мере возможности, и мы не можем гарантировать точность и верность приводимых данных. Информация о доступности акций включает данные от сторонних организаций и не обновляется в реальном времени. Информация о ставках приводится только в справочных целях. Расчет по сделкам, которые исполняются в текущую торговую сессию, как правило, выполняется через 2 рабочих дня, и фактическая стоимость займа и доступность акций определяются в день расчетов. Трейдерам следует учитывать, что доступность и стоимость займа акций может значительно измениться за период расчета, особенно это касается низколиквидных акций, акций компаний с низкой капитализацией и акций с предстоящими корпоративными действиями (включая выплату дивидендов). Более подробная информация приведена в статье "Операционные риски коротких продаж".

Как взимаются проценты при кредитовом балансе на счете

Со счета могут взиматься проценты несмотря на общий положительный или кредитовый остаток наличных средств в следующих случаях:

1. На счете есть отрицательный или дебетовый остаток в определенной валюте.

Например, если на счете есть кредитовый остаток, равный 5000 USD, который состоит из длинного баланса в 8000 USD и короткого остатка в евро, эквивалентного 3000 USD, то с такого счета будут взиматься проценты по короткому евровому остатку. Невозможно компенсировать кредитовую часть баланса за счет длинного баланса в USD, поскольку он меньше лимита I уровня, равного 10 000 USD, при превышении которого начинают начисляться проценты.

Обращаем внимание, что если вы покупаете ценную бумагу, номинированную в валюте, которой нет на вашем счете, IBKR оформит кредит в этой валюте, чтобы провести расчет по этой сделке с клиринговой палатой. Если вы хотите избежать оформления такого кредита и удержания процентов, то перед исполнением сделки вам необходимо либо внести на счет средства в данной валюте, либо сконвертировать существующий денежный баланс через Ideal Pro (для балансов от 25 000 USD) или площадку, исполняющую сделки с неполными лотами (для балансов меньше 25 000 USD).

2. Кредитовый баланс состоит главным образом из выручки от короткой продажи ценных бумаг.

Например, если на счете есть чистый кредитовый остаток в 12 000 USD, который состоит из дебета в 6000 USD на субсчете ценных бумаг (минус рыночная стоимость всех коротких позиций по акциям) и кредита из коротких акций на 18 000 USD, то с него будут взиматься проценты по дебету в 6000 USD I-го уровня, и не будут начисляться проценты по кредиту с короткими акциями, поскольку он не превышает порог лимита I-го уровня в 100 000 USD.

3. По некоторым средствам на кредитовом балансе не выполнен расчет.

IBKR определяет начисления и списания процентов на основе только тех средств, по которым выполнен расчет. Таким образом, со счета не взимаются проценты по средствам, взятым в кредит для покупки ценных бумаг, до тех пор, пока по этой транзакции не выполнен расчет, и также на счет не начисляются процентные выплаты по средствам от продажи ценных бумаг, и за счет этих процентов нельзя компенсировать дебетовый баланс, пока не проведен расчет по продаже (и IBKR не получит средства от клиринговой палаты).

Программа повышения доходности акций в IBKR

ОБЗОР ПРОГРАММЫ

Программа повышения доходности (Stock Yield Enhancement Program или SYEP) дает Вам возможность дополнительного заработка, наделяя IBKR правом одалживать Ваши полностью оплаченные акции в обмен на залог, а затем выдавать эти акции в кредит трейдерам, желающим использовать их для коротких продаж и платить за это. Дополнительная информация о "Программе повышения доходности акций" доступна здесь и на странице часто задаваемых вопросов.

КАК ПРИСОЕДИНИТЬСЯ К "ПРОГРАММЕ ПОВЫШЕНИЯ ДОХОДНОСТИ АКЦИЙ"

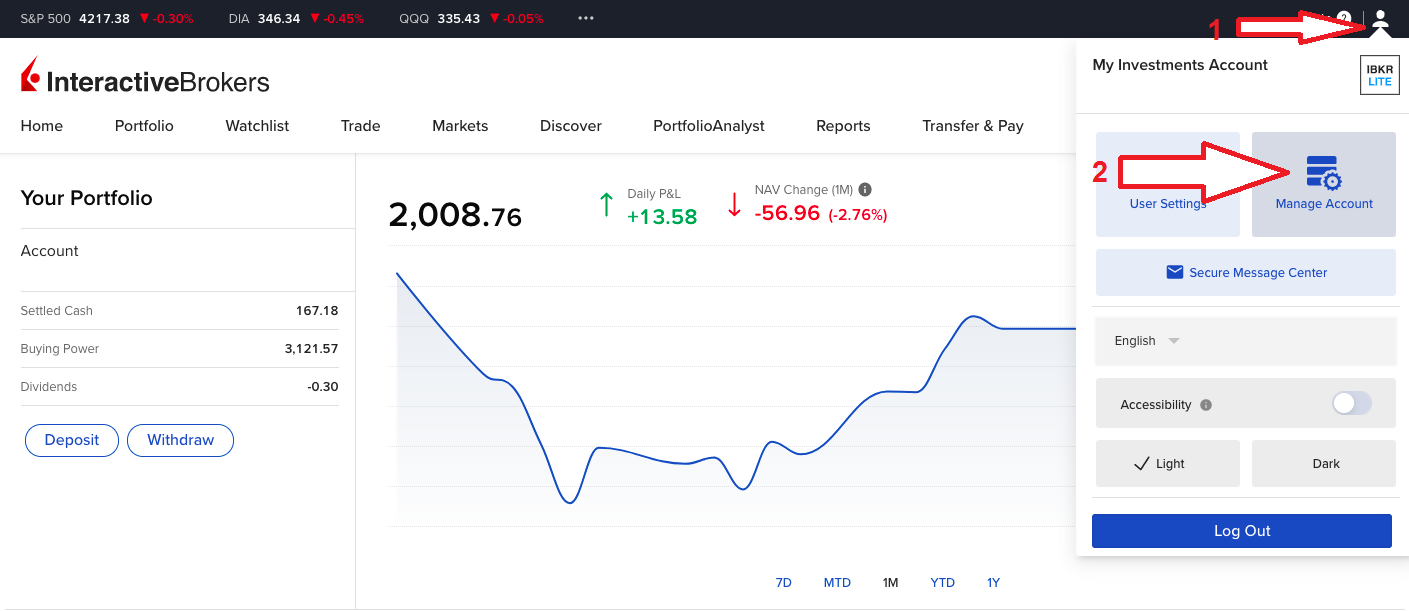

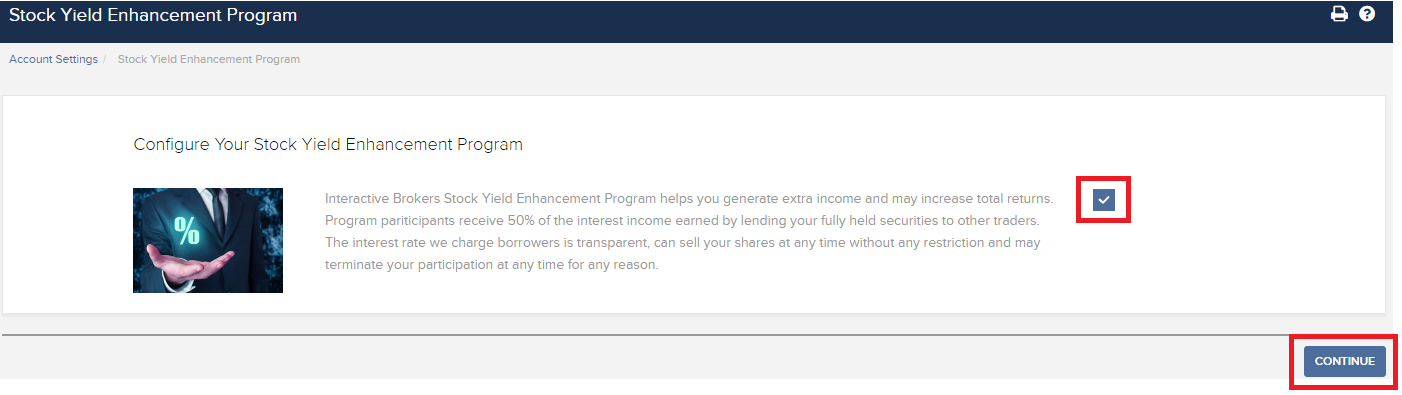

Чтобы присоединиться, войдите в "Портал клиентов". Войдя, откройте меню пользователя (значок силуэта в правом верхнем углу) и выберите "Параметры". В разделе настроек нажмите на кнопку конфигурации (значок шестеренки) рядом с пунктом "Программа повышения доходности акций". На открывшейся странице поставьте галочку в соответствующую графу и щелкните "Далее". Затем Вам будут предоставлены обязательные для участия в программе формы и уведомления. Когда Вы изучите и подпишете их, Ваш запрос будет отправлен на обработку. Рассмотрение запроса может занять от 24 до 48 часов.

.png)

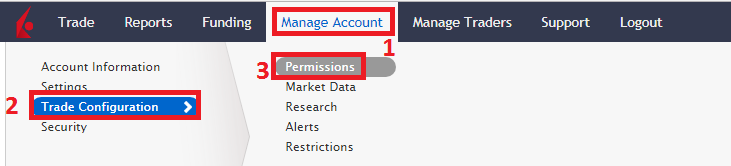

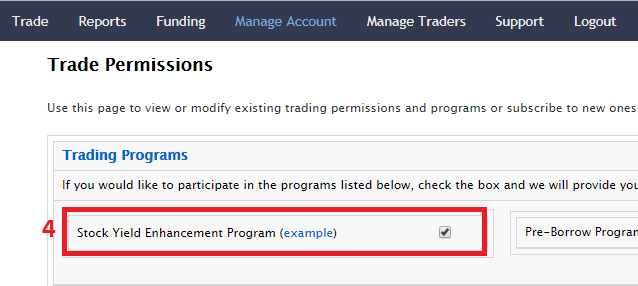

Чтобы присоединиться к программе через классическое "Управление счетом", нажмите на изображенные ниже кнопки в указанном порядке.

Почему "цена" труднореализуемых акций не совпадает с их ценой при закрытии?

При определении суммы денежного депозита, необходимой для обеспечения позиции заемных акций, общее соглашение рынка предписывает, что кредитор должен получить депозит в размере 102% от расчетной цены предыдущего рабочего дня**, округленных в бо́льшую сторону до ближайшего целого доллара и умноженных на число заимствованных акций. Поскольку ставки по займам определяются на основании стоимости залога по кредиту, данное правило влияет на стоимость поддержания короткой позиции, при этом влияние наиболее значимо для дешевых и труднозанимаемых акций. Обратите внимание, что для акций, выраженных не в долларах США, метод расчета будет другим. Таблица с условиями расчета для разных валют приведена ниже:

| Валюта | Метод расчета |

| USD | 102%; округление до ближайшего доллара |

| CAD | 102%; округление до ближайшего доллара |

| EUR | 105%; округление до ближайшего цента |

| CHF | 105%; округление до ближайшего раппена |

| GBP | 105%; округление до ближайшего пенса |

| HKD | 105%; округление до ближайшего цента |

Держатели счетов могут просмотреть скорректированную цену транзакций в ежедневном отчете по операциям в разделе "Сведения о недоступных для коротких продаж акциях". Ниже приведены два примера расчета залога и его влияние на плату по займу.

Пример 1

Короткая продажа 100 000 акций ABC по $1,50

Полученная прибыль от короткой продажи = $150 000,00

Предположим, что цена ABC падает до $0,25 и ставка по займу составляет 50%

Расчет стоимости залога по коротким акциям

Цена = 0,25 x 102% = 0,255; округление до $1,00

Стоимость = 100 000 акций x $1, 00 = $100 000,00

Плата по займу = $100 000 x 50% / 360 дней в году = $138,89 в день

Предполагая, что остаток денежных средств владельца не включает доход от других операций короткой продажи, эта плата по займу не будет компенсироваться за счет каких-либо кредитовых процентов от данной короткой продажи, поскольку остаток не превышает минимальный порог в $100 000 (уровень 1), требуемый для начисления процентов.

Пример 2 (акции, выраженные в EUR)

Короткая продажа 100 000 акций ABC по EUR 1,50

Предположим, что цена закрытия в предыдущий день составила EUR 1,55 и ставка по займу составляет 50%

Расчет стоимости залога по коротким акциям

Цена = EUR 1,55 x 105% = 1,6275; округление до EUR 1,63

Стоимость = 100 000 акций x 1,63 = $163 000,00

Плата по займу = EUR 163 000 x 50% / 360 дней в году = EUR 226,38 в день

** Обратите внимание, что суббота и воскресенье расцениваются как пятница, и при расчете суммы депозита в эти дни будет использоваться расчетная цена четверга.

Программа повышения доходности акций (SYEP): ЧаВО

В чем цель "Программы повышения доходности акций"?

"Программа повышения доходности акций" (англ. Stock Yield Enhancement program, или SYEP) предоставляет клиентам возможность получать дополнительный доход от позиций по ценным бумагам, которые в противном случае бы не использовались (т.е. полностью оплаченных ценных бумаг и ценных бумаг с избыточной маржей), разрешая IBKR передавать эти бумаги в кредит третьим сторонам. Участники программы получают денежный залог для обеспечения возврата ссуды акций по ее окончании, а также проценты по денежному залогу, выплачиваемые заемщиком за каждый день ссуды.

Что такое полностью оплаченные ценные бумаги и бумаги с избыточной маржей?

Полностью оплаченные ценные бумаги – это бумаги на счете клиента, которые были оплачены целиком. Ценные бумаги с избыточной маржей – это бумаги, которые не были полностью оплачены, но рыночная стоимость которых превышает 140% от маржевого дебетового остатка на счете клиента.

Как определяется доход, полученный клиентом по какой-либо кредитной сделке в рамках "Программы повышения доходности акций"?

Доход, получаемый клиентом в обмен на предоставленные акции, зависит от кредитных ставок на внебиржевом рынке ценных бумаг. Эти ставки отличаются для разных ценных бумаг и сроков кредита. Как правило, IBKR выплачивает участникам проценты по их денежному залогу в размере примерно 50% от суммы, полученной IBKR за предоставление акций в кредит.

Как определяется сумма денежного залога для ссуды?

Денежный залог, который лежит в основе ссуды ценных бумаг и используется для расчета процентных выплат, определяется с помощью соглашений рынка. По этим соглашениям цена акции при закрытии рынка умножается на определенный процент (обычно 102-105%) и затем округляется в бо́льшую сторону до ближайшего доллара / цента / пенса и т.д. Условия соглашения отличаются для разных валют. Например, заем в 100 акций в USD, цена закрытия которых составляет $59,24, будет равен $6100 ($59,24 * 1,02 = $60,4248; округленное до $61, умноженное на 100). Ниже приведена таблица с условиями соглашений для разных валют:

| USD | 102%; округление до ближайшего доллара |

| CAD | 102%; округление до ближайшего доллара |

| EUR | 105%; округление до ближайшего цента |

| CHF | 105%; округление до ближайшего раппена |

| GBP | 105%; округление до ближайшего пенса |

| HKD | 105%; округление до ближайшего цента |

Подробнее можно узнать в статье KB1146.

Как и где хранится залог по кредитам SYEP?

В случае с клиентами IBLLC залог будет храниться в виде наличных средств или казначейских ценных бумаг США и будет передан на хранение партнеру IBLLC – IBKR Securities Services LLC ("IBKRSS"). Залог по Вашему займу в рамках данной программы будет храниться в IBKRSS на счете, в отношении которого у Вас будет первоочередное обеспечительное право. В случае дефолта со стороны IBLLC у Вас будет доступ к залогу напрямую через IBKRSS без посредничества IBLLC. Подробнее об условиях хранения можно узнать в соглашении об управлении счетом ценных бумаг. Если Ваш счет открыт в другом филиале IBKR, то залог будет храниться и застрахован данным филиалом. Например, залог для счетов в IBIE хранится и застрахован IBIE.

Как длинная продажа и перевод акций, предоставленных в кредит через SYEP, или выход из программы влияет на проценты?

Начисление процентов прекращается на следующий рабочий день после сделки (T+1). Также проценты перестают начисляться на следующий рабочий день после даты начала перевода или выхода из программы.

Каковы условия участия в "Программе повышения доходности акций" IBKR?

| Филиалы, участвующие в программе* |

| IB LLC |

| IB UK (кроме счетов SIPP) |

| IB IE |

| IB CE |

| IB HK |

| IB Canada (кроме счетов RRSP/TFSA) |

| IB Singapore |

| Типы счетов, которые могут участвовать в программе |

| Наличный (капитал не менее $50 000 на день вступления) |

| Маржевый |

| Счета клиентов финансового консультанта* |

| Счета клиентов представляющего брокера: с полным раскрытием информации и без раскрытия информации* |

| Омнибус-счета представляющего брокера |

| Счета с раздельным торговым лимитом (Separate Trading Limit, или STL) |

*Счета-участники должны соответствовать критериям в отношении минимального капитала маржевого или наличного счета.

Программа недоступна для клиентов IB Japan, IB Europe SARL, IBKR Australia и IB India. Клиенты из Японии и Индии, имеющие счета в IB LLC, могут участвовать в программе.

Также присоединиться к программе могут счета клиентов финансового консультанта, клиенты IBroker с полным раскрытием информации и омнибус-брокеры, отвечающие требованиям выше. В случае с финансовыми консультантами и брокерами IBroker их клиенты должны сами подписать соглашения. В случае омнибус-брокера соглашение подписывает он сам.

Могут ли в программе SYEP участвовать пенсионные IRA-счета?

Да.

Могут ли в программе SYEP участвовать сегменты IRA-счетов под "Управлением активами" Interactive Brokers?

Нет.

Могут ли в программе SYEP участвовать пенсионные счета SIPP Великобритании?

Нет.

Что произойдет, если остаток средств на участвующем счете упадет ниже требуемого порога в $50 000?

Наличный счет должен соответствовать данному требованию о минимальном капитале только на момент регистрации в программе. Если впоследствии сумма капитала упадет ниже данного уровня, это не повлияет на существующие ссуды и возможность предоставлять новые.

Как стать участником "Программы повышения доходности акций" IBKR?

Присоединиться к программе можно на "Портале клиентов". Авторизуйтесь на портале и затем откройте меню пользователя (иконка профиля в правом верхнем углу) и зайдите в Настройки. Затем в Настройках счета найдите раздел Торговля и выберите пункт Программа повышения доходности акций, чтобы присоединиться. На экране отобразятся формы и уведомления, необходимые для участия в программе. Прочитайте и подпишите документы, после чего Ваш запрос будет отправлен на обработку. Одобрение занимает 24-48 ч.

Как выйти из "Программы повышения доходности акций"?

Чтобы выйти из программы, зайдите на "Портал клиентов". Откройте меню пользователя (иконка профиля в правом верхнем углу) и зайдите в Настройки. В Настройках счета найдите раздел Торговля, выберите пункт Программа повышения доходности акций и следуйте инструкциям. Ваш запрос будет отправлен на обработку. Запросы на выход из программы, как правило, выполняются в конце дня.

Если счет становится участником, а позже выходит из программы, когда он сможет снова к ней присоединиться?

После выхода из программы счет не может снова участвовать в SYEP в течение 90 календарных дней.

Какие типы позиций по ценным бумагам могут быть предоставлены в кредит?

| Рынок США | Рынок ЕС | Рынок Гонконга | Рынок Канады |

| Обыкновенные акции (котируемые на бирже, внебиржевом рынке PINK и на OTCBB) | Обыкновенные акции (котируемые на бирже) | Обыкновенные акции (котируемые на бирже) | Обыкновенные акции (котируемые на бирже) |

| ETF | ETF | ETF | ETF |

| Привилегированные акции | Привилегированные акции | Привилегированные акции | Привилегированные акции |

| Корпоративные облигации* |

*Недоступно для муниципальных облигаций.

Есть ли ограничения на кредитование акций, торгуемых на вторичном рынке после IPO?

Нет, при условии, что на счет не распространяются ограничения на торговлю данными ценными бумагами.

Как IBKR определяет количество акций, которые могут быть предоставлены в кредит?

Сначала IBKR определяет стоимость ценных бумаг (если таковые имеются), в отношении которых IBKR обладает залоговым правом и которые может выдавать в кредит без участия клиента в "Программе повышения доходности акций". Брокер, который кредитует покупку ценных бумаг клиентами с помощью маржинальных займов, по закону может выдавать кредит или предоставлять в качестве залога ценные бумаги этого клиента на сумму до 140% от денежного дебетового остатка. Например, если клиент с денежным балансом в $50 000 покупает ценные бумаги, рыночная стоимость которых составляет $100 000, то дебетовый или остаток по кредиту составит $50 000, и брокер имеет право взыскать до 140% этого остатка (т.е. ценные бумаги на $70 000). Любые ценные бумаги клиента сверх этой суммы являются ценными бумагами с избыточной маржей (в данном примере $30 000) и должны быть обособлены, если только клиент не предоставит IBKR разрешение на кредитование через "Программу повышения доходности акций".

Дебетовый остаток определяется путем конвертации в USD всех денежных остатков в других валютах и затем вычитания прибыли от коротких продаж акций (при необходимости сконвертированных в USD). Если полученное значение является отрицательным, то мы высвобождаем до 140% от этой суммы. Кроме того, не учитываются остатки денежных средств в товарном сегменте или предназначенные для спот-металлов и CFD. Подробное объяснение доступно на этой странице.

ПРИМЕР 1. Клиент имеет длинную позицию в 100 000 EUR на счете, базовая валюта которого – USD, курс пары EUR.USD составляет 1,40. Клиент покупает акции, выраженные в USD, на сумму $112 000 (80 000 EUR). Все ценные бумаги считаются полностью оплаченными, поскольку денежный остаток, сконвертированный в USD, является кредитовым.

| Составляющая | EUR | USD | База (USD) |

| Наличные средства | 100 000 | (112 000) | $28 000 |

| Длинные акции | $112 000 | $112 000 | |

| NLV | $140 000 |

ПРИМЕР 2. Клиент имеет длинную позицию в 80 000 USD, длинную позицию по акциям, выраженным в USD, на сумму $100 000, и короткую позицию по акциям, выраженным в USD, на сумму $100 000. Длинные акции на общую сумму в $28 000 считаются маржинальными бумагами, а оставшиеся (на сумму $72 000) являются бумагами с избыточной маржей. Это значение получено путем вычитания доходов от короткой продажи акций из остатка денежных средств ($80 000 - $100 000) и умножением получившегося значения дебета на 140% ($20 000 * 1,4 = $28 000).

| Составляющая | База (USD) |

| Наличные средства | $80 000 |

| Длинные акции | $100 000 |

| Короткие акции | ($100 000) |

| NLV | $80 000 |

Будет ли IBKR выдавать в кредит все подходящие акции?

Мы не гарантируем, что все участвующие в SYEP акции будут выданы в кредит, поскольку для некоторых бумаг может не быть рынка с выгодной ставкой, IBKR может не иметь доступа к рынку с желающими взять данные акции в кредит, или IBKR может решить не выдавать Ваши акции в кредит.

Кредиты в рамках SYEP выдаются только с шагом в 100?

Нет. Кредиты предоставляются на любую целую сумму акций, но внешне мы выдаем ссуды только в количестве, кратном 100. Таким образом, существует вероятность, что при наличии внешнего спроса на заимствование 100 акций мы предоставим в кредит 75 акций от одного клиента и 25 от другого.

Как ссуды распределяются среди клиентов, когда число доступных акций превышает спрос на заем?

В случае если спрос на заем определенной ценной бумаги меньше, чем предложение доступных акций от участников "Программы повышения доходности акций", ссуды будут распределены пропорционально. Например, если совокупное предложение составляет 20 000, а спрос – 10 000, то в кредит будет выдано 50% акций каждого клиента.

Акции выдаются в кредит только клиентам IBKR или другим третьим лицам?

Акции могут быть предоставлены в кредит любому контрагенту, а не только другим клиентам IBKR.

Может ли участник SYEP указать, какие акции IBKR может предоставить в кредит?

Нет. Программа полностью управляется IBKR. Определив ценные бумаги (если таковые есть), которые IBKR может предоставить в кредит на основании залогового права, компания может по своему усмотрению решить, какие из полностью оплаченных ценных бумаг или бумаг с избыточной маржей могут быть выданы в кредит.

Есть ли ограничения на продажу ценных бумаг, выданных в кредит по программе SYEP?

Участвующие в программе акции можно продать в любое время без каких-либо ограничений. Акции не нужно возвращать для расчета по сделке, а доход от продажи зачисляется на счет клиента в обычный срок. Кроме того, кредитный договор будет прекращен при открытии рынка в рабочий день, следующий за датой продажи ценных бумаг.

Может ли клиент продать покрытый колл по акциям, предоставленным в кредит в рамках SYEP, и получить условия маржи покрытого колла?

Да. Ссуда акций не влияет на маржинальные требования на непокрытой или хеджированной основе, поскольку кредитор сохраняет право на любую прибыль и несет ответственность за любые убытки, связанные с выданной в кредит позицией.

Что произойдет с выданными в кредит акциями, если они будут поставлены в результате уступки колла или исполнения пута?

Такой кредитный договор будет прекращен в режиме T+1 после соответствующего действия (сделки, уступки, исполнения), которое привело к закрытию или уменьшению позиции.

Что произойдет с выданными в кредит акциями, если позднее торговля ими на бирже будет приостановлена?

Временное прекращение торгов не оказывает прямого влияния на возможность выдавать акции в кредит, и пока IBKR может предоставлять их в кредит, такая ссуда будет оставаться в силе вне зависимости от статуса торгов.

Можно ли перенести денежный залог от ссуды в товарный сегмент для покрытия маржи и/или колебаний?

Нет. Денежный залог для обеспечения ссуды никак не влияет на маржу или финансирование.

Что произойдет, если участник программы возьмет маржинальный кредит или увеличит остаток по кредиту?

Если у клиента есть полностью оплаченные ценные бумаги, предоставленные в кредит по "Программе повышения доходности акций", и он возьмет маржинальный кредит, то этот кредит будет прекращен в той степени, в которой ценные бумаги не имеют избыточной маржи. Аналогичным образом, если у клиента есть ценные бумаги с избыточной маржей, предоставленные в кредит по программе SYEP, и он увеличивает существующий маржинальный кредит, то этот кредит может быть прекращен в той степени, в которой бумаги не имеют избыточной маржи.

При каких условиях кредит будет прекращен?

Ссуда ценных бумаг будет автоматически прекращена в следующих случаях:

- Если клиент решает выйти из программы

- Перевод акций

- Заимствование определенной суммы под залог акций

- Продажа акций

- Уступка колла/исполнение пута

- Закрытие счета

Получают ли участники SYEP дивиденды по предоставленным в кредит акциям?

Акции, участвующие в программе SYEP, как правило, отзываются у заемщиков до экс-дивидендной даты с целью получить дивиденды и избежать плату в возмещение дивидендов. Однако участники также могут получить такую плату.

Остается ли у участников SYEP право голоса по выданным в кредит акциям?

Нет. Право голоса и предоставления согласия в отношении акций переходит к заемщику ценных бумаг, если дата регистрации акционеров или срок для голосования, предоставления согласия или принятия других мер выпадает на срок займа.

Получают ли участники SYEP права, варранты или "спин-офф" акции выданных в кредит бумаг?

Да. Кредитор ценных бумаг получит любые права, варранты, акции "спин-офф" (акции в результате создания дочерней компании) и размещения, принадлежащие предоставленным в кредит бумагам.

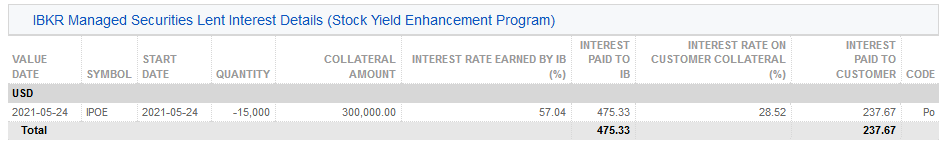

Как ссуды отображены в отчете по операциям?

Денежный залог, акции в обращении, активность и доход отражены в следующих 6 разделах:

1. Сведения о денежных средствах – сведения о начальном балансе денежного залога (казначейских бумагах США или наличных средствах), чистое изменение в результате ссуды (положительное значение, если открыты новые ссуды; отрицательное в случае чистой прибыли) и конечный баланс денежного залога.

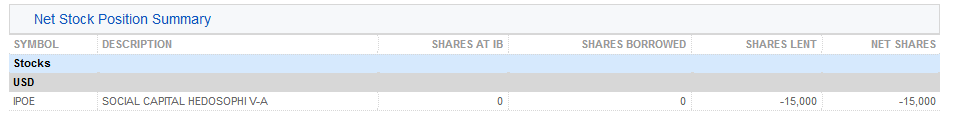

2. Данные о чистой позиции по акциям (Net Stock Position Summary) – для каждой акции указаны следующие сведения: общее количество акций в IBKR; количество заимствованных акций; число акций, выданных в кредит; и чистое число акций (= акции в IBKR + взятые в кредит акции - акции, выданные в кредит).

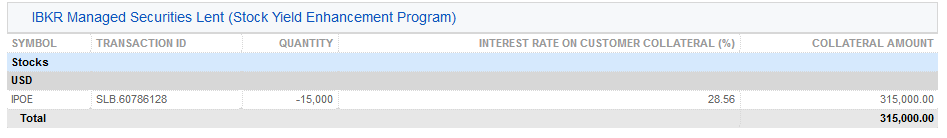

3. Выданные в кредит акции под управлением IBKR (IB Managed Securities Lent) – отражает для каждой акции, участвующей в SYEP, количество выданных в кредит акций, процентную ставку (%).

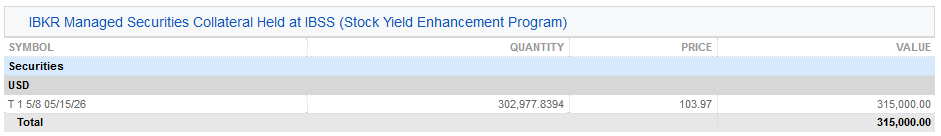

3a. Залог за бумаги под управлением IBKR, хранимый в IBSS (IBKR Managed Securities Collateral Held at IBSS) – на счетах клиентов IBLLC отображается дополнительный раздел с данными о казначейских бумагах США, используемых в качестве залога, количестве, цене и общей сумме, обеспечивающей заем акций.

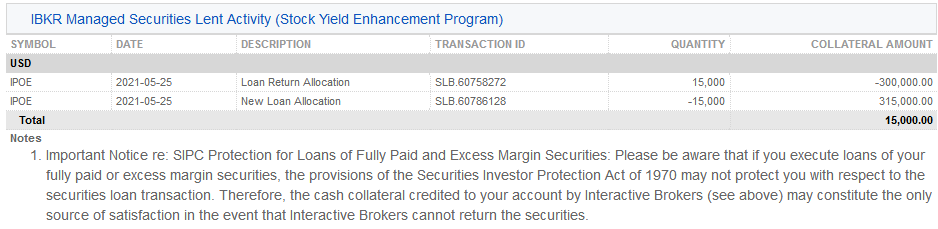

4. Операции с выданными в кредит ценными бумагами под управлением IBKR (IBKR Managed Securities Lent Activity) – отражает операции по кредиту для каждой ценной бумаги, включая распределения возврата займа (т.е. прекращенные ссуды); распределения новых займов (т.е. новые ссуды); количество акций; чистую процентую ставку; ставку по залогу клиента и сумму залога.

5. Проценты по операциям с выданными в кредит ценными бумагами под управлением IBKR (IBKR Managed Securities Lent Activity Interest Details) – отражает сведения об индивидуальной кредитной базе, включая проценты, полученные IBKR; доход, полученный IBKR (отражает общий доход, который получает по кредиту IBKR, вычисляемый как {сумма залога * процентная ставка}/360); ставку по залогу клиента (примерно половина от суммы дохода IB по кредиту) и проценты, выплаченные клиенту (сумма процентов, полученная по залогу клиента).

Примечание. Данный раздел будет отображаться только в том случае, если начисленные проценты, полученные клиентом за отчетный период, превышают 1 USD.

6. Процентные начисления (Interest Accruals) – процентный доход учитывается как процентное начисление и рассматривается как любое другое начисление процентов (совокупное значение, отображаемое как начисление только когда оно превышает $1 и зачисляемое на счет ежемесячно). Для годовой отчетности процентный доход регистрируется в Форме 1099 налогоплательщика США.

Shorting US Treasuries

Interactive Brokers clients have the ability to gain direct exposure to US Treasuries on both the short and long side of the market.

Order Entry

Orders can be entered via TWS.

Cost to Borrow

The borrow fee to short US Treasuries is based on IBKR’s borrow cost and is subject to daily change. If the Treasury is borrowed by Interactive Brokers at the General Collateral rate, the customer does not incur a borrow fee.

Interest Income

Customers earn Short Credit Interest on their short US Treasury positions based on IBKR’s standard tiered rates.

.png)

Margin Requirements

Margin1 requirements on Short US Treasury positions are the same as Long US Treasury positions. The requirement is between 1% and 9%, depending on time to maturity. The proceeds of the short sale are not available for withdrawal. The amount available for withdrawal is generally Equity with Loan Value – Initial Margin.

Additional information on fixed income margin requirements can be found here.

Commissions

Selling short US Treasuries incurs the same commission cost as buying US Treasuries. IBKR’s commission schedule can be found here.

Trading Policy

Minimum short position size is $250,000 face value per CUSIP due to limitations of the US Treasury borrow market. Once the minimum position size is met, the minimum order increment is $250,000 for both short sales and buy to covers (as long as the resulting short position remains higher than the $250,000 face value minimum).

Short Sale Order Examples

| Existing US Treasury Short Position Face Value in Account (per CUSIP) | Face Value of Short Sale Order | Face Value of Resulting Position | Order Accepted? | Reason |

| Flat | $250,000 | $250,000 | Yes | Face Value of resulting position is => $250,000 |

| Flat | $100,000 | $100,000 | No | Face Value of resulting position is < $250,000 |

| $250,000 | $50,000 | $300,000 | No | Order increment < $250,000 |

| $250,000 | $250,000 | $500,000 | Yes | Order increment =>$250,000 |

Buy-to-cover orders that will result in a short US Treasury position of less than $250,000 face value will not be accepted.

Buy to Cover Order Examples

| Existing US Treasury Short Position Face Value in Account (per CUSIP) | Face Value of Buy to Cover Order | Face Value of Resulting Position | Order Accepted? | Reason |

| $500,000 | $250,000 | $250,000 | Yes | Face Value of resulting position is => $250,000 |

| $500,000 | $300,000 | $200,000 | No | Face Value of resulting position is < $250,000 |

| $500,000 | $500,000 | Flat | Yes | Order increment => $250,000 |

Payment in Lieu

When a short US Treasury position is held over the record date of an interest payment, the borrower’s account will be debited a payment-in-lieu of interest equal to the interest payment owed to the lender.

Eligible US Treasuries for Shorting

Only accounts carried under Interactive Brokers LLC and Interactive Brokers UK are eligible to short sell US Treasuries.

US Treasury Notes and Bonds with an outstanding value greater than $14 Billion can be sold short.

US Treasury Bills, TIPs, STRIPs, TF (Floating Rate Notes) and WITFs (When-Issued Floating Rate Notes) are not available for shorting.

Non-US sovereign debt is also not available for shorting.

1Trading on margin is only for sophisticated investors with high risk tolerance. You may lose more than your initial investment.

For more information regarding margin loan rates, see ibkr.com/interest

Regulation SHO Rule 204, Closeouts, and Introducing Brokers

As a US registered broker-dealer, Interactive Brokers LLC (“IBKR”) is subject to Regulation SHO, a collection of US Securities & Exchange Commission rules relating to short-selling of equity securities. Rule 204 of Regulation SHO places certain requirements on clearing brokers in the event that they fail to deliver securities on settlement date in connection with a sale of those securities. This can happen for a variety of commonplace operational reasons, and does not indicate a problem at the clearing broker. In certain circumstances, Rule 204 may require a clearing broker to not permit shorting a security for a certain period of time (unless sufficient shares of that security are pre-borrowed to cover the order marked as a short sale).

Rule 204(a) requires that a clearing broker, if it fails to deliver on a sale trade on the settlement date, must closeout its fail by buying or borrowing the relevant security a specified number of trading days later (depending on whether the sale was long or short), prior to the opening of the regular trading session on that day.

Rule 204(b) provides that if the clearing broker does not closeout its fail in accordance with Rule 204(a), the broker may not accept short sale orders from its customers in the relevant stock (the stock in which the unclosed-out fail has occurred), or place such orders for its own account, unless it has first borrowed the shares of the relevant stock to cover the new short sale order. This is colloquially known in the securities industry as being in the “penalty box” for the relevant security. This restriction exists until the clearing broker has purchased shares in the amount of the unclosed-out fail, and that purchase has settled.

Any broker that executes trades through that clearing broker, and clears and settles those trades through that clearing broker, is subject to the same Rule 204(b) restriction, as is any broker that executes away from that clearing broker, but intends to clear and settle those trades through the clearing broker.

Rule 204(c) requires clearing brokers to notify brokers from whom they receive trades for clearance and settlement of when they become subject to a short-sale restriction under Rule 204(b), and when that restriction ends. This is so that the notified brokers can avoid executing trades away from the clearing broker that are not permitted under the clearing broker’s short-sale restriction. If you have received a notice from IBKR regarding Rule 204(c), it generally means that IBKR's books and records show that you are an introducing broker or dealer that clears and settles trades through IBKR, and that also has the capability (or your client has such capability) of executing trades at away brokers or dealers for settlement through IBKR. You should not execute any short-sale order at an away broker-dealer in a security which we have notified you is shortsale restricted, unless you have first arranged to pre-borrow sufficient shares of that security through IBKR. For more information on pre-borrowing, please click here or contact us.

The above is a general description of Rule 204 of Regulation SHO, to aid our broker-dealer clients in understanding IBKR's obligations and why certain stocks may become unshortable at certain times irrespective of their availability to be borrowed. It is not legal advice and should not be used as such.

Operational Risks of Short Selling

Rate Risk

Holders of short call options can be assigned before option expiration. When the long holder of an option enters an early exercise request, the Options Clearing Corporation (OCC) allocates assignments to its members (including Interactive Brokers) at random. The OCC reports assignments to IBKR on the day of the long call exercise (T) but after US market hours. As such, option assignments are reflected in IBKR client accounts on the next business day (T+1), which is also the settlement date. The assignment causes a sale of the underlying stock on T, which can result in a short position if no underlying shares are held beforehand. Settled short position holders are subject to borrow fees, which can be high. Additionally, if IBKR cannot fulfil the short sale delivery obligation due to a lack of securities lending inventory on settlement date, the short position can be subject to a closeout buy-in.

Due to T+1 settlement mechanics described previously, traditional purchases to cover a short position on T+1 will leave the account with a settled short stock position for at least 1 night (or longer in case of a weekend or holiday).

Long in-the-money Puts are automatically exercised on expiration date. A short position as a result of the exercise carries the same risks as assigned short calls.

| Day | Short Sale | Buy to Cover | Settled Short Position | Borrow Fee Charged? | |

| Monday | OCC reports short call assignment to IBKR after market hours. | -100 XYZ stock Trade Date (T) |

Flat | No | |

| Tuesday | Call assignment and stock sale are reflected in the account | T+1 Settlement Date | +100 XYZ stock Trade Date (T) |

Yes | Yes |

| Wednesday | T+1 Settlement Date | Flat | No |

Общие сведения о вынужденных выкупах и закрытиях

Введение

Клиенты с короткими позициями по акциям подвергаются риску их вынужденного выкупа (buy-in) и закрытия/ликвидации (close-out) со стороны IB, что зачастую происходит без предварительного оповещения. Такой риск характерен коротким продажами, и клиенты, как правило, не могут его контролировать. При этом действуют регуляторные правила, согласно которым определяется порядок и время действий брокера.

Хотя результат операций схож, выкуп (buy-in) осуществляется третьим лицом, а закрытие (close-out) производится IB. Обычно это обуславливается одной из трех причин:

1. Невозможность займа акций, подлежащих доставке после расчета короткой продажи;

2. Отзыв (recall) акций, занятых и доставленных при расчете; или

3. Невозможность поставки через клиринговую палату.

Описания и важные аспекты этих ситуаций приведены ниже.

Общие сведения о выкупах/закрытиях

1. Расчет короткой продажи – при короткой продаже акций брокер должен организовать заем акций для расчета, происходящего на третий рабочий день от даты сделки (T+3) у американских бумаг. Прежде чем исполнять короткую продажу, брокеру требуется оценить возможность займа акций на случай, если возникнет такая необходимость. Это происходит посредством проверки доступности на данный момент. Обращаем внимание - при отсутствии предварительной договоренности о займе нет гарантии, что акции, доступные в день сделки, останутся таковыми в течение последующих трех дней; в противном случае короткая продажа будет подлежать ликвидации. Необходимость ликвидации выявляется в следующем порядке:

T+3 (любое время по ET)

14:30 - если IB пока не удается занять достаточно акций и, согласно прогнозам, вероятность займа нужного количества перед расчетом крайне мала, то владельцу позиций будет отправлено уведомление о потенциальном закрытии. У клиента будет время до окончания продленной торговой сессии, чтобы самостоятельно закрыть короткие позиции во избежание принудительной ликвидации. Если у IB вдруг возникнет возможность займа акций, то мы попытаемся оперативно сообщить это клиенту.

15:15 – клиенту будет отправлено сообщение, если он не закрыл позицию(-ии), а IB не смогли занять акции. У него будет время до окончания продленной торговой сессии, чтобы самостоятельно закрыть короткие позиции во избежание принудительной ликвидации.

16:50 – если IB не смогут занять акции до расчета, то клиенту придет оповещение о том, что заем в рамках T+3 не удался и что последняя попытка будет совершена по 09:00 в T+4.

T+4

09:00 – если IB не удастся занять акции до 09:00, то при открытии рынка в 09:30 ET начнется ликвидация. Закрытие будет отражено в окне сделок TWS с ориентировочной ценой.

09:30 – IB инициирует закрытие посредством ордера типа "Взвешенная по объему средняя цена"(VWAP), который будет работать в течение всего торгового дня. Ориентировочная цена, отображаемая в окне сделок TWS, будет заменена на фактическую по завершении ликвидации.

2. Досрочное истребование кредита (отзыв) – после расчета короткой продажи (т.е. акции заимствуются и используются для доставки покупателю) кредитор имеет право в любой момент потребовать возврата. В таком случае IB попытается заменить ранее занятые акции активами другого кредитора. При невозможности займа, у кредитора есть право формального истребования, позволяющего совершить выкуп (buy-in) через 3 дня после выдачи кредита, если IB не возвращает отозванные акции. И хотя формальные истребования дают кредиторам вариант выкупа, доля тех, которые действительно заканчиваются выкупом, крайне мала (обычно из-за выгодной активности акций в ходе следующих 3-ех дней). Из-за объема формальных отзывов, по которым в результате не предпринимается никаких мер, IB не оповещает клиентов предварительно.

Отправив IB предупреждение о выкупе (Buy-In Warning), вторая сторона может купить выданные в кредит акции в любой момент данного торгового дня. В случае, если отзыв приводит к выкупу, кредитор осуществляет транзакцию и сообщает IB стоимость исполнения. IB анализирует целесообразность этой стоимости, сопоставив ее с торговыми показателями дня совершения выкупа.

Затем IB распределяет ее между клиентами согласно их рассчитанным коротким позициям по акциям (неоплаченные сделки не учитываются). Выкупы по истребованию (recall buy-in) можно будет увидеть в окне сделок TWS после того, как счету придет внутридневное уведомление (примерно к 17:30 EST).

3. Невозможность поставки– срыв поставок происходит, когда у брокера имеются обязательства по расчету коротких позиций в клиринговой палате, но при этом либо не достает акций, либо отсутствует возможность их займа у другого брокера для исполнения поставки. Срыв возникает при продаже и не ограничивается только короткими позициями, а может быть следствием закрытия длинной позиции с кредитным плечом, пригодной для заимствования другому клиенту.

В случае с американскими акциями брокеры обязаны уладить сорвавшуюся позицию не позже начала стандартной биржевой сессии следующего расчетного дня. Это достигается путем покупки или займа ценных бумаг; однако если доступных транзакций по займу окажется недостаточно для выполнения требований поставки, IB закроет короткие позиции клиента, использовав ордер "Взвешенная по объему средняя цена"(VWAP), который будет работать в течение всего торгового дня.

Важно знать:

* Клиенту следует помнить, что если его позиции подвергаются закрытию, то завершить торговый день он должен как нетто-покупатель (суммарно по всем его счетам) хотя бы того числа акций, которое было ликвидировано (на те же ценные бумаги). В течение остатка этого торгового дня ему будет запрещено (i) осуществлять короткую продажу ликвидированных акций, (ii) продавать колл-опционы "в деньгах" по ликвидированным акциям, или (iii) исполнять пут-опционы по ликвидированным акциям (см. "Торговые ограничения"). Если клиент вовремя не приобретет необходимое число ликвидированных акций (например, в результате назначения ему ранее проданных колл-опционов), то на следующий торговый день фирма произведет вторую ликвидацию на его счете в объеме, который потребуется для присвоения ему статуса покупателя, после чего клиент снова будет обязан поддержать этот статус на всех своих счетах и подвергнется вышеупомянутым торговым ограничениям.

* Клиент должен понимать, что из-за принципа, согласно которому IB обязаны выполнять ликвидацию, а третье лицо может произвести выкуп, существует вероятность расхождения стоимости транзакции и вчерашней цены закрытия. Эта разница будет особо выражена в случае неликвидных ценных бумаг. Клиенту следует оставаться курсе этих рисков и адаптировать свой портфель надлежащим образом.

Клиенты с короткими позициями по акциям подвергаются риску их вынужденного выкупа (buy-in) и закрытия/ликвидации (close-out) со стороны IB, что зачастую происходит без предварительного оповещения. Такой риск характерен коротким продажами, и клиенты, как правило, не могут его контролировать. При этом действуют регуляторные правила, согласно которым определяется порядок и время действий брокера.

Хотя результат операций схож, выкуп (buy-in) осуществляется третьим лицом, а закрытие (close-out) производится IB. Обычно это обуславливается одной из трех причин:

1. Невозможность займа акций, подлежащих доставке после расчета короткой продажи;

2. Отзыв (recall) акций, занятых и доставленных при расчете; или

3. Невозможность поставки через клиринговую палату.

Описания и важные аспекты этих ситуаций приведены ниже.

Общие сведения о выкупах/закрытиях

1. Расчет короткой продажи – при короткой продаже акций брокер должен организовать заем акций для расчета, происходящего на третий рабочий день от даты сделки (T+3) у американских бумаг. Прежде чем исполнять короткую продажу, брокеру требуется оценить возможность займа акций на случай, если возникнет такая необходимость. Это происходит посредством проверки доступности на данный момент. Обращаем внимание - при отсутствии предварительной договоренности о займе нет гарантии, что акции, доступные в день сделки, останутся таковыми в течение последующих трех дней; в противном случае короткая продажа будет подлежать ликвидации. Необходимость ликвидации выявляется в следующем порядке:

T+3 (любое время по ET)

14:30 - если IB пока не удается занять достаточно акций и, согласно прогнозам, вероятность займа нужного количества перед расчетом крайне мала, то владельцу позиций будет отправлено уведомление о потенциальном закрытии. У клиента будет время до окончания продленной торговой сессии, чтобы самостоятельно закрыть короткие позиции во избежание принудительной ликвидации. Если у IB вдруг возникнет возможность займа акций, то мы попытаемся оперативно сообщить это клиенту.

15:15 – клиенту будет отправлено сообщение, если он не закрыл позицию(-ии), а IB не смогли занять акции. У него будет время до окончания продленной торговой сессии, чтобы самостоятельно закрыть короткие позиции во избежание принудительной ликвидации.

16:50 – если IB не смогут занять акции до расчета, то клиенту придет оповещение о том, что заем в рамках T+3 не удался и что последняя попытка будет совершена по 09:00 в T+4.

T+4

09:00 – если IB не удастся занять акции до 09:00, то при открытии рынка в 09:30 ET начнется ликвидация. Закрытие будет отражено в окне сделок TWS с ориентировочной ценой.

09:30 – IB инициирует закрытие посредством ордера типа "Взвешенная по объему средняя цена"(VWAP), который будет работать в течение всего торгового дня. Ориентировочная цена, отображаемая в окне сделок TWS, будет заменена на фактическую по завершении ликвидации.

2. Досрочное истребование кредита (отзыв) – после расчета короткой продажи (т.е. акции заимствуются и используются для доставки покупателю) кредитор имеет право в любой момент потребовать возврата. В таком случае IB попытается заменить ранее занятые акции активами другого кредитора. При невозможности займа, у кредитора есть право формального истребования, позволяющего совершить выкуп (buy-in) через 3 дня после выдачи кредита, если IB не возвращает отозванные акции. И хотя формальные истребования дают кредиторам вариант выкупа, доля тех, которые действительно заканчиваются выкупом, крайне мала (обычно из-за выгодной активности акций в ходе следующих 3-ех дней). Из-за объема формальных отзывов, по которым в результате не предпринимается никаких мер, IB не оповещает клиентов предварительно.

Отправив IB предупреждение о выкупе (Buy-In Warning), вторая сторона может купить выданные в кредит акции в любой момент данного торгового дня. В случае, если отзыв приводит к выкупу, кредитор осуществляет транзакцию и сообщает IB стоимость исполнения. IB анализирует целесообразность этой стоимости, сопоставив ее с торговыми показателями дня совершения выкупа.

3. Невозможность поставки– срыв поставок происходит, когда у брокера имеются обязательства по расчету коротких позиций в клиринговой палате, но при этом либо не достает акций, либо отсутствует возможность их займа у другого брокера для исполнения поставки. Срыв возникает при продаже и не ограничивается только короткими позициями, а может быть следствием закрытия длинной позиции с кредитным плечом, пригодной для заимствования другому клиенту.

В случае с американскими акциями брокеры обязаны уладить сорвавшуюся позицию не позже начала стандартной биржевой сессии следующего расчетного дня. Это достигается путем покупки или займа ценных бумаг; однако если доступных транзакций по займу окажется недостаточно для выполнения требований поставки, IB закроет короткие позиции клиента, использовав ордер "Взвешенная по объему средняя цена"(VWAP), который будет работать в течение всего торгового дня.

Важно знать:

* Клиенту следует помнить, что если его позиции подвергаются закрытию, то завершить торговый день он должен как нетто-покупатель (суммарно по всем его счетам) хотя бы того числа акций, которое было ликвидировано (на те же ценные бумаги). В течение остатка этого торгового дня ему будет запрещено (i) осуществлять короткую продажу ликвидированных акций, (ii) продавать колл-опционы "в деньгах" по ликвидированным акциям, или (iii) исполнять пут-опционы по ликвидированным акциям (см. "Торговые ограничения"). Если клиент вовремя не приобретет необходимое число ликвидированных акций (например, в результате назначения ему ранее проданных колл-опционов), то на следующий торговый день фирма произведет вторую ликвидацию на его счете в объеме, который потребуется для присвоения ему статуса покупателя, после чего клиент снова будет обязан поддержать этот статус на всех своих счетах и подвергнется вышеупомянутым торговым ограничениям.

* Клиент должен понимать, что из-за принципа, согласно которому IB обязаны выполнять ликвидацию, а третье лицо может произвести выкуп, существует вероятность расхождения стоимости транзакции и вчерашней цены закрытия. Эта разница будет особо выражена в случае неликвидных ценных бумаг. Клиенту следует оставаться курсе этих рисков и адаптировать свой портфель надлежащим образом.