Взимаются ли налоговые удержания с лиц, проживающих не в США?

Информация о налоговых обязательствах передается в налоговые органы страны, в которой Вы проживаете, а также других стран, если продукт подлежит налоговым удержаниям на местном уровне. Если иное не установлено правилами налоговых органов, IBKR не взимает налог на прибыль от продажи ценных бумаг. Например, по налоговому законодательству США, IBKR обязана удерживать налог в размере 30% на дивиденды, выплачиваемые корпорациями США иностранным лицам. Налоговая ставка может быть снижена, если между США и Вашей страной заключено налоговое соглашение. Кроме того, в США налоговые удержания не взимаются с процентных поступлений от инвестиций. Любые удержания с иностранных физических лиц и большинства иностранных юридических лиц отображаются в форме 1042-S в конце года. Чтобы узнать более подробную информацию, ознакомьтесь с публикацией 901 Налоговой службы США и/или обратитесь к налоговому консультанту.

Программа повышения доходности акций (SYEP): ЧаВО

В чем цель "Программы повышения доходности акций"?

"Программа повышения доходности акций" (англ. Stock Yield Enhancement program, или SYEP) предоставляет клиентам возможность получать дополнительный доход от позиций по ценным бумагам, которые в противном случае бы не использовались (т.е. полностью оплаченных ценных бумаг и ценных бумаг с избыточной маржей), разрешая IBKR передавать эти бумаги в кредит третьим сторонам. Участники программы получают денежный залог для обеспечения возврата ссуды акций по ее окончании, а также проценты по денежному залогу, выплачиваемые заемщиком за каждый день ссуды.

Что такое полностью оплаченные ценные бумаги и бумаги с избыточной маржей?

Полностью оплаченные ценные бумаги – это бумаги на счете клиента, которые были оплачены целиком. Ценные бумаги с избыточной маржей – это бумаги, которые не были полностью оплачены, но рыночная стоимость которых превышает 140% от маржевого дебетового остатка на счете клиента.

Как определяется доход, полученный клиентом по какой-либо кредитной сделке в рамках "Программы повышения доходности акций"?

Доход, получаемый клиентом в обмен на предоставленные акции, зависит от кредитных ставок на внебиржевом рынке ценных бумаг. Эти ставки отличаются для разных ценных бумаг и сроков кредита. Как правило, IBKR выплачивает участникам проценты по их денежному залогу в размере примерно 50% от суммы, полученной IBKR за предоставление акций в кредит.

Как определяется сумма денежного залога для ссуды?

Денежный залог, который лежит в основе ссуды ценных бумаг и используется для расчета процентных выплат, определяется с помощью соглашений рынка. По этим соглашениям цена акции при закрытии рынка умножается на определенный процент (обычно 102-105%) и затем округляется в бо́льшую сторону до ближайшего доллара / цента / пенса и т.д. Условия соглашения отличаются для разных валют. Например, заем в 100 акций в USD, цена закрытия которых составляет $59,24, будет равен $6100 ($59,24 * 1,02 = $60,4248; округленное до $61, умноженное на 100). Ниже приведена таблица с условиями соглашений для разных валют:

| USD | 102%; округление до ближайшего доллара |

| CAD | 102%; округление до ближайшего доллара |

| EUR | 105%; округление до ближайшего цента |

| CHF | 105%; округление до ближайшего раппена |

| GBP | 105%; округление до ближайшего пенса |

| HKD | 105%; округление до ближайшего цента |

Подробнее можно узнать в статье KB1146.

Как и где хранится залог по кредитам SYEP?

В случае с клиентами IBLLC залог будет храниться в виде наличных средств или казначейских ценных бумаг США и будет передан на хранение партнеру IBLLC – IBKR Securities Services LLC ("IBKRSS"). Залог по Вашему займу в рамках данной программы будет храниться в IBKRSS на счете, в отношении которого у Вас будет первоочередное обеспечительное право. В случае дефолта со стороны IBLLC у Вас будет доступ к залогу напрямую через IBKRSS без посредничества IBLLC. Подробнее об условиях хранения можно узнать в соглашении об управлении счетом ценных бумаг. Если Ваш счет открыт в другом филиале IBKR, то залог будет храниться и застрахован данным филиалом. Например, залог для счетов в IBIE хранится и застрахован IBIE.

Как длинная продажа и перевод акций, предоставленных в кредит через SYEP, или выход из программы влияет на проценты?

Начисление процентов прекращается на следующий рабочий день после сделки (T+1). Также проценты перестают начисляться на следующий рабочий день после даты начала перевода или выхода из программы.

Каковы условия участия в "Программе повышения доходности акций" IBKR?

| Филиалы, участвующие в программе* |

| IB LLC |

| IB UK (кроме счетов SIPP) |

| IB IE |

| IB CE |

| IB HK |

| IB Canada (кроме счетов RRSP/TFSA) |

| IB Singapore |

| Типы счетов, которые могут участвовать в программе |

| Наличный (капитал не менее $50 000 на день вступления) |

| Маржевый |

| Счета клиентов финансового консультанта* |

| Счета клиентов представляющего брокера: с полным раскрытием информации и без раскрытия информации* |

| Омнибус-счета представляющего брокера |

| Счета с раздельным торговым лимитом (Separate Trading Limit, или STL) |

*Счета-участники должны соответствовать критериям в отношении минимального капитала маржевого или наличного счета.

Программа недоступна для клиентов IB Japan, IB Europe SARL, IBKR Australia и IB India. Клиенты из Японии и Индии, имеющие счета в IB LLC, могут участвовать в программе.

Также присоединиться к программе могут счета клиентов финансового консультанта, клиенты IBroker с полным раскрытием информации и омнибус-брокеры, отвечающие требованиям выше. В случае с финансовыми консультантами и брокерами IBroker их клиенты должны сами подписать соглашения. В случае омнибус-брокера соглашение подписывает он сам.

Могут ли в программе SYEP участвовать пенсионные IRA-счета?

Да.

Могут ли в программе SYEP участвовать сегменты IRA-счетов под "Управлением активами" Interactive Brokers?

Нет.

Могут ли в программе SYEP участвовать пенсионные счета SIPP Великобритании?

Нет.

Что произойдет, если остаток средств на участвующем счете упадет ниже требуемого порога в $50 000?

Наличный счет должен соответствовать данному требованию о минимальном капитале только на момент регистрации в программе. Если впоследствии сумма капитала упадет ниже данного уровня, это не повлияет на существующие ссуды и возможность предоставлять новые.

Как стать участником "Программы повышения доходности акций" IBKR?

Присоединиться к программе можно на "Портале клиентов". Авторизуйтесь на портале и затем откройте меню пользователя (иконка профиля в правом верхнем углу) и зайдите в Настройки. Затем в Настройках счета найдите раздел Торговля и выберите пункт Программа повышения доходности акций, чтобы присоединиться. На экране отобразятся формы и уведомления, необходимые для участия в программе. Прочитайте и подпишите документы, после чего Ваш запрос будет отправлен на обработку. Одобрение занимает 24-48 ч.

Как выйти из "Программы повышения доходности акций"?

Чтобы выйти из программы, зайдите на "Портал клиентов". Откройте меню пользователя (иконка профиля в правом верхнем углу) и зайдите в Настройки. В Настройках счета найдите раздел Торговля, выберите пункт Программа повышения доходности акций и следуйте инструкциям. Ваш запрос будет отправлен на обработку. Запросы на выход из программы, как правило, выполняются в конце дня.

Если счет становится участником, а позже выходит из программы, когда он сможет снова к ней присоединиться?

После выхода из программы счет не может снова участвовать в SYEP в течение 90 календарных дней.

Какие типы позиций по ценным бумагам могут быть предоставлены в кредит?

| Рынок США | Рынок ЕС | Рынок Гонконга | Рынок Канады |

| Обыкновенные акции (котируемые на бирже, внебиржевом рынке PINK и на OTCBB) | Обыкновенные акции (котируемые на бирже) | Обыкновенные акции (котируемые на бирже) | Обыкновенные акции (котируемые на бирже) |

| ETF | ETF | ETF | ETF |

| Привилегированные акции | Привилегированные акции | Привилегированные акции | Привилегированные акции |

| Корпоративные облигации* |

*Недоступно для муниципальных облигаций.

Есть ли ограничения на кредитование акций, торгуемых на вторичном рынке после IPO?

Нет, при условии, что на счет не распространяются ограничения на торговлю данными ценными бумагами.

Как IBKR определяет количество акций, которые могут быть предоставлены в кредит?

Сначала IBKR определяет стоимость ценных бумаг (если таковые имеются), в отношении которых IBKR обладает залоговым правом и которые может выдавать в кредит без участия клиента в "Программе повышения доходности акций". Брокер, который кредитует покупку ценных бумаг клиентами с помощью маржинальных займов, по закону может выдавать кредит или предоставлять в качестве залога ценные бумаги этого клиента на сумму до 140% от денежного дебетового остатка. Например, если клиент с денежным балансом в $50 000 покупает ценные бумаги, рыночная стоимость которых составляет $100 000, то дебетовый или остаток по кредиту составит $50 000, и брокер имеет право взыскать до 140% этого остатка (т.е. ценные бумаги на $70 000). Любые ценные бумаги клиента сверх этой суммы являются ценными бумагами с избыточной маржей (в данном примере $30 000) и должны быть обособлены, если только клиент не предоставит IBKR разрешение на кредитование через "Программу повышения доходности акций".

Дебетовый остаток определяется путем конвертации в USD всех денежных остатков в других валютах и затем вычитания прибыли от коротких продаж акций (при необходимости сконвертированных в USD). Если полученное значение является отрицательным, то мы высвобождаем до 140% от этой суммы. Кроме того, не учитываются остатки денежных средств в товарном сегменте или предназначенные для спот-металлов и CFD. Подробное объяснение доступно на этой странице.

ПРИМЕР 1. Клиент имеет длинную позицию в 100 000 EUR на счете, базовая валюта которого – USD, курс пары EUR.USD составляет 1,40. Клиент покупает акции, выраженные в USD, на сумму $112 000 (80 000 EUR). Все ценные бумаги считаются полностью оплаченными, поскольку денежный остаток, сконвертированный в USD, является кредитовым.

| Составляющая | EUR | USD | База (USD) |

| Наличные средства | 100 000 | (112 000) | $28 000 |

| Длинные акции | $112 000 | $112 000 | |

| NLV | $140 000 |

ПРИМЕР 2. Клиент имеет длинную позицию в 80 000 USD, длинную позицию по акциям, выраженным в USD, на сумму $100 000, и короткую позицию по акциям, выраженным в USD, на сумму $100 000. Длинные акции на общую сумму в $28 000 считаются маржинальными бумагами, а оставшиеся (на сумму $72 000) являются бумагами с избыточной маржей. Это значение получено путем вычитания доходов от короткой продажи акций из остатка денежных средств ($80 000 - $100 000) и умножением получившегося значения дебета на 140% ($20 000 * 1,4 = $28 000).

| Составляющая | База (USD) |

| Наличные средства | $80 000 |

| Длинные акции | $100 000 |

| Короткие акции | ($100 000) |

| NLV | $80 000 |

Будет ли IBKR выдавать в кредит все подходящие акции?

Мы не гарантируем, что все участвующие в SYEP акции будут выданы в кредит, поскольку для некоторых бумаг может не быть рынка с выгодной ставкой, IBKR может не иметь доступа к рынку с желающими взять данные акции в кредит, или IBKR может решить не выдавать Ваши акции в кредит.

Кредиты в рамках SYEP выдаются только с шагом в 100?

Нет. Кредиты предоставляются на любую целую сумму акций, но внешне мы выдаем ссуды только в количестве, кратном 100. Таким образом, существует вероятность, что при наличии внешнего спроса на заимствование 100 акций мы предоставим в кредит 75 акций от одного клиента и 25 от другого.

Как ссуды распределяются среди клиентов, когда число доступных акций превышает спрос на заем?

В случае если спрос на заем определенной ценной бумаги меньше, чем предложение доступных акций от участников "Программы повышения доходности акций", ссуды будут распределены пропорционально. Например, если совокупное предложение составляет 20 000, а спрос – 10 000, то в кредит будет выдано 50% акций каждого клиента.

Акции выдаются в кредит только клиентам IBKR или другим третьим лицам?

Акции могут быть предоставлены в кредит любому контрагенту, а не только другим клиентам IBKR.

Может ли участник SYEP указать, какие акции IBKR может предоставить в кредит?

Нет. Программа полностью управляется IBKR. Определив ценные бумаги (если таковые есть), которые IBKR может предоставить в кредит на основании залогового права, компания может по своему усмотрению решить, какие из полностью оплаченных ценных бумаг или бумаг с избыточной маржей могут быть выданы в кредит.

Есть ли ограничения на продажу ценных бумаг, выданных в кредит по программе SYEP?

Участвующие в программе акции можно продать в любое время без каких-либо ограничений. Акции не нужно возвращать для расчета по сделке, а доход от продажи зачисляется на счет клиента в обычный срок. Кроме того, кредитный договор будет прекращен при открытии рынка в рабочий день, следующий за датой продажи ценных бумаг.

Может ли клиент продать покрытый колл по акциям, предоставленным в кредит в рамках SYEP, и получить условия маржи покрытого колла?

Да. Ссуда акций не влияет на маржинальные требования на непокрытой или хеджированной основе, поскольку кредитор сохраняет право на любую прибыль и несет ответственность за любые убытки, связанные с выданной в кредит позицией.

Что произойдет с выданными в кредит акциями, если они будут поставлены в результате уступки колла или исполнения пута?

Такой кредитный договор будет прекращен в режиме T+1 после соответствующего действия (сделки, уступки, исполнения), которое привело к закрытию или уменьшению позиции.

Что произойдет с выданными в кредит акциями, если позднее торговля ими на бирже будет приостановлена?

Временное прекращение торгов не оказывает прямого влияния на возможность выдавать акции в кредит, и пока IBKR может предоставлять их в кредит, такая ссуда будет оставаться в силе вне зависимости от статуса торгов.

Можно ли перенести денежный залог от ссуды в товарный сегмент для покрытия маржи и/или колебаний?

Нет. Денежный залог для обеспечения ссуды никак не влияет на маржу или финансирование.

Что произойдет, если участник программы возьмет маржинальный кредит или увеличит остаток по кредиту?

Если у клиента есть полностью оплаченные ценные бумаги, предоставленные в кредит по "Программе повышения доходности акций", и он возьмет маржинальный кредит, то этот кредит будет прекращен в той степени, в которой ценные бумаги не имеют избыточной маржи. Аналогичным образом, если у клиента есть ценные бумаги с избыточной маржей, предоставленные в кредит по программе SYEP, и он увеличивает существующий маржинальный кредит, то этот кредит может быть прекращен в той степени, в которой бумаги не имеют избыточной маржи.

При каких условиях кредит будет прекращен?

Ссуда ценных бумаг будет автоматически прекращена в следующих случаях:

- Если клиент решает выйти из программы

- Перевод акций

- Заимствование определенной суммы под залог акций

- Продажа акций

- Уступка колла/исполнение пута

- Закрытие счета

Получают ли участники SYEP дивиденды по предоставленным в кредит акциям?

Акции, участвующие в программе SYEP, как правило, отзываются у заемщиков до экс-дивидендной даты с целью получить дивиденды и избежать плату в возмещение дивидендов. Однако участники также могут получить такую плату.

Остается ли у участников SYEP право голоса по выданным в кредит акциям?

Нет. Право голоса и предоставления согласия в отношении акций переходит к заемщику ценных бумаг, если дата регистрации акционеров или срок для голосования, предоставления согласия или принятия других мер выпадает на срок займа.

Получают ли участники SYEP права, варранты или "спин-офф" акции выданных в кредит бумаг?

Да. Кредитор ценных бумаг получит любые права, варранты, акции "спин-офф" (акции в результате создания дочерней компании) и размещения, принадлежащие предоставленным в кредит бумагам.

Как ссуды отображены в отчете по операциям?

Денежный залог, акции в обращении, активность и доход отражены в следующих 6 разделах:

1. Сведения о денежных средствах – сведения о начальном балансе денежного залога (казначейских бумагах США или наличных средствах), чистое изменение в результате ссуды (положительное значение, если открыты новые ссуды; отрицательное в случае чистой прибыли) и конечный баланс денежного залога.

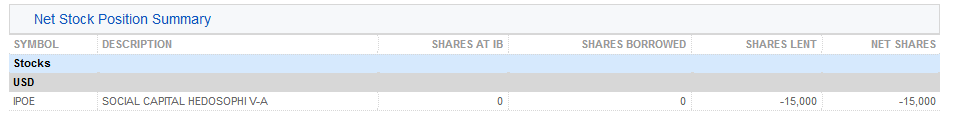

2. Данные о чистой позиции по акциям (Net Stock Position Summary) – для каждой акции указаны следующие сведения: общее количество акций в IBKR; количество заимствованных акций; число акций, выданных в кредит; и чистое число акций (= акции в IBKR + взятые в кредит акции - акции, выданные в кредит).

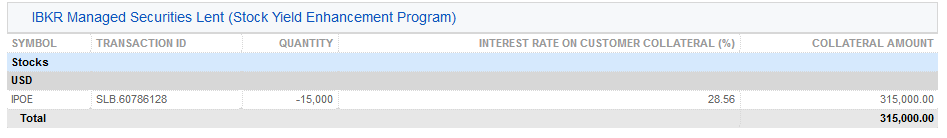

3. Выданные в кредит акции под управлением IBKR (IB Managed Securities Lent) – отражает для каждой акции, участвующей в SYEP, количество выданных в кредит акций, процентную ставку (%).

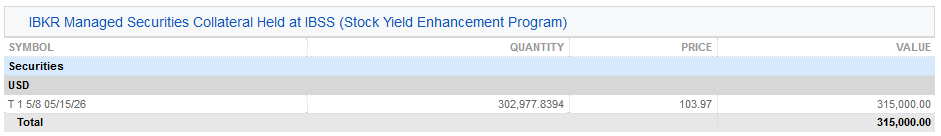

3a. Залог за бумаги под управлением IBKR, хранимый в IBSS (IBKR Managed Securities Collateral Held at IBSS) – на счетах клиентов IBLLC отображается дополнительный раздел с данными о казначейских бумагах США, используемых в качестве залога, количестве, цене и общей сумме, обеспечивающей заем акций.

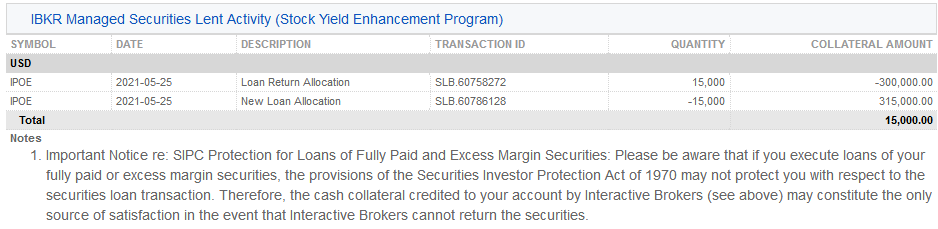

4. Операции с выданными в кредит ценными бумагами под управлением IBKR (IBKR Managed Securities Lent Activity) – отражает операции по кредиту для каждой ценной бумаги, включая распределения возврата займа (т.е. прекращенные ссуды); распределения новых займов (т.е. новые ссуды); количество акций; чистую процентую ставку; ставку по залогу клиента и сумму залога.

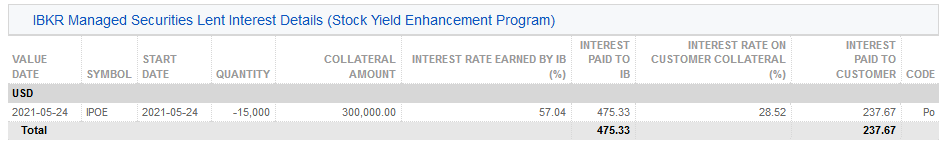

5. Проценты по операциям с выданными в кредит ценными бумагами под управлением IBKR (IBKR Managed Securities Lent Activity Interest Details) – отражает сведения об индивидуальной кредитной базе, включая проценты, полученные IBKR; доход, полученный IBKR (отражает общий доход, который получает по кредиту IBKR, вычисляемый как {сумма залога * процентная ставка}/360); ставку по залогу клиента (примерно половина от суммы дохода IB по кредиту) и проценты, выплаченные клиенту (сумма процентов, полученная по залогу клиента).

Примечание. Данный раздел будет отображаться только в том случае, если начисленные проценты, полученные клиентом за отчетный период, превышают 1 USD.

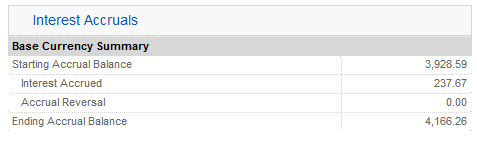

6. Процентные начисления (Interest Accruals) – процентный доход учитывается как процентное начисление и рассматривается как любое другое начисление процентов (совокупное значение, отображаемое как начисление только когда оно превышает $1 и зачисляемое на счет ежемесячно). Для годовой отчетности процентный доход регистрируется в Форме 1099 налогоплательщика США.

Special Dividends: "Due Bill" Process

In some cases, special dividends may have different rules than regular dividends concerning the ex-dividend date. If a special dividend is less than 25% of the stock price, standard rules apply regarding the ex-dividend date (ex-date is before the record and pay date). However, if a special dividend is greater than 25% of the stock price*, the ex-dividend date will be after the record date and pay date.

In the case of a regular dividend or a special dividend of less than 25% of the share price, one would need to own a stock by the record date in order to be entitled to the dividend. However, this is not the case for special dividends that are more than 25% of the stock price. If one were to sell a stock after the record date but before the ex-dividend date, they would no longer be entitled to the dividend. The shares would be tagged with something called a "due bill" which means that the seller is obligated to pay the dividend to the buyer. Likewise, if one were to buy a stock after the record date but before the ex-dividend date (and hold it through the ex-date), they would be entitled to the dividend from the seller.

*Please note, the 25% or more rule is a general rule and will not apply in all cases. Certain foreign stock dividends will not follow the rule and some domestic stocks are granted an exclusion. For information regarding regular dividends, please reference KB 47.

Общие сведения о расчете T+2

Введение

- Снижение риска для финансовой системы – со временем возрастает вероятность уменьшения цены определенной бумаги; сокращение расчетного периода снизит кредитный риск, связанный с несовершением оплаты или доставки бумаги. Уменьшив стоимость облигаций, ожидающих расчета, финансовый сектор будет надежнее защищен от потенциальных системных последствий при серьезной дестабилизации рынка.

- Эффективность использования средств – для клиентов с денежными или “наличными” счетами действуют ограничения на торговлю с вовлечением средств, не прошедших расчет (т.е. быструю куплю-продажу ценных бумаг без оплаты). При T+2 деньги от продажи активов будут доступны на 1 рабочий день раньше, что даст возможность быстрее использовать их для новых покупок.

- Глобальное урегулирование расчетов – переход на цикл T+2 синхронизирует американские и канадские рынки с другими крупными международными рынками в Европе и Азии, уже работающими по режиму T+2.

Изменится ли режим расчета для покупок и продаж опционов, фьючерсов или опционов на фьючерсы?

Нет. На данный момент эти продукты рассчитываются по плану T+1, и этот цикл останется прежним.

Удержание налогов с выплат, эквивалентных дивидендам - ЧАВО

Вводная информация

ВАЖНОЕ ПРИМЕЧАНИЕ: Мы не даем рекомендаций по налоговым, юридическим или финансовым вопросам. Клиенту следует обратиться к своему консультанту, чтобы выяснить, как описанные в Разделе 871(m) правила могут повлиять на его торговую деятельность.

Withholding Tax on Dividend Equivalent Payments - FAQs

Background

IMPORTANT NOTE: We do not provide tax, legal or financial advice. Each customer must speak with the customer’s own advisors to determine the impact that the Section 871(m) rules may have on the customer’s trading activity.

Обзор предлагаемых IBKR CFD на акции

Данная статья содержит вводную информацию о контрактах на разницу (CFD) акций, предлагаемых в IBKR.

Информацию о CFD IBKR на индексы можно найти здесь. Сведения о Forex CFD доступны здесь.

Список тем:

I. Определение CFD

II. Сравнение CFD с базисными активами

III. Особенности сборов и маржи

IV. Пример

V. Материалы по CFD

VI. Часто задаваемые вопросы

Предупреждение о рисках

CFD - это комплексные контракты, несущие высокий риск денежных потерь ввиду кредитного плеча.

67% счетов розничных инвесторов терпят убытки, торгуя CFD через IBKR (UK).

Вам следует убедиться, что Вы понимаете принцип работы CFD и можете позволить себе подвергнуть Ваш капитал такому риску.

Правила ESMA по CFD (только для розничных клиентов)

Европейская служба по ценным бумагам и рынкам (ESMA) ввела новые правила для CFD, вступившие в силу 1 августа 2018 года.

В эти правила входят: 1) ограничения кредитного плеча при открытии позиции по CFD; 2) правило ликвидации согласно марже конкретного счета; и 3) защита счета от отрицательного баланса.

Решение ESMA касается только розничных клиентов. Оно не распространяется на профессиональных клиентов.

Подробнее можно узнать на странице Ввод правил ESMA по CFD в IBKR.

I. Определение CFD на акции

CFD IBKR - это внебиржевые (OTC) контракты, которые дают право на доходность базовой акции, включая дивиденды и корпоративные действия (подробнее о корпоративных действиях по CFD).

Другими словами, это договор между покупателем (Вами) и IBKR на обмен разницей между текущей и будущей стоимостью акции. Если у Вас длинная позиция и разница положительная, то IBKR платит Вам. Если она отрицательная, то Вы платите IBKR.

Торговля CFD IBKR на акции происходит с Вашего маржевого счета, а поэтому Вы можете устанавливать длинные и короткие позиции с кредитными плечом. Цена CFD - это биржевая котировка стоимости базисной акции. Более того, котировки CFD IBKR идентичны Smart-маршрутизированным котировкам акций, которые Вы можете увидеть в Trader Workstation, а IBKR обеспечивает прямой рыночный доступ (DMA) к ним. Подобно акциям, базовый хедж Ваших нерыночных (т.е. лимитных) ордеров будет напрямую отражаться в углубленных данных (deep book) бирж, на которых он находится. Это также значит, что Вы можете размещать ордера на покупку CFD по биду и продавать по аску андерлаинга.

Для сравнения прозрачной модели CFD IBKR с другими, доступными на рынке, ознакомьтесь с Обзором рыночных моделей CFD.

На данный момент IBKR предлагает примерно 7100 CFD на акции, охватывая основные рынки США, Европы и Азии. Составляющие нижеперечисленных крупных индексов также доступны в качестве CFD IBKR на акции. Помимо этого во многих странах компания IBKR поддерживает торговлю ликвидными акциями с низкой капитализацией. Это акции со скорректированной на свободный оборот рыночной капитализацией, составляющей как минимум USD 500 млн., и средней дневной стоимостью от USD 600 тыс. Подробнее на странице Списки продуктов CFD. Скоро будут добавлены и другие страны.

| США | S&P 500, DJA, Nasdaq 100, S&P 400 (средн. кап.), ликвидн. низк. кап. |

| Великобритания | FTSE 350 + ликв. низк. кап. (вкл. IOB) |

| Германия | Dax, MDax, TecDax + ликв. низк. кап. |

| Швейцария | Швейцарская часть STOXX Europe 600 (48 акций) + ликв. низк. кап. |

| Франция | CAC высок. кап., CAC средн. кап. + ликв. низк. кап. |

| Нидерланды | AEX, AMS средн. кап. + ликв. низк. кап. |

| Бельгия | BEL 20, BEL средн. кап. + ликв. низк. кап. |

| Испания | IBEX 35 + ликв. низк. кап. |

| Португалия | PSI 20 |

| Швеция | OMX Stockholm 30 + ликв. низк. кап. |

| Финляндия | OMX Helsinki 25 + ликв. низк. кап. |

| Дания | OMX Copenhagen 30 + ликв. низк. кап. |

| Норвегия | OBX |

| Чехия | PX |

| Япония | Nikkei 225 + ликв. низк. кап. |

| Гонконг | HSI + ликв. низк. кап. |

| Австралия | ASX 200 +ликв. низк. кап. |

| Сингапур* | STI + ликв. низк. кап. |

| Южная Африка | Top 40 + ликв. низк. кап. |

*недоступно жителям Сингапура

II. Сравнение CFD с базисными активами

| ПРЕИМУЩЕСТВА CFD IBKR | НЕДОСТАТКИ CFD IBKR |

|---|---|

| Нет гербовых сборов или налога на финансовые транзакции (Британия, Франция, Бельгия) | Нет права владения |

| Более низкие комиссии и ставки маржи, чем у акций | Комплексные корпоративные действия не всегда повторимы |

| Налоговые льготы по международному соглашению без необходимости требования о возврате | Налог с прибыли может отличаться от акций (уточните у своего налогового консультанта) |

| Не действуют правила дневного трейдинга |

III. Особенности сборов и маржи

CFD IBKR могут оказаться еще более эффективным способом торговли на Европейских фондовых рынках, чем экономичные предложения IBKR по акциям.

Во-первых, по сравнению с акциями, у CFD IBKR низкие комиссии и такие же низкие спреды финансирования:

| ЕВРОПА | CFD | АКЦИИ | |

|---|---|---|---|

| Комиссии | GBP | 0.05% | GBP 6.00 + 0.05%* |

| EUR | 0.05% | 0.10% | |

| Финансирование** | Бенчмарка +/- | 1.50% | 1.50% |

*За ордер + 0.05% при превышении GBP 50,000

**При финансирование CFD - на основе общей стоимости позиции; при финансировании акций - на основе занятой суммы

Чем больше Вы торгуете, тем меньше становятся комиссии по CFD (могут опуститься до 0.02%). Ставки финансирования понижаются для более крупных позиций (плоть до 0.5%). См. Комиссии CFD и Ставки финансирования CFD.

Во-вторых, маржинальные требования CFD ниже, чем у акций. Для розничных клиентов действуют дополнительные маржинальные требования, предписанные европейским надзорным органом ESMA. См. Ввод правил ESMA по CFD в IBKR.

| CFD | АКЦИИ | ||

|---|---|---|---|

| Все | Стандарт | Маржевый портфель | |

| Минимальные маржинальные требования* |

10% |

25% - 50% | 15% |

*Типичная маржа "голубых фишек". Для розничных клиентов действует минимум начальной маржи в 20%. Стандартная внутридневная минимальная маржа 25%; ночью 50%. Отображаемая маржа портфеля - это минимальная маржа (вкл. ночную). Для более волатильных активов действуют повышенные требования.

Подробнее на странице Маржинальные требования CFD.

IV. Рабочий пример (для профессиональных клиентов)

Рассмотрим пример. Доходность Unilever’s Amsterdam за прошлый месяц составила 3.2% (20 торговых дней до 14-го мая 2012), и Вы считаете, что результативность сохранится. Вам нужно открыть позицию в 200,000 EUR и сохранять ее 5 дней. Вы совершаете 10 сделок для ее образования и 10 для закрытия. Ваши затраты составят:

АКЦИИ

| CFD | АКЦИИ | ||

|---|---|---|---|

| Позиция EUR 200,000 | Стандарт | Маржевый портфель | |

| Маржинальное требование | 20,000 | 100,000 | 30,000 |

| Комиссия (в обе стороны) | 200 | 400 | 400 |

| Процентная ставка (упрощенная) | 1.50% | 1.50% | 1.50% |

| Профинансированные объем | 200,000 | 100,000 | 170,000 |

| Профинансированные дни | 5 | 5 | 5 |

| Процентные затраты (упрощенная ставка 1.5%) | 41.67 | 20.83 | 35.42 |

| Общая прямая стоимость (комиссии + процент) | 241.67 | 420.83 | 435.42 |

| Разница стоимости | 74% выше | 80% выше | |

Примечание: Процентные сборы по CFD рассчитываются на основе всей позиции, а по акциям согласно занятой сумме. Для акций и CFD действуют одинаковые ставки.

Тем не менее предположим, что для обеспечения маржи у Вас есть только 20,000 EUR. Если показатели Unilever останутся такими же, как в прошлом месяце, то Ваша потенциальная прибыль составит:

| ВЫГОДА КРЕДИТНОГО ПЛЕЧА | CFD | АКЦИИ | |

|---|---|---|---|

| Доступная маржа | 20,000 | 20,000 | 20,000 |

| Общее вложение | 200,000 | 40,000 | 133,333 |

| Валовая прибыль (5 дней) | 1,600 | 320 | 1,066.66 |

| Комиссии | 200 | 80.00 | 266.67 |

| Процентные затраты (упрощенная ставка 1.5%) | 41.67 | 4.17 | 23.61 |

| Общая прямая стоимость (комиссии + процент) | 241.67 | 84.17 | 290.28 |

| Чистая прибыль (валовая прибыль минус прямая стоимость) | 1,358.33 | 235.83 | 776.39 |

| Сумма дохода по маржинальным инвестициям | 0.07 | 0.01 | 0.04 |

| Разница | 83% меньше прибыли | 43% меньше прибыли | |

| РИСК КРЕДИТНОГО ПЛЕЧА | CFD | АКЦИИ | |

|---|---|---|---|

| Доступная маржа | 20,000 | 20,000 | 20,000 |

| Общее вложение | 200,000 | 40,000 | 133,333 |

| Валовая прибыль (5 дней) | -1,600 | -320 | -1,066.66 |

| Комиссии | 200 | 80.00 | 266.67 |

| Процентные затраты (упрощенная ставка 1.5%) | 41.67 | 4.17 | 23.61 |

| Общая прямая стоимость (комиссии + процент) | 241.67 | 84.17 | 290.28 |

| Чистая прибыль (валовая прибыль минус прямая стоимость) | -1,841.67 | -404.17 | -1,356.94 |

| Разница | 78% меньше убытков | 26% меньше убытков | |

V. Материалы по CFD

Ниже Вы найдете полезные ссылки на более подробную информацию о предлагаемых IBKR CFD:

Также доступен следующий видеоурок:

Как создать сделку с CFD в Trader Workstation

VI. Часто задаваемые вопросы

Какие акции доступны в качестве CFD?

Акции с высоким или средним уровнем капитализации в США, Северной и Западной Европе, Японии. На многих рынках также доступны ликвидные акции с низкой капитализацией. Подробнее на странице Списки продуктов CFD. Скоро будут добавлены и другие страны.

У Вас есть CFD на биржевые и валютные индексы?

Да. См. Индексные CFD IBKR: Факты и частые вопросы и Forex CFD: Факты и частые вопросы.

Как устанавливаются котировки CFD на акции?

Котировки CFD IBKR идентичны Smart-маршрутизированным котировкам базисной акции. IBKR не расширяет спред и не открывает противонаправленные позиции. Подробнее в статье Обзор рыночных моделей CFD.

Могу ли я видеть свои лимитные ордера на бирже?

Да. IBKR обеспечивает прямой рыночный доступ (DMA), благодаря которому базовый хедж Ваших нерыночных (т.е. лимитных) ордеров будет напрямую отражаться в углубленных данных (deep book) бирж, где он находится. Это также значит, что Вы можете размещать ордера на покупку CFD по биду и продавать по аску андерлаинга. Улучшение цены возможно при наличии аналогичного ордера другого клиента с ценой, которая выгоднее доступной на открытых рынках.

Как рассчитывается маржа CFD на акции?

IBKR устанавливает рисковую маржу на основе исторической волатильности каждого базового актива. Минимальная маржа составляет 10%. Большинство CFD IBKR маржируются по этой ставке, зачастую делая CFD выгоднее базовых акций в этом плане/ Для розничных клиентов действуют дополнительные маржинальные требования, предписанные европейским надзорным органом

ESMA. См. Ввод правил ESMA по CFD в IBKR. Отдельные позиции по CFD, а также воздействие на CFD базисных акций не компенсируются портфелем. Концентрированные и особо крупные позиции могут подлежать дополнительной марже. Подробнее на странице Маржинальные требования CFD.

Подлежат ли короткие позиции по CFD на акции вынужденному выкупу?

Да. При сложности/невозможности займа базисной акции обладатель короткой CFD-позиции станет объектом выкупа.

Как поступают с дивидендами и корпоративными действиями?

Экономический эффект от корпоративного действия для владельцев CFD передается таким же образом, как при владении базисным активом. Дивиденды выражаются в виде денежных корректировок, в то время как прочие процессы могут вылиться в корректировку средств, позиции или и того, и другого. Например, если корпоративное действие приводит к изменению количества акций (скажем, обычный или обратный сплит), то в число CFD будет внесена надлежащая поправка. Если в результате действия формируется новое юр. лицо с котирующимися акциями, которые IBKR решает предлагать в качестве CFD, то создаются новые длинные или короткие позиции на соответствующие суммы. Дополнительные сведения можно найти в разделе Корпоративные действия по CFD.

*Обращаем внимание, что в некоторых случаях точная корректировка CFD для комплексных корпоративных действий может быть невозможна. Тогда IBKR может аннулировать CFD до экс-дивидендной даты.

Все ли могут торговать CFD в IBKR?

Торговля CFD IBKR доступна всем клиентам, кроме резидентов США, Канады, Гонконга. Жители Сингапура могут торговать всеми CFD, кроме базирующихся на андерлаингах, которые котируются в Сингапуре. Правила доступности на основе места жительства действуют для всех, независимо от типа инвестора.

Что нужно сделать, чтобы начать торговать CFD через IBKR?

Разрешение на торговлю CFD необходимо активировать в "Управлении счетом", подтвердив прочтение соответствующих уведомлений. Если Ваш счет находится в IBKR LLC, то IBKR создаст новый сегмент счета (с тем же номером и дополнительной приставкой “F”). Получив подтверждение, Вы сможете начать торговлю. F-счет не нужно финансировать отдельно - средства для поддержания маржи CFD будут автоматически переводиться с основного сегмента.

Обязательны ли какие-либо рыночные данные?

Рыночные данные по CFD IBKR на акции - это данные по базисным активам. Поэтому наличие разрешений на получение рыночных данных от соответствующих бирж обязательно. Если у Вас уже есть необходимые разрешения, ничего делать не нужно. При желании торговать CFD на бирже, на рыночные данные которой у Вас пока нет прав, Вы можете активировать их точно так же, как сделали бы для торговли базовыми акциями

Как мои сделки и позиции по CFD отражаются в выписках?

Если Ваш счет находится в IBKR LLC, то его позиции по CFD хранятся на обособленном сегменте, отличающемся от номера основного счета приставкой “F”. Наша система поддерживает как раздельные, так и совмещенные выписки. Вы можете изменить настройки в соответствующем разделе "Управления счетом". CFD на других счетах отображаются в выписке вместе с другими инструментами.

Можно ли перевести CFD-позиции от другого брокера?

IBKR с радостью поможет Вам с переводом позиций по CFD при согласии Вашего стороннего брокера. Поскольку процесс перевода CFD сложнее, чем перевод акций, мы, как правило, требуем, чтобы позиция составляла как минимум 100 000 USD (или эквивалент в другой валюте).

Доступны ли графики для CFD по акциям?

Да.

Какой вид защиты счета действует при торговле CFD в IBKR?

CFD - это контракты, контрагентом которых является IB UK. Торговля ими не ведется на регулируемой бирже, а клиринг не производится в центральной клиринговой палате. Имея IB UK в качестве второй стороны Ваших сделок с CFD, Вы подвергаетесь финансовым и деловым рискам, включая кредитный риск, характерный торговле через IB UK. Стоит помнить, что средства клиентов, в том числе и институциональных, всегда полностью сегрегируются. Компания IB UK участвует в Программе Великобритании по компенсации в сфере финансовых услуг ("FSCS"), а также IB UK не является участницей Корпорации защиты фондовых инвесторов (“SIPC”). Дополнительную информацию о рисках торговли CFD можно найти в Уведомлении IB UK о рисках CFD.

Какие типы счетов IBKR поддерживают торговлю CFD (напр., частный, "Друзья и семья", институциональный и т.д.)?

Все маржевые счета поддерживают торговлю CFD. Наличиные и SIPP-счета - нет.

Каковы максимальные позиции, которые у меня могут быть по конкретному CFD?

Хотя предустановленного лимита нет, помните, что для особо крупных позиций могут действовать повышенные маржинальные требования. Подробнее на странице Маржинальные требования CFD.

CFD можно торговать по телефону?

Нет. В исключительных случаях мы можем согласиться обработать ордер на закрытие по телефону, но ни в коем случае не открытие.

Dividend Accruals

If you are a shareholder of record as of the close of business on a dividend Record Date (see KB47), you are entitled to receive the dividend on its Payment Date. While the actual dividend amount is not assured until the payment has been made by the issuer on the Payment Date, information deemed reliable is available such that IB will accrue the value of the dividend, net of any withholding taxes, on the Ex-Date. This information can be confirmed via the Daily Activity Statement posted to Account Management. The details of the accrual will be reflected in the statement section titled "Change in Dividend Accruals" and the net amount in a line item titled "Dividend Accruals" under the "Net Asset Value" section. If you wish to see information regarding dividends that you held through the Ex Date but which have not yet been paid out, choose "Legacy Full" from the Statements drop down when launching your statement. This will include an additional section called "Open Dividend Accruals" which will give you information on any pending dividends.

Note that dividend accruals may be either a debit (if short and borrowing the stock on the Record Date) or a credit (if long the stock on the Record date). In terms of account valuation, the dividend accrual is included in Equity with Loan Value as well as equity for purposes of determining compliance with the Pattern day Trading rules. A dividend credit accrual does not increase Available Funds and can therefore not be withdrawn until paid. A dividend accrual which is a debit does reduce Available Funds to ensure that funds are available to meet the obligation when payment is due.

Overview of IBKR's Dividend Reinvestment Program (DRIP)

IBKR offers a dividend reinvestment program whereby accountholders may elect to reinvest qualifying cash dividends to purchase shares in the issuing company. Outlined below are a series of FAQs which describe the program and its operation.

1. How can I participate in the program?

Requests to participate are initiated online via Client Portal. The menu options vary by account type and are outlined below:

• Individual, Joint, Trust, IRA, Small Business Accounts – click on the User menu (head and shoulders icon in the top right corner) followed by Settings. Under Trading, click Dividend Election where you can enable the program. Read the agreement, type your signature in the field provided and click Subscribe.

• Advisor and Broker Master and Proprietary Trading Group STL Master Users – Select the Contacts tab from the Dashboard on the Home page. Click the Information icon “I” for the desired client account or service account to open the Client Account Details page. Enable dividend reinvestment by clicking the Edit link in the Account Configuration section.

Once enabled, you’ll be provided with an acknowledgement requiring entry of your electronic signature in order to click the Continue button. Automatic dividend reinvestment will be effective the next business day.

2. What accounts are eligible to participate in IBKR's Dividend Reinvestment Program?

Dividend Reinvestment is available to IB LLC, IB AU, IB CAN, IB HK, IB IE, IB JP, IB SG and IB UK clients only.

3. Which securities are eligible for dividend reinvestment?

Only U.S. and Canada-listed common and preferred stocks paying cash dividends are eligible for reinvestment.

4. When does reinvestment occur?

If you are a shareholder of record as of the close of the dividend record date (see KB47) and enrolled in the dividend reinvestment program prior to the dividend payment date, IBKR will use the dividend payment to purchase additional shares of that stock on the morning of the trading day which follows confirmation of our receipt of the dividend. For accounts with AutoFX enabled, when the DRIP system runs that what-if credit check, the Credit Manager will now consider the cash balances across all the currencies the account has, allowing for FX to be booked to fund the DRIP trade if needed. If a customer's credit-check fails on the day dividend was paid, the system continues to check for the next 30 days and may include it in the DRIP file when the credit-check passes. In this case the system may book a delayed DRIP trade (i.e. trade date after paydate). IBKR will also look back 30 days from the date of enrollment and will reinvest any dividends paid to the account within that 30 day time period. Note that shares are not purchased via an issuer-sponsored reinvestment plan but rather in the open market.

5. At what price does reinvestment take place?

As shares are purchased in the open market, generally at or near the opening of trading and subject to market conditions, the price cannot determined until the total number of shares for all program participants have been purchased using combined funds. In the event that the purchase is executed in multiple smaller trades at varying prices, participants will receive the weighted-average price of such shares (i.e., each participant receives the same price). In the event IBKR is unable to reinvest the combined proceeds, each participant will receive shares on a pro rata basis (based on the dividend amount to which each participating client is entitled).

6. Are the full proceeds of the cash dividend available for reinvestment?

No. Only the proceeds net of commissions and taxes (if the account is subject to withholding) is reinvested.

7. Are dividends from shares purchased on margin and loaned by IBKR eligible for reinvestment?

Yes. If IBKR maintains a lien on shares as a result of a margin loan, the account holder will receive a cash payment in lieu of and equal to the dividend payment. This payment in lieu will be used to purchase additional shares of that stock.

8. Are dividends from shares loaned through IBKR’s Yield Enhancement Program eligible for reinvestment?

Yes. While IBKR makes every effort to recall shares loaned through this program prior to the dividend record date, if such shares are not recalled the account holder will receive a cash payment in lieu of and equal to the dividend payment. This payment in lieu will be used to purchase additional shares of that stock.

9. Is the dividend reinvestment subject to a commission charge?

Yes, standard commissions as listed on the IBKR website are applied for the purchase. Please note that the minimum commission charge is the lesser of the stated minimums (USD 1 for the Fixed structure and USD 0.35 for the Tiered structure) or 1% of the trade value.

10. What happens if my account is subject to a margin deficiency when reinvestment occurs?

If your account is in a margin deficit and can’t initiate new positions, dividends will not be reinvested, even if you have dividend reinvestment enabled. Please note that dividend reinvestment orders are credit-checked at the time of entry—should an account go into margin deficiency at any time after that, including as a result of the end-of-day SMA check and the end of Soft Edge Margin, the account will become subject to automated liquidation.

11. Can account holders elect which securities are eligible for reinvestment?

Yes, account holders may elect which securities are eligible for dividend reinvestment.

12. Are fractional shares eligible for the Dividend Reinvestment Program (DRIP)?

Yes, it is possible to receive fractional shares for a reinvested dividend through the Dividend Reinvestment Program (DRIP) as long as the account has fractional share permissions.

13. Does dividend reinvestment cover solely regular cash dividends or are special cash dividends reinvestment as well?

All cash dividends are reinvested.

14. What are the tax considerations associated with dividend reinvestment?

The purchase of a shares via DRIP is similar to that of any other share purchase for purposes of tax reporting. In the case of U.S. taxpayers:

- When the shares purchased via DRIP are sold they will be reported on the Form 1099B for US taxpayers in the year in which they are sold. The gain or loss will be calculated based on the FIFO method unless the account holder has selected a different method. The cost basis will be that price at which the shares were purchased and the acquisition date the date of reinvestment or purchase (not the day the dividend is paid).

- Shares purchased via dividend reinvestment are subject to wash sale calculations (i.e., if you sold a security for a loss within 30 days before or after the purchase, a wash sale will occur and that loss deferred).

- Dividend payments are subject to reporting on the Form 1099DIV as current year income even when reinvested.

In the case of non-U.S. taxpayers:

- The cash dividend is subject to U.S. tax withholding prior to reinvestment. Withholding is performed at the statutory rate or at the treaty rate, where available. All income and withholding will be reported on the Form 1042-S for the year in which the dividend payment was received.

Overview of Dividend Payments in Lieu ("PIL")

Payment In Lieu of a Dividend (“payment in lieu” or “PIL”) is a term commonly used to describe a cash payment to an account in an amount equivalent to the ordinary dividend. Generally, the amount paid is per share owned. In addition, the dividend in most cases is paid quarterly (i.e., four times per year). The dividend payment is classified as follows: (1) ordinary dividend; and/or (2) payment in lieu of dividend. The former designation is for a payment received directly from the issuer or its paying agent. The latter designation is used when a cash payment is received from other than the issuer or the issuer’s agent.

Payment in lieu of an ordinary dividend may be received when the shares have been bought on margin, or when the account has a subsequent margin loan due to borrowing money to facilitate the payment for additional purchases of shares or as the result of a withdrawal from the margin account. Payment in lieu of a dividend may also be received when shares are owed to the brokerage firm and have not been received by the dividend record date.

To better understand the difference between an ordinary dividend and a payment in lieu, we will explain the steps taken by IB to comply with US regulations. Each business day, the Firm analyzes the positions in each customer account, every borrow, every loan, every pledge of shares for each security held by its customers to determine how many shares are held on margin and the associated margin loan balances. For each security that is fully paid, we are required to segregate those shares in a good control location (for example, a depository or a US bank. See KB1964). For shares that are held as collateral for a margin loan we are allowed to hypothecate and re-hypothecate shares valued up to 140 percent of the total debit balance in the customer account (See KB1967).

While the guidelines noted above for segregation of securities are clear, there are exceptions that are outside of the Firm's control. For instance, through no fault of its own, IB may have a deficit in segregated shares due to customer activity that changes the Firm’s overall segregation requirement for a security. This may be for a variety of reasons including a delay in receiving shares that have been loaned out to a counterparty after segregation requirements are recalculated and the Firm has issued a stock loan recall, sales of securities by one or more customers that reduce or eliminate margin loans, the deposit of cash by customers that similarly reduce or eliminate margin loans, or a failure of a counterparty to deliver shares for a trade settlement.

Upon issuing a recall of shares loaned, rules permit the borrower of the shares up to 3 business days to return them. The borrower of the shares is required to return them to us when we issue a recall, but if by business day 3 the shares have not been returned, IB may then issue a buy-in notice to begin the process of regaining possession of the shares. An additional 3 business days is generally needed for the purchased shares to settle and be delivered to the firm. Similarly if a counterparty fails to deliver by settlement date, shares to IB to settle a customer purchase, IB can issue a buy-in notice but the purchase of such shares are also subject to trade settlement in 3 days.

To summarize, if by the record date of a dividend certain shares have not been delivered to IB, the Firm will be paid an amount of cash that is equivalent to the dividend amount, but IB will not receive a qualified dividend payment directly from the issuer. In such cases, the Firm will receive PIL and will have no choice but to allocate such payment in lieu to customer accounts. The firm first allocates PIL to those accounts who hold the shares as collateral for a margin loan. If, after PIL is allocated to all shareholders whose accounts are not fully paid, any portion of PIL remains to be paid, it is allocated on a pro-rata basis to each remaining client account.

Account holders should be aware that a PIL may have different tax consequences than an ordinary dividend and should consult a tax advisor to understand such differences and whether they apply to their particular situation.