¿Están los no residentes en EE. UU. sujetos a retenciones a efectos fiscales?

La información relacionada con las obligaciones fiscales se informa, según lo requerido, a las autoridades fiscales en su país de residencia, así como en otros países en caso de negociar productos condicionados a requisitos de retención locales. A menos que una autoridad fiscal lo indique específicamente, IBKR no retiene impuestos sobre los ingresos por ventas de valores. Por ejemplo, de conformidad con la legislación fiscal de EE. UU., tenemos la obligación de retener impuestos en EE. UU. sobre los dividendos que pagan las sociedades estadounidenses a personas extranjeras con una tasa del 30 %. Esta tasa puede ser inferior si los Estados Unidos ha celebrado un convenio fiscal con su país. Además, los ingresos por intereses de las inversiones no están sujetos a retenciones en EE. UU. Todas las retenciones para personas no estadounidenses y para la mayoría de las entidades se informará en el formulario 1042-S al cierre de cada año. Si desea obtener más información, consulte la publicación 901 del IRS o consulte con su asesor fiscal.

Preguntas frecuentes sobre el programa de optimización del rendimiento de acciones

¿Cuál es el propósito del Programa de optimización del rendimiento de acciones?

El Programa de optimización del rendimiento de acciones les proporciona a los clientes la oportunidad de obtener un ingreso adicional a partir de las posiciones sobre valores que de otro modo quedarían segregadas (es decir, valores totalmente pagados y con exceso de margen) al permitirle a IBKR prestar esos valores a terceros. Los clientes que participen del programa recibirán una garantía en efectivo (títulos del Tesoro de EE. UU. o efectivo) para asegurar la devolución del préstamo de acciones una vez finalizado el plazo.

¿Qué son los valores totalmente pagados y con exceso de margen?

Los valores totalmente pagados son valores en la cuenta de un cliente que se han pagado en su totalidad. Los valores con exceso de margen son valores que no se han pagado en su totalidad aún, pero cuyo valor de mercado excede en un 140 % del saldo deudor de margen del cliente.

¿Cómo se determinan los ingresos recibidos por un cliente sobre una transacción de préstamo del Programa de optimización del rendimiento de acciones?

El ingreso que recibe el cliente a cambio de acciones entregadas en préstamo depende de los tipos establecidos en el mercado extrabursátil de préstamo de valores. Estos tipos pueden variar significativamente, no solo por el valor entregado en préstamo en particular, sino también por la fecha del préstamo. En general, IBKR paga intereses a los participantes sobre su garantía al tipo que se aproxima al 50 % de las cantidades obtenidas por IBKR por el préstamo de acciones

¿Cómo se determina la cantidad de la garantía para un préstamo determinado?

La garantía (títulos del Tesoro de EE. UU. o efectivo) subyacente del préstamo de valores, y que se utiliza para determinar los pagos de intereses, está determinada por los usos y convenciones de la industria, mediante los cuales el precio de cierre de la acción se multiplica por un porcentaje determinado (generalmente entre 102-105 %), y luego se redondea al dólar/centavo/penique más cercano. Existen distintas convenciones de la industria por divisa. Por ejemplo, un préstamo de 100 acciones de una acción en USD que cierre a 59.24 USD sería equivalente a 6,100 USD (59.24 USD * 1.02 = 60.4248 USD; redondeado a 61 USD, multiplicado por 100). La tabla a continuación contiene las distintas convenciones de la industria por divisa:

| USD | 102 %; redondeado al dólar más cercano |

| CAD | 102 %; redondeado al dólar más cercano |

| EUR | 105 %; redondeado al centavo más cercano |

| CHF | 105 %; redondeado al céntimo (rappen) más cercano |

| GBP | 105 %; redondeado al penique más cercano |

| HKD | 105 %; redondeado al centavo más cercano |

Para obtener más información, consulte el artículo KB1146.

¿Cómo y dónde se mantiene la garantía para préstamos del Programa de optimización del rendimiento de acciones?

Para los clientes de IB LLC, la garantía se mantendrá en forma de efectivo o títulos del Tesoro de EE. UU., y se transferirá para su salvaguarda a la filial de IB LLC, IBKR Securities Service LLC ("IBKRSS"). La garantía para sus préstamos de acuerdo con el Programa se mantendrán con IBKRSS en una cuenta para su beneficio, respecto de la cual tendrá una garantía prendaria de primer grado perfeccionada. En caso de incumplimiento por parte de IB LLC, podrá tener acceso a su garantía mediante IBKRSS directamente sin necesidad de pasar por IB LLC. Si deseo obtener más información, consulte el Acuerdo de control para cuentas de valores disponible aquí. Para aquellos clientes que no sean clientes de IB LLC, la entidad que mantenga la cuenta estará a cargo del mantenimiento y la protección de la garantía. Por ejemplo, para las cuentas de IBIE, será IBIE quien mantenga y proteja las garantías.

¿Cómo afectan al interés las ventas largas, las transferencias de valores entregados en préstamo mediante el Programa de optimización del rendimiento de acciones de IBKR o la desuscripción del programa?

Los intereses dejarán de devengar el próximo día hábil luego de la fecha de negociación (T+1). Los intereses también dejarán de devengar el próximo día hábil luego de la fecha de acreditación de la transferencia o desuscripción.

¿Cuáles son los requisitos de elegibilidad para participar del Programa de optimización del rendimiento de acciones de IBKR?

| ENTIDADES ELEGIBLES |

| IB LLC |

| IB UK (excluyendo las cuentas SIPP) |

| IB IE |

| IB CE |

| IB HK |

| IB Canada (excluyendo las cuentas RRSP/TFSA) |

| IB Singapore |

| TIPOS DE CUENTAS ELEGIBLES |

| Efectivo (capital mínimo de 50,000 USD a la fecha de inscripción) |

| Margen |

| Cuentas de cliente de asesor financiero* |

| Cuentas de cliente de brókeres introductorios: declaradas y confidenciales* |

| Cuentas ómnibus de brókeres introductorios |

| Límite de negociación independiente (STL) |

*La cuenta que se suscriba deberá cumplir con los requisitos respecto del capital mínimo para cuentas de margen o cuentas de efectivo.

Los clientes de IB Japan, IB Europe SARL, IBKR Australia e IB India no son elegibles. Los clientes de Japón e India que mantengan cuentas con IB LLC son elegibles.

Además, las cuentas de cliente de los asesores financieros, los clientes de IBroker no confidenciales y los brókeres ómnibus que cumplan con los requisitos anteriores también podrán participar. En el caso de los asesores financieros y los IBroker no confidenciales, los clientes mismos deberán firmar los acuerdos. Para los brókeres ómnibus, el bróker es quien firma el acuerdo.

¿Son las cuentas IRA elegibles para participar del Programa de optimización del rendimiento de acciones?

Sí.

¿Son las particiones de las cuentas IRA gestionadas por Interactive Brokers Asset Management elegibles para participar del Programa de optimización del rendimiento de acciones?

No.

¿Son las cuentas SIPP del Reino Unido elegibles para participar del Programa de optimización del rendimiento de acciones?

No.

¿Qué sucede si el capital en una cuenta de efectivo que participa del programa cae por debajo del límite requerido para calificar de 50,000 USD?

La cuenta de efectivo debe cumplir con este requisito de capital mínimo únicamente al momento de inscribirse en el programa. Si posteriormente el capital cae por debajo de ese límite, los préstamos existentes o la capacidad de iniciar nuevos préstamos no se verán afectados.

¿Cómo me inscribo en el Programa de optimización del rendimiento de acciones?

Para inscribirse, inicie sesión en Client Portal. Una vez conectado, haga clic en el menú Usuario (el icono de perfil en la esquina superior derecha) y luego en Gestionar cuenta. En la sección Configuración, haga clic en el icono Configurar (engranaje) junto a Programa de optimización del rendimiento de acciones. Seleccione la casilla en la pantalla siguiente y haga clic en Continuar. Se le presentarán los formularios y las declaraciones necesarios para inscribirse en el programa. Una vez que los haya leído y firmado, su solicitud se enviará para su procesamiento. Permita que transcurra un lapso de 24 a 48 horas para que su inscripción se active.

¿Cómo se puede cancelar la participación en el Programa de optimización del rendimiento de acciones?

Para cancelar su inscripción, inicie sesión en Client Portal. Una vez conectado, haga clic en el menú Usuario (el icono de perfil en la esquina superior derecha) y luego en Gestionar cuenta. En la sección Configuración, haga clic en el icono Configurar (engranaje) junto a Programa de optimización del rendimiento de acciones. Deseleccione la casilla en la pantalla siguiente y haga clic en Continuar. Su solicitud se enviará para su procesamiento. Permita que transcurra un lapso de 24 a 48 horas para que su solicitud se procese.

Si una cuenta se inscribe y cancela esa inscripción posteriormente, ¿cuándo se puede volver a inscribirse en el programa?

Luego de cancelar la inscripción, la cuenta no podrá volver a inscribirse hasta dentro de 90 días calendario.

¿Qué tipos de posiciones sobre valores son elegibles para préstamo?

| Mercado de EE. UU. | Mercado de la UE | Mercado de HK | Mercado de CAD |

| Acciones ordinarias (cotizadas en bolsa, PINK y OTCBB) | Acciones ordinarias (cotizadas en bolsa) | Acciones ordinarias (cotizadas en bolsa) | Acciones ordinarias (cotizadas en bolsa) |

| ETF | ETF | ETF | ETF |

| Acciones preferentes | Acciones preferentes | Acciones preferentes | Acciones preferentes |

| Bonos corporativos* |

*Los bonos municipales no son elegibles.

¿Existen restricciones sobre el préstamo de acciones que negocien en el mercado secundario luego de una OPV?

No, mientras la cuenta no esté restringida para los títulos elegibles que se mantengan en la cuenta.

¿Cómo determina IBKR la cantidad de acciones que son elegibles para préstamo?

El primer paso es determinar el valor de las acciones sobre las cuales IBKR mantiene una garantía de margen, si las hubiere, y puede prestar sin participación del cliente en el Programa de optimización del rendimiento de acciones. Un bróker que financie las compras de clientes de valores a través de un préstamo de margen tiene permitido por ley dar en préstamo o prenda como garantía los valores de ese cliente hasta el 140 % del saldo deudor en efectivo. Por ejemplo, si un cliente que mantiene un saldo de efectivo de 50,000 USD compra valores que tienen un valor de mercado de 100,000 USD, el saldo deudor o de préstamo será de 50,000 USD, y el bróker mantiene un gravamen sobre el 140 % de dicho saldo, o 70,000 USD en valores. Todos los valores que mantenga el cliente y que excedan de dicha cantidad se considerarán valores con exceso de margen (30 000 USD, en este ejemplo), y deberán separarse a menos que el cliente le proporcione a IBKR la autorización para realizar un préstamo a través del Programa de optimización del rendimiento de acciones.

El saldo deudor se determina primero convirtiendo todos los saldos de efectivo no denominados en USD a USD, y luego respaldando todo producido de la venta de acciones en corto (convertido a USD según sea necesario). Si el resultado es negativo, liberaremos hasta el 140 % de dicha cifra negativa. Además, no se considerarán los saldos de efectivo mantenidos en el segmento de productos básicos o para metales "spot" y CFD. Para obtener más información, haga clic aquí

EJEMPLO 1: El cliente tiene una posición en largo de EUR 100,000 en una cuenta con divisa base USD con un tipo EUR.USD de 1.40. El cliente compra acciones denominadas en USD por un valor de 112,000 USD (equivalente a 80,000 EUR). Todos los valores se consideran totalmente pagados como saldos de efectivo, ya que al convertirse en USD constituyen un crédito.

| Componente | EUR | USD | Base (USD) |

| Saldo | 100,000 | (112,000) | 28,000 USD |

| Acciones largas | 112,000 USD | 112,000 USD | |

| Valor neto de liquidación | 140,000 USD |

EJEMPLO 2: El cliente mantiene una posición larga por 80,000 USD, acciones largas denominadas en USD por 100,000 USD, y acciones cortas denominadas en USD por 100,000 USD. Los valores largos que suman 28,000 USD se consideran valores de margen, y el restante de valores con exceso de margen por 72,000 USD. Esto se determina al restar las ganancias de las acciones cortas del saldo de efectivo (80,000 USD - 100,000 USD) y multiplicando el débito resultante por 140 % (20,000 USD * 1.4 = 28,000 USD)

| Componente | Base (USD) |

| Saldo | 80,000 USD |

| Acciones largas | 100,000 USD |

| Acciones cortas | (100,000 USD) |

| Valor neto de liquidación | 80,000 USD |

¿Prestará IBKR todas las acciones elegibles?

No existe una garantía de que todas las acciones elegibles en una cuenta determinada puedan prestarse mediante el Programa de optimización del rendimiento de acciones, ya que es probable que no exista un mercado a un tipo beneficioso para algunos valores. Es probable que IBKR no tenga acceso a un mercado con tomadores de préstamo que deseen tomar préstamos o que IBKR no desee prestar sus acciones.

¿Los préstamos del Programa de optimización del rendimiento de acciones se realizan solo en incrementos de 100?

No. Los préstamos pueden realizarse por cualquier cantidad de una acción entera, aunque externamente solo realizamos préstamos por múltiplos de 100 acciones. Por este motivo, existe la posibilidad de que podamos prestar 75 acciones de un cliente y 25 de otro en caso de que exista una demanda externa por el préstamo de 100 acciones.

¿Cómo se asignan los préstamos entre clientes cuando la oferta de acciones disponibles para entregar en préstamo excede la demanda de préstamo?

En caso de que la demanda de préstamo para una acción determinada sea inferior a la oferta de acciones disponible para préstamo de los participantes del Programa de optimización del rendimiento de acciones, los préstamos se asignarán a prorrata. Por ejemplo, si el total de la oferta del programa es de 20,000 acciones de XYZ, y la demanda es por 10,000 acciones de XYZ, cada cliente prestará el 50 % de sus acciones elegibles.

¿Las acciones se prestan solamente a otros clientes de IBKR o a terceros?

Las acciones podrán prestarse tanto a clientes de IBKR como a terceros.

¿Puede un participante del Programa de optimización del rendimiento de acciones determinar las acciones que IBKR puede prestar?

No. IBKR gestiona el programa en su totalidad. Luego de determinar los valores que IBKR se encuentra autorizado a prestar en virtud del gravamen sobre el préstamo de margen (si los hubiera), IBKR tiene la discreción de determinar si alguno de los valores totalmente pagados o con exceso de margen pueden prestarse, y de iniciar los préstamos.

¿Existen restricciones sobre la venta de valores que se hayan prestado mediante el Programa de optimización del rendimiento de acciones?

Las acciones entregadas en préstamo pueden venderse en cualquier momento sin restricción alguna. No es necesario devolver las acciones con tiempo para liquidar la venta de las acciones, y los ingresos de la venta se acreditará en la cuenta del cliente en la fecha normal de liquidación. Además, el préstamo finalizará a la apertura del día hábil siguiente a la fecha de venta de la acción.

¿Puede un cliente vender calls cubiertas contra acciones que se hayan prestado mediante el Programa de optimización del rendimiento de acciones, y recibir el tratamiento de margen de una call cubierta?

Sí. Un préstamo de acciones no afecta su requisito de margen sobre una base sin cobertura o apalancada debido a que el prestamista retiene la exposición a las ganancias o pérdidas asociadas con la posición prestada.

¿Qué sucede con las acciones objeto de un préstamo, y que se entregan posteriormente contra la asignación de una call o ejercicio de una put?

El préstamo finalizará el T+1 de la acción (negociación, asignación, ejercicio) en el cual se cerró o redujo la posición.

¿Qué sucede con las acciones objeto de un préstamo cuya negociación se detiene posteriormente?

Una detención no afecta directamente la capacidad de prestar acciones. Mientras IBKR pueda continuar prestando las acciones, dicho préstamo seguirá en vigor sin importar la detención de las acciones.

¿Puede la garantía de un préstamo transferirse al segmento de commodities para cubrir el margen o la variación?

No. La garantía que asegure el préstamo nunca afecta el margen ni la financiación.

¿Qué sucede si un participante del programa inicia un préstamo de margen o aumenta un saldo de préstamo existente?

Si un cliente mantiene valores totalmente pagados que se hayan prestado mediante el Programa de optimización del rendimiento de acciones, y luego inicia un préstamo de margen, el préstamo se cancelará, siempre que los valores no califiquen como valores con exceso de margen. De manera similar, si un cliente que mantiene valores con exceso de margen (que se hayan prestado mediante el programa) aumenta el préstamo de margen existente, el préstamo podrá cancelarse siempre que los valores ya no califiquen como valores con exceso de margen.

¿Bajo qué circunstancias se cancelará un préstamo de acciones?

En caso de producirse alguna de las siguientes situaciones (entre otras), el préstamo de acciones se cancelará automáticamente:

- Si el cliente decide dejar de participar en el programa

- Transferencia de acciones

- Préstamo de determinadas cantidades contra las acciones

- Venta de acciones

- Asignación de call/ejercicio de put

- Cierre de la cuenta

¿Los participantes del Programa de optimización del rendimiento de acciones reciben dividendos sobre las acciones entregadas en préstamo?

Las acciones del Programa de optimización del rendimiento de acciones que se prestan generalmente se recuperan del tomador del préstamo antes de la fecha ex dividendo para capturar el dividendo y evitar pagos en lugar de los dividendos. De todos modos, aún es posible recibir un pago en lugar de dividendos.

¿Los participantes del Programa de optimización del rendimiento de acciones retienen derechos a voto sobre las acciones entregadas en préstamo?

No. El tomador del préstamo de acciones tiene el derecho a voto o a proporcionar su consentimiento respecto de los valores si la fecha de registro o fecha límite para la votación, proporcionar su consentimiento, o tomar otra medida caiga dentro del plazo del préstamo.

¿Reciben los participantes del Programa de optimización del rendimiento de acciones derechos, warrants o acciones spin-off sobre las acciones entregadas en préstamo?

Sí. El prestamista de los valores recibirá los derechos, warrants, acciones spin-off y distribuciones realizadas sobre los valores entregados en préstamo.

¿Cómo se reflejan los préstamos en el extracto de actividad?

La garantía de préstamo, las acciones en circulación, la actividad y los ingresos se reflejan en las siguientes 6 secciones del extracto:

1. Detalle de efectivo – información sobre el saldo inicial de la garantía (en títulos del Tesoro de EE. UU. o efectivo), cambio neto resultante de la actividad de préstamo (positiva si se inician nuevos préstamos; negativa si se trata del rendimiento neto) y el saldo final de la garantía.

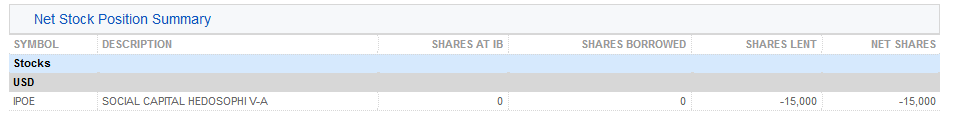

2. Resumen de la posición neta sobre acciones – para cada acción, información sobre el total de acciones en IBKR, la cantidad de acciones tomadas en préstamo, la cantidad de acciones entregadas en préstamo, y las acciones netas (= acciones en IBKR + acciones tomadas en préstamo - acciones entregadas en préstamo).

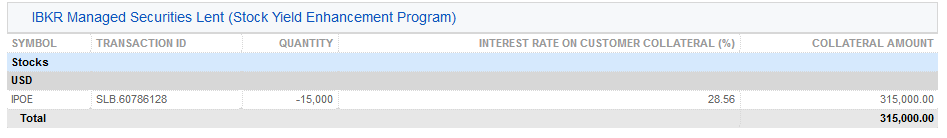

3. Valores gestionados por IBKR entregados en préstamo (Programa de optimización del rendimiento de acciones) – listas para cada acción prestada mediante el Programa de optimización del rendimiento de acciones, la cantidad de acciones entregadas en préstamo, y el tipo de interés (%).

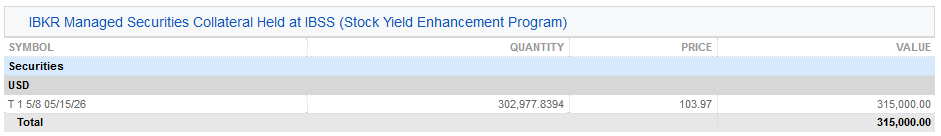

3a. Garantía prendaria gestionada por IBKR mantenida en IBSS (Programa de optimización del rendimiento de acciones) - los clientes de IB LLC verán una sección adicional en su extracto en donde se mostrarán los títulos del Tesoro de EE. UU. que se mantienen específicamente como garantía, la cantidad, el precio y el valor total que asegura el préstamo de acciones.

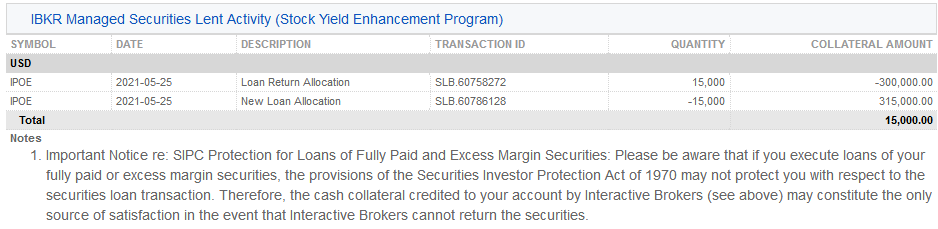

4. Actividad de los valores gestionados por IBKR entregados en préstamo (Programa de optimización del rendimiento de acciones) – información sobre la actividad del préstamo para cada valor, incluyendo las asignaciones de la rentabilidad del préstamo (es decir, préstamos cancelados); nuevas asignaciones de préstamos (es decir, préstamos iniciados); la cantidad de acciones; el tipo de interés neto (%); el tipo de interés sobre la garantía del cliente (%); y la cantidad de la garantía.

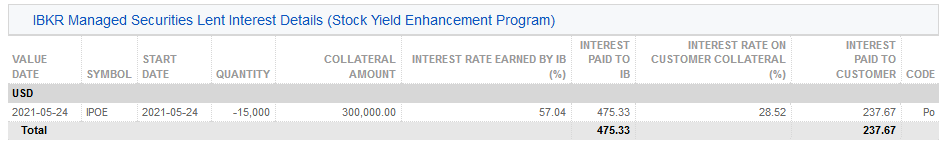

5. Información sobre los intereses por actividad de los valores gestionados por IBKR entregados en préstamos (Programa de optimización del rendimiento de acciones) – información sobre la base de un préstamo individual que incluye el tipo de interés obtenido por IBKR (%); los ingresos obtenidos por IBKR (representa los ingresos totales que IBKR obtiene del préstamo que equivale a {cantidad de la garantía * tipo de interés}/360; el tipo de interés sobre la garantía del cliente (representa aproximadamente la mitad de los ingresos que IB obtiene sobre el préstamo); y los intereses pagados al cliente (representa los ingresos por intereses obtenidos sobre la garantía del cliente)

Nota: esta sección solo se mostrará si el devengo de los intereses obtenido por el cliente excede de 1 USD para el periodo del extracto.

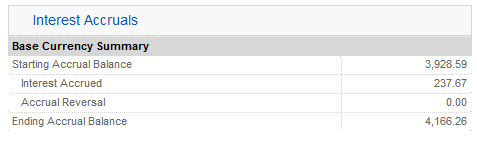

6. Devengos de los intereses – los ingresos por intereses se contabilizan aquí como un devengo de intereses, y se considera como cualquier otro devengo de intereses (agregado pero solo mostrado como un devengo cuando exceda de 1 USD y se deposite en efectivo mensualmente). Para los fines de los informes anuales, estos ingresos por intereses se informarán en el formulario 1099 emitido para los contribuyentes fiscales en EE. UU.

Special Dividends: "Due Bill" Process

In some cases, special dividends may have different rules than regular dividends concerning the ex-dividend date. If a special dividend is less than 25% of the stock price, standard rules apply regarding the ex-dividend date (ex-date is before the record and pay date). However, if a special dividend is greater than 25% of the stock price*, the ex-dividend date will be after the record date and pay date.

In the case of a regular dividend or a special dividend of less than 25% of the share price, one would need to own a stock by the record date in order to be entitled to the dividend. However, this is not the case for special dividends that are more than 25% of the stock price. If one were to sell a stock after the record date but before the ex-dividend date, they would no longer be entitled to the dividend. The shares would be tagged with something called a "due bill" which means that the seller is obligated to pay the dividend to the buyer. Likewise, if one were to buy a stock after the record date but before the ex-dividend date (and hold it through the ex-date), they would be entitled to the dividend from the seller.

*Please note, the 25% or more rule is a general rule and will not apply in all cases. Certain foreign stock dividends will not follow the rule and some domestic stocks are granted an exclusion. For information regarding regular dividends, please reference KB 47.

Resumen de liquidación T+2

Introducción

- Reducir el riesgo para el sistema financiero – la posibilidad de que el precio de un valor concreto cambie aumenta con el tiempo y la reducción del día de liquidación reduce la exposición al riesgo de crédito debido a la falta de pago o a la falta de entrega de dicho valor. Al reducir el valor nocional de las obligaciones pendientes en la línea de liquidación, el sector financiero está mejor protegido de las consecuencias sistémicas potenciales de serias alteraciones del mercado.

- Eficacia del despliegue de efectivo – los clientes que mantengan cuentas de tipo "efectivo" están sujetos a restricciones que podrían excluirles de negociar con fondos no liquidados (es decir, "polizones" o comprar o vender un valor sin pagar por él). Con T+2, los fondos de la venta de un valor estarán ahora disponibles 1 día antes, proporcionando, por lo tanto, un acceso más rápido a fondos y la posibilidad de redistribuirlos antes para próximas compras.

- Una armonización de liquidación mundial mejorada - la transición a un ciclo de liquidación T+2 se alineará con los mercados estadounidenses y canadienses con otros mercados internacionales en Europa y Asia que actualmente operan en un entorno T+2.

¿Cambiará la liquidación de compras y ventas de contratos de opciones, futuros u opciones sobre futuros?

No. Estos productos actualmente se liquidan el T+1 y ese ciclo de liquidación no cambiará.

Retención fiscal sobre pagos equivalentes a dividendos - preguntas frecuentes

Antecedentes

NOTA IMPORTANTE: No proporcionamos asesoría fiscal, legal o financiera. Cada cliente debe hablar con sus propios asesores para determinar el impacto que las normas de la sección 871(m) puedan tener en la actividad de negociación del cliente.

Withholding Tax on Dividend Equivalent Payments - FAQs

Background

IMPORTANT NOTE: We do not provide tax, legal or financial advice. Each customer must speak with the customer’s own advisors to determine the impact that the Section 871(m) rules may have on the customer’s trading activity.

Presentación general de los CFD sobre acciones emitidos por IB

En este artículo se ofrece una presentación general sobre los contratos por diferencias (CFD) basados en acciones emitidos por IBKR.

Para más información sobre CFD sobre índices de IBKR, haga clic aquí. Haga clic aquí para obtener más información sobre CFD sobre fórex.

Los temas que se cubren son los siguientes:

I. Definición de CFD

II. Comparación entre CFD y acciones subyacentes

III. Costes y consideraciones de margen

IV. Ejemplo

V. Recursos para CFD

VI. Preguntas frecuentes

Advertencia de riesgo

Los CFD son instrumentos complejos y están asociados a un riesgo elevado de perder dinero rápidamente debido al apalancamiento.

El 67 % de las cuentas de inversores minoristas pierden dinero en la comercialización con CFD con IBKR (UK).

Debe considerar si entiende el funcionamiento de los CFD y si puede permitirse asumir un riesgo elevado de perder su dinero.

Normas AEMV para CFD (solo para clientes minoristas)

La Asociación Europea de Valores y Mercados (AEVM) ha implementado una nueva normativa sobre los CFD, la cual entrará en vigor el 1 de agosto de 2018.

En la normativa se incluye lo siguiente: 1) límites de apalancamiento en la apertura de una posición CFD; 2) una norma de cierre de margen sobre una base por cuenta; y 3) protección de saldo negativo sobre una base por cuenta.

La decisión de la AEVM solo es aplicable a los clientes minoristas. Los clientes profesionales no se ven afectados.

Consulte la normativa sobre CFD de la AEVM en IBKR para obtener más información.

I. Definición de CFD sobre acciones

Los CFD de IBKR son contratos extrabursátiles que ofrecen el rendimiento de la acción subyacente, incluidos dividendos y acciones corporativas (leer más sobre acciones corporativas para CFD).

En otras palabras, es un acuerdo entre el comprador (usted) e IBKR para intercambiar la diferencia entre el valor actual de una acción y su valor en un momento futuro. Si mantiene una posición larga y la diferencia es positiva, IBKR le pagará. Si es negativa, usted pagará a IBKR.

Los CFD sobre acciones de IBKR se operan a través de su cuenta de margen. Por tanto, puede introducir tanto posiciones largas como posiciones cortas apalancadas. El precio del CFD es el precio cotizado en el mercado de la acción subyacente. De hecho, las cotizaciones de CFD de IBKR son idénticas a las cotizaciones con enrutado smart para acciones que figuran en la TWS e IB ofrece acceso directo al mercado (DMA). De forma parecida a las acciones, sus órdenes no negociables (por ej. limitadas) tienen una cobertura subyacente directamente representada en el libro de los mercados en los que opera. Esto también significa que usted puede introducir órdenes para comprar el CFD al bid del subyacente y vender al ask.

Para comparar el modelo transparente de CFD de IBKR con otros disponibles en el mercado, consulte nuestra página Resumen general de modelos de mercado de CFD.

IBKR actualmente ofrece unos 7 100 CFD sobre acciones que cubren los principales mercados en Estados Unidos, Europa y Asia. Los constituyentes de los índices principales abajo indicados están disponibles como CFD sobre acciones de IBKR. IBKR también ofrece negociación en acciones de pequeña capitalización líquida. Estas acciones con capitalización de mercado ajustada al capital flotante de, al menos, 500 millones de dólares estadounidenses y el valor de negociación diario promedio de, al menos, 600,000 dólares estadounidenses. Consulte la lista de productos de CFD para obtener más información. Se añadirán más países en el futuro.

| Estados Unidos | S&P 500, DJA, Nasdaq 100, S&P 400 (Mid Cap), capitalización pequeña líquida |

| Reino Unido | FTSE 350 + capitalización pequeña líquida (incl. IOB) |

| Alemania | Dax, MDax, TecDax + Capitalización pequeña líquida |

| Suiza | Porción suiza de STOXX Europe 600 (48 acciones) + capitalización líquida pequeña |

| Francia | CAC capitalización elevada, CAC capitalización media + capitalización pequeña líquida |

| Países Bajos | AEX, AMS capitalización media + capitalización pequeña líquida |

| Bélgica | BEL 20, BEL capitalización media + capitalización pequeña líquida |

| España | IBEX 35 + capitalización pequeña líquida |

| Portugal | PSI 20 |

| Suecia | OMX Stockholm 30 + capitalización pequeña líquida |

| Finlandia | OMX Helsinki 25 + capitalización pequeña líquida |

| Dinamarca | OMX Copenhagen 30 + capitalización pequeña líquida |

| Noruega | OBX |

| Chequia | PX |

| Japón | Nikkei 225 + capitalización pequeña líquida |

| Hong Kong | HSI + capitalización pequeña líquida |

| Australia | ASX 200 + capitalización pequeña líquida |

| Singapur* | STI + capitalización pequeña líquida |

| Sudáfrica | Top 40 + capitalización pequeña líquida |

*no disponible para residentes de Singapur

II. Comparación entre CFD y acciones subyacentes

| BENEFITS of IBKR CFDs | DRAWBACKS of IBKR CFDs |

|---|---|

| No hay impuesto de timbre o impuesto de transacción financiera (Reino Unido, Francia, Bélgica) | No hay derechos de propiedad |

| Comisiones y tasas de margen generalmente más bajas que las acciones | Las acciones corporativas complejas no serán siempre repetibles |

| Las comisiones de los tratados de impuestos para dividendos sin necesidad de reclamación. | Los impuestos sobre ganancias pueden ser diferentes a los de las acciones (consulte a su asesor fiscal). |

| Exenciones de la normativa de negociación diaria |

III. Costes y consideraciones de margen

Los CFD de IBKR pueden ser un modo aún más eficaz de operar en los mercados de acciones europeos que la competitiva oferta de acciones de IB.

Los CFD de IBKR de IB tienen bajas comisiones comparados con las acciones, y presentan los mismos spreads de baja financiación:

| EUROPA | CFD | ACCIONES | |

|---|---|---|---|

| Comisiones | GBP | 0.05 % | 6.00 GBP + 0.05%* |

| EUR | 0.05 % | 0.10 % | |

| Financiación** | Referente +/- | 1.50 % | 1.50 % |

*por orden + 0.05% de exceso por encima de 50,000 GBP

**Financiación en CFD sobre el valor total de la posición, financiación de acciones sobre cantidad prestada

Cuanto más opera, más bajas son las comisiones de los CFD; tan bajas como un 0.02%. Las tasas de financiación se reducen para posiciones grandes, tan bajas como el 0.5%. Por favor, consulte las Comisiones de CFD y Tasas de financiación de CFD para más detalles.

Además, los CFD tienen requisitos de margen más bajos que las acciones. Los clientes minoristas están sujetos a requisitos de margen adicionales ordenados por la AEVM, el regulador europeo. Por favor, consulte la implementación de normas de CFD de la AEVM en IBKR para más detalles.

| CFD | ACCIONES | ||

|---|---|---|---|

| Todo | Estándar | Margen de Cartera | |

| Requisito de margen de mantenimiento* |

10 % |

25 % - 50 % | 15 % |

*Margen típico para empresas blue-chips. Los clientes minoristas están sujetos a un margen inicial mínimo del 20%. Margen de mantenimiento intradía estándar del 25% para acciones, 50% trasnoche. Se muestra el margen de cartera como margen de mantenimiento (incl. trasnoche). Los elementos más volátiles están sujetos a requisitos más altos.

Consulte los requisitos de margen de CFD para obtener más información.

IV. Ejemplo (cliente profesional)

Veamos un ejemplo La cotización de Unilever’s Amsterdam ha generado el 3.2% durante el mes anterior (20 días operativos desde el 14 de mayo de 2012) y usted cree que seguirá funcionando bien. Usted desea crear una exposición de 200,000 EUR y mantenerla durante 5 días. Realiza 10 operaciones para crear y 10 operaciones para contrarrestar. Sus costes directos serían los siguientes:

ACCIONES

| CFD | ACCIONES | ||

|---|---|---|---|

| Posición de 200,000 EUR | Estándar | Margen de Cartera | |

| Requisito de margen | 20,000 | 100,000 | 30,000 |

| Comisión (entrada y salida) | 200.00 | 400.00 | 400.00 |

| Tasas de interés (simplificada) | 1.50 % | 1.50 % | 1.50 % |

| Cantidad financiada | 200,000 | 100,000 | 170,000 |

| Días financiados | 5 | 5 | 5 |

| Gastos de interés (1.5% tasa simplificada) | 41.67 | 20.83 | 35.42 |

| Coste directo total (Comisión + interés) | 241.67 | 420.83 | 435.42 |

| Diferencia de coste | 74% más alto | 80% más alto | |

Nota: los gastos de interés para CFD se calculan para toda la posición; para las acciones, el interés se calcula sobre la cantidad prestada. Las tasas aplicables son las mismas tanto para acciones como para CFD.

Pero supongamos que usted solo tiene 20,000 EUR disponibles para financiar el margen. Si Unilever continúa rindiendo como lo ha hecho durante el mes pasado, sus beneficios potenciales se compararían como siguen:

| RECOMPENSA APALANCADA | CFD | ACCIONES | |

|---|---|---|---|

| Margen disponible | 20,000 | 20,000 | 20,000 |

| Total invertido | 200,000 | 40,000 | 133,333 |

| Rendimiento bruto (5 días) | 1,600 | 320 | 1,066.66 |

| Comisiones | 200.00 | 80.00 | 266.67 |

| Gastos de interés (1.5% tasa simplificada) | 41.67 | 4.17 | 23.61 |

| Coste directo total (Comisiones + interés) | 241.67 | 84.17 | 290.28 |

| Rendimiento neto (rentabilidad bruta menos costes directos) | 1,358.33 | 235.83 | 776.39 |

| Rentabilidad sobre cantidad de inversión de margen | 0.07 | 0.01 | 0.04 |

| Diferencia | 83% menos ganancias | 43% menos ganancias | |

| RIESGO DE APALANCAMIENTO | CFD | ACCIONES | |

|---|---|---|---|

| Margen disponible | 20,000 | 20,000 | 20,000 |

| Total invertido | 200,000 | 40,000 | 133,333 |

| Rendimiento bruto (5 días) | -1,600 | -320 | -1,066.66 |

| Comisiones | 200.00 | 80.00 | 266.67 |

| Gastos de interés (1.5% tasa simplificada) | 41.67 | 4.17 | 23.61 |

| Coste directo total (Comisiones + interés) | 241.67 | 84.17 | 290.28 |

| Rendimiento neto (rentabilidad bruta menos costes directos) | -1,841.67 | -404.17 | -1,356.94 |

| Diferencia | 78% menos pérdidas | 26% menos pérdidas | |

V. Recursos para CFD

A continuación encontrará varios enlaces con más información sobre la oferta de CFD de IBKR:

Especificaciones de contratos de CFD

Comisiones de financiación para CFD

También está disponible el siguiente vídeo:

Cómo realizar una operación en CFD en la Trader Workstation

VI. Preguntas frecuentes

¿Qué acciones hay disponibles como CFD?

Acciones de capitalización media y elevada en Estados Unidos, Europa Occidental, países nórdicos y Japón. Las acciones de capitalización pequeña líquida también están disponibles en muchos mercados. Si desea más detalles, consulte los productos de CFD. En un futuro próximo se añadirán más países.

¿Tiene CFD sobre índices de acciones y fórex?

Sí. Consulte las páginas CFD sobre índices de IB - Datos y preguntas frecuentes y CFD sobre fórex - Datos y preguntas frecuentes.

Determinación de las cotizaciones de los CFD sobre acciones

Las cotizaciones de CFD de IBKR son idénticas a las cotizaciones con enrutado smart para la acción subyacente. IBKR no amplía el diferencial o mantiene posiciones contra usted. Presentación de los modelos de mercado de CFD para obtener más información.

¿Puedo ver mis órdenes limitadas reflejadas en el mercado?

Sí. IBKR ofrece acceso directo al mercado (DMA) a través de los cuales sus órdenes no comercializables tienen una cobertura subyacente representada directamente en el libro de profundidad de los mercados en los que opera. Esto también significa que usted puede introducir órdenes para comprar el CFD al bid del subyacente y vender al ask. Además, también podría recibir mejoras de precio si la orden de otro cliente se cruza con la suya a un mejor precio que esté disponible en mercados públicos.

¿Cómo se determinan los márgenes para CFD sobre acciones?

IBKR establece requisitos de margen basados en el riesgo, según la volatilidad histórica observada de la acción subyacente. El margen mínimo es 10%. La mayoría de los CFD de IB tienen un margen con esta tasa, cosa que generalmente causa que los CFD sean más eficientes que las acciones subyacentes. Los clientes minoristas están sujetos a requisitos de margen adicionales ordenados por la AEVM, el regulador

europeo. Consulte la implementación de normas de CFD de la AEVM en IBKR para obtener más información. No hay compensaciones de cartera entre posiciones en CFD individuales o entre CFD y exposiciones a la acción subyacente. Las posiciones concentradas y las posiciones muy grandes podrían estar sujetas a márgenes adicionales. Consulte los requisitos de margen de CFD para obtener más información.

¿Los CFD sobre acciones están sujetos a recompras forzosas?

Sí. En el caso de que la acción subyacente se vuelva difícil o imposible de prestar, el titular de la posición corta en CFD estará sujeto a recompra.

¿Cómo se gestionan los dividendos y acciones corporativas?

IBKR generalmente reflejará el efecto económico de la acción corporativa para titulares de CFD como si hubieran mantenido el valor subyacente. Los dividendos se reflejan como ajustes en efectivo, mientras que otras acciones pueden reflejarse como ajustes en efectivo o de posiciones o ambas. Por ejemplo, cuando la acción corporativa tiene como resultado un cambio en el número de acciones (por ejemplo, desdoblamiento o reagrupamiento de acciones), el número de CFD se ajustará según esto. Cuando la acción corporativa tenga como resultado una nueva entidad con participaciones cotizadas e IBKR decida ofrecerlas como CFD, las nuevas posiciones largas y cortas se crearán en la cantidad adecuada. Consulte las acciones corporativas de CFD para obtener más información.

*En algunos casos los CFD no se pueden ajustar a una acción corporativa compleja, como sería el caso de ciertas fusiones. En estos casos, IB podría terminar el CFD antes de la fecha-ex.

¿Quién puede negociar CFD de IBKR?

Todos los clientes pueden operar con CFD de IBKR excepto los residentes de los Estados Unidos, Canadá y Hong Kong. Los residentes de Singapur pueden operar con CFD de IBKR, excepto los CFD basados en acciones cotizadas en Singapur. No se aplica ninguna excepción basada en el tipo de inversor para las exclusiones según residencia.

¿Qué necesito para empezar a operar en CFD con IBKR?

Debe configurar sus permisos de negociación para CFD en Gestión de Cuenta y aceptar los avisos legales de negociación relevantes. Si su cuenta es con LLC, IBKR configurará un nuevo segmento de cuenta (identificado con su número de cuenta existente más el sufijo “F”). Una vez confirmada la configuración, podrá comenzar a negociar. No necesita depositar fondos en la cuenta-F por separado; los fondos se transferirán de forma automática para cumplir los requisitos de margen de CFD de su cuenta principal.

¿Hay algún requisito para datos de mercado?

Los datos de mercado para los CFD sobre acciones de IB son los datos de mercado para las acciones subyacentes. Por lo tanto, es necesario tener los permisos de datos de mercado para los mercados relevantes. Si ya ha configurado sus permisos de datos de mercado para un mercado para la negociación de acciones, no necesita hacer nada. Si quiere operar en CFD en un mercado para el que no tiene permisos de datos de mercado, puede establecer los permisos del mismo modo en que lo haría si planificara operar las acciones subyacentes.

¿Cómo se reflejan en mis extractos las operaciones en CFD y mis posiciones?

Si tiene una cuenta con IBLLC, sus posiciones en CFD se mantendrán en un segmento de cuenta separado, identificado con su número de cuenta primario con el sufijo “F”. Puede elegir ver el extracto de actividad para el segmento F por separado o consolidado para su cuenta principal. Puede realizar la selección en la ventana de extracto de Gestión de Cuenta. Para otras cuentas, los CFD se muestran normalmente en su extracto de cuenta junto con otros productos de negociación.

¿Puedo transferir las posiciones en CFD desde otro bróker?

IBKR no realiza transferencias de posiciones de CFD en estos momentos.

¿Hay gráficos disponibles para CFD sobre acciones?

Sí.

¿Qué protecciones de cuenta se aplican cuando se opera con CFD de IBKR?

Los CFD son contratos con IB UK como su contraparte, y no se negocian en un mercado regulado y no se compensan con una cámara de compensación central. Como IB UK es la contraparte de sus operaciones en CFD, usted se expone a los riesgos comerciales y financieros, incluido el riesgo de crédito, asociados con la relación con IB UK. Tenga en cuenta que todos los fondos de los clientes están siempre totalmente segregados, incluidos los clientes institucionales. IB UK es un participante en el esquema de compensación de servicios financieros del Reino Unido (Financial Services Compensation Scheme (FSCS)). IB UK no es miembro de la Securities Investor Protection Corporation (“SIPC”). Por favor, consulte la declaración de riesgo de CFD de IB UK para más detalles sobre los riesgos asociados con la negociación de CFD.

¿Se puede operar con CFD con cualquier tipo de cuenta IBKR?

Todas las cuentas de margen son elegibles para negociación CFD. Las cuentas en efectivo o SIPP no lo son.

¿Cuál es la posición máxima que puedo tener en un CFD específico?

No hay un límite preestablecido. Recuerde que las posiciones más elevadas pueden estar sujetas a requisitos aumentados de margen. Si desea más detalles, consulte los requisitos de margen de CFD.

¿Puedo negociar con CFD por teléfono?

No. En casos excepcionales, podríamos aceptar procesar las órdenes de cierre por teléfono, pero nunca las órdenes de apertura.

Dividend Accruals

If you are a shareholder of record as of the close of business on a dividend Record Date (see KB47), you are entitled to receive the dividend on its Payment Date. While the actual dividend amount is not assured until the payment has been made by the issuer on the Payment Date, information deemed reliable is available such that IB will accrue the value of the dividend, net of any withholding taxes, on the Ex-Date. This information can be confirmed via the Daily Activity Statement posted to Account Management. The details of the accrual will be reflected in the statement section titled "Change in Dividend Accruals" and the net amount in a line item titled "Dividend Accruals" under the "Net Asset Value" section. If you wish to see information regarding dividends that you held through the Ex Date but which have not yet been paid out, choose "Legacy Full" from the Statements drop down when launching your statement. This will include an additional section called "Open Dividend Accruals" which will give you information on any pending dividends.

Note that dividend accruals may be either a debit (if short and borrowing the stock on the Record Date) or a credit (if long the stock on the Record date). In terms of account valuation, the dividend accrual is included in Equity with Loan Value as well as equity for purposes of determining compliance with the Pattern day Trading rules. A dividend credit accrual does not increase Available Funds and can therefore not be withdrawn until paid. A dividend accrual which is a debit does reduce Available Funds to ensure that funds are available to meet the obligation when payment is due.

Overview of IBKR's Dividend Reinvestment Program (DRIP)

IBKR offers a dividend reinvestment program whereby accountholders may elect to reinvest qualifying cash dividends to purchase shares in the issuing company. Outlined below are a series of FAQs which describe the program and its operation.

1. How can I participate in the program?

Requests to participate are initiated online via Client Portal. The menu options vary by account type and are outlined below:

• Individual, Joint, Trust, IRA, Small Business Accounts – click on the User menu (head and shoulders icon in the top right corner) followed by Settings. Under Trading, click Dividend Election where you can enable the program. Read the agreement, type your signature in the field provided and click Subscribe.

• Advisor and Broker Master and Proprietary Trading Group STL Master Users – Select the Contacts tab from the Dashboard on the Home page. Click the Information icon “I” for the desired client account or service account to open the Client Account Details page. Enable dividend reinvestment by clicking the Edit link in the Account Configuration section.

Once enabled, you’ll be provided with an acknowledgement requiring entry of your electronic signature in order to click the Continue button. Automatic dividend reinvestment will be effective the next business day.

2. What accounts are eligible to participate in IBKR's Dividend Reinvestment Program?

Dividend Reinvestment is available to IB LLC, IB AU, IB CAN, IB HK, IB IE, IB JP, IB SG and IB UK clients only.

3. Which securities are eligible for dividend reinvestment?

Only U.S. and Canada-listed common and preferred stocks paying cash dividends are eligible for reinvestment.

4. When does reinvestment occur?

If you are a shareholder of record as of the close of the dividend record date (see KB47) and enrolled in the dividend reinvestment program prior to the dividend payment date, IBKR will use the dividend payment to purchase additional shares of that stock on the morning of the trading day which follows confirmation of our receipt of the dividend. For accounts with AutoFX enabled, when the DRIP system runs that what-if credit check, the Credit Manager will now consider the cash balances across all the currencies the account has, allowing for FX to be booked to fund the DRIP trade if needed. If a customer's credit-check fails on the day dividend was paid, the system continues to check for the next 30 days and may include it in the DRIP file when the credit-check passes. In this case the system may book a delayed DRIP trade (i.e. trade date after paydate). IBKR will also look back 30 days from the date of enrollment and will reinvest any dividends paid to the account within that 30 day time period. Note that shares are not purchased via an issuer-sponsored reinvestment plan but rather in the open market.

5. At what price does reinvestment take place?

As shares are purchased in the open market, generally at or near the opening of trading and subject to market conditions, the price cannot determined until the total number of shares for all program participants have been purchased using combined funds. In the event that the purchase is executed in multiple smaller trades at varying prices, participants will receive the weighted-average price of such shares (i.e., each participant receives the same price). In the event IBKR is unable to reinvest the combined proceeds, each participant will receive shares on a pro rata basis (based on the dividend amount to which each participating client is entitled).

6. Are the full proceeds of the cash dividend available for reinvestment?

No. Only the proceeds net of commissions and taxes (if the account is subject to withholding) is reinvested.

7. Are dividends from shares purchased on margin and loaned by IBKR eligible for reinvestment?

Yes. If IBKR maintains a lien on shares as a result of a margin loan, the account holder will receive a cash payment in lieu of and equal to the dividend payment. This payment in lieu will be used to purchase additional shares of that stock.

8. Are dividends from shares loaned through IBKR’s Yield Enhancement Program eligible for reinvestment?

Yes. While IBKR makes every effort to recall shares loaned through this program prior to the dividend record date, if such shares are not recalled the account holder will receive a cash payment in lieu of and equal to the dividend payment. This payment in lieu will be used to purchase additional shares of that stock.

9. Is the dividend reinvestment subject to a commission charge?

Yes, standard commissions as listed on the IBKR website are applied for the purchase. Please note that the minimum commission charge is the lesser of the stated minimums (USD 1 for the Fixed structure and USD 0.35 for the Tiered structure) or 1% of the trade value.

10. What happens if my account is subject to a margin deficiency when reinvestment occurs?

If your account is in a margin deficit and can’t initiate new positions, dividends will not be reinvested, even if you have dividend reinvestment enabled. Please note that dividend reinvestment orders are credit-checked at the time of entry—should an account go into margin deficiency at any time after that, including as a result of the end-of-day SMA check and the end of Soft Edge Margin, the account will become subject to automated liquidation.

11. Can account holders elect which securities are eligible for reinvestment?

Yes, account holders may elect which securities are eligible for dividend reinvestment.

12. Are fractional shares eligible for the Dividend Reinvestment Program (DRIP)?

Yes, it is possible to receive fractional shares for a reinvested dividend through the Dividend Reinvestment Program (DRIP) as long as the account has fractional share permissions.

13. Does dividend reinvestment cover solely regular cash dividends or are special cash dividends reinvestment as well?

All cash dividends are reinvested.

14. What are the tax considerations associated with dividend reinvestment?

The purchase of a shares via DRIP is similar to that of any other share purchase for purposes of tax reporting. In the case of U.S. taxpayers:

- When the shares purchased via DRIP are sold they will be reported on the Form 1099B for US taxpayers in the year in which they are sold. The gain or loss will be calculated based on the FIFO method unless the account holder has selected a different method. The cost basis will be that price at which the shares were purchased and the acquisition date the date of reinvestment or purchase (not the day the dividend is paid).

- Shares purchased via dividend reinvestment are subject to wash sale calculations (i.e., if you sold a security for a loss within 30 days before or after the purchase, a wash sale will occur and that loss deferred).

- Dividend payments are subject to reporting on the Form 1099DIV as current year income even when reinvested.

In the case of non-U.S. taxpayers:

- The cash dividend is subject to U.S. tax withholding prior to reinvestment. Withholding is performed at the statutory rate or at the treaty rate, where available. All income and withholding will be reported on the Form 1042-S for the year in which the dividend payment was received.

Overview of Dividend Payments in Lieu ("PIL")

Payment In Lieu of a Dividend (“payment in lieu” or “PIL”) is a term commonly used to describe a cash payment to an account in an amount equivalent to the ordinary dividend. Generally, the amount paid is per share owned. In addition, the dividend in most cases is paid quarterly (i.e., four times per year). The dividend payment is classified as follows: (1) ordinary dividend; and/or (2) payment in lieu of dividend. The former designation is for a payment received directly from the issuer or its paying agent. The latter designation is used when a cash payment is received from other than the issuer or the issuer’s agent.

Payment in lieu of an ordinary dividend may be received when the shares have been bought on margin, or when the account has a subsequent margin loan due to borrowing money to facilitate the payment for additional purchases of shares or as the result of a withdrawal from the margin account. Payment in lieu of a dividend may also be received when shares are owed to the brokerage firm and have not been received by the dividend record date.

To better understand the difference between an ordinary dividend and a payment in lieu, we will explain the steps taken by IB to comply with US regulations. Each business day, the Firm analyzes the positions in each customer account, every borrow, every loan, every pledge of shares for each security held by its customers to determine how many shares are held on margin and the associated margin loan balances. For each security that is fully paid, we are required to segregate those shares in a good control location (for example, a depository or a US bank. See KB1964). For shares that are held as collateral for a margin loan we are allowed to hypothecate and re-hypothecate shares valued up to 140 percent of the total debit balance in the customer account (See KB1967).

While the guidelines noted above for segregation of securities are clear, there are exceptions that are outside of the Firm's control. For instance, through no fault of its own, IB may have a deficit in segregated shares due to customer activity that changes the Firm’s overall segregation requirement for a security. This may be for a variety of reasons including a delay in receiving shares that have been loaned out to a counterparty after segregation requirements are recalculated and the Firm has issued a stock loan recall, sales of securities by one or more customers that reduce or eliminate margin loans, the deposit of cash by customers that similarly reduce or eliminate margin loans, or a failure of a counterparty to deliver shares for a trade settlement.

Upon issuing a recall of shares loaned, rules permit the borrower of the shares up to 3 business days to return them. The borrower of the shares is required to return them to us when we issue a recall, but if by business day 3 the shares have not been returned, IB may then issue a buy-in notice to begin the process of regaining possession of the shares. An additional 3 business days is generally needed for the purchased shares to settle and be delivered to the firm. Similarly if a counterparty fails to deliver by settlement date, shares to IB to settle a customer purchase, IB can issue a buy-in notice but the purchase of such shares are also subject to trade settlement in 3 days.

To summarize, if by the record date of a dividend certain shares have not been delivered to IB, the Firm will be paid an amount of cash that is equivalent to the dividend amount, but IB will not receive a qualified dividend payment directly from the issuer. In such cases, the Firm will receive PIL and will have no choice but to allocate such payment in lieu to customer accounts. The firm first allocates PIL to those accounts who hold the shares as collateral for a margin loan. If, after PIL is allocated to all shareholders whose accounts are not fully paid, any portion of PIL remains to be paid, it is allocated on a pro-rata basis to each remaining client account.

Account holders should be aware that a PIL may have different tax consequences than an ordinary dividend and should consult a tax advisor to understand such differences and whether they apply to their particular situation.