Información sobre el cargo por intereses cuando el saldo neto en efectivo es acreedor

Una cuenta estará sujeta a cargos por intereses a pesar de mantener un saldo neto global largo o acreedor en efectivo en las siguientes circunstancias:

1. Cuando la cuenta mantiene un saldo corto o deudor en una divisa determinada.

Por ejemplo, una cuenta que mantenga un saldo acreedor neto en efectivo equivalente a 5000 USD compuesto por un saldo largo en USD de 8000 y un saldo corto en EUR equivalente a 3000 USD estará sujeta a un adeudo de intereses basado en el saldo corto en EUR. No habrá crédito compensatorio en el saldo largo en USD, ya que es inferior al nivel I de 10 000 USD a partir del cual se devengan intereses.

Los titulares de cuentas deben tener en cuenta que, en caso de que adquieran un valor denominado en una divisa que no tengan en su cuenta, IBKR creará un préstamo en esa divisa para liquidar la operación con la cámara de compensación. Si desea evitar estos préstamos y los intereses que conllevan, deberá depositar fondos denominados en esa divisa en concreto o convertir los saldos en efectivo existentes a través de Ideal Pro (para saldos de 25 000 USD o superiores) o lote impar (para saldos inferiores a 25 000 USD) antes de iniciar la operación.

2. Cuando el saldo acreedor se compone principalmente del producto de la venta al descubierto de valores.

Por ejemplo, una cuenta que mantiene un saldo acreedor neto en efectivo de 12 000 USD, que se compone de un débito de 6000 USD en la subcuenta de valores (menos el valor de mercado de cualquier posición corta en acciones) y un crédito de valor de mercado de acciones cortas de 18 000 USD, devengará intereses por el débito de nivel I de 6000 USD y no devengará intereses por el crédito de acciones cortas, ya que se sitúa por debajo del nivel I de 100 000 USD.

3. Cuando el saldo acreedor incluye los fondos no liquidados.

IBKR determina los cargos y abonos de intereses únicamente en función de los fondos liquidados. Del mismo modo que el titular de una cuenta no percibe intereses por los fondos prestados para comprar un valor hasta el momento en que se liquida la transacción de compra, el titular de la cuenta no recibirá un abono de intereses, o una compensación contra un saldo deudor, por los fondos procedentes de la venta de un valor hasta el momento en que se haya liquidado la transacción (y la cámara de compensación haya abonado los fondos a IBKR).

FAQs – Irish Income Withholding Tax

As an Irish company, Interactive Brokers Ireland Limited (IBIE) is generally required to collect withholding tax (WHT) at a rate of 20% on interest paid to certain clients.

This requirement is set out in section 246 of the Irish Taxes Consolidation Act 1997 and generally applies to interest paid to clients that are:

(i) natural persons resident in Ireland,

(ii) natural persons resident outside Ireland unless the client has successfully applied for an exemption or a reduction in the WHT rate under a Double Tax Treaty (DTT) between Ireland and the person’s country of residence.

(iii) Irish companies

(iv) Companies established in countries with which Ireland has NOT concluded a DTT.

The purpose of this document is to set out our responses to some frequently asked questions (FAQs) on the WHT.

This document is for information purposes only and does not constitute tax, regulatory or any other kind of advice. If you are unsure of your tax obligations please consult the Irish Revenue Commissioners, your local tax authority or an appropriate tax professional.

FAQs

What type of interest does Irish WHT apply to?

Does Irish WHT apply to interest I earn through the Stock Yield Enhancement Program?

If I earn interest through Bond Coupons, am I required to pay Irish WHT?

I do not trade Irish stocks, do I still have to pay Irish WHT?

What is the standard Irish WHT Rate?

When is the 20% WHT applied to my account?

What currency is used for Irish WHT?

I am resident in Ireland. Do I have to pay Irish WHT?

I am not resident in Ireland. Does Irish WHT apply to me?

Does WHT apply to clients who are companies?

How do I apply for an exemption from WHT or a reduced WHT rate?

What do joint account holders need to submit to obtain a WHT exemption/reduction?

Where should I send my completed Form 8-3-6?

How do I submit Form 8-3-6 and supporting documentation to IBIE?

Do I need to apply for an exemption from WHT or a reduction in the WHT rate by a certain deadline?

How do I apply to reclaim WHT applied to my account?

How long does a completed Form 8-3-6 remain valid for?

Do I have to complete a Form 8-3-6? Can I still trade if I don’t complete it?

Where can I see information relating to Irish WHT on my account statement?

How do I know what WHT rate has been agreed between my country of residence and Ireland?

WHT is a set amount of income tax that is withheld at the time income is paid to a person.

Under Irish law, interest payments are considered income. This means that IBIE is legally required to deduct WHT from credit interests on uninvested cash balances in our clients’ securities accounts.

What type of interest does Irish WHT apply to?

Irish WHT applies to credit interest paid to long settled uninvested cash balances as well as short credit interest where you have borrowed stock from IBIE.

Does Irish WHT apply to interest I earn through the Stock Yield Enhancement Program?

No. The interest you earn under the Stock Yield Enhancement Program is not within scope for Irish WHT obligations. Irish WHT only applies to credit interest paid on uninvested cash balances in your account.

If I earn interest through Bond Coupons, am I required to pay Irish WHT?

No. Interest that you earn on Bond Coupons is not within scope for Irish WHT obligations. Irish WHT applies only to credit interest paid on uninvested cash balances in your account.

I do not trade Irish stocks, do I still have to pay Irish WHT?

Yes. If your account is held by IBIE, your account is in scope for Irish WHT on credit interest payments. It is irrelevant whether or not you trade in Irish stocks.

What is the standard Irish WHT Rate?

The standard rate of WHT is 20%. You can find further information on credit interest rates on our webpage.

When is the 20% WHT applied to my account?

If IBIE is required to apply WHT to your interest payments, we will do so at the same time any credit interest is paid to your account.

IBIE pays interest due on the uninvested cash balance in your account on the third business day of the month following the month in which the interest accrued. For example, interest accrued in January will be paid on the third business day in February.

What currency is used for Irish WHT?

Irish WHT is charged in the same currency as the credit interest paid on the uninvested cash balances in your account.

I am resident in Ireland. Do I have to pay Irish WHT?

Yes. Under Irish tax law, all Irish resident individuals and partnerships are subject to 20% WHT on credit interest payments. Irish companies are also subject to WHT, although some limited exemptions may apply.

I am not resident in Ireland. Does Irish WHT apply to me?

Yes, generally Irish WHT applies to natural persons whether or not they reside in Ireland.

However, if Ireland has entered a Double Taxation Treaty (DTT) with your country of residence, that DTA may allow you to apply for an exemption from or reduction in WHT, depending on its terms. Please see further below.

You can find information about Ireland’s DTTs on the Irish Revenue website https://www.revenue.ie/en/tax-professionals/tax-agreements/rates/index.aspx

Does WHT apply to clients who are companies?

WHT does not apply to companies resident in countries that have a DTT with Ireland.

In general, WHT applies to Irish resident companies with a few exceptions, including;

(a) an investment undertaking within the meaning of section 739B of the Taxes Consolidation Act 1997,

(b) interest paid in the State to a qualifying company (within the meaning of section 110).

For a full list of exemptions, please refer to Section 246(3) of the Taxes Consolidation Act.

There is no standard exemption form for corporate clients. In order to avail of these exemptions, clients will have to provide proof of their corporate status requested by IBIE.

How do I apply for an exemption from WHT or a reduced WHT rate?

If you wish to apply for a WHT exemption or reduction under the terms of a DTT, you should complete Form 8-3-6, and return that Form to IBIE.

The following is a summary of the information you must provide when completing Form 8-3-6:

1. Your name (please ensure this matches the name on your IBKR account)

2. Your address

3. Your tax reference number in country of residence

4. The country in which you are tax resident

5. The WHT rate agreed between your country of tax residence and Ireland (see FAQ on this topic).

6. Signature.

7. Date.

You must request your local Tax Authority to sign and stamp Form 8-3-6 before returning it to us.

For more detailed information on how to complete Form 8-3-6, please refer to the Irish Revenue Commissioners’ website here https://www.revenue.ie/en/companies-and-charities/financial-services/withholding-tax-interest-payments/index.aspx

If you have asked your local tax authority to sign Form 8-3-6 and they have refused, you can instead submit a Tax Residency Certificate (TRC) from your local Tax Authority, with a completed Form 8-3-6 that has not been signed and stamped by your local tax authority. Revenue introduced this possibility in January 2023, after being informed by IBIE of the difficulties clients were experiencing in completing the Form.

To be acceptable, the TRC must explicitly state that you are tax resident in your country of residence in accordance with the relevant provision of the double taxation treaty between Ireland and your country of residence.

Please note that a TRC will only be accepted where you have first requested your local tax authority to sign and stamp Form 8-3-6 and it has refused to do so or has failed to do so within a reasonable time.

Form 8-3-6 and information about completing the Form 8-3-6 is available on the website of the Irish Revenue Commissioners.

To assist you, IBIE has also prepared a number of versions of Form 8-3-6 with certain information pre-filled, depending on your jurisdiction of tax residency. You can select the most appropriate form from the list below.

Form 8-3-6 has been translated into French, German, Spanish, Italian and Dutch*

1. EEA countries with 0% Withholding Tax.

2. EEA countries with rates above 0% Withholding Tax.

|

|

3. Other countries with a DTA with Ireland (* denotes where there is 0% withholding tax in all situations).

|

Georgia |

Moldova |

Singapore |

|

|

Armenia |

Ghana |

Montenegro |

South Africa* |

|

Australia |

Hong Kong |

Morocco |

South Korea* |

|

Bahrain* |

India |

New Zealand |

Switzerland* |

|

Belarus |

Israel |

North Macedonia* |

Thailand |

|

Bosnia & Herzegovina* |

Japan |

Norway |

Turkey |

|

Botswana |

Kazakhstan |

Pakistan |

Ukraine |

|

Canada |

Kenya |

Panama |

United Arab Emirates* |

|

Chile |

Kosovo |

Qatar* |

United Kingdom* |

|

China |

Kuwait* |

Russian Federation* |

United States of America* |

|

Egypt |

Malaysia |

Saudi Arabia* |

Uzbekistan |

|

Ethiopia |

Mexico |

Serbia |

Vietnam |

|

|

|

|

Zambia* |

What do joint account holders need to submit to obtain a WHT exemption/reduction?

Each account holder in a joint account needs to complete their own documentation. This means that a separate Form 8-3-6 must be completed by each account holder and (if relevant) a separate TRC must be provided by each account holder.

Where should I send my completed Form 8-3-6?

You should send your completed Form to IBIE. You should NOT send the Form to Irish Revenue.

How do I submit Form 8-3-6 and supporting documentation to IBIE?

You should email a PDF or JPEG copy of the signed form to tax-withholding@interactivebrokers.com. If you have not been able to obtain a stamp from your local tax authority, please ensure that you also email your Tax Residency Certificate (TRC) to this same email address.

Alternatively, you can upload your signed Form 8-3-6 to your Client Portal through the ‘Document Submission Task’ tab. However, if you are submitting a TRC with your Form you will still need to send this separately to the above email address.

Please put your IBIE account number in the email subject line in all email correspondence. A failure to do so may delay or prevent the processing of your application,

If your submitted documentation is in order, IBIE will send you a confirmation email stating that your Form has been received and processed.

If your submitted documentation is not in order, we will send you an email setting out the additional information or documentation we require to process your application.

Please follow up with IBIE if you have not heard from us within four weeks.

Do I need to apply for an exemption from WHT or a reduction in the WHT rate by a certain deadline?

There is no deadline. However, for applications made in 2023, a WHT exemption or rate reduction will only apply to interest payments made after IBIE has received a complete application.

If we have not processed your Form 8-3-6 by the time the next interest payment is made to your account we will refund any WHT deducted after the date we received your application. Refunds will be visible in the Withholding Tax section of a statement.

Yes, if you are not subject to WHT, or are subject to a reduced WHT rate by virtue of a Double Taxation Treaty between Ireland and your country of residence, you will be entitled to reclaim WHT paid in excess of the WHT rate set out in the DTT.

How do I apply to reclaim WHT applied to my account?

Generally, the application process (i) to apply for an exemption from WHT or a reduction in the WHT rate going forward and (ii) to reclaim WHT already charged, are two separate processes. IBIE is awaiting full details from the Irish Revenue Authority on how clients can make reclaims on WHT and will make these details available once provided.

However, for 2022, Revenue has agreed to allow a completed Form 8-3-6 (signed and stamped by the relevant Tax Authority) received by IBIE before 31 December 2022, to be used to reclaim WHT applied in 2022. This means that if IBIE received a completed form from you on or before 31 December 2022 and WHT was applied to your account from January – December 2022, IBIE will refund all or part of that WHT, depending on Ireland’s arrangements with your tax jurisdiction.

If you did not provide a Form 8-3-6 before 31 December 2022 or, if you provided a Form 8-3-6 but it was incomplete (for example by not being stamped by your local tax authority), you must separately apply for a full or partial reclaim of WHT paid in 2022 and 2023. Further details on the reclaim process may be found in an article titled Irish Tax Withholding Reclaim Process. For your convenience, the full article may be viewed here.

How long does a completed Form 8-3-6 remain valid for?

A fully completed Form 8-3-6 remains valid for 5 years unless there is a material change in your facts and circumstances. This also applies if you have provided IBIE with a TRC in lieu of having your Form 8-3-6 stamped by your local tax authority. If there is a material change to your circumstances from a tax perspective, you must advise IBIE immediately and provide an updated Form 8-3-6 where appropriate. For example, if you move tax residency from one country to another, you should advise IBIE and provide IBIE with a Form 8-3-6, signed and stamped by your local tax authority from your new country of residence.

Do I have to complete a Form 8-3-6? Can I still trade if I don’t complete it?

You do not have to complete Form 8-3-6 and you will still be able to trade if you do not complete the form.

However, if you do not complete Form 8-3-6 IBIE must continue to deduct WHT at a rate of 20% from the credit interest earned on cash balances in your account.

Where can I see information relating to Irish WHT on my account statement?

You can review information relating to Irish WHT in the ‘Withholding Tax’ section of your monthly account activity statement.

You can also view this information in your daily statement on the 3rd business day of the month (when credit interest is paid).

Please see the IBIE website here for more information: https://www.interactivebrokers.ie/en/index.php?f=46788

How do I know what WHT rate has been agreed between my country of residence and Ireland?

This information is available from the Irish Revenue Commissioners and/or your own local tax authority. However, in order to assist you, IBIE has also prepared a list of Irish WHT information by jurisdiction below.

By clicking on the country below, it will bring you to the relevant Form 8-3-6.

*Form 8-3-6 has been translated into French, German, Spanish, Italian and Dutch*

1. EEA countries with 0% Withholding Tax.

2. EEA countries with rates above 0% Withholding Tax.

|

|

3. Other countries with a DTA with Ireland (* denotes where there is 0% withholding tax in all situations).

|

Georgia |

Moldova |

Singapore |

|

|

Armenia |

Ghana |

Montenegro |

South Africa* |

|

Australia |

Hong Kong |

Morocco |

South Korea* |

|

Bahrain* |

India |

New Zealand |

Switzerland* |

|

Belarus |

Israel |

North Macedonia* |

Thailand |

|

Bosnia & Herzegovina* |

Japan |

Norway |

Turkey |

|

Botswana |

Kazakhstan |

Pakistan |

Ukraine |

|

Canada |

Kenya |

Panama |

United Arab Emirates* |

|

Chile |

Kosovo |

Qatar* |

United Kingdom* |

|

China |

Kuwait* |

Russian Federation* |

United States of America* |

|

Egypt |

Malaysia |

Saudi Arabia* |

Uzbekistan |

|

Ethiopia |

Mexico |

Serbia |

Vietnam |

|

|

|

|

Zambia* |

¿Por qué el "precio" de las acciones difíciles de prestar no coincide con el precio de cierre de la acción?

Al determinar el depósito de efectivo necesario para garantizar una posición de préstamo de acciones, los usos y convenciones de la industria indican que el prestamista exigirá un depósito equivalente al 102 % del precio de liquidación del día hábil anterior**, redondeado al dólar entero más cercano y luego multiplicado por la cantidad de acciones tomadas en préstamo. Debido a que los tipos de préstamo se determinan sobre la base del valor de la garantía del préstamo, estas convenciones afectan el coste de mantenimiento de la posición corta, y el impacto será más significativo en el caso de acciones de precio bajo y difíciles de prestar. Nota: para las acciones no denominadas en USD, el cálculo será diferente. La tabla a continuación resume los cálculos por divisa:

| Divisa | Método de cálculo |

| USD | 102 %; redondeado al dólar más cercano |

| CAD | 102 %; redondeado al dólar más cercano |

| EUR | 105 %; redondeado al centavo más cercano |

| CHF | 105 %; redondeado al céntimo (rappen) más cercano |

| GBP | 105 %; redondeado al penique más cercano |

| HKD | 105 %; redondeado al centavo más cercano |

Los titulares de cuenta podrán ver este precio ajustado para una transacción determinada en la sección "Información sobre acciones no directas difíciles de prestar" en el extracto de cuenta diario. A continuación se proporcionan dos ejemplos de este cálculo para la garantía y su impacto sobre las comisiones por préstamo.

Ejemplo 1

Venta corta de 100,000 acciones de ABC a un precio de 1.50 USD

Ingresos recibidos de la venta corta = 150,000 USD

Asuma que el precio de ABC cae a 0.25 USD y la acción tiene un tipo de comisión por préstamo del 50 %

Cálculo del valor de la garantía de acciones cortas

Precio = 0.25 x 102 % = 0.255; redondeado a 1.00 USD

Valor = 100,000 acciones x 1.00 USD = 100,000.00 USD

Comisión por préstamo = 100,000 USD x 50 % / 360 días en el año = 138.89 USD por día

Asumiendo que el saldo de efectivo del titular de la cuenta no incluya ingresos de otras transacciones por ventas cortas, esta comisión por préstamo no se verá compensada por ningún interés acreedor sobre los ingresos de la venta corta debido a que el saldo no excede el umbral de Nivel 1 de 100,000 USD mínimo necesario para devengar intereses.

Ejemplo 2 (acciones denominadas en EUR)

Venta corta de 100,000 acciones de ABC a un precio de 1.50 EUR

Asuma un precio de cierre del día hábil anterior de 1.55 EUR y un tipo de comisión por préstamo del 50 %

Cálculo del valor de la garantía de acciones cortas

Precio = 1.55 EUR x 105 % = 1.6275; redondeado a 1.63 EUR

Valor = 100,000 acciones x 1.63 = 163,000.00 USD

Comisión por préstamo = 163,000 EUR x 50 % / 360 días en el año = 226.38 EUR por día

** Deberá tener en cuenta que los sábados y domingos se considerarán como viernes, y utilizaremos el precio de liquidación del jueves para calcular el depósito requerido.

Preguntas frecuentes sobre el programa de optimización del rendimiento de acciones

¿Cuál es el propósito del Programa de optimización del rendimiento de acciones?

El Programa de optimización del rendimiento de acciones les proporciona a los clientes la oportunidad de obtener un ingreso adicional a partir de las posiciones sobre valores que de otro modo quedarían segregadas (es decir, valores totalmente pagados y con exceso de margen) al permitirle a IBKR prestar esos valores a terceros. Los clientes que participen del programa recibirán una garantía en efectivo (títulos del Tesoro de EE. UU. o efectivo) para asegurar la devolución del préstamo de acciones una vez finalizado el plazo.

¿Qué son los valores totalmente pagados y con exceso de margen?

Los valores totalmente pagados son valores en la cuenta de un cliente que se han pagado en su totalidad. Los valores con exceso de margen son valores que no se han pagado en su totalidad aún, pero cuyo valor de mercado excede en un 140 % del saldo deudor de margen del cliente.

¿Cómo se determinan los ingresos recibidos por un cliente sobre una transacción de préstamo del Programa de optimización del rendimiento de acciones?

El ingreso que recibe el cliente a cambio de acciones entregadas en préstamo depende de los tipos establecidos en el mercado extrabursátil de préstamo de valores. Estos tipos pueden variar significativamente, no solo por el valor entregado en préstamo en particular, sino también por la fecha del préstamo. En general, IBKR paga intereses a los participantes sobre su garantía al tipo que se aproxima al 50 % de las cantidades obtenidas por IBKR por el préstamo de acciones

¿Cómo se determina la cantidad de la garantía para un préstamo determinado?

La garantía (títulos del Tesoro de EE. UU. o efectivo) subyacente del préstamo de valores, y que se utiliza para determinar los pagos de intereses, está determinada por los usos y convenciones de la industria, mediante los cuales el precio de cierre de la acción se multiplica por un porcentaje determinado (generalmente entre 102-105 %), y luego se redondea al dólar/centavo/penique más cercano. Existen distintas convenciones de la industria por divisa. Por ejemplo, un préstamo de 100 acciones de una acción en USD que cierre a 59.24 USD sería equivalente a 6,100 USD (59.24 USD * 1.02 = 60.4248 USD; redondeado a 61 USD, multiplicado por 100). La tabla a continuación contiene las distintas convenciones de la industria por divisa:

| USD | 102 %; redondeado al dólar más cercano |

| CAD | 102 %; redondeado al dólar más cercano |

| EUR | 105 %; redondeado al centavo más cercano |

| CHF | 105 %; redondeado al céntimo (rappen) más cercano |

| GBP | 105 %; redondeado al penique más cercano |

| HKD | 105 %; redondeado al centavo más cercano |

Para obtener más información, consulte el artículo KB1146.

¿Cómo y dónde se mantiene la garantía para préstamos del Programa de optimización del rendimiento de acciones?

Para los clientes de IB LLC, la garantía se mantendrá en forma de efectivo o títulos del Tesoro de EE. UU., y se transferirá para su salvaguarda a la filial de IB LLC, IBKR Securities Service LLC ("IBKRSS"). La garantía para sus préstamos de acuerdo con el Programa se mantendrán con IBKRSS en una cuenta para su beneficio, respecto de la cual tendrá una garantía prendaria de primer grado perfeccionada. En caso de incumplimiento por parte de IB LLC, podrá tener acceso a su garantía mediante IBKRSS directamente sin necesidad de pasar por IB LLC. Si deseo obtener más información, consulte el Acuerdo de control para cuentas de valores disponible aquí. Para aquellos clientes que no sean clientes de IB LLC, la entidad que mantenga la cuenta estará a cargo del mantenimiento y la protección de la garantía. Por ejemplo, para las cuentas de IBIE, será IBIE quien mantenga y proteja las garantías.

¿Cómo afectan al interés las ventas largas, las transferencias de valores entregados en préstamo mediante el Programa de optimización del rendimiento de acciones de IBKR o la desuscripción del programa?

Los intereses dejarán de devengar el próximo día hábil luego de la fecha de negociación (T+1). Los intereses también dejarán de devengar el próximo día hábil luego de la fecha de acreditación de la transferencia o desuscripción.

¿Cuáles son los requisitos de elegibilidad para participar del Programa de optimización del rendimiento de acciones de IBKR?

| ENTIDADES ELEGIBLES |

| IB LLC |

| IB UK (excluyendo las cuentas SIPP) |

| IB IE |

| IB CE |

| IB HK |

| IB Canada (excluyendo las cuentas RRSP/TFSA) |

| IB Singapore |

| TIPOS DE CUENTAS ELEGIBLES |

| Efectivo (capital mínimo de 50,000 USD a la fecha de inscripción) |

| Margen |

| Cuentas de cliente de asesor financiero* |

| Cuentas de cliente de brókeres introductorios: declaradas y confidenciales* |

| Cuentas ómnibus de brókeres introductorios |

| Límite de negociación independiente (STL) |

*La cuenta que se suscriba deberá cumplir con los requisitos respecto del capital mínimo para cuentas de margen o cuentas de efectivo.

Los clientes de IB Japan, IB Europe SARL, IBKR Australia e IB India no son elegibles. Los clientes de Japón e India que mantengan cuentas con IB LLC son elegibles.

Además, las cuentas de cliente de los asesores financieros, los clientes de IBroker no confidenciales y los brókeres ómnibus que cumplan con los requisitos anteriores también podrán participar. En el caso de los asesores financieros y los IBroker no confidenciales, los clientes mismos deberán firmar los acuerdos. Para los brókeres ómnibus, el bróker es quien firma el acuerdo.

¿Son las cuentas IRA elegibles para participar del Programa de optimización del rendimiento de acciones?

Sí.

¿Son las particiones de las cuentas IRA gestionadas por Interactive Brokers Asset Management elegibles para participar del Programa de optimización del rendimiento de acciones?

No.

¿Son las cuentas SIPP del Reino Unido elegibles para participar del Programa de optimización del rendimiento de acciones?

No.

¿Qué sucede si el capital en una cuenta de efectivo que participa del programa cae por debajo del límite requerido para calificar de 50,000 USD?

La cuenta de efectivo debe cumplir con este requisito de capital mínimo únicamente al momento de inscribirse en el programa. Si posteriormente el capital cae por debajo de ese límite, los préstamos existentes o la capacidad de iniciar nuevos préstamos no se verán afectados.

¿Cómo me inscribo en el Programa de optimización del rendimiento de acciones?

Para inscribirse, inicie sesión en Client Portal. Una vez conectado, haga clic en el menú Usuario (el icono de perfil en la esquina superior derecha) y luego en Gestionar cuenta. En la sección Configuración, haga clic en el icono Configurar (engranaje) junto a Programa de optimización del rendimiento de acciones. Seleccione la casilla en la pantalla siguiente y haga clic en Continuar. Se le presentarán los formularios y las declaraciones necesarios para inscribirse en el programa. Una vez que los haya leído y firmado, su solicitud se enviará para su procesamiento. Permita que transcurra un lapso de 24 a 48 horas para que su inscripción se active.

¿Cómo se puede cancelar la participación en el Programa de optimización del rendimiento de acciones?

Para cancelar su inscripción, inicie sesión en Client Portal. Una vez conectado, haga clic en el menú Usuario (el icono de perfil en la esquina superior derecha) y luego en Gestionar cuenta. En la sección Configuración, haga clic en el icono Configurar (engranaje) junto a Programa de optimización del rendimiento de acciones. Deseleccione la casilla en la pantalla siguiente y haga clic en Continuar. Su solicitud se enviará para su procesamiento. Permita que transcurra un lapso de 24 a 48 horas para que su solicitud se procese.

Si una cuenta se inscribe y cancela esa inscripción posteriormente, ¿cuándo se puede volver a inscribirse en el programa?

Luego de cancelar la inscripción, la cuenta no podrá volver a inscribirse hasta dentro de 90 días calendario.

¿Qué tipos de posiciones sobre valores son elegibles para préstamo?

| Mercado de EE. UU. | Mercado de la UE | Mercado de HK | Mercado de CAD |

| Acciones ordinarias (cotizadas en bolsa, PINK y OTCBB) | Acciones ordinarias (cotizadas en bolsa) | Acciones ordinarias (cotizadas en bolsa) | Acciones ordinarias (cotizadas en bolsa) |

| ETF | ETF | ETF | ETF |

| Acciones preferentes | Acciones preferentes | Acciones preferentes | Acciones preferentes |

| Bonos corporativos* |

*Los bonos municipales no son elegibles.

¿Existen restricciones sobre el préstamo de acciones que negocien en el mercado secundario luego de una OPV?

No, mientras la cuenta no esté restringida para los títulos elegibles que se mantengan en la cuenta.

¿Cómo determina IBKR la cantidad de acciones que son elegibles para préstamo?

El primer paso es determinar el valor de las acciones sobre las cuales IBKR mantiene una garantía de margen, si las hubiere, y puede prestar sin participación del cliente en el Programa de optimización del rendimiento de acciones. Un bróker que financie las compras de clientes de valores a través de un préstamo de margen tiene permitido por ley dar en préstamo o prenda como garantía los valores de ese cliente hasta el 140 % del saldo deudor en efectivo. Por ejemplo, si un cliente que mantiene un saldo de efectivo de 50,000 USD compra valores que tienen un valor de mercado de 100,000 USD, el saldo deudor o de préstamo será de 50,000 USD, y el bróker mantiene un gravamen sobre el 140 % de dicho saldo, o 70,000 USD en valores. Todos los valores que mantenga el cliente y que excedan de dicha cantidad se considerarán valores con exceso de margen (30 000 USD, en este ejemplo), y deberán separarse a menos que el cliente le proporcione a IBKR la autorización para realizar un préstamo a través del Programa de optimización del rendimiento de acciones.

El saldo deudor se determina primero convirtiendo todos los saldos de efectivo no denominados en USD a USD, y luego respaldando todo producido de la venta de acciones en corto (convertido a USD según sea necesario). Si el resultado es negativo, liberaremos hasta el 140 % de dicha cifra negativa. Además, no se considerarán los saldos de efectivo mantenidos en el segmento de productos básicos o para metales "spot" y CFD. Para obtener más información, haga clic aquí

EJEMPLO 1: El cliente tiene una posición en largo de EUR 100,000 en una cuenta con divisa base USD con un tipo EUR.USD de 1.40. El cliente compra acciones denominadas en USD por un valor de 112,000 USD (equivalente a 80,000 EUR). Todos los valores se consideran totalmente pagados como saldos de efectivo, ya que al convertirse en USD constituyen un crédito.

| Componente | EUR | USD | Base (USD) |

| Saldo | 100,000 | (112,000) | 28,000 USD |

| Acciones largas | 112,000 USD | 112,000 USD | |

| Valor neto de liquidación | 140,000 USD |

EJEMPLO 2: El cliente mantiene una posición larga por 80,000 USD, acciones largas denominadas en USD por 100,000 USD, y acciones cortas denominadas en USD por 100,000 USD. Los valores largos que suman 28,000 USD se consideran valores de margen, y el restante de valores con exceso de margen por 72,000 USD. Esto se determina al restar las ganancias de las acciones cortas del saldo de efectivo (80,000 USD - 100,000 USD) y multiplicando el débito resultante por 140 % (20,000 USD * 1.4 = 28,000 USD)

| Componente | Base (USD) |

| Saldo | 80,000 USD |

| Acciones largas | 100,000 USD |

| Acciones cortas | (100,000 USD) |

| Valor neto de liquidación | 80,000 USD |

¿Prestará IBKR todas las acciones elegibles?

No existe una garantía de que todas las acciones elegibles en una cuenta determinada puedan prestarse mediante el Programa de optimización del rendimiento de acciones, ya que es probable que no exista un mercado a un tipo beneficioso para algunos valores. Es probable que IBKR no tenga acceso a un mercado con tomadores de préstamo que deseen tomar préstamos o que IBKR no desee prestar sus acciones.

¿Los préstamos del Programa de optimización del rendimiento de acciones se realizan solo en incrementos de 100?

No. Los préstamos pueden realizarse por cualquier cantidad de una acción entera, aunque externamente solo realizamos préstamos por múltiplos de 100 acciones. Por este motivo, existe la posibilidad de que podamos prestar 75 acciones de un cliente y 25 de otro en caso de que exista una demanda externa por el préstamo de 100 acciones.

¿Cómo se asignan los préstamos entre clientes cuando la oferta de acciones disponibles para entregar en préstamo excede la demanda de préstamo?

En caso de que la demanda de préstamo para una acción determinada sea inferior a la oferta de acciones disponible para préstamo de los participantes del Programa de optimización del rendimiento de acciones, los préstamos se asignarán a prorrata. Por ejemplo, si el total de la oferta del programa es de 20,000 acciones de XYZ, y la demanda es por 10,000 acciones de XYZ, cada cliente prestará el 50 % de sus acciones elegibles.

¿Las acciones se prestan solamente a otros clientes de IBKR o a terceros?

Las acciones podrán prestarse tanto a clientes de IBKR como a terceros.

¿Puede un participante del Programa de optimización del rendimiento de acciones determinar las acciones que IBKR puede prestar?

No. IBKR gestiona el programa en su totalidad. Luego de determinar los valores que IBKR se encuentra autorizado a prestar en virtud del gravamen sobre el préstamo de margen (si los hubiera), IBKR tiene la discreción de determinar si alguno de los valores totalmente pagados o con exceso de margen pueden prestarse, y de iniciar los préstamos.

¿Existen restricciones sobre la venta de valores que se hayan prestado mediante el Programa de optimización del rendimiento de acciones?

Las acciones entregadas en préstamo pueden venderse en cualquier momento sin restricción alguna. No es necesario devolver las acciones con tiempo para liquidar la venta de las acciones, y los ingresos de la venta se acreditará en la cuenta del cliente en la fecha normal de liquidación. Además, el préstamo finalizará a la apertura del día hábil siguiente a la fecha de venta de la acción.

¿Puede un cliente vender calls cubiertas contra acciones que se hayan prestado mediante el Programa de optimización del rendimiento de acciones, y recibir el tratamiento de margen de una call cubierta?

Sí. Un préstamo de acciones no afecta su requisito de margen sobre una base sin cobertura o apalancada debido a que el prestamista retiene la exposición a las ganancias o pérdidas asociadas con la posición prestada.

¿Qué sucede con las acciones objeto de un préstamo, y que se entregan posteriormente contra la asignación de una call o ejercicio de una put?

El préstamo finalizará el T+1 de la acción (negociación, asignación, ejercicio) en el cual se cerró o redujo la posición.

¿Qué sucede con las acciones objeto de un préstamo cuya negociación se detiene posteriormente?

Una detención no afecta directamente la capacidad de prestar acciones. Mientras IBKR pueda continuar prestando las acciones, dicho préstamo seguirá en vigor sin importar la detención de las acciones.

¿Puede la garantía de un préstamo transferirse al segmento de commodities para cubrir el margen o la variación?

No. La garantía que asegure el préstamo nunca afecta el margen ni la financiación.

¿Qué sucede si un participante del programa inicia un préstamo de margen o aumenta un saldo de préstamo existente?

Si un cliente mantiene valores totalmente pagados que se hayan prestado mediante el Programa de optimización del rendimiento de acciones, y luego inicia un préstamo de margen, el préstamo se cancelará, siempre que los valores no califiquen como valores con exceso de margen. De manera similar, si un cliente que mantiene valores con exceso de margen (que se hayan prestado mediante el programa) aumenta el préstamo de margen existente, el préstamo podrá cancelarse siempre que los valores ya no califiquen como valores con exceso de margen.

¿Bajo qué circunstancias se cancelará un préstamo de acciones?

En caso de producirse alguna de las siguientes situaciones (entre otras), el préstamo de acciones se cancelará automáticamente:

- Si el cliente decide dejar de participar en el programa

- Transferencia de acciones

- Préstamo de determinadas cantidades contra las acciones

- Venta de acciones

- Asignación de call/ejercicio de put

- Cierre de la cuenta

¿Los participantes del Programa de optimización del rendimiento de acciones reciben dividendos sobre las acciones entregadas en préstamo?

Las acciones del Programa de optimización del rendimiento de acciones que se prestan generalmente se recuperan del tomador del préstamo antes de la fecha ex dividendo para capturar el dividendo y evitar pagos en lugar de los dividendos. De todos modos, aún es posible recibir un pago en lugar de dividendos.

¿Los participantes del Programa de optimización del rendimiento de acciones retienen derechos a voto sobre las acciones entregadas en préstamo?

No. El tomador del préstamo de acciones tiene el derecho a voto o a proporcionar su consentimiento respecto de los valores si la fecha de registro o fecha límite para la votación, proporcionar su consentimiento, o tomar otra medida caiga dentro del plazo del préstamo.

¿Reciben los participantes del Programa de optimización del rendimiento de acciones derechos, warrants o acciones spin-off sobre las acciones entregadas en préstamo?

Sí. El prestamista de los valores recibirá los derechos, warrants, acciones spin-off y distribuciones realizadas sobre los valores entregados en préstamo.

¿Cómo se reflejan los préstamos en el extracto de actividad?

La garantía de préstamo, las acciones en circulación, la actividad y los ingresos se reflejan en las siguientes 6 secciones del extracto:

1. Detalle de efectivo – información sobre el saldo inicial de la garantía (en títulos del Tesoro de EE. UU. o efectivo), cambio neto resultante de la actividad de préstamo (positiva si se inician nuevos préstamos; negativa si se trata del rendimiento neto) y el saldo final de la garantía.

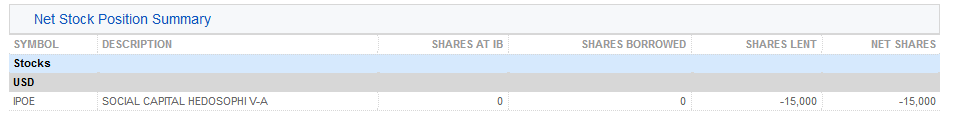

2. Resumen de la posición neta sobre acciones – para cada acción, información sobre el total de acciones en IBKR, la cantidad de acciones tomadas en préstamo, la cantidad de acciones entregadas en préstamo, y las acciones netas (= acciones en IBKR + acciones tomadas en préstamo - acciones entregadas en préstamo).

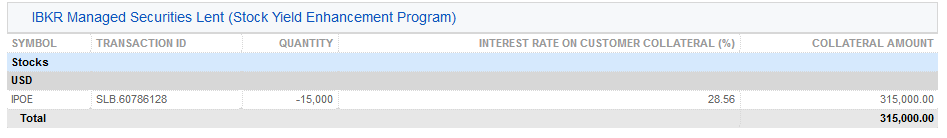

3. Valores gestionados por IBKR entregados en préstamo (Programa de optimización del rendimiento de acciones) – listas para cada acción prestada mediante el Programa de optimización del rendimiento de acciones, la cantidad de acciones entregadas en préstamo, y el tipo de interés (%).

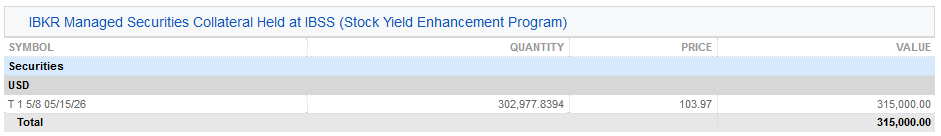

3a. Garantía prendaria gestionada por IBKR mantenida en IBSS (Programa de optimización del rendimiento de acciones) - los clientes de IB LLC verán una sección adicional en su extracto en donde se mostrarán los títulos del Tesoro de EE. UU. que se mantienen específicamente como garantía, la cantidad, el precio y el valor total que asegura el préstamo de acciones.

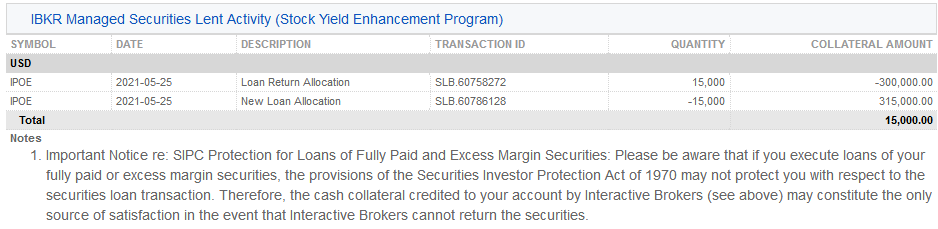

4. Actividad de los valores gestionados por IBKR entregados en préstamo (Programa de optimización del rendimiento de acciones) – información sobre la actividad del préstamo para cada valor, incluyendo las asignaciones de la rentabilidad del préstamo (es decir, préstamos cancelados); nuevas asignaciones de préstamos (es decir, préstamos iniciados); la cantidad de acciones; el tipo de interés neto (%); el tipo de interés sobre la garantía del cliente (%); y la cantidad de la garantía.

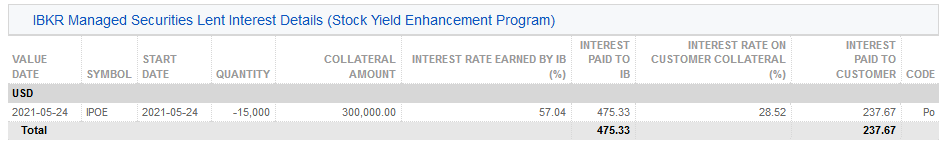

5. Información sobre los intereses por actividad de los valores gestionados por IBKR entregados en préstamos (Programa de optimización del rendimiento de acciones) – información sobre la base de un préstamo individual que incluye el tipo de interés obtenido por IBKR (%); los ingresos obtenidos por IBKR (representa los ingresos totales que IBKR obtiene del préstamo que equivale a {cantidad de la garantía * tipo de interés}/360; el tipo de interés sobre la garantía del cliente (representa aproximadamente la mitad de los ingresos que IB obtiene sobre el préstamo); y los intereses pagados al cliente (representa los ingresos por intereses obtenidos sobre la garantía del cliente)

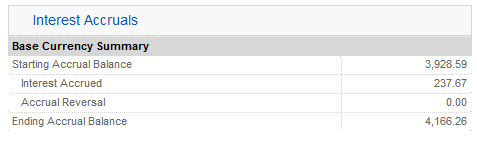

Nota: esta sección solo se mostrará si el devengo de los intereses obtenido por el cliente excede de 1 USD para el periodo del extracto.

6. Devengos de los intereses – los ingresos por intereses se contabilizan aquí como un devengo de intereses, y se considera como cualquier otro devengo de intereses (agregado pero solo mostrado como un devengo cuando exceda de 1 USD y se deposite en efectivo mensualmente). Para los fines de los informes anuales, estos ingresos por intereses se informarán en el formulario 1099 emitido para los contribuyentes fiscales en EE. UU.

Metodología para determinar tasas efectivas

ANTECEDENTES

Al determinar el interés que los titulares de cuenta reciben sobre saldos a favor en efectivo e impuestos sobre saldos deudores, se asigna a cada divisa una tasa de referente. La tasa de referente es determinada a partir de las tasas de mercado a corto plazo, pero con un tope por encima/debajo de los precios de fijación de referentes ampliamente utilizados. Este documento explica cómo se determinan las tasas efectivas.

Tasas de referencia

Las tasas de referencia se determinan mediante un proceso de tres pasos desde las tasas implícitas de mercado que tengan un tope por encima/debajo del precio de fijación del referente.

1. Tasas implícitas de mercado

Para los precios de mercado, observamos los mercados de permutas de fórex a corto plazo. Como la mayoría de las transacciones están relacionadas con el dólar estadounidense, los precios de permutas fórex de divisas frente al dólar estadounidense se muestrearán durante un período determinado, conocido como "ventana de fijación" (“Fixing Time Window”) que quiere ser representativa de las horas líquidas y de volumen primario. El vencimiento de la permuta y las ventanas de fijación específicas dependerán de la divisa. Utilizando el mejor bid y ask de un grupo de hasta 12 de los mayores bancos que operan en fórex, las tasas a corto plazo no USD implícitas (generalmente Trasnoche (T/T+1, Tom Next (T+1/T+2) o Spot Next (T+2/T+3) ) se calcularán. Al cierre de la ventana de fijación, estos cálculos se organizarán con las figuras más altas y más bajas descartadas y el resto promediado para determinar la tasa de fijado implícita del mercado.

2. Fijación de referente tradicional

Para los referentes tradicionales, observamos la fijación. Dichas tasas son a menudo determinadas o bien por encuestas bancarias o por transacciones reales. La tasa de London Inter-Bank Offered Rate (LIBOR), por ejemplo, es determinada al buscar en un panel de bancos la tasa a la que ellos podrían tomar prestados fondos de otros bancos en un momento concreto de cada día.

3. Tasas de referencia

Las tasas de referencia final se determinan utilizando la tasa implícita del mercado según se ha descrito en 1, pero limitada en una cierta cantidad por encima/debajo de la fijación del referente tradicional según se ha descrito en 2. Los límites pueden cambiar en cualquier momento sin notificación previa explícita y se indican en la tabla 5 siguiente, junto con la fijación de referentes y de divisas relevante.

Ejemplos

a. Se asume que la tasa trasnoche implícita de mercado para GBP es 0.55 %. La fijación Libor trasnoche para GBP es 0.65 %. La tasa efectiva es entonces igual al mercado implícito con tasa del 0.55 % ya que todavía está dentro del 1.00 % de tope de la fijación del libor al 0.65 %.

b. Si, por ejemplo, la tasa implícita del mercado para CNH fuera del 4.5 % pero la fijación para el mismo periodo fuera del 1.0%, la tasa efectiva estaría limitada por debajo de 2.00 % de la fijación del referente al 3.00% (1.0 % fijación - 2.0 % límite).

Nota: Los límites pueden cambiar en cualquier momento sin notificación previa explícita

| Divisa | Descripción de referente | Tope mínimo2 | Tope máximo2 |

| USD | Fed Funds Effective (tasa trasnoche) | 0.00% | 0.00% |

| USD | 11 am GMT USD LIBOR (utilizado solo para USD-CFDs, tarifas de préstamo de oro y plata) | 0.00% | 0.00% |

| AUD | Objetivo de caja diario RBA | 1.00% | 1.00% |

| CAD | Bank of Canada Overnight Lending Rate | 1.00% | 1.00% |

| CHF | Franco suizo LIBOR (tasa Spot-Next) | 1.00% | 1.00% |

| CNY/CNH | CNH HIBOR Tasa de fijación trasnoche (TMA) | 2.00% | 2.00% |

| CZK | Prague ON Interbank Offered Rate | 1.00% | 1.00% |

| DKK | Índice danés Tom/Next | 1.00% | 1.00% |

| EUR | EONIA (Euro Overnight Index Average) | 1.00% | 1.00% |

| GBP | GBP LIBOR (Tasa trasnoche) | 1.00% | 1.00% |

| HKD | HKD HIBOR (Tasa trasnoche) | 1.00% | 1.00% |

| HUF | Budapest Interbank Offered Rate | 1.00% | 1.00% |

| ILS | Tel Aviv Interbank Offered O/N Rate | 1.00% | 1.00% |

| INR | Central Bank of India Base Rate | 0.00% | 0.00% |

| JPY | JPY LIBOR (tasa Spot-Next) | 1.00% | 1.00% |

| KRW | Korean Won KORIBOR (1 semana) | 0.00% | 0.00% |

| MXN | Mexican Interbank TIIE (tasa 28 días) | 3.00% | 3.00% |

| NOK | Promedio ponderado trasnoche noruego | 1.00% | 1.00% |

| NZD | New Zealand Dollar Official Cash Daily Rate | 1.00% | 1.00% |

| PLN | WIBOR (Warsaw Interbank Overnight Rate) | 1.00% | 1.00% |

| RUB | RUONIA (Ruble Overnight Index Average) | 3.00% | 3.00% |

| SEK | SEK STIBOR (tasa trasnoche) | 1.00% | 1.00% |

| SGD | Singapore Dollar SOR (permuta trasnoche) Rate | 1.00% | 1.00% |

| TRY | TRLIBOR (Tasa ofrecida interbancaria trasnoche de lira turca) | 3.00% | 3.00% |

| ZAR | South Africa Benchmark Overnight Rate on Deposits (Sabor) | 3.00% | 3.00% |

2 Los límites o la desviación para la tasa efectiva permitida por encima o por debajo de la fijación del referente puede cambiar en cualquier momento sin notificación previa explícita.

Benchmark Interest Calculation – Reference Rate Descriptions

|

Currency

|

Reference rate

|

Description

|

|

USD

|

Fed Funds Effective

|

Volume weighted average of the transactions processed through the Federal Reserve between member banks. It is intended to reflect the best estimate of interbank financing activity for Reserve Bank members and is the reference for many short-term money market transactions in the broader market.

|

| AED | EIBOR | Is the daily reference rate at which the Panel Banks are able and willing to access UAE Dirham funding, just prior to 11:00 local time. The Contributor Banks use a waterfall in order to contribute their Contributions. For Level 1 of the waterfall, volume weighted average prices of all eligible unsecured Saudi Riyal transactions are used. |

|

AUD

|

RBA Daily Cash Target

|

Refers to a 1-day rate set by the Reserve Bank of Australia to influence short term interest rates.

|

| BGN | LEONIA Plus (Lev Overnight Index Average Plus) | Is a weighted reference rate of concluded and effected overnight deposit transactions on the interbank market. |

|

BRL

|

Brazil CETIP DI Interbank Deposit Rate

|

Brazil’s Interbank Deposit Rate is the daily average annualized rate calculated by the number of business days in the month, of the one-day interbank deposit rates.

|

|

CAD

|

Bank of Canada Overnight Lending Rate

|

Refers to a 1-day rate set by Bank of Canada to influence short term interest rates.

|

|

CHF

|

SARON

|

Stands for Swiss Average Rate Overnight and represents the overnight interest rate of the secured funding market for the Swiss Franc. SARON is administered by SIX.

|

|

CNH

|

CNH HIBOR

|

Stands for Hong Kong Interbank Offered Rate and is the offered rate at which deposits in CNH are being quoted to prime banks in the Hong Kong interbank market.

|

|

CZK

|

PRIBOR

|

Average interest rate at which term deposits are offered between prime banks.

|

|

DKK

|

Denmark Tomorrow/Next

|

The interest rate at which a bank is prepared to lend Danish kroner to a prime bank on an uncollateralized basis day to day.

|

|

EUR

|

€STR

|

Stands for Euro Short-Term Rate and is the rate which reflects the wholesale euro unsecured overnight borrowing costs of euro area banks. The rate is published by the ECB and is based on transactions conducted and settled on the previous day and which are deemed to be executed at arm’s length and thereby reflect market rates in an unbiased way.

|

|

GBP

|

SONIA

|

Stands for Sterling Overnight Index Average and is the effective overnight interest rate paid by banks for unsecured transactions in the British sterling market. SONIA is administered by the Bank of England.

|

|

HKD

|

HKD HIBOR

|

Stands for Hong Kong Interbank Offered Rate and is the offered rate at which deposits in HKD are being quoted to prime banks in the Hong Kong interbank market.

|

|

HUF

|

BUBOR

|

Stands for Budapest Interbank Offered Rates and is the average interest rate at which term deposits are offered between prime banks.

|

| HUF | Hungary 3 Month Treasury Bill | Is an annualized yield on Hungarian 3 month Treasury bills. |

|

ILS

|

TELBOR

|

Stands for Tel Aviv Inter-Bank Offered Rate and is based on interest rate quotes by a number of contributors in the inter-bank market.

|

|

INR

|

Indian Rupee Overnight Interest Rate Fixing

|

A rate based on overnight call money trade data from the NDS-Call system within the first hour of trading.

|

|

JPY

|

TONAR

|

Stands for Tokyo Overnight Average Rate and is a measure of the cost of borrowing in the Japanese yen unsecured overnight money market for Japanese Yen. TONAR is administered by the Bank of Japan.

|

|

KRW

|

KORIBOR

|

Average of the leading interest rates for KRW as determined by a group of large Korean banks. The benchmark utilizes the KORIBOR with 1 week maturity.

|

|

MXN

|

TIIE

|

The interbank "equilibrium" rate based on the quotes provided by money center banks as calculated by the Mexican Central Bank. The benchmark TIIE is based on 28-day deposits so is atypical as a measure for short term funds (most currencies have an overnight or similar short-term benchmark).

|

|

NOK

|

Norwegian Overnight Weighted Average

|

The interest rate on unsecured overnight interbank loans between banks that are active in the Norwegian overnight market.

|

|

NZD

|

NZD Daily Cash Target

|

Refers to a 1-day rate set by the Reserve Bank of New Zealand to influence short term interest rates.

|

|

PLN

|

WIBOR

|

Stands for Warsaw Interbank Offered Rates and is a measure of unsecured deposits concluded between market participants.

|

| RON | ROBOR (Romanian Overnight Interbank Offered Rate) | Calculated daily as a trimmed arithmetic average of the quotations by main banks on the interbank market. |

| SAR | SAIBOR | Is a daily benchmark using contributions from a panel of Contributor Banks. The Contributor Banks use a waterfall in order to contribute their Contributions. For Level 1 of the waterfall, volume weighted average prices of all eligible unsecured Saudi Riyal transactions are used. |

|

SEK

|

STIBOR

|

Daily fixing based on a group of large Swedish banks.

|

|

SGD

|

SOR

|

Stands for the SGD Swap Offer Rate and represents the cost of borrowing SGD synthetically by borrowing USD for the same maturity and swapping USD in return for SGD.

|

|

TRY

|

TLREF

|

The Turkish Lira Overnight Rate (TLREF) is calculated as the volume-weighted mean rate, based on the central 70% of the the volume-weighted distribution of overnight repo rate transactions. |

|

ZAR

|

SABOR

|

Stands for South African Benchmark Overnight Rate and is calculated based on interbank funding.

|

|

|

|

|

|

|

|

|

|

|

Overnight

|

(O/N) rate is the most widely used short term benchmark and represents the rate for balances held from today until the next business day.

|

|

|

Spot-Next

|

(S/N) refers to the rate on balances from the next business day to the business day thereafter. Due to time zone and other criteria, Spot-Next rates are sometimes used as the short-term reference.

|

|

|

Day-Count conventions:

|

IBKR conforms to the international standards for day-counting wherein deposits rates for most currencies are expressed in terms of a 360-day year, while for other currencies (ex: GBP) the convention is a 365-day year.

|

Methodology for Determining Effective Rates

BACKGROUND

In determining the interest that account holders are paid on cash credit balances and charged on debit balances, each currency is assigned an IBKR Reference Benchmark rate. The IBKR Reference Benchmark rate is determined from short-term market rates but capped above/below widely used external reference rates or, where appropriate, bank deposit rates. This page explains how IBKR Reference Benchmark rates are determined.

Reference Rates

Reference rates are determined using a three-step process. The rates are capped above/below traditional external reference rates. For currencies and IBKR affiliates where Forex swap market pricing does not affect the rates we pay and charge our customers, Step 1 is omitted from the final rate determination.

1. Market implied rates

For market pricing, we utilize short-term Forex swap markets. Since most of the transactions involve the US dollar, Forex swap prices of currencies vs. the US dollar are sampled over a pre-determined time period referred to as the "Fixing Time Window" that is intended to be representative of liquid trading hours and primary turnover. The specific swap tenor and fixing windows used depend on the currency. We use the best bid and ask from a group of up to 12 of the largest Forex dealing banks to calculate the implied non-USD short-term rates - generally Overnight (T/T+1), Tom Next (T+1/T+2) or Spot Next (T+2/T+3). At the Fixing Time Window close, these calculations are sorted with the lowest and highest rates disregarded and the remainder averaged to determine the market implied reference rate.

2. Traditional external benchmark reference rates

For traditional benchmarks, we utilize published reference rates and, where appropriate, bank deposit rates. These rates generally are determined by either bank survey or actual transactions. The Hong Kong Inter-Bank Offered Rate (HIBOR), for example, is determined by surveying a panel of banks for the rate at which they could borrow funds from other banks at a specific time each day. In contrast, the US dollar Fed Funds effective rate is calculated as the weighted average of interbank lending rates transacted in the Fed Funds market.

The reform on interest rate benchmarks (IBOR reform), launched in 2013 by the G20 nations and conducted by regulatory authorities and public and private sector working groups, is gradually replacing bank survey based rates with new transaction driven reference rates.

3. IBKR Reference Benchmark Rates

The final IBKR Reference Benchmark rates are then determined by using the market implied reference rate, as described in 1. above, but capped by a certain amount above/below the traditional external benchmark reference rate as described in 2. above. For currencies and IBKR affiliates where Forex swap market pricing is not relevant, the final IBKR Reference Benchmark rates are determined by using traditional benchmarks or bank deposit rates, capped as above. The caps can change at any time without explicit prior notice and are listed in the table below, along with relevant currency and benchmark reference rates.

Examples

a. Assume the market implied overnight rate for GBP is 0.55%. The Sterling Overnight Index Average (SONIA) reference rate is 0.65%. The effective rate is then equal to the market implied rate of 0.55%, as it is still within the 1.00% cap around the SONIA reference rate at 0.65%.

b. If, for example, the market implied rate for CNH was 4.5% but the overnight CNH reference rate for the same period was 1.0%, the effective rate would be capped at 2.0% above the CNH reference rate, or 3.0% (1.0% reference rate + 2.0% cap).

|

Currency

|

Benchmark Description

|

Cap Below1

|

Cap Above1

|

|

USD

|

Fed Funds Effective (Overnight Rate)

|

0.00%

|

0.00%

|

|

AUD

|

RBA Daily Cash Rate Target

|

1.00%

|

1.00%

|

| AED | EIBOR, Emirates Interbank Offered Rate | 3.00% | 3.00% |

|

CAD

|

Bank of Canada Overnight Lending Rate

|

1.00%

|

1.00%

|

|

CHF

|

Swiss Average Rate Overnight (SARON)

|

1.00%

|

1.00%

|

|

CNY/CNH

|

CNH HIBOR Overnight Fixing Rate (TMA)

|

2.00%

|

2.00%

|

|

CZK

|

Prague ON Interbank Offered Rate

|

1.00%

|

1.00%

|

|

DKK

|

Danish Tom/Next Index

|

1.00%

|

1.00%

|

|

EUR

|

Euro Short-Term Rate (€STR)

|

1.00%

|

1.00%

|

|

GBP

|

Sterling Overnight Index Average (SONIA)

|

1.00%

|

1.00%

|

|

HKD

|

HKD HIBOR (Overnight rate)

|

1.00%

|

1.00%

|

|

HUF

|

Budapest Interbank Offered Rate

|

1.00%

|

1.00%

|

|

ILS

|

Tel Aviv Interbank Offered O/N Rate

|

1.00%

|

1.00%

|

|

INR

|

Central Bank of India Base Rate

|

0.00%

|

0.00%

|

|

JPY

|

Tokyo Overnight Average Rate (TONAR)

|

1.00%

|

1.00%

|

|

KRW

|

Korean Won KORIBOR (1 week)

|

0.00%

|

0.00%

|

|

MXN

|

Mexican Interbank TIIE (28 day rate)

|

3.00%

|

3.00%

|

|

NOK

|

Norwegian Overnight Weighted Average

|

1.00%

|

1.00%

|

|

NZD

|

New Zealand Dollar Official Cash Daily Rate

|

1.00%

|

1.00%

|

|

PLN

|

WIBOR (Warsaw Interbank Overnight Rate)

|

1.00%

|

1.00%

|

| SAR | SAIBOR Saudi Arabia Interbank Offered Rate | 3.00% | 3.00% |

|

SEK

|

SEK STIBOR (Overnight Rate)

|

1.00%

|

1.00%

|

|

SGD

|

Singapore Dollar SOR (Swap Overnight) Rate

|

1.00%

|

1.00%

|

|

TRY

|

TRLIBOR (Turkish Lira Overnight Interbank offered rate)

|

NO CAP

|

NO CAP

|

|

ZAR

|

South Africa Benchmark Overnight Rate on Deposits (Sabor)

|

3.00%

|

3.00%

|

Introduction to Market Implied Rates

BACKGROUND

In determining the interest that account holders are paid on cash credit balances and assessed on debit balances, each currency is assigned a reference or benchmark rate, from which a spread is deducted for credit interest and added for debit interest.1 As account holders may withdraw unencumbered cash balances upon demand and regulations generally restrict the reinvestment of such balances to short-term instruments of high credit quality, benchmarks typically represent the rate at which local banks may borrow on an overnight or short-term basis (e.g., EONIA, Fed Funds).

While the current benchmarks are useful in that they tend to be longstanding, widely accepted and published rates, often used as the basis for determining consumer borrowing, some have characteristics which limit their effectiveness, particularly in the case of brokerage accounts where the spread as applied by IBKR is relatively narrow. A discussion of these limitations is provided in the overview below.

OVERVIEW

Benchmark rates are often determined by either bank survey or actual transactions. The Hong Kong Interbank Offered Rate (HKD HIBOR), for example, is determined by surveying a panel of banks for the rate at which they could borrow funds from other banks of at a specific time each day. The final rate is determined by discarding a set of the top and bottom survey responses and averaging the remainder. Transaction based benchmarks such as EONIA are determined using a weighted average of all overnight unsecured lending transactions by panel banks in the interbank market as reported to the European Central Bank.

There are shortcomings to both methods which, at times, causes them to be an inadequate mechanism for establishing client debit and credit interest rates. Examples of these are provide below:

- Survey rates often represent an offer rate which, by definition stands above the bid rate and can be skewed well above the mid-point when spreads are large;

- Survey rates are typically based upon an inquiry performed at a specific time of the day and may not represent the rates available over a broader period of time;

- The population of institutions surveyed or whose transactions are considered may be small and/or may have borrowing characteristics that are not representative of financial institutions as a whole;

- During periods of market stress, interbank transactions may suffer from reduced liquidity, on either a regional or global basis, thereby distorting benchmark rates.2

- Survey processes often provide little transparency as to how the benchmark was determined and in the past have been subject to manipulation.

AN ALTERNATIVE APPROACH - MARKET IMPLIED RATES

To address these shortcomings, IBKR proposes to implement an alternative method for determining benchmark rates which we refer to as Market Implied Rates. This method combines the optimal attributes of each of the survey and transaction methods and uses as its basis Forex swap prices and the interest rate differentials embedded therein. The Forex swap market is one of the largest and most competitive markets with a daily turnover of 2.4 trillion USD3, representing aggregate transactions well in excess of that used for the current transaction-based benchmarks.

As over 90% of these transactions involve the U.S. Dollar, Forex swap prices of currencies vs. the U.S. Dollar will be sampled over a pre-determined time period referred to as the “Fixing Time Window” that is intended to be representative of liquid hours and primary turnover. The specific swap tenor and fixing windows used depend on the currency. Using the best bid and ask from a group of up to 12 of the largest Forex dealing banks4, implied non-USD short-term rates (generally Overnight (T/T+1, Tom Next (T+1/T+2) or Spot Next (T+2/T+3) ) will be calculated. At the Fixing Time Window close, these calculations will be sorted with the lowest and highest disregarded and the remainder averaged to determine the Final Fixing Rate. This Final Fixing Rate will then be used as part of the effective rate for that day’s interest calculations.

To provide complete transparency as to the rates used to determine interest on client credit and debit balances, IBKR has historically posted and updated to the public website each day all of the information an account holder would need to determine the interest they might pay or receive on cash balances (e.g., the stated benchmark, current and historical benchmark levels, spreads and tiers). Similar transparency will be provided with the implementation of Market Implied Rates. Here, rates will be posted to the website in 3 stages:

- Live – the last benchmark rate calculated prior to the start of the current day’s Fixing Time Window;

- Fixing Period – represents a running calculation of the current day’s benchmark rate using available data obtained while Fixing Time Window remains open.

- Fixing – the benchmark rate as calculated upon close of the Fixing Time This rate will remain unchanged for the remainder of the day and serve as the benchmark rate.

NEXT STEPS

Merging interest rate benchmarks and Market Implied Rates is intended to better align the rates offered to clients to the true funding costs and opportunities available to IBKR. The analysis performed thus far suggests that for certain currencies the new benchmark (effective rate) resulting from Forex swap implied rates but capped 25 bps5 above/below the benchmark fixing will be higher at various times and for others lower. As for the impact to clients, a higher benchmark generally benefits depositors and a lower, borrowers. What is important is that the new methodology is calculated in a consistent manner, using readily available and substantially representative data.

As the proposed change is significant in terms of its logic and its potential impact to certain clients, IBKR has been calculating and displaying, but not yet applying, market implied rates until clients have had sufficient opportunity to review the data. By August 1, 2017 we will start migrating the benchmarks from fixed to the new system where we use effective rates which are composed of market implied interest rates capped 25 bps above or below the current benchmark fixings.

______________________________________________________________________________________

1 In the case of the USD, a spread of 0.50% is deducted from the benchmark for purposes of credit interest and a spread of 1.50% added for purposes of debit interest. The benchmark rate for the USD is the Fed Funds Effective Overnight Rate.

2 Examples of this were experienced during the financial crisis of 2007-2010.

3 Source: BIS Triennial Central Bank Survey, Forex turnover April 2016. http://www.bis.org/publ/rpfx16fx.pdf

4 The actual number of banks selected may vary by currency.

5 The 25 basis points is subject to change at any time without advance notice.

Como determinar si está tomando fondos prestados de IBKR

Si el saldo de efectivo total en una cuenta concreta está en débito, o es negativo, se están tomando fondos prestados y el préstamo está sujeto a cargos de interés. Sin embargo, puede que todavía exista un préstamo, incluso su el saldo de efectivo total está en crédito, o es positivo, como resultado de un agrupamiento del saldo o diferenciales temporales. Los ejemplos más comunes son los siguientes:

Presentación general de los CFD sobre acciones emitidos por IB

En este artículo se ofrece una presentación general sobre los contratos por diferencias (CFD) basados en acciones emitidos por IBKR.

Para más información sobre CFD sobre índices de IBKR, haga clic aquí. Haga clic aquí para obtener más información sobre CFD sobre fórex.

Los temas que se cubren son los siguientes:

I. Definición de CFD

II. Comparación entre CFD y acciones subyacentes

III. Costes y consideraciones de margen

IV. Ejemplo

V. Recursos para CFD

VI. Preguntas frecuentes

Advertencia de riesgo

Los CFD son instrumentos complejos y están asociados a un riesgo elevado de perder dinero rápidamente debido al apalancamiento.

El 67 % de las cuentas de inversores minoristas pierden dinero en la comercialización con CFD con IBKR (UK).

Debe considerar si entiende el funcionamiento de los CFD y si puede permitirse asumir un riesgo elevado de perder su dinero.

Normas AEMV para CFD (solo para clientes minoristas)

La Asociación Europea de Valores y Mercados (AEVM) ha implementado una nueva normativa sobre los CFD, la cual entrará en vigor el 1 de agosto de 2018.

En la normativa se incluye lo siguiente: 1) límites de apalancamiento en la apertura de una posición CFD; 2) una norma de cierre de margen sobre una base por cuenta; y 3) protección de saldo negativo sobre una base por cuenta.

La decisión de la AEVM solo es aplicable a los clientes minoristas. Los clientes profesionales no se ven afectados.

Consulte la normativa sobre CFD de la AEVM en IBKR para obtener más información.

I. Definición de CFD sobre acciones

Los CFD de IBKR son contratos extrabursátiles que ofrecen el rendimiento de la acción subyacente, incluidos dividendos y acciones corporativas (leer más sobre acciones corporativas para CFD).

En otras palabras, es un acuerdo entre el comprador (usted) e IBKR para intercambiar la diferencia entre el valor actual de una acción y su valor en un momento futuro. Si mantiene una posición larga y la diferencia es positiva, IBKR le pagará. Si es negativa, usted pagará a IBKR.

Los CFD sobre acciones de IBKR se operan a través de su cuenta de margen. Por tanto, puede introducir tanto posiciones largas como posiciones cortas apalancadas. El precio del CFD es el precio cotizado en el mercado de la acción subyacente. De hecho, las cotizaciones de CFD de IBKR son idénticas a las cotizaciones con enrutado smart para acciones que figuran en la TWS e IB ofrece acceso directo al mercado (DMA). De forma parecida a las acciones, sus órdenes no negociables (por ej. limitadas) tienen una cobertura subyacente directamente representada en el libro de los mercados en los que opera. Esto también significa que usted puede introducir órdenes para comprar el CFD al bid del subyacente y vender al ask.

Para comparar el modelo transparente de CFD de IBKR con otros disponibles en el mercado, consulte nuestra página Resumen general de modelos de mercado de CFD.

IBKR actualmente ofrece unos 7 100 CFD sobre acciones que cubren los principales mercados en Estados Unidos, Europa y Asia. Los constituyentes de los índices principales abajo indicados están disponibles como CFD sobre acciones de IBKR. IBKR también ofrece negociación en acciones de pequeña capitalización líquida. Estas acciones con capitalización de mercado ajustada al capital flotante de, al menos, 500 millones de dólares estadounidenses y el valor de negociación diario promedio de, al menos, 600,000 dólares estadounidenses. Consulte la lista de productos de CFD para obtener más información. Se añadirán más países en el futuro.

| Estados Unidos | S&P 500, DJA, Nasdaq 100, S&P 400 (Mid Cap), capitalización pequeña líquida |

| Reino Unido | FTSE 350 + capitalización pequeña líquida (incl. IOB) |

| Alemania | Dax, MDax, TecDax + Capitalización pequeña líquida |

| Suiza | Porción suiza de STOXX Europe 600 (48 acciones) + capitalización líquida pequeña |

| Francia | CAC capitalización elevada, CAC capitalización media + capitalización pequeña líquida |

| Países Bajos | AEX, AMS capitalización media + capitalización pequeña líquida |

| Bélgica | BEL 20, BEL capitalización media + capitalización pequeña líquida |

| España | IBEX 35 + capitalización pequeña líquida |

| Portugal | PSI 20 |

| Suecia | OMX Stockholm 30 + capitalización pequeña líquida |

| Finlandia | OMX Helsinki 25 + capitalización pequeña líquida |

| Dinamarca | OMX Copenhagen 30 + capitalización pequeña líquida |

| Noruega | OBX |

| Chequia | PX |

| Japón | Nikkei 225 + capitalización pequeña líquida |

| Hong Kong | HSI + capitalización pequeña líquida |

| Australia | ASX 200 + capitalización pequeña líquida |

| Singapur* | STI + capitalización pequeña líquida |

| Sudáfrica | Top 40 + capitalización pequeña líquida |

*no disponible para residentes de Singapur

II. Comparación entre CFD y acciones subyacentes

| BENEFITS of IBKR CFDs | DRAWBACKS of IBKR CFDs |

|---|---|

| No hay impuesto de timbre o impuesto de transacción financiera (Reino Unido, Francia, Bélgica) | No hay derechos de propiedad |

| Comisiones y tasas de margen generalmente más bajas que las acciones | Las acciones corporativas complejas no serán siempre repetibles |

| Las comisiones de los tratados de impuestos para dividendos sin necesidad de reclamación. | Los impuestos sobre ganancias pueden ser diferentes a los de las acciones (consulte a su asesor fiscal). |

| Exenciones de la normativa de negociación diaria |

III. Costes y consideraciones de margen

Los CFD de IBKR pueden ser un modo aún más eficaz de operar en los mercados de acciones europeos que la competitiva oferta de acciones de IB.

Los CFD de IBKR de IB tienen bajas comisiones comparados con las acciones, y presentan los mismos spreads de baja financiación:

| EUROPA | CFD | ACCIONES | |

|---|---|---|---|

| Comisiones | GBP | 0.05 % | 6.00 GBP + 0.05%* |

| EUR | 0.05 % | 0.10 % | |

| Financiación** | Referente +/- | 1.50 % | 1.50 % |

*por orden + 0.05% de exceso por encima de 50,000 GBP

**Financiación en CFD sobre el valor total de la posición, financiación de acciones sobre cantidad prestada

Cuanto más opera, más bajas son las comisiones de los CFD; tan bajas como un 0.02%. Las tasas de financiación se reducen para posiciones grandes, tan bajas como el 0.5%. Por favor, consulte las Comisiones de CFD y Tasas de financiación de CFD para más detalles.

Además, los CFD tienen requisitos de margen más bajos que las acciones. Los clientes minoristas están sujetos a requisitos de margen adicionales ordenados por la AEVM, el regulador europeo. Por favor, consulte la implementación de normas de CFD de la AEVM en IBKR para más detalles.

| CFD | ACCIONES | ||

|---|---|---|---|

| Todo | Estándar | Margen de Cartera | |

| Requisito de margen de mantenimiento* |

10 % |

25 % - 50 % | 15 % |

*Margen típico para empresas blue-chips. Los clientes minoristas están sujetos a un margen inicial mínimo del 20%. Margen de mantenimiento intradía estándar del 25% para acciones, 50% trasnoche. Se muestra el margen de cartera como margen de mantenimiento (incl. trasnoche). Los elementos más volátiles están sujetos a requisitos más altos.

Consulte los requisitos de margen de CFD para obtener más información.

IV. Ejemplo (cliente profesional)

Veamos un ejemplo La cotización de Unilever’s Amsterdam ha generado el 3.2% durante el mes anterior (20 días operativos desde el 14 de mayo de 2012) y usted cree que seguirá funcionando bien. Usted desea crear una exposición de 200,000 EUR y mantenerla durante 5 días. Realiza 10 operaciones para crear y 10 operaciones para contrarrestar. Sus costes directos serían los siguientes:

ACCIONES

| CFD | ACCIONES | ||

|---|---|---|---|

| Posición de 200,000 EUR | Estándar | Margen de Cartera | |

| Requisito de margen | 20,000 | 100,000 | 30,000 |

| Comisión (entrada y salida) | 200.00 | 400.00 | 400.00 |

| Tasas de interés (simplificada) | 1.50 % | 1.50 % | 1.50 % |

| Cantidad financiada | 200,000 | 100,000 | 170,000 |

| Días financiados | 5 | 5 | 5 |

| Gastos de interés (1.5% tasa simplificada) | 41.67 | 20.83 | 35.42 |

| Coste directo total (Comisión + interés) | 241.67 | 420.83 | 435.42 |

| Diferencia de coste | 74% más alto | 80% más alto | |

Nota: los gastos de interés para CFD se calculan para toda la posición; para las acciones, el interés se calcula sobre la cantidad prestada. Las tasas aplicables son las mismas tanto para acciones como para CFD.

Pero supongamos que usted solo tiene 20,000 EUR disponibles para financiar el margen. Si Unilever continúa rindiendo como lo ha hecho durante el mes pasado, sus beneficios potenciales se compararían como siguen: