Методика вычисления действующих ставок

ВВОДНАЯ ИНФОРМАЦИЯ

При определении процентов, которые владельцы счетов получают по кредитным и выплачивают по дебетовым балансам, каждой валюте присваивается справочная эталонная ставка IBKR. Справочная эталонная ставка IBKR основывается на ставках рынка краткосрочного капитала, но ограничивается на определенном уровне больше/меньше внешних справочных ставок или, где это применимо, банковских ставок по депозитам. Данная статья объясняет, как рассчитываются справочные эталонные ставки IBKR.

Справочные ставки

Расчет справочных ставок выполняется в три этапа. Эти ставки ограничены лимитами, установленными относительно традиционных твердых ставок-ориентиров. В случае с валютами и аффилированными лицами IBKR, для которых расценки своп-рынка не влияют на ставки для наших клиентов, первый шаг пропускается.

1. Подразумеваемые рыночные ставки

Для рыночных расценок мы используем краткосрочные рынки валютных свопов. Поскольку большинство транзакций связаны с американским долларом, цены валютного свопа с американским долларом будут отобраны для предопределенного периода, который называется "Временной промежуток фиксинга" – он предназначен для отражения часов ликвидности и основного оборота. Используемые сроки свопа и промежутки фиксинга зависят от валюты. На основе лучшего бида и аска в группе, состоящей максимум из 12 крупнейших валютных банков, рассчитываются подразумеваемые краткосрочные ставки неамериканских валют – как правило, овернайт (T/T+1), Tom Next (T+1/T+2) или Spot Next (T+2/T+3). По окончании временного промежутка фиксинга из результатов расчетов отбрасываются наибольший и наименьший показатель, и оставшиеся значения усредняются для определения подразумеваемой рыночной ставки.

2. Традиционные внешние справочные эталонные ставки

В качестве традиционных эталонов мы используем официальные справочные ставки и при необходимости банковские ставки по депозитам. Как правило, такие ставки определяются на основе официальной информации банков или реальных транзакций. Например, Гонконгская межбанковская ставка предложения (HIBOR) вычисляется путем проверки ставок для группы банков, по которым они могут занять средства у других банков, в определенное время каждый день. С другой стороны, действующая ставка федеральных фондов для доллара США рассчитывается как средневзвешенное значение межбанковских ставок кредитования, установленных на рынке федеральных фондов.

Реформа эталонных процентных ставок (IBOR), начатая в 2013 г. странами "Большой двадцатки" и проводимая регулирующими органами и рабочими группами государственного и частного сектора, постепенно заменяет ставки на основе данных от группы банков на новые ставки на основе реальных сделок.

3. Справочные эталонные ставки IBKR

Окончательные справочные эталонные ставки IBKR определяются, используя подразумеваемые справочные рыночные ставки, как описано в шаге 1 выше, но для них устанавливается лимит на уровне выше или ниже традиционной внешней справочной эталонной ставки, описанной в шаге 2. В случае с валютами и аффилированными лицами IBKR, для которых не важны расценки валютного своп-рынка, окончательные справочные эталонные ставки IBKR рассчитываются, используя традиционные эталоны или банковские ставки по депозитам с учетом описанных выше лимитов. Эти лимиты могут меняться в любой момент без предварительного уведомления. Лимиты ставок, а также соответствующая валюта и эталонные справочные ставки указаны в таблице ниже.

Примеры

A. Предположим, что подразумеваемая рыночная ставка овернайт для GBP составляет 0,55%. Справочная ставка овернайт на стерлинговом денежном рынке (SONIA) равна 0,65%. В этом случае действующая ставка равна подразумеваемой рыночной ставке в 0,55%, поскольку находится в пределах установленного уровня в 1,00% относительно справочной ставки SONIA в 0,65%.

B. Если, например, подразумеваемая рыночная ставка CNH равна 4,5%, но справочная ставка овернайт для CNH за этот же период составляет 1,0%, действующая ставка будет ограничена на уровне 2,0% выше справочной ставки для CNH, т.е. составит 3,0% (справочная ставка в 1,0% + лимит в 2,0%).

|

Валюта

|

Описание эталона

|

Нижний лимит1

|

Верхний лимит1

|

|

USD

|

Действующая ставка федеральных фондов (ставка овернайт)

|

0,00%

|

0,00%

|

|

AUD

|

Целевая дневная ставка RBA

|

1,00%

|

1,00%

|

| AED | EIBOR – межбанковская ставка предложения ОАЭ | 3,00% | 3,00% |

|

CAD

|

Кредитная ставка овернайт банка Канады

|

1,00%

|

1,00%

|

|

CHF

|

SARON – средневзвешенная процентная ставка овернайт в швейцарских франках

|

1,00%

|

1,00%

|

|

CNY/CNH

|

Твердая ставка овернайт CNH HIBOR (TMA)

|

2,00%

|

2,00%

|

|

CZK

|

Пражская межбанковская ставка овернайт

|

1,00%

|

1,00%

|

|

DKK

|

Датский индекс Tom/Next

|

1,00%

|

1,00%

|

|

EUR

|

€STR – краткосрочная процентная ставка для евро

|

1,00%

|

1,00%

|

|

GBP

|

SONIA – ставка овернайт на стерлинговом денежном рынке

|

1,00%

|

1,00%

|

|

HKD

|

HKD HIBOR (ставка овернайт)

|

1,00%

|

1,00%

|

|

HUF

|

Межбанковская ставка предложения Будапешта

|

1,00%

|

1,00%

|

|

ILS

|

Межбанковская ставка овернайт Тель-Авива

|

1,00%

|

1,00%

|

|

INR

|

Базовая ставка Центрального банка Индии

|

0,00%

|

0,00%

|

|

JPY

|

TONAR – средневзвешенная ставка овернайт в японской йене

|

1,00%

|

1,00%

|

|

KRW

|

Корейский вон KORIBOR (1 неделя)

|

0,00%

|

0,00%

|

|

MXN

|

Мексиканская межбанковская ставка TIIE (28 дней)

|

3,00%

|

3,00%

|

|

NOK

|

Средневзвешенная ставка овернайт Норвегии

|

1,00%

|

1,00%

|

|

NZD

|

Официальная дневная ставка новозеландского доллара

|

1,00%

|

1,00%

|

|

PLN

|

WIBOR – межбанковская ставка овернайт Варшавы

|

1,00%

|

1,00%

|

| SAR | SAIBOR – межбанковская ставка предложения Саудовской Аравии | 3,00% | 3,00% |

|

SEK

|

SEK STIBOR (ставка овернайт)

|

1,00%

|

1,00%

|

|

SGD

|

Ставка сингапурского доллара SOR (овернайт своп)

|

1,00%

|

1,00%

|

|

TRY

|

TRLIBOR – межбанковская ставка овернайт для турецкой лиры

|

НЕТ ЛИМИТА

|

НЕТ ЛИМИТА

|

|

ZAR

|

Sabor – эталонная ставка овернайт по южноафриканским депозитам

|

3,00%

|

3,00%

|

Benchmark Interest Calculation – Reference Rate Descriptions

|

Currency

|

Reference rate

|

Description

|

|

USD

|

Fed Funds Effective

|

Volume weighted average of the transactions processed through the Federal Reserve between member banks. It is intended to reflect the best estimate of interbank financing activity for Reserve Bank members and is the reference for many short-term money market transactions in the broader market.

|

| AED | EIBOR | Is the daily reference rate at which the Panel Banks are able and willing to access UAE Dirham funding, just prior to 11:00 local time. The Contributor Banks use a waterfall in order to contribute their Contributions. For Level 1 of the waterfall, volume weighted average prices of all eligible unsecured Saudi Riyal transactions are used. |

|

AUD

|

RBA Daily Cash Target

|

Refers to a 1-day rate set by the Reserve Bank of Australia to influence short term interest rates.

|

| BGN | LEONIA Plus (Lev Overnight Index Average Plus) | Is a weighted reference rate of concluded and effected overnight deposit transactions on the interbank market. |

|

BRL

|

Brazil CETIP DI Interbank Deposit Rate

|

Brazil’s Interbank Deposit Rate is the daily average annualized rate calculated by the number of business days in the month, of the one-day interbank deposit rates.

|

|

CAD

|

Bank of Canada Overnight Lending Rate

|

Refers to a 1-day rate set by Bank of Canada to influence short term interest rates.

|

|

CHF

|

SARON

|

Stands for Swiss Average Rate Overnight and represents the overnight interest rate of the secured funding market for the Swiss Franc. SARON is administered by SIX.

|

|

CNH

|

CNH HIBOR

|

Stands for Hong Kong Interbank Offered Rate and is the offered rate at which deposits in CNH are being quoted to prime banks in the Hong Kong interbank market.

|

|

CZK

|

PRIBOR

|

Average interest rate at which term deposits are offered between prime banks.

|

|

DKK

|

Denmark Tomorrow/Next

|

The interest rate at which a bank is prepared to lend Danish kroner to a prime bank on an uncollateralized basis day to day.

|

|

EUR

|

€STR

|

Stands for Euro Short-Term Rate and is the rate which reflects the wholesale euro unsecured overnight borrowing costs of euro area banks. The rate is published by the ECB and is based on transactions conducted and settled on the previous day and which are deemed to be executed at arm’s length and thereby reflect market rates in an unbiased way.

|

|

GBP

|

SONIA

|

Stands for Sterling Overnight Index Average and is the effective overnight interest rate paid by banks for unsecured transactions in the British sterling market. SONIA is administered by the Bank of England.

|

|

HKD

|

HKD HIBOR

|

Stands for Hong Kong Interbank Offered Rate and is the offered rate at which deposits in HKD are being quoted to prime banks in the Hong Kong interbank market.

|

|

HUF

|

BUBOR

|

Stands for Budapest Interbank Offered Rates and is the average interest rate at which term deposits are offered between prime banks.

|

| HUF | Hungary 3 Month Treasury Bill | Is an annualized yield on Hungarian 3 month Treasury bills. |

|

ILS

|

TELBOR

|

Stands for Tel Aviv Inter-Bank Offered Rate and is based on interest rate quotes by a number of contributors in the inter-bank market.

|

|

INR

|

Indian Rupee Overnight Interest Rate Fixing

|

A rate based on overnight call money trade data from the NDS-Call system within the first hour of trading.

|

|

JPY

|

TONAR

|

Stands for Tokyo Overnight Average Rate and is a measure of the cost of borrowing in the Japanese yen unsecured overnight money market for Japanese Yen. TONAR is administered by the Bank of Japan.

|

|

KRW

|

KORIBOR

|

Average of the leading interest rates for KRW as determined by a group of large Korean banks. The benchmark utilizes the KORIBOR with 1 week maturity.

|

|

MXN

|

TIIE

|

The interbank "equilibrium" rate based on the quotes provided by money center banks as calculated by the Mexican Central Bank. The benchmark TIIE is based on 28-day deposits so is atypical as a measure for short term funds (most currencies have an overnight or similar short-term benchmark).

|

|

NOK

|

Norwegian Overnight Weighted Average

|

The interest rate on unsecured overnight interbank loans between banks that are active in the Norwegian overnight market.

|

|

NZD

|

NZD Daily Cash Target

|

Refers to a 1-day rate set by the Reserve Bank of New Zealand to influence short term interest rates.

|

|

PLN

|

WIBOR

|

Stands for Warsaw Interbank Offered Rates and is a measure of unsecured deposits concluded between market participants.

|

| RON | ROBOR (Romanian Overnight Interbank Offered Rate) | Calculated daily as a trimmed arithmetic average of the quotations by main banks on the interbank market. |

| SAR | SAIBOR | Is a daily benchmark using contributions from a panel of Contributor Banks. The Contributor Banks use a waterfall in order to contribute their Contributions. For Level 1 of the waterfall, volume weighted average prices of all eligible unsecured Saudi Riyal transactions are used. |

|

SEK

|

STIBOR

|

Daily fixing based on a group of large Swedish banks.

|

|

SGD

|

SOR

|

Stands for the SGD Swap Offer Rate and represents the cost of borrowing SGD synthetically by borrowing USD for the same maturity and swapping USD in return for SGD.

|

|

TRY

|

TLREF

|

The Turkish Lira Overnight Rate (TLREF) is calculated as the volume-weighted mean rate, based on the central 70% of the the volume-weighted distribution of overnight repo rate transactions. |

|

ZAR

|

SABOR

|

Stands for South African Benchmark Overnight Rate and is calculated based on interbank funding.

|

|

|

|

|

|

|

|

|

|

|

Overnight

|

(O/N) rate is the most widely used short term benchmark and represents the rate for balances held from today until the next business day.

|

|

|

Spot-Next

|

(S/N) refers to the rate on balances from the next business day to the business day thereafter. Due to time zone and other criteria, Spot-Next rates are sometimes used as the short-term reference.

|

|

|

Day-Count conventions:

|

IBKR conforms to the international standards for day-counting wherein deposits rates for most currencies are expressed in terms of a 360-day year, while for other currencies (ex: GBP) the convention is a 365-day year.

|

Methodology for Determining Effective Rates

BACKGROUND

In determining the interest that account holders are paid on cash credit balances and charged on debit balances, each currency is assigned an IBKR Reference Benchmark rate. The IBKR Reference Benchmark rate is determined from short-term market rates but capped above/below widely used external reference rates or, where appropriate, bank deposit rates. This page explains how IBKR Reference Benchmark rates are determined.

Reference Rates

Reference rates are determined using a three-step process. The rates are capped above/below traditional external reference rates. For currencies and IBKR affiliates where Forex swap market pricing does not affect the rates we pay and charge our customers, Step 1 is omitted from the final rate determination.

1. Market implied rates

For market pricing, we utilize short-term Forex swap markets. Since most of the transactions involve the US dollar, Forex swap prices of currencies vs. the US dollar are sampled over a pre-determined time period referred to as the "Fixing Time Window" that is intended to be representative of liquid trading hours and primary turnover. The specific swap tenor and fixing windows used depend on the currency. We use the best bid and ask from a group of up to 12 of the largest Forex dealing banks to calculate the implied non-USD short-term rates - generally Overnight (T/T+1), Tom Next (T+1/T+2) or Spot Next (T+2/T+3). At the Fixing Time Window close, these calculations are sorted with the lowest and highest rates disregarded and the remainder averaged to determine the market implied reference rate.

2. Traditional external benchmark reference rates

For traditional benchmarks, we utilize published reference rates and, where appropriate, bank deposit rates. These rates generally are determined by either bank survey or actual transactions. The Hong Kong Inter-Bank Offered Rate (HIBOR), for example, is determined by surveying a panel of banks for the rate at which they could borrow funds from other banks at a specific time each day. In contrast, the US dollar Fed Funds effective rate is calculated as the weighted average of interbank lending rates transacted in the Fed Funds market.

The reform on interest rate benchmarks (IBOR reform), launched in 2013 by the G20 nations and conducted by regulatory authorities and public and private sector working groups, is gradually replacing bank survey based rates with new transaction driven reference rates.

3. IBKR Reference Benchmark Rates

The final IBKR Reference Benchmark rates are then determined by using the market implied reference rate, as described in 1. above, but capped by a certain amount above/below the traditional external benchmark reference rate as described in 2. above. For currencies and IBKR affiliates where Forex swap market pricing is not relevant, the final IBKR Reference Benchmark rates are determined by using traditional benchmarks or bank deposit rates, capped as above. The caps can change at any time without explicit prior notice and are listed in the table below, along with relevant currency and benchmark reference rates.

Examples

a. Assume the market implied overnight rate for GBP is 0.55%. The Sterling Overnight Index Average (SONIA) reference rate is 0.65%. The effective rate is then equal to the market implied rate of 0.55%, as it is still within the 1.00% cap around the SONIA reference rate at 0.65%.

b. If, for example, the market implied rate for CNH was 4.5% but the overnight CNH reference rate for the same period was 1.0%, the effective rate would be capped at 2.0% above the CNH reference rate, or 3.0% (1.0% reference rate + 2.0% cap).

|

Currency

|

Benchmark Description

|

Cap Below1

|

Cap Above1

|

|

USD

|

Fed Funds Effective (Overnight Rate)

|

0.00%

|

0.00%

|

|

AUD

|

RBA Daily Cash Rate Target

|

1.00%

|

1.00%

|

| AED | EIBOR, Emirates Interbank Offered Rate | 3.00% | 3.00% |

|

CAD

|

Bank of Canada Overnight Lending Rate

|

1.00%

|

1.00%

|

|

CHF

|

Swiss Average Rate Overnight (SARON)

|

1.00%

|

1.00%

|

|

CNY/CNH

|

CNH HIBOR Overnight Fixing Rate (TMA)

|

2.00%

|

2.00%

|

|

CZK

|

Prague ON Interbank Offered Rate

|

1.00%

|

1.00%

|

|

DKK

|

Danish Tom/Next Index

|

1.00%

|

1.00%

|

|

EUR

|

Euro Short-Term Rate (€STR)

|

1.00%

|

1.00%

|

|

GBP

|

Sterling Overnight Index Average (SONIA)

|

1.00%

|

1.00%

|

|

HKD

|

HKD HIBOR (Overnight rate)

|

1.00%

|

1.00%

|

|

HUF

|

Budapest Interbank Offered Rate

|

1.00%

|

1.00%

|

|

ILS

|

Tel Aviv Interbank Offered O/N Rate

|

1.00%

|

1.00%

|

|

INR

|

Central Bank of India Base Rate

|

0.00%

|

0.00%

|

|

JPY

|

Tokyo Overnight Average Rate (TONAR)

|

1.00%

|

1.00%

|

|

KRW

|

Korean Won KORIBOR (1 week)

|

0.00%

|

0.00%

|

|

MXN

|

Mexican Interbank TIIE (28 day rate)

|

3.00%

|

3.00%

|

|

NOK

|

Norwegian Overnight Weighted Average

|

1.00%

|

1.00%

|

|

NZD

|

New Zealand Dollar Official Cash Daily Rate

|

1.00%

|

1.00%

|

|

PLN

|

WIBOR (Warsaw Interbank Overnight Rate)

|

1.00%

|

1.00%

|

| SAR | SAIBOR Saudi Arabia Interbank Offered Rate | 3.00% | 3.00% |

|

SEK

|

SEK STIBOR (Overnight Rate)

|

1.00%

|

1.00%

|

|

SGD

|

Singapore Dollar SOR (Swap Overnight) Rate

|

1.00%

|

1.00%

|

|

TRY

|

TRLIBOR (Turkish Lira Overnight Interbank offered rate)

|

NO CAP

|

NO CAP

|

|

ZAR

|

South Africa Benchmark Overnight Rate on Deposits (Sabor)

|

3.00%

|

3.00%

|

Introduction to Market Implied Rates

BACKGROUND

In determining the interest that account holders are paid on cash credit balances and assessed on debit balances, each currency is assigned a reference or benchmark rate, from which a spread is deducted for credit interest and added for debit interest.1 As account holders may withdraw unencumbered cash balances upon demand and regulations generally restrict the reinvestment of such balances to short-term instruments of high credit quality, benchmarks typically represent the rate at which local banks may borrow on an overnight or short-term basis (e.g., EONIA, Fed Funds).

While the current benchmarks are useful in that they tend to be longstanding, widely accepted and published rates, often used as the basis for determining consumer borrowing, some have characteristics which limit their effectiveness, particularly in the case of brokerage accounts where the spread as applied by IBKR is relatively narrow. A discussion of these limitations is provided in the overview below.

OVERVIEW

Benchmark rates are often determined by either bank survey or actual transactions. The Hong Kong Interbank Offered Rate (HKD HIBOR), for example, is determined by surveying a panel of banks for the rate at which they could borrow funds from other banks of at a specific time each day. The final rate is determined by discarding a set of the top and bottom survey responses and averaging the remainder. Transaction based benchmarks such as EONIA are determined using a weighted average of all overnight unsecured lending transactions by panel banks in the interbank market as reported to the European Central Bank.

There are shortcomings to both methods which, at times, causes them to be an inadequate mechanism for establishing client debit and credit interest rates. Examples of these are provide below:

- Survey rates often represent an offer rate which, by definition stands above the bid rate and can be skewed well above the mid-point when spreads are large;

- Survey rates are typically based upon an inquiry performed at a specific time of the day and may not represent the rates available over a broader period of time;

- The population of institutions surveyed or whose transactions are considered may be small and/or may have borrowing characteristics that are not representative of financial institutions as a whole;

- During periods of market stress, interbank transactions may suffer from reduced liquidity, on either a regional or global basis, thereby distorting benchmark rates.2

- Survey processes often provide little transparency as to how the benchmark was determined and in the past have been subject to manipulation.

AN ALTERNATIVE APPROACH - MARKET IMPLIED RATES

To address these shortcomings, IBKR proposes to implement an alternative method for determining benchmark rates which we refer to as Market Implied Rates. This method combines the optimal attributes of each of the survey and transaction methods and uses as its basis Forex swap prices and the interest rate differentials embedded therein. The Forex swap market is one of the largest and most competitive markets with a daily turnover of 2.4 trillion USD3, representing aggregate transactions well in excess of that used for the current transaction-based benchmarks.

As over 90% of these transactions involve the U.S. Dollar, Forex swap prices of currencies vs. the U.S. Dollar will be sampled over a pre-determined time period referred to as the “Fixing Time Window” that is intended to be representative of liquid hours and primary turnover. The specific swap tenor and fixing windows used depend on the currency. Using the best bid and ask from a group of up to 12 of the largest Forex dealing banks4, implied non-USD short-term rates (generally Overnight (T/T+1, Tom Next (T+1/T+2) or Spot Next (T+2/T+3) ) will be calculated. At the Fixing Time Window close, these calculations will be sorted with the lowest and highest disregarded and the remainder averaged to determine the Final Fixing Rate. This Final Fixing Rate will then be used as part of the effective rate for that day’s interest calculations.

To provide complete transparency as to the rates used to determine interest on client credit and debit balances, IBKR has historically posted and updated to the public website each day all of the information an account holder would need to determine the interest they might pay or receive on cash balances (e.g., the stated benchmark, current and historical benchmark levels, spreads and tiers). Similar transparency will be provided with the implementation of Market Implied Rates. Here, rates will be posted to the website in 3 stages:

- Live – the last benchmark rate calculated prior to the start of the current day’s Fixing Time Window;

- Fixing Period – represents a running calculation of the current day’s benchmark rate using available data obtained while Fixing Time Window remains open.

- Fixing – the benchmark rate as calculated upon close of the Fixing Time This rate will remain unchanged for the remainder of the day and serve as the benchmark rate.

NEXT STEPS

Merging interest rate benchmarks and Market Implied Rates is intended to better align the rates offered to clients to the true funding costs and opportunities available to IBKR. The analysis performed thus far suggests that for certain currencies the new benchmark (effective rate) resulting from Forex swap implied rates but capped 25 bps5 above/below the benchmark fixing will be higher at various times and for others lower. As for the impact to clients, a higher benchmark generally benefits depositors and a lower, borrowers. What is important is that the new methodology is calculated in a consistent manner, using readily available and substantially representative data.

As the proposed change is significant in terms of its logic and its potential impact to certain clients, IBKR has been calculating and displaying, but not yet applying, market implied rates until clients have had sufficient opportunity to review the data. By August 1, 2017 we will start migrating the benchmarks from fixed to the new system where we use effective rates which are composed of market implied interest rates capped 25 bps above or below the current benchmark fixings.

______________________________________________________________________________________

1 In the case of the USD, a spread of 0.50% is deducted from the benchmark for purposes of credit interest and a spread of 1.50% added for purposes of debit interest. The benchmark rate for the USD is the Fed Funds Effective Overnight Rate.

2 Examples of this were experienced during the financial crisis of 2007-2010.

3 Source: BIS Triennial Central Bank Survey, Forex turnover April 2016. http://www.bis.org/publ/rpfx16fx.pdf

4 The actual number of banks selected may vary by currency.

5 The 25 basis points is subject to change at any time without advance notice.

Как определить, заимствовали ли Вы средства у IBKR

Если общий денежный баланс счета дебетовый (т.е. отрицательный), то средства берутся в кредит под процент. Однако заем также возможен, даже если общий денежный баланс является кредитным (т.е. положительным), из-за рассинхронизации или взаимного расчета балансов. Ниже приведены наиболее типичные примеры:

Обзор предлагаемых IBKR CFD на акции

Данная статья содержит вводную информацию о контрактах на разницу (CFD) акций, предлагаемых в IBKR.

Информацию о CFD IBKR на индексы можно найти здесь. Сведения о Forex CFD доступны здесь.

Список тем:

I. Определение CFD

II. Сравнение CFD с базисными активами

III. Особенности сборов и маржи

IV. Пример

V. Материалы по CFD

VI. Часто задаваемые вопросы

Предупреждение о рисках

CFD - это комплексные контракты, несущие высокий риск денежных потерь ввиду кредитного плеча.

67% счетов розничных инвесторов терпят убытки, торгуя CFD через IBKR (UK).

Вам следует убедиться, что Вы понимаете принцип работы CFD и можете позволить себе подвергнуть Ваш капитал такому риску.

Правила ESMA по CFD (только для розничных клиентов)

Европейская служба по ценным бумагам и рынкам (ESMA) ввела новые правила для CFD, вступившие в силу 1 августа 2018 года.

В эти правила входят: 1) ограничения кредитного плеча при открытии позиции по CFD; 2) правило ликвидации согласно марже конкретного счета; и 3) защита счета от отрицательного баланса.

Решение ESMA касается только розничных клиентов. Оно не распространяется на профессиональных клиентов.

Подробнее можно узнать на странице Ввод правил ESMA по CFD в IBKR.

I. Определение CFD на акции

CFD IBKR - это внебиржевые (OTC) контракты, которые дают право на доходность базовой акции, включая дивиденды и корпоративные действия (подробнее о корпоративных действиях по CFD).

Другими словами, это договор между покупателем (Вами) и IBKR на обмен разницей между текущей и будущей стоимостью акции. Если у Вас длинная позиция и разница положительная, то IBKR платит Вам. Если она отрицательная, то Вы платите IBKR.

Торговля CFD IBKR на акции происходит с Вашего маржевого счета, а поэтому Вы можете устанавливать длинные и короткие позиции с кредитными плечом. Цена CFD - это биржевая котировка стоимости базисной акции. Более того, котировки CFD IBKR идентичны Smart-маршрутизированным котировкам акций, которые Вы можете увидеть в Trader Workstation, а IBKR обеспечивает прямой рыночный доступ (DMA) к ним. Подобно акциям, базовый хедж Ваших нерыночных (т.е. лимитных) ордеров будет напрямую отражаться в углубленных данных (deep book) бирж, на которых он находится. Это также значит, что Вы можете размещать ордера на покупку CFD по биду и продавать по аску андерлаинга.

Для сравнения прозрачной модели CFD IBKR с другими, доступными на рынке, ознакомьтесь с Обзором рыночных моделей CFD.

На данный момент IBKR предлагает примерно 7100 CFD на акции, охватывая основные рынки США, Европы и Азии. Составляющие нижеперечисленных крупных индексов также доступны в качестве CFD IBKR на акции. Помимо этого во многих странах компания IBKR поддерживает торговлю ликвидными акциями с низкой капитализацией. Это акции со скорректированной на свободный оборот рыночной капитализацией, составляющей как минимум USD 500 млн., и средней дневной стоимостью от USD 600 тыс. Подробнее на странице Списки продуктов CFD. Скоро будут добавлены и другие страны.

| США | S&P 500, DJA, Nasdaq 100, S&P 400 (средн. кап.), ликвидн. низк. кап. |

| Великобритания | FTSE 350 + ликв. низк. кап. (вкл. IOB) |

| Германия | Dax, MDax, TecDax + ликв. низк. кап. |

| Швейцария | Швейцарская часть STOXX Europe 600 (48 акций) + ликв. низк. кап. |

| Франция | CAC высок. кап., CAC средн. кап. + ликв. низк. кап. |

| Нидерланды | AEX, AMS средн. кап. + ликв. низк. кап. |

| Бельгия | BEL 20, BEL средн. кап. + ликв. низк. кап. |

| Испания | IBEX 35 + ликв. низк. кап. |

| Португалия | PSI 20 |

| Швеция | OMX Stockholm 30 + ликв. низк. кап. |

| Финляндия | OMX Helsinki 25 + ликв. низк. кап. |

| Дания | OMX Copenhagen 30 + ликв. низк. кап. |

| Норвегия | OBX |

| Чехия | PX |

| Япония | Nikkei 225 + ликв. низк. кап. |

| Гонконг | HSI + ликв. низк. кап. |

| Австралия | ASX 200 +ликв. низк. кап. |

| Сингапур* | STI + ликв. низк. кап. |

| Южная Африка | Top 40 + ликв. низк. кап. |

*недоступно жителям Сингапура

II. Сравнение CFD с базисными активами

| ПРЕИМУЩЕСТВА CFD IBKR | НЕДОСТАТКИ CFD IBKR |

|---|---|

| Нет гербовых сборов или налога на финансовые транзакции (Британия, Франция, Бельгия) | Нет права владения |

| Более низкие комиссии и ставки маржи, чем у акций | Комплексные корпоративные действия не всегда повторимы |

| Налоговые льготы по международному соглашению без необходимости требования о возврате | Налог с прибыли может отличаться от акций (уточните у своего налогового консультанта) |

| Не действуют правила дневного трейдинга |

III. Особенности сборов и маржи

CFD IBKR могут оказаться еще более эффективным способом торговли на Европейских фондовых рынках, чем экономичные предложения IBKR по акциям.

Во-первых, по сравнению с акциями, у CFD IBKR низкие комиссии и такие же низкие спреды финансирования:

| ЕВРОПА | CFD | АКЦИИ | |

|---|---|---|---|

| Комиссии | GBP | 0.05% | GBP 6.00 + 0.05%* |

| EUR | 0.05% | 0.10% | |

| Финансирование** | Бенчмарка +/- | 1.50% | 1.50% |

*За ордер + 0.05% при превышении GBP 50,000

**При финансирование CFD - на основе общей стоимости позиции; при финансировании акций - на основе занятой суммы

Чем больше Вы торгуете, тем меньше становятся комиссии по CFD (могут опуститься до 0.02%). Ставки финансирования понижаются для более крупных позиций (плоть до 0.5%). См. Комиссии CFD и Ставки финансирования CFD.

Во-вторых, маржинальные требования CFD ниже, чем у акций. Для розничных клиентов действуют дополнительные маржинальные требования, предписанные европейским надзорным органом ESMA. См. Ввод правил ESMA по CFD в IBKR.

| CFD | АКЦИИ | ||

|---|---|---|---|

| Все | Стандарт | Маржевый портфель | |

| Минимальные маржинальные требования* |

10% |

25% - 50% | 15% |

*Типичная маржа "голубых фишек". Для розничных клиентов действует минимум начальной маржи в 20%. Стандартная внутридневная минимальная маржа 25%; ночью 50%. Отображаемая маржа портфеля - это минимальная маржа (вкл. ночную). Для более волатильных активов действуют повышенные требования.

Подробнее на странице Маржинальные требования CFD.

IV. Рабочий пример (для профессиональных клиентов)

Рассмотрим пример. Доходность Unilever’s Amsterdam за прошлый месяц составила 3.2% (20 торговых дней до 14-го мая 2012), и Вы считаете, что результативность сохранится. Вам нужно открыть позицию в 200,000 EUR и сохранять ее 5 дней. Вы совершаете 10 сделок для ее образования и 10 для закрытия. Ваши затраты составят:

АКЦИИ

| CFD | АКЦИИ | ||

|---|---|---|---|

| Позиция EUR 200,000 | Стандарт | Маржевый портфель | |

| Маржинальное требование | 20,000 | 100,000 | 30,000 |

| Комиссия (в обе стороны) | 200 | 400 | 400 |

| Процентная ставка (упрощенная) | 1.50% | 1.50% | 1.50% |

| Профинансированные объем | 200,000 | 100,000 | 170,000 |

| Профинансированные дни | 5 | 5 | 5 |

| Процентные затраты (упрощенная ставка 1.5%) | 41.67 | 20.83 | 35.42 |

| Общая прямая стоимость (комиссии + процент) | 241.67 | 420.83 | 435.42 |

| Разница стоимости | 74% выше | 80% выше | |

Примечание: Процентные сборы по CFD рассчитываются на основе всей позиции, а по акциям согласно занятой сумме. Для акций и CFD действуют одинаковые ставки.

Тем не менее предположим, что для обеспечения маржи у Вас есть только 20,000 EUR. Если показатели Unilever останутся такими же, как в прошлом месяце, то Ваша потенциальная прибыль составит:

| ВЫГОДА КРЕДИТНОГО ПЛЕЧА | CFD | АКЦИИ | |

|---|---|---|---|

| Доступная маржа | 20,000 | 20,000 | 20,000 |

| Общее вложение | 200,000 | 40,000 | 133,333 |

| Валовая прибыль (5 дней) | 1,600 | 320 | 1,066.66 |

| Комиссии | 200 | 80.00 | 266.67 |

| Процентные затраты (упрощенная ставка 1.5%) | 41.67 | 4.17 | 23.61 |

| Общая прямая стоимость (комиссии + процент) | 241.67 | 84.17 | 290.28 |

| Чистая прибыль (валовая прибыль минус прямая стоимость) | 1,358.33 | 235.83 | 776.39 |

| Сумма дохода по маржинальным инвестициям | 0.07 | 0.01 | 0.04 |

| Разница | 83% меньше прибыли | 43% меньше прибыли | |

| РИСК КРЕДИТНОГО ПЛЕЧА | CFD | АКЦИИ | |

|---|---|---|---|

| Доступная маржа | 20,000 | 20,000 | 20,000 |

| Общее вложение | 200,000 | 40,000 | 133,333 |

| Валовая прибыль (5 дней) | -1,600 | -320 | -1,066.66 |

| Комиссии | 200 | 80.00 | 266.67 |

| Процентные затраты (упрощенная ставка 1.5%) | 41.67 | 4.17 | 23.61 |

| Общая прямая стоимость (комиссии + процент) | 241.67 | 84.17 | 290.28 |

| Чистая прибыль (валовая прибыль минус прямая стоимость) | -1,841.67 | -404.17 | -1,356.94 |

| Разница | 78% меньше убытков | 26% меньше убытков | |

V. Материалы по CFD

Ниже Вы найдете полезные ссылки на более подробную информацию о предлагаемых IBKR CFD:

Также доступен следующий видеоурок:

Как создать сделку с CFD в Trader Workstation

VI. Часто задаваемые вопросы

Какие акции доступны в качестве CFD?

Акции с высоким или средним уровнем капитализации в США, Северной и Западной Европе, Японии. На многих рынках также доступны ликвидные акции с низкой капитализацией. Подробнее на странице Списки продуктов CFD. Скоро будут добавлены и другие страны.

У Вас есть CFD на биржевые и валютные индексы?

Да. См. Индексные CFD IBKR: Факты и частые вопросы и Forex CFD: Факты и частые вопросы.

Как устанавливаются котировки CFD на акции?

Котировки CFD IBKR идентичны Smart-маршрутизированным котировкам базисной акции. IBKR не расширяет спред и не открывает противонаправленные позиции. Подробнее в статье Обзор рыночных моделей CFD.

Могу ли я видеть свои лимитные ордера на бирже?

Да. IBKR обеспечивает прямой рыночный доступ (DMA), благодаря которому базовый хедж Ваших нерыночных (т.е. лимитных) ордеров будет напрямую отражаться в углубленных данных (deep book) бирж, где он находится. Это также значит, что Вы можете размещать ордера на покупку CFD по биду и продавать по аску андерлаинга. Улучшение цены возможно при наличии аналогичного ордера другого клиента с ценой, которая выгоднее доступной на открытых рынках.

Как рассчитывается маржа CFD на акции?

IBKR устанавливает рисковую маржу на основе исторической волатильности каждого базового актива. Минимальная маржа составляет 10%. Большинство CFD IBKR маржируются по этой ставке, зачастую делая CFD выгоднее базовых акций в этом плане/ Для розничных клиентов действуют дополнительные маржинальные требования, предписанные европейским надзорным органом

ESMA. См. Ввод правил ESMA по CFD в IBKR. Отдельные позиции по CFD, а также воздействие на CFD базисных акций не компенсируются портфелем. Концентрированные и особо крупные позиции могут подлежать дополнительной марже. Подробнее на странице Маржинальные требования CFD.

Подлежат ли короткие позиции по CFD на акции вынужденному выкупу?

Да. При сложности/невозможности займа базисной акции обладатель короткой CFD-позиции станет объектом выкупа.

Как поступают с дивидендами и корпоративными действиями?

Экономический эффект от корпоративного действия для владельцев CFD передается таким же образом, как при владении базисным активом. Дивиденды выражаются в виде денежных корректировок, в то время как прочие процессы могут вылиться в корректировку средств, позиции или и того, и другого. Например, если корпоративное действие приводит к изменению количества акций (скажем, обычный или обратный сплит), то в число CFD будет внесена надлежащая поправка. Если в результате действия формируется новое юр. лицо с котирующимися акциями, которые IBKR решает предлагать в качестве CFD, то создаются новые длинные или короткие позиции на соответствующие суммы. Дополнительные сведения можно найти в разделе Корпоративные действия по CFD.

*Обращаем внимание, что в некоторых случаях точная корректировка CFD для комплексных корпоративных действий может быть невозможна. Тогда IBKR может аннулировать CFD до экс-дивидендной даты.

Все ли могут торговать CFD в IBKR?

Торговля CFD IBKR доступна всем клиентам, кроме резидентов США, Канады, Гонконга. Жители Сингапура могут торговать всеми CFD, кроме базирующихся на андерлаингах, которые котируются в Сингапуре. Правила доступности на основе места жительства действуют для всех, независимо от типа инвестора.

Что нужно сделать, чтобы начать торговать CFD через IBKR?

Разрешение на торговлю CFD необходимо активировать в "Управлении счетом", подтвердив прочтение соответствующих уведомлений. Если Ваш счет находится в IBKR LLC, то IBKR создаст новый сегмент счета (с тем же номером и дополнительной приставкой “F”). Получив подтверждение, Вы сможете начать торговлю. F-счет не нужно финансировать отдельно - средства для поддержания маржи CFD будут автоматически переводиться с основного сегмента.

Обязательны ли какие-либо рыночные данные?

Рыночные данные по CFD IBKR на акции - это данные по базисным активам. Поэтому наличие разрешений на получение рыночных данных от соответствующих бирж обязательно. Если у Вас уже есть необходимые разрешения, ничего делать не нужно. При желании торговать CFD на бирже, на рыночные данные которой у Вас пока нет прав, Вы можете активировать их точно так же, как сделали бы для торговли базовыми акциями

Как мои сделки и позиции по CFD отражаются в выписках?

Если Ваш счет находится в IBKR LLC, то его позиции по CFD хранятся на обособленном сегменте, отличающемся от номера основного счета приставкой “F”. Наша система поддерживает как раздельные, так и совмещенные выписки. Вы можете изменить настройки в соответствующем разделе "Управления счетом". CFD на других счетах отображаются в выписке вместе с другими инструментами.

Можно ли перевести CFD-позиции от другого брокера?

IBKR с радостью поможет Вам с переводом позиций по CFD при согласии Вашего стороннего брокера. Поскольку процесс перевода CFD сложнее, чем перевод акций, мы, как правило, требуем, чтобы позиция составляла как минимум 100 000 USD (или эквивалент в другой валюте).

Доступны ли графики для CFD по акциям?

Да.

Какой вид защиты счета действует при торговле CFD в IBKR?

CFD - это контракты, контрагентом которых является IB UK. Торговля ими не ведется на регулируемой бирже, а клиринг не производится в центральной клиринговой палате. Имея IB UK в качестве второй стороны Ваших сделок с CFD, Вы подвергаетесь финансовым и деловым рискам, включая кредитный риск, характерный торговле через IB UK. Стоит помнить, что средства клиентов, в том числе и институциональных, всегда полностью сегрегируются. Компания IB UK участвует в Программе Великобритании по компенсации в сфере финансовых услуг ("FSCS"), а также IB UK не является участницей Корпорации защиты фондовых инвесторов (“SIPC”). Дополнительную информацию о рисках торговли CFD можно найти в Уведомлении IB UK о рисках CFD.

Какие типы счетов IBKR поддерживают торговлю CFD (напр., частный, "Друзья и семья", институциональный и т.д.)?

Все маржевые счета поддерживают торговлю CFD. Наличиные и SIPP-счета - нет.

Каковы максимальные позиции, которые у меня могут быть по конкретному CFD?

Хотя предустановленного лимита нет, помните, что для особо крупных позиций могут действовать повышенные маржинальные требования. Подробнее на странице Маржинальные требования CFD.

CFD можно торговать по телефону?

Нет. В исключительных случаях мы можем согласиться обработать ордер на закрытие по телефону, но ни в коем случае не открытие.

How to determine if you are borrowing funds from IBKR

If the aggregate cash balance in a given account is a debit, or negative, then funds are being borrowed and the loan is subject to interest charges. A loan may still exist, however, even if the aggregate cash balance is a credit, or positive, as a result of balance netting or timing differences. The most common examples of this are as follows:

Overview of IBKR issued Share CFDs

The following article is intended to provide a general introduction to share-based Contracts for Differences (CFDs) issued by IBKR.

For Information on IBKR Index CFDs click here. For Forex CFDs click here. For Precious Metals click here.

Topics covered are as follows:

I. CFD Definition

II. Comparison Between CFDs and Underlying Shares

III. CFD Tax and Margin Advantage

IV. US ETFs

V. CFD Resources

VI. Frequently Asked Questions

Risk Warning

CFDs are complex instruments and come with a high risk of losing money rapidly due to leverage.

61% of retail investor accounts lose money when trading CFDs with IBKR.

You should consider whether you understand how CFDs work and whether you can afford to take the high risk of losing your money.

ESMA Rules for CFDs (Retail Clients of IBKRs European entities, including so-called F segments)

The European Securities and Markets Authority (ESMA) has enacted new CFD rules effective 1st August 2018.

The rules include: 1) leverage limits on the opening of a CFD position; 2) a margin close out rule on a per account basis; and 3) negative balance protection on a per account basis.

The ESMA Decision is only applicable to retail clients. Professional clients are unaffected.

Please refer to the following articles for more detail:

ESMA CFD Rules Implementation at IBKR (UK) and IBKR LLC

ESMA CFD Rules Implementation at IBIE and IBCE

I. Overview

IBKR CFDs are OTC contracts which deliver the return of the underlying stock, including dividends and corporate actions (read more about CFD corporate actions).

Said differently, it is an agreement between the buyer (you) and IBKR to exchange the difference in the current value of a share, and its value at a future time. If you hold a long position and the difference is positive, IBKR pays you. If it is negative, you pay IBKR.

Our Share CFDs offer Direct Market Access (DMA). Our Share CFD quotes are identical to the Smart-routed quotes for shares that you can observe in the Trader Workstation. Similar to shares, your non-marketable (i.e. limit) orders have the underlying hedge directly represented on the deep book of those exchanges at which it trades. This also means that you can place orders to buy the CFD at the underlying bid and sell at the offer.

To compare IBKR’s transparent CFD model to others available in the market please see our Overview of CFD Market Models.

We currently offer approximately 8500 Share CFDs covering the principal markets in the US, Europe and Asia. Eligible shares have minimum market capitalization of USD 500 million and median daily trading value of at least USD 600 thousand. Please see CFD Product Listings for more detail.

Most order types are available for CFDs, including auction orders and IBKR Algos.

CFDs on US share can also be traded during extended exchange hours and overnight. Other CFDs are traded during regular hours.

II. Comparison Between CFDs and Underlying Shares

| BENEFITS of IBKR CFDs | DRAWBACKS of IBKR CFDs |

|---|---|

| No stamp duty or financial transaction tax (UK, France, Belgium, Spain) | No ownership rights |

| Generally lower margin rates than shares* | Complex corporate actions may not always be exactly replicable |

| Tax treaty rates for dividends without need for reclaim | Taxation of gains may differ from shares (please consult your tax advisor) |

| Exemption from day trading rules | |

| US ETFs tradable as CFDs** |

*IB LLC and IB-UK accounts.

**EEA area clients cannot trade US ETFs directly, as they do not publish KIDs.

III. CFD Tax and Margin Advantage

Where stamp duty or financial transaction tax is applied, currently in the UK (0.5%), France (0.3%), Belgium (0.35%) and Spain (0.2%), it has a substantially detrimental impact on returns, particular in an active trading strategy. The taxes are levied on buy-trades, so each time you open a long, or close a short position, you will incur tax at the rates described above.

The amount of available leverage also significantly impacts returns. For European IBKR entities, margin requirements are risk-based for both stocks and CFDs, and therefore generally the same. IB-UK and IB LLC accounts however are subject to Reg T requirements, which limit available leverage to 2:1 for positions held overnight.

To illustrate, let's assume that you have 20,000 to invest and wish to leverage your investment fully. Let's also assume that you hold your positions overnight and that you trade in and out of positions 5 times in a month.

Let's finally assume that your strategy is successful and that you have earned a 5% return on your gross (fully leveraged) investment.

The table below shows the calculation in detail for a UK security. The calculations for France, Belgium and Spain are identical, except for the tax rates applied.

| UK CFD | UK Stock | UK Stock | |

|---|---|---|---|

| All Entities |

EU Account

|

IB LLC or IBUK Acct

|

|

| Tax Rate | 0% | 0.50% | 0.50% |

| Tax Basis | N/A | Buy Orders | Buy Orders |

| # of Round trips | 5 | 5 | 5 |

| Commission rate | 0.05% | 0.05% | 0.05% |

| Overnight Margin | 20% | 20% | 50% |

| Financing Rate | 1.508% | 1.508% | 1.508% |

| Days Held | 30 | 30 | 30 |

| Gross Rate of Return | 5% | 5% | 5% |

| Investment | 100,000 | 100,000 | 40,000 |

| Amount Financed | 100,000 | 80,000 | 20,000 |

| Own Capital | 20,000 | 20,000 | 20,000 |

| Tax on Purchase | 0.00 | 2,500.00 | 1,000.00 |

| Round-trip Commissions | 500.00 | 500.00 | 200.00 |

| Financing | 123.95 | 99.16 | 24.79 |

| Total Costs | 623.95 | 3099.16 | 1224.79 |

| Gross Return | 5,000 | 5,000 | 2,000 |

| Return after Costs | 4,376.05 | 1,900.84 | 775.21 |

| Difference | -57% | -82% |

The following table summarizes the reduction in return for a stock investment, by country where tax is applied, compared to a CFD investment, given the above assumptions.

| Stock Return vs cfD | Tax Rate | EU Account | IB LLC or IBUK Acct |

|---|---|---|---|

| UK | 0.50% | -57% | -82% |

| France | 0.30% | -34% | -73% |

| Belgium | 0.35% | -39% | -75% |

| Spain | 0.20% | -22% | -69% |

IV. US ETFs

EEA area residents who are retail investors must be provided with a key information document (KID) for all investment products. US ETF issuers do not generally provide KIDs, and US ETFs are therefore not available to EEA retail investors.

CFDs on such ETFs are permitted however, as they are derivatives for which KIDs are available.

Like for all share CFDs, the reference price for CFDs on ETFs is the exchange-quoted, SMART-routed price of the underlying ETF, ensuring economics that are identical to trading the underlying ETF.

V. Extended and Overnight Hours

US CFDs can be traded from 04:00 to 20:00EST, and the again overnight from 20:00 to 03:30 the following day. Trades in the overnight session are attributed to the day when the session ends, even if a trade is entered before midnight the previous day. This has implications for corporate actions and financing.

Trades entered before midnight on the day before ex-date will not have a dividend entitlement. Trades before midnight will settle as if they had been traded the following day, delaying the start of financing.

VI. CFD Resources

Below are some useful links with more detailed information on IBKR’s CFD offering:

The following video tutorial is also available:

How to Place a CFD Trade on the Trader Workstation

VII. Frequently Asked Questions

What Stocks are available as CFDs?

Large and Mid-Cap stocks in the US, Western Europe, Nordic and Japan. Liquid Small Cap stocks are also available in many markets. Please see CFD Product Listings for more detail. More countries will be added in the near future.

Do you have CFDs on other asset classes?

Yes. Please see IBKR Index CFDs - Facts and Q&A, Forex CFDs - Facts and Q&A and Metals CFDs - Facts and Q&A.

How do you determine your Share CFD quotes?

IBKR CFD quotes are identical to the Smart routed quotes for the underlying share. IBKR does not widen the spread or hold positions against you. To learn more please go to Overview of CFD Market Models.

Can I see my limit orders reflected on the exchange?

Yes. IBKR offers Direct market Access (DMA) whereby your non-marketable (i.e. limit) orders have the underlying hedges directly represented on the deep books of the exchanges on which they trade. This also means that you can place orders to buy the CFD at the underlying bid and sell at the offer. In addition, you may also receive price improvement if another client's order crosses yours at a better price than is available on public markets.

How do you determine margins for Share CFDs?

IBKR establishes risk-based margin requirements based on the historical volatility of each underlying share. The minimum margin is 10%, making CFDs more margin-efficient than trading the underlying share in many cases. Retail investors are subject to additional margin requirements mandated by the European regulators. There are no portfolio off-sets between individual CFD positions or between CFDs and exposures to the underlying share. Concentrated positions and very large positions may be subject to additional margin. Please refer to CFD Margin Requirements for more detail.

Are short Share CFDs subject to forced buy-in?

Yes. In the event the underlying stock becomes difficult or impossible to borrow, the holder of the short CFD position may become subject to buy-in.

How do you handle dividends and corporate actions?

IBKR will generally reflect the economic effect of the corporate action for CFD holders as if they had been holding the underlying security. Dividends are reflected as cash adjustments, while other actions may be reflected through either cash or position adjustments, or both. For example, where the corporate action results in a change of the number of shares (e.g. stock-split, reverse stock split), the number of CFDs will be adjusted accordingly. Where the action results in a new entity with listed shares, and IBKR decides to offer these as CFDs, then new long or short positions will be created in the appropriate amount. For an overview please CFD Corporate Actions.

*Please note that in some cases it may not be possible to accurately adjust the CFD for a complex corporate action such as some mergers. In these cases IBKR may terminate the CFD prior to the ex-date.

Can anyone trade IBKR CFDs?

All clients can trade IBKR CFDs, except residents of the USA, Canada, Hong Kong, New Zealand and Israel. There are no exemptions based on investor type to the residency based exclusions.

What do I need to do to start trading CFDs with IBKR?

You need to set up trading permission for CFDs in Client Portal, and agree to the relevant disclosures. If your account is with IBKR (UK) or with IBKR LLC, IBKR will then set up a new account segment (identified with your existing account number plus the suffix “F”). Once the set-up is confirmed you can begin to trade. You do not need to fund the F-account separately, funds will be automatically transferred to meet CFD initial margin requirements from your main account.

If your account is with another IBKR entity, only the permission is required; an additional account segment is not necessary.

Are there any market data requirements?

The market data for IBKR Share CFDs is the market data for the underlying shares. It is therefore necessary to have market data permissions for the relevant exchanges. If you already have market data permissions for an exchange for trading the shares, you do not need to do anything. If you want to trade CFDs on an exchange for which you do not currently have market data permissions, you can set up the permissions in the same way as you would if you planned to trade the underlying shares.

How are my CFD trades and positions reflected in my statements?

If you are a client of IBKR (U.K.) or IBKR LLC, your CFD positions are held in a separate account segment identified by your primary account number with the suffix “F”. You can choose to view Activity Statements for the F-segment either separately or consolidated with your main account. You can make the choice in the statement window in Client Portal.

If you are a client of other IBKR entities, there is no separate segment. You can view your positions normally alongside your non-CFD positions.

Can I transfer in CFD positions from another broker?

IBKR does not facilitate the transfer of CFD positions at this time.

Are charts available for Share CFDs?

Yes.

In what type of IBKR accounts can I trade CFDs e.g., Individual, Friends and Family, Institutional, etc.?

All margin and cash accounts are eligible for CFD trading.

What are the maximum a positions I can have in a specific CFD?

There is no pre-set limit. Bear in mind however that very large positions may be subject to increased margin requirements. Please refer to CFD Margin Requirements for more detail.

Can I trade CFDs over the phone?

No. In exceptional cases we may agree to process closing orders over the phone, but never opening orders.

Cash Sweeps

These regulations further require that all securities transactions be effected and margined in the securities segment of the Universal account and commodities transactions in the commodities segment.1 While the regulations allow for the custody of fully-paid securities positions in the commodities segment as margin collateral, IB does not do so, thereby limiting their hypothecation to the more restrictive rules of the SEC. Given the regulations and policies which direct the decision to hold positions in one segment vs. the other, cash remains the only asset eligible to be transferred between the two and for which customer discretion is provided.

Outlined below is a discussion as to the cash sweep options offered, the process for selecting an option as well as selection considerations.

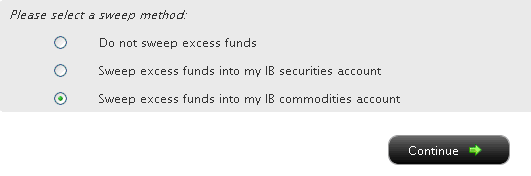

You may then select the radio button alongside the option of your choice and select the Continue button. Your choice will take effect as of the next business day and will remain in effect until a different option has been selected. Note that subject to the trading permission settings noted above, there is no restriction upon when or how often you may change your sweep method.

A Comparison of U.S. Segregation Models

Why does the "price" on hard to borrow stocks not agree to the closing price of the stock?

In determining the cash deposit required to collateralize a stock borrow position, the general industry convention is for the lender to require a deposit equal to 102% of the prior business day's** settlement price, rounded up to the nearest whole dollar and then multiplied by the number of shares borrowed. As borrow rates are determined based upon the value of the loan collateral, this convention impacts the cost of maintaining the short position, with the impact being most significant in the case of low-priced and hard-to-borrow shares. Note, for shares not denominated in USD the calculation will differ. Find below a table summarizing the calculations per currency:

| Currency | Calculation Method |

| USD | 102%; rounded up to the nearest dollar |

| CAD | 102%; rounded up to the nearest dollar |

| EUR | 105%; rounded up to the nearest cent |

| CHF | 105%; rounded up to the nearest rappen |

| GBP | 105%; rounded up to the nearest pence |

| HKD | 105%; rounded up to the nearest cent |

For US Treasuries and corporate bonds, the collateral amount on which the borrow fee is charged will include the accrued interest.

Account holders may view this adjusted price for a given transaction in the "Borrow Fee Details" section of the daily account statement. Two examples of this collateral calculation and its impact upon borrow fees are provided below.

Example 1

Sell short 100,000 shares of ABC at a price of $1.50

Short sale proceeds received = $150,000.00

Assume the price of ABC falls to $0.25 and the stock has a borrow fee rate of 50%

Short stock collateral value calculation

Price = 0.25 x 102% = 0.255; round up to $1.00

Value = 100,000 shares x $1.00 = $100,000.00

Borrow fee = $100,000 x 50% / 360 days in year = $138.89 per day

Assuming the account holder's cash balance does not include proceeds from any other short sale transaction then this borrow fee will not be offset by any credit interest on the short sale proceeds as the balance does not exceed the minimum $100,000 Tier 1 threshold necessary to accrue interest.

Example 2 (EUR denominated stock)

Sell short 100,000 shares of ABC at a price of EUR 1.50

Assume a prior business day's close price of EUR 1.55 and a borrow fee rate of 50%

Short stock collateral value calculation

Price = EUR 1.55 x 105% = 1.6275; round up to EUR 1.63

Value = 100,000 shares x 1.63 = $163,000.00

Borrow fee = EUR 163,000 x 50% / 360 days in year = EUR 226.38 per day

** Please note, Saturdays and Sundays are treated as a Friday and will use Thursday's settlement price to calculate the required deposit.