Domande frequenti sul Programma di ottimizzazione del rendimento delle azioni

Qual è l'obiettivo del Programma di Ottimizzazione del Rendimento delle Azioni?

Il Programma di ottimizzazione del rendimento delle azioni rappresenta un’opportunità per i nostri clienti di un guadagno aggiuntivo sulle posizioni relative a titoli che sarebbero altrimenti segregati (ossia titoli interamente liberati e con margine in eccesso) e per i quali invece IBKR riceve il permesso di prestarli a terzi. I clienti che partecipano al programma riceveranno una garanzia (in titoli del Tesoro statunitensi oppure in contanti) a tutela della restituzione del prestito azionario al momento della sua scadenza.

Quali sono i titoli pagati interamente e quelli con margine in eccesso?

I titoli interamente liberati sono titoli presenti nel conto di un cliente che sono stati pagati per intero. I titoli con margine in eccesso sono titoli che non sono stati pagati per intero ma il cui valore di mercato supera del 140% il saldo del margine di deficit di un cliente.

In che modo il cliente riceverà un guadagno per una qualsiasi transazione di prestito tramite il Programma di Ottimizzazione del Rendimento delle Azioni?

Il guadagno ricevuto dal cliente in cambio del prestito di azioni dipenderà dai tassi stabiliti nel mercato del prestito di titoli over-the-counter. Questi tassi possono variare in maniera notevole e non solo in base ad uno specifico titolo prestato, ma anche rispetto alla data del prestito. In generale IBKR paga l’interesse dei partecipanti sulla garanzia in contanti ad un tasso che si avvicina al 50% dell’ammontare guadagnato da IBKR per il prestito delle azioni.

In che modo viene stabilito l’ammontare della garanzia in contanti per un determinato prestito?

La garanzia sottostante il titolo prestato (sia essa in titoli del Tesoro statunitensi o in contanti) ed usata per stabilire il pagamento degli interessi viene determinata usando un metodo convenzionale nel settore finanziario: il prezzo di chiusura di un titolo viene moltiplicato per una data percentuale (in genere fra il 102-105%) e viene poi arrotondato per eccesso in dollari/cent/pence/ecc. Esistono differenti convenzioni nel settore a seconda della valuta utilizzata. Esempio: il prestito di 100 azioni di un titolo in dollari che ha chiuso a 59.24 USD sarà uguale a 6,100 USD (ossia 59.24 USD x 1.02 = 60.4248 USD; arrotondato per eccesso a 61 USD e poi moltiplicato per 100). Qui di seguito uno schema che illustra le diverse convenzioni nel settore finanziario a secondo della valuta:

| USD | 102%; arrotondato per eccesso alla cifra intera più vicina al dollaro canadese |

| CAD | 102%; arrotondato per eccesso alla cifra intera più vicina al dollaro canadese |

| EUR | 105%; arrotondato per eccesso alla cifra intera più vicina all'euro |

| CHF | 105%; arrotondato per eccesso alla cifra intera più vicina al centesimo (rappen) di franco svizzero |

| GBP | 105%; arrotondato per eccesso alla cifra intera più vicina al pence |

| HKD | 105%; arrotondato per eccesso alla cifra intera più vicina all'euro |

Per maggiori informazioni ti invitiamo a consultare l’articolo KB1146.

Come e dove viene detenuta la garanzia per i prestiti nel Programma di Ottimizzazione del Rendimento delle Azioni?

Per i clienti di IBLLC la garanzia verrà detenuta sotto forma di contante oppure di titoli del tesoro statunitensi e verrà trasferita per essere custodita al sicuro presso IBRK Securities Services LLC "IBKRSS", società affiliata di IBKR. La garanzia per i tuoi prestiti previsti dal Programma verranno detenuti da IBKRSS in un conto a tuo beneficio presso il quale avrai una priorità circa gli interessi sui titoli. Nel caso di default di IBLLC, avrai modo di accedere alla garanzia direttamente tramite IBKRSS, senza dover passare per IBLLC. Per maggiori informazioni ti invitiamo a consultare il documento Securities Account Control Agreement disponibile qui. Per coloro che non sono clienti di IBLLC la garanzia verrà detenuta e protetta dall'entità che gestisce il conto. Ad esempio nel caso dei conti presso IBIE, la garanzia verrà detenuta e protetta dalla stessa IBIE.

In che maniera fattori quali le vendite di tipo “long”, il trasferimento di titoli prestati attraverso il Programma di Ottimizzazione del Rendimento delle Azioni oppure la cancellazione dal programma possono influenzare gli interessi?

Gli interessi smettono di maturare a partire dal giorno lavorativo successivo a quello del trading (T+1). Gli interessi inoltre smettono di maturare il giorno lavorativo successivo al trasferimento dell’ordine o al giorno in cui ci si cancella dal programma.

Quali sono i requisiti per essere idonei alla partecipazione nel Programma di Ottimizzazione del Rendimento delle Azioni di IBKR?

| ENTITÀ IDONEE |

| IB LLC |

| IB UK (esclusi i conti SIPP) |

| IB IE |

| IB CE |

| IB HK |

| IB Canada (esclusi i conti RRSP/TFSA) |

| IB Singapore |

| TIPOLOGIE DI CONTO IDONEE |

| Conto di liquidità (capitale minimo superiore ai 50,000 USD al momento dell’iscrizione) |

| Conto a margine |

| Consulente finanziario per i conti cliente* |

| Conto Introducing Broker: sia per broker confidenziali che per broker non confidenziali* |

| Conto Introducing Broker Omnibus |

| Conti con limite di trading indipendente (STL) |

*I conti iscritti al programma devo rispettare i criteri relativi al capitale minimo necessario per un conto a margine o un conto liquidità.

I clienti di IB Japan, IB Europe SARL, IBKR Australia e IB India non sono ritenuti idonei. I clienti giapponesi e indiani che hanno conti presso IB LLC sono invece ritenuti idonei.

Inoltre i conti cliente per Financial Advisor, quelli per IB Broker confidenziale e i conti Omnibus che rispettano i criteri stabiliti potranno partecipare al programma. Nel caso dei conti confidenziali IBrokers, saranno i clienti stessi a dover firmare gli accordi. Per i conti Omnibus invece sarà il broker a firmare l’accordo.

I conti IRA rispondono ai criteri per poter partecipare al il Programma di Ottimizzazione del Rendimento delle Azioni?

Sì.

Le partizioni di conti IRA gestite da Interactive Brokers Asset Management possono partecipare al Programma di Ottimizzazione del Rendimento delle Azioni?

No.

I conti UK SIPP possono partecipare al Programma di Ottimizzazione del Rendimento delle Azioni??

No.

Cosa succede se il capitale di un cliente che possiede un conto di liquidità scende al di sotto della soglia richiesta (50,000 USD)?

Il conto di liquidità deve rispettare il capitale minimo richiesto esclusivamente al momento dell’iscrizione al programma. Se successivamente il capitale dovesse scendere al di sotto della soglia, non ci saranno conseguenze sui prestiti esistenti o sulla capacità di avviarne di nuovi.

Come posso fare per iscrivermi al il Programma di Ottimizzazione del Rendimento delle Azioni?

Per iscriverti dovrai accedere al Portale Clienti. Dopo aver completato l'accesso, clicca su menu Utenti(l'icona visibile nell'angolo in alto a destra) e quindi seleziona la voce Impostazioni. Quindi nella sezione Impostazioni Conto, troverai la sezione Trading e clicca su Programma di Ottimizzazione del Rendimento delle Azioni per iscriverti. Ti verranno presentati dei moduli e le informative necessari per l'iscrizione al programma. Una volta che avrai riletto con cura e firmato i moduli, la tua richiesta verrà inviata per essere elaborata. In genere ci vorranno dalle 24 alle 48 ore prima che l’iscrizione venga attivata.

Come fare per concludere la partecipazione al Programma di Ottimizzazione del Rendimento delle Azioni??

Per disdire l'iscrizione accedi al Portale Clienti. Dopo aver completato l'accesso, clicca su menu Utenti (l'icona visibile nell'angolo in alto a destra) e quindi seleziona la voce Impostazioni. Nella sezione Impostazioni Conto troverai la voce Trading, quindi clicca sul Programma di Ottimizzazione del Rendimento delle Azioni e segui i passaggi richiesti. La tua richiesta verrà quindi inviata per essere processata. Le richieste relative all'annullamento dell'iscrizione vengono in genere processate alla fine della giornata lavorativa.

Se un conto viene iscritto e successivamente viene cancellato dal programma, quando sarà possibile effettuare nuovamente l’iscrizione?

Dovrà passare un minimo di 90 giorni. Dopo tale periodo sarà possibile iscrivere nuovamente il conto.

Quali tipi di posizioni sui titoli è possibile prestare?

| Mercato USA | Mercato UE | Mercato di Hong Kong | Mercato del Canada |

| Azioni ordinarie (quotate in borsa, PINK e OTCBB) | Azioni ordinarie (quotate in borsa) | Azioni ordinarie (quotate in borsa) | Azioni ordinarie (quotate in borsa) |

| ETF | ETF | ETF | ETF |

| Azioni privilegiate | Azioni privilegiate | Azioni privilegiate | Azioni privilegiate |

| Obbligazioni societarie* |

*I bond municipali non sono idonei.

Ci sono restrizioni sul prestito di titoli che vengono scambiati nel mercato secondario a seguito di un’offerta pubblica iniziale?

No, a patto che sul conto non vi siano restrizioni relative ai titoli idonei detenuti.

In che modo IBKR determina l’ammontare delle azioni idonee per il prestito?

Il primo passo è quello di stabilire il valore dei titoli, se del caso, per i quali IBKR mantiene un’ipoteca di margine e che la compagnia può prestare senza la partecipazione del cliente nel Programma di ottimizzazione del rendimento delle azioni. Uno broker che finanzi l’acquisto di titoli per conto di un cliente attraverso un prestito a margine ha, in base alla normativa, la facoltà di dare in prestito oppure impegnare come garanzia i titoli del suo cliente per un ammontare che può raggiungere il 140% del saldo di credito liquido. Per esempio, se un cliente ha un saldo liquido di 50,000 USD e acquista titoli per un valore di mercato di 100,000 USD, il saldo di debito (o di prestito) sarà di 50,000 USD e il broker ha un’ipoteca del 140% di quel saldo oppure 70,000 USD in titoli. L’espressione “titoli con margine in eccesso” indicherà qualunque titolo detenuto dal cliente in eccesso rispetto a quell’ammontare (30,000 USD nel caso dell’esempio illustrato) e questi titoli devono essere segregati a meno che il cliente non fornisca a IB l’autorizzazione al prestito tramite il Programma di ottimizzazione del rendimento delle azioni.

Il saldo di debito viene stabilito convertendo tutti i saldi liquidi in valute diverse dal dollaro americano (USD) e successivamente uscendo da qualunque vendita allo scoperto (convertiti in dollari americani se necessario). Se il risultato è negativo, IB potrà liberare fino al 140% di quella cifra negativa. Inoltre i saldi liquidi mantenuti nei segmenti commodity oppure per spot metalli e CFD non verranno presi in considerazione. Per una spiegazione dettagliata potrai consultare questa pagina.

ESEMPIO 1. Un cliente ha una posizione long di 100,000 EUR in un conto che ha come valuta di base il dollaro americano e con un tasso EUR/USD del 1,40. Il cliente acquista titoli in USD per il valore di 112,000 USD (equivalenti a 80,000 EUR). Tutti i titoli vengono considerati interamente liberati in quanto il saldo di liquidità convertito in USD è un debito.

| Componente | EUR | USD | Valuta base (USD) |

| Liquidità | 100.000 | (112.000) | 28.000 USD |

| Titoli long | 112.000 USD | 112.000 USD | |

| VLN | 140.000 USD |

ESEMPIO 2. Un cliente ha: una disponibilità liquida di 80,000 USD; possiede una posizione long di 100,000 USD e una short di 100,000 USD. I titoli long per un totale di 28,000 USD sono ritenuti titoli a margine e la somma rimanente di 72,000 USD rappresenta i titoli con margine in eccesso. Questa cifra viene stabilita sottraendo i proventi dei titoli short dal saldo di liquidità (80,000 USD -100,000 USD) e moltiplicando il debito per 140% (20,000 USD x 1.4 = 28,000 USD).

| Componente | Valuta base (USD) |

| Liquidità | 80.000 USD |

| Titoli long | 100.000 USD |

| Titoli short | (100.000 USD) |

| VLN | 80.000 USD |

IBKR darà in prestito tutte le azioni ritenute idonee?

Non ci sono garanzie riguardo il fatto che tutte le azioni ritenute idonee in un conto verranno prestate attraverso il Programma di ottimizzazione del rendimento delle azioni in quanto potrebbe non esserci un mercato con un tasso vantaggioso per alcuni titoli oppure IBKR potrebbe non avere accesso al mercato con dei prestatori disponibili e infine IBKR potrebbe decidere di non voler prestare le tue azioni.

I prestiti del Programma di Ottimizzazione del Rendimento delle Azioni vengo fatti solo in incrementi di 100?

No. I prestiti possono avvenire in qualunque quantità intera di azioni sebbene esternamente prestiamo soltanto in multipli di 100 azioni. Esiste perciò la possibilità per noi di prestare 75 azioni da un cliente e 25 da un altro, nel caso in cui la domanda esterna sia di ottenere in prestito 100 azioni.

Come vengono allocati i prestiti fra clienti quando l’offerta di azioni disponibili per il prestito eccede la domanda?

Nel caso in cui la domanda per il prestito di un certo titolo sia inferiore all’offerta di azioni disponibili al prestito dei partecipanti al nostro Programma di ottimizzazione del rendimento delle azioni, i prestiti verranno allocati su base pro rata. Ad esempio, se l’offerta aggregata del Programma di ottimizzazione del rendimento delle azioni è di 20.000 azioni di un titolo X e la domanda per il titolo X è pari a 10.000, ciascun cliente avrà la possibilità di prestare il 50% delle sue azioni.

Le azioni verranno prestate solo ad altri clienti di IBKR oppure anche a terzi?

Le azioni potranno essere prestate sia a clienti di IBKR che a terzi.

Chi partecipa al Programma di Ottimizzazione del Rendimento delle Azioni può stabilire quali azioni di IBKR verranno prestate?

No. Il programma è interamente gestito da IBKR. La nostra compagnia anzitutto determina quali titoli prestare, titoli che è autorizzata in virtù dell’ipoteca sul prestito a margine. In un secondo momento, a discrezione di IBKR, verrà stabilito quali dei titoli interamente liberati o quelli a margine in eccesso sarà possibile prestare e per quali avviare un prestito.

Ci sono restrizioni sulla vendita di titoli che sono stati prestati attraverso il Programma di Ottimizzazione del Rendimento delle Azioni?

Le azioni prestate possono essere vendute in qualsiasi momento e senza alcuna restrizione. Le azioni non devono essere restituite in tempo per il regolamento della vendita e i proventi della vendita vengono accreditati sul conto del cliente secondo la normale data di regolamento. Inoltre, il prestito verrà terminato all’apertura del giorno lavorativo successivo al giorno in cui è stato venduto il titolo.

Un cliente ha la facoltà di scrivere call coperte su titoli che sono stati prestati attraverso il Programma di Ottimizzazione del Rendimento delle Azioni e ricevere il trattamento di margine per una call coperta?

Sì. Il prestito di un titolo non ha alcun impatto sui requisiti di margine su base scoperta o hedge, questo perché il prestatore trattiene l’esposizione a qualunque perdita o guadagno associati con la posizione prestata.

Cosa accade al titolo che è soggetto ad un prestito e che successivamente viene consegnato contro un’assegnazione call o un esercizio put?

Il prestito verrà terminato sul T+1 dell’azione (trade, assegnazione, esercizio) che ha chiuso o ridotto la posizione.

Cosa succede ad un titolo che è soggetto ad un prestito e successivamente viene sospeso dal trading?

Un’interruzione non ha alcun impatto diretto sulla capacità di prestare il titolo e fino a quando IBK potrà continuare a prestare il titolo, questo prestito rimarrà valido indipendentemente dalla sospensione del titolo.

La liquidità in garanzia per un prestito può essere tolta al segmento commodity per coprire un margine e/o una variazione?

No. La liquidità in garanzia che assicura un prestito non ha alcun impatto sul margine o sul finanziamento.

Cosa succede se uno dei partecipanti al programma avvia un presto a margine o aumenta il saldo di prestito esistente?

Se un cliente detiene dei titoli interamente liberati che sono stati prestati attraverso il Programma di Ottimizzazione del Rendimento delle Azioni e successivamente avvia un prestito a margine, il prestito verrà terminato in quanto i titoli non sono considerati come titoli con margine in eccesso. Per lo stesso principio, se un cliente detiene titoli con margine in eccesso che sono stati prestati attraverso il Programma e aumenta il prestito a margine esistente, il prestito potrà essere terminato nella misura in cui i titoli non sono più idonei per essere considerati come titoli di margine in eccesso.

In quali circostanze verrà terminato il prestito di un determinato titolo?

A titolo illustrativo un prestito sui titoli verrà terminato automaticamente qualora si verificassero le seguenti condizioni:

- Se il cliente decide di porre fine alla sua partecipazione al programma

- Trasferimento di azioni

- Prestito di un certo numero di azioni

- Vendita delle azioni

- Assegnazione call/esercizio put

- Chiusura del conto

I partecipanti al Programma di Ottimizzazione del Rendimento delle Azioni riceveranno i dividendi sulle azioni prestate?

Le azioni del Programma di ottimizzazione del rendimento che vengono prestate vengono in genere tolte al cliente che le ha prese in prestito prima della data di stacco della cedola in modo da poter ottenere il dividendo ed evitare dei pagamenti in lieu (PIL) dei dividendi. Tuttavia sarà comunque possibile ricevere un PIL.

I partecipanti al Programma di Ottimizzazione del Rendimento delle Azioni mantengono i diritti di voto per le azioni prestate?

No. Il cliente che prende in prestito i titoli ha il diritto di votare o fornire il consenso per i titoli se la data di iscrizione oppure la scadenza per la votazione (o per dare il proprio consenso o qualunque altra azione) cadono nei termini di durata del prestito.

I partecipanti al Programma di Ottimizzazione del Rendimento delle Azioni ricevono diritti, warrant e azioni spin-off sulle azioni prestate?

Sì. Il prestatore dei titoli riceverà qualunque diritto, warrant, azioni spin-off e distribuzioni effettuate sui titoli prestati.

Come vengono rappresentati i prestiti nei resoconti sull’attività?

Le garanzie per i prestiti, azioni in sospeso, le attività e i redditi vengono riportati nelle seguenti 6 sezioni del resoconto:

1. Resoconto liquidità – indica il saldo di liquidità a garanzia iniziale (sia in titoli del tesoro statunitensi o contanti), la variazione netta risultante dall’attività di prestito (di segno positivo se dei nuovi prestiti vengono avviati; negativo, in caso di redditi netti) e il saldo di liquidità finale.

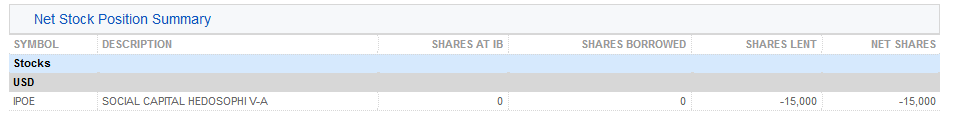

2. Sintesi Posizioni sui titoli – Per ciascun titolo viene indicato il numero totale di azioni nel conto IBKR, il numero di azioni avute in prestito, il numero di azioni prestate e le azioni nette (=azioni presso IB + azioni avute in prestito – azioni prestate).

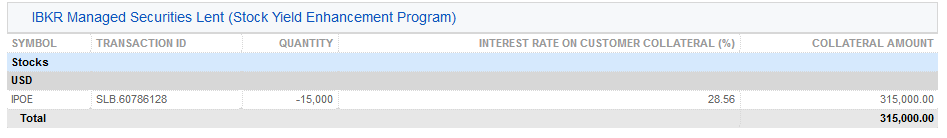

3. Titoli gestiti da IBKR dati in prestito (Programma di ottimizzazione del rendimento delle azioni) – per ciascun titolo ceduto in prestito tramite il Programma di Ottimizzazione del Rendimento delle Azioni elenca la quantità di azioni cedute in prestito e il tasso d'interesse (%).

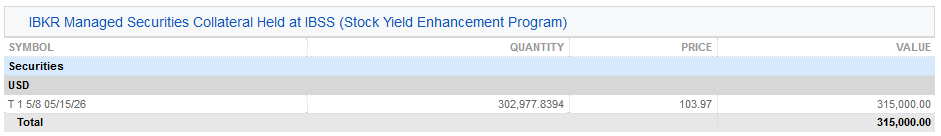

3a. Titoli garanzia gestiti da IBKR e detenuti da IBSS (Programma di ottimizzazione del rendimento delle azioni) – I clienti di IBLLC vedranno una sezione aggiuntiva sul loro resoconto che mostra nello specifico i titoli del Tesoro statunitensi detenuti come garanzia, indicando inoltre quantità, prezzo e valore totale a protezione delle azioni prestate.

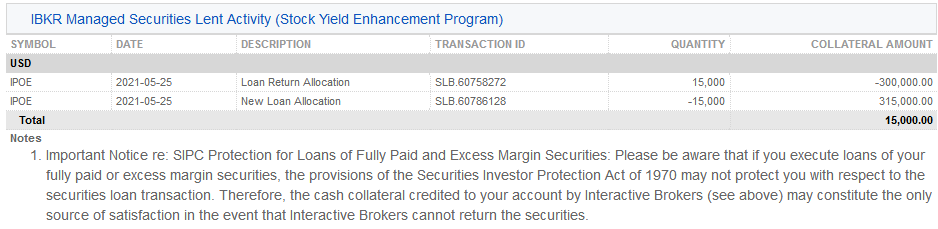

4. Attività di cessione in prestito titoli gestiti da IBKR (Programma di ottimizzazione del rendimento delle azioni) – indica i dettagli dell'attività di prestito di ciascun titolo, compresi le allocazioni del rendimento del prestito (ovvero, i prestiti terminati); le nuove allocazioni (ovvero, i prestiti disposti); la quantità di azioni; il tasso d'interesse netto (%); il tasso d'interesse sulla garanzia del cliente (%) e l'importo della garanzia.

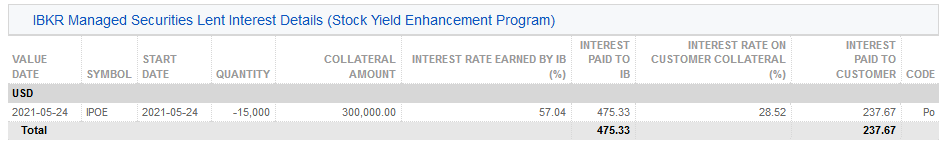

5. Informazioni sugli interessi relativi ai titoli in prestito e gestiti da IBKR (Programma di ottimizzazione del rendimento delle azioni) – indica i dettagli in base al singolo prestito, compresi il tasso d'interesse maturato da IB (%); il reddito percepito da IB (rappresenta il reddito complessivo percepito da IB dal prestito, equivalente a {importo della garanzia * tasso d'interesse}/360); il tasso d'interesse sulla garanzia del cliente (rappresenta circa metà del reddito percepito da IB sul prestito) e l'interesse corrisposto al cliente (rappresenta il reddito da interessi percepito sulla garanzia del cliente).

Nota: questa sezione non sarà visualizzata se l'interesse maturato percepito dal cliente eccede la cifra di 1 dollaro per il periodo del rendiconto.

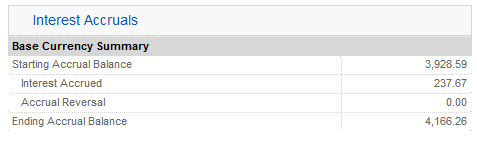

6. Interessi maturati – il reddito da interessi è calcolato qui come interesse maturato e trattato come qualunque altro interesse maturato (aggregato ma visualizzato solamente come maturazione se eccedente la cifra di 1 dollari e registrato sulla liquidità mensile). Ai fini della dichiarazione di fine anno, questo reddito da interessi sarà registrato sul modulo 1099 emesso per i contribuenti statunitensi.

Come vengono stabiliti i prezzi di chiusura per le opzioni di titoli quotati statunitensi?

I prezzi che IB utilizza per le opzioni di titoli quotati statunitensi alla chiusura giornaliera delle contrattazioni (sia sull’applicazione TWS che nei comunicati) provengono dalla Options Clearing Corporation (OCC). In quanto unica stanza di compensazione per questo tipo di prodotti, la OCC genera il prezzo di chiusura per ciascun contratto relativo alle opzioni in modo da poter calcolare il margine richiesto ai propri membri (in questo caso IB), per conto dei quali garantisce la solvibilità e l’integrità del mercato. La OCC inoltre fornisce gli scenari di rischio utilizzati dai broker che gestiscono conti a margine di portafoglio.

È importante considerare che i prezzi generati dalla OCC vengono modificati e potrebbero non riflettere il prezzo di chiusura secondo quanto diffuso dalle parti coinvolte negli scambi. I prezzi vengono modificati essenzialmente perché non esiste una sola quotazione per le opzioni, molte delle quali sono quotate su più listini e scambiate in 7 borse d’affari (potrebbero quindi esserci, ogni giorno, 7 prezzi differenti tra cui dover scegliere quello ufficiale). Per questo la OCC crea un prezzo unico alla chiusura delle contrattazioni che è coerente, in teoria, con quanto avvenuto in tutte le borse d’affari. Questo prezzo viene inoltre ricontrollato per garantire che non vi siano condizioni di arbitraggio relative ai prezzi di esercizio o al tempo.

Per la creazione dei prezzi, la OCC considera per prima cosa il punto medio fra il prezzo d’acquisto più alto e il prezzo di offerta più basso su tutti i listini di scambio, stabilendo la volatilità implicita e successivamente smussando la curva di volatilità implicita (considerando fattori quali classe, tipo e scadenza di una data opzione) attraverso un processo iterativo che a sua volta regola i “mark price” di una opzione. Per alcune opzioni deep oppure deep out of the money vengono applicate delle regole speciali per limitare la volatilità. Una volta compiute queste operazioni il prezzo risultante viene esteso a 6 cifre decimali. Visto il costo operativo del calcolo di prezzi modificati attraverso l’intera gamma delle opzioni, questo procedimento può essere effettuato soltanto una volta al giorno, alla chiusura del mercato.

Perché ho ricevuto notizie sull’assegnazione della mia posizione su opzioni di titoli statunitensi con un giorno di ritardo?

Il procedimento di notifiche di esercizio per le opzioni americane relative a giorni diversi dalla data di scadenza non viene effettuato in tempo reale ma fa parte di una serie di processi che vengono effettuati di notte dalla Options Clearing Corporation (OCC). Il procedimento per definizione risulta avere un ritardo nella notifica di almeno un giorno per il cliente assegnatario. Le fasi del procedimento sono le seguenti:

- La OCC di norma consente ai propri membri di inviare in forma digitale notifiche di esercizio per conto dei propri clienti che hanno una posizione lunga per tutta la giornata. In genere questo è possibile fino all’inizio del procedimento serale (Giorno E).

- Durante il procedimento di posizionamento serale, la OCC assegna in maniera casuale l’esercizio delle notifiche ricevute all’interesse espresso dai propri membri. L’informazione viene poi resa nota dalla OCC ai questi ultimi nelle prime ore del mattino successivo al procedimento (Giorno E+1).

- Nel momento in cui l’informazione è stata resa nota, le aziende registrate presso le stanze di compensazione come IBKR hanno già completato il procedimento dell’attività di trading di un determinato giorno in modo da poter fornire tempestivamente ai propri clienti i comunicati e informazioni riguardanti margini e regolamenti per contanti. Inoltre, dato che la OCC gestisce le posizioni dei clienti appartenenti alle aziende ad essa iscritte in maniera del tutto anonima (e non essendo quindi a conoscenza dell’identità dei singoli clienti ma solo della compagnia che fa trading) le aziende iscritte alla stanza di compensazione devono a loro volta eseguire procedimento casuale per assegnare quelle notifiche di esercizio ai clienti che detengono una posizione short in una data serie di opzioni.

- IBKR riceve le notifiche di assegnazione dalla OCC e completa il procedimento casuale di assegnazione. Una volta terminato, le assegnazioni verranno rese note attraverso la Trader Workstation dei conti interessati e saranno inoltre visibili nel comunicato sulle attività giornaliere entro la chiusura della stessa giornata (E+1).

Inoltre, per via della sequenza del procedimento e dato che un’opzione lunga potrebbe ancora avere del valore temporale, IBKR non può garantire automaticamente la notifica di esercizio alla OCC per un’opzione lunga spread contro la posizione short assegnata come strumento di compensazione per il conseguente obbligo di consegna.

I titolari di conti dovranno fare riferimento al documento informativo dal titolo “Caratteristiche e rischi delle opzioni standardizzate” fornito da IBKR ad ogni cliente che abbia i requisiti per acquistare o vendere opzioni al momento della richiesta di iscrizione. Il documento indica chiaramente quali sono i rischi dell’assegnazione ed è anche disponibile online sul sito della OCC.

Creare un rendiconto personalizzato contenente i dettagli relativi ai lotti

È possibile creare un rendiconto contenente i dettagli relativi ai lotti tramite la sezione "Rendiconti personalizzati" di Gestione conto.

Gestione conto (nuova versione)

1. Clicchi su Resoconti > Rendiconti.

Si aprirà quindi la schermata contenente i rendiconti.

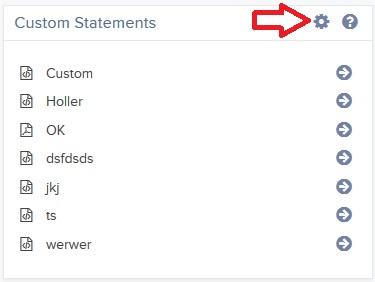

2. Clicchi su "Configurazione" (l'icona a forma di ingranaggio) all'interno del pannello "Rendiconti personalizzati".

Si aprirà quindi la schermata "Modelli rendiconti delle attività".

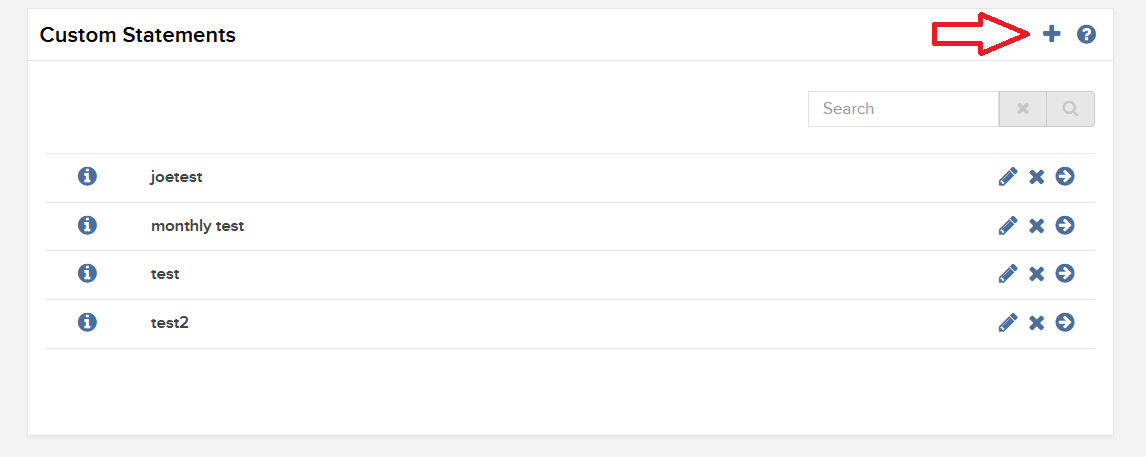

3. Clicchi sull'icona "+" per creare un nuovo modello.

.jpg)

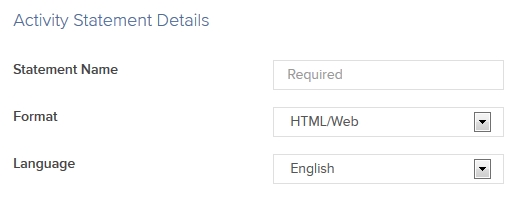

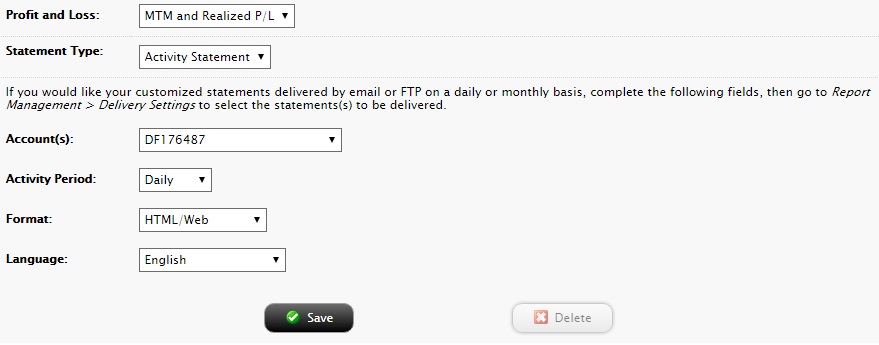

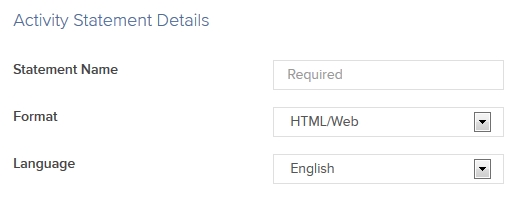

4. Digiti il nome del rendiconto personalizzato in "Dettagli rendiconto delle attività" e selezioni la lingua e il formato di output. Sebbene a questo punto il sistema le chiederà di selezionare un "Intervallo temporale", questo potrà essere modificato prima di generare il rendiconto.

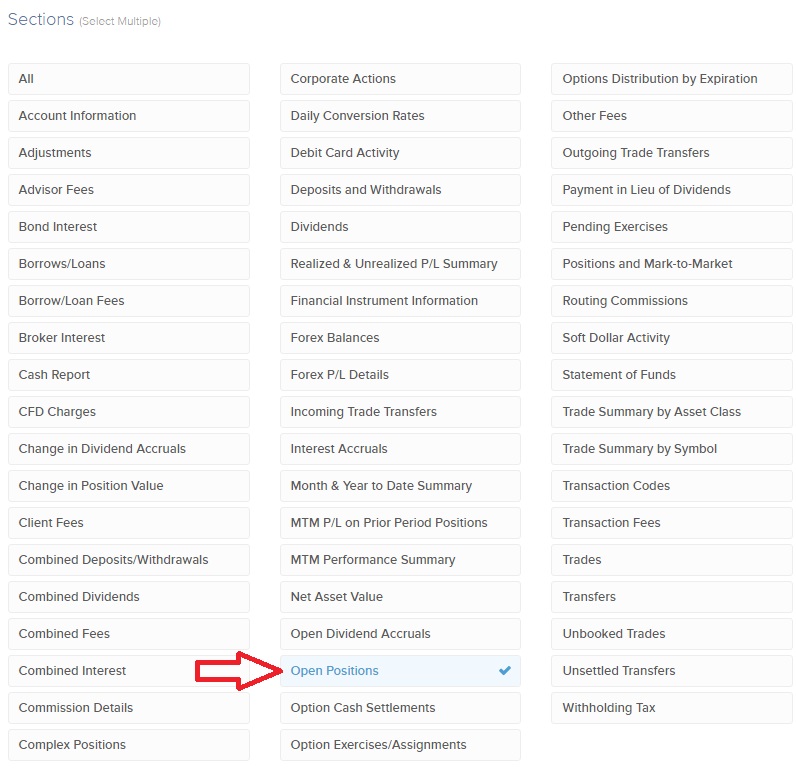

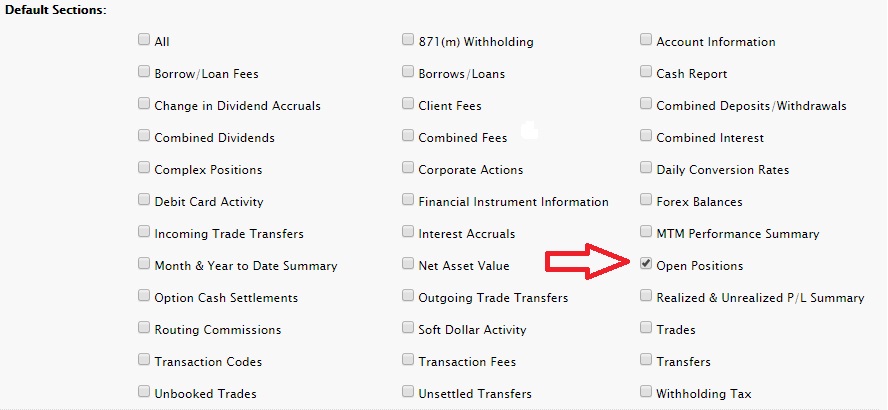

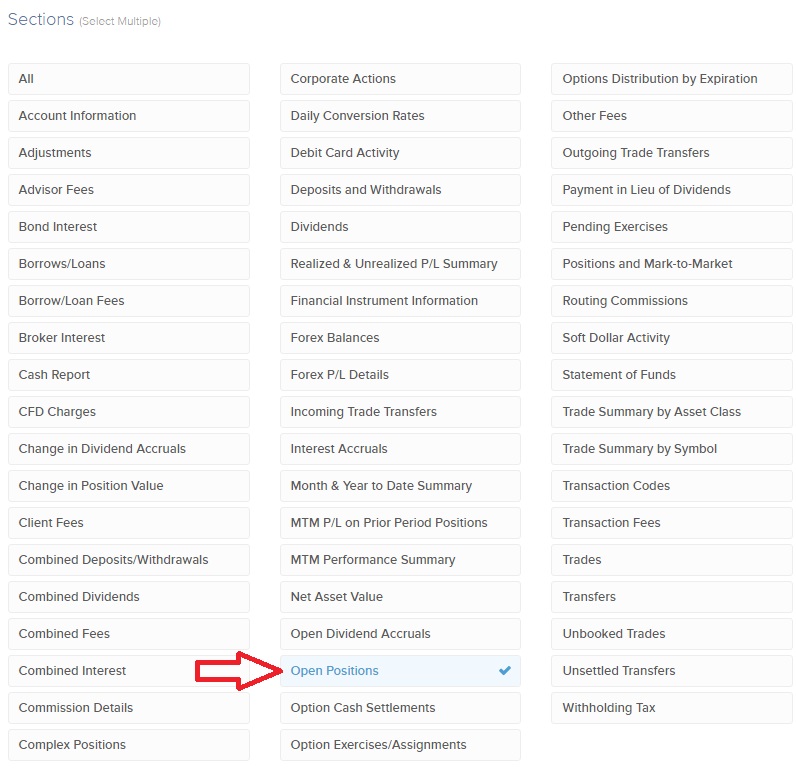

5. Clicchi su ciascuna delle sezioni che desidera includere nel suo rendiconto personalizzato. Le sezioni selezionate saranno associate a una casella spuntata. La sezione "Posizioni aperte" è quella all'interno della quale appariranno i dettagli relativi ai lotti; si assicuri quindi di averla selezionata.

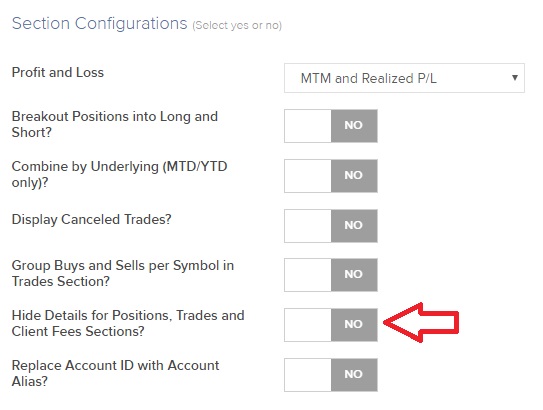

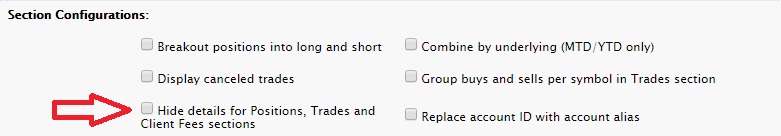

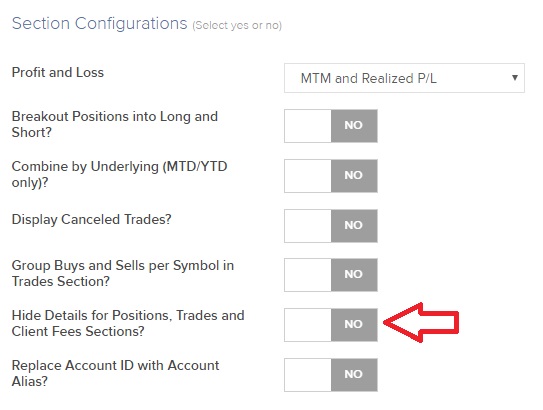

6. Selezioni le opzioni che intende attivare nel suo rendiconto personalizzato in "Configurazione delle sezioni". Per assicurarsi che i dettagli relativi ai lotti appaiano nel rendiconto, risponda "NO" alla domanda "Nascondere dettagli per le sezioni "Posizioni", "Eseguiti" e "Commissioni per i clienti"?".

7. Clicchi su "AVANTI".

8. Riveda il modello e quindi clicchi su "Crea".

Potrà quindi generare il nuovo rendiconto personalizzato tramite il pannello "Genera un rendiconto" all'interno della schermata "Rendiconti".

Gestione conto (versione classica)

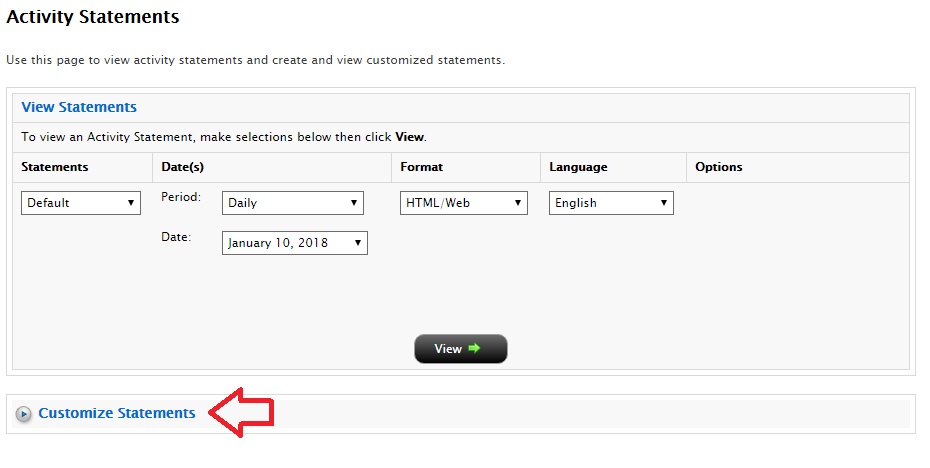

1. Clicchi su Resoconti > Attività > Rendiconti.

Si aprirà quindi la schermata contenente i rendiconti.

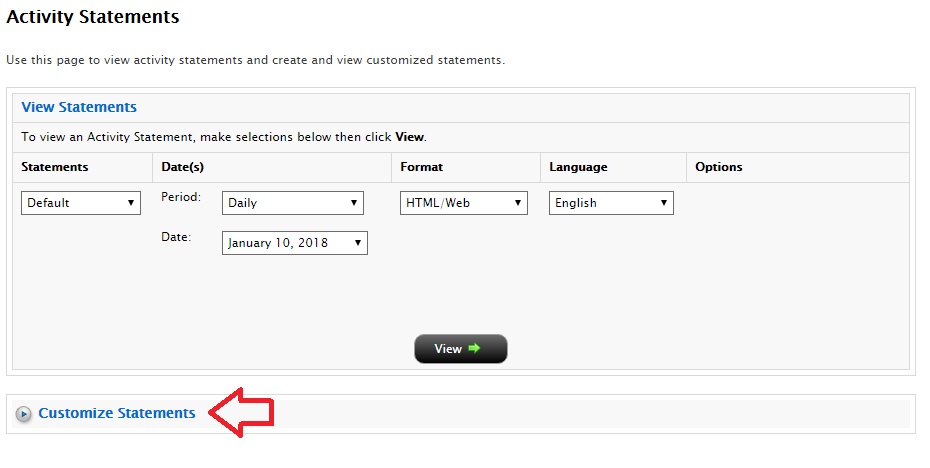

2. Clicchi sull'intestazione blu "Personalizza rendiconti".

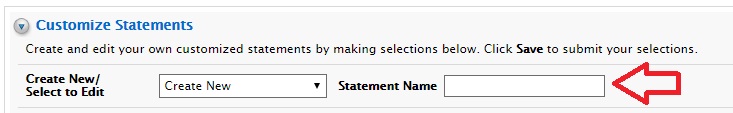

Si aprirà quindi la schermata "Personalizza rendiconti".

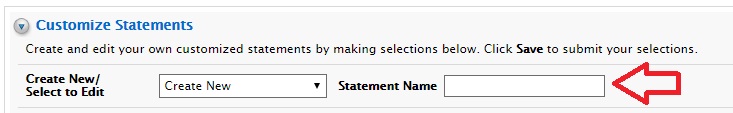

3. Selezioni "Crea nuovo" dal primo menu a discesa e inserisca un nome nel campo "Nome rendiconto".

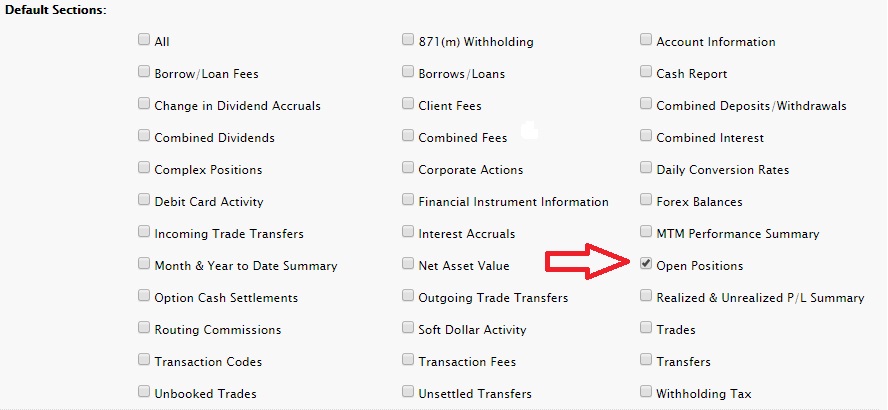

4. Clicchi su ciascuna sezione che desidera includere nel suo rendiconto personalizzato. Le sezioni selezionate saranno associate a una casella spuntata. La sezione "Posizioni aperte" è quella all'interno della quale appariranno i dettagli relativi ai lotti; si assicuri quindi di averla selezionata.

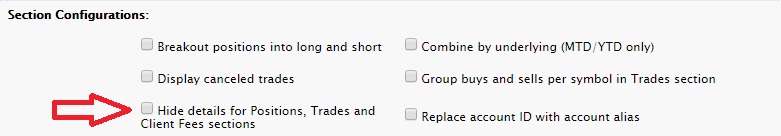

5. Selezioni le opzioni che intende attivare nel suo rendiconto personalizzato in "Configurazione delle sezioni". Per assicurarsi che i dettagli relativi ai lotti appaiano nel rendiconto, DESELEZIONI LA CASELLA accanto a "Nascondere dettagli per le sezioni "Posizioni", "Eseguiti" e "Commissioni per i clienti"?".

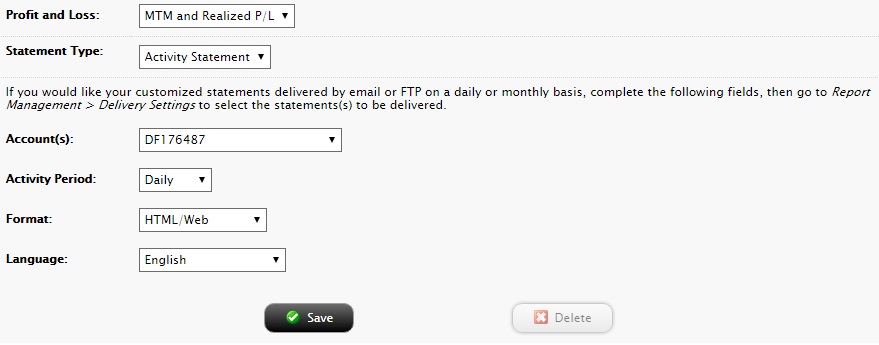

6. Selezioni il tipo di P&L, il tipo di rendiconto (selezionando "Rendiconto attività"), i numeri dei conti, il periodo, il formato e la lingua utilizzando i menu a discesa. Sebbene il sistema le chieda di specificare un "Periodo" di sua preferenza, questo potrà essere modificato prima di generare il rendiconto.

7. Clicchi su "Salva".

Potrà ora generare il suo nuovo rendiconto personalizzato selezionandolo dal menu a discesa "Rendiconti" contenuto nel pannello "Visualizza rendiconti" (all'interno della schermata "Rendiconti").

Create a Custom Statement with Lot Details

You can create a statement with Lot Details through the Custom Statements screen in Client Portal/Account Management.

New Client Portal

1. Click Reports > Statements.

The Statements screen will populate.

2. In the Custom Statements panel, click the + icon.

The Activity Statement Template screen will populate.

3. Click the + icon to create a new statement template.

.jpg)

4. In Activity Statement Details, enter a name for your custom statement, and select an output format and language. It will ask you to select a time Period as well, but this can be modified when you run the statement.

5. In Sections, click each section that you want to appear in your custom statement. Selected sections will appear with a check mark. The Open Positions section is where Lot Details will be located, so be sure to choose this option.

6. In Section Configurations, please select which options you wish to turn on in your custom statement. In order to ensure Lot Details are on the statement, select “NO’ for “Hide Details for Positions, Trades, and Client Fees Sections?”.

7. Click CONTINUE.

8. Review your statement template and click Create.

You can now run your new custom statement from the Run a Statement panel on the Statements screen.

Classic Account Management

1. Click Reports > Activity > Statements.

The Statements screen will populate.

2. Click on the blue “Customize Statements” header.

The Customize Statements section will expand/populate.

3. Select “Create New” from the first drop down menu, and enter a name for your custom statement in the “Statement Name” field.

4. In Default Sections, click each section that you want to appear in your custom statement. Selected sections will appear with a check mark. The Open Positions section is where Lot Details will be located, so be sure to choose this option.

5. In Section Configurations, please select which options you wish to turn on in your custom statement. In order to ensure Lot Details are on the statement, UNCHECK THE BOX for “Hide Details for Positions, Trades, and Client Fees sections”.

6. Select your Profit and Loss Type, Statement Type (should be Activity Statement), Account number(s), Activity Period, Format, and Language from the drop down menus. While the system does ask you for a preferred Activity Period, this can be modified when you run the statement.

7. Click Save.

You can now run your new custom statement from View Statements panel on the Statements screen by selecting your new custom statement from the “Statements” drop down menu.

How to update the US Social Security Number (SSN) or Individual Taxpayer Identification Number (ITIN) on your account

If you have been informed or believe that your account profile contains an incorrect US SSN/ITIN, you may simply log into your Account Management to update this information. Depending on your taxpayer status, you can update your US SSN/ITIN by modifying one of the following documents:

1) IRS Form W9 (if you are a US tax resident and/or US citizen holding a US SSN/ITIN)

2) IRS Form W-8BEN (if you are a Non-US tax resident holding a US SSN/ITIN)

Please note, if your SSN/ITIN has already been verified with the IRS you will be unable to update the information. If however the IRS has not yet verified the ID, you will have the ability to update through Account Management.

How to Modify Your W9/W8

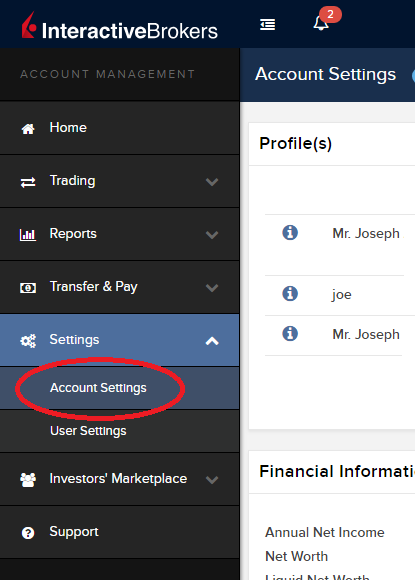

1) To submit this information change request, first login to Account Management

2) Click on the Settings section followed by Account Settings

3) Find the Profile(s) section. Locate the User you wish to update and click on the Info button (the "i" icon) to the left of the User's name

.png)

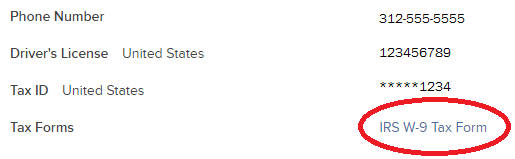

4) Scroll down to the bottom where you will see the words Tax Forms. Next to it will be a link with the current tax form we have for the account. Click on this tax form to open it

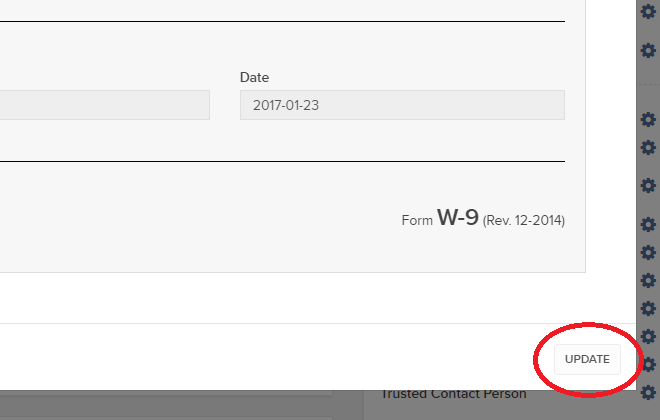

5) Review the form. If your US SSN/ITIN is incorrect, click on the UPDATE button at the bottom of the page

6) Make the requisite changes and click the CONTINUE button to submit your request.

7) If supporting documentation is required to approve your information change request, you will receive a message. Otherwise, your information change request should be approved within 24-48 hours.

Common Reporting Standard (CRS)

The Common Reporting Standard (CRS), referred to as the Standard for Automatic Exchange of Financial Account Information (AEOI), calls on countries to obtain information from their financial institutions and exchange that information with other countries automatically on an annual basis. The CRS sets out the financial account information to be exchanged, the financial institutions required to report, the different types of accounts and taxpayers covered, as well as common due diligence procedures to be followed by financial institutions. For more information about CRS, please visit the OECD website.

Interactive Brokers entities comply with the requirements of CRS as implemented in the jurisdictions where they are located, and report account information to the applicable government authorities. Clients reported by Interactive Brokers under CRS will receive a CRS Client Report in the Client Portal shortly after the reporting deadlines specified below. The CRS Client Report provides an overview of the information that was reported by Interactive Brokers.

- What information is reported under CRS:

- Account number

- Name

- Address

- Tax ID Number

- Tax residency country

- Date of birth

- Year-end account balance

- Gross proceeds (all sales)

- Interest income

- Dividend income

- Other income

- When and where is the information reported:

- Interactive Brokers Australia Pty. Ltd. reports to the Australian Taxation Office (ATO) by July 31.

- Interactive Brokers Canada Inc. reports to the Canada Revenue Agency (CRA) by May 1.

- Interactive Brokers Central Europe Zrt. reports to the National Tax and Customs Administration of Hungary (NAV) by June 30.

- Interactive Brokers Hong Kong Limited reports to the Inland Revenue Department of Hong Kong SAR (IRD) by May 31.

- Interactive Brokers India Pvt. Ltd. reports to the Reserve Bank of India/Central Board of Direct Taxes (RBI/CBDT) by May 31.

- Interactive Brokers Ireland Limited reports to the Office of the Revenue Commissioners of Ireland by June 30.

- Interactive Brokers Securities Japan Inc. reports to the National Tax Agency of Japan (NTA) by April 30.

- Interactive Brokers Singapore Pte. Ltd. reports to the Inland Revenue Authority of Singapore (IRAS) by May 31.

- Interactive Brokers U.K. Limited reports to Her Majesty's Revenue and Customs of the United Kingdom (HMRC) by May 31.

- Additional Notes:

- Information relating to clients of Introducing Brokers is not reported by Interactive Brokers. Introducing Brokers are responsible for their own reporting under CRS.

- Accounts held by Interactive Brokers LLC are not reported under CRS as the United States has not signed the CRS.

Questionario relativo alla ricezione dei dati di mercato per sottoscrittori Non Professionali

Delucidazioni sulla compilazione del questionario per Non Professionali.

L'NYSE e la maggior parte delle Borse valori statunitensi richiedono ai fornitori la conferma dello status di ciascun cliente per la ricezione dei dati di mercato prima di poter permettere loro di ricevere tali dati. In futuro il questionario per Non Professionali verrà utilizzato per identificare e confermare lo status di tutti i sottoscrittori per la ricezione dei dati di mercato. Secondo i requisiti della Borsa valori, lo status predefinito per la ricezione dei dati di mercato sarà quello di Professionale, a meno che non venga confermato lo status di Non Professionale del cliente. Tale procedura serve a proteggere e mantenere il corretto status di tutti i nuovi sottoscrittori per la ricezione dei dati di mercato. Per una guida rapida in merito alla definizione di Non Professionale, si prega di fare riferimento all'articolo ibkb.interactivebrokers.com/article/2369.

È necessario rispondere a tutte le domande del questionario per essere classificati come Non Professionali. Le Borse valori richiedono la conferma della prova dello status di Non Professionale; di conseguenza, nel caso in cui il questionario per Non Professionali sia incompleto o poco chiaro, verrà assegnata la classificazione di Professionale fino alla conferma del proprio status corretto.

In caso di modifica dello status, si prega di contattare l'helpdesk.

Spiegazione delle domande:

1) Fini commerciali ed economici

a) Riceve informazioni finanziarie (compresi notizie e dati sui prezzi relativi a titoli, commodity e altri strumenti finanziari) per la sua, o qualsiasi altra, entità commerciale?

Spiegazione: la domanda chiede se attualmente si ricevono e utilizzano dati di mercato per l'utilizzo a nome di una società o altra organizzazione a prescindere dall'uso personale dei dati sul proprio conto.

b) Effettua trading su titoli, commodity o forex a beneficio di una società di capitali, società di persone, trust professionale, club d'investimento professionale o altra entità?

Spiegazione: la domanda chiede se attualmente si effettua trading esclusivamente per proprio conto o per conto di un'organizzazione (S.r.l., Ltd., LLC, GmbH, Soc., Co., LLP, Corp.)?

c) Ha siglato un accordo per (a) dividere i profitti della sua attività di trading o (b) ricevere compenso per la sua attività di trading?

Spiegazione: la domanda chiede se attualmente si riceve compenso per effettuare trading o si dividono i profitti derivanti dalla propria attività di trading con terzi (entità o persona fisica).

d) Riceve benefit quali, per esempio, spazi e attrezzature per l'ufficio, o altri tipi di vantaggi, in cambio della sua attività di trading o del suo lavoro in qualità di consulente finanziario per un'altra persona fisica, società o entità commerciale?

Spiegazione: la domanda chiede se attualmente si riceve una qualunque forma di compenso da parte di terzi per la propria attività di trading, non necessariamente sotto forma di pagamento in denaro.

2) Agire in veste di

a) Attualmente agisce in una qualunque veste di consulente o intermediario finanziario?

Spiegazione: la domanda chiede se attualmente si riceve compenso per la gestione di asset di terzi oppure per la consulenza offerta a terzi circa le modalità di gestione dei relativi asset.

b) È impegnato in veste di gestore di fondi per titoli, commodity o forex?

Spiegazione: la domanda chiede se attualmente si riceve compenso per la gestione di titoli, commodity o forex.

c) Sta utilizzando queste informazioni finanziarie in veste professionale o per la gestione degli attivi della/del sua/suo società/datore di lavoro?

Spiegazione: la domanda chiede se attualmente si stanno utilizzando in qualche modo dati a fini commerciali per la specifica gestione degli asset della propria società o del proprio datore di lavoro?

d) Utilizza il capitale di una qualunque altra persona fisica o entità nella conduzione della sua attività di trading?

Spiegazione: la domanda chiede se il proprio conto comprende asset di altre entità oltre ai propri.

3) Distribuzione, ripubblicazione o fornitura di dati a terzi

a) Distribuisce, ridistribuisce, pubblica, rende disponibili o fornisce, in qualunque modo, a terzi un qualunque tipo di informazioni finanziarie relative al servizio?

Spiegazione: la domanda chiede se si inviano dati dai noi ricevuti di qualunque tipo, genere o sorta a terzi.

4) Trader professionale qualificato di titoli/future

a) È attualmente registato o qualificato come trader professionale di titoli presso una qualunque agenzia di sicurezza, o presso un qualunque mercato dei contratti commodity o future, o come consulente di investimento presso una qualunque Borsa valori, autorità di regolamentazione, associazione professionale o ente professionale riconosciuto nazionale o statale? i, ii

SÌ☐ NO☐

i) Di seguito alcuni esempi di enti di regolamentazione:

- La Securities and Exchange Commission (SEC) degli Stati Uniti

- La Commodities Futures Trading Commission (CFTC) degli Stati Uniti

- La Financial Service Authority (FSA) del Regno Unito

- La Japanese Financial Service Agency (JFSA) del Giappone

ii) Di seguito alcuni esempi di organismi di autoregolamentazione:

- Il New York Stock Exchange (NYSE) degli Stati Uniti

- La Financial Industry Regulatory Authority (FINRA) degli Stati Uniti

- La VQF svizzera

Market Data Non-Professional Questionnaire

Insight into completing the new Non-Professional Questionnaire.

The NYSE and most US exchanges require vendors to positively confirm the market data status of each customer before allowing them to receive market data. Going forward, the Non-Professional Questionnaire will be used to identify and positively confirm the market data status of all customer subscribers. As per exchange requirements, without positively identifying customers as non-professional, the default market data status will be professional. The process will protect and maintain the correct market data status for all new subscribers. For a short guide on non-professional definitions, please see https://ibkr.info/article/2369.

Each question on the questionnaire must be answered in order to have a non-professional designation. As exchanges require positive confirmations of proof for non-professional designations, an incomplete or unclear Non-Professional Questionnaire will result in a Professional designation until the status can be confirmed.

If the status should change, please contact the helpdesk.

Explanation of questions:

1) Commercial & Business purposes

a) Do you receive financial information (including news or price data concerning securities, commodities and other financial instruments) for your business or any other commercial entity?

Explanation: Are you receiving and using the market data for use on behalf of a company or other organization aside from using the data on this account for personal use?

b) Are you conducting trading of any securities, commodities or forex for the benefit of a corporation, partnership, professional trust, professional investment club or other entity?

Explanation: Are you trading for yourself only or are you trading on behalf of an organization (Ltd, LLC, GmbH, Co., LLP, Corp.)?

c) Have you entered into any agreement to (a) share the profit of your trading activities or (b) receive compensation for your trading activities?

Explanation: Are you being compensated to trade or are you sharing profits from your trading activities with a third party entity or individual?

d) Are you receiving office space, and equipment or other benefits in exchange for your trading or work as a financial consultant to any person, firm or business entity?

Explanation: Are you being compensated in any way for your trading activity by a third party, not necessarily by being paid in currency.

2) Act in a capacity

a) Are you currently acting in any capacity as an investment adviser or broker dealer?

Explanation: Are you being compensated to manage third party assets or compensated to advise others on how to manage their assets?

b) Are you engaged as an asset manager for securities, commodities or forex?

Explanation: Are you being compensated to manage securities, commodities, or forex?

c) Are you currently using this financial information in a business capacity or for managing your employer’s or company’s assets?

Explanation: Are you using data at all for a commercial purposes specifically to manage your employer and/or company assets?

d) Are you using the capital of any other individual or entity in the conduct of your trading?

Explanation: Are there assets of any other entity in your account other than your own?

3) Distribute, republish or provide data to any other party

a) Are you distributing, redistributing, publishing, making available or otherwise providing any financial information from the service to any third party in any manner?

Explanation: Are you sending any data you receive from us to another party in any way, shape, or form?

4) Qualified professional securities / futures trader

a) Are you currently registered or qualified as a professional securities trader with any security agency, or with any commodities or futures contract market or investment adviser with any national or state exchange, regulatory authority, professional association or recognized professional body? i, ii

YES☐ NO☐

i) Examples of Regulatory bodies include, but are not limited to,

- US Securities and Exchange Commission (SEC)

- US Commodities Futures Trading Commission (CFTC)

- UK Financial Service Authority (FSA)

- Japanese Financial Service Agency (JFSA)

ii) Examples of Self-Regulatory Organization (SROs) include, but are not limited to:

- US NYSE

- US FINRA

- Swiss VQF

Commissioni pass-through ADR

Si ricorda ai titolari dei conti in possesso di posizioni in Ricevute di deposito americane (ADR) che tali titoli sono soggetti a commissioni periodiche finalizzate al risarcimento delle banche agenti che forniscono i servizi di custodia per conto delle ADR. Di norma tali servizi comprendono l'inventario dei titoli non americani sottostanti le ADR e l'espletamento delle procedure di registrazione, conformità e conservazione documentale.

Storicamente le banche agenti erano unicamente in grado di riscuotere le commissioni di custodia sottraendole dai dividendi delle ADR. Tuttavia, siccome molte ADR non pagano i dividendi regolarmente, tali banche non sono state più in grado di ricuotere le relative commissioni. Di conseguenza, nel 2009 SEC ha autorizzato la Depository Trust Company (DTC) alla riscossione delle commissioni di custodia delle ADR che non pagavano i dividendi periodici per conto delle banche. La DTC riscuote tali commissioni tramite i propri broker partecipanti (per esempio IB) che detengono ADR per conto dei propri clienti. Tali commissioni sono definite pass-through (di passaggio) in quanto destinate a essere riscosse dai clienti tramite i propri broker di riferimento.

Qualora si detengano posizioni in ADR eroganti dividendi, tali commissioni verranno dedotte dal dividendo stesso, così come accadeva in passato. Nel caso, invece, in cui si detengano posizioni in ADR prive di dividendi, le commissioni pass-through verranno riscosse dal rendiconto mensile alla data di registrazione in cui è stato dichiarato. Così come avviene nel caso della riscossione dei dividendi in contanti, allo stesso modo IB procede alll'allocazione delle commissioni ADR previste tramite la sezione Incrementi e rendiconti. L'addebito delle commissioni è visibile nella sezione Versamenti e prelievi del rendiconto sotto la denominazione "Modifiche - altro" insieme al simbolo della rispettiva ADR cui la commissione è associata.

Se quello delle commissioni pass-through è di norma compreso tra gli 0.01 e gli 0.03 USD per titolo, gli altri importi potrebbero variare in base alle differenti ADR e, per maggiori informazioni, si consiglia di fare riferimento al proprio prospetto di riferimento. È possibile ricercare il prospetto online tramite lo strumento EDGAR Company Search di SEC.