Trattamento del margine per i titoli stranieri mantenuti da un broker statunitense

In qualità di broker dealer statunitense registrato presso la Securities & Exchange Commission (SEC) allo scopo di facilitare la transazione di titoli dei clienti, IB LLC è soggetta a diversi regolamenti per quanto riguarda l’estensione del credito e la marginazione su tali transazioni. Nel caso di titoli stranieri (ossia quelli il cui emittente non è statunitense) va ricordato che Reg T. consente ad un broker degli Stati Uniti di estendere il margine di credito a coloro che compaiono nella lista dei “Titoli stranieri con margine” pubblicata periodicamente dalla Federal Reserve Board. In alternativa, il margine di credito verrà esteso ai prodotti finanziari che verranno considerati avere a disposizione un “mercato pronto” in base alla Rule 15c3-1 della SEC oppure in base alla lettera di non intervento della SEC.

Fino al novembre 2012, la definizione di “mercato pronto” includeva titoli azionari di un emittente straniero presenti in quello che è attualmente noto come l’Indice mondiale FTSE. Questa definizione si basava su una lettera di non intervento della SEC che risale al 1993 e che partiva da una premessa fondamentale: ossia che sebbene non ci fosse un mercato pronto per questo tipo di titoli all’interno degli Stati Uniti, questi potevano essere prontamente rivenduti nel mercato straniero di pertinenza. Nel novembre del 2012 la SEC ha rilasciato una nuova lettera di non intervento (www.sec.gov/divisions/marketreg/mr-noaction/2012/finra-112812.pdf) nella quale veniva esteso il numero di titoli azionari stranieri che avranno a disposizione un “mercato pronto” includendo anche quelli che non erano presenti nell’Indice mondiale FTSE. Dovranno tuttavia sussistere quattro condizioni che elenchiamo qui di seguito:

1. Il titolo deve essere quotato su una borsa straniera che rientra nei Paesi riconosciuti dall’Indice mondiale FTSE, indice nel quale il titolo è stato scambiato in borsa per almeno 90 giorni;

2. Le quotazioni giornaliere bid, ask e ultimo prezzo relative al titolo fornite dalla borsa straniera sono disponibili in maniera continuativa per il broker statunitense attraverso un sistema di quotazione elettronico;

3. Il volume mediano di trading calcolato nel periodo degli ultimi 20 giorni lavorativi del titolo in borsa deve essere pari ad almeno 100.000 azioni oppure 500.000 USD (sono escluse le azioni acquistate dal computing broker;

4. La capitalizzazione di mercato aggregata e non ristretta in azioni del titolo deve superare i 500 milioni di USD per ciascuno degli ultimi 10 giorni lavorativi.

Nota bene: se un titolo non rispetta più i criteri elencati, il broker avrà un periodo di 5 giorni lavorativi trascorsi i quali non sarà più possibile considerare il titolo come “pronto per il mercato” e andrà perciò trattato come non idoneo per il margine.

I titoli azionari stranieri che non rispettano i criteri qui stabiliti, verranno trattati come non idonei per il margine e non avranno quindi alcun valore di prestito. Ti ricordiamo inoltre che, in base a questa lettera di non intervento, i titoli azionari stranieri non includono le opzioni.

Definizioni chiave relative ai margini

Qui di seguito vengono elencati alcuni dei termini più diffusi quando si parla di margine.

Capitale con Valore di Prestito (ELV) –Rappresenta la voce di partenza per stabilire se un cliente possiede gli asset necessari per avviare o mantenere delle posizioni su titoli. La formula per determinare l’ELV è la seguente: liquidità + valore titoli + valore obbligazioni + valore fondi comuni + valore opzioni europee ed asiatiche (sono esclusi il valore di mercato di titoli & opzioni future USA e la liquidità mantenuta nel segmento future).

Panoramica sulle metodologie relative al margine

Introduzione

Per saperne di più

Definizioni chiave relative ai margini

Strumenti forniti per osservare e gestire il margine

Come stabilire il potere d'acquisto

Come stabilire se stai operando con fondi ottenuti in prestito tramite IBKR

Perché IBKR calcola e segnale il requisito di margine quando non ricevo fondi in prestito?

Quali formule vengono usate per calcolare il margine sulle opzioni?

Esistono diverse formule per calcolare il requisito di margine sulle opzioni. La formula utilizzata dipenderà dal tipo di opzione o dalla strategia stabilita dal sistema. Un numero considerevole di formule dettagliate si applicano a varie strategie. Per maggiori informazioni su questo argomento ti invitiamo a visitare la home page di IBKR: www.interactivebrokers.com. Dal menu Trading, seleziona e clicca sulla voce “Margine”. Una volta nella pagina dedicata ai requisiti di margine seleziona la scheda “Opzioni”. Qui troverai una tabella con una lista di tutte le strategie possibili e le varie formule utilizzate per calcolare il margine.

Quanto descritto sopra vale anche per le opzioni su indice e per i contratti a premio su titoli azionari. Per quanto riguarda le opzioni su future, il metodo impiegato per la marginazione si chiama SPAN. Per maggiori informazioni sulla marginazione tramite il sistema SPAM, potrai eseguire una ricerca in questa pagina usando i termini “SPAN” oppure “Margine per opzioni su future”.

Perché le mie posizioni sono state liquidate?

La maggior parte delle liquidazioni avvengono a causa di violazioni del margine. Nel contesto dei conti con marginazione esistono 2 principali tipi di violazioni: quelle relative al Margine di Mantenimento e quelle del cosiddetto Margine Reg. T.

Oltre al deficit di margine, le liquidazioni possono avvenire come risultato di esposizione a seguito di scadenze oppure per via di altre ragioni specifiche legate ai singoli conti e possono dipendere sia dalla tipologia di un conto che dal tipo di azioni o prodotti finanziari detenuti dal titolare. Per una lista dettagliata degli algoritmi di Gestione del Rischio applicati per garantire il rispetto dei requisiti per i conti (talvolta tale applicazione potrebbe portare ad una liquidazione di conti) è possibile consultare il sito web di IBKR alla sezione Trading – Marginazione.

1. Violazione del Margine di Mantenimento: in un conto, il Capitale con Valore di Prestito (CVP) deve sempre essere maggiore del Requisito di Margine di Mantenimento attuale (RMM) per le posizioni che vengono detenute. La differenza fra CVP e RMM corrisponde alla Liquidità in Eccesso attuale; pertanto una maniera molto semplice per monitorare l’andamento del conto è quello di tenere a mente che il valore della Liquidità in Eccesso attuale deve sempre essere positivo. Se tale valore è negativo allora si è verificata una violazione del margine di mantenimento.

2. Violazione Reg. T: nella sezione Saldi della finestra del conto si trova una cifra detta Special Memorandum Account (SMA). La Banca Federale degli Stati Uniti d’America ha stabilito che durante la giornata di scambi vi sia un periodo di esecuzione dalle 15:50 alle 17:20 ET. Durante questa finestra temporale, il saldo SMA deve essere positivo. Se in un momento qualunque entro le 15:50 e le 17:20 EST, l’SMA diventa negativo, si sarà verificata una violazione del margine Reg T.

Nel caso di una violazione del margine, il conto è soggetto a liquidazione automatica o in tempo reale. Le liquidazioni avverranno con ordini di mercato e su qualunque posizione presente nel conto che possa essere liquidata.

Che cos'è un conto SMA e come funziona?

L’acronimo SMA sta per Special Memorandum Account, ossia una tipologia di conti che non rappresenta il capitale e tantomeno la disponibilità di denaro liquido ma piuttosto una linea di credito creata quando aumenta il valore di mercato dei titoli nel conto a margine Reg.T. Lo scopo di questo tipo di conto è quello di preservare il potere di acquisto fornito da plusvalenze non realizzate rispetto ad acquisti successivi che, in assenza di questo tipo di soluzione, sono garantiti solo prelevando il capitale in eccesso e poi versandolo al momento in cui viene effettuato l’acquisto successivo. In questo senso, l’SMA aiuta a mantenere stabile il valore del conto e riduce al minimo il numero di transazioni di finanziamento superfllue.

Il valore del conto SMA aumenta di pari passo con quello di un titolo che sale ma non avviene l’inverso: quindi l’SMA non diminuirà se scende il valore del titolo. Un conto SMA diminuisce invece quando i titoli vengono acquistati oppure avviene un prelievo di liquidità e l’unica restrizione per quando riguarda l’utilizzo di questo strumento è che gli acquisti successivi o i prelievi non portino il conto al di sotto del livello richiesto per il mantenimento del requisito di margine. Le transazioni per aumentare il valore nei conti SMA includono i versamenti di liquidità, gli interessi sul reddito o i dividendi ricevuti (per intero) oppure tramite la vendita di titoli (50% dei proventi netti). Nota bene: il saldo di un conto SMA rappresenta l’aggregazione in ordine cronologico di ogni voce contabile che ha impatto sul livello a partire dal periodo in cui è stato aperto il conto. Data la durata temporale e il volume che queste voci di solito riescono a comprendere, non è molto pratico stabilire il livello attuale del conto SMA in base ai resoconti quotidiani delle attività.

Per illustrare in che modo opera un conto SMA, prendiamo il caso di un titolare di conto che decide di versare 5,000 USD e acquistare 10,000 USD in titoli con un valore di prestito del 50% (o requisito di margine uguale 1 – valore di prestito – oppure anche del 50%). I valori del conto prima e dopo questa operazione appariranno nella seguente maniera:

|

Voce del resoconto

|

Descrizione

|

Evento 1 - Versamento iniziale

|

Evento 2 - Acquisto di titoli

|

|

A.

|

Liquidità

|

5,000 USD

|

(5,000 USD)

|

|

B.

|

Valore di mercato della posizione long

|

0 USD

|

10,000 USD

|

|

C.

|

Patrimonio netto di liquidazione/EWL* (A + B)

|

5,000 USD

|

5,000 USD

|

|

D.

|

Requisito di margine iniziale (B * 50%)

|

0 USD

|

5,000 USD

|

|

E

|

Fondi disponibili (C - D)

|

5,000 USD

|

0 USD

|

|

F.

|

SMA

|

5,000 USD

|

0 USD

|

|

G.

|

Potere d'acquisto

|

10,000 USD

|

0 USD

|

Successivamente immaginiamo che il valore del titolo long aumenti di 12,000 USD. Questo aumento di 2,000 USD del valore di mercato avrà per risultato la creazione di un conto SMA con 1,000 USD. Questo darà la possibilità al titolare del conto di procedere con le seguenti opzioni: 1) comprare altri titoli valutati a 2,000 USD senza versare altri fondi e avere un tasso di margine del 50%; 2) prelevare 1,000 USD in cash, operazione resa possibile finanziando un aumento del saldo di debito se non sono presenti liquidità nel conto. Vedi qui di seguito:

|

Voce del resoconto

|

Descrizione

|

Evento 2 - Acquisto di titoli

|

Evento 3 - Aumento di titoli

|

|

A.

|

Liquidità

|

(5,000 USD)

|

(5,000 USD)

|

|

B.

|

Valore di mercato della posizione long

|

10,000 USD

|

$12,000

|

|

C.

|

Patrimonio netto di liquidazione/EWL* (A + B)

|

5,000 USD

|

$7,000

|

|

D.

|

Requisito di margine iniziale (B * 50%)

|

5,000 USD

|

6,000 USD

|

|

E

|

Fondi disponibili (C - D)

|

0 USD

|

1,000 USD

|

|

F.

|

SMA

|

0 USD

|

1,000 USD

|

|

G.

|

Potere d'acquisto

|

0 USD

|

2,000 dollari

|

*EWL rappresenta il capitale con il valore di prestito che, in questo esempio, è uguale al patrimonio di liquidazione netto.

Infine va ricordato che un SMA è un concetto Reg. T usato per valutare se i conti con titoli presso IB LLC rispettano i requisiti di margine iniziale overnight. Non si tratta di usare l’SMA per stabilire il rispetto dei requisiti dei margini di mantenimento su base intragiornaliera o overnight. È inoltre escluso che venga usato per stabilire sei i conti commodity rispettano il margine. Per lo stesso principio, i conti con un SMA negativo nel momento in cui entrano in vigore i requisiti di margine iniziale Reg. T o overnight (15:50 ET) saranno soggetti alla liquidazione di posizioni per garantire il rispetto del margine.

Allocation of Partial Fills

How are executions allocated when an order receives a partial fill because an insufficient quantity is available to complete the allocation of shares/contracts to sub-accounts?

Overview:

From time-to-time, one may experience an allocation order which is partially executed and is canceled prior to being completed (i.e. market closes, contract expires, halts due to news, prices move in an unfavorable direction, etc.). In such cases, IB determines which customers (who were originally included in the order group and/or profile) will receive the executed shares/contracts. The methodology used by IB to impartially determine who receives the shares/contacts in the event of a partial fill is described in this article.

Background:

Before placing an order CTAs and FAs are given the ability to predetermine the method by which an execution is to be allocated amongst client accounts. They can do so by first creating a group (i.e. ratio/percentage) or profile (i.e. specific amount) wherein a distinct number of shares/contracts are specified per client account (i.e. pre-trade allocation). These amounts can be prearranged based on certain account values including the clients’ Net Liquidation Total, Available Equity, etc., or indicated prior to the order execution using Ratios, Percentages, etc. Each group and/or profile is generally created with the assumption that the order will be executed in full. However, as we will see, this is not always the case. Therefore, we are providing examples that describe and demonstrate the process used to allocate partial executions with pre-defined groups and/or profiles and how the allocations are determined.

Here is the list of allocation methods with brief descriptions about how they work.

· AvailableEquity

Use sub account’ available equality value as ratio.

· NetLiq

Use subaccount’ net liquidation value as ratio

· EqualQuantity

Same ratio for each account

· PctChange1:Portion of the allocation logic is in Trader Workstation (the initial calculation of the desired quantities per account).

· Profile

The ratio is prescribed by the user

· Inline Profile

The ratio is prescribed by the user.

· Model1:

Roughly speaking, we use each account NLV in the model as the desired ratio. It is possible to dynamically add (invest) or remove (divest) accounts to/from a model, which can change allocation of the existing orders.

Basic Examples:

Details:

CTA/FA has 3-clients with a predefined profile titled “XYZ commodities” for orders of 50 contracts which (upon execution) are allocated as follows:

Account (A) = 25 contracts

Account (B) = 15 contracts

Account (C) = 10 contracts

Example #1:

CTA/FA creates a DAY order to buy 50 Sept 2016 XYZ future contracts and specifies “XYZ commodities” as the predefined allocation profile. Upon transmission at 10 am (ET) the order begins to execute2but in very small portions and over a very long period of time. At 2 pm (ET) the order is canceled prior to being executed in full. As a result, only a portion of the order is filled (i.e., 7 of the 50 contracts are filled or 14%). For each account the system initially allocates by rounding fractional amounts down to whole numbers:

Account (A) = 14% of 25 = 3.5 rounded down to 3

Account (B) = 14% of 15 = 2.1 rounded down to 2

Account (C) = 14% of 10 = 1.4 rounded down to 1

To Summarize:

A: initially receives 3 contracts, which is 3/25 of desired (fill ratio = 0.12)

B: initially receives 2 contracts, which is 2/15 of desired (fill ratio = 0.134)

C: initially receives 1 contract, which is 1/10 of desired (fill ratio = 0.10)

The system then allocates the next (and final) contract to an account with the smallest ratio (i.e. Account C which currently has a ratio of 0.10).

A: final allocation of 3 contracts, which is 3/25 of desired (fill ratio = 0.12)

B: final allocation of 2 contracts, which is 2/15 of desired (fill ratio = 0.134)

C: final allocation of 2 contract, which is 2/10 of desired (fill ratio = 0.20)

The execution(s) received have now been allocated in full.

Example #2:

CTA/FA creates a DAY order to buy 50 Sept 2016 XYZ future contracts and specifies “XYZ commodities” as the predefined allocation profile. Upon transmission at 11 am (ET) the order begins to be filled3 but in very small portions and over a very long period of time. At 1 pm (ET) the order is canceled prior being executed in full. As a result, only a portion of the order is executed (i.e., 5 of the 50 contracts are filled or 10%).For each account, the system initially allocates by rounding fractional amounts down to whole numbers:

Account (A) = 10% of 25 = 2.5 rounded down to 2

Account (B) = 10% of 15 = 1.5 rounded down to 1

Account (C) = 10% of 10 = 1 (no rounding necessary)

To Summarize:

A: initially receives 2 contracts, which is 2/25 of desired (fill ratio = 0.08)

B: initially receives 1 contract, which is 1/15 of desired (fill ratio = 0.067)

C: initially receives 1 contract, which is 1/10 of desired (fill ratio = 0.10)

The system then allocates the next (and final) contract to an account with the smallest ratio (i.e. to Account B which currently has a ratio of 0.067).

A: final allocation of 2 contracts, which is 2/25 of desired (fill ratio = 0.08)

B: final allocation of 2 contracts, which is 2/15 of desired (fill ratio = 0.134)

C: final allocation of 1 contract, which is 1/10 of desired (fill ratio = 0.10)

The execution(s) received have now been allocated in full.

Example #3:

CTA/FA creates a DAY order to buy 50 Sept 2016 XYZ future contracts and specifies “XYZ commodities” as the predefined allocation profile. Upon transmission at 11 am (ET) the order begins to be executed2 but in very small portions and over a very long period of time. At 12 pm (ET) the order is canceled prior to being executed in full. As a result, only a portion of the order is filled (i.e., 3 of the 50 contracts are filled or 6%). Normally the system initially allocates by rounding fractional amounts down to whole numbers, however for a fill size of less than 4 shares/contracts, IB first allocates based on the following random allocation methodology.

In this case, since the fill size is 3, we skip the rounding fractional amounts down.

For the first share/contract, all A, B and C have the same initial fill ratio and fill quantity, so we randomly pick an account and allocate this share/contract. The system randomly chose account A for allocation of the first share/contract.

To Summarize3:

A: initially receives 1 contract, which is 1/25 of desired (fill ratio = 0.04)

B: initially receives 0 contracts, which is 0/15 of desired (fill ratio = 0.00)

C: initially receives 0 contracts, which is 0/10 of desired (fill ratio = 0.00)

Next, the system will perform a random allocation amongst the remaining accounts (in this case accounts B & C, each with an equal probability) to determine who will receive the next share/contract.

The system randomly chose account B for allocation of the second share/contract.

A: 1 contract, which is 1/25 of desired (fill ratio = 0.04)

B: 1 contract, which is 1/15 of desired (fill ratio = 0.067)

C: 0 contracts, which is 0/10 of desired (fill ratio = 0.00)

The system then allocates the final [3] share/contract to an account(s) with the smallest ratio (i.e. Account C which currently has a ratio of 0.00).

A: final allocation of 1 contract, which is 1/25 of desired (fill ratio = 0.04)

B: final allocation of 1 contract, which is 1/15 of desired (fill ratio = 0.067)

C: final allocation of 1 contract, which is 1/10 of desired (fill ratio = 0.10)

The execution(s) received have now been allocated in full.

Available allocation Flags

Besides the allocation methods above, user can choose the following flags, which also influence the allocation:

· Strict per-account allocation.

For the initially submitted order if one or more subaccounts are rejected by the credit checking, we reject the whole order.

· “Close positions first”1.This is the default handling mode for all orders which close a position (whether or not they are also opening position on the other side or not). The calculation are slightly different and ensure that we do not start opening position for one account if another account still has a position to close, except in few more complex cases.

Other factor affects allocations:

1) Mutual Fund: the allocation has two steps. The first execution report is received before market open. We allocate based onMonetaryValue for buy order and MonetaryValueShares for sell order. Later, when second execution report which has the NetAssetValue comes, we do the final allocation based on first allocation report.

2) Allocate in Lot Size: if a user chooses (thru account config) to prefer whole-lot allocations for stocks, the calculations are more complex and will be described in the next version of this document.

3) Combo allocation1: we allocate combo trades as a unit, resulting in slightly different calculations.

4) Long/short split1: applied to orders for stocks, warrants or structured products. When allocating long sell orders, we only allocate to accounts which have long position: resulting in calculations being more complex.

5) For non-guaranteed smart combo: we do allocation by each leg instead of combo.

6) In case of trade bust or correction1: the allocations are adjusted using more complex logic.

7) Account exclusion1: Some subaccounts could be excluded from allocation for the following reasons, no trading permission, employee restriction, broker restriction, RejectIfOpening, prop account restrictions, dynamic size violation, MoneyMarketRules restriction for mutual fund. We do not allocate to excluded accountsand we cancel the order after other accounts are filled. In case of partial restriction (e.g. account is permitted to close but not to open, or account has enough excess liquidity only for a portion of the desired position).

Footnotes:

Le diamo il benvenuto in Interactive Brokers

Una volta finanziato e approvato il proprio conto è possibile iniziare la propria attività di trading. Le informazioni di seguito indicate permettono di muovere i primi passi in qualità di nuovo cliente Interactive Brokers.

- Il proprio denaro

- Configurare il proprio conto per l'attività di trading

- Come effettuare trading

- Negoziare in tutto il mondo

- Cinque punti per ampliare la propria esperienza IB

1. Il proprio denaro

Versamenti e prelievi Informazioni generali. Tutte le transazioni sono amministrate tramite il sistema sicuro di Gestione conto

Versamenti

Innanzitutto, è necessario creare una notifica di versamento tramite Gestione conto > Finanziamento > Trasferimento fondi > Tipo di transazione: “Versamento” Come creare una notifica di versamento. Il secondo passaggio consiste nell'istruire la propria banca in merito al bonifico da emettere utilizzando i dettagli bancari forniti nella propria notifica di versamento.

Prelievi

È necessario creare le istruzioni di prelievo tramite il sitema sicuro di Gestione conto > Finanziamento > Trasferimento fondi > Tipo di transazione: "Prelievo" Come creare istruzioni di prelievo

Qualora si inoltrino istruzioni per un prelievo superiore ai limiti di prelievo previsti, questo verrà considerato un prelievo eccezionale e, di conseguenza, sarà necessario collegare il titolare del conto bancario al conto IB. Se il conto bancario ricevente è stato utilizzato per un versamento, il prelievo verrà processato; altrimenti, sarà necessario rivolgersi all'assistenza clienti e fornire la documentazione necessaria.

Risoluzione delle problematiche

Versamenti: se la propria banca ha inviato il denaro ma l'accredito dello stesso non è visualizzabile sul proprio conto IB. Possibili motivazioni:

a) Il trasferimento di fondi richiede circa 1-4 giorni lavorativi

b) Notifica di versamento mancante. È necessario crearla tramite il proprio sistema Gestione conto e inviare un ticket all'Assistenza clienti

c) Dettagli di modifica mancanti. Il proprio nome o il numero del conto IB non figura nei dettagli del trasferimento. È necessario contattare la propria banca per richiedere tutti i dettagli della modifica.

d) Gli ACH avviati presso IB prevedono un limite di 100K USD in un periodo di 7 giorni lavorativi. Qualora si apra un conto a margine di portafoglio con requisito iniziale di 110K, il bonifico bancario potrebbe rappresentare la soluzione di versamento migliore per ridurre i tempi di attesa relativi alla prima delle proprie transazioni. Qualora si selezioni l'opzione ACH, sarà necessario un tempo di attesa di circa due settimane oppure un declassamento temporaneo del conto a RegT.

Prelievi: se è stato richiesto un prelievo ma l'accredito del denaro non è visualizzabile sul proprio conto bancario. Possibili motivazioni:

a) Il trasferimento di fondi richiede circa 1-4 giorni lavorativi

b) Rifiutato. Oltre la soglia massima consentita per il prelievo. Si prega di controllare il saldo del proprio conto. Si prega di notare che, in base ai requisiti regolamentari, una volta versati i fondi, è previsto un periodo di attesa di tre giorni prima di poter procedere con il prelievo degli stessi.

c) La propria banca ha respinto i fondi. Probabilmente a causa della mancata corrispondenza tra il conto bancario ricevente e quello emittente.

2. Configurare il proprio conto per l'attività di trading

Differenza tra Conti cash e Conti a margine: se si sceglie l'applicazione FastTrack, il proprio conto diverrà automaticamente un conto cash con i permessi per le azioni statunitensi. Se si desidera beneficiare dell'effetto leva e negoziare a margine, si prega di consultare le presenti informazioni relative alla promozione del conto a conto a margine RegT

Permessi di trading

Per poter negoziare una particolare categoria di prodotti in un determinato Paese, è necessario ottenere i necessari permessi di trading tramite Gestione conto. Si prega di notare che i permessi di trading sono gratuiti. Tuttavia, potrebbe essere necessario dover firmare le informative sui rischi richieste dalle autorità di regolamentazione locali. Come richiedere i permessi di trading

Dati di mercato

Se si desidera disporre di dati di mercato in tempo reale per un particolare prodotto/mercato, è necessaria la sottoscrizione a un pacchetto dati di mercato addebitato dalla Borsa valori. Come effettuare la sottoscrizione ai dati di mercato

L'assistente dati di mercato fornisce assistenza nella scelta del pacchetto più adatto. Si prega di guardare questo Video che ne spiega il funzionamento.

I clienti hanno la possibilità di ricevere gratuitamente un pacchetto con dati di mercato differiti cliccando sul pulsante Dati di mercato differiti dalla riga di un ticker privo di sottoscrizione.

Conti per consulenti

Si consiglia di consultare rapidamente la guida utente primi passi per i consulenti per comprendere come aggiungere altri utenti al proprio conto consulente e assegnare loro l'accesso e molto altro ancora.

3. Come effettuare trading

Trader's University è lo spazio che permette di apprendere come utilizzare le nostre piattaforme. Qui è possibile trovare i nostri webinar dal vivo e registrati in 10 lingue diverse, oltre a tour e documentazione relativa alle nostre varie piattaforme di trading.

Trader Workstation (TWS)

I trader che necessitano di strumenti di investimento più sofisticati possono usufruire della nostra interfaccia progettata dai market maker, Trader Workstation (TWS), che permette di ottimizzare la velocità e l'efficienza di trading grazie a un'interfaccia di lavoro intuitiva, supporto su oltre 60 tipologie di ordine, strumenti di investimento specifici per tutte le strategie di trading, saldi contabili e monitoraggio della propria attività. L'offerta comprende due modelli:

TWS Mosaic: utilizzo intuitivo, facile accesso al trading, gestione degli ordini, liste prezzi e grafici, il tutto in un'unica finestra, oppure

TWS classica: gestione degli ordini avanzata per quei trader che necessitano di strumenti e algoritmi più avanzati.

Descrizione e informazioni generali / Guida rapida / Guida utente

Tour interattivi: Concetti base di TWS / Configurazione di TWS / TWS Mosaic

Come effettuare una transazione: Video su TWS classica / Video su Mosaic

Strumenti di trading: Descrizione e informazioni generali / Guida utente

Requisiti: Installazione di Java per Windows / Installazione di Java per MAC / Necessaria l'apertura delle porte 4000 e 4001

Login a TWS / Download di TWS

WebTrader

Quei trader che preferiscono un'interfaccia semplice e lineare possono utilizzare il nostro WebTrader su base HTML, che semplifica la visualizzazione dei dati di mercato, l'invio degli ordini e il monitoraggio del proprio conto e delle proprie operazioni. L'ultima versione di WebTrader è adatta a tutti i browser

Guida rapida / Guida utente di WebTrader

Introduzione: Video su WebTrader

Come effettuare una transazione: Video su WebTrader

Login a WebTrader

MobileTrader

Le nostre soluzioni mobili permettono di negoziare in mobilità con il proprio conto IB. Le applicazioni mobileTWS per iOS e mobileTWS per BlackBerry sono personalizzate per questi modelli più famosi, mentre la versione generica MobileTrader supporta la maggior parte degli altri dispositivi smartphone.

Descrizione e informazioni generali

Tipologie di ordini Tipologie di ordini disponibili e descrizione / Video / Tour / Guida utente

Paper Trading Descrizione e informazioni generali / Come ottenere un conto di Paper Trading

Una volta creato il proprio conto di paper trading, è possibile condividere i dati di mercato del proprio conto reale con il proprio conto di paper trading: Gestione conto > Gestione conto > Impostazioni > Paper trading

4. Negoziare in tutto il mondo

I conti IB sono in molteplici valute. Il proprio conto può detenere differenti valute allo stesso momento, al fine di poter negoziare molteplici prodotti in tutto il mondo da un unico conto.

Valuta di base

La propria valuta di base determina la conversione della valuta per i propri rendiconti e la valuta utilizzata per determinare i requisiti di margine. La valuta di base è determinata al momento dell'apertura del proprio conto. I clienti possono cambiare la propria valuta di base in ogni monento da Gestione conto.

Le valute non vengono automaticamente convertite nella valuta di base del cliente

La conversione valutaria deve essere effettuata manualmente dal cliente. In questo video è possibile apprendere come effettuare una conversione della valuta.

Per poter aprire una posizione denominata in una valuta non presente nel proprio conto, si hanno a disposizione due possibilità:

A) Conversione della valuta.

B) Prestito a margine IB. (Non disponibile per i conti cash)

Si prega di accedere a questo corso che illustra i meccanismi delle transazioni in valuta estera.

5. Cinque punti per ampliare la propria conoscenza IB

1. Ricerca dei contratti

Qui è possibile trovare tutti i nostri prodotti, simboli e specifiche.

2. Knowledge Base IB

Il Knowledge Base è un archivio contenente termini del glossario, articoli esplicativi, suggerimenti e linee guida circa la risoluzione delle problematiche progettato per offrire supporto ai clienti IB nella gestione dei propri conti. È sufficiente digitare un termine nel pulsante di ricerca per ottenere la risposta desiderata.

3. Gestione conto

Mentre le nostre piettaforme di trading offrono accesso ai mercati, Gestione conto garantisce l'accesso al proprio conto IB. Tramite Gestione conto è possibile gestire le operazioni relative al propprio conto come, per esempio, versamento o prelievo di fondi, visualizzare i propri rendiconti, modificare le sottoscrizioni ai dati di mercato e alle notizie, emendare i propri permessi di trading e verificare o modificare i propri dati personali.

Accedere a Gestione conto / Guida rapida di Gestione conto / Guida utente di Gestione conto

4. Sistema di accesso sicuro

Per fornire ai propri clienti il massimo livello di sicurezza online, Interactive Brokers ha messo a punto un Sistema di accesso sicuro (SLS) che sottopone l'accesso al proprio conto a un particolare tipo di autenticazione a due livelli. Il sistema di autenticazione a due livelli serve a confermare la propria identità al momento del login utilizzando due livelli di sicurezza: 1) Le informazioni in proprio possesso (la combinazione del proprio nome utente e della password); e 2) Il dispositivo in proprio possesso (un dispositivo di sicurezza creato da IB che genera un codice di sicurezza casuale monouso). Dato che la procedura di accesso al proprio conto richiede sia la conoscenza delle proprie credenziali (nome utente e password) sia il possesso fisico del dispositivo, la partecipazione al Sistema di accesso sicuro potenzialmente impedisce a qualunque persona non autorizzata di accedere al proprio conto.

Come attivare il proprio dispositivo di sicurezza / Come ottenere una carta codici di sicurezza / Come restituire il dispositivo di sicurezza

In caso di smarrimento della propria password o della propria carta codici di sicurezza, si prega di contattarci per richiedere assistenza immediata.

5. Relazioni e rendiconti

Di facile visualizzazione e personalizzazione, i nostri rendiconti e relazioni coprono tutti gli aspetti del proprio conto Interactive Brokers. Come visualizzare un Rendiconto attività

Anteprima ordine - Controllo impatto commissione di esposizione

IB permette ai titolari del conto di verificare l'eventuale impatto di un ordine sulla Commissione di esposizione attesa mediante una funzionalità pensata per un utilizzo prima dell'inoltro dell'ordine. Tale funzionalità fornisce un preavviso di commissione grazie al quale è possibile modificare l'ordine prima della sua trasmissione e diminuire o annullare la commissione stessa.

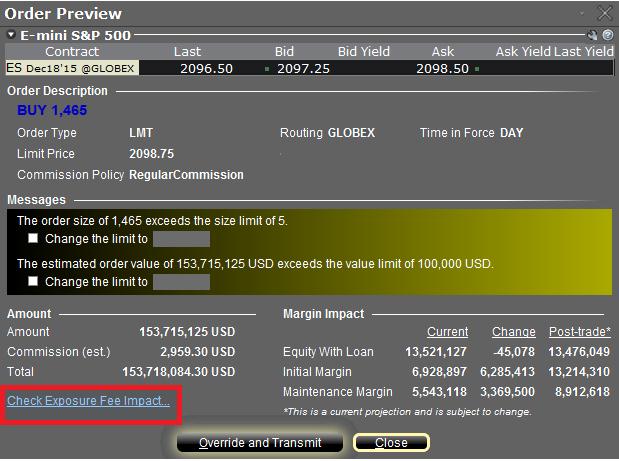

Per attivare questa funzionalità è necessario cliccare con il pulsante destro del mouse sulla riga dell'ordine, dopodiché si aprirà la finestra Anteprima ordine contenente un link denominato "Controllo impatto commissione di esposizione" (si veda il riquadro evidenziato in rosso nella Figura I qui di seguito).

Figura I

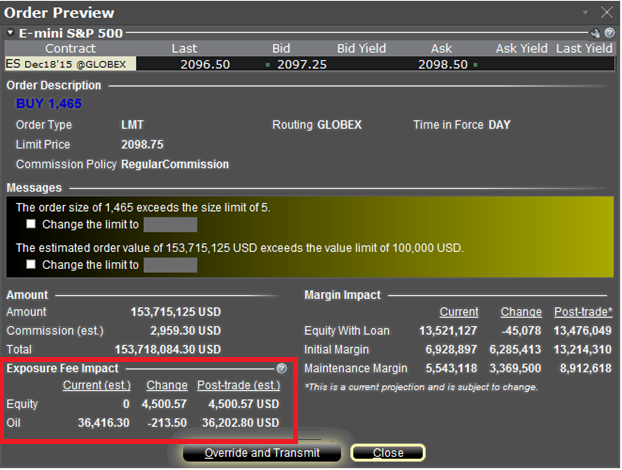

Cliccando sul link si aprirà una finestra raffigurante l'eventuale Commissione di esposizione associata alle posizioni esistenti, la variazione della commissione in caso di ordine processato e la commissione totale risultante una volta processato l'ordine (si veda il riquadro evidenziato in rosso nella Figura II qui di seguito). I saldi sono suddivisi ulteriormente per categoria di prodotto alla quale le commissioni si applicano (es. azioni, petrolio). I titolari del conto possono chiudere la finestra senza inoltrare l'ordine qualora ritengano l'impatto della commissione eccessivo.

Figura II

Si veda l'articolo KB2275 per informazioni sull'utilizzo di Risk Navigator relative alla gestione e alla stima della Commissione di esposizione e il KB2344 per il monitoraggio delle commissioni mediante la Finestra conto